・楽天証券のクレジット決済でデメリットはある?

・デメリットもありそうだし、始めるか迷っている…。

このようなお悩みを解決します。

結論:楽天証券のクレジット決済はデメリットもあるが、メリットが大きい!

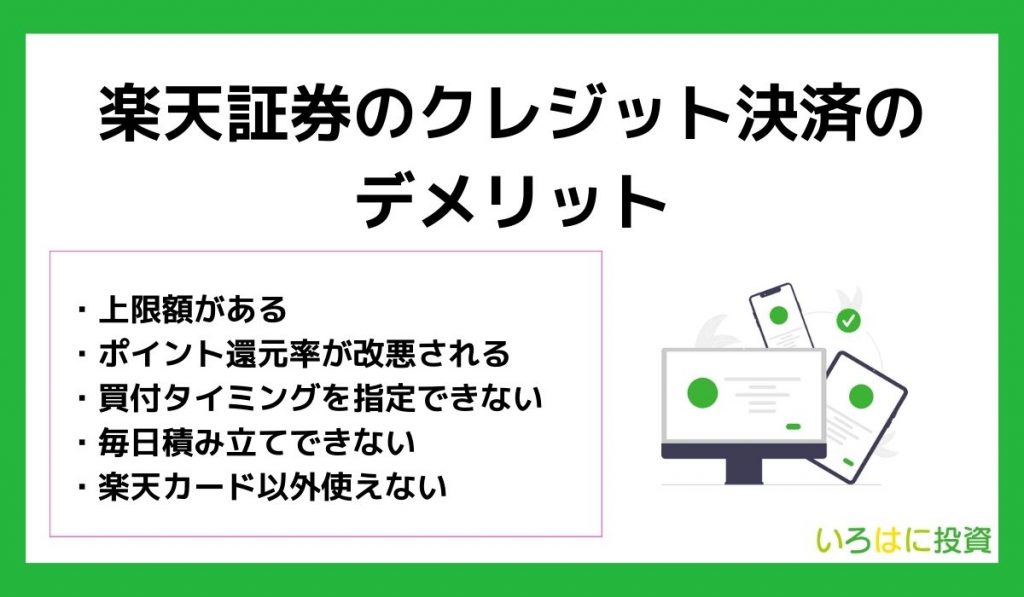

デメリット

メリット

\クレカ積立でポイント還元/

- 0.5%~1%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

▼1分で記事内容を理解

楽天証券のクレジットカード決済のデメリット

まずは楽天証券のクレジット決済のデメリットから見ていきましょう。

以下で詳しく解説します。

上限額がある

楽天証券で投資信託をクレカ決済してポイントが付与されるのは、毎月10万円までです。

いくらでも良いわけではないんだね。

とはいえ、毎月10万円までのポイント付与される仕組みは、SBI証券やマネックス証券でも同じです。

そのため、楽天証券だけ特別上限額が低く設定されているわけではありません。

つみたてNISAの範囲内で投資しようとしている方は問題ないね!

ちなみに、楽天証券では「楽天キャッシュ」での投信積立もポイント還元(0.5%)されます。

組み合わせると最大月15万円までポイント還元対象となるので、資金に余裕がある方は検討してみてください。

今のところ、月15万円のポイント還元されるのはネット証券では唯一だワン!

楽天キャッシュの記事はこちらから

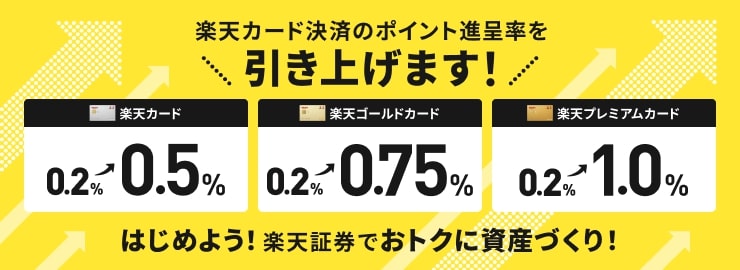

ポイント還元率が改悪される

2022年9月に楽天カードのクレジット決済のポイント付与が変更されました。

たしか大きな改悪だったよね?

信託報酬が0.4%未満の投信積立は還元率が1%から0.2%になる変更です。

対象銘柄にはつみたてNISAで人気の「eMAXIS Slim全米株式」などの銘柄が含まれています。

改悪される可能性があるのは怖いね…

しかし、改善されることもあります。

2023年6月より、楽天カードのクレジット決済のポイント還元率が引き上げられます。

ポイント還元率の内容は以下の通りです。(代行手数料年率0.4%(税込)未満のファンド)

| カードの種類 | 代行手数料年率0.4%(税込)未満 |

|---|---|

| 楽天プレミアムカード | 0.2%→1% |

| 楽天ゴールドカード | 0.2%→0.75% |

| 上記以外の楽天カード | 0.2%→0.5% |

\クレカ積立でポイント還元/

- 0.5%~1%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

楽天証券のクレカ積立の記事はこちらから

買付のタイミングを指定できない

楽天カードのクレジット決済で積み立てを行う際、積立日の指定はできません。

そのため、株価が大きく下がった場合に買いたいと思っても、証券口座(マネーブリッジ)の資金で別途購入する必要があります。

とはいえ、投資初心者の方はいつ買えばいいのか判断するのは難しいですよね。

まだ下がると思って買わずにその後上昇することもありそう…

そのため、自動的に積立をしてくれるクレジット決済は魅力とも言えるでしょう。

毎日積立ができない

毎月決まった金額を積み立て投資すると、時間の分散ができるメリットがあります。

ドルコスト平均法って言われる積み立て方だよね!

ネット証券では「毎月」ではなく「毎日」決まった金額を設定できるところもあります。

買付を行う回数が多くなり、分散効果がより発揮されるメリットがあります。

しかし、楽天カードクレジット決済の場合、つみたてNISAでの毎日積立は設定できないので注意してください。

クレカ積立では毎月しか選択できない証券会社がほとんどだワン!

楽天カード以外は使えない

楽天証券でクレジット決済をするには、楽天カードを利用する必要があります。

ちなみにどの証券会社でもポイントが付与される決済方法は、定められています。

- マネックス証券→マネックスカード

- SBI証券→三井住友カード

- auカブコム証券→auPAYカード

ちなみに楽天カードは楽天ポイントが貯まります。

楽天ポイントは使い勝手が非常によく、「楽天経済圏」を上手に活用すれば毎月まとまった金額のポイントを獲得できます。

筆者である私も楽天経済圏で活動しており、2020年、2021年で獲得したポイントは11万ポイント程度もあります。

もらったポイントはそのまま投資に回すこともできるため、どのクレジットカードを発行しようか迷っている方は楽天カードを検討してみてください。

楽天証券のクレジットカード決済のメリット

楽天証券でクレカ積立するとどんなメリットがあるの?

楽天証券のクレカ積立には、以下の5つのメリットがあります。

以下で詳しく解説します。

①楽天ポイントが貯まる

楽天証券のクレカ積立を楽天カードで決済すると楽天ポイントが貯まります。

どれくらい貯まるの?

ポイント還元率はどの楽天カードを使うのかによって異なります。

| カードの種類 | 代行手数料年率0.4%(税込)未満 |

|---|---|

| 楽天プレミアムカード | 1% |

| 楽天ゴールドカード | 0.75% |

| 楽天カード | 0.5% |

仮に楽天プレミアムカードで毎月3万円積立すると、1ヶ月で300ポイント、1年で3,600ポイントもポイントが付与されます。

変更されない限り、何もせずに1%のリターンが確約されるワン!

②楽天ポイントはNISAで投資できる

楽天証券の場合、楽天ポイントを一般NISA、つみたてNISAの投資に利用できます。

もちろん、2024年以降の新NISAにも利用できる予定です。

投資に利用できるなら使い忘れがなさそうね!

つみたてNISAの積立買付ではポイント投資ができない証券会社もある中で、楽天証券ならNISAでもフルにポイント投資が可能です。

クレカ積立で貯めたポイントをそのまま利用できるため、利便性も抜群。

投資信託、株式のいずれでも楽天ポイントを使えるので、コツコツ積み立てタイプの投資家から、アクティブ投資家まで、幅広いユーザーにとって利用価値が高いでしょう。

③100円から気軽に始められる

投資はしてみたいけど、あまり資金が無い…

楽天証券なら投信信託の買い付けが100円からできるため、まずは数百円から始めてみて、資金に余裕が出来たら増額することも可能です。

また、楽天ポイントを投資に利用できるため、お買い物などで貯まったポイントを賢く運用することもできますよ。

お買い物で貯まったポイントなら、気軽に使えるワン!

あわせて読みたい

④15万円までポイント還元を受けられる

楽天カードの積立は月に10万円までがポイント還元の対象です。

しかし、オンライン電子マネーの「楽天キャッシュ」決済もあわせて利用でき、こちらも月に5万円まではポイント還元の対象となります。

楽天キャッシュの還元率は0.5%だよ!

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023月9月末時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

⑤投資信託の残高で楽天ポイントがたまる

クレジット決済で投資信託を決済し、毎月末時点の投資信託の保有残高が、はじめて基準残高に到達した場合にポイントを獲得できます。

どれくらいもらえるの?

もらえるポイントは以下の通りです。

| 基準残高 | 進呈ポイント |

|---|---|

| 月末時点の残高が、はじめて10万円に到達した場合 | 10ポイント |

| 月末時点の残高が、はじめて30万円に到達した場合 | 30ポイント |

| 月末時点の残高が、はじめて50万円に到達した場合 | 50ポイント |

| 月末時点の残高が、はじめて100万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて200万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて300万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて400万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて500万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて1,000万円に到達した場合 | 500ポイント |

| 月末時点の残高が、はじめて1,500万円に到達した場合 | 500ポイント |

| 月末時点の残高が、はじめて2,000万円に到達した場合 | 500ポイント |

もらえるのはそれぞれ1回限りな点に注意だワン!

楽天証券のクレジット決済がおすすめな人

楽天証券のクレカ積立はどんな人が使うと良いのかな?

楽天証券のクレカ積立がおすすめな人は以下の通りです。

- 楽天経済圏で楽天ポイントを貯めている

- ポイントでNISAの投資をしたい

- 月に15万円まで積み立てたい

楽天証券では、楽天ポイントを投資で使うことができます。

楽天ポイントを貯めたり使っている人であれば、楽天証券を使わない手はないでしょう。

さらに楽天キャッシュも利用すれば月に15万円までポイント還元の対象となります。

余剰資金があり、投資信託の購入を検討している方は見逃せません。

デメリットからわかる!楽天証券のクレジット決済が向いていない人

反対にどんな人が向いていないのかな?

楽天証券のクレジット決済が向いていない人の特徴は以下の通りです。

- 年会費無料のクレジット決済で最大の還元率が欲しい

- 年会費は高くても最高のポイント付与率が欲しい

- 楽天ポイントは貯めていない

年会費無料のクレジットカードの最高還元率は、マネックス証券×マネックスカードの組み合わせの1.1%です。

マネックスカードはお店などの利用でも1.0%の還元率と優秀なカードですが、マネックス証券の口座がなければ発行できないため、気になる方はまずはマネックス証券の口座開設をしてみてください。

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

また、年会費は高くても最高のポイント付与率が欲しい方にはSBI証券×プラチナプリファードの組み合わせがおすすめです。

ポイント付与率は3%で、年会費33,000円(税込み)かかるものの毎月10万円積立すれば3万6千円返ってきます。

プラチナカードなので一般カードよりも優待特典もあるため、検討してみてください。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

\積立額の最大3.0%が貯まる/

SBI証券の投資信託の積立設定で積立額の最大3.0%のVポイントが貯まります。

日々の利用&積立で圧倒的なVポイント付与!

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

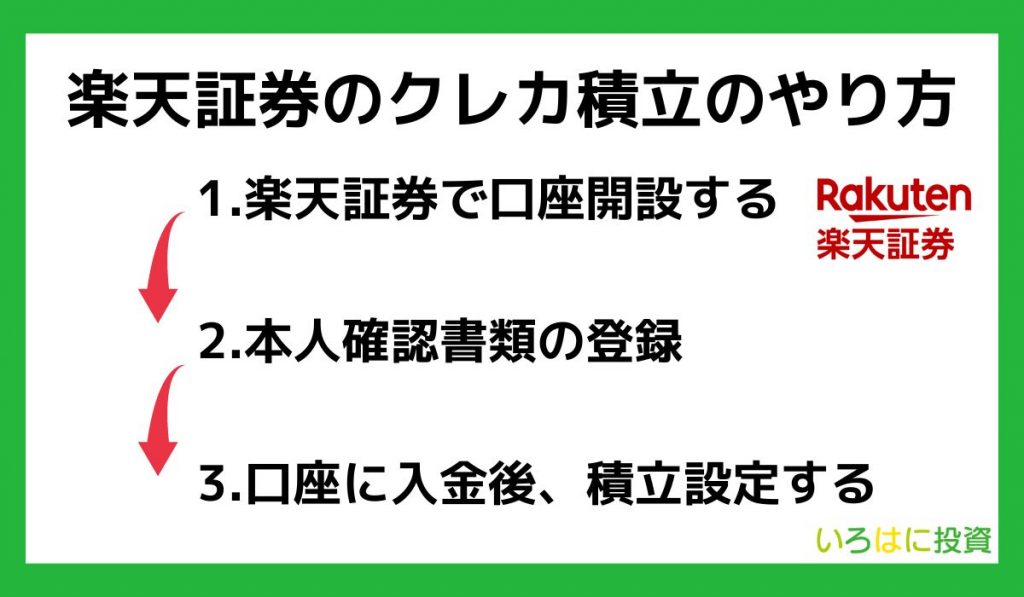

楽天証券のクレジット決済のやりかた

クレカ積立を始めたいけど難しそうだよね…

楽天証券でクレカ積立を始めるのは難しくないので安心してください。

クレカ積立を始めるステップは以下の通りです。

以下で詳しく解説します。

①楽天証券で口座開設する

楽天証券の総合口座を持っていない人は、総合口座とつみたてNISA口座の両方の申し込みが必要です。

口座開設は楽天証券のサイトから申請するだけなので簡単です。

詳しい手順は以下の通り。

僕は楽天会員だから、「楽天会員の方」を選択すればいいんだね!

どちらを選択しても、メールアドレスを入力する画面になるので、メールアドレスを入力し、送信ボタンを選択します。

登録したメールアドレス宛に楽天証券からメールが届くので、メール内のURLから手続きを進めます。

すでに楽天証券で総合口座を持っている人は、ログイン後「つみたてNISA」の口座開設を申し込みます。

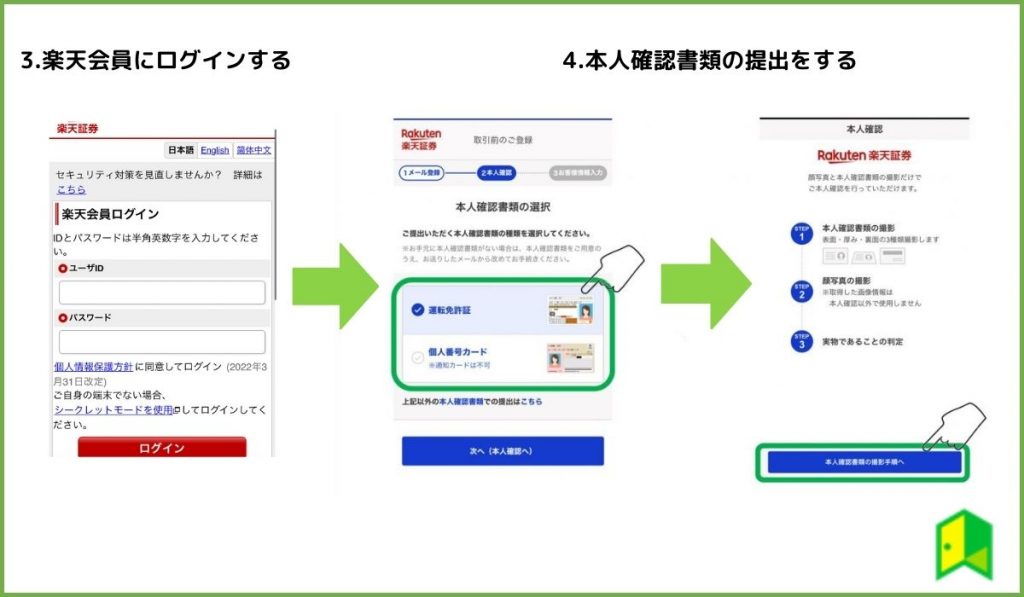

②本人確認書類の登録

メールアドレスの登録が完了したら、本人確認書類の提出を行います。

流れを見ておこうワン!

楽天証券の本人確認は、スマホかパソコンから画像をアップロードしましょう。

スマホを使って画像をアップロードする場合、運転免許証もしくはマイナンバーカードの提出が必要です。

アップロード方法の画面に移るので、「写真を撮る」をタップし、撮影とアップロードを行えば、書類の提出は終了です。

本人確認書類のアップロードが完了したら、お客様情報の入力を行います。

ここからは画面に従って、必要事項を記入していけばOKです。

記載内容は以下の5つになります。

- お客様の情報(名前、生年月日、性別、住所、電話番号)

- 口座種別の選択(納税方法の選択・つみたてNISA or NISAの選択)

→次の章で詳しく説明します。 - 追加サービスの選択(iDeCo、FX、信用取引口座)

- 登録内容の確認

- 重要書類への同意

これらを記入すれば口座開設手続きは完了し、あとは審査結果を待つだけとなります。

手順が少ないから、挫折しなくて済みそうね!

③口座に入金後、積立設定する

口座開設後は口座に入金しましょう。

銀行口座から入金できるほか、カード積立であれば楽天カードを登録するだけで完了です。

入金後に、積立設定をしていきます。

- 積立金額、タイミングを設定

- 目論見書・約款の確認

- 注文確認・取引パスワード入力

これだけで完了です。

ポイント投資するときは「引き落とし方法」設定時に、ポイント利用額を設定してね!

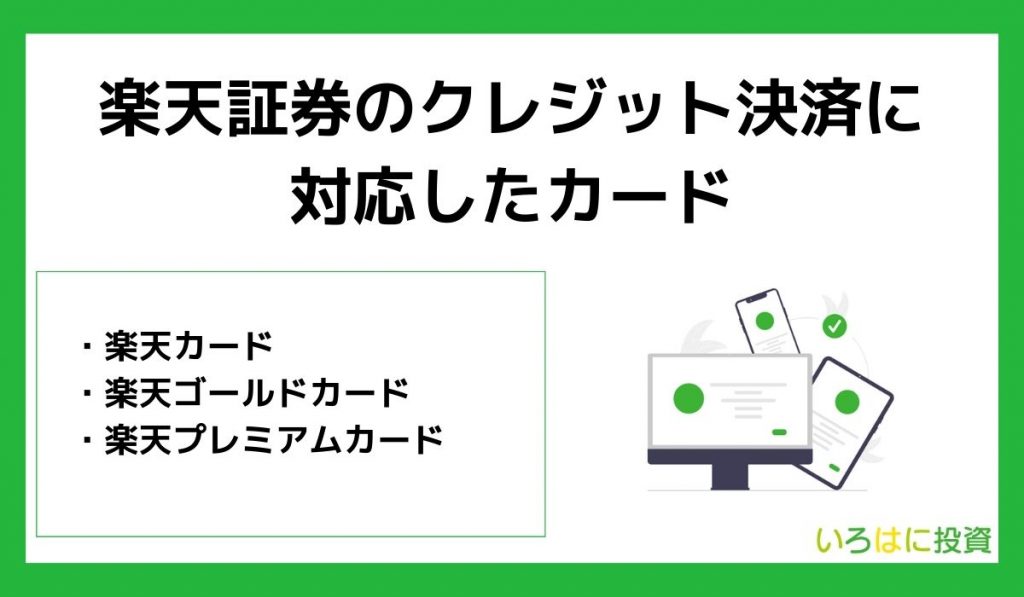

楽天証券のクレジット決済におすすめの楽天カード

楽天カードは様々な種類がありますが、楽天証券のクレジット決済に対応したカードは以下の3種類です。

まずは各楽天カードの違いを比較一覧表で確認してみましょう。

| 楽天カード | 楽天ゴールドカード | 楽天プレミアムカード | |

| 年会費(税込) | 永年無料 | 2,200円 | 11,000円 |

| ブランド | VISA, Master, JCB, AMERICAN EXPRESS | VISA, Master, JCB | VISA, Master, JCB, AMERICAN EXPRESS |

| クレカ積立の還元率 | 0.5% | 0.75% | 1% |

| ETC | 年会費550円 | 無料 | 無料 |

| 家族カード | 追加可能 | 年会費550円 | 年会費550円 |

| 付帯保険 | 海外旅行保険(最大2,000万円) カード盗難保険 | 海外旅行保険(最大2,000万円) | 海外旅行保険(最大5,000万円) 動産総合保険 国内旅行傷害保険 |

以下では各カードの特徴について、詳しく確認していきましょう。

カードによって特徴が異なるから、違いを理解しておくんだワン!

楽天カード

一般的な楽天カードって、どんなカードなの?

| 年会費 | 永年無料 |

| ブランド | VISA, Master, JCB, AMERICAN EXPRESS |

| クレカ積立の還元率 | 0.5% |

| ETC | 年会費550円 |

| 家族カード | 追加可能 |

| 付帯保険 | 海外旅行保険(最大2,000万円) カード盗難保険 |

楽天カードの中でもスタンダードなタイプなのが、「楽天カード」です。

ポイント還元率や海外旅行保険など、他のカードに付帯している基本機能がすべて備わっています。

クレジットカードを初めて持つ人におすすめだワン!

新規入会であれば、カード利用で5,000ポイントプレゼントされるのも大きな魅力と言えるでしょう。

日常生活で利用するカードに最適そうだね!

\5,000ポイントプレゼント/

新規入会とカード利用で5,000ポイントプレゼント!

さらに年会費は永年無料です。

楽天ゴールドカード

楽天ゴールドカードはどんなカードなの?

| 年会費 | 2,200円 |

| ブランド | VISA, Master, JCB |

| クレカ積立の還元率 | 0.75% |

| ETC | 無料 |

| 家族カード | 年会費550円 |

| 付帯保険 | 海外旅行保険(最大2,000万円) |

年会費を払ってでもゴールドカード持ちたい方であれば、楽天ゴールドカードを選ぶと良いでしょう。

仮に毎月5万円積立する場合、通常のカードでは1年間で3,000円ポイント付与されますが、ゴールドカードであれば4,500ポイントも付与されます。

これだけで700円分の差しかなくなるね!

また、楽天ゴールドカードの魅力としては、楽天カードになかった海外トラベルデスクサポートが受けられることです。

年2回まで下記空港のラウンジを無料で利用できため、旅行や出張時にリッチな気分を味わえますよ。

・国内主要空港(羽田空港など)

・韓国の仁川国際空港

・ハワイのダニエル・K・イノウエ国際空港

憧れの空港ラウンジに入れるのは嬉しいな!

楽天ゴールドカード限定特典として、楽天トラベルで利用可能な2,000円の割引クーポンがもらえます。

さらに通常の楽天ETCカードは年会費550円がかかりますが、ゴールドカード会員ならETCカードを無料で利用可能です。

ゴールドカードならではの豪華特典が魅力だワン!

\格安の年会費でゴールドカードを持とう!/

楽天プレミアムカード

じゃあ楽天プレミアムカードはどんな人におすすめなの?

| 年会費 | 11,000円 |

| ブランド | VISA Master JCB AMERICAN EXPRESS |

| クレカ積立の還元率 | 1.0% |

| ETC | 無料 |

| 家族カード | 年会費550円 |

| 付帯保険 | 海外旅行保険(最大5,000万円) 動産総合保険 国内旅行傷害保険 |

楽天カードの中でも最高ランクに位置しているのが、楽天プレミアムカードです。

クレカ積立の還元率は1.0%であり、毎月5万円積立する方は6,000ポイント付与されます。

ポイント付与率は高いけど年会費も高いから他の特典も重要だね!

旅行に関する多くの特典がついており、他のカードよりもポイントを貯めやすくなっています。

また自分のスタイルに合わせて、下記3つのサービスを選択可能です。

- 楽天市場コース

→楽天市場の利用でポイントを多く貯めたい人向け

- トラベルコース

→頻繁に旅行や出張が多い人向け

- エンタメコース

→映画や音楽が好きな人向け

他にも3種類の保険が付帯されています。

- 海外旅行傷害保険

- 国内旅行傷害保険

- 動産総合保険

通常の楽天カードは海外旅行保険の補償額が最大2,000万円で、国内旅行は対象外です。

一方でプレミアムカードなら国内外の旅行ともに最大5,000万円まで保証してくれるため、もしもの時の安心感も抜群ですね。

楽天プレミアムカードは、旅行時の強い味方になってくれそう!

\入会+利用で8,000ポイントプレゼント中/

楽天証券のクレカ決済におすすめの投資信託

楽天証券のクレカ積立で人気の商品は何だろう?

ここでは、楽天証券の積立ファンドランキングより、おすすめの5商品をご紹介します。

詳しく見ていきましょう。

①eMAXIS Slim 米国株式 (S&P500)

| 内容 | 項目 |

|---|---|

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 信託報酬 | 純資産総額に対して年率0.0968%(税込)以内 |

| 運用会社 | 三菱UFJ国際投信 |

「eMAXIS Slim米国株式(S&P500)」は楽天証券のみでなく、SBI証券などでも人気の高い投資信託です。

米国の代表的な株価指数「S&P500」に投資できるため、アメリカの主要企業に投資しているのと同じ効果を期待できます。

信託報酬ってどんなもの?

信託報酬は、投資し続けている間ずっと支払う手数料です。

長期投資になる「つみたてNISA」では、なるべく信託報酬を抑えて投資をするのが大切です。

インデックスファンドの信託報酬目安は0.1%~0.5%だワン!

あわせて読みたい

②eMAXIS Slim 全世界株式 (オール・カントリー)

| 内容 | 項目 |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 信託報酬 | 純資産総額に対して年率0.1144%(税込)以内 |

| 運用会社 | 三菱UFJ国際投信 |

「eMAXIS Slim 全世界株式 (オール・カントリー)」も楽天証券のみでなく、SBI証券などでも人気の高い投資信託です。

日本を含む先進国と新興国の株式に投資できるので、よりリスク分散が可能です。

アメリカ株だけでなく、ヨーロッパやアジアの企業にも投資できるんだ!

あくまでアメリカ株をメインに投資したいけど、他の国にも投資しておきたい方はこちらの投資信託を選択すると良いでしょう。

③楽天・全米株式インデックス・ファンド

| 内容 | 項目 |

|---|---|

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 信託報酬 | 純資産総額に対して年率0.162%(税込)以内 |

| 運用会社 | 楽天投信 |

幅広い米国株式に投資できるのが、「楽天・全米株式インデックス・ファンド」です。

米国株式市場の約4,000銘柄に投資でき、投資対象には中小型銘柄も網羅されているので幅広く分散投資できます。

米国企業全体に投資したい方はこの投資信託が良いね!

④ニッセイ日経平均インデックスファンド

| 内容 | 項目 |

|---|---|

| ファンド名 | <購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

| 信託報酬 | 純資産総額に対して年率0.154%(税込)以内 |

| 運用会社 | ニッセイアセットマネジメント株式会社 |

ニッセイ日経平均インデックスファンドは日経平均株価に連動した投資信託で、日本を代表する225社に手軽に分散投資できます。

日本に投資したい方はこれがいいね!

購入時に手数料がかからない設定になっているため、長期で積み立て投資しようと考えている方に適した投資信託です。

⑤ひふみプラス

| 内容 | 項目 |

|---|---|

| ファンド名 | ひふみプラス |

| 信託報酬 | 純資産総額に対して年率1.078%(税込)以内 |

| 運用会社 | レオス・キャピタルワークス株式会社 |

実際の投資家の声も見てみましょう。

ひふみプラスの評価

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:2

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:4

長期投資おすすめ度:5 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:4

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:3

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:2

長期投資おすすめ度:4 リターン期待度:3

|

ひふみプラスはレオス・キャピタルワークス株式会社が提供している投資信託の1つで、 日本の成長企業の投資をするアクティブファンドです。

信託報酬がちょっと高いのはなんで?

上記の投資信託は信託報酬が1%以内でしたが、ひふみプラスは信託報酬が1%を超えています。

これは、ひふみプラスが投資先を自分で選定するアクティブ運用をしているためです。

指数連動型は指数の動きに合わせるけど、アクティブ型は指数の動きよりも高いリターンを目指すんだワン!

楽天証券のクレカ決済に関するよくある質問

楽天証券について気になっていたことが残ってる…

ここからは、楽天証券でつみたてNISAをする際によくある質問を見ていきましょう。

以下で詳しく解説します。

Q.SBI証券と楽天証券はどちらがおすすめですか?

友達はSBI証券がおススメって言うんだよね…

ネット証券大手である、「SBI証券」と「楽天証券」は共にクレカ積立に対応していて、どちらも高い人気を誇っています。

ただ、どちらも特徴が若干異なるので、あなたに合った証券会社を選ぶことが大切です。

SBI証券と楽天証券のクレカ積立の違いを見てみましょう。

| SBI証券 | 楽天証券 | |

| ポイント還元率 | 0.5%~5.0% | 0.5%~1.0% |

| 最低投資金額 | 100円 | 100円 |

| 買付手数料 | 0円 | 0円 |

| 積立タイミング | 毎月・毎週・毎日 | 毎月・毎週 |

| 貯まるポイント | Vポイント・Tポイント・Pontaポイント | 楽天ポイント |

結論:あなたにおススメなのは

- SBI証券:三井住友カードを使っている人。個別株投資もしたい人(SBI証券の方が株式手数料は安い)。

- 楽天証券:楽天カードを使っている人。他の楽天サービスを日常的に利用する人。

\SBI証券も検討してみよう/

つみたてNISAを始めるなら、いろはに投資の調査でもNo.1となった「SBI証券」もおススメです。

口座開設・維持手数料ともに無料、取扱数も豊富!

Q.積立投資はいつから始めるのがいいですか?

早めに始めるのがいいでしょう。

積立投資は長期保有を前提にするものなので、目先の株価よりもどれだけ早く投資を始められるのかが重要です。

「長期投資」とは、その名の通り長期的に投資を継続することで、安定した収益の獲得を目指す投資スタイルです。

具体的には10年以上を目安に、同じ金融商品を保有し続けるというもの。

結論、長期投資がおすすめの理由は以下の通りです。

- 収益率が安定する

- 初心者でも始めやすい

- 精神的な負担が少ない

- 資産運用の幅が広がる

- 複利効果でお金を増やしやすい

時間を味方につけるという意識が大切だワン!

【まとめ】楽天証券でクレジット決済を始めよう!

楽天証券のクレジット決済について理解できた!

今回は、楽天証券で行える楽天カードを使った積立投資について解説しました。

最後に重要な点を再度確認しましょう。

- 楽天証券のクレジット決済では代行手数料0.4%未満の投資信託のポイント還元率が0.5%~1.0%になる

- 貯まったポイントは投資に利用可能

- 楽天系のカードを普段使っているなら楽天証券での口座開設が一番お得!

クレカ積立に設定するだけで毎月最大1.0%分のポイントが必ずもらえる楽天証券と楽天カードの組み合わせは、投資初心者や楽天経済圏の方におすすめです。

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023月9月末時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。