不動産投資を始めたくても、「多額の資金が必要では…?」と感じて諦めている方は多いでしょう。

実を言うと不動産投資には、1万円から100万円程度と少額でも投資できる方法があるのです。

今回は少額の不動産投資でおすすめしたい方法から、メリット・デメリットまで初心者向けに解説していきます。

少額不動産投資とは?

少額不動産投資とは、自己資金が1万円から100万円以下で始められる不動産投資のことです。

実際にアパートなどの不動産を購入し、運用や売却を行う実物不動産投資と特徴を比較してみました。

| 項目 | 少額不動産投資 | 実物不動産投資 |

|---|---|---|

| 自己資金 | 1万円から100万円以下 | 数百万円~数千万円 |

| 管理 | 運用会社に任せられる | 自身で決められる 管理会社に任せることも可能 |

| 事務手続きの負担 | ほとんどない | 契約手続き、確定申告など 手間が多い |

| レバレッジ | 活用できない* | 借入により柔軟に活用できる |

| 節税効果 | ない もしくは小さい | 大きい |

| リスクの高さ | ★★☆☆☆ 2 | ★★★★☆ 4 |

| リターンの大きさ | ★★★☆☆ 3 | ★★★★★ 5 |

| 初心者の始めやすさ | ★★★★★ 5 | ★★☆☆☆ 2 |

実物不動産投資は物件の購入や維持で高額な資金が必要となるため、投資資金は大きくなります。

一方で、少額不動産投資なら運用を投資のプロに任せられ、家計に負担をかけない金額でのスタートが可能です。

1万円から始められるなんて、不動産投資のイメージが変わるね!

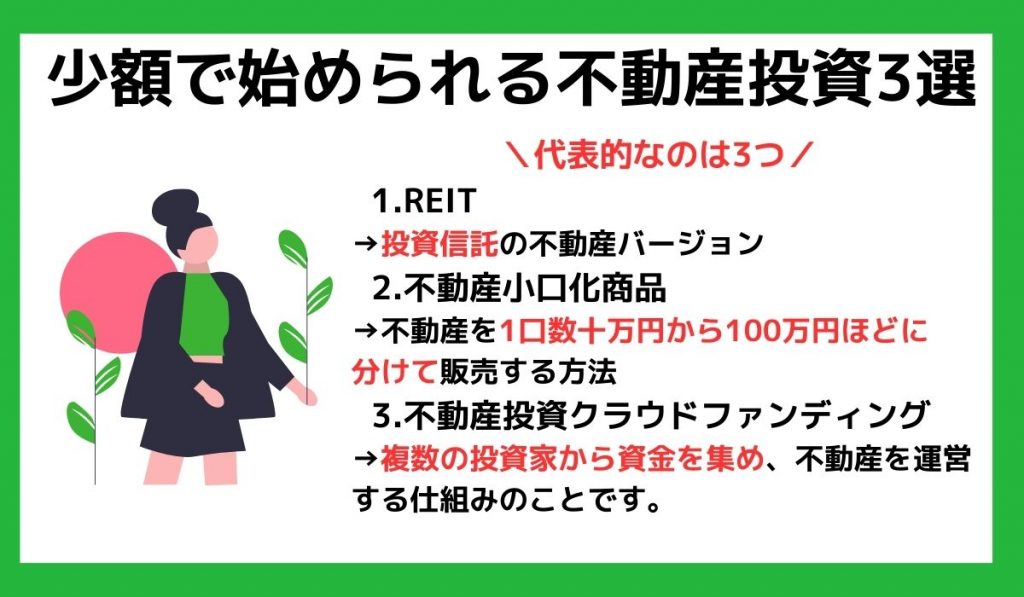

少額で始められる不動産投資3選

少額から始められる不動産投資には、主に以下の3つがあります。

どれも投資家からの人気が高い手法だワン!

各手法のメリットとデメリット、さらに具体的な商品例を紹介していきますね。

おすすめの少額不動産投資①:REIT

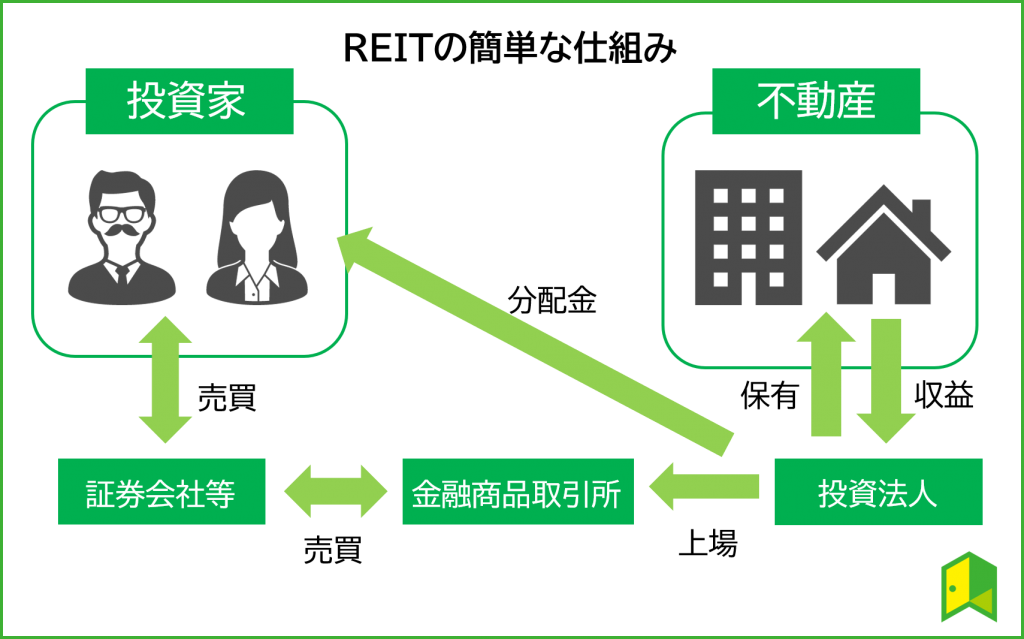

REIT(リート)とは、事業者が投資家から集めた資金を元に不動産を運用する方法の一つです。

不動産投資信託とも呼ばれる金融商品の一種で、具体的な仕組みを図にまとめると以下の通り。

一般の「投資信託」と同様に証券会社等から購入でき、投資家には運用で得られた家賃収入や売買差益などが分配されます。

REITは不動産が投資対象の投資信託ってことか!

一方で、個人投資家が売買しやすいREITは東京証券取引所などに上場されています。

そのため、売買するときは株のように、取引所が開いている時間にリアルタイムで注文を出すのが一般的です。

REIT自体はアメリカ発祥の仕組みであるため、日本のREITはJapanの頭文字を付けた「J-REIT」という名称がしばしば使用されます。

REITの詳細はこちら

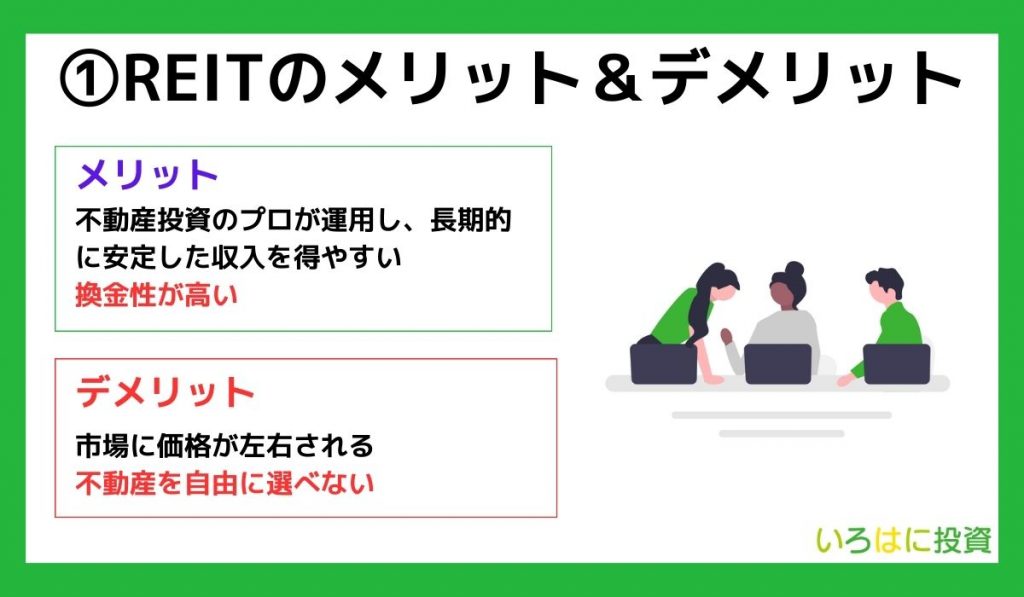

REITのメリット

REITのメリット

- 長期的に安定した収入を得やすい

- 不動産投資のプロが運用してくれる

- 換金性しやすい

REITの分配金は主に不動産の賃料なので、入居者さえ確保できれは収入を得られ、利回りも比較的高い傾向にあります。

REITを一つ購入するだけで複数の不動産へ分散投資ができるため、空室などのリスク回避にもつながるのです。

実物不動産投資だと分散投資は難しいから、大きなメリットね!

さらに入居者の募集や対応・物件の維持といった面倒な手間も、REITならすべてプロが行ってくれます。

初めて不動産投資を行う方でも簡単に始められるでしょう。

証券取引所が開いている時間なら、すぐに換金できるのも魅力だワン!

REITのデメリット

REITのデメリット

- 市場に価格が左右される

- 不動産を自由に選べない

REITは上場しているため、取引所の市場価格の影響を受け、価格の値動きも他の不動産投資より激しい傾向にあります。

取引のタイミングによっては購入時よりも価格が下落し、損失が生じるかもしれません。

投資先の上場廃止で損失が出るリスクもあるから、慎重な判断が必要だワン!

REITは、投資する不動産も含めてすべてプロが管理します。

自分で不動産を選んで運用を行うことに魅力を感じている方には、REITよりも実物不動産投資が向いているでしょう。

初心者の僕には、プロに運用を任せる方が安心だな!

REITで期待できる利回り

J-REITの公式サイト(不動産投信情報ポータル)によると、2023年8月29日時点の平均分配金利回りは4.06%です。

また、高いもので5%代半ば、低いもので2%台後半となっています。(インフラファンドを除く)

ただし、利回りについては市場環境などによって変化するので、あくまで一つの目安としてください。

REITの損益は価格変動の影響も受けるから、分配金利回りがそのまま収益率となるわけではない点には注意だワン!

REITの商品例

たとえば、以下のような商品があります。

| 銘柄 (カッコ内は証券コード) | 1口価格 | 分配金利回り | 投資先 |

|---|---|---|---|

| 野村不動産マスターファンド投資法人(3462) | 174,500円 | 3.87% | 総合型(日本の多様なタイプの物件に投資) 投資物件タイプ:事務所(43%)、物流施設(20%)、住居(19%)、商業施設(15%) 主要な投資地域:都外の関東地区(52%)、中部・近畿(22%)、東京23区(11%) |

| 産業ファンド投資法人(3249) | 145,400円 | 4.35% | 複合型(日本の複数タイプの物流施設に投資) 投資物件タイプ:物流施設(45%)、その他(55%) 主要な投資地域:都外の関東地区(41%)、中部・近畿(25%)、東京23区(20%) |

| 日本ビルファンド投資法人(8591) | 604,000円 | 3.81% | 事業所主体型 投資物件タイプ:事務所(100%) 主要な投資地域:東京23区(84%)、中部・近畿(10%) |

| GLP投資法人(3281) | 141,000円 | 4.19% | 物流施設主体型 投資物件タイプ:物流施設(100%) 主要な投資地域:都外の関東地区(52%)、中部・近畿(22%)、東京23区(11%) |

REITは大まかに以下の3種類に分けられます。

- 総合型:多様なタイプの物件に投資

- 複合型:複数のタイプの物件に投資

- 特化型(もしくは主体型):特定タイプの物件に投資

総合型の方が複合型より投資先が多様な傾向にあるものの、境界線は互いに不可分な部分もあります。

たとえば、産業ファンド投資法人の「その他」には企業のR&D施設、空港、データセンター、工場の底地など、多様な投資先が含まれています。

また、特化型は「オフィス」「物流施設」「ホテル」など特化しているタイプによってさらに細分化が可能です。

物件タイプにも着目して投資銘柄を選ぶと良いよ!

おすすめの少額不動産投資②:不動産小口化商品

不動産小口化商品とは、不動産を1口数十万円から100万円ほどの小口に分けて販売する方法です。

複数の投資家が1つの不動産に投資することで不動産を共同所有し、投資家は運用益に応じた分配金をもらえます。

たとえば、4,000万円のマンションを200口に分け、1口20万円で販売する形だワン!

形態としては、「任意組合型」「匿名組合型」「賃貸型」の3種類です。

| タイプ | 匿名組合型 | 任意組合型 | 賃貸型 |

|---|---|---|---|

| 出資先 | 事業者 | 現物不動産 | 現物不動産 |

| 所有権 | 事業者のみ | 投資家と事業者 | 投資家のみ |

| 特徴 | 事業者が投資家の資金を元に不動産を運用 | 複数の投資家と事業者が共同で不動産を保有 | 複数の投資家が不動産を所有し事業者が管理 |

初期費用を抑えるなら「匿名組合型」を、節税目的なら「任意組合型」や「賃貸型」など、自分の目的に合ったタイプを選べます。

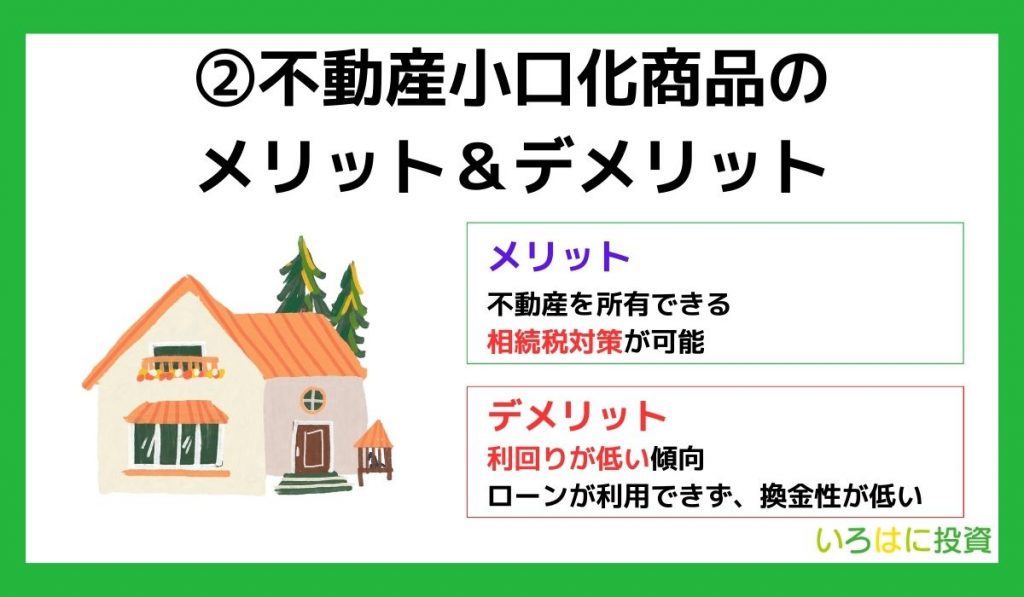

不動産小口化商品のメリット

不動産小口化商品のメリット

- 不動産を所有できる

- 高額物件に少額から投資可能

- 相続税対策も可能

任意組合型か賃貸型であれば実際に不動産の所有権を持てるため、相続税対策としても有効です。

どうして相続税の対策ができるの?

不動産相続税の評価額は現金よりも2割から3割ほど低くなるため、時価との差を利用することで節税につながります。

さらに都心の一等地など個人では所有しづらい物件も、複数人が共同して購入できることから少額での投資が可能に。

都心にある需要や資産価値の高い物件ならば、空室や賃料の下落リスクを抑えられ、安心して投資できますよ。

不動産小口化商品のデメリット

不動産小口化商品のデメリット

- 利回りが低い傾向にある

- ローンが利用できない

- 換金性が高くない

一般的に不動産小口化商品は不動産の運用を事業者に任せるため、管理費が高くなってしまうのが欠点です。

運用と管理の手間がかからないというメリットがある一方で、出資者への分配金が減少することは覚えておきましょう。

また、実物での不動産投資はローンを組んで不動産を購入できますが、不動産小口化商品は自己資金での購入が必要です。

共同所有だから、不動産を担保にした融資を組めないのね…。

100万円程度の自己資金を用意しておくと、選択肢が広がりますよ。

投資期間が10年以上の商品も多く、途中解約しづらいことも注意だワン!

不動産小口化商品で期待できる利回り

投資物件によって異なりますが、3~5%程度が目安です。

不動産小口化商品の情報が集まる「不動産小口化商品Navi」には、2023年8月30日時点で3.03%~4.53%程度の物件が注目商品として掲載されています。

目安よりも利回りが高い商品もありますが、その場合は投資先物件のリスクも高い傾向にあるので注意が必要です。

Web上に利回り情報が載っていない案件も多いから、詳細を確認したいなら資料請求や問い合わせをした方がいいワン!

不動産小口化商品の商品例

「不動産小口化商品Navi」では、2023年8月30日時点で以下のような商品が紹介されています。

| 投資物件 | 1口価格 | 予定分配金利回り | 募集総額 |

|---|---|---|---|

| ミサワスマートファンド 荒川 | 1,000,000円 | 約3.64% | 255,000,000円 |

| RAGTAG渋谷 | 5,000,000円 (最低投資口数:2口~) | 2.12% | 3,200,000,000円 |

| ジャストフィット金沢下本多町 | 1,000,000円 (最低投資口数:3口~) | 3.63% | 85,000,000円 |

地方物件へ投資する商品のなかには、利回りが相対的に高い銘柄も散見されます。

おすすめの少額不動産投資③:不動産投資クラウドファンディング

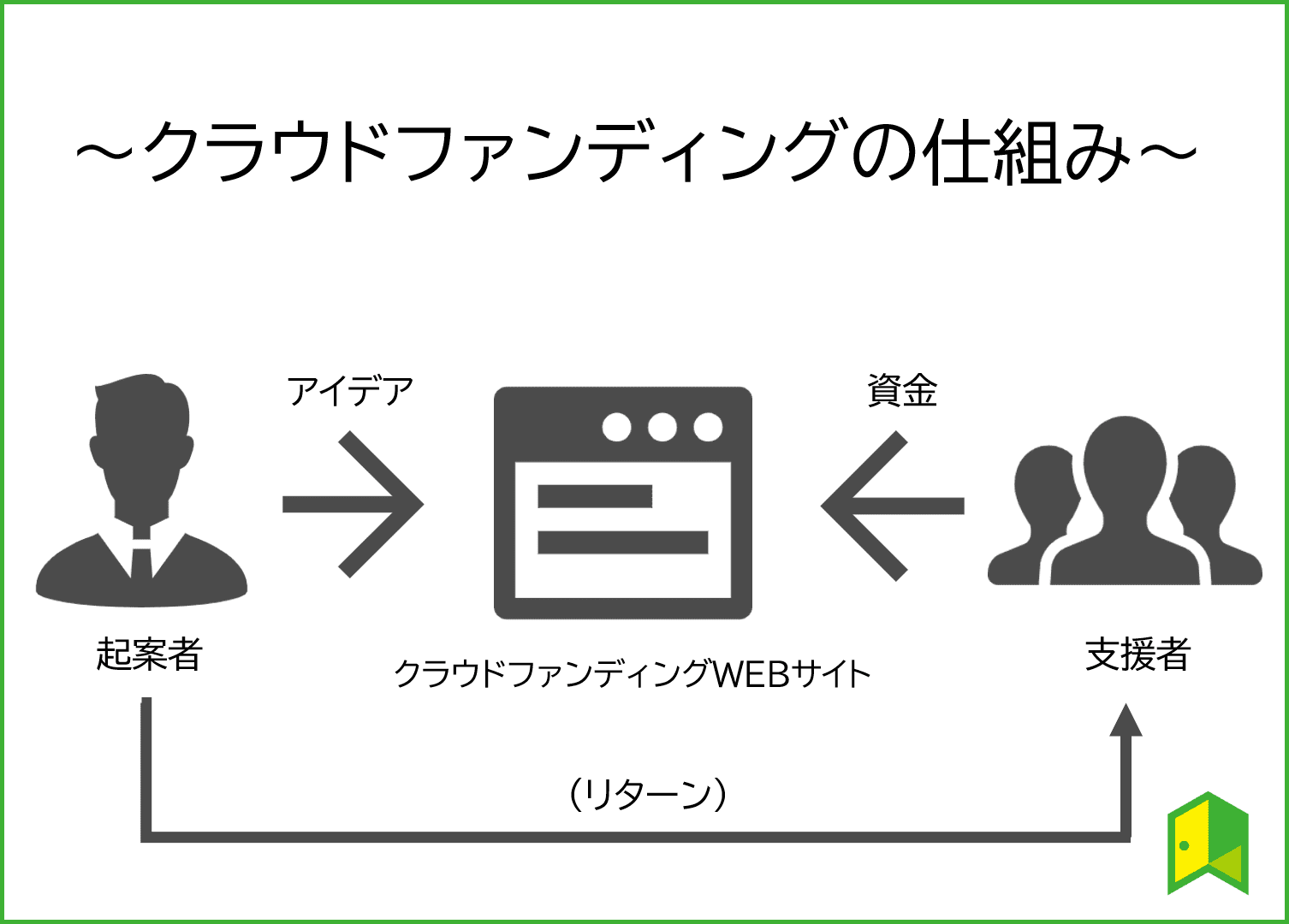

不動産投資クラウドファンディングとは、複数の投資家から資金を集め、その資金で不動産を取得して運営する仕組みのことです。

具体的な「クラウドファンディング」の仕組みとしては、下図のとおり。

投資家は賃料収入などの分配金をもらえるため、金銭リターンがある投資型クラウドファンディングの一種と言われています。

不動産投資クラウドファンディングも運用会社が不動産の購入や運用を行うため、「ほったらかし投資」にも最適ですよ。

手間をかけずにコツコツ投資したい人に向いてるね!

不動産投資クラファンの詳細はこちら

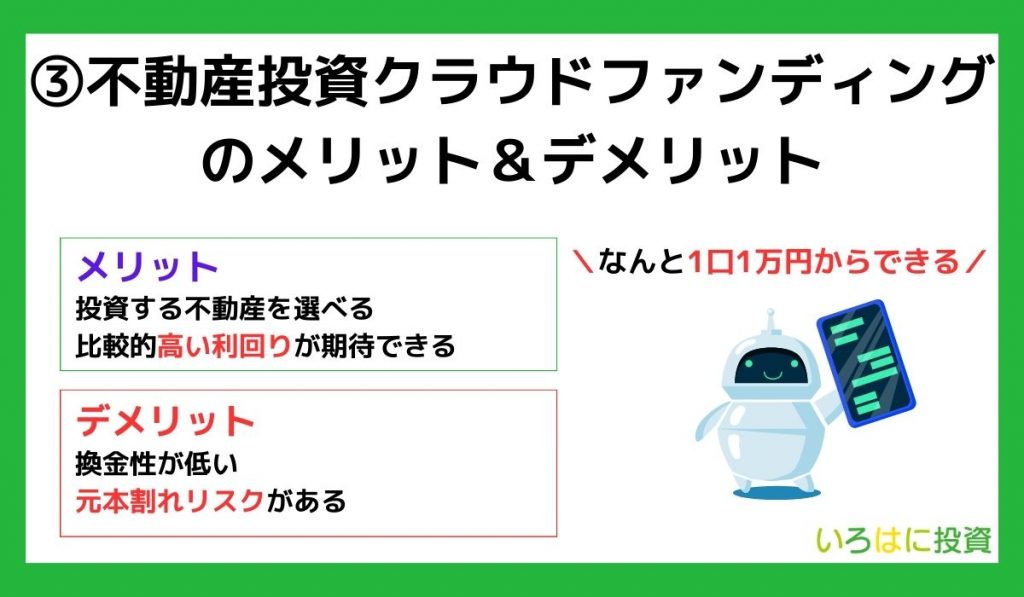

不動産投資クラウドファンディングのメリット

不動産投資クラウドファンディングのメリット

- 少額から投資できる

- 投資する不動産を選べる

- 比較的高い利回りが期待できる

不動産投資クラウドファンディングは、1口1万円程度から投資できるハードルの低さが人気を集めています。

少額不動産投資の中でも低価格だから、始めやすそうね!

ファンドごとに投資する不動産の情報が詳細に公開されており、自由に投資先の不動産を選べるのも魅力です。

投資家にとって最も気になる利回りは、一般的に6%から8%と高めに設定されており、中には10%を超えるファンドも。

さらに運用期間が3ヵ月程度から10年程度と幅広いため、自分の投資スタイルに合わせて投資期間を選べますよ。

不動産投資クラウドファンディングのデメリット

不動産投資クラウドファンディングのデメリット

- 換金性が低い

- 元本割れのリスクがある

- 税制上のメリットがない

多くの不動産投資クラウドファンディングは、原則として途中解約が認められず、投資資金が拘束されます。

そのため一度投資すると、急に現金が必要となった場面でも解約して現金化しづらいので注意が必要です。

匿名組合型のクラウドファンディングの場合、不動産の所有権は発生しないのが特徴。

そのため、現物不動産投資のように所得税や住民税の軽減措置も受けられません。

あなたの投資スタイルや目的に応じて、どの不動産投資を利用するかを検討することが大切ですね。

応募も殺到しやすいから、募集が始まったら早めに申し込むんだワン!

不動産投資クラウドファンディングで期待できる利回り

不動産投資クラウドファンディングの利回りは、投資物件やプロジェクトごとに大きく差があります。

低いもので2%台、高いもので8~10%程度というのが一つの目安です。

利回りが低いファンドは、相対的に安全性の高い物件に投資する傾向にあります。

たとえば下図のとおり、OwnersBook「中央区オフィス第3号第1回」は東京都心部のオフィスビルへ投資するファンドです。

逆に、利回りが高ければ、それだけリスクの高い地方物件や海外不動産などに投資する傾向にあります。

たとえば、下図の「TECROWD47号ファンド KHAN VILLA phase2」は、新興国カザフスタンの物件に投資するファンドです。

利回りに比例してリスクも大きくなる傾向があるから、利回りが高いファンド=魅力的とは限らないワン!

不動産投資クラウドファンディングのファンド例

不動産投資クラウドファンディングは、ファンド事業者各社が独自のファンドを募集・運用しています。

たとえば、COZUCHIが最近募集したファンドは下記の通りです。

| ファンド名 | 想定利回り | 運用期間 | 募集金額 |

|---|---|---|---|

| 京都“ANAクラウンプラザホテル”バリューアッププロジェクト 敷地共有持分 追加買取 | 7.0% | 4ヶ月 | 2,350,000,000円 |

| 横浜 元町・中華街 プロジェクト | 5.0% | 1年 | 1,000,000,000円 |

| 三軒茶屋ターミナルビル区分 | 4.1% | 10年 | 643,000,000円 |

複数の不動産投資クラウドファンディングに口座を持っておくと、投資できるファンドの選択肢も広がるよ!

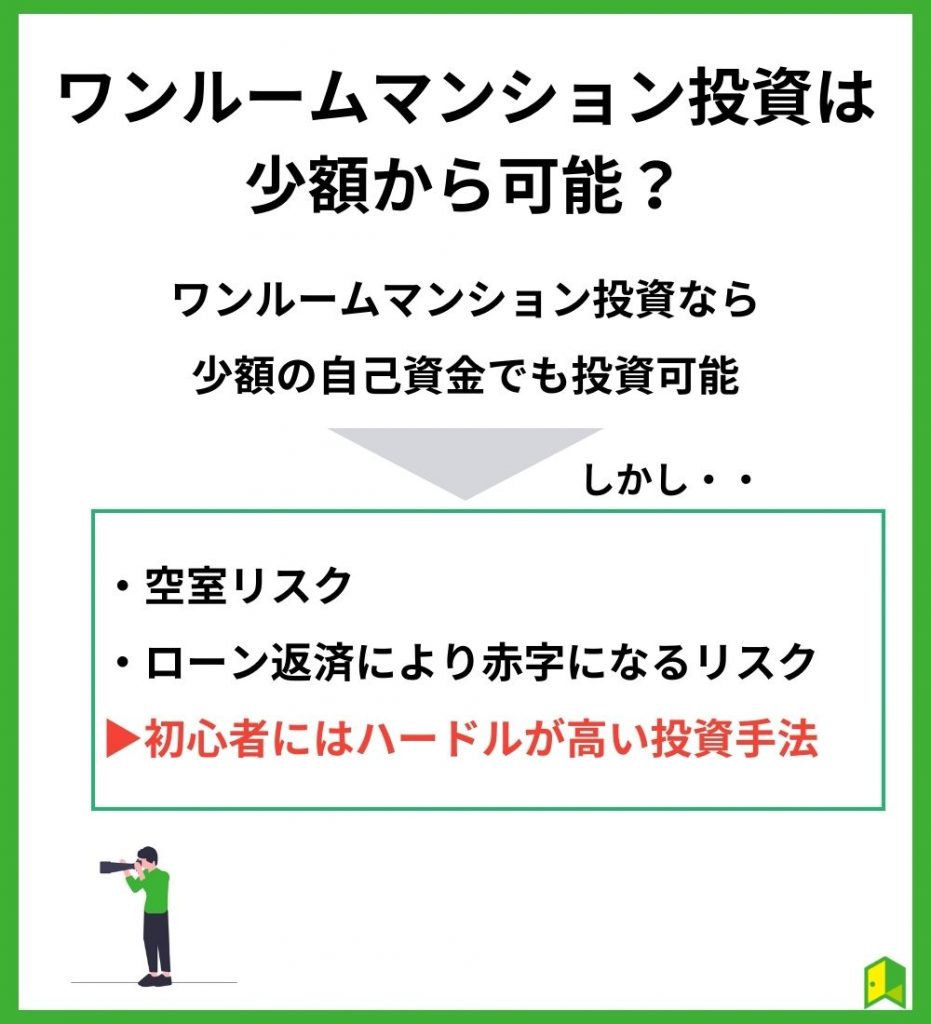

ワンルームマンション投資は少額から可能?

ワンルームマンション投資であれば、少額の自己資金からでも投資できます。

ワンルームマンション投資とは、一人暮らし用のマンションを区画単位で所有して、賃料収入や売買益の獲得を目指す投資手法です。

区画単位で購入するため、物件一棟をまるごと買うより価格が安く済みます。

都心部でも3,000万円台で築浅物件がありますし、大阪・名古屋物件や築年数の経過した中古を視野に入れれば1,000万円台の物件も。

ローンを活用すれば自己資金も少なく済み、フルローンに近いスキームで投資可能な場合もあります。

自己資金をほとんど払わずにマンション投資ができるの?

しかし、少額でのワンルームマンション投資には次のようなデメリットがある点に注意しましょう。

- 空室により損失が発生するリスクが大きい

- 賃料収入より返済負担が大きく、赤字化する場合がある

ワンルームマンションは区画単位で所有するため、その部屋が空室になると賃料収入がゼロになってしまいます。

また、不動産投資クラウドファンディングのように倒産隔離の仕組みがないため、投資家が全ての損失を負うことになるのです。

少額でも、空室に伴う損失のインパクトが大きい点には注意だワン!

また、自己資金をおさえてローンを増やすと、賃料収入に対して返済負担が重くなります。

ワンルームマンション投資は、賃料収入が一棟投資と比べて低い傾向にあるため、ローンを支払うと収益が残らないケースも多いのです。

さらに、自己資金をほぼ出さない「フルローン」で投資すると、月々の収支が赤字で毎月手出しが出る場合もあります。

不動産投資なのに毎月お金を払い続けるのは、なんだかイメージと逆だね…!

初心者が少額の自己資金で安定収益を目指すうえでは、ワンルームマンション投資はハードルの高い手法といえるでしょう。

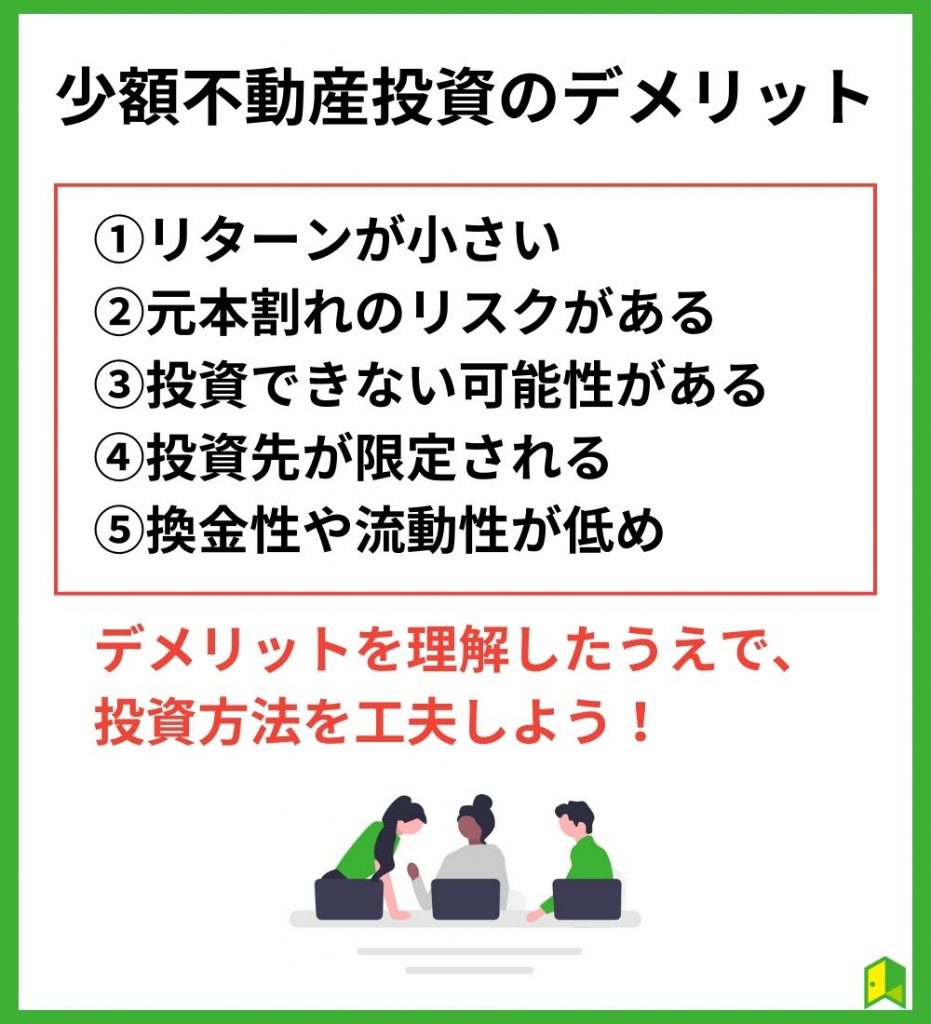

少額不動産投資のデメリット5選

少額不動産投資は良さそうだけど、注意すべき点はある?

少額不動産投資のデメリットとしては、主に以下の5つが挙げられます。

不動産投資を始めてから「こんなはずじゃなかった…」と後悔しないためにも、注意すべき点を確認しておきましょう。

①リターンが小さい

投資額が小さければ、それだけリターンも小さくなってしまいます。

たとえば、利回りが年6.0%だとしても、1万円の投資で得られる分配金は年間600円とわずかなものです。

資産形成としては物足りないね…。

ただし利回りは比較的安定しており、損失を出すリスクも抑えられるのが少額不動産投資の強み。

コツコツと「長期投資」を行えば、少額でも複利効果を活かして資産形成につなげることは十分可能ですよ。

②元本割れのリスクがある

ほとんどの少額不動産投資には元本保証がないため、元本割れの可能性も否定できません。

元本割れとは、価格変動によって元の投資額を下回ることだワン!

たとえば、REITは市場に価格が左右されて損失を負うリスクがあります。

不動産小口化商品も、投資先の経営悪化や事業者の倒産により元本割れとなるリスクはゼロではありません。

元本割れをするリスクとしては、以下のとおりです。

- 不動産価格の暴落

- 空室などによる賃料収入減少

- 風水害などの資源災害による物件の損壊

- 運用会社の倒産

自然災害を含め、リスクは多方面にあるのか!

一方で不動産投資クラウドファンディングは、以下のようにリスクを最小限に抑える仕組みが取られている場合もあります。

不動産投資クラファンのリスク軽減対策

- 優先劣後方式

→運営会社も出資することで損失が出た場合、運用会社の出資金で損失をカバー - マスタリース契約

→不動産会社に物件を丸ごと借り上げてもらう契約

ファンドごとにリスク軽減対策は異なるので、投資をする際はしっかりと調べた上で慎重に投資先を選ぶのが大切です。

より安全性が高いサービスもあるのかな?

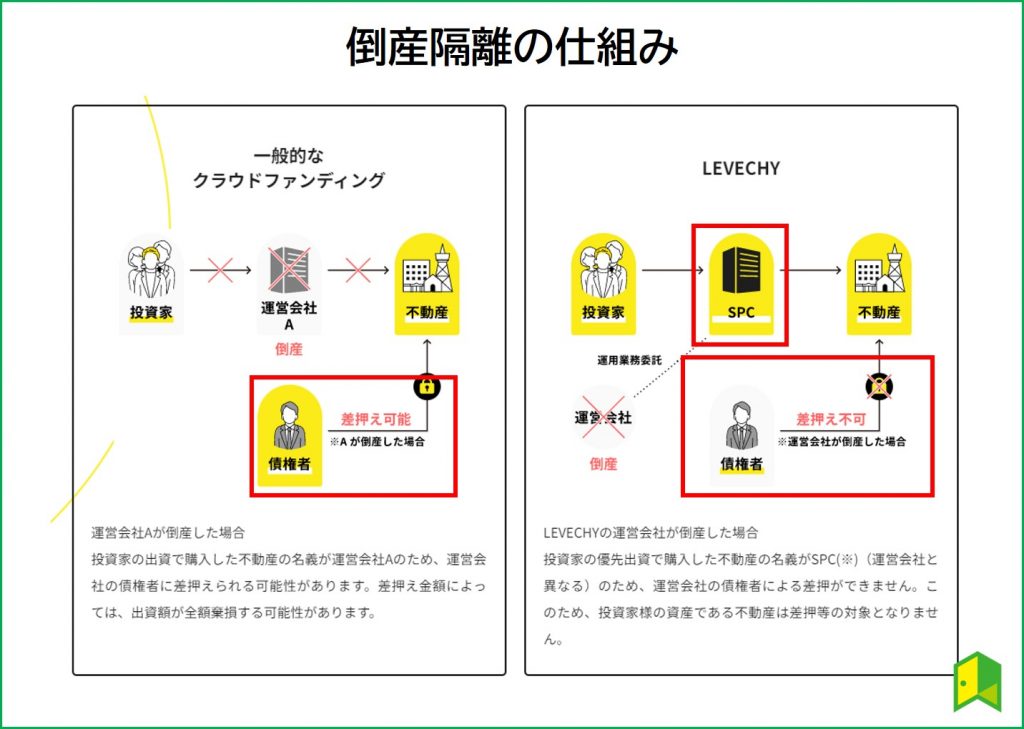

最新のクラウドファンディングサービス「LEVECHY」では、倒産隔離という仕組みが設けられているため、事業者が倒産しても投資家の資産が守られます。

詳細については、公式サイトをご覧ください。

③投資できない可能性がある

不動産小口化商品や不動産投資クラウドファンディングは人気が高く、抽選での投資になる場合がほとんどです。

特に人気の投資案件では、たったの数分で応募が締め切られてしまうことも珍しくありません。

投資したくても、投資できない可能性があるってことね…。

少額不動産投資はそれぞれメリットとデメリットが異なるため、自分の投資スタイルや目的に合わせて選びましょう。

④投資先が限定される

不動産小口化商品や不動産クラウドファンディングは、いつも豊富な商品が募集されているとは限りません。

投資資金ができたときにちょうど募集している物件のなかから投資物件を選ぶか、魅力的なファンドが組成されるまで待たなければならないのです。

これに対して、現物の不動産投資であれば、賃貸に出せる物件なら全国各地の売りに出される物件からニーズや条件に合ったものを選べます。

少額不動産投資は、サービス事業者によって投資する不動産のコンセプトや特徴が異なります。

複数の事業者に口座を開設しておけば、投資先の選択肢も広がるでしょう。

いろんな事業者の新商品情報を、常に調べておくことが大切だね!

⑤換金性や流動性が低め

少額不動産投資の方法のうち、不動産小口化商品と不動産投資クラウドファンディングの多くは、途中換金が原則不可だったり、手数料がかかったりします。

運用期間中に利益確定することはできませんし、急に資金が必要になっても投資資金をあてにできない可能性が高いです。

満期まで換金できなくても困らない、余裕資金で投資するのが鉄則だワン!

ただし、REITについては東京証券取引所で売買できるため、株式並みに柔軟に投資や換金ができます。

REITは、換金性や流動性にこだわる方におすすめの少額不動産投資の方法です。

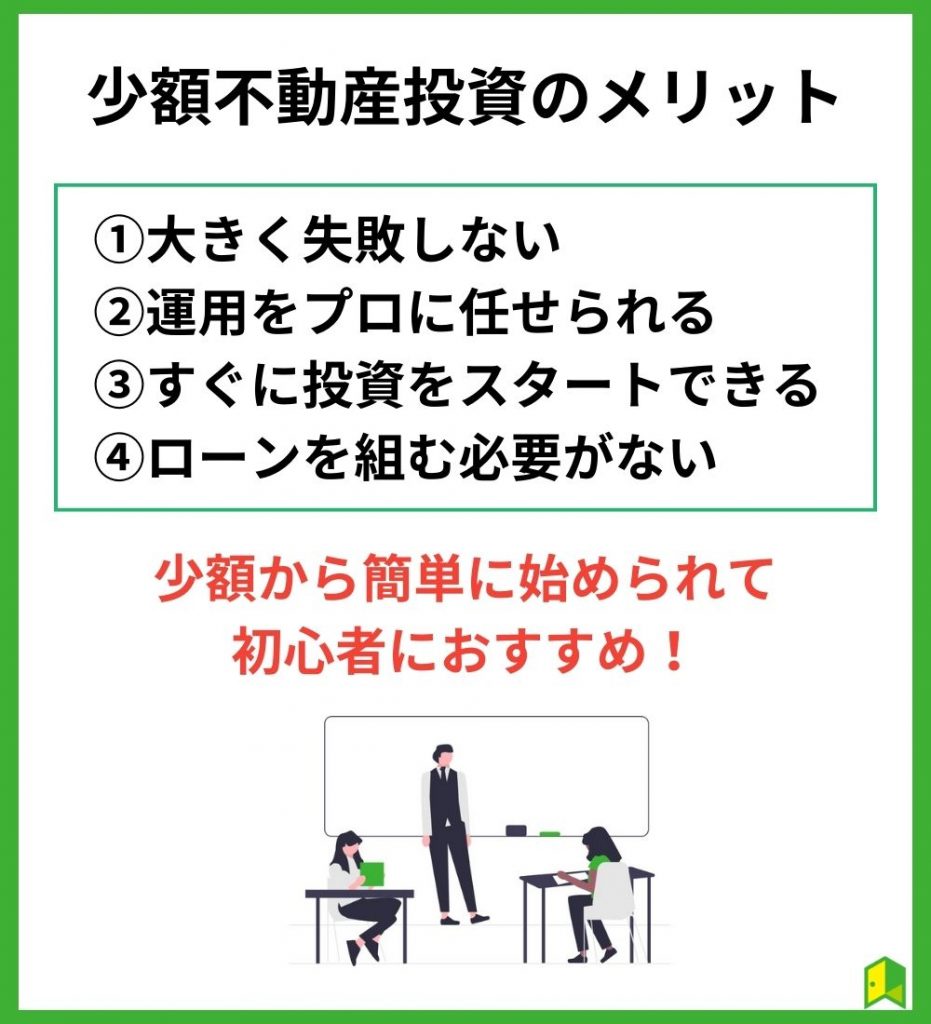

少額不動産投資のメリット4選

そもそも少額不動産投資は何がいいの?

少額不動産投資のメリットとしては、主に以下の4つが挙げられます。

どれも実物不動産投資では得られない強みなので、1つずつ確認していきましょう。

①大きく失敗しない

現物不動産投資の場合は数千万円程度の資金が必要となり、失敗した場合の損失も大きくなりがちです。

少額不動産投資ならば一口1万円からと投資額が低く、ローンを組む必要もないのでリスクを最小限に抑えられます。

また少額から投資できるということで、複数不動産への分散投資も簡単に行えるのがポイント。

もちろん投資である以上、100%失敗しない保証はありませんが、大きく失敗する可能性は低いと言えるでしょう。

参入障壁が低いのは初心者にピッタリだね!

②運用をプロに任せられる

実物での不動産投資の場合は、入居者の管理や対応、物件の維持などを自分で行う必要があります。

一方で少額不動産投資では、運用から管理まで面倒な手間を運用会社に一任できるのが特徴です。

忙しい会社員でも、気軽に不動産投資ができそう!

さらに、投資先の物件についても不動産のプロが厳選してくれます。

条件の良い不動産は一般に出回りにくいケースがほとんどのため、好条件の物件に少額投資できるのは嬉しいですね。

③すぐに投資をスタートできる

少額で投資できることで、自己資金を蓄える時間を待たずに投資を始められます。

実物不動産を購入するための資金をイチから蓄えるとなれば、かなりの時間を要するものです。

ローンを組むにしても、頭金で物件価格の2,3割は用意したいところだワン!

結果的に「資金がなくて良い条件の物件があるのに投資できない…」といった、投資機会の逸失にもつながりかねません。

資金を蓄える時間を待たずに自分の好きなタイミングで投資できるのは、小額不動産投資ならではの魅力ですよ。

④ローンを組む必要がない

少額で始められる不動産投資は、いずれもローンを組む必要がありません。

実際の不動産投資は、多額の自己資金に加えて、数千万円以上のローンを組んで物件を購入するのが一般的です。

多額のローンを組むことに抵抗感がある方は、選択しづらい投資手法でしょう。

また、転職したての正社員や自営業の方など、ステータスの面でローンの組成が難しい方もいます。

ローン審査を通すには正社員なら勤続3年以上が目安だし、自営業はさらにハードルが高くなるよ!

その点、REITや不動産投資クラウドファンディング、不動産小口化商品はいずれも、現金だけで購入できる不動産投資です。

ローンを組みたくない人や組めない人でも安心して投資にチャレンジできます。

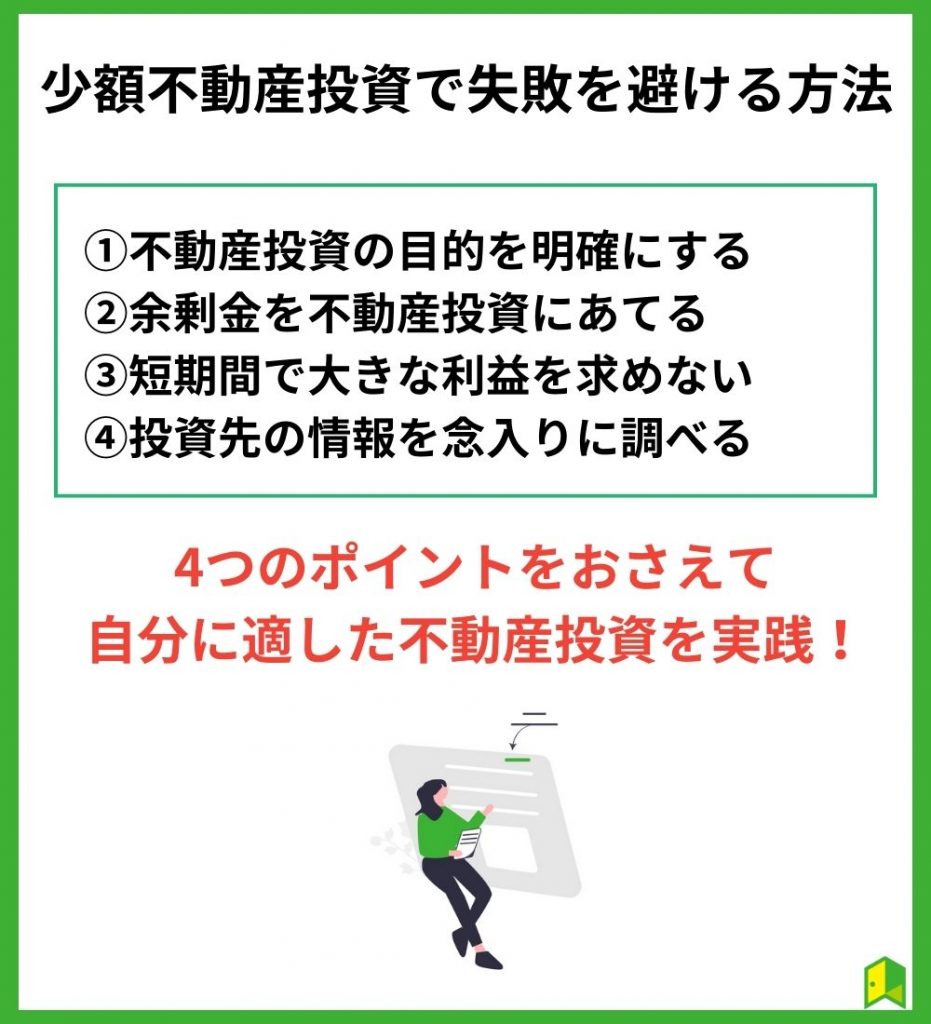

少額不動産投資で失敗を避ける方法4選

少額不動産の投資で失敗を避けるためには、次の4点に注意して取り組みましょう。

それぞれのポイントについて、詳しく紹介していきます。

①不動産投資の目的を明確にする

不動産投資を始めるうえでは、投資目的を明確にしておくことが大切です。

「老後資金を用意する」「生活を楽にする」といったような漠然なものではなく、以下のように投資期間や収益額、資産規模などの数値目標を定めましょう。

- 毎月5万円以上の投資収益を得る

- 2,000万円貯めてローンを定年前に繰り上げ返済する

- 1,000万円貯めて実際の不動産投資委チャレンジする

- 年間50万円稼いで生活を豊かにする

②余剰金を不動産投資にあてる

当面使えなくても問題のない、余剰資金を活用して不動産投資を行いましょう。

不動産投資の多くは柔軟な換金が難しいため、生活費や近々使う予定のある資金を充てるのは危険です。

急に資金が必要になっても、満期まで使用できない可能性があります。

REITならリアルタイムで取引できますが、現金確保のために価格下落時に意図せず損切るようなことがあってはいけません。

生活費などすぐ使うお金は預貯金にしておくか、せめて換金しやすく低リスクな投資先を選ぶべきだワン!

長期間にわたり現金化できなくても問題ない資金を、不動産に投じてくださいね。

③短期間で大きな利益を求めない

不動産投資は、短期間で大きな利益を求めるのには不向きな方法です。

不動産は、FXや株式のように短期間で大きく価格が変動するものではなく、柔軟に売却して利益確定できる商品でもありません。

空室にならなければ毎月着実な賃料収入が期待できる不動産は、むしろ長期投資に適した資産といえるでしょう。

長期運用により分配金を受け取りながら、着実に収益を積み上げてください。

短期で大きな利益を稼ぐ投資は、損失を出すリスクも高いよ!

④投資先の情報を念入りに調べる

少額でも、投資先について入念に調べることが大切です。

ファンドを選ぶときは、ついつい利回りや収益性、投資期間などの表面的な情報に目がいきがちです。

しかし、投資対象となる不動産や運営事業者に問題があれば、想定外の利回り低下や損失を被るリスクも。

たとえば、次のような情報を念入りに調べて、投資物件と事業者ともに信頼できるファンドへ投資しましょう。

- 投資先の物件の情報

- 事業者の経営状況

- 過去の商品の運用成績

- 損失抑制の仕組みの有無や内容

不動産投資も、入念な下調べが大事ってことね!

少額不動産投資のスタート前に必要なもの

少額不動産投資にチャレンジする前に、不動産に関する知識をつけておきましょう。

また、1ファンドあたりの投資額は少額でも、ある程度余裕資金を確保しておくのがおすすめです。

準備するといっても、何から始めたらいいのかな?

それぞれの事前準備のポイントについて、詳しく紹介します。

①不動産に関する知識をつけておく

小口化やファンド形式の投資であっても、不動産に関する知識をつけておくことが大切です。

複雑な契約の手続きや物件管理などなく、金融商品を買うだけで始められる少額不動産投資は、不動産の知識が不要と思われがち。

1万円程度から簡単に投資できるから、後先考えずに投資を始める人もいそう…。

しかし、安全で収益性の高い物件へ投資するファンドをうまく選別するためには、不動産に関する基本的な知識が欠かせません。

知識がないまま投資を始めてしまうと、自分が意図しないハイリスクな商品に投資してしまう恐れもあります。

投資を始める前に、まずは不動産の基本について勉強しましょう。

②ある程度の資金を準備しておく

少額不動産投資にチャレンジするときも、ある程度まとまった資金を用意しておきましょう。

不動産クラウドファンディングまで含めれば、1万円あれば最低限投資は可能ですが、実際に1万円だけで投資を続けている人は少数です。

実際にはもう少し大きな投資金額で、複数のファンドに分散投資する人が多そう!

複数のファンドに分散投資しておけば、一部のファンドで損失が発生しても、他のファンド収益がカバーしてくれるため安心です。

分散投資を柔軟にできるようにしておくために、多数のファンドを購入する余力があった方がいいでしょう。

不動産投資クラウドファンディングを活用する場合で、数十万円程度の資金があると安心だワン!

【実体験】少額不動産投資をしている筆者のレビュー

実際に少額の不動産投資をしている人の、リアルな感想も聞きたいな。

ここからは、筆者が行っている少額不動産投資についてレビューします。

取り組んでいる少額不動産投資の種類としては、以下の2つです。

なお、実際の現物不動産投資も行っているので、こちらとも比較しつつ、投資家目線で2つの手法をまとめました。

REIT|不動産投資としてはハイリスク・ハイリターン

実体験をもとにREIT投資の要点をまとめると、以下のとおりです。

- 普段投資しているときの感覚は株に近い

- いつでも売買できるのが最大の魅力

- 不動産投資にしてはハイリスク・ハイリターン

- 最小投資単位が意外と大きい銘柄も

株と同じように証券取引所で売買できるのが、REITの最大の特徴だと考えています。

ファンド募集タイミングなどを気にせずいつでも売買できるのは、私にとってはメリットです。

ただし、その分価格が刻一刻と動くため、人によっては値動きが気になってしまう可能性もあるでしょう。

投資している感覚からすると、価格変動による損益が大きいため、普通の不動産投資よりかなり「ハイリスク・ハイリターン」な印象を持ちます。

所有している銘柄の中には、過去1年で20%以上価格が上昇した銘柄もあれば、逆に20%近く下落したものもあります。

分配金利回りより、価格損益の影響が大きい場合が多いのは注意だね…。

また「少額」というには投資ロットが大きい銘柄もあります。

たとえば、大和証券オフィス投資法人(8976)は8月29日時点で1口の価格が685,000円です。(出所: 不動産投信情報ポータル )

不動産投資クラウドファンディングのあとにREIT投資を始めた私としては、必要資金額が大きいと感じました。

不動産購入にはさらに多額の資金が必要だから、数十万円必要でも「少額不動産投資」であることに誤りはないワン!

不動産投資クラウドファンディング|少額で手間のかからない投資

続いては不動産投資クラウドファンディングの要点です。

- 1万円から個別不動産に投資できるのが魅力

- 利回りや投資期間の面で多様化

- 投資機会が少ないという課題は複数口座保有でカバー

- 自由にレバレッジを活用できない点だけがデメリット

1万円から個別物件を選んで投資できるのが、私にとっての最大の魅力です。

1万円からできる不動産関連の投資というと、不動産投資クラウドファンディングの他は、REITに分散投資する投資信託くらいしかありません。

投資信託では投資先のREITを通じて広範な不動産に分散投資されてしまうので、少額なのに自分で物件を選べる点で、不動産投資クラウドファンディングの魅力は大きいです。

最近は事業者が増えて、商品もラインナップが充実しているよね!

かつてはクラウドファンディング=運用期間が短いとの印象もありましたが、最近は運用期間10年程度の長期ファンドも出てきています。

私の場合は複数のクラウドファンディング口座を所有することで、投資先を分散しながら「ファンド募集がなく投資機会がみつからない」というよくある課題を緩和しています。

いろんな物件に簡単に分散投資できるのも、不動産クラウドファンディングの魅力だね!

現物の不動産投資を行っている身としては、レバレッジを活用して投資資産や収益額を増やせないのが唯一感じるデメリットというところ。

ただ、私の場合はすでに現物の不動産を持っているので、不動産の投資先を分散するうえで、不動産投資クラウドファンディングを有効活用しています。

初心者には不動産投資クラウドファンディングがおすすめ

ここまでの内容をふまえると、以下の理由から初心者には不動産クラウドファンディングがおすすめです。

- 最低1万円と特に少額から投資できる

- 運用期間の選択肢が豊富

- 倒産隔離や損失抑制の仕組みがあるファンドも多い

- ほったらかし投資ができる

まず、最低投資額1万円と、少額不動産投資のなかでもとりわけ小さく始められます。

小さく始めれば損失リスクも小さく済むので、初心者が少しずつ投資に慣れていくうえでおすすめです。

また、運用期間の選択肢が豊富なのも特徴で、数ヶ月~10年程度まで、自分に合った期間で運用できます。

現物の不動産投資では数年~数十年の期間で投資するのが一般的で、短期で投資したい方には不向きです。

初心者の場合は、まず短期のファンドからチャレンジして、少しずつ再投資していくのがいいかもね!

不動産クラウドファンディングは、ファンドによって倒産隔離や損失抑制の仕組みがあります。

倒産隔離についてはLEVECHYの例を紹介しましたが、そのほかでは、たとえば「優先劣後方式」があります。

優先劣後の仕組みがある不動産クラウドファンディングでは、ファンド投資先の不動産で損失が発生しても、一定程度までであれば投資家にはダメージが及ばないということになります。

これまで不動産投資をしたことがない方も、まずは少額から不動産クラウドファンディングを始めてみるといいワン!

おすすめの不動産投資クラウドファンディング5選

不動産投資クラファンが良さそうだけど、どのサービスがおすすめ?

少額不動産投資の中でも、1万円台から投資できる「不動産投資クラウドファンディング」が初心者にぴったりです。

様々なサービスが提供されている不動産投資クラウドファンディングで、特におすすめなのは以下の5つ。

どれも投資家から高い人気を誇っている不動産投資クラウドファンディングなので、一つずつ解説していきます。

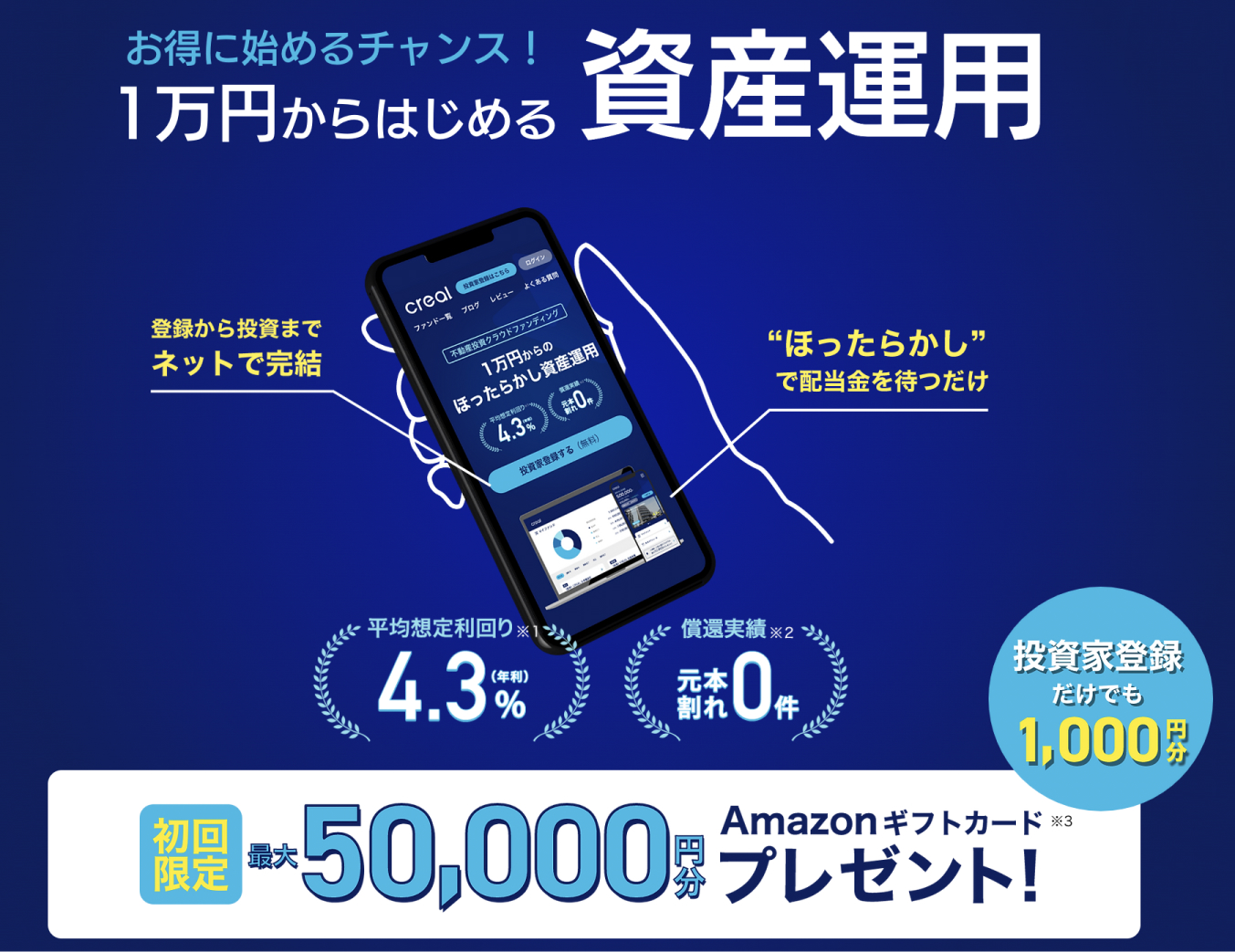

CREAL

| 項目 | 詳細 |

|---|---|

| サービス名 | CREAL(クリアル) |

| 運営会社 | クリアル株式会社 |

| 最小投資金額 | 1万円 |

| 利回り | 3.0~8.0% |

| 運用期間 | 3ヵ月~ |

| 公式サイト | https://creal.jp/ |

「CREAL」はクリアル株式会社が運営しており、東証グロース上場企業という安心感が魅力です。

不動産投資では損失を気にする方も多い中、CREALは2023年8月30日現在まで、元本割れは一度もありません。

CREALなら、安心して不動産投資を始められそうだ!

案件は都内マンションのほか、保育園やホテルなど大規模物件も取り扱っており、様々なタイプの不動産へ分散投資できます。

さらに新規登録で最大1万円分のAmazonギフト券をもらえるキャンペーンも開催しているため、この機会を利用してお得に投資を始めましょう。

利回りの上限がなく、想定利回り以上の配当をもらえる可能性もあるワン!

\Amazonギフト券プレゼント/

CREALの評判はこちら

COZUCHI

| 項目 | 詳細 |

|---|---|

| サービス名 | COZUCHI(コヅチ) |

| 運営会社 | LAETOLI株式会社 |

| 最小投資金額 | 1万円 |

| 利回り | 2.0%~50.9% |

| 運用期間 | 3ヵ月~ |

| 公式サイト | https://cozuchi.com/ |

「COZUCHI」はLAETOLI株式会社が運営しており、収益性の高い都心部のマンションを中心に投資できます。

2008年から不動産特定共同事業法を活用した事業を行っていることから、実績ある老舗サービスとしても人気です。

老舗サービスだからこそ、使いやすい仕組みが整っていそうね!

不動産投資クラウドファンディングでは珍しく手数料を支払えば途中解約できるため、急に資金が必要になった際にも備えられます。

また、2023年からは運用期間10年程度の中長期運用型ファンドの募集も開始。

不動産投資クラウドファンディングで長期投資をしたい方にもおすすめです。

利回りの上限がなく、想定利回り以上の配当をもらえる可能性もあるワン!

COZUCHIの評判はこちら

利回りくん

| 項目 | 詳細 |

|---|---|

| サービス名 | 利回りくん |

| 運営会社 | 株式会社SYLA |

| 最小投資金額 | 1万円 |

| 利回り | 3.0%~5.7% |

| 運用期間 | 3ヵ月~ |

| 公式サイト | https://rimawarikun.com/ |

「利回りくん」は株式会社SYLAが運営しており、収益性の高そうな不動産に投資しつつ社会貢献もできるのが特徴です。

不動産投資の社会貢献って、どういうこと?

具体的には空き家再生を応援するファンドなどを扱っていて、不動産投資によって地方創生の手助けができます。

さらに利回りくんでは、「優先劣後出資方式」というリスク軽減策を採用しているのも魅力。

仮に損失が出た場合も利回りくん側が投資家の損失を負担してくれるので、初心者も安心して投資できるでしょう。

楽天ポイントとの連携もあるから、お得に不動産投資ができるワン!

利回りくんの評判はこちら

TECROWD

| 項目 | 詳細 |

|---|---|

| サービス名 | TECROWD(テクラウド) |

| 運営会社 | TECRA株式会社 |

| 最小投資金額 | 10万円 |

| 利回り | 4.5%~11.0% |

| 運用期間 | 3ヵ月~ |

| 公式サイト | https://tecrowd.jp/ |

「TECROWD」はTECRA株式会社が運営しており、新興国への不動産投資を行えるクラウドファンディングです。

投資金額は最低10万円からと少々高めですが、新興国ならではの想定利回り8.0%以上という収益性が高いファンドが多数。

個人だと新興国への不動産投資は厳しいし、とても魅力的ね!

TECROWDは現地の金融機関と提携していることから、日本円で投資して日本円で配当を受け取れます。

案件には日本の障がい者施設に投資するファンド等もあるため、国内外の案件を比較して選びたい方にも役立つでしょう。

海外への投資では、情勢不安や災害などのリスクも考慮するんだワン!

\平均想定年利9%以上/

低リスク・高利回りのファンドで海外不動産に投資しよう!

想定年利9%超(1~35号ファンド平均)のTECROWDは会員登録無料です。

TECROWDの評判はこちら

LEVECHY(レベチー)【注目の新サービス】

| 項目 | 詳細 |

| 運営会社 | ジャパン・プロパティーズ株式会社 |

| 最小投資金額 | 1万円 |

| 利回り | 8%~10% |

| 運用期間 | 12ヶ月 |

| 公式サイト | https://levechy.com/ |

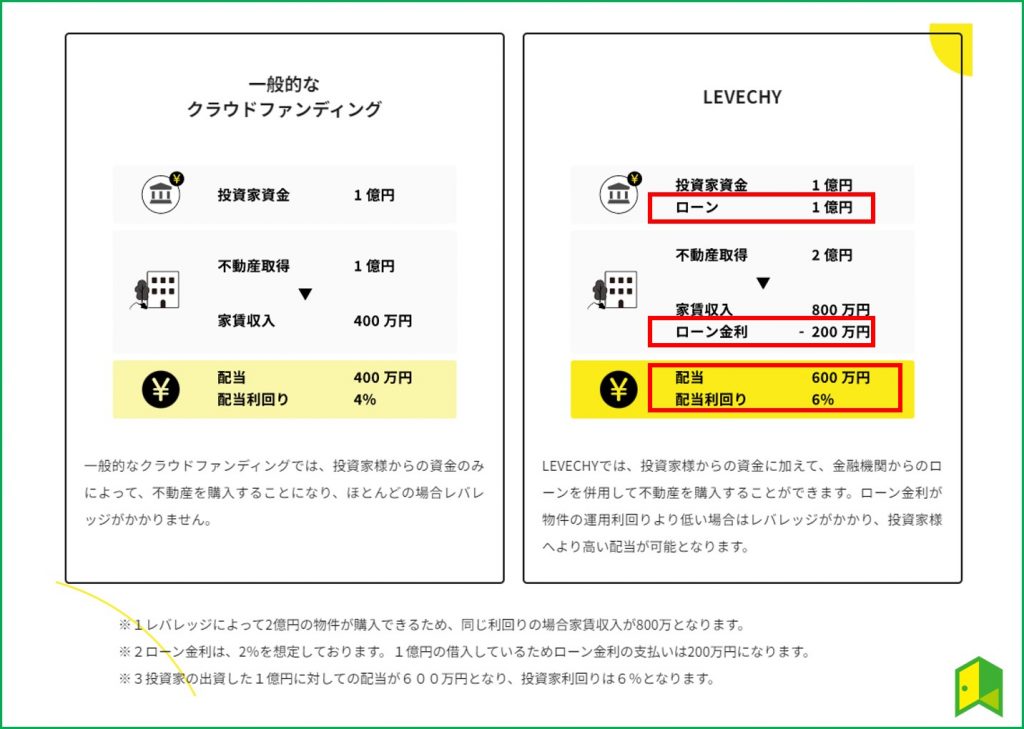

LEVECHY(レベチー)は2023年5月にリリースされた新サービスで、独特のスキームが注目を集めています。

一般的な不動産クラウドファンディングは不動産特定共同事業1号・2号許可事業であるのに対し、LEVECHYは不動産特定共同事業3号・4号事業として許可を受けています。

そのため、レバレッジを活用した「高配当」と、事業者が倒産しても投資家の資産は保護される「倒産隔離」を実現しています。

まず、レバレッジを活用した「高配当」ですが、以下の画像の通りローンを活用することで、投資家の資金は1億円のままでも、2億円の物件へ投資することができます。

そのため、家賃収入が物件価格の4%であったとしても、2億円の物件(2倍)なので800万円の収入になります。

そこからローン金利が2%の場合、200万円が金利支払いで消えますが、最終的には600万円の配当となり、利回りが6%となるのです。

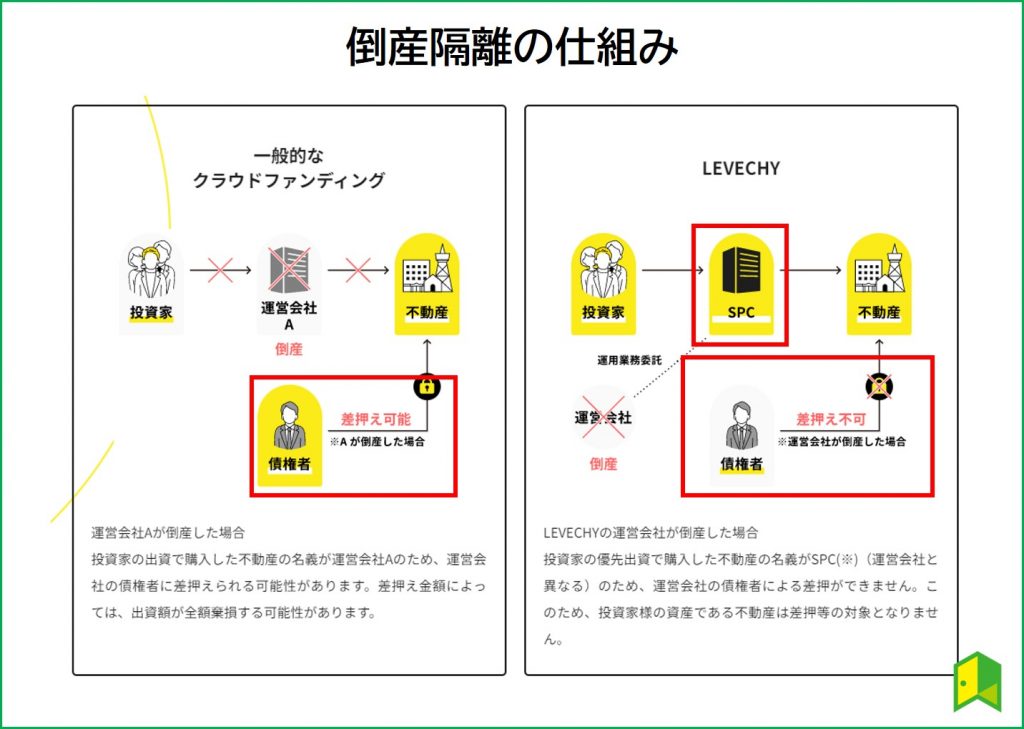

また、「倒産隔離」は機関投資家などのプロも活用するスキームで、事業者と投資家の資産を切り離す仕組みです。

以下のようにSPCという、運用のための特別目的会社が不動産の名義になるため、運営会社であるジャパン・プロパティーズ株式会社が倒産しても投資家の資産は守られる仕組みになっています。

ただ、そもそも運営会社は2012年設立で様々な取引先・実績があるから、大きな心配は不要だワン!

始まって間もないサービスのため現在は1号案件のみとなっていますが、安全性と利回りを高めた独特なスキームは要注目です。

会員登録は無料なので、まずは公式サイトを見てみましょう!

\少額から不動産投資ができる!/

LEVECHYの手数料は無料!

まずは会員登録から始めよう!!

【まとめ】自分にあった少額不動産投資を選ぼう

少額不動産投資について分かった!僕もさっそく始めてみるよ!

少額不動産投資について、初心者にもおすすめの手法からメリット・デメリットまで解説してきました。

最後に、本記事でもっとも重要なポイントを3つまとめます。

- REIT・不動産小口化商品・不動産投資クラウドファンディングなら少額で不動産投資が可能

- 不動産運用の手間がかからないので気軽にチャレンジできる

- 初心者には不動産投資クラウドファンディングがおすすめ

実物不動産投資に比べて少ない初期費用で始められ、運用の手間もかからない少額不動産投資は非常におすすめです。

中でも不動産投資クラウドファンディングは1万円から投資でき、高い利回りを期待できるため気軽に挑戦してみましょう。