・不動産投資ローンって住宅ローンと違うの?

・ローンを組んで投資するのって大丈夫なのかな…

このようなお悩みを解決します。

この記事の結論

- 不動産投資ローンを利用することでレバレッジを効かせられる

- ローンを組む前に融資可能額を把握しておくことが大切

- 可能額の判定にはINVASEバウチャーがおすすめ

不動産投資は安定した収入を得られるため、サラリーマンの副業としても人気があります。

しかし、不動産投資にはまとまった資金が必要なため、キャッシュで一括購入するのはあまり現実的ではありません。

そんな不動産投資で物件を購入する際に利用できるのが「不動産投資ローン」です。

とはいえ、「ローンを組む」となると抵抗感がある方もいるでしょう。

そこで本記事では、不動産投資ローンの基本やメリット・デメリットまで分かりやすく解説します。

ローンは不動産投資を始める最初の関門と言えるものだから、基本を押さえておこう!

\不動産投資の可能額がすぐに分かる/

不動産投資ローンとは

そもそもローンって何?

ローンとは銀行などからお金を借りて、後から少しずつ支払う約束のことです。

不動産を一括で購入するには多額の資金が必要です。

そのため銀行などからお金を借りて利子を払いながら、不動産を購入し運用や売却をするのが不動産投資の基本です。

お金を借りたら当然、お金を借りるレンタル料(金利)を払う必要があるんだワン!

不動産投資ローンは投資用物件取得を目的としたローン

不動産投資ローンってどんなローンなの?

不動産投資ローンは、アパートやマンションなどの不動産投資に利用する物件を購入するためのローンで、アパートローンと呼ばれることもあります。

不動産投資では、そもそも物件を所有しなければ収益を得られませんね。

しかし、アパートやマンションを購入するとなると数千万や億単位の資金が必要です。

そのため、不動産投資する方のほとんどが不動産投資ローンを利用して資金を調達します。

不動産投資ローンと住宅ローンの違い

自分で住む家を建てるときのローンと不動産投資ローンって同じなの?

不動産を購入するためのローンとしては「住宅ローン」をイメージする方も多いでしょう。

しかし、不動産投資ローンと住宅ローンは異なるため注意が必要です。

不動産投資ローンが「投資用物件購入のためのローン」であり、住宅ローンは「マイホーム購入のためのローン」というように、融資の目的が異なります。

大まかな違いについて一覧で確認しましょう。

| 項目/ローンの種類 | 不動産投資ローン | 住宅ローン |

|---|---|---|

| 借入目的 | 不動産投資 | 自宅の購入や増改築 |

| 返済資源 | 投資の収益 | 給与などの個人の資産 |

| 金利 | 1%~4% | 1%以下のものも多い |

| 借入の名義人 | 法人でも可能 | 居住者に限定 |

| 融資の上限 | 物件の収益も加味できる | 年収の5~8倍 |

金利・利用できる条件も違うんだね!

住宅ローンは、マイホームのためのローンであり基本的に毎月の給料から返済していきます。

そのため、住宅ローンの審査では個人の勤務先・勤務年数・家族構成・他の借入状況などの属性が重要になります。

一方、不動産投資ローンは家賃収入から返済していくのが基本です。

不動産投資ローン審査の際には、個人の属性だけでなく物件の収益性も重要なポイントとなります。

また、給与から返済される住宅ローンは、金融機関にとって返済が滞るリスクが少ないですが、不動産投資ローンは貸し倒れのリスクが高くなります。

不動産投資は失敗するリスクがある分、金利が高めに設定されているんだね…

不動産投資ローンは住宅ローンよりも高い金利が設定されていることが一般的です。

金利が低いからと言って不動産投資で住宅ローンを利用するのは、契約違反になるから気を付けるんだワン!

【金融機関別】不動産投資ローンの種類

不動産投資ローンは借入れる金融機関によって、金利や融資限度額など大きく異なります。

審査基準も金融機関で異なるので、ある金融機関で審査に通らなくても別の金融機関で融資を受けられるといケースも。

どの金融機関で審査を申し込むかについては、金融機関の種類を押さえておくとよいです。

金融機関の種類を大きく分けると、以下4つに分類できます。

①都市銀行

首都圏・大阪などの大都市に本店があり、全国規模で展開しているのが都市銀行です。

明確な基準はありませんが、次の5行が該当すると言われています。

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- りそな銀行

- 埼玉りそな銀行

都市銀行は、金利が1~2%ほどと低いですが、審査のハードルが高い傾向があります。

金利が低いのは嬉しいけど、その分、勤め先や年収などを厳しく見られるんだね…

特に不動産投資の実績のない1棟目での融資は難しいんだワン!

②地方銀行

地方銀行は特定の地域を中心に展開している銀行です。

首都圏なら横浜銀行や千葉銀行が地方銀行に入るね!

都市銀行に比べ金利はやや高くなりますが、審査の基準が下がり融資を受けやすい傾向にあります。

ただし、融資を受けられる物件のエリアが限定されていることが一般的です。

地元の物件でなければ融資を受けられないこともある点には注意しましょう。

③信用金庫・信用組合

特定の地域の人による共同組織が信用金庫や信用組合です。

首都圏なら城南信用金庫、関西なら京都中央信用金庫が有名ね。

地方銀行よりもさらに地元密着型で、展開エリアの人や企業に貢献することを目的としています。

金利は地方銀行と大きく差はありませんが、融資を受けられる対象が地方銀行よりも限定されるでしょう。

④ノンバンク

銀行以外の金融機関をノンバンクと言います。

預金の受け入れをしないで融資に特化している金融機関のことを指し、クレジットカード会社や信託会社・消費者金融などが該当します。

オリックス銀行やSBJ銀行もノンバンクだね。

ノンバンクは融資の基準が他の金融機関に比べ柔軟という特徴があります。

都市銀行や地方銀行・信用金庫等ではローンが組めなかったという人でも、ノンバンクなら審査に通ったというケースも珍しくありません。

ただし、ノンバンクは他の金融機関に比べ金利が高めに設定されている点には注意が必要です。

不動産投資ローンを組むメリット・デメリット

ローンを組むのってなんだか怖いよね…

ローンを組んで不動産投資をすることに抵抗感を抱く方もいるでしょう。

しかし、不動産投資ローンを活用して投資することには多くのメリットもあります。

メリット・デメリットを正しく理解したうえで、慎重に判断することが大切です。

メリット

メリットには、以下のようなことが挙げられます。

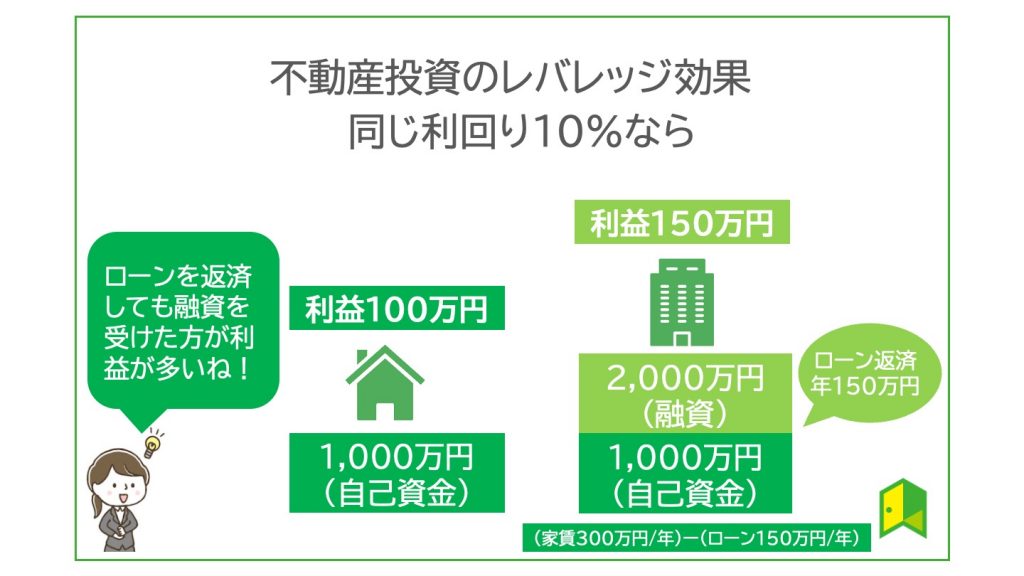

①レバレッジを効かせられる

レバレッジとは、少ない投資資金で大きな利益をえる「テコの原理」のことです。

不動産投資の場合は、「自己資金+ローンの借入」で自己資金以上の物件に投資し、大きな利益を得られるというメリットがあるのです。

例えば、自己資金が1,000万円の場合をみてみましょう。

自己資金のみで1,000万円の物件を購入し、利回りが10%であれば年間の収入は100万円です。

対して、自己資金にローン2,000万円をプラスして3,000万円の物件を購入した場合、利回りが同じ10%でも年間の収入は300万円になりますね。

この場合、自己資金に対する利回りは、自己資金のみの場合が10%、借入した場合が30%と大きく差が出るのです。

仮に、ローンの返済額が年間150万円であっても利益は150万円であり、利回りは大きくなります。

このように、借入して投資できる不動産投資だからこそ、レバレッジを効かせられるというメリットがあるのです。

ただし、ローンの金利が利回りより大きいと損になってしまうから注意だワン!

②早く不動産投資を始められる

ローンを組まずに自己資金のみで不動産投資をしようとすると、資金を蓄えるのに時間がかかります。

不動産投資には数千万円の資金が必要になり、給与から資金を貯めるだけで数年や十数年かかってしまう恐れがあるでしょう。

資金がないからと不動産投資できずにいれば、その期間は機会損失につながります。

いい物件を見つけても投資できないのは困るね…

ローンを組む場合は、ある程度の頭金を求められることがほとんどですが、それでも現金一括で物件を購入するより早く投資をスタートできます。

投資は、少しでも早く始め長期間投資することで利益も大きくできます。

③団体信用生命保険に加入できる

不動産投資ローンを組む場合、多くの金融機関で団体信用生命保険への加入を必須としています。

団体信用生命保険とは?

契約者の死亡や高度障害などで返済ができない状況になった場合、保険金でローンの残債を支払う保険

保険金でローン残債を返済するためそれ以降のローンの支払いは不要になる

団体信用生命保険に加入することで、万が一の場合遺された家族にローンの支払いの負担がかかりません。

不動産を残せるので、遺族はその後も家賃収入を得ることができたり、売却してまとまった資金を得ることも可能です。

団体信用生命保険と一般の保険の内容が重複しないように見直して、保険料を抑えることもできるんだワン!

デメリット

ローンを組むことにはデメリットもあるので、正しく理解しておくようにしましょう。

デメリットしては以下のようなことが挙げられます。

①利息を支払う必要がある

ローンを借入れる場合、元本以外にも利息の支払いも必要です。

利息ってどれぐらいかかるんだろう?

仮に、2,000万円を以下の条件で借入した場合を見てみましょう。

- 金利2.5%

- 借入期間20年

- 元利均等返済

この場合の返済は以下の通りです。

- 毎月:105,980円

- 年間返済額:1,271,460円

- 返済総額:25,435,200円

利息だけで500万円以上かかってるよ!

借入額が高額で長期に渡る場合、数%の金利でも利息が高額になります。

場合よっては利息だけで1,000万円を超えるケースも珍しくないのです。

ローンを組む場合は、利息などを含めて返済のシミュレーションをしっかりしておくようにしましょう。

不動産投資ローンでは、ほんの数%の金利でも大きな差になってしまうから慎重に比較するんだワン!

②ローンを返済できないと物件を手放す必要がある

ローンの返済は、毎月の家賃収入から賄います。

しかし、不動産投資には、「空室リスク」というリスクがある点に注意が必要です。

空室が出てしまうと家賃収入が減少し、場合によっては収入ゼロになる可能性もあります。

不動産投資ローンの支払いを家賃収入で賄っていた場合、収入ゼロになったらどうなるの?

家賃収入が得られなくても、ローンの支払いは待ってくれません。

この場合は、自己資金からの支払いとなります。

自己資金が十分あれば問題ありませんが、その状態が続いてしまうと自己資金での捻出も厳しくなるでしょう。

ローンの支払いが滞った場合、金融機関から一括返済を求められます。

一括返済にも対応できなければ、ローン返済のために物件を手放さなければならないのです。

不動産投資はローンの支払い計画をしっかり立てないといけないね…

ローンの返済が厳しくなる理由には次のようなことが挙げられます。

- 家賃収入が想定より入らない

- 修繕などの経費が高額になる

- 借入額が高額で毎月の返済額が大きい

不動産投資するうえでは、物件の念入りなリサーチや詳細な収支計画が大事です。

需要のある不動産か、毎月の支出はどれくらいになるのかをしっかりと計画たてて投資することで、ローンの支払いが滞ることを防げるでしょう。

また、適切な額の融資を受けることが大切です。

過剰な融資だと毎月の返済が厳しくなるよ…

適切な融資額は、物件や個人の収入などによって異なるため、あなたにとって適切な額を事前に把握しておくことが大切です。

\不動産投資可能額がすぐに分かる/

INVASEバウチャーで投資可能額を調べてみよう

ローンを組む場合、過剰な借入をすると返済が厳しくなる可能性があります。

そもそも、金融機関が過剰と判断すると審査に通らずに借入できないということもあるでしょう。

そのため、ローンを組む前に適切な額を把握しておくことが重要です。

適切な融資額ってどうすれば分かるのかな?

不動産投資を始めたばかりの人では、「自分の年収でどれくらい借入れられるのか」「そもそもローンが組めるのか」など不安に思う方も多いでしょう。

不動産投資のローンで不安な際におすすめなのが、INVASEバウチャーです。

INVASEバウチャーとは

そもそもバウチャーとは、「借入可能額証明書」のことを言います。

「今どれくらいまでローンを組めるか」という証明書のことですね。

INVASEバウチャーでは、簡単な情報を入力するだけで借入可能額を算出してくれます。

これなら無理のない不動産投資ローンの組み方が分かりそうだね!

| 項目 | 詳細 |

|---|---|

| サービス名 | INVASEバウチャー |

| 運営会社 | 株式会社MFS |

| 創立 | 2009年7月 |

| 公式サイト | https://investment.mogecheck.jp/ |

INVASEバウチャーを利用するメリット

INVASEバウチャーのメリットには、以下のようなことがあります。

- 簡単な入力で精度の高い融資可能額が分かる

- 金融機関や物件の提案など幅広くサポートしてくれる

必要事項を入力するだけで融資可能額が簡単に把握できます。

INVASEバウチャーは多くの金融機関と提携しているため、可能額判定の精度が高いというメリットがあります。

借入可能額が把握できるので、無理のない投資ができる物件の選定に役立つでしょう。

不動産投資ローンでよくある不安も解消できそうだね!

物件を紹介する不動産会社にとっても、事前にバウチャーを得ていれば物件の紹介をしやすいというメリットがあるので、積極的に紹介して貰える可能性があります。

また、融資可能額の判定だけでなく、金融機関の提案・物件の紹介や家賃収入の推移と言った将来性判定も無料で利用できます。

可能額や投資意向に沿って不動産会社をマッチングするサポートも受けられるので、初心者も安心して投資できますよ。

ただし、金融機関の審査によっては必ずしも借入できるわけではない点には注意が必要だワン!

INVASE借り換えもおすすめ

もう不動産投資ローンを組んじゃってる人は利用できないの?

すでに不動産投資ローンを組んでいる場合におすすめなのが、INVASE借り換えです。

今組んでいるローンよりも低い金利のローンに借り換えることで、返済の負担を軽減できるのが借り換えです。

例えば、2,000万円(借入期間20年)を借り換える場合を見てみましょう。

- 借り換え前:金利3.0%/返済総額26,620,560円

- 借り換え後:金利2.0%/返済総額24,282,240円

金利3.0%から2.0%のローンに借り換えると、「約240万円」も返済総額を抑えられるのです。

借り換えが上手くいけば、不動産投資ローンの負担をかなり軽くできるね!

しかし、借り換えには手数料がかかるため、手数料を含めてどれくらい安くなるのかを事前に計算しておく必要があります。

上記の場合、手数料が240万円以上かかるのであれば、借り換えのメリットがない点に注意が必要です。

手数料を含めて借り換えの計算をするのは、投資初心者では難しい場合があるでしょう。

INVASE借り換えであれば、借り換えでどれくらい返済の負担を減らせられるのかをシミュレーションできます。

金融機関の提案もしてくれるので、返済の負担を抑えられるようになり、より効率的な不動産投資が可能です。

まずは、気軽にシミュレーションしてみると良いんだワン!

\シミュレーションしてみよう/

【まとめ】不動産投資ローンの理解を深めよう

不動産投資ローンについてよく分かったよ!僕もまずは可能額をシミュレーションしてみるね!

最後にこの記事の重要なポイントをまとめます。

- 不動産投資ローンを利用することでレバレッジを効かせられる

- ローンを組む前に融資可能額を把握しておくことが大切

- 可能額の判定にはINVASEバウチャーがおすすめ

不動産投資に興味があるなら、まずは自分がどれくらいまで借入れられるのかを理解しておくことが大切です。

INVASEバウチャーで融資可能額を把握して、不動産投資の第一歩を踏み出してみましょう。

\不動産投資の可能額がすぐに分かる/