・不動産投資って何がいいの?

・メリットとデメリットを比較して投資を決めたいな…

このような疑問にお応えします。

この記事の結論

資産形成方法として不動産投資を検討している人も多いでしょう。

不動産投資に取り組むことで、家賃収入を得られるだけでなく節税・保険代わり・年金代わりになるなどのメリットがあります。

ただし、ある程度の自己資金が必要となるなどのリスクもあるので、慎重に判断する必要があるのも事実。

本記事では、不動産投資のメリット・デメリットを初心者にも分かりやすく解説するワン!

初心者が不動産投資を始めるなら、最低1万円から始められる不動産投資クラウドファンディングがおすすめです。

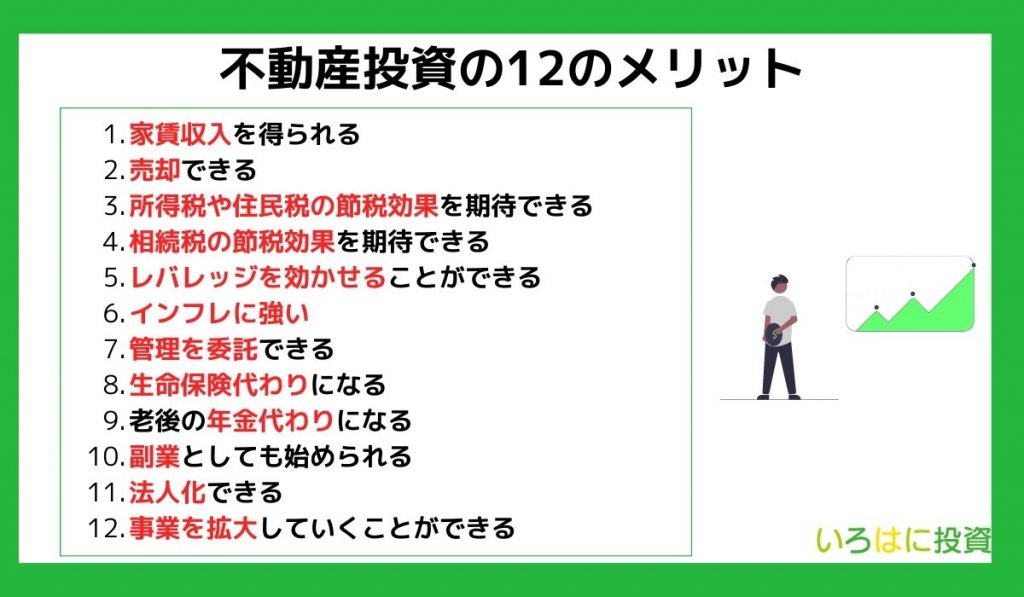

不動産投資のメリット12選

まずは、不動産投資のメリットを一覧で確認しましょう。

以下で、項目ごとにそれぞれ詳しく解説します。

①家賃収入を得られる

不動産投資では、次の2つの収入を得られます。

- インカムゲイン:家賃収入

- キャピタルゲイン:売却益

不動産投資のメインの収入となるので、インカムゲイン=家賃収入です。

家賃収入は、入居者さえ確保できれば安定して長期的に得られる収入でもあります。

家賃だから株価のように価格の変動もないよ!

ただし、家賃収入のすべてを手元に残せるわけではありません。

不動産投資では、家賃収入からローン返済や修繕費などを賄った残りが収入として残るので、収支計画は念入りに立てておくことが大切です。

逆を言えば、家賃収入からローン返済や経費などは賄えるので、収支の仕組みさえ整えれば返済などの手出しなしで残りの現金を手元に残せます。

不動産投資の収入=家賃収入-(必要経費+ローンの返済+税金など)

需要の高い物件を見極められれば安定した収入を得られるんだワン!

②売却できる

不動産投資のもう一つの収入が、キャピタルゲイン=売却益です。

購入時よりも値上がりしたタイミングで売却できれば、差額を売却益として得られます。

売却益はまとまった資金を得られるので、生活資金だけでなく次の投資の資金とすることもできるでしょう。

万が一、投資の状況が悪化しても早めに売却できれば、大きな損失を防ぐことも可能です。

売却はタイミングが大事だから出口戦略として最初に売却まで視野に入れておくといいんだワン!

③所得税や住民税の節税効果を期待できる

不動産投資には、節税効果を期待できるという魅力もあります。

中でも、節税として代表的なものが「所得税と住民税の節税効果」です。

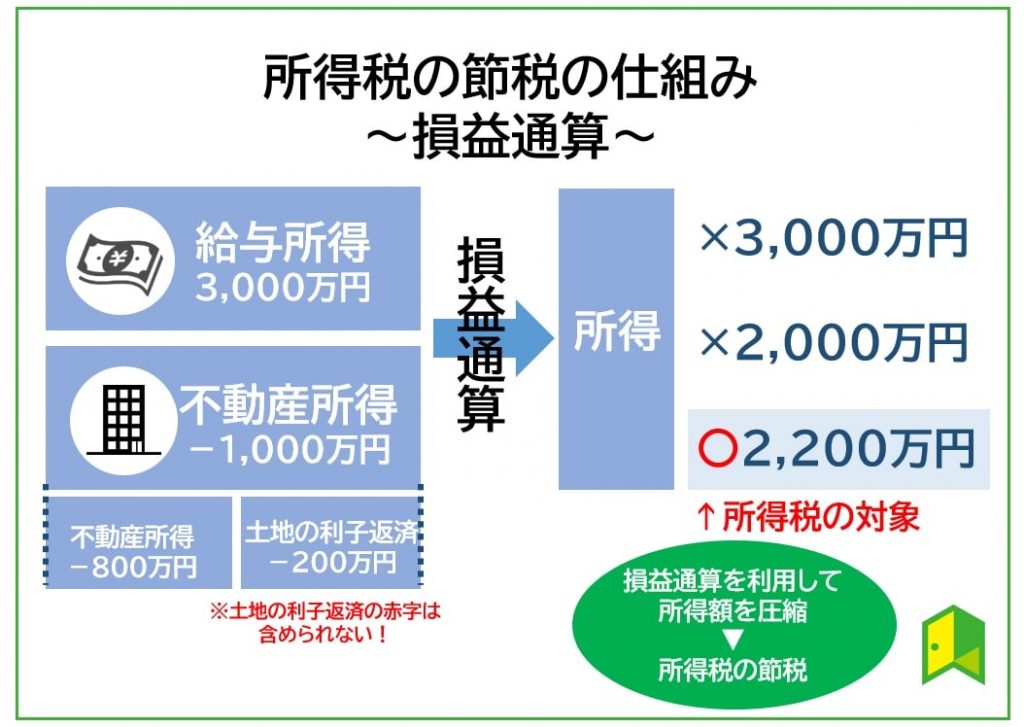

所得税と住民税の節税は、損益通算という仕組みにより可能となります。

損益通算とは

赤字の所得を黒字の所得で相殺して申告する制度

不動産投資の所得は、不動産所得と呼ばれ他の所得との損益通算が可能です。

仮に、不動産投資の赤字が1,000万円あり給与所得が3,000万円なら、相殺した2,000万円が所得税・住民税の対象となります。

所得税は、所得額が大きくなるほど税率も高くなる累進課税制度です。

そのため、損益通算を利用して所得を減らすことで、かかる税率自体も小さくできより節税効果を高められます。

給与所得の高い人ほど効果的だよ!

ただし、不動産所得の赤字のうち、土地購入のローンの利子部分は損益通算の対象にならないといった点には注意しましょう。

また、所得税・住民税の節税が見込めるのは、不動産投資が赤字という前提がある点には注意が必要です。

経費などを使いすぎ・収入が見込み以下という本当の赤字経営では、節税できても投資自体は失敗なので注意しましょう。

不動産投資での節税には減価償却を活用しよう

じゃあ 、節税できないの?

所得税・住民税の節税を狙うなら「減価償却」を利用することが大切です。

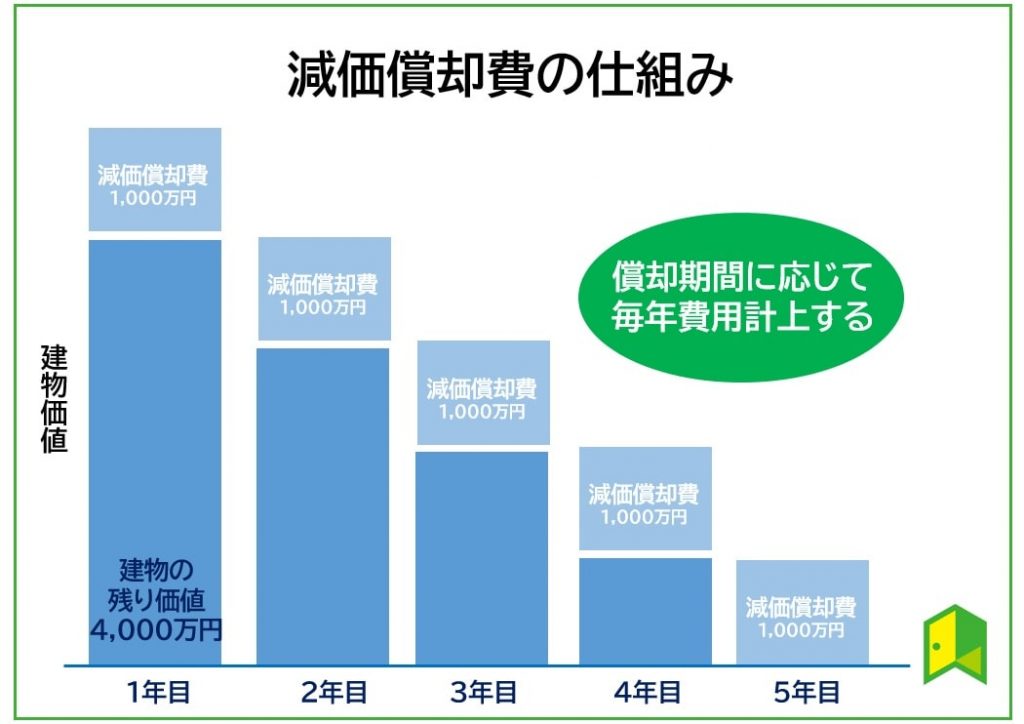

減価償却とは、建物の購入額を購入した年に一括で計上するのではなく、償却期間に応じて按分して計上する会計上の処理のことを言います。

例えば、建物の5,000万円で購入し、償却期間が5年なら毎年1,000万円ずつ5年間減価償却費を計上します。

減価償却費は、実際の支出を伴わない経費と言われ、計上することで帳簿上のみの赤字を作り出すことが可能です。

仮に、実際には500万円の利益が出ていても、1,000万円の減価償却費を計上できでは手元には500万円を残しつつ、帳簿上は-500万円と赤字にできます。

この仕組みを利用することで、実際には損失がなくとも所得税・住民税を節税にするといったことも可能なのです。

減価償却費の計上額は不動産によって大きく異なるから注意が必要だワン!

④相続税の節税効果を期待できる

不動産投資で節税できる税金には、相続税もあります。

相続税とは、相続する財産にかかる税金で相続人が支払いの義務を負うものです。

この相続税は、相続財産の評価額に応じて算出されるという点が、不動産投資が節税に有効になることにつながります。

相続財産が現金の場合、額面の金額が相続財産の評価額になりますが、不動産の評価額は時価ではないのです。

不動産の評価額は時価の7~8割ほどになるんだよ!

例えば、1億円を相続する場合、現金では1億円が相続税の対象です。

しかし、不動産の評価額は7,000~8,000万円ほどにさがるので、その分相続税も節税できます。

このように、相続を考慮して財産を現金から不動産に変えることは、相続税対策として代表的は方法なのです。

上記以外にも、賃貸であることを理由に節税できたり、一定の条件を満たすことで特例の適用を受けたりすることも可能となっているんだワン!

⑤レバレッジを効かせることができる

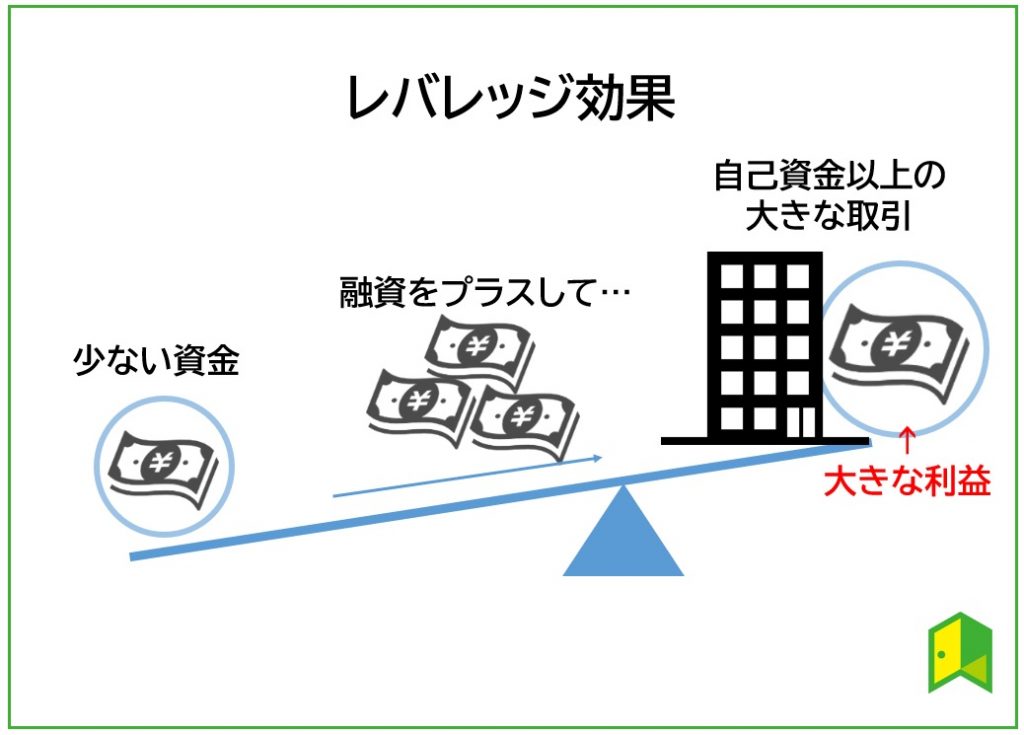

レバレッジ効果とは

不動産投資では、基本的にローンを組んで不動産を購入することになります。

レバレッジ効果により、ローンをプラスすることで自己資金以上の不動産に投資でき、より大きな収入を得ることが可能です。

例えば、自己資金1,000万円で利回り10%の物件に投資するとしましょう。

レバレッジを効かさない=自己資金のみで不動産を購入すると、1,000万円の物件に投資することになり、その場合の収入は年間100万円です。

一方、自己資金に2,000万円のローンを合わせて、3,000万円の物件に投資できれば、年間の収入は300万円になります。

仮に、ローンの返済額が年間120万円でも残りが180万円と、自己資金だけの投資よりも収入は大きくなるのです。

投資に融資を使えるのは不動産投資だけだよ!

不動産投資は融資を利用できるので、少ない自己資金でも大きな収入を狙えるという魅力があります。

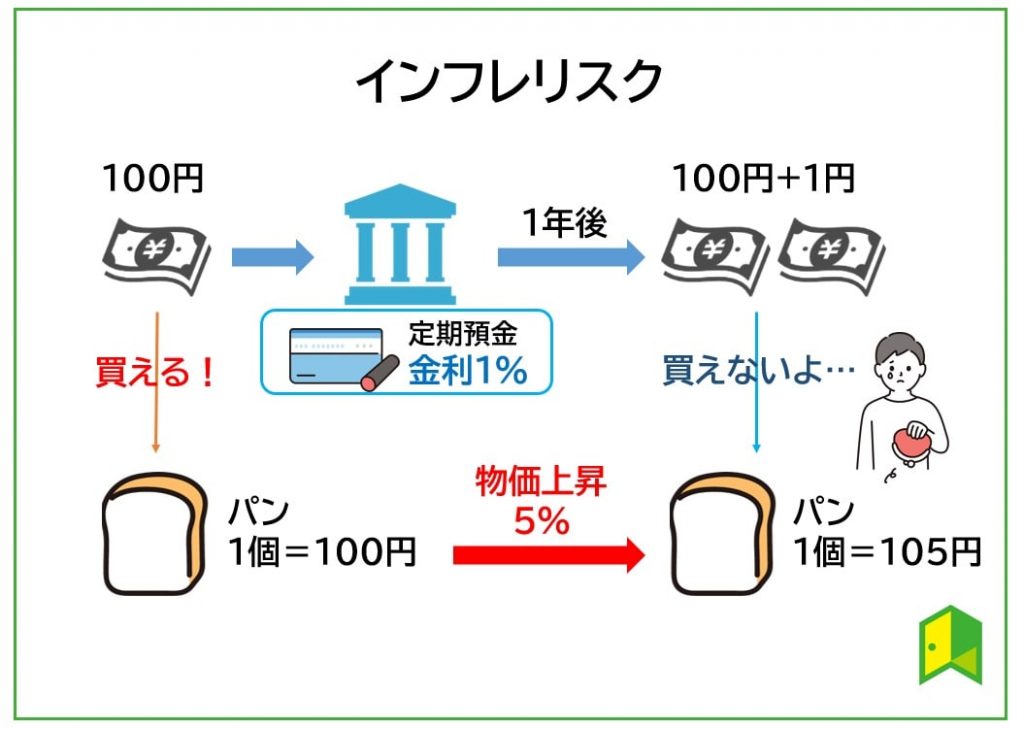

⑥インフレに強い

インフレとは、物の値段が上がり続けお金の価値が下がる状態のことをいいます。

不動産はインフレに強い資産と言われているのです。

例えば、定期預金の場合、金利1%で100円を1年間預けると1年後には101円になります。

しかし、その1年でインフレが起こり物価が5%上昇すると、それまで100円で購入できたものは105円でなければ購入できません。

金利(利回り)よりもインフレ率が高いと、現金での収入の効果はないもんね…。

その点、不動産という現物はインフレでも資産価値は減少しにくいもの。

また、家賃は物の値段が上がれば高く設定できるので、収入が減少しにくいというメリットがあります。

反対に、購入時に組んだローンはお金の価値の低下で実質額が目減りします。

このような仕組みがあるため、不動産を所有することはインフレ対策としても有効なのです。

コロナ禍により世界中でインフレが進んでいるから、インフレリスク対策としても不動産投資を検討するのがおすすめだワン!

⑦管理を委託できる

不動産投資は管理を管理会社に委託できるため、運用期間中の手間が掛からないというメリットもあります。

不動産投資では、運用中次のような作業があります。

- 物件管理

- 家賃管理

- 入居者募集や選定

- 入居者対応など

これらの作業は、すべて管理会社に委託可能です。

委託料は掛かりますが、委託料は必要経費に計上できるというメリットもあります。

すべて委託してしまえば、日中投資にかける手間はほとんどありません。

本業に忙しい人でも投資しやすいんだよ!

⑧生命保険代わりになる

不動産を購入する際、基本的に団体信用生命保険(団信)に加入することになります。

団体信用生命保険(団信)とは

契約者の死亡などで返済できない場合、保険金でローン残債を一括返済する制度

団信に加入しておくことで、万が一の場合にはローンは完済され、残された家族がローンを支払う必要はなくなります。

反対に、ローンが完済された不動産を遺産として残せるので、売却してまとまった資金を得ることや賃貸をつづけて家賃収入を得るなどできるでしょう。

死亡以外でも高度障害やがん保障対応など保障が手厚い保険も多いんだよ!

⑨老後の年金代わりになる

早い段階で投資をスタートし現役世代中にローンを完済できれば、その後の家賃収入の多くを手元に残せます。

定年後の収入が少ない状況で、毎月家賃収入を得られるのは大きなメリットと言えるでしょう。

また、不動産という資産があることで老後に住むことや老後資金のために売却・子や孫に相続させるなど選択肢も広がります。

⑩副業としても始められる

不動産投資はサラリーマンの副業としても人気があります。

管理を委託することで運用期間中投資にかかる手間がほとんどないため、本業に支障が出にくいのです。

また、会社員は安定した給与収入を得られることから、ローンを組みやすく不動産投資に向いています。

副業禁止の公務員でも不動産投資は一定条件を満たせばできるんだワン!

⑪法人化できる

不動産投資する方法には、「個人事業主として投資」「法人化して投資」という方法があります。

法人化するとは、管理会社などの法人を自分で設立して法人で投資することを言います。

法人化すれば、一国一城の主になることも夢じゃないね!

また、法人化には次のようなメリットもあります。

法人化のメリット

- 家族に給与を支払える(給与を経費にできる)

- 個人の所得税・住民税よりも節税できる場合がある

- 相続税対策になる

個人で不動産投資する場合、収入は所得税・住民税の対象です。

一方、法人で投資すると収入は法人の収入となるので、個人の所得税・住民税は課せられません。

法人に対して法人税などの税金はかかるワン!

ただし、法人にかかる税金の税率は一定収入ラインを超えると、個人の所得税率よりも低くなるという仕組みがあるのです。

そのため、所得が高いなら法人化したほうが節税になる可能性が高くなります。

法人化の設立・維持には費用も掛かるから、慎重に判断するのが大切だね!

⑫事業を拡大していくことができる

不動産投資は基本的にローンを組んで投資するので、1棟目の業績がよければ2棟目・3棟目も金融機関から融資を受けやすくなります。

1棟目で得られる家賃収入から自己資金を確保して、棟数を増やしていくことも可能です。

棟数を増やしていくことにより、どんどん収益が拡大し、事業を成長させることができるでしょう。

数を増やせば、分散投資でリスク対策にもなるね!

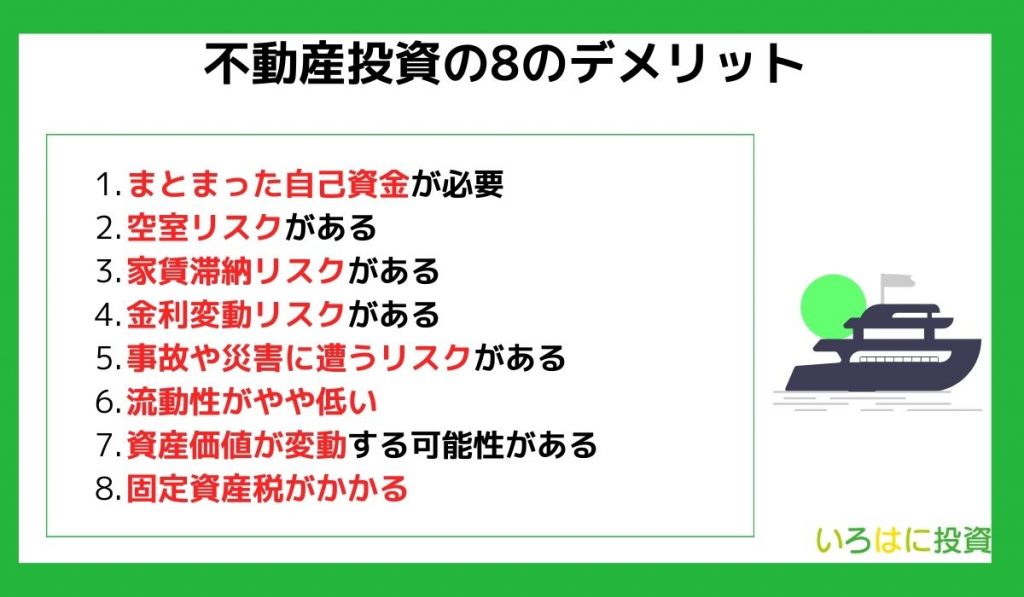

不動産投資のデメリット8つ

デメリットもあるんだよね?

不動産投資においては、デメリットは内容を理解して対策することで、ある程度コントロール可能です。

主なデメリットとしては、次の8つが挙げられます。

それぞれ詳しく見ていきましょう。

①まとまった自己資金が必要

不動産投資では、ローンを組んで投資するのが一般的です。

しかし、ローンを組むのにはある程度自己資金が必要になります。

多くの金融機関では、ローンを組む際頭金を要求してくる傾向にあります。

頭金は物件価格の1~2割ほどは必要になるケースが多いでしょう。

3,000万円の物件なら300~600万円は必要だよ!

頭金なしでフルローンやオーバーローンで組むことも以前は出来ましたが、近年では難しい傾向があります。

- フルローン:物件の購入価格すべてをローンで組む方法

- オーバーローン:物件価格+諸費用まで含めてローンで組む方法

仮に、頭金なしでローンを組めたとしても金利が高くなり毎月の返済で経営を圧迫しやすくなります。

万が一、その状態で修繕費など突発的な支出が発生すると、対応も難しいでしょう。

不動産投資するには、ある程度まとまった自己資金と金融機関の審査に通るだけの属性も必要なため、誰でも投資できるわけではないのです。

②空室リスクがある

不動産投資の中でも代表的なリスクが「空室リスク」です。

入居者がいなくて空室になるリスクだよ!

空室になってしまうと家賃収入は得られません。

収入が無くてもローンの返済や修繕費などの支出は待ってくれないので、手出しで対応せざるを得なくなるのです。

空室期間が長く続くと経営が悪化し、投資失敗になりかねないので注意しましょう。

需要の高い物件かリサーチが大事だワン!

③家賃滞納リスクがある

家賃滞納リスクとは、入居者に家賃滞納されてしまうリスクです。

せっかく入居者がいても家賃滞納されると、収入はゼロになってしまいます。

さらに、やっかいなことに空室なら入居者が決まれば解消しますが、家賃滞納は解消しにくい性質があります。

うっかりの払い忘れならいいですが、悪質な滞納の場合払ってくれない期間が長期にわたってしまうケースもあるのです。

滞納を解消するには、法的な手段を講じて家賃回収や強制退去にする必要があり、費用も時間も掛かってしまうでしょう。

家賃滞納しそうな人ではないか、入居審査をしっかりとすることが大切です。

入居審査が厳しすぎると入居者に避けられるからバランスも大事だよ!

④金利変動リスクがある

高額なローンを組んで投資するので、金利上昇のリスクがあります。

高額・長期の返済になるローンでは、たった数%金利が上がっただけでも返済額の負担が大きくなる恐れもあるのです。

特に近年は、金利上昇のリスクが高くなっています。

金利上昇リスクへの対応として、適切なタイミングでの借り換えやそもそもの借入額を少なくするなど対策を取っておくようにしましょう。

⑤事故や災害に遭うリスクがある

不動産という現物を所有するので、事故や災害のリスクは避けられません。

日本は、毎年のように大規模な自然災害が起きていますし、いつどこで発生するのか予測も困難です。

被災し不動産が損壊してしまうと修繕費がかかるだけでなく、その後の収入の見込みも難しくなるでしょう。

倒壊してしまい、ローンだけが残る事態にもなりかねません。

また、事件や孤独死などが物件内で発生し、事故物件になる恐れもあります。

事故物件になると資産価値が落ちるし、次の入居者の確保も難しくなるね…。

発生リスクは低いものの、一度発生すれば大きな損失につながりかねません。

ハザードマップの確認や保険への加入などしっかりと対策しておくようにしましょう。

⑥流動性がやや低い

不動産投資は、不動産を売却できるというメリットはありますが、希望のタイミングですぐに売却できるわけではありません。

一般的に、不動産を売却するには3~6ヶ月ほどの時間が必要です。

不動産によっては、1年以上掛かってしまうケースもある点には注意しなければなりません。

資金が必要だから売ればすぐに現金ができる、というわけではないんだワン!

⑦資産価値が変動する可能性がある

不動産は、経年劣化で資産価値が減少します。

長期に渡る不動産投資では、購入から10年や20年経過して売却しようとしても売却額が安くなる可能性が高いのです。

特に中古で購入した場合は、築年数による売却額の低下は注意して売却戦略を立てる必要があります。

物件の維持管理を適切にすると価値の低下を抑えやすいよ!

⑧固定資産税がかかる

不動産を所有すると、毎年固定資産税、地域によってはさらに都市計画税が課せられます。

毎年4~6月頃に納税通知書が来るよ!

通常、固定資産税の税率は「固定資産税評価額×1.4%」となっています。

例えば、固定資産税評価額が1億円の物件になると、年間で140万円の納税額となる計算です。

条件を満たせば控除の適用を受けることが可能なので、あらかじめどの程度の負担が必要なのか想定しておくことが大切だといえるでしょう。

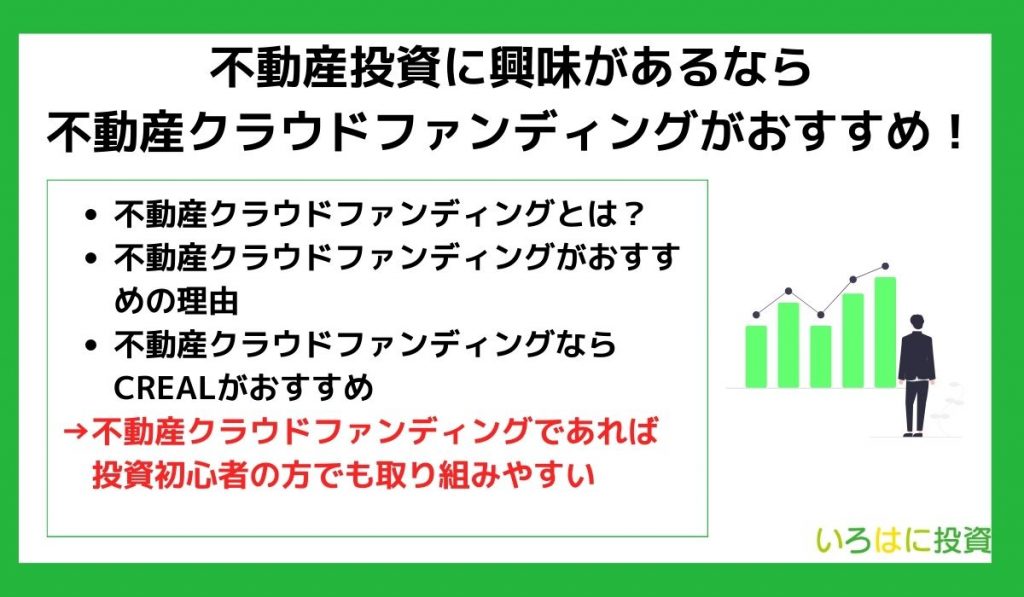

不動産投資に興味があるなら不動産クラウドファンディングがおすすめ!

不動産投資したいけど資金とか難しいかな…

不動産投資にはある程度の自己資金やローンに通るだけの属性が必要で、簡単に投資スタートできません。

それでも不動産に投資してみたいという人におすすめなのが「不動産クラウドファンディング」です。

ここでは、不動産クラウドファンディングについて、以下の通り解説します。

それぞれ見ていきましょう。

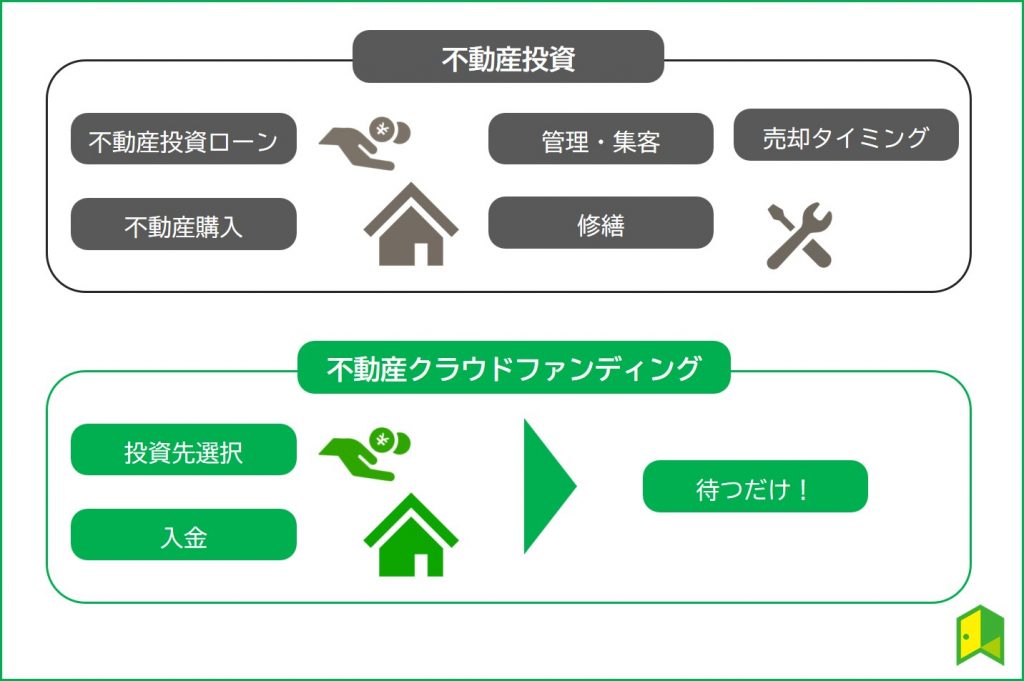

不動産クラウドファンディングとは?

不動産投資クラウドファンディングとは、クラウドファンディングの一種です。

クラウドファンディングとは

インターネットを介して不特定多数の人から資金を募る資金調達方法

支援者(投資)に対するリターンが金銭であるものを「投資型」とよび、不動産投資クラウドファンディングも投資型クラウドファンディングの一つになる

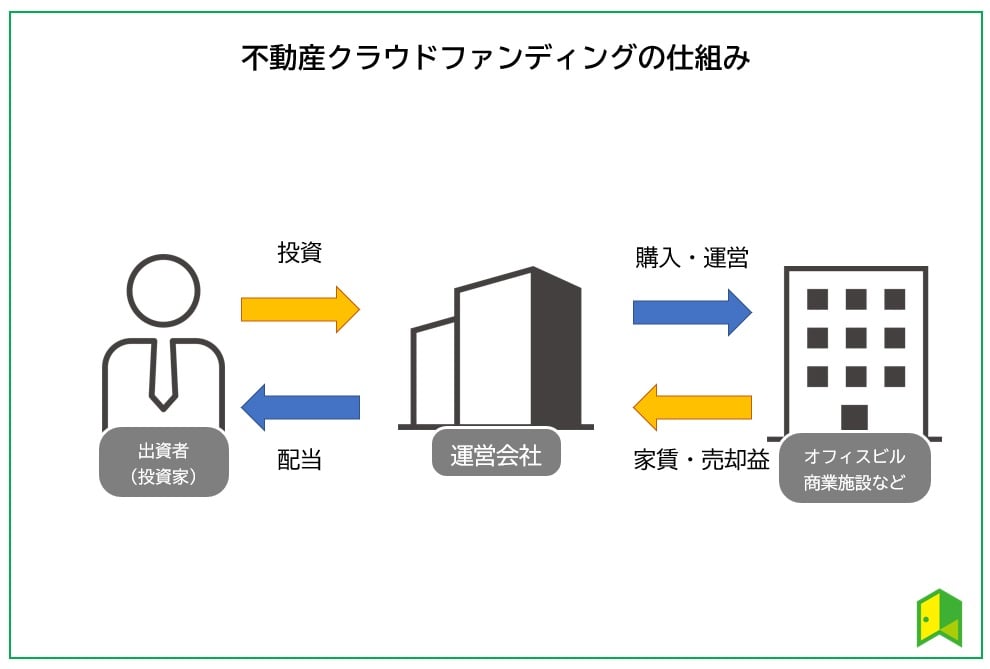

不動産投資クラウドファンディングの大まかな仕組みは次の通りです。

- クラウドファンディング業者に投資

- 業者は集めた資金で不動産の購入・運用

- 運用成績に応じた分配金

- 運用期間終了後に不動産を売却し投資家に元本の償還

上記のように、不動産の購入や運用は事業者がすべて賄ってくれます。

投資家は、投資後は元本の償還と分配金を待つだけなので手間がかからないのです

不動産クラウドファンディングがおすすめの理由

不動産クラウドファンディングがおすすめの理由には、次のようなことが挙げられます。

それぞれ見ていきましょう。

手間がかからない

先述したように不動産の運用などはクラウドファンディング業者が行ってくれるので、投資後は成果を待つだけとなります。

投資したら分配金を待つだけだから楽だよ!

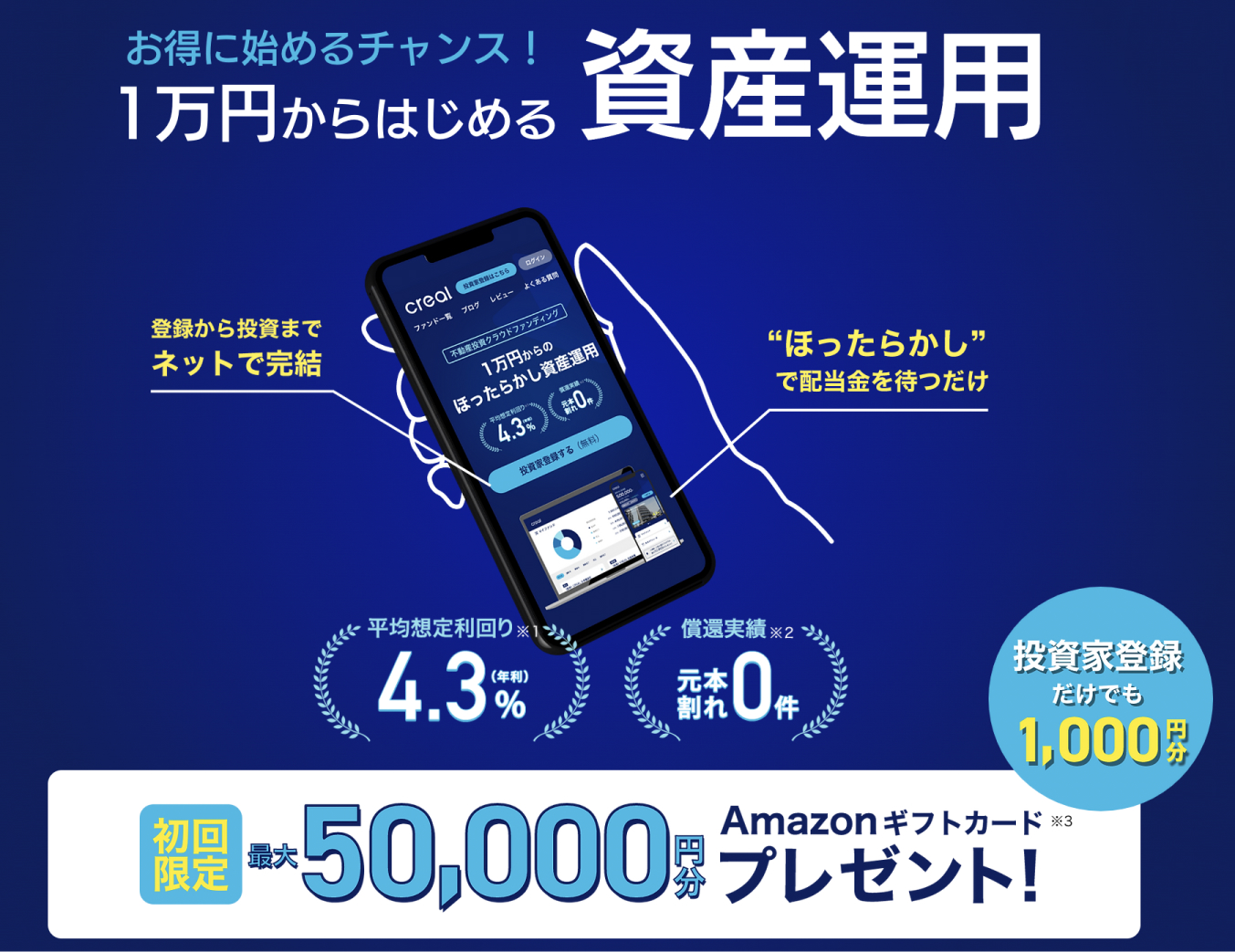

少額から投資できる

不動産投資クラウドファンディングの多くのサービスは1万円から投資が可能です。

不動産投資のように数百万円や数千万円と言った投資資金が必要ないので、初心者は投資資金が少ない人でも投資しやすいでしょう。

リスクを抑える仕組みが整っている

不動産投資クラウドファンディングでは、リスクを抑える仕組みが整っているサービスが多いというメリットもあります。

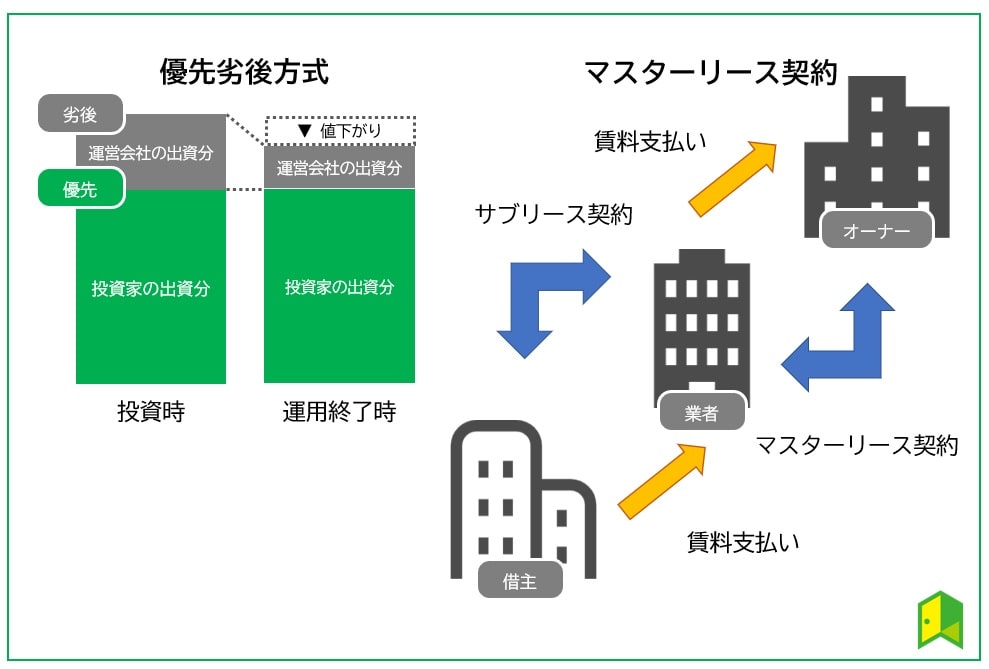

代表的なリスク対策として、次のようなことがあります。

- 優先劣後

- マスターリース

優先劣後は事業者も一緒に出資することで、損失が出て場合は事業者の出資分から補填する仕組みのことをいいます。

損失額が事業者の出資分以下であれば、投資家の元本を守ることができるのです。

一方、マスターリースは不動産会社などが不動産を丸ごと借り上げる契約で、入居者の有無にかかわらず一定の賃料が支払われます。

空室でも賃料が入るなら安心だね!

このように、リスク対策されているので初心者にもおすすめと言えるでしょう。

ただし、リスク対策の有無や内容はファンドごとに異なるので、しっかりと内容をチェックしたうえで投資判断することが大切です。

不動産クラウドファンディングならCREALがおすすめ

不動産投資クラウドファンディングってたくさんあるから悩むな…

初心者におすすめの不動産投資クラウドファンディングが「CREAL」です。

| 項目 | 詳細 |

|---|---|

| 運営会社 | クリアル株式会社 |

| 最小投資金額 | 1万円 |

| 公式サイト | https://creal.jp/ |

CREALはクリアル株式会社が運営しています。

クリアル株式会社は、2022年に東証グロース市場に上場した勢いのあるベンチャー企業です。

上場企業なら安心だね!

CREALのおすすめポイント

- 上場企業運営という信頼性の高さ

- 今まで元本割れしていない

- 保育園などへの投資もできるから投資で社会貢献もできる

CREALでは優先劣後などの投資家を守る仕組みが整っており、2023年8月時点で元本割れ0という実績を誇っています。

初心者でも安心して投資しやすいので、まずは投資家登録からスタートしてみてはいかがでしょう。

あわせて読みたい

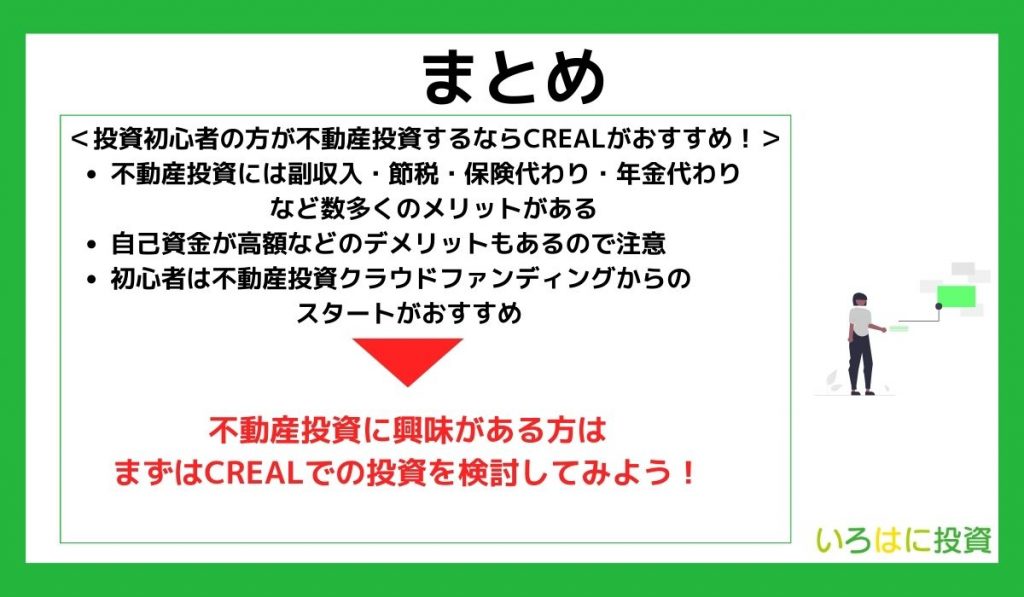

【まとめ】投資初心者の方が不動産投資するならCREALがおすすめ!

不動産投資のメリット・デメリットがよく分かったよ!

最後にこの記事の重要なポイントをまとめます。