・サラリーマンって節税できるの?

・おすすめの節税方法が知りたい!

このようなお悩みにお応えします。

この記事の結論

サラリーマンは税金が給与から天引きされ年末調整で納税が完了するので、税金を支払っている意識があまりないという人も多いでしょう。

源泉徴収票を見て支払っている税金の多さに驚く人も珍しくありません。

所得によっては高額になることもある税金ですが、節税できればその分手元に残せる額を増やすことも可能です。

しかし、「そもそもどんな税金を払っているのか詳しく分からない」「節税方法が分からない」という方も多いはず。

そこで、この記事ではサラリーマンの税金の仕組みやおすすめの節税方法について、初心者向けに分かりやすく解説します。

不動産投資なら家賃収入を得ながら節税もできるからおすすめだよ!

近年、サラリーマンに人気の副業である不動産投資を検討しているなら、この記事で紹介するJPリターンズでプロに相談することから始めるのがおすすめです。

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

サラリーマンが支払う税金の仕組み【裏ワザはある?】

社会人になりたての頃、聞いていた給与と実際に支払われた給与が違くて驚いたよ…!

給与明細をじっくり見てみると「支給額」と「振込額」という項目が記載されています。

支給額が額面の給与です。

それに対して、給与から各種保険料や税金が天引きされた後の金額が「振込額」となり、振込額=手取り額となります。

給与から天引きされる税金には、次の2つがあります。

- 所得税:所得にかかる税金

- 住民税:住んでいる都道府県や市区町村に収める税金(地方税)

また、税金ではありませんが「社会保険料」「厚生年金保険料」「雇用保険料」の3つの保険料も給与から天引きされているのです。

サラリーマンは源泉徴収される

一般的に会社に勤めている会社員の所得税は「源泉徴収」で納税されるため、自分で確定申告して納税する必要がありません。

源泉徴収とは

事業者が所得税をあらかじめ給与から天引きして預かり、納税者にかわって納税する仕組み 。

一括で払うと負担が大きいし、納税もれの可能性があるから、給与を支払う事業者には源泉徴収が義務付けられているんだよ!

所得税は、1月1日から12月31日の所得にかかる税金です。

しかし、給与から毎月天引きされる所得税は、所得が確定する前なので正しい所得税額ではなくおおよその金額で天引きされています。

なので、所得が確定した年末に実際の所得税額との誤差を調整する「年末調整」を行って、過不足の調整をして正しい所得税を収める仕組みとなっているのです。

ちなみに、年末調整後に会社からもらう明細書が「源泉徴収票」となり、確定した所得税や所得額などが記載されています。

源泉徴収票を見ることで、自分がどれだけ税金を支払っているかを把握できるのです。

節税を検討しているなら、まずは源泉徴収票で自分がいくら税金を支払っているのかを把握するようにしましょう。

所得が高くなるほど税率が高くなる

所得税は、1年間の所得に所得税の税率を乗じて算出します。

所得税の対象となる所得とは「給与(年間収入)-給与所得控除-所得控除」の額だよ!

所得税は、所得が高くなるほど税率も高くなる「累進課税制度」となり、所得に対する税率は次の通りです。

| 所得金額(1,000円未満切り捨て後) | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

例えば、各種控除後の所得が500万円の場合、所得税は次のように算出されます。

所得税=(500万円-427,500円)×20%=914,500円

年収が高い人ほど納税額も多いんだワン!

賢く節税しよう

手取りを増やそうと思ったら、収入を上げる必要があります。

しかし、給与はそう簡単に上がるものでもありません。

給与を上げる以外に手取りを増やす方法が、節税なのです。

サラリーマンは、源泉徴収されるので税金を支払っている意識が薄くなりがちでもあります。

節税は関係ないと思っている人もいるよね…

しかし、サラリーマンでも節税は可能です。

節税方法もさまざまな方法があり、「裏ワザ」「最強」と言われる方法も。

以下では、サラリーマンにおすすめの節税方法として、次の4つを紹介していきます。

サラリーマンにおすすめの節税対策1:不動産投資

不動産投資とは、不動産を購入し第三者に貸し出すことで家賃収入を得る投資です。

副収入を得られるだけでなく、節税効果が期待できるという魅力もあり、サラリーマンの副業として人気があります。

ここでは、不動産投資による節税対策として以下の通り解説します。

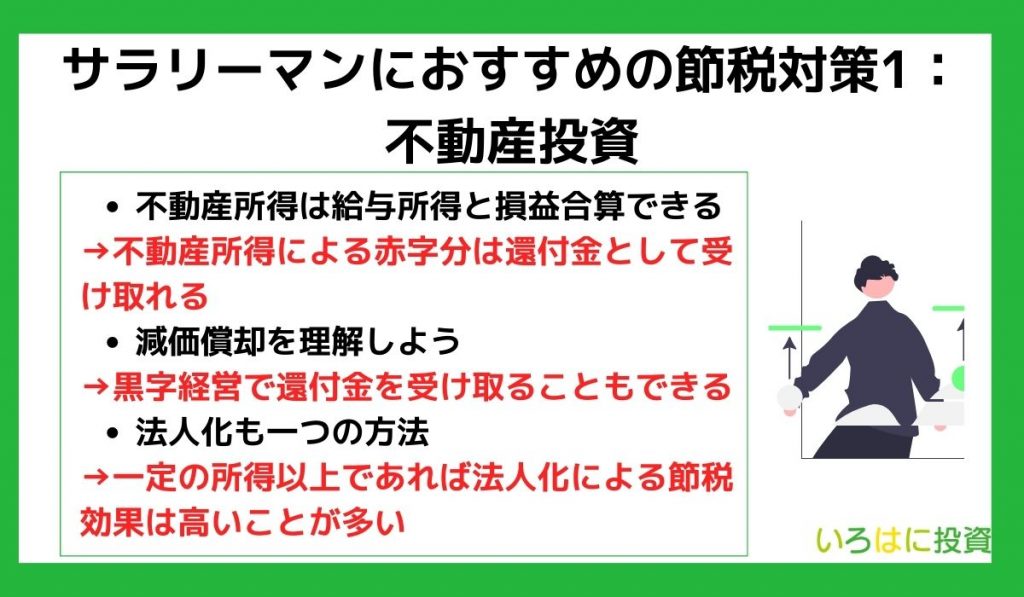

不動産所得は給与所得と損益合算できる

不動産投資で節税できる仕組みが、「損益通算を利用した所得の圧縮」です。

そもそも、不動産投資の利益は不動産所得に区分され、給与所得と合算して所得税の対象となります。

そのため、不動産所得には損益通算できるという特徴があるのです。

損益通算とは

赤字の所得を黒字の所得で相殺すること

例えば、給与所得が600万円あり、不動産所得が-400万円だとします。

この場合、黒字と赤字を相殺した200万円が所得税の対象となります。

所得600万円に対して所得税が源泉徴収されているので、確定申告することで納めすぎた分の所得税が還付されます。

所得税の圧縮効果は、所得の高い人ほど効果を得やすいものです。

所得600万円と所得200万円では税率自体も10%違うんだワン!

ちなみに、住民税は翌年に課税されるので還付はありません。

しかし、節税した額での納税となるので税負担を大きく減額できるでしょう。

減価償却を理解しよう

損益通算を利用した節税は、あくまで不動産投資が赤字であることが前提です。

不動産投資が失敗しているなら、節税できてもちょっとな…

家賃収入が入らない、経費を使いすぎているといった本当の赤字経営では、不動産経営はいずれ破綻してしまうでしょう。

節税を狙って赤字を作り出すうえでは「減価償却」を活用することがポイントです。

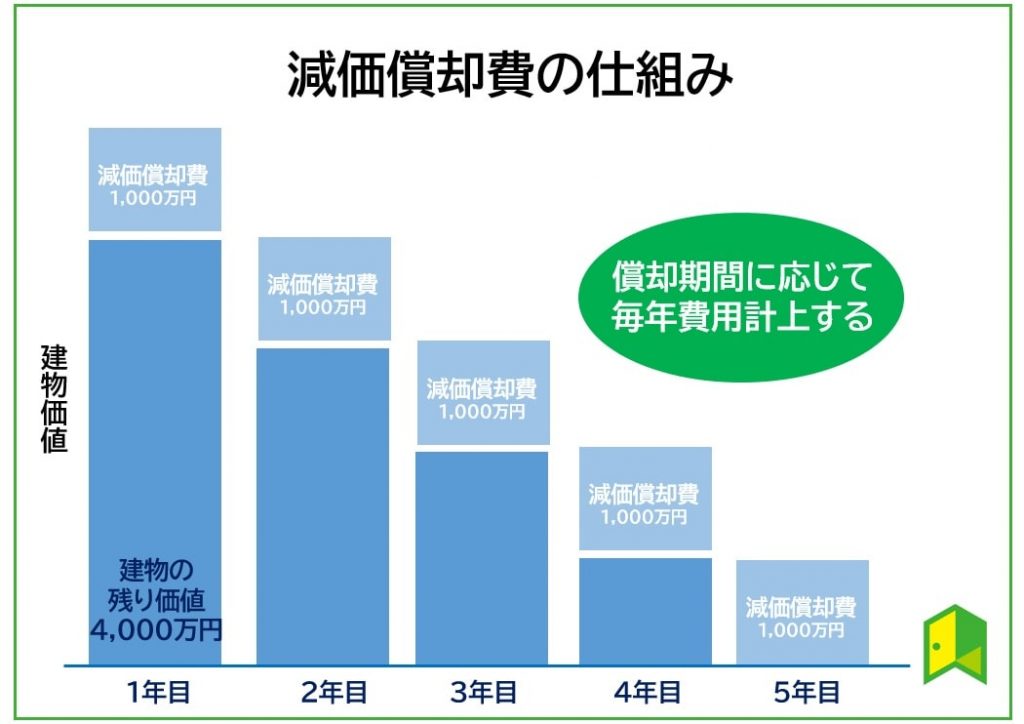

減価償却とは

不動産の購入費を購入した年で一括計上するのではなく、償却期間で案分して計上する会計上の処理のこと

例えば、5,000万円で購入した不動産の償却期間が5年なら、毎年1,000万円ずつ5年に渡って償却費を計上できます。

減価償却は、実際の支出を伴わない経費です。

減価償却を上手に活用することで、実際の経営は黒字でも帳簿上のみ赤字にでき、節税効果を高められます。

ただし、償却できる期間は不動産の構造や新築・中古かによっても異なるものです。

そもそも購入価格が低い不動産では、毎年計上できる償却費が10万円くらいにしかならない場合もあります。

また、土地は減価償却の対象ではないので、そもそも減価償却できません。

不動産投資をすれば必ず減価償却で節税できるわけではない点には注意しましょう。

減価償却を利用して節税を狙うなら、まずは、減価償却についてしっかりと理解し、シミュレーションすることが大切です。

「不動産投資は節税できる」という営業トークは鵜呑みにしてはいけないんだワン!

あわせて読みたい

法人化も一つの方法(裏ワザ)

不動産投資する方法には、「個人で投資する」「法人化する」という2つの方法があります。

不動産投資の法人化とは

法人を設立して、設立した会社で不動産投資を行う投資方法。

会社が物件を購入・運用・管理し、投資家は代表者となり役員報酬を受け取る形が一般的。

法人化して節税できる理由の一つに、法人税の税率があります。

個人で不動産投資する場合、所得に対して所得税・住民税がかかります。

一方、法人で不動産投資した場合、投資の利益は会社の利益となるので個人の所得税・住民税は課税されません。

その代わり、法人税や法人住民税などの税金を支払うことになるのです。

法人に課せられる税金の合計は、約20~30%程となります。

そのため、一定以上の収入がある場合は、個人の所得税の税率よりも法人税の方が税率が低くなり、節税が期待できるのです。

また、法人の場合は、家族に給与として収入を分配することもできます。

給与は経費として計上できるので、資産の分散効果も加わりより節税が可能になるのです。

一般的に、法人化したほうが良い所得の目安は1,000万円と言われています。

ただし、資産状況などによって法人化したほうが良いかは異なるので、法人化を検討する場合は不動産会社や税理士に相談することをおすすめします。

法人化の費用や法人を維持する費用も掛かるから、慎重に判断することが大切だよ!

不動産投資会社のJPリターンズでは、スマホで学べる教材があるだけでなく、無料で不動産投資の専門家に相談することも可能です。

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

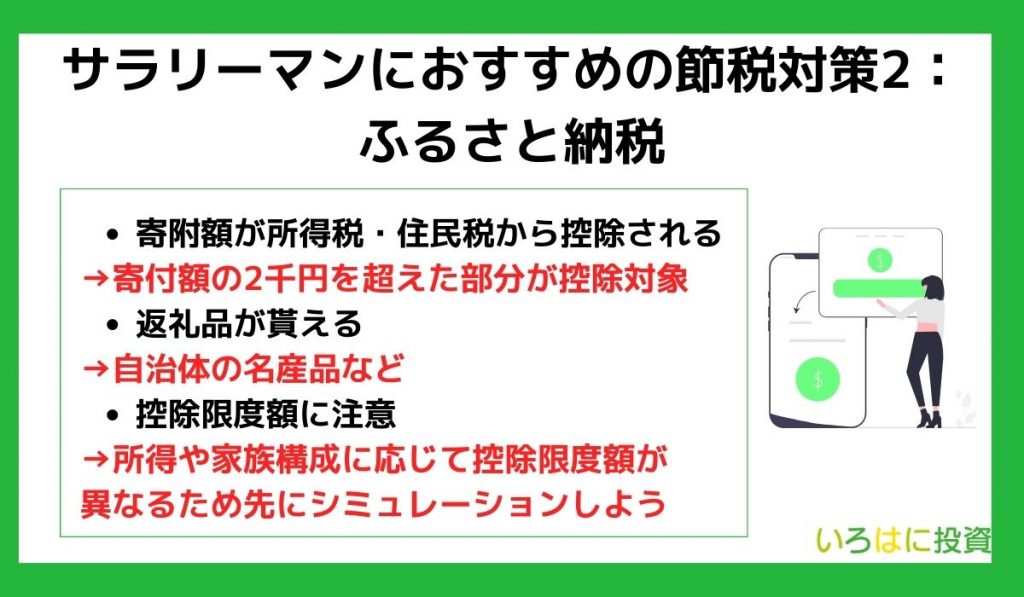

サラリーマンにおすすめの節税対策2:ふるさと納税

近年、注目が高まっている「ふるさと納税」を利用することで、サラリーマンでも節税が可能です。

ふるさと納税とは、好きな自治体に寄付できる制度のことを言います。

自分の住んでいる自治体だけではなく、好きな活動をしている自治体や災害で困っている自治体などを選んで寄付することが可能です。

ここでは、ふるさと納税について以下のとおり解説します。

それぞて見ていきましょう。

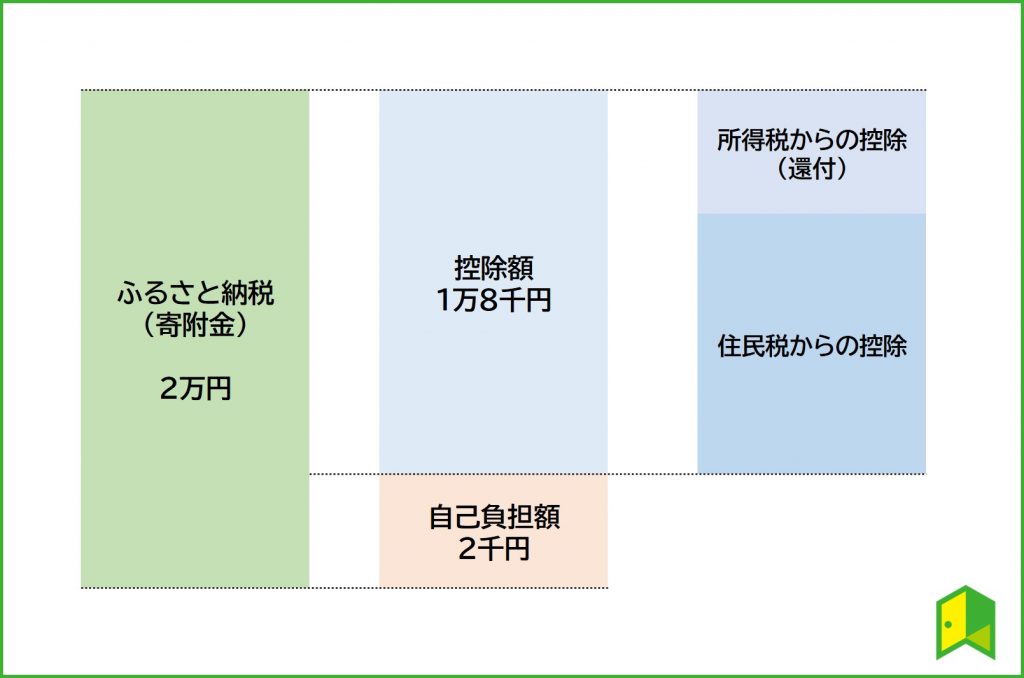

寄附額が所得税・住民税から控除される

ふるさと納税の魅力が「寄付額が所得税・住民税の還付・控除の対象になる」という点です。

- 所得税の還付:ふるさと納税をした年の所得税から還付される

- 住民税の控除:ふるさと納税をした翌年の住民税から控除される

寄附額のうち2,000円を超えた部分が、還付・控除の対象となります。

例えば、2万円寄付した場合は、18,000円が還付・控除の対象となるのです。

ただし、ふるさと納税は厳密には節税ではありません。

寄附した額に応じて税金の還付・控除は受けられますが、支払うべき税金の額は変わっていないのです。

所得税の場合は、本来給与から納めている所得税にプラスしてふるさと納税で納めているので、納めすぎた分が還付されます。

住民税は、本来翌年に支払う分を今年支払っているから、その分翌年の税負担が軽減されるだけです。

支払う自治体やタイミングが違うだけで、納めるべき税金の額は変わっていないんだワン!

あわせて読みたい

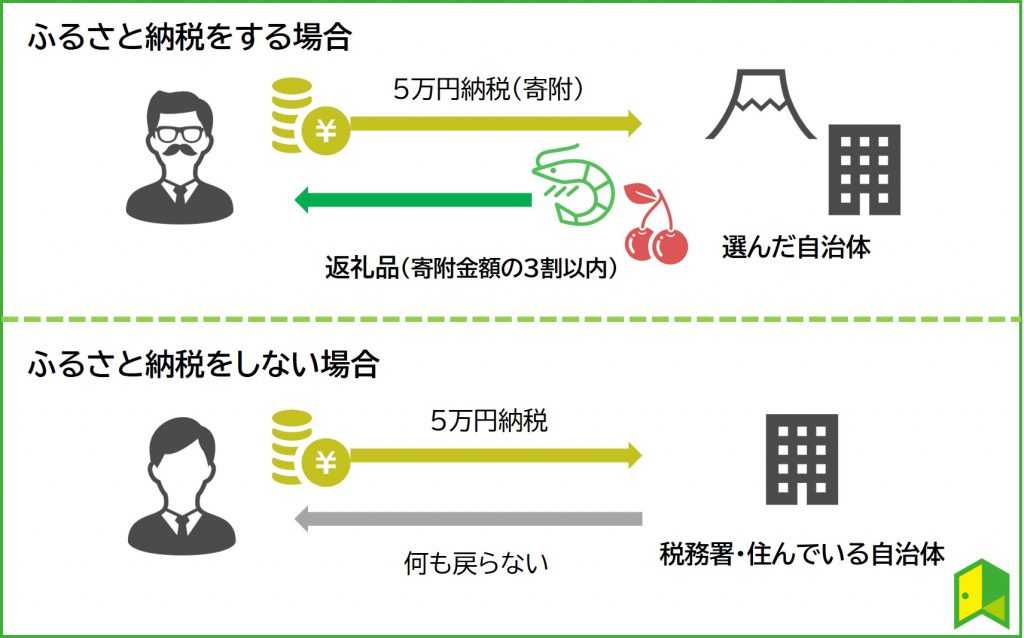

返礼品が貰えるのが最強!

ふるさと納税は、節税できないけど返礼品を貰えるという魅力があるよ!

多くの自治体で、寄付額に応じた返礼品を用意しています。

その自治体の名産品や特徴のあるサービスなど、受け取れる品はさまざまです。

ふるさと納税は、2,000円を超えた部分は還付・控除の対象なので、実質の負担は2,000円となります。

そのため、2,000円以上相当の返礼品を貰えれば、お得と言えるでしょう。

ふるさと納税を利用しない場合は税金を納めるだけですが、ふるさと納税であれば同じ税額を納めつつ豪華な返礼品もゲットできるという違いがあるのです。

ただし、返礼品は寄付額の3割相当というルールがある点には注意が必要です。

例えば、5,000円寄付するケースと1万円寄付するケースを見てみましょう。

- 5,000円のふるさと納税:5,000円×30%=1,500円相当の返礼品<2,000円の自己負担

- 1万円のふるさと納税:1万円×30%=3,000円相当の返礼品→1,000円お得!

1万円以上ふるさと納税するとお得になりますね。

しかし、自治体によっては返礼品を用意していない場合もあるので、寄付先は慎重に選ぶようにしましょう。

さとふるなど、ふるさと納税サイトをチェックすると良いワン!

控除限度額に注意

ふるさと納税は、いくら寄付するかは個人の自由であり、寄付額の上限はありません。

しかし、いくらでも控除・還付の対象となるわけではなく、控除・還付できる限度額が決まっています。

控除限度額を超えて寄付した場合、超えた部分はただの寄付になる点に注意が必要です。

控除限度額は、家族構成や所得などによって異なります。

扶養内で働く人とか、そもそも税金を納める必要のない人は控除できないよ!

ふるさと納税をする場合は、自分の控除限度額を計算したうえで寄付額を決めることが大切です。

控除限度額は、ふるさと納税のサイトなどで簡単に計算できるので、まずはシミュレーションしてみるとよいでしょう。

\無料でシミュレーション/

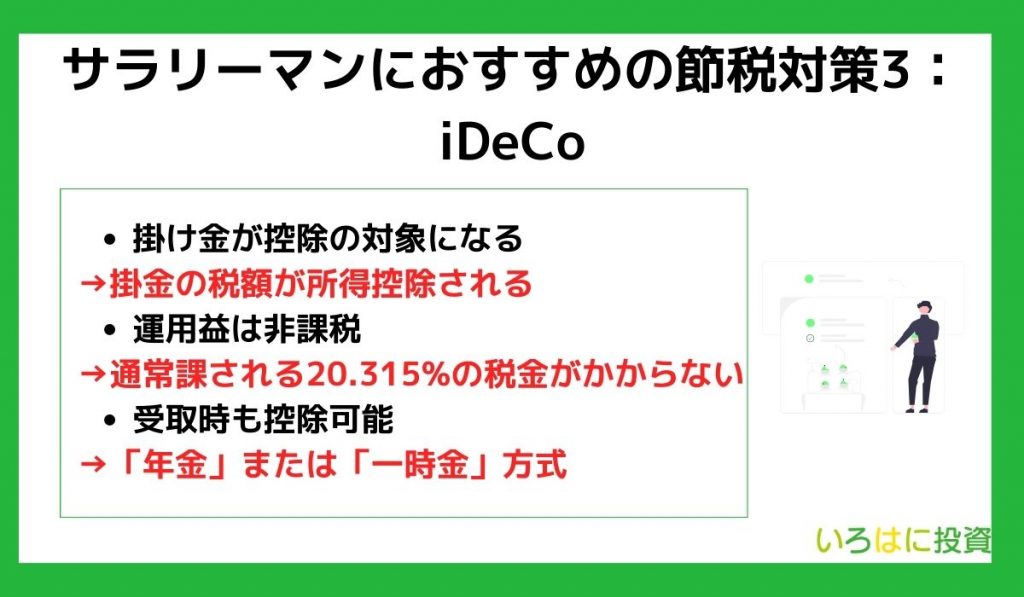

サラリーマンにおすすめの節税対策3:iDeCo

iDeCo(イデコ)とは、個人型確定拠出年金といい、国の私的年金制度のことです。

老後資金のための資産運用制度だよ!

iDeCoに加入し毎月掛け金を拠出し運用することで、将来元本と運用益を受け取れます。

iDeCoは以下の3つの節税効果があるため、最強の投資とも言われています。

それぞれ見ていきましょう。

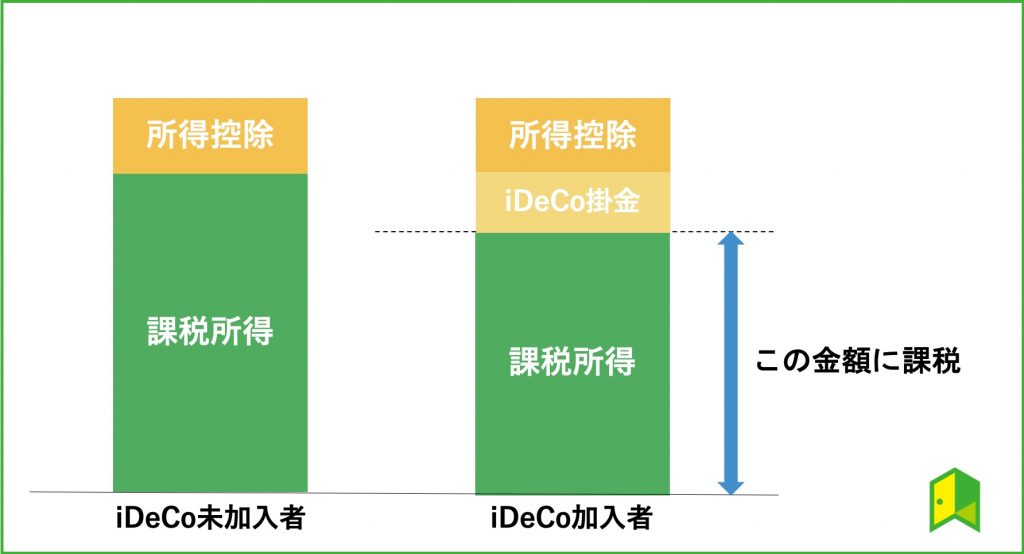

掛け金が控除の対象になる

資産運用だけど節税にはならないんじゃない?

iDeCoには、毎月の掛け金が所得控除になるという、魅力があります。

毎月の掛け金は全額所得控除の対象となるので、課税される所得を大きく減らすことが可能です。

例えば、毎月1万円であれば年間24万円が所得から控除されます。

仮に、所得税の税率が10%、住民税が10%なら、年間で2.4万円税金が減額されるのです。

所得が大きいほど税額も高いので、iDeCoで所得を圧縮する効果は高くなります。

将来のために積み立てつつ、節税できるのは嬉しいポイントですね。

ただし、掛け金には上限があり、職業や企業年金の有無などによって上限が頃なるので注意しましょう。

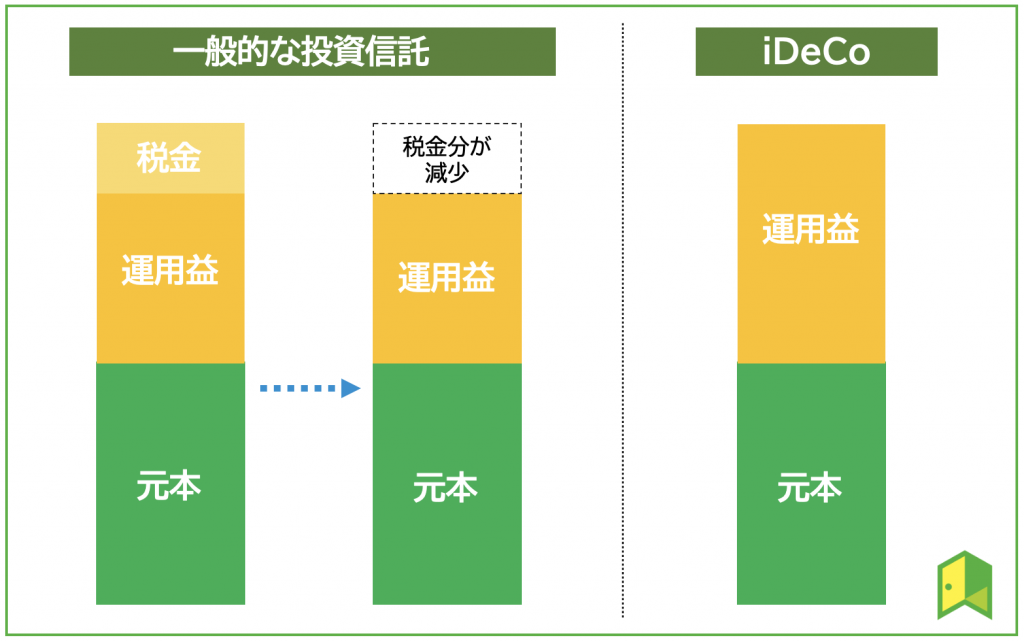

運用益は非課税

iDeCoには、運用益が非課税という魅力もあります。

通常、投資信託で資産運用すると、運用益に対して20.315%の税金がかかります。

しかし、iDeCoの場合は、この税金がかかりません。

例えば、投資信託で年間1万円の利益が出ると、約2,032円が税金として差し引かれます。

一方、iDeCoの場合は、年間1万円の利益が出ても税金を差し引かれることなく、1万円を再投資に回せるのです。

運用益をそのまま再投資できるから複利効果を高められるんだワン!

受取時も控除可能

iDeCoの元本と運用益は、原則として60歳以降で受け取ることになります。

この受取時にも、控除を受けられるという節税ポイントがあるのです。

iDeCoの受け取り方法は、「年金」または「一時金」のどちらかです。

そのどちらの方法を選んでも、次のような控除を受けられます。

- 年金:公的年金等控除

- 一時金:退職所得控除

iDeCoの受取額や退職金の額を踏まえて、お得な受け取り方を決めておくといいよ!

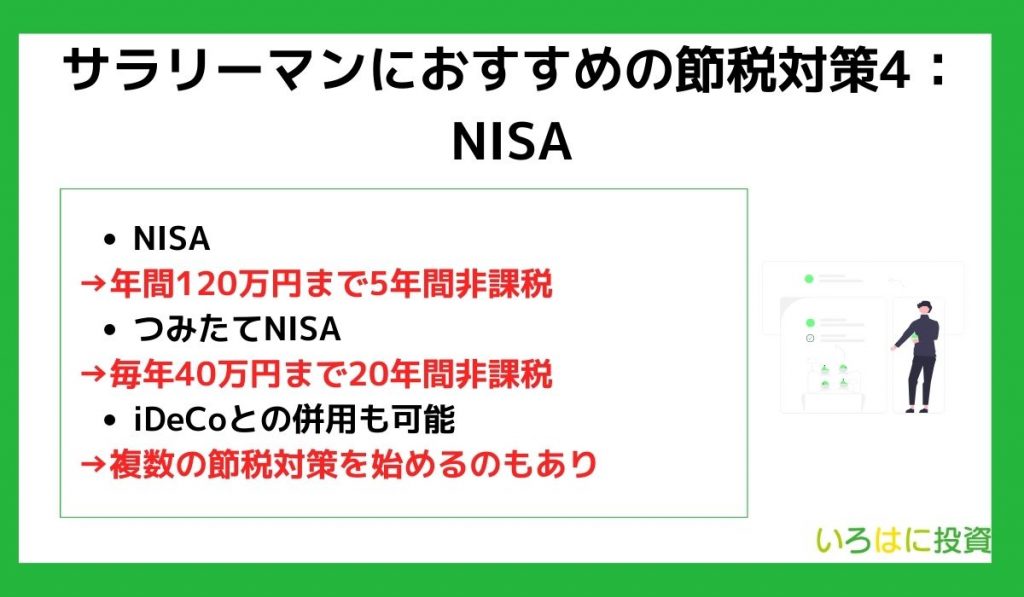

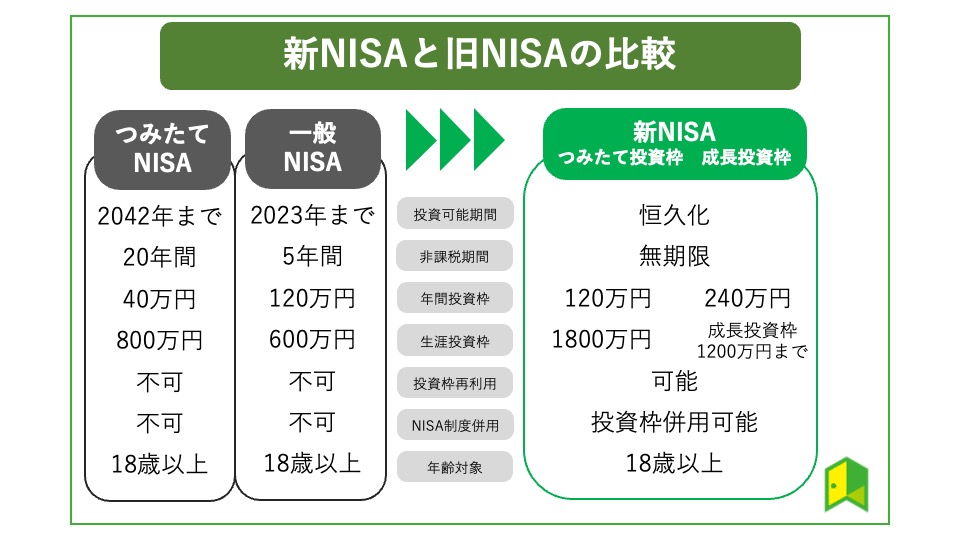

サラリーマンにおすすめの節税対策4:NISA

NISAとは、国による投資の税制優遇制度のことを言います。

iDeCo同様、通常20.315%の税率がかかる運用益への税金を非課税にできるのです。

NISAには所得控除のような節税効果はありません。

しかし、投資による利益が非課税となるので、節税しながら資産運用できるという魅力があるのです。

NISAには、次の2種類があります。

それぞれの違いを一覧で確認しましょう。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 運用期間 | 5年 | 20年 |

| 非課税枠 | 年間120万円まで | 年間40万円まで |

| 取扱商品 | 投資信託・株式・ETF | 投資信託・ETF |

| 投資方法 | 積立・売買 | 積立のみ |

以下、それぞれについて見ていきましょう。

一般NISA

一般NISAは、年間120万円までの投資を5年間非課税にできます。

また、投資できる商品も投資信託だけでなく株式投資やETF・REITと幅広い商品に対応しており、通常の投資のように売買することも可能です。

年間の投資額が多い人や投資経験のある人におすすめだね!

ただし、NISAは2024年に新制度に移行します。

新制度に移行後は、非課税期間が無制限・年間投資額が240万円までと条件が大幅に変更されます。

新NISAについては、「新NISA改正や恒久化(無期限)はいつから?分かりやすく解説!拡充内容やいつ新制度になるのかも網羅」で詳しく解説しています。

2023年中にNISAを始めれば、今年の非課税枠も使えるよ!

つみたてNISA

つみたてNISAは、毎年40万円までを20年間非課税にできる制度です。

投資できる商品は、金融庁の基準をクリアした投資信託とETFに限られており、投資方法も積立のみとなります。

売買が必要ないから投資初心者やコツコツ積み立てたい人におすすめだワン!

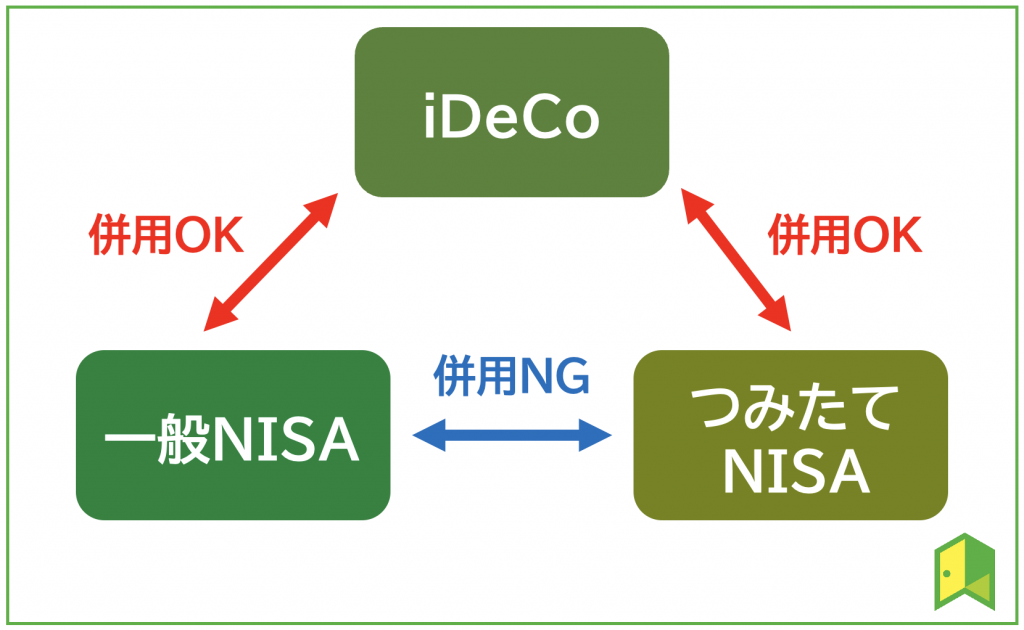

一般NISAとつみたてNISA・iDeCoはどれがいい?

投資利益が非課税になる制度であるNISA・つみたてNISAとiDeCo。

どれを利用すればいいのか悩んでしまう人もいるでしょう。

そもそもNISAとiDeCoは併用できるから、iDeCoで老後資金・NISAで現役時代の資産運用をするのがおすすめだよ!

どの制度を利用するかは、それぞれの特徴やメリット・デメリット、自分の投資スタイルなどを考慮して判断することが大切です。

それぞれのおすすめの人は次の通りです。

| 一般NISA | ・投資経験のある中上級者 ・年間の投資額が大きい人 ・個別の株式などに投資したい人 |

| つみたてNISA | ・投資初心者 ・コツコツ資産形成したい人 ・投資の手間を掛けたくない人 |

| iDeCo | ・老後資金に備えたい人 ・節税効果を得たい人 ・自営業やフリーランスの人 |

あわせて読みたい

不動産投資を始めるならJ.P.RETURNSの利用がおすすめ

サラリーマンの節税の中でも、特におすすめなのが不動産投資です。

不動産投資なら、毎月家賃収入を得ながら節税も狙えるので、手取り収入アップを目指しやすくなるでしょう。

不動産投資を検討しているなら、不動産投資のパートナーとなる不動産投資会社選びが重要になります。

ここでは、サラリーマンの不動産投資におすすめの不動産投資会社として、J.P.RETURNSを紹介します。

| 項目 | 詳細 |

|---|---|

| 運営会社 | J.P.RETURNS株式会社 |

| 入居率 | 99.6% |

| 公式サイト | https://jpreturns.com/ |

以下、それぞれ見ていきましょう。

入居率99.6%以上

J.P.RETURNSの入居率は99.6%と高い水準です。

不動産投資は空室になると収入が減るから、入居率が高いのは安心だね!

J.P.RETURNSでは、都心+駅近という条件にこだわって物件を厳選しています。

家賃相場の高い都心に限定し、築年数や駅からの距離など条件の良い物件に投資できるので、収入を安定させやすくなるでしょう。

物件ラインナップも「低価格×高利回り」「都心築浅ハイスペック」「都心ファミリータイプ」を取り揃えているので、ニーズに合わせて投資が可能です。

選べる賃貸管理プラン

J.P.RETURNSでは、次の3つの管理プランを用意しています。

- 安心5つ星パック

- 家賃保証システム

- 賃貸管理代行システム

管理業務だけでなく、家賃保証や家賃固定など安心して投資するための保証をプラスした「安心5つ星パック」や、家賃保証+管理のプラン、リーズナブルに依頼できる賃貸管理代行システムの3つがあります。

投資スタイルや予算に合わせて管理プランを選べるのは嬉しいね!

相談から売却までサポートしてくれる

J.P.RETURNSは「ワンストップコンシェルジュサービス」というスタイルで、次の各段階でサポートしてくれます。

- 相談:無料個別相談やコンサルティング

- 販売:プランの提案やローンのサポート

- 管理:物件管理や家賃保証・税務面のサポート

- 保険:団信や損害保険サポート

- 再生:築年数の古い物件のリノベーションプラン提案

- 売却:売却プランの提案

不動産投資は、長年に渡る投資です。

そのすべてを一貫してサポートしてくれるので、安心して投資できるでしょう。

今なら個別相談でえらべるデジタルギフトが貰えるキャンペーンを実施しているんだワン!

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

【まとめ】サラリーマンの節税対策なら不動産投資を始めてみよう!

節税についてよく分かったよ!僕も不動産投資から始めてみるね!

最後に、この記事の重要なポイントをまとめます。

不動産投資を検討しているなら、J.P.RETURNSでプロに相談することから始めてみるとよいでしょう。

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!