・年収1,000万円なら節税はいらない?

・おすすめの節税方法が知りたい!

このような疑問にお応えします。

この記事の結論

- 年収1,000万円は税負担が大きいので節税対策が重要

- おすすめの節税対策は不動産投資

- 不動産投資なら所得税の節税や法人化による節税効果が期待できる

- ふるさと納税やiDeCo・NISAを組み合わせるのも有効

年収1,000万円の人は所得税の税率の高さや各種手当の年収制限などで手取りは思うより多くはありません。

そのため、手取りを増やすためには節税が重要になってくるのです。

とはいえ、どのように節税対策すれば良いかよく分からないという人も多いはず。

そこで、この記事では、年収1,000万円以上の人におすすめの節税方法を分かりやすく解説します。

不動産投資なら収入アップしながら節税も期待できるからおすすめだよ!

不動産投資なら、節税につながるだけでなく家賃収入を得られるなどメリットもあります。

不動産投資を検討しているなら、まずは初心者にもおすすめのJ.P.RETURNSで相談からスタートしてみるとよいでしょう。

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

年収1000万円の人に節税対策が必要な理由

年収1,000万円ともなると、かなり手元にお金が残るイメージがあるのではないでしょうか。

しかし、実際には1,000万円から様々な税金や社会保険料を差し引かれてしまいます。

年収と手取りは違うよ!

年収1,000万円は、差し引かれる額が大きく、手残りが少なくなるという現実があります。

例えば、次の場合の手取りを見てみましょう。

- 東京在中

- 40代サラリーマン

- 妻と16歳未満の子供2名(妻は扶養内)

- 年収1,000万円

この場合、次のような項目が差し引かれます。

| 項目 | 詳細 |

|---|---|

| 厚生年金 | 約72万円 |

| 健康保険料・介護保険料 | 約60万円 |

| 雇用保険 | 約6万円 |

| 所得税 | 約75万円 |

| 住民税 | 約60万円 |

| 合計 | 約273万円 |

上記のような税金や保険料で約270万円も差し引かれるので、実際の手取りは730万円程になるのです。

因みに、年収2,000万円の場合の手取り額は1,200万円~1,300万円程度です。

上記のシミュレーションはあくまで目安であり、実際には家族構成や収入・地域によっても大きく異なります。

ここでは、年収1,000万円の人に節税対策が必要な理由として、以下の通り解説します。

それぞれ見ていきましょう。

所得税の税率が高くなる

年収から差し引かれる項目の中でも大きな割合を占めるのが「所得税」です。

特に、年収1,000万円を超える人が注意しなければならないポイントが、所得税の税率の高さにあります。

所得税の中でも、給与所得などを計算する総合所得では、所得額に応じて税率が異なる「累進課税制度」が採用されています。

税率は7段階に設定され、所得が高くなるほど税率が高くなるのです。

| 所得金額(1,000円未満切り捨て後) | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

上記のように、所得が695万円を超えると税率は23%、900万円を超えると税率が33%と大きく上がってしまうのです。

ただし、所得が900万円を超えると全体の税率が上がるのではなく、所得900万円を超えた部分だけ税率が高くなるんだよ。

サラリーマンで年収1,000万円の方は、給与所得などを差し引いて所得695万円~900万円の税率23%が適用されることが多いでしょう。

また、所得に対して課税される税金に「住民税」があります。

住民税は所得に関わらず、一律10%で課税されます。

所得税23%+住民税10%で33%もの税金がかかるんだワン!

保育料や児童手当が制限される

年収が高い世帯で注意しなければならないのが、公的サービスの制限と各種手当の所得制限です。

年収1,000万円の子育て世帯の場合、「保育料」と「児童手当」で制限がかかる恐れがあります。

保育料は自治体にもよりますが、一般的に所得に応じて料金が異なります。

所得が1,000万円を超える場合は、保育料が月5万円を超える自治体も珍しくありません。

所得に応じて保育料が変わるのは認可保育園の場合で、認可外保育園は一律の場合が多いよ。

また、子供がいる世帯に支給される児童手当も所得制限が次のように設けられています。

| 扶養親族などの数 | 所得上限限度額(万円) | 収入額の目安(万円) |

|---|---|---|

| 1人 | 896 | 1,124 |

| 2人 | 934 | 1,162 |

| 3人 | 972 | 1,200 |

上記の所得を超えると、児童手当が支給されないのです。

児童手当は、中学校卒業までの児童は毎月1~1.5万円支給されるため、教育費の大きな補助になります。

仮に、支給なしとなると、3歳の子供で年間18万円がもらえなくなってしまうのです。

ただし、児童手当の所得制限は2024年には撤廃される予定だワン!

年収1000万円の人におすすめの節税対策

年収1,000万円は所得税が高く各種手当も制限を受けることから、手取りに不安がある人も珍しくありません。

とはいえ、急に給与を上げることは難しいでしょう。

この点、節税対策に取り組めば、比較的短期間で手取り金額を増やすことは可能です。

ここでは、年収1,000万円の人におすすめの節税対策として、次の4つを紹介します。

それぞれ詳しく見てきましょう。

不動産投資

サラリーマンの副業としても人気がある不動産投資。

不動産投資では、家賃収入を得られる以外にも節税効果が期待できるという魅力があります。

例えば、所得税・住民税においては「損益通算を利用した所得圧縮による節税」が期待できます。

損益通算とは

赤字の所得と他の黒字の所得を相殺すること

損益通算により、給与所得1,000万円で不動産所得が600万円の赤字なら、合算した400万円が所得税の対象となるのです。

税率も33%から20%に下がるから、より節税効果を期待できるんだワン!

ただし、不動産投資の節税は赤字経営が前提という点には注意が必要です。

家賃収入が思うように得られないといった本当の赤字なら、節税効果を期待する前に不動産投資が失敗していることになります。

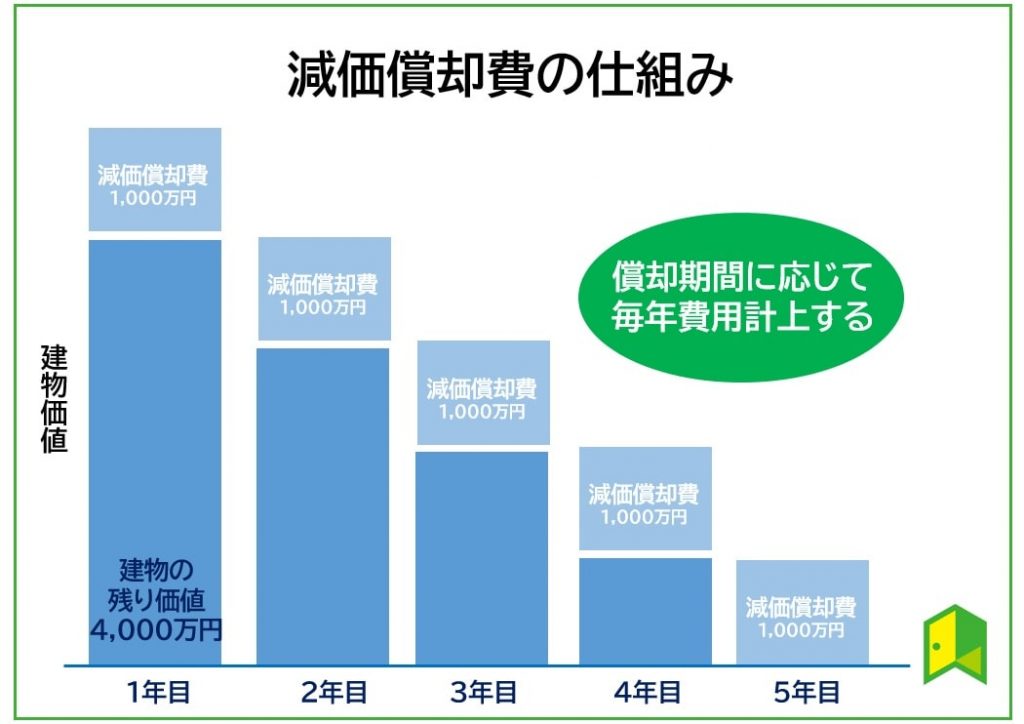

しかし、不動産投資では減価償却費をうまく活用することで黒字でありながら節税効果を得ることが可能になるので、減価償却費を上手に活用して節税を狙うことをおすすめします。

減価償却とは

不動産の購入費を購入した年で一括計上するのではなく、償却期間で案分して計上する会計上の処理のこと

不動産投資による節税について詳しくは、「不動産投資で節税する仕組みとは?カラクリを分かりやすく解説」の記事もご覧ください。

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料でセミナー動画を見放題。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

ふるさと納税

近年、人気が高まっているふるさと納税。

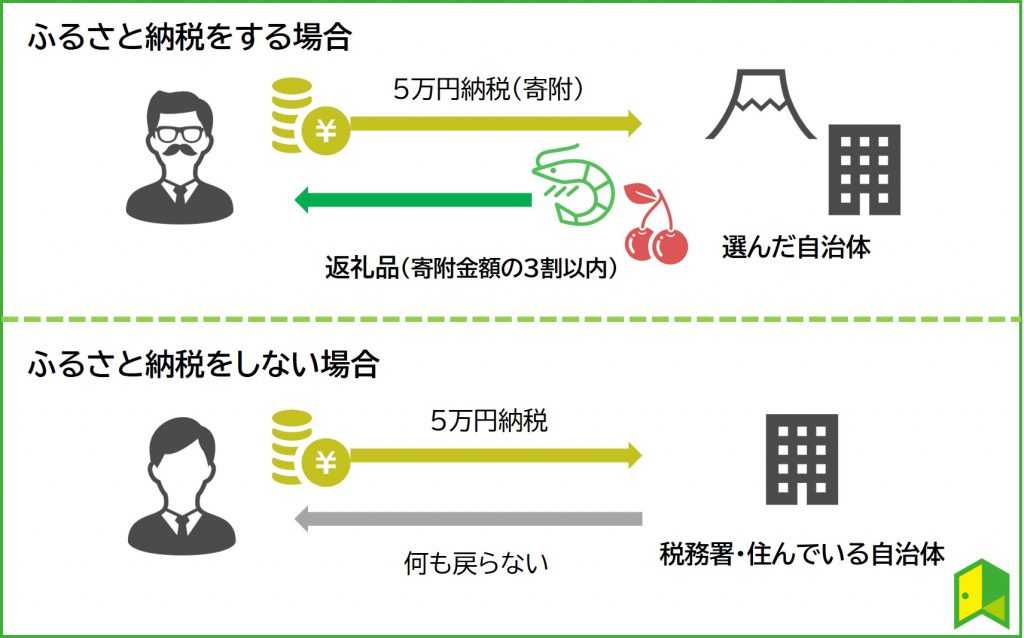

ふるさと納税とは、好きな自治体に寄付できる寄付制度です。

豪華な返礼品が貰えることも人気の理由だよ!

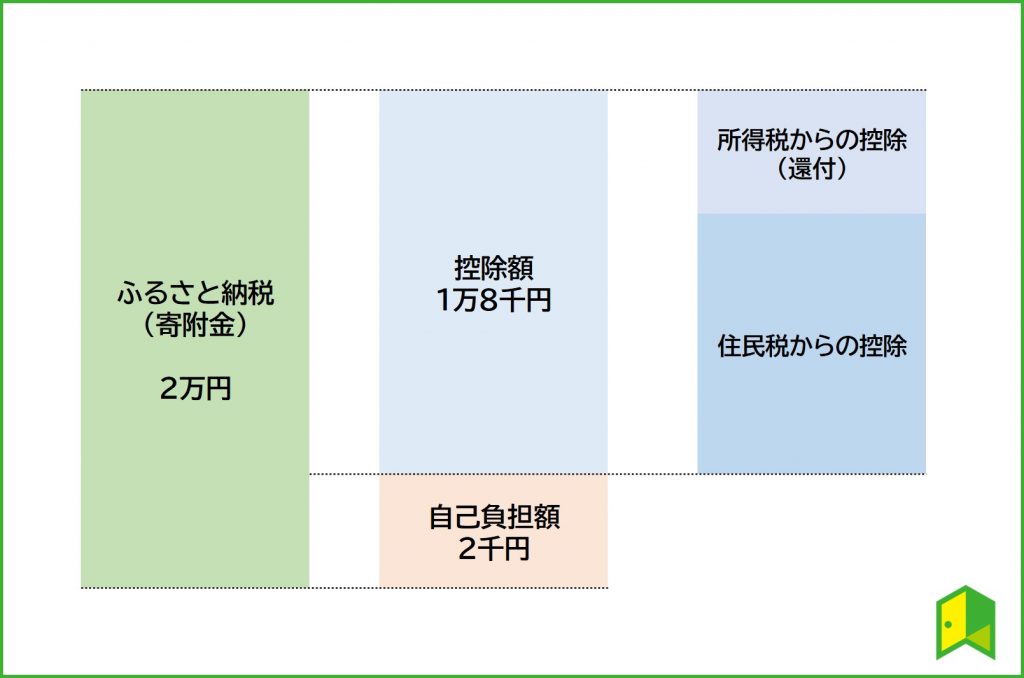

ふるさと納税では、寄付額2,000円を超えた部分が所得税・住民税の控除・還付の対象となるのです。

- 所得税:すでに納めた所得税の還付が受けられる

- 住民税:翌年納める住民税の控除が受けられる

例えば、2万円ふるさと納税した場合、1万8千円が控除・還付の対象となります。

ただし、ふるさと納税では、すでに支払った税金や翌年支払う税金の還付・控除は受けられますが、本来支払うべき税額は変わっていません。

納税するタイミングや納税先の自治体が異なるというだけなのです。

しかし、ふるさと納税では自治体によって返礼品が用意されているケースが多いので、自己負担2,000円で納税して返礼品を受け取れるというメリットがあります。

- ふるさと納税しない場合:納税するだけ

- ふるさと納税する場合:納税して返礼品を貰える

返礼品の有無は自治体によって異なります。

また、返礼率も寄付額の3割相当の為、寄付額によってはお得にならない可能性もあるので注意しましょう。

控除できる額にも限度があるから、ふるさと納税前には控除限度額を調べることが大切だワン!

ふるさと納税について詳しくは「【図解】ふるさと納税の仕組み・住民税控除の流れを分かりやすく解説!」の記事もご覧ください。

iDeCo

iDeCoとは、老後の資金に備えた国による私的年金制度です。

毎月掛け金を拠出・運用して60歳以降で元本と運用益を受け取れるよ!

iDeCoは老後の資金作りになるだけでなく、次のような節税が可能です。

- 毎月の掛け金が所得控除の対象

- 運用益が非課税

- 受取時にも所得控除が可能

毎月の掛け金は、全額所得控除の対象となります。

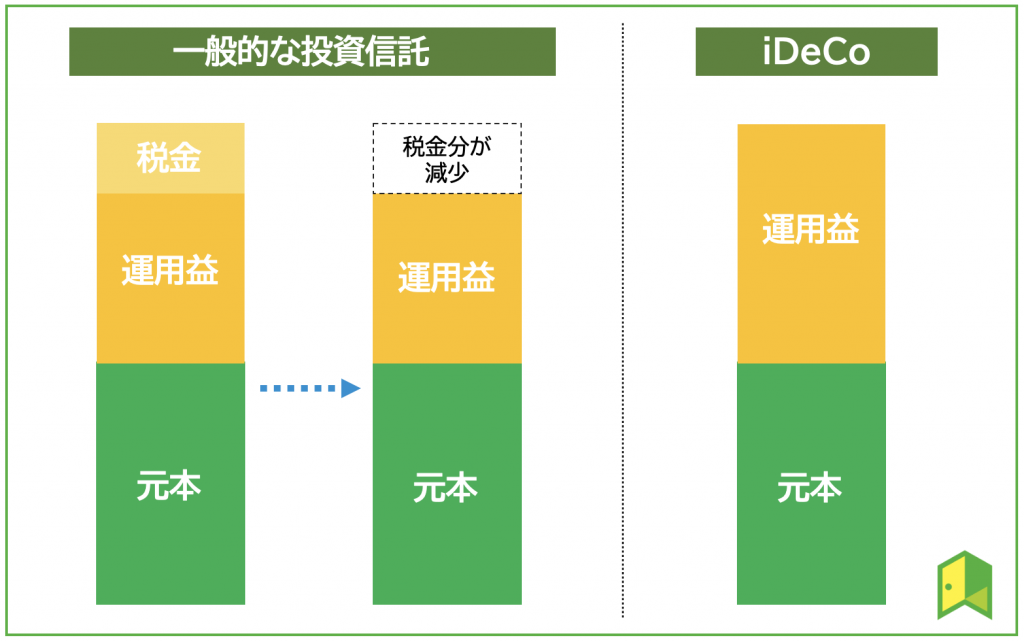

また、本来、投資信託では、運用益に20.315%の税金がかかりますが、iDeCoの場合は非課税となるのです。

本来課税される部分を再投資できるから複利効果もアップするよ!

iDeCoの運用は、職業によって拠出できる金額が異なります。

厚生年金のないフリーランスや自営業は、iDeCoでの運用可能額も大きいので、将来に備えて検討してみるとよいでしょう。

iDeCoについて詳しくは「【おすすめ】iDeCoの掛け金はいくらにすべき?上限・平均額のデータから解説!」の記事もご覧ください。

NISA

NISAは、国による投資の税制優遇措置のことで、iDeCo同様に投資での運用益が非課税になる制度です。

NISAには、一般NISAとつみたてNISAの2種類があり、それぞれ非課税枠などが異なります。

一般NISAとつみたてNISAの違いを一覧で確認しましょう。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 運用期間 | 5年 | 20年 |

| 非課税枠 | 年間120万円まで | 年間40万円まで |

| 取扱商品 | 投資信託・株式・ETF | 投資信託・ETF |

| 投資方法 | 積立・売買 | 積立のみ |

一般NISAは年間120万円を5年間非課税にでき、つみたてNISAは年間40万円を20年非課税にできます。

一般NISAは投資できる商品が幅広いのに対し、つみたてNISAはリスクを抑えた投資信託のみへの積立投資となります。

初心者や長期的にコツコツ資産形成したい人はつみたてNISAがおすすめだよ!

ただし、NISAは2024年に新制度に移行します。

現行の制度で投資したい場合は、2023年中に口座開設するようにしましょう。

NISAの新制度については、以下の記事でも詳しく解説しています。

NISA自体は、所得控除のような節税効果はありません。

しかし、節税しながら資産運用が可能になるので、積極的に活用するのが良いでしょう。

サラリーマンの節税については「【最強】サラリーマンにおすすめの節税法とは?」で詳しく解説しているので、参考にしてください。

年収1000万円の方に不動産投資が最もおすすめな理由

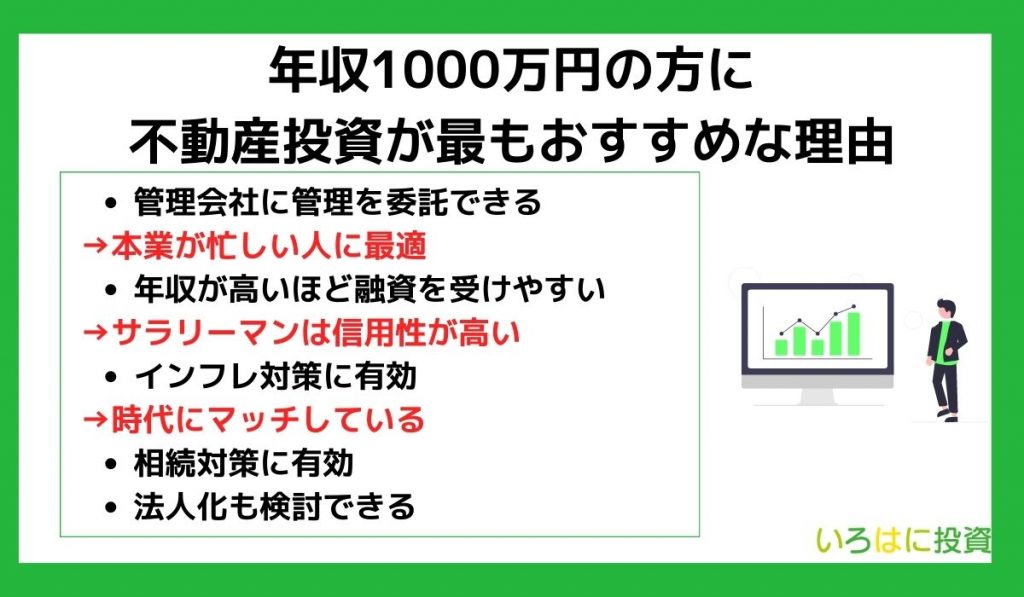

ここでは、年収1,000万円の人におすすめの節税の中でも、特に不動産投資がおすすめな理由を見ていきましょう。

不動産投資をおすすめする理由には、次の5つが挙げられます。

それぞれ詳しく見ていきましょう。

管理会社に管理を委託できる

不動産投資では、不動産運用中に入居者募集や選定・賃料管理・入居者対応などさまざまな業務が発生します。

しかし、これらの業務はすべて管理会社に委託可能です。

管理を委託すれば、不動産購入後は家賃を待つだけということもできます。

忙しい人でも投資しやすいんだよ!

年収が高いほど融資を受けやすい

不動産投資では、基本的に金融機関から融資を受けて不動産を購入することになります。

もちろん、融資にあたっては審査を通る必要があるため、誰でも投資できるわけではないのです。

融資の審査では、年収も重要なポイントになります。

その点、年収1,000万円であれば、年収の高さから審査に有利になる可能性が高くなります。

ある程度の自己資金を用意しやすい点も不動産投資がおすすめの理由だといえます。

今自分がどれくらいの融資を受けられるかは、INVASEという無料のサービスを使えば簡単に分かるワン!

なお、自己資金を用意する場合でも、融資と自己資金の割合は慎重に判断することが大切です。

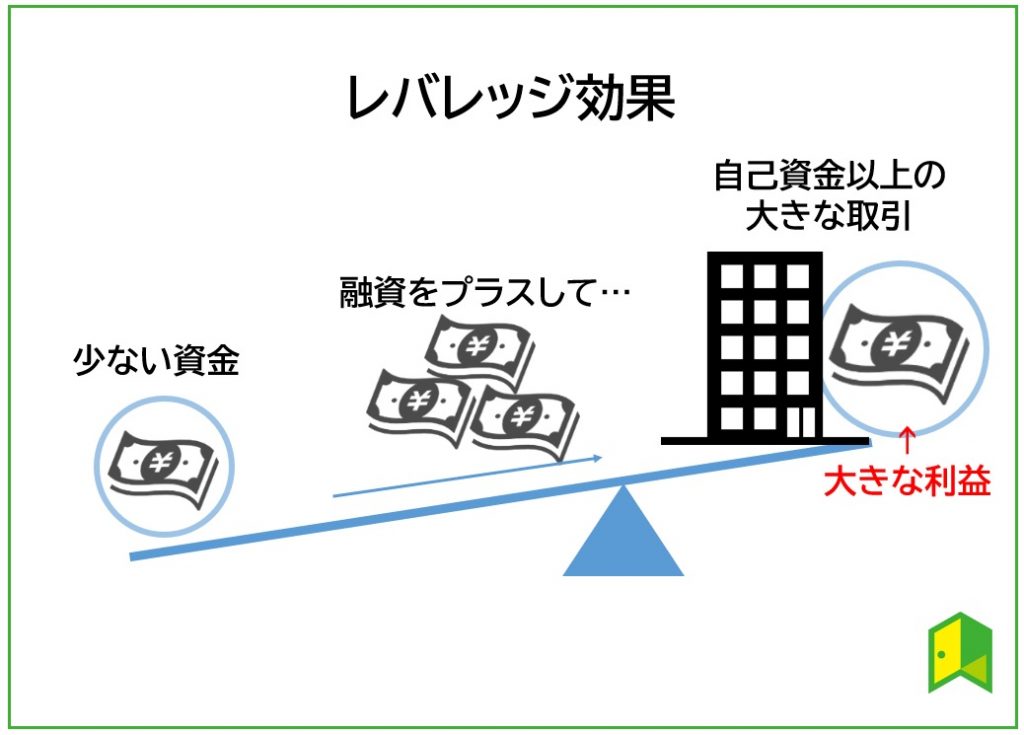

不動産投資の場合、融資を活用してレバレッジ効果を利かせられるという魅力があるためです。

レバレッジ効果

少ない資金で大きな利益を得るてこの原理

不動産投資の場合、自己資金+融資で自己資金以上の物件に投資でき、より大きな収益を上げられる可能性があります。

レバレッジ効果を高めるには、自己資金は低く抑える方が有効的です。

インフレ対策に有効

不動産投資などの実物投資はインフレに強いという特徴があります。

2023年現在、コロナ禍への対策などを理由として世界的にインフレが進んでおり、この点は不動産投資の大きなメリットとなるでしょう。

不動産投資の家賃収入はインフレで上昇、お金の価値が下がることでローンは目減りするんだよ!

相続対策に有効

不動産を所有することは、相続税の対策としても有効です。

不動産の場合、相続税を計算する際の評価額が時価よりも低いという特徴があります。

不動産の相続税評価額は、時価の7~8割ほどになります。

例えば、現金1億円を相続する場合、額面の1億円が相続税の対象です。

一方、時価1億円の不動産では、評価額である7,000万円~8,000万円ほどが相続税の対象となるのです。

さらに、不動産投資の場合は第三者に賃貸していることにより、賃貸割合に応じてさらに相続税評価額を減らすことも可能。

一定の要件を満たせば50%の評価減を受けられる小規模宅地等の特例もあります。

法人化も検討できる

不動産投資の投資方法には、「個人で投資する」か「法人化して投資する」という選択肢があります。

年収1,000万円の場合、法人化による節税効果も期待しやすくなります。

個人で投資する場合、投資の利益に対して個人の所得税・住民税がかかります。

一方、法人で投資する場合は不動産投資で得た収入に、個人の所得税・住民税は課せられません。

その代わりに、法人税などの法人に関わる税金が課せられるのです。

法人に関わる税金の税率合計(法人税の実効税率)は20~30%程となり、所得695万円超の所得税23%と住民税10%を加算した33%より税率が低くなるケースが多くなります。

法人税の実効税率20~30%<年収1,000万円(所得695万円超)の所得税23%+住民税10%の33%

このため、年収が高い人ほど法人化したほうが節税につながりやすくなるのです。

ただし、法人化や法人を維持するには費用がかかるから、慎重に判断する必要があるよ。

また、法人で投資する場合、家族に給与を支払い経費にできるというメリットもあります。

法人化のコストを踏まえて、年収1,000万円が法人化の一つの目安とされているので、検討してみるとよいでしょう。

でも、どうやって不動産投資を始めれば良いか悩むな…

不動産投資では、パートナーともいえる不動産投資会社選びが成功を左右するほど重要です。

とはいえ、不動産投資会社も数多くあるので、どこで投資すればいいのか分からないという人も多いでしょう。

そんな人におすすめなのが、J.P.RETURNSです。

不動産投資を始めたい方におすすめのJ.P.RETURNS

J.P.RETURNSは2002年に設立された、中古マンションをメインに投資できる不動産投資会社です。

J.P.RETURNSの概要は以下の通りです。

| 項目 | 詳細 |

|---|---|

| 運営会社 | J.P.RETURNS株式会社 |

| 入居率 | 99.6% |

| 公式サイト | https://jpreturns.com/ |

それぞれ解説します。

利回りが高い

J.P.RETURNSの入居率は99.6%と業界でもトップクラスの水準です。

賃貸物件は空室になると収入が落ちるから、入居率が高いのは嬉しいね!

J.P.RETURNSでは、プロが厳選した資産価値の落ちにくい中古マンションに投資できるので、安定した収入が期待できます。

また、物件ラインナップも次の3つを用意しているので、ニーズに合わせた投資が可能です。

- 低価格高利回り物件

- 都心築浅ハイスペック物件

- 都心ファミリータイプ物件

特に、都心築浅ハイスペック物件は、入居率が高く家賃設定も高くできる人気エリアの物件に投資できるので、長期的な収入を目指す人におすすめです。

資産価値の高い物件であることから融資審査にも有利に働くので、年収の高い人ならより融資を得やすくなるでしょう。

相続税対策としてもおすすめのラインナップなんだワン!

不動産投資をワンストップでサポートしてくれる

J.P.RETURNSでは、ワンストップコンシェルジュサービスというスタイルで、投資家を長期にわたってサポートしてくれるという魅力もあります。

不動産の販売だけでなく、管理や再生・売却まで不動産投資のすべての段階でサポートしてくれるので、安心して投資できるでしょう。

確定申告とか税制面もサポートしてくれるのは嬉しいね!

安心の賃貸管理プラン

J.P.RETURNSでは、賃貸の管理サービスとして次の3つのプランを用意しています。

- 安心5つ星パック

- 家賃保証システム

- 賃貸管理代行システム

35年間の家賃保証や10年の家賃固定など5つの安心を詰め込んだ安心5つ星パック。

管理業務に家賃保証を追加した家賃保証システムに、リーズナブルに管理を任せられる賃貸管理代行システム。

ニーズに合わせて管理プランを選べるので、自分の投資スタイルに合わせて管理を任せられます。

今なら面談でAmazonギフト券がもらえるキャンペーンをやっているんだワン!

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

年収1000万円の方の節税に関するよくある質問

最後に、年収1,000万円の人の節税に関してよくある質問を見ていきましょう。

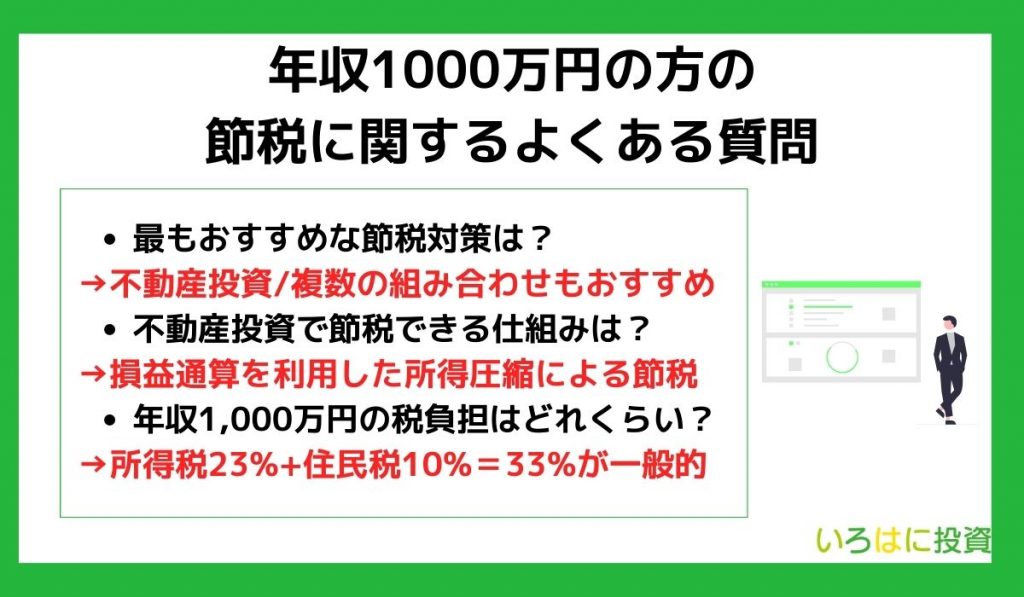

年収1000万円の人に最もおすすめな節税対策は?

おすすめは副収入を得ながら節税ができる不動産投資です。

また、不動産投資はふるさと納税やiDeCo・NISAと組み合わせ出来るので、複数の節税対策を組み合わせることでより節税効果が高くなるでしょう。

年収が高いほど、節税対策を組み合わせるメリットも大きくなるね!

不動産投資で節税できる仕組みは?

不動産投資は、損益通算を利用した所得圧縮による節税が見込めます。

特に所得が高い人ほど、所得を圧縮し税率を下げられれば節税効果が大きくなるでしょう。

また、所得が高い場合は法人化して節税を狙うのもおすすめです。

年収1,000万円の税負担はどれくらい?

給与所得の対象となる総合所得は、所得額に応じて税率が以下のように異なります。

| 所得金額(1,000円未満切り捨て後) | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

年収1,000万円の方の場合、額面の収入1,000万円から給与所得控除など差し引いて所得額695万円~899万円の税率23%となることが多いでしょう。

また、住民税が10%であるため、合計の税率は33%になります。

高所得者ほど税率が高く、税負担が大きいので節税を検討することが大切です。

【まとめ】年収1000万円は税負担が大きい!賢く節税しよう

年収1,000万円の節税についてよくわかったよ!まずは不動産投資から始めてみるね!

最後に、この記事の重要なポイントをまとめます。

- 年収1,000万円は税負担が大きいので節税対策が重要

- おすすめの節税対策は不動産投資

- 不動産投資なら所得税の節税や法人化による節税効果が期待できる

- ふるさと納税やiDeCo・NISAを組み合わせるのも有効

年収1,000万円での節税を検討しているなら、所得税を大幅に減らすことのできる不動産投資がおすすめです。

不動産投資を始めるなら、今回紹介したJ.P.RETURNSでまずは面談からスタートするとよいでしょう。

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!