「老後2,000万円問題」などが話題になったこともあり、自分の貯金額に不安・焦りを抱いている人も多いのではないでしょうか。

将来のためにも少しでも多く貯金しておきたいところですが、昨今は生活にかかわるあらゆるものの価格が高騰していることもあり、 貯金にお金を回すのも簡単なことではありません。

みんなどれくらい貯金できているのだろう?2,000万円用意している人なんているのかな。

この記事では、貯金が2,000万円ある人の割合を年齢・年収・世帯別で紹介し「そもそもみんな貯金できているの!?」という疑問を解消していきます。

そのうえで「2,000万円貯金するポイント」や「おすすめの資産形成方法」についてまで解説しますので、貯金2,000万円を達成したいと考えている人はぜひ参考にしてください。

そもそも貯金2000万円まで何年かかるの?

2,000万円と聞いて「月にいくら貯金すれば達成できるの?」と気になる方も多いのではないでしょうか。

その答えを探るために、まずは世間一般的に毎月どのくらい貯金に回せているのかをチェックしていきましょう。

物価高騰の影響もあって、生活費だけでカツカツ!という人も多そう…

株式会社LENDEXが20代~50代を対象に実施した調査によれば、毎月の貯金額に「3万円未満」と回答した人の割合は全体の43.3%という結果でした。

| 毎月の貯金額 | 回答した人の割合 |

|---|---|

| 3万円未満 | 43.3% |

| 3万円~5万円未満 | 17.8% |

| 5万円~10万円未満 | 18.0% |

| 10万円~20万円未満 | 9.9% |

| 20万円~30万円未満 | 4.1% |

| 30万円以上 | 6.9% |

10万円以上貯金している人は10%にも満たないんだね。半数近い人たちが、多くても月3万円程度しか貯金に回せていないのか…

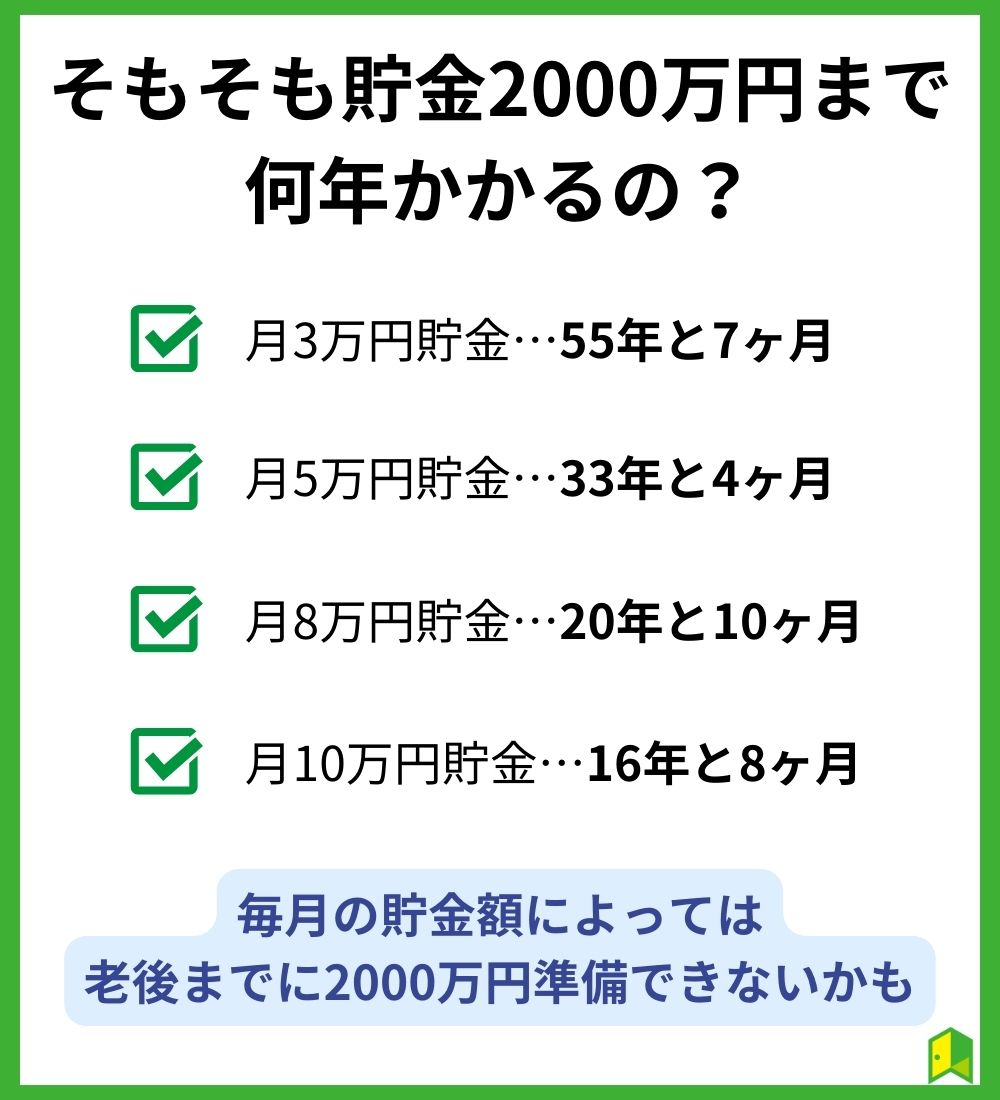

一般的な貯金額が分かったところで、仮に毎月3〜10万円貯金した場合、2,000万円到達まで何年かかるのかをまとめてみました。

| 毎月の貯金額 | 2,000万円達成までにかかる期間 |

|---|---|

| 3万円 | 55年と7ヶ月 |

| 5万円 | 33年と4ヶ月 |

| 8万円 | 20年と10ヶ月 |

| 10万円 | 16年と8ヶ月 |

ご覧の通り、毎月3万円程度の貯金では、2,000万円到達までに55年と7ヶ月かかってしまうことが分かります。

20歳から貯金し始めたとしても、2,000万円に到達する頃には75歳という計算になりますので、あまり現実的ではありません。

とは言っても、もうそんなに貯金に回すお金はないし…どうしたらいいんだ!

詳しくは記事後半で解説しますが、貯金2,000万円に到達させるためには「資産運用」が必要不可欠となります。

現金を貯金するだけではやはり限界があるのだということを、まずは頭に入れておきましょう。

貯金2000万円ある人の割合を年齢・世帯人数別で紹介

ここでは、金融広報中央委員会の調査をもとに、貯金2,000万円に到達している人の割合を年齢や世帯人数別に紹介します。

毎月いくらくらい貯金できるか・目標達成までどれくらいかかるか等は、生活を取り巻く様々な要因によって人それぞれ。

自分の家庭状況・収入と照らし合わせて確認してみてください。

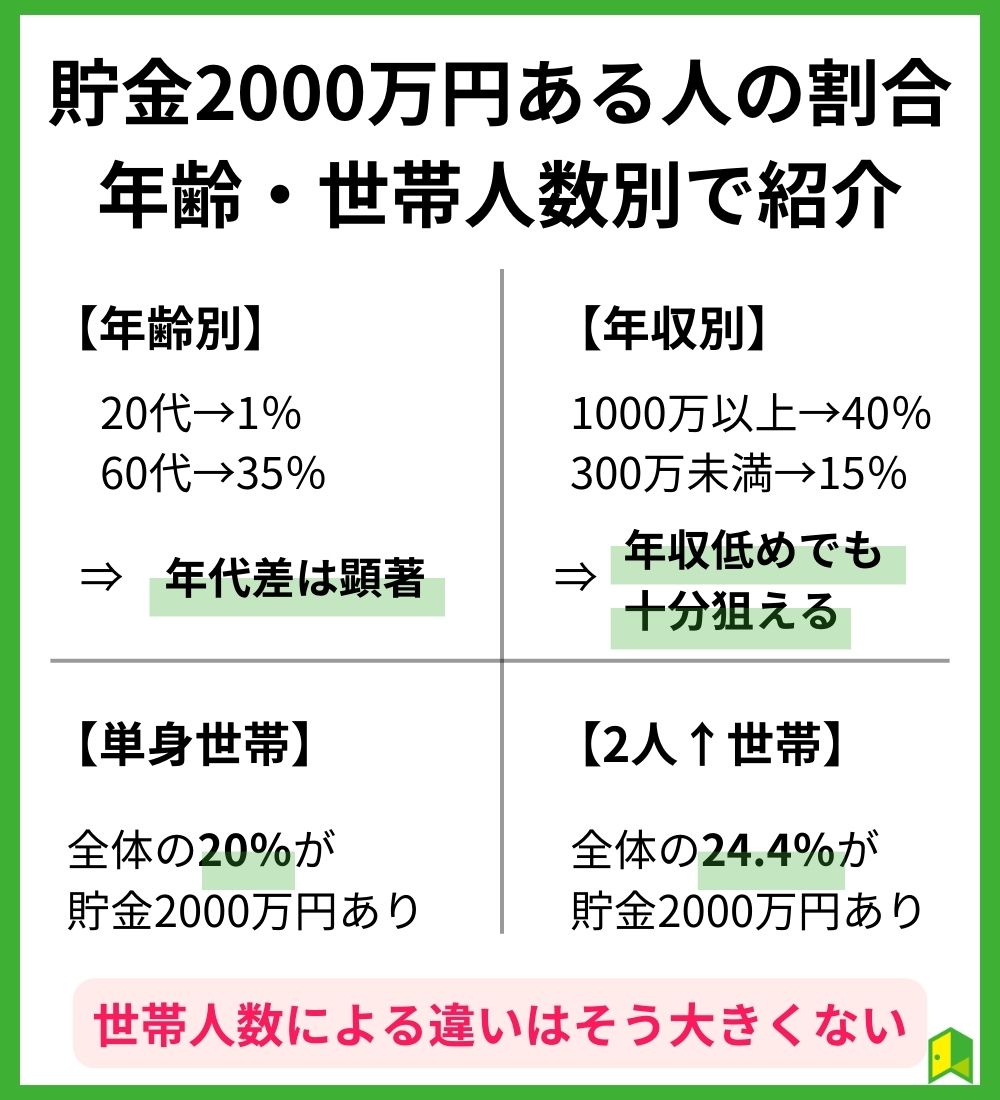

【年齢別】貯金2000万円ある人の割合

貯金が2000万円ある人の割合を「年齢別」にまとめたものが、以下になります。

| 年齢 | 総世帯 | 単身世帯 | 2人以上世帯 |

|---|---|---|---|

| 20歳代 | 1% | 1.5% | 1.8% |

| 30歳代 | 9.5% | 7.8% | 7.9% |

| 40歳代 | 11.8% | 15.4% | 13.8% |

| 50歳代 | 16.5% | 22.6% | 20.4% |

| 60歳代 | 35.7% | 33.2% | 29.3% |

| 70歳代 | 37.5% | 33.9% | 25.8% |

参照元②:令和4年 家計の金融行動に関する世論調査(単身世帯)

参照元③:令和4年 家計の金融行動に関する世論調査(2人以上世帯)

当然ながら、貯金額が2,000万円を超えている割合は年齢に比例して高くなる傾向にあります。

20歳代では、単身世帯や2人以上世帯を含めても、2,000万円以上貯金がある人の割合は全体のわずか2%以下です。

お金を稼ぎ始めて間もない年代ということもあって、20代で貯金2,000万円を達成するのはかなり難しいことがわかるね。

一方、40歳代を超えると貯金2,000万円以上の人の割合が徐々に増えていき、70歳代になるとおよそ3~4人に1人が貯金2,000万円に到達していることが分かります。

会社員の場合には、退職金が入ることも貯金額UPに寄与していると考えられるワン。

【年収別】貯金2000万円ある人の割合

貯金が2,000万円以上ある人の割合「年収別」にまとめたものが、以下になります。

| 年収 | 総世帯 | 単身世帯 | 2人以上世帯 |

|---|---|---|---|

| 無収入 | 11.9% | 16.7% | 6.1% |

| 300万円未満 | 15.6% | 16.9% | 13.8% |

| 300~500万円未満 | 20.3% | 17.9% | 21.3% |

| 500~750万円未満 | 23.8% | 30.6% | 22.7% |

| 750~1,000万円未満 | 30.8% | 50.0% | 29.4% |

| 1,000~1,200万円未満 | 40.0% | 66.6% | 38.2% |

| 1,200万円以上 | 54.1% | 80% | 60.1% |

参照元②:令和4年 家計の金融行動に関する世論調査(単身世帯)

参照元③:令和4年 家計の金融行動に関する世論調査(2人以上世帯)

年収が高くなるほどお金に余裕を持たせやすいため、保有する貯金額も高くなる結果となっています。

年収が1,000万円を超えている人に至っては、半数に近い4割が貯金2,000万円を達成していることに。

やっぱり、収入が及ぼす貯金額への影響は大きそうだね。

とはいえ、年収が300万円未満であっても、およそ6人に1人が2,000万円貯金を確保できていることは事実です。

年収と貯金額の関係は、必ずしも比例するとは限らないでしょう。

「年収が1,000万円無ければ貯金額2,000万円は達成できない」といったことはないワン!

貯金2,000万円に到達するためには、収入額以上に「こまめな節約」「効率的な貯金」「堅実な投資」といった、計画的な資産形成が大切だということを意識しておきたいですね。

【単身世帯】貯金2000万円ある人の割合

単身世帯の実際の貯金額はどれくらいなのか、詳しく見ていきましょう。

保有資産額を「100万円未満~3,000万円以上」の範囲で11個に区切り、それぞれの割合をまとめてみました。

| 保有資産額 | 割合 |

|---|---|

| 100万円未満 | 20.5% |

| 100~200万円未満 | 10.7% |

| 200~300万円未満 | 7.6% |

| 300~400万円未満 | 6.8% |

| 400~500万円未満 | 4.0% |

| 500~700万円未満 | 8.2% |

| 700~1,000万円未満 | 6.1% |

| 1,000~1,500万円未満 | 7.3% |

| 1,500~2,000万円未満 | 5.0% |

| 2,000~3,000万円未満 | 6.7% |

| 3,000万円以上 | 13.4% |

単身世帯において、貯金額が2,000万円を超えている割合は全体の20%となりました。

中でも「貯金額が3,000万円以上ある」と回答した単身世帯は13.4%と、11の区分の中で2番目に多いという結果に。

5人に1人が貯金2,000万円に到達しているんだね!もちろん一口に単身世帯とはいっても、年代によっても変わってくるはずだよ。

一方、貯金額が100万円未満と回答した人の割合も全体の20%であり、同じく5人に1人という結果に。

単身者(独身)はファミリー世帯に比べて生活費が抑えられる傾向にあるものの、結局のところ貯金できるかどうかはお金の使い方・節約意識等によって変わってくると言えるでしょう。

【2人以上世帯】貯金2000万円ある人の割合

2人以上のファミリー世帯の貯金額についてもご紹介していきます。

先に解説した単身世帯と比べて、どのような違いがあるのでしょうか。

| 保有資産額 | 割合 |

|---|---|

| 100万円未満 | 11.9% |

| 100~200万円未満 | 8.3% |

| 200~300万円未満 | 5.8% |

| 300~400万円未満 | 6.2% |

| 400~500万円未満 | 4.2% |

| 500~700万円未満 | 8.9% |

| 700~1,000万円未満 | 8.3% |

| 1,000~1,500万円未満 | 10.8% |

| 1,500~2,000万円未満 | 6.7% |

| 2,000~3,000万円未満 | 9.2% |

| 3,000万円以上 | 15.2% |

2人以上世帯の場合、貯金が2,000万円を超える割合は24.4%。

単身世帯と比べ+4.4%と、若干ながら上手に貯金できている家庭が多いという結果になりました。

昨今では共働きのご家庭も増えてきているため、単純に収入面に余裕があることも要因の一つと考えられるでしょう。

世帯人数が増えれば当然支出も増えるけれど、それ以上に「収入が2人分になる」という恩恵が大きいようだね。

また、単身世帯では「貯金100万円未満」と回答したのが20%いたのに対し、2人以上世帯では約半分の11.9%という数字に収まっています。

家族ができると将来を見据える必要が出てくるため、自然と貯金への意識が高くなっているのではないでしょうか。

自分の世帯状況と同じようなモデルケースを参考に、今はどれくらい貯金があるのが平均的なのか、一度確認しておきたいところだワン!

関連記事

■月10万円の貯金をするにはどうしたらいい?効率よく貯めたい人へ↓

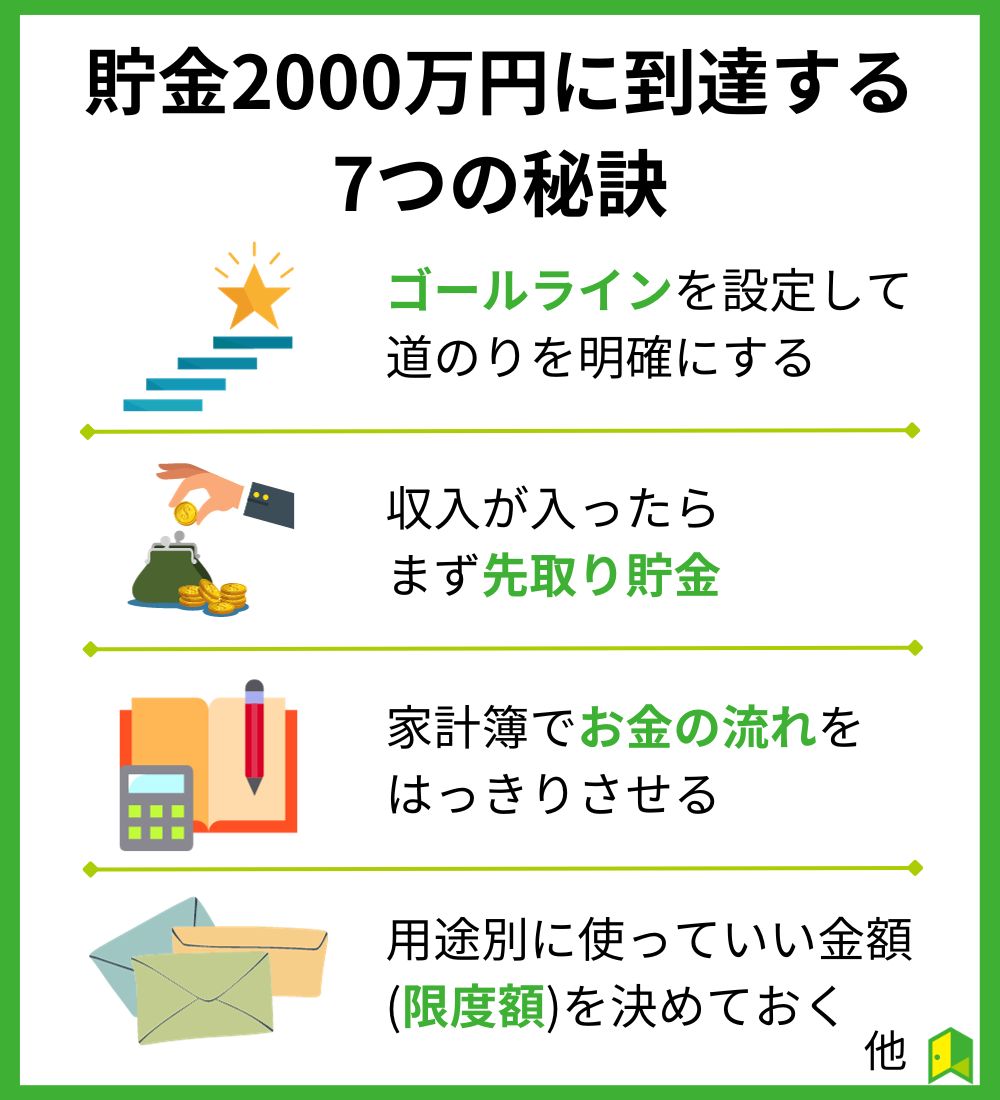

貯金2000万円に到達する7つの秘訣

貯金2000万円を達成するために、何かコツやポイントはあるのかな?

先述の通り、貯金2,000万円に到達するには毎月10万円貯金したとしても16年と8ヶ月もかかります。

毎月貯金に回すお金を捻出することは簡単ではないですし、いくら貯金を増やしても生活が苦しくなってしまっては元も子もありません。

ここでは、無理なく貯金2,000万円に到達させるための7つの秘訣を紹介するので、貯金が思うようにいかない人はぜひ参考にしてください。

①貯金2000万円までのゴールラインを設定する

貯金2,000万円を達成するうえで特に重要なのは、目標達成のゴールラインを設定することです。

2,000万円達成までの道のりが漠然としていると、だらだら貯金し続けるだけになってしまい、いつまでたっても実現できない可能性も。

例えば老後に備えて「20年後までに2,000万円を貯める」という目標を立てたと仮定しましょう。

この目標があることで「20年で2,000万円の貯金を貯めるには、毎月8万4千円の貯金が必要だな」ということが分かりますね。

目標があると、やるべきことが明確になるね!

ゴールが果てしなく遠くに感じてしまうと、どうやってもたどり着けない気がしてしまい、それに伴ってやる気も減衰してしまいがち。

まずは自分自身でゴールラインを設けて、どんな計画で貯金していくべきなのかをはっきりさせておくようにしましょう。

②毎月収入が入ったタイミングで先取り貯金する

貯金は余ったお金でするイメージをお持ちの方も多いのではないでしょうか。

しかし「余ったら貯金しよう」というマインドでは、少額の貯金しかできない可能性があります。

貯金が目的になっていないから、月末ふと気づいたらほとんどお金がない!なんて事態にもなりかねないよ。

そこで実践してほしい貯金方法が、収入が入ったタイミングで先に一定額を貯金に回しておく「先取り貯金」です。

例を挙げれば、月30万円の収入があるなら、予め5万円を貯金用のお金として引いておき、残った25万円で生活のやりくりをするというイメージ。

確実に貯金していく方法として、先取り貯金は良さそうだね。でも、そもそも貯金用のお金を引いておくこと自体忘れてしまいそう…

先取り貯金を確実に成功させるポイントとしては、貯蓄用の別口座を作成し、銀行の自動振り込み機能や投資信託などを上手に活用することです。

事前に「毎月決まった日に指定した金額が、貯蓄用口座や証券口座に振り込まれる」といった設定をしておくだけで、ガス代や電気代が引き落とされるのと同じ感覚で貯金していくことができます。

貯金の習慣がない、もしくは毎月貯金用のお金を振り分けるのが面倒という人は、ぜひ先取り貯金を取り入れてみることをおすすめします。

③家計簿でお金の流れを明確にする

2,000万円もの貯金額を達成するためには、家計におけるお金の流れをしっかりと把握しておくことが不可欠です。

収入に対して適切な支出となっているのかを知っておかなければ、貯金用のお金を捻出することが難しくなってしまうでしょう。

管理していないと、知らないところで発生している支出に気づけない可能性も。「過去のサブスクがまだ支払われ続けている!」なんて経験のある人も多いはずだワン…

なお、お金の流れを知るためには、原始的な方法ではあるもののやはり家計簿がおすすめです。

家計簿で収支を明確にすることで、どの部分に無駄があるのかが分かり、自然と節約や貯金額UPへと行動していくことができます。

確かに家計簿は節約・貯金に効果的だけど、なんだか難しそうだし、途中で挫折してしまいそうだなぁ…

「家計簿=紙媒体でコツコツと書き続けなければならない面倒なもの」というイメージがある人も多いかと思いますが、昨今では「マネーフォワード」などのスマホで使える家計簿アプリも充実しています。

レシートの写真を取るだけで支出が記帳されたり、口座やクレジットカードと紐づけるだけでお金の流れを自動で取り込んでくれたりと、家計簿をストレスなく続ける工夫が目白押し。

家計簿に苦手意識がある人は、まずはスマホアプリから気軽に始めてみるといいでしょう。

④用途別に限度額を設定する

用途別に限度額を設定し、その範囲内でやりくりするというのも節約・貯金には効果的です。

食費・日用品費・医療費など…各用途に使えるお金をあらかじめ決めておけば、意図せず使いすぎてしまい貯金に回せなくなる、といった事態を防ぐことができます。

給料日に、貯金用を差し引いた金額をすべて現金でおろし、用途別に封筒で分けて入れておくといったやり方が代表的だワン。

昨今はポイント還元のつくクレジットカード払い・キャッシュレス決済が人気を博していますが、何にいくら使っているのかがわかりずらいという欠点も。

お金の管理に自信のないうちは、収支の流れが目で見て分かるよう、現金決済にした方がいいかもしれません。

キャッシュレス決済は、より買い物したくなる工夫が随所に施されているため、つい使いすぎてしまいがち。うまく使えばお得だけど、まずは現金管理で習慣をつけよう。

⑤通信費や電気代などの固定費を見直す

貯金2,000万円を実現させるためには、支出の中でも特に割合の大きい「固定費」も積極的に見直していきましょう。

特に「通信費」と「電気代」は、見直しやすく節約効果も大きい固定費の代表です。

- 通信費

→格安スマホへ乗り換える - 電気代

→新電力会社に乗り換える、各種セット割を活用する

現在大手スマホキャリアを契約しているのであれば、格安スマホ(SIM)に乗り換えてみましょう。

プラン料金が圧倒的に安いため、乗り換えだけでも年間数万~数十万円レベルで通信費が節約できるはず。

今や、月数百円で契約できるような格安スマホがたくさんあるんだワン!

また2016年より電力自由化が始まっている今、大手電力会社から新電力へ乗り換えるのも効果的。

そもそもの料金単価が安いのはもちろん、家庭状況に沿った独自のプランを展開していることも多く、ライフスタイルに合ったプランで契約すると電気代を大きく削減できます。

固定費は、一度見直すと長期間効果が持続するのも魅力的なポイント。

浮いたお金を貯金に回せば、2,000万円までの道も明るくなるはずです。

関連記事

■スマホ代を見直すなら格安スマホ!今おすすめなのはどれ?↓

格安スマホ(SIM)厳選15社おすすめ比較ランキング!どこがいい?価格や速度をもとに選ぶべきサービスを紹介

■電気代は新電力に乗り換えて節約しよう!人気の18社を比べてみました↓

⑥転職や副業をして年収を底上げする

「現状の収入では貯金に回せるお金がない…」という場合は、思い切って転職するのもありです。

転職して年収が上がればその分貯金の余裕ができるので、資格の取得・職種の変更など、年収が上がる方法を積極的に探してみましょう。

終身雇用が絶対安泰とは言えない世の中になってきているから、転職により自分のキャリアを拡げるのは決して間違ったことではないよ。

また、就業後や土日等の時間を利用して、副業に取り組むのも有効です。

転職とは違い始める際のハードルも低く、メインの収入が途絶えることもないため、精神的に安定した状態で無理なく収入UPを狙っていくことができます。

ネットが普及している今、在宅で気軽のできるものも多数!ただし「本業の会社が副業を認めていること」が前提ではあるから、その点は十分注意するワン。

なお年収が上がったとしても、生活レベルは上げないように注意しなければなりません。

収入に比例して支出が増えてしまっては元も子もないため、増えた分をしっかり貯金に回すよう心掛けることが重要です。

⑦余剰資金で投資する

ここまで「収入を増やす」「支出を減らす」という観点で貯金額の増加方法を解説してきましたが、これだけで貯金2,000万円を達成することはなかなか難しいのが実情。

より効率的に貯金額を増やしていきたいなら、プラスαの方法として「余剰資金で投資すること」も検討してみましょう。

「余剰資金」とは

総資産の内、生活費や緊急用の予備のお金を差し引いたうえで余ったお金のこと。

当面使用する予定がなく、万が一目減りしてしまっても生活に支障をきたさないお金。

余ったお金であれば、投資に回して仮に損失が出たとしても、経済的に困窮してしまうようなことはありません。

当然利益が出ればその分得することになるので、低リスクで貯金を増やしていく方法として非常におすすめです。

でも、投資って危険なイメージもあるし…不慣れな自分が始めるのはちょっと心配。

当然、投資は儲かることもあれば損することもあるため「確実に貯金を殖やせるか」と聞かれたらYesと言えないことは確か。

それでも「正しい知識を身につけて長期間継続していけば、高い確率で利益を生むことができる」ということが、データとしても証明されています。

一般社団法人投資信託協会によれば、40年間投資した場合の収益率は最低でも4.6%。長く投資すればするほど、マイナスとなる確率はどんどん低くなっていくんだワン!

余剰資金があるのであれば、「投資は危険」と一蹴することなく、積極的にチャレンジしてみましょう。

貯金のスピードを圧倒的に早められるはずですよ。

\キャンペーンも実施中/

今なら期間限定でAmazonギフト券がもらえるキャンペーンも実施中!

会員登録やTwitterキャンペーンで最大2,055円分のAmazonギフト券プレゼント。

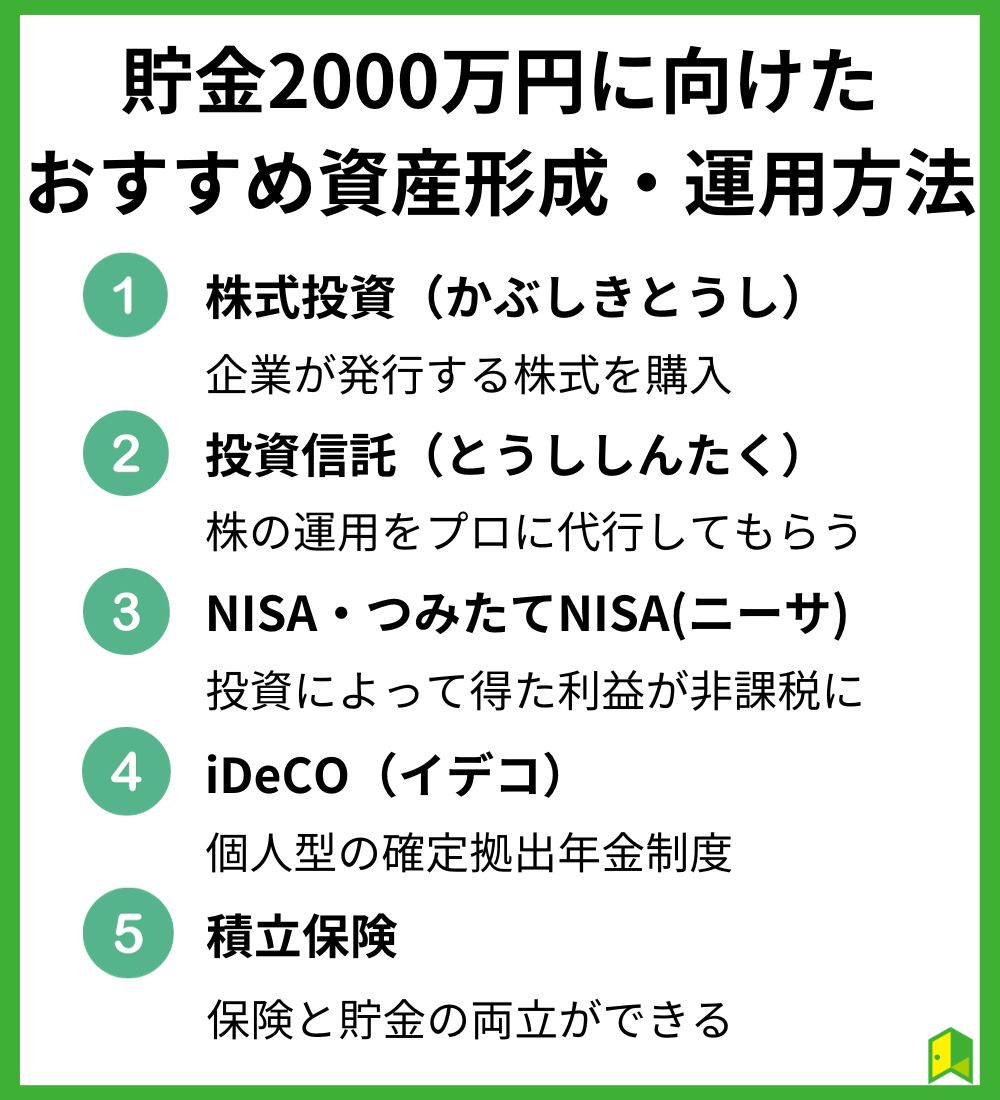

【初心者向け】貯金2000万円到達におすすめの資産形成・運用方法5選

投資による資産形成って、具体的に何をすればいいの?初心者でもできるよう方法を教えてほしい!

貯金2,000万円を目指すのであれば、コツコツとした貯金だけでなく、資産形成・運用を積極的に行うべきです。

ここでは、お金の運用に詳しくない初心者でも手の出しやすい資産形成方法を、5つピックアップして紹介していきます。

①株式投資

株式投資とは「企業が発行する株式を購入すること」。投資=株式投資を思い浮かべる人も多いかと思います。

株の売り買いにより発生する利益(キャピタルゲイン)と、株主への配当金(インカムゲイン)による利益が期待できます。

株式投資のポイント

- 1単元(100株や1,000株)単位での購入が基本

- 最近は少額で始められるミニ株も登場している

- 株の保有数によって独自の優待が受けられる場合も(株主優待)

株を買うのにはたくさんのお金がいるイメージですが、最近では1株から購入できるミニ株も増えており、少額からでも始められるようになっています。

もちろん企業の業績等によって価格が変動するリスクもありますが、 優待などの魅力的な面も多く、投資初心者でも挑戦する価値のある資産形成方法です。

まずは気軽に始められるミニ株から投資に挑戦してみて、慣れてきたら金額や投資先を増やしていく、といったやり方が堅実だワン!

②投資信託

投資の原則である「長期」「積立」「分散」に基づく低リスクな運用をしていきたいなら、投資信託(とうししんたく)は非常におすすめ。

「ファンドマネージャー」と呼ばれる投資のプロがあなたに代わって株式や債券などに投資し、生まれた利益が出資者に還元される仕組みです。

投資信託のポイント

- ファンドマネージャーが株式や債権への投資を代行してくれる

- 自分で戦略的に運用する必要がなく、初心者でも始めやすい

- 運用の報酬として手数料が発生する点には留意が必要

投資先さえ自分で選べばあとはプロが運用してくれるため「投資の知識に自信がない…」「自分で運用する時間がとれない…」といった投資初心者に人にうってつけです。

本業で忙しい共働き世帯・子育て世帯にはありがたい方法だね!

なお、投資信託はファンドマネージャーが運用を代行してくれる関係上、ファンドマネージャーへの報酬として手数料(信託報酬)が発生します。

この手数料は投資先(商品)によって変動するため、利益を最大化するためにも、できるだけ手数料の安いところを選ぶようにするといいでしょう。

いくらプロが運用するからと言って100%利益が出るとは限らない点には、十分理解しておく必要あり!短期だと損しやすいから、なるべく長期間運用するワン。

関連記事

■プロに任せた方がいいのはどんな人?投資信託等がおすすめできる人を解説↓

資産運用をプロに任せるのがおすすめな人の特徴は?注意点やおすすめの運用先を紹介

■「プロだからって、自分の投資を任せて大丈夫…?」と不安な人へ↓

③NISA・つみたてNISA

NISA(ニーサ)は、投資によって得た利益が非課税となる制度です。

NISA(一般NISA)の非課税期間は5年間で、年間で120万円までが対象。最大600万円を非課税で保有可能です。

つみたてNISAは非課税期間が20年間と長く、年間の非課税枠は40万円ですが最大800万円を非課税で保有できます。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 非課税保有期間 | 5年間 | 20年間 |

| 年間非課税枠 | 120万円 | 40万円 |

投資で得た利益には、本来約20%もの税金がかかるんだよ。これが非課税になり、まるっと受け取れるようになるのはかなり魅力的!

なお、2024年からは新NISAとして生まれ変わり、非課税保有期間が無期限になるなどの改良が予定されています。

| 成長投資枠 | つみたて投資枠 | |

|---|---|---|

| 非課税保有期間 | 無期限 | 無期限 |

| 年間非課税枠 | 240万円 | 120万円 |

投資による利益を少しでも多く獲得するためにも、NISAはぜひ活用すべきでしょう。

NISA、つみたてNISAのポイント

- NISAは最大600万円・つみたてNISAは最大800万円を非課税で保有可能

- 2024年より、制度内容が大幅に変更された「新NISA」が開始。

- 非課税保有期間無期限・年間投資枠増大など、より使いやすく改良

④iDeCO(イデコ)

会社に入ると企業型の確定拠出年金(企業型DC)に加入させられるかと思いますが、iDeCo(イデコ)はその個人版です。

毎月一定額を拠出・運用に回し、60歳以降に年金または一時金として受け取る仕組みとなっています。

NISA、つみたてNISAのポイント

- 個人が任意で加入する私的年金制度

- 原則として60歳以降でなければ引き出すことができない

- 運用益が非課税&拠出金が全額所得控除の対象。節税に効果的。

一度拠出すると原則60歳まで引き出せないことがiDeCoの弱点ですが、「運用益が非課税」「拠出したお金は全額所得控除」等、税金面でのメリットが非常に豊富。

ついついお金をおろしてしまう心配もないため、老後資金を確実に貯めたいのであればiDeCoを利用して損はないでしょう。

損はしないか気になる方は、iDeCoはデメリットしかないって本当?を読んでみてください。

生活に困らないよう、いくらまでなら拠出しても大丈夫かをよく考えるワン!

⑤積立保険

積立保険は、学資保険や個人年金保険、終身保険などの「貯蓄性がある保険」のことを指します。

積立保険のポイント

- 途中解約型の「解約返戻金」と保険期間満期でお金が戻ってくる「満期保険金」がある

- 保険料が割高だが最終的にお金が返ってくる(掛け捨てではない)

- 早期解約は元本割れのリスクもあるので注意

保険としての機能を備えながら貯金も同時にしていけるというのが、積立保険のメリットと言えます。

ただし一般的な掛け捨ての保険と比べると保険料が割高なので、必要に応じて掛け捨て型も併用する等、賢い選択が必要になるでしょう。

割高な保険料で家計がダメージを受けてしまうことのないよう、積立保険一本にはあまり頼りすぎないようにしたいね。

関連記事

■積立保険のメリット・デメリット等をより詳しく知りたい人はこちら↓

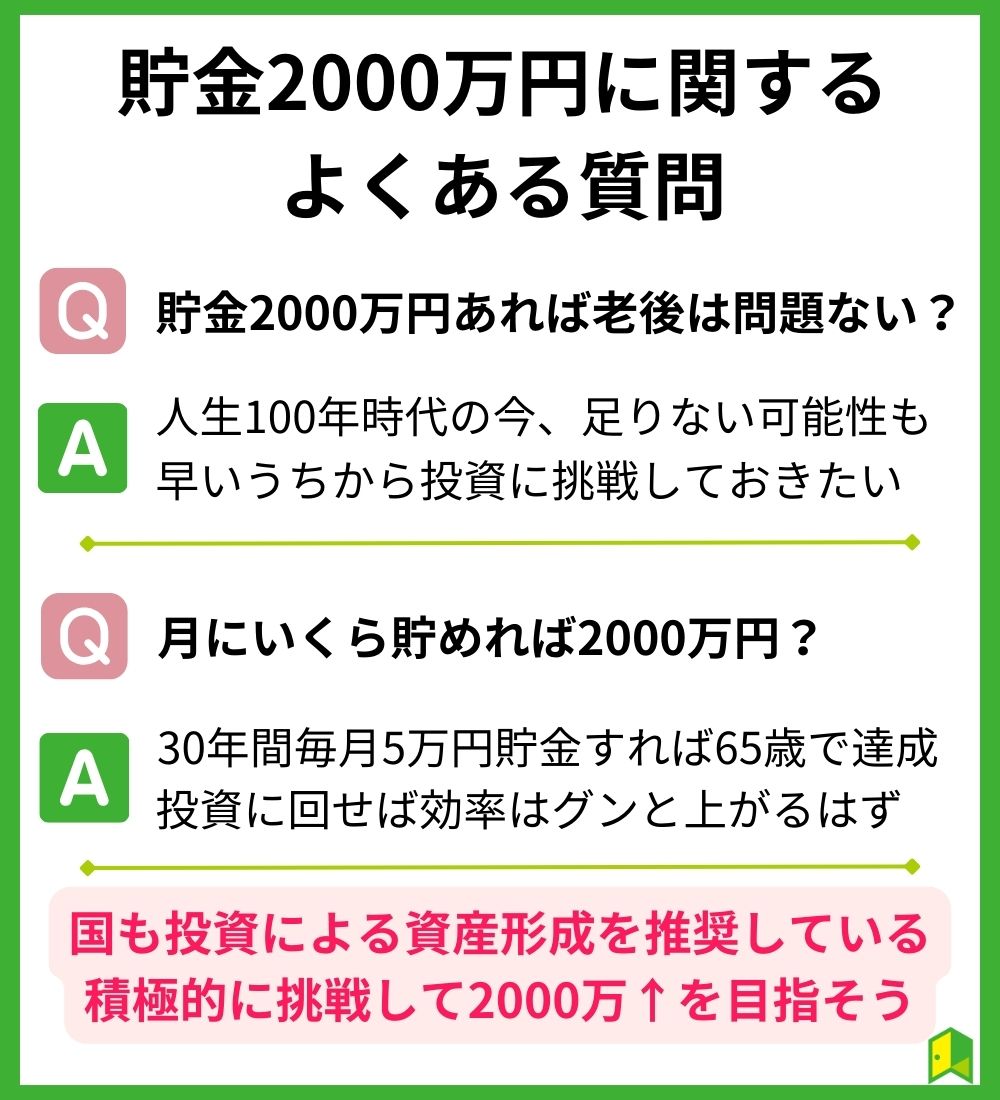

貯金2000万円に関するよくある質問

ここでは「貯金2,000万円」というワードに関連する、よくある質問をまとめました。

貯金2,000万円を目指すにあたって、疑問点や不安点を解消しておきましょう。

貯金2000万円あれば老後は問題ない?

「老後2,000万円問題」がささやかれていますが、実は老後資金は2,000万円あっても足りない可能性があります。

令和元年の「高齢社会における資産形成・管理」によれば、夫65歳以上・妻60歳以上の夫婦のみ世帯(無職)で、年金を差し引いた毎月の不足額の平均は約5万円という試算です。

人生100年時代と言われている昨今ですので、仮に60歳から40年の老後生活と考えると「5万円×12か月×40年=2,400万円」の資金が必要になります。

貯金2,000万円だと、400万円も足りなくなってしまうのか…

もちろん、定年後再雇用で働き続ける等の選択を取れば、この限りではありません。

それでも住宅ローンや医療費といった出費が生じることも考えれば、できるだけ多くの貯金があったほうが安心だと言えます。

少しでもゆとりのある老後を過ごすために、貯金のほか、早いうちから投資による資産形成にも手を付け始めておきたいところです。

貯金2000万円は月にいくら貯めればいいの?

仮に30歳から老後への備えを始める場合、月5万円貯金すれば65歳までに貯金2,000万円を達成することができます。

もちろん、月5万円を「現金で預金するか」「投資に回すか」では貯金の効率が大きく変わってくるので、可能な限り投資に挑戦していくといいでしょう。

投資は、得た利益を再び投資に回す「複利」を実践することで、どんどん利益が大きくなっていくんだワン!

なお株式会社LENDEXの調査によれば、4割以上の人が毎月3万円未満の貯金しかできていない状況。

これでは2,000万貯まるまでに50年以上かかってしまうため、出費を見直したり投資にもお金を回したりして、効率的に貯金に取り組んでいきたいですね。

関連記事

■固定費の具体的な節約方法が知りたい人はこちらもチェック↓

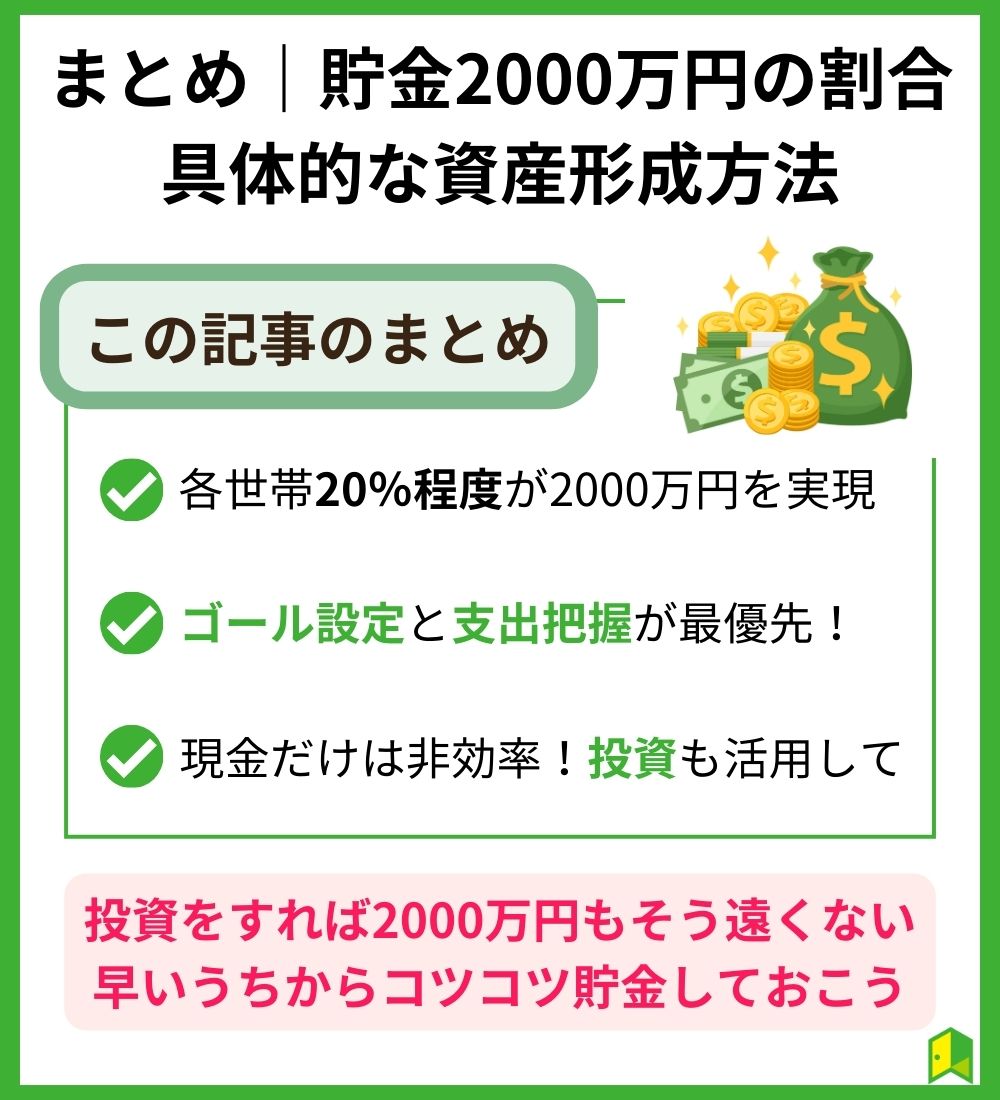

【まとめ】貯金2000万円の割合と具体的な資産形成方法

この記事では、貯金が2,000万円ある人の割合を年齢や年収別に紹介したうえで、貯金2,000万円を達成する秘訣やおすすめの資産形成方法についてまで詳細に解説しました。

最後に、この記事の結論を以下3点にまとめます。

- 貯金2,000万円の割合は単身世帯で20%、2人以上世帯で24.4%

- まずやるべきは「ゴールラインの設定」「お金の流れの把握」。節約はそれから!

- 貯金2,000万円は毎月10万の貯金でも約17年かかる!投資による資産運用もすべき

貯金2,000万と聞くと「そんな大金、自分には貯められない!」と後ろ向きに考えてしまう人もいるでしょう。

しかし、先取り貯金や日々の節約を積み重ね、余剰資金が出たら積極的に投資に回していけば、例え年収が低くても2,000万の壁はそう遠くはないはずです。

老後の生活をゆたかで安心なものにするためにも、早いうちからコツコツと貯金・投資を始めておくようにしましょう。