いろはにマネー > NISA > NISA(つみたて投資枠)のおすすめ銘柄10選と最適な組み合わせを紹介!【つみたて投資枠】専門家監修 > つみたて(積立)NISAのおすすめポートフォリオを年代別に紹介!銘柄の組み合わせ例も

投資に興味を持ち始め、税制優遇を受けられる「NISA」で資産形成しようと考えているのではないでしょうか?

ただ、「NISAでどんな銘柄に投資したら良いのか分からない…」「自分の年代に適したポートフォリオが見つからない」と悩んでいる方もいるでしょう。

そこでこの記事では、年代別におすすめのNISAのポートフォリオを紹介します。

おすすめ銘柄も紹介するので、初心者から上級者まで、あなたの年齢やライフステージに合わせた最適な投資戦略を見つけてみましょう。

まずはここから:おすすめポートフォリオ

▼クリックで詳細解説を見れます。

- 10~20代におすすめのポートフォリオ

全米株式:100%

S&P500:80%

新興国株式:20%

先進国株式:80%

アクティブファンド:20% - 30代におすすめのポートフォリオ

全世界株式:100%

先進国株式:100% - 40代におすすめのポートフォリオ

全世界株式:50%

バランス型ファンド:50%

全米株式:20%

バランス型ファンド:80% - 50代におすすめのポートフォリオ

バランス型ファンド:100%

記事本文では、なぜこのポートフォリオにしたのか、また具体的な銘柄まで紹介しています。

⚠️ヒトには聞けない投資のお悩み、チャットで解決します

※いろはにマネーの会員登録(無料)が必要です

そもそもポートフォリオとは

ポートフォリオとは、一人の投資家が保有する投資商品の集まりを指す言葉です。

投資商品には以下のような資産が含まれています。

- 株式

- 債券

- 不動産

- コモディティ

- 現金など

ポートフォリオを構築する目的は、資産の成長を達成しつつ、同時にリスクを最小化することです。

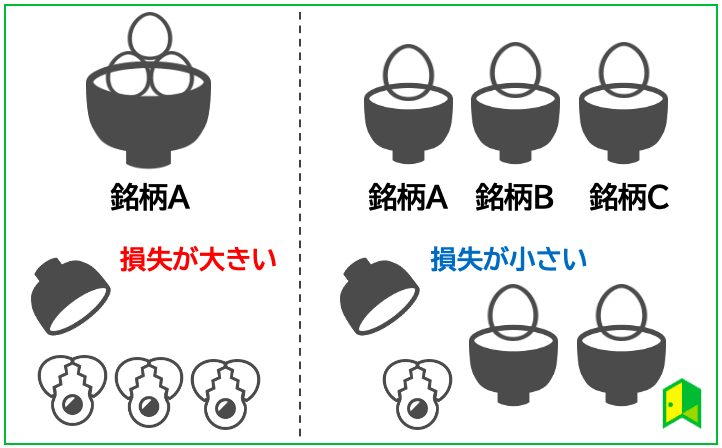

「全ての卵を一つのカゴに入れない」という古い格言を経済学の観点から説明したものと言えます。

どんな意味なの?

卵を一つのカゴだけに盛り、もしそれを落としてしまったら、すべての卵が割れてしまうかもしれません。

しかし、いくつかのカゴに分けて卵を盛っていたらどうでしょうか?

一つのカゴを落として卵が割れてしまっても、他のカゴの卵は無事だね!

このように、ポートフォリオは投資家が投資を通じて達成したい目標を具体化する道具とも言えます。

適切に管理と調整を行えば、資産の保護と成長を両立することが可能になります。

NISA(つみたて投資枠)のポートフォリオを組む際のポイント

NISAは日本で導入された税制優遇措置で、年間360万円までの投資に対する利益が非課税になる制度です。

この制度を利用してポートフォリオを組む際のポイントをいくつか挙げてみます。

以下で詳しく解説します。

①目的を明確にする

何も考えずに投資を始めれば、後になって「思ったほど資産が増えなかった…」と後悔する可能性もあります。

そのため投資の目的は明確にしましょう。

でもどんな感じで投資目標を決めたらいいの?

投資の目標設定としてまず意識したいのが、以下のように「何のために株を始めるのか」です。

- 数年後の結婚に備えて資金を準備したい

→分析手法を活用しつつ成長性の高そうな企業に投資 - 老後に向けて早めに資産形成を始めたい

→NISAを活用しつつ長期的に利益を生みそうな企業に投資

運用目標が明確になれば資産運用へのモチベーションも高まり、投資への一歩を踏み出しやすくなりますよ。

②リスク許容度を理解する

自身がどれほどのリスクを受け入れることができるのかを理解しましょう。

年齢や資産状況、所得、家族構成などのライフステージによってリスク許容度は変わります。

一般的には、独身でサラリーマンをしている方はリスク許容度は高めだワン!

たとえば、資産が40%減になっても生活に困らないのであれば株式一辺倒の投資信託にするなどの方法があります。

最大で何%までの下落であれば耐えられるのかを考え、リスク許容度が高くないなと感じた場合は、株式一辺倒にするのではなく債券も含めた投資信託を選ぶ必要があります。

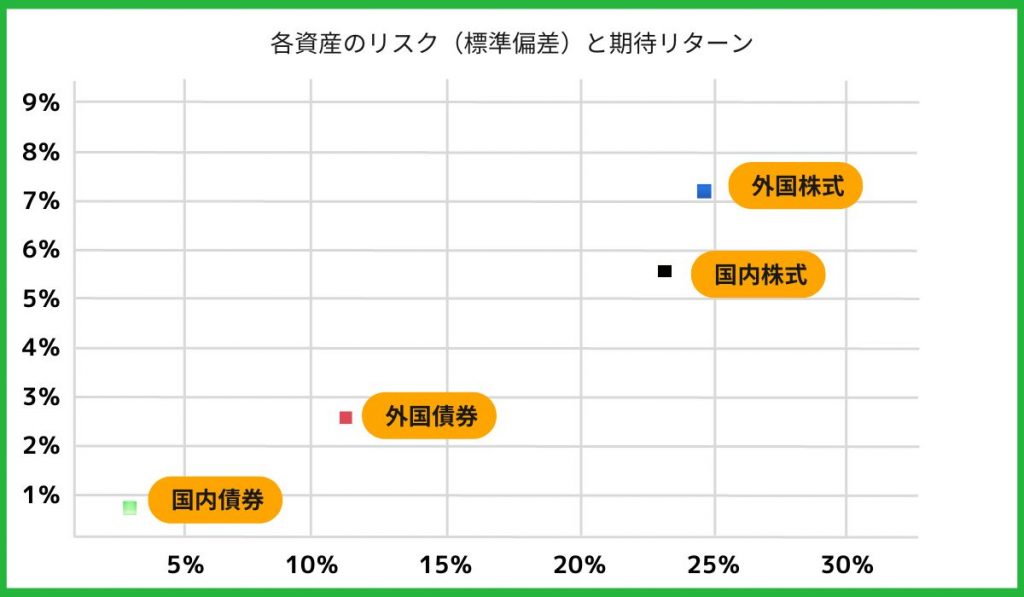

株式と債券のリスクと期待リターンを以下の表でまとめました。

ポートフォリオを組む時は、リスクとリターンのバランスを理解して組みましょう。

③コストを抑える

NISAにおけるコストとは、信託報酬(手数料)が挙げられます。

信託報酬はファンドの運用にかかる費用のことであり、ファンドを保有している期間はずっと手数料がかかるため、選ぶ際には信託報酬は低い方がおすすめです。

インデックスファンドは手数料が低めに設定されているからおすすめだワン!

信託報酬は日々のコストとして差し引かれるため、低い方が運用を続けるのに有利ですよ。

あわせて読みたい

④シミュレーションしてみる

積立投資は複利効果によって、少額からスタートしても大きな資産を築くことができます。

どれくらいの利益が見込めるのか、知っておくとポートフォリオを作りやすいよ!

以下で実際にシミュレーションしてみましょう。(信託報酬は0.2%で計算)

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

NISA(つみたて投資枠)のおすすめポートフォリオ【年代別】

それぞれの年代別について、NISA(つみたて投資枠)でのおすすめのポートフォリオを紹介します。

以下で詳しく解説します。

※あくまでも例であり、将来の値上がりや特定の銘柄を約束・推奨するものではありません。

▼1分で分かる動画

10~20代におすすめのポートフォリオ

10~20代は資産形成の初期段階にあり、投資の時間枠が長いため、比較的高いリスクを取れるでしょう。

社会人として働いているのであれば、大きな市場の下落時にも慌てて売却することなく淡々と積立投資ができます。

毎月決まった額を投資に回しやすいよね!

株式は長期的なパフォーマンスを見るとリターンが高いため、長期的な成長を目指せるよう、株式に重点を置くのが一般的です。

おすすめポートフォリオ(例)

- 全米株式:100%

- S&P500:80%

新興国株式:20% - 先進国株式:80%

アクティブファンド:20%

など

2023年時点でGDP世界トップである米国企業を中心に、今後の成長が期待できる新興国株式を保有するのもおすすめです。

銘柄例

たとえばどんな銘柄が該当しているの?

ここではおすすめポートフォリオで紹介した投資対象に投資できる銘柄を紹介します。(リンクをタップすれば詳細記事を読めます)

| 投資対象 | 銘柄名 |

|---|---|

| 全米株式 | 楽天・全米株式インデックス・ファンド(楽天VTI) SBI・V・全米株式インデックス・ファンド |

| S&P500 | eMAXIS Slim 米国株式(S&P500) SBI・V・S&P500インデックス・ファンド |

| 先進国株式 | eMAXIS Slim 先進国株式インデックス <購入・換金手数料なし>ニッセイ外国株式インデックスファンド たわらノーロード 先進国株式<為替ヘッジなし> |

| 新興国株式 | eMAXIS Slim新興国株式インデックスファンド |

| アクティブファンド | ひふみプラス セゾン資産形成の達人ファンド |

私もここにある「eMAXIS Slim 米国株式(S&P500)」と「ひふみプラス」に投資しています!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

30代におすすめのポートフォリオ

30代は家庭を持ち、子どもの教育資金や住宅ローンの返済などの財務責任が増える年代です。

それら現金での支払いが必要なお金は貯金で賄いましょう。

そして老後のための資産形成であれば30年以上の投資スパンを確保できる年代でもあります。

そのため株式を中心に10~20代におすすめの銘柄よりも広く分散された銘柄へ投資してみてください。

おすすめポートフォリオ(例)

- 全世界株式:100%

- 先進国株式:100%

など

銘柄例

どんな銘柄が該当しているの?

ここではおすすめポートフォリオで紹介した投資対象に投資できる銘柄を紹介します。(リンクをタップすれば詳細記事を読めます)

| 投資対象 | 銘柄名 |

|---|---|

| 全世界株式 | eMAXIS Slim 全世界株式(オール・カントリー) 楽天全世界株式インデックスファンド SBI・全世界株式インデックスファンド 「雪だるま(全世界株式)」 |

| 先進国株式 | eMAXIS Slim 先進国株式インデックス <購入・換金手数料なし>ニッセイ外国株式インデックスファンド たわらノーロード 先進国株式<為替ヘッジなし> |

40代におすすめのポートフォリオ

40代から投資を始めるとなると、20年後には60代に入ります。

そのため、NISAの銘柄を選ぶ際は大きな値上がり益よりも安定した運用が求められるでしょう。

NISAには株式よりも安定した値動きをする債券だけに投資している銘柄は選択できませんが、バランス型のファンドで調節できます。

バランス型ファンドには「株式」や「債券」、「リート」などが含まれているワン!

おすすめポートフォリオ(例)

- 全世界株式:50%

バランス型ファンド:50% - 全米株式:20%

バランス型ファンド:80%

など

バランス型ファンドは「株式重視型」や「株式と債券半分半分」などの比率は選択可能です。

銘柄例

たとえばどんな銘柄が該当しているの?

ここではおすすめポートフォリオで紹介した投資対象に投資できる銘柄を紹介します。(リンクをタップすれば詳細記事を読めます)

| 投資対象 | 銘柄名 |

|---|---|

| 全世界株式 | eMAXIS Slim 全世界株式(オール・カントリー) 楽天全世界株式インデックスファンド SBI・全世界株式インデックスファンド 「雪だるま(全世界株式)」 |

| 全米株式 | 楽天・全米株式インデックス・ファンド(楽天VTI) SBI・V・全米株式インデックス・ファンド |

| バランス型ファンド | eMAXIS Slim バランス(8資産均等型) |

50代のポートフォリオ

50代では、退職後の生活資金を考慮しながら、リスクを抑制し安定的な収益を得られる投資を心掛けることが一般的です。

おすすめポートフォリオ(例)

- バランス型ファンド:100%

など

資産を8等分にし、それぞれ均等に投資することでリスクを減らしながら、値上がりも期待できる銘柄もおすすめです。

銘柄例

どんな銘柄が該当しているの?

ここではおすすめポートフォリオで紹介した投資対象に投資できる銘柄を紹介します。(リンクをタップすれば詳細記事を読めます)

| 投資対象 | 銘柄名 |

|---|---|

| バランス型ファンド | eMAXIS Slim バランス(8資産均等型) |

また、まとまったお金がある方はNISAではなく一般NISAで個別株を買うのも良いでしょう。

配当狙いの投資であれば価格変動も比較的少なく、銘柄選定を間違えなければ長期投資も可能です。

あわせて読みたい

20代投資家の筆者のNISA(つみたて投資枠)のポートフォリオ

実際にNISAをしている人のポートフォリオを知りたい!

筆者は2020年8月から楽天証券のNISA(つみたて投資枠)で資産運用を行なっており、2023年6月10日現在の実績を公開します。

毎月33,333円を積み立て投資した成績は+182,000円となり、しっかり利益を出せていることが読み取れます。

最初にNISAの設定をしただけであとは自動で運用できるので、本当に楽です!

楽天カードで積立しているので、楽天ポイントも付与されています!

ポートフォリオはどんな感じ?

筆者のポートフォリオと毎月の積立額は以下の通りです。

ポートフォリオの内訳

- eMAXIS Slim米国株式(S&P500)…18,333円

- ひふみプラス…15,000円

投資未経験の状態から運用を始めましたが、株価が乱高下している中でもこれほど安定した成績を出せているのはNISAのおかげですね!

NISA(つみたて投資枠)におすすめの証券会社

ポートフォリオは分かったけどどこの証券口座が良い?

NISAの運用をする場合は、金融機関に口座を開設する必要があります。

以下は証券会社の比較表です。

中でもネット証券は手数料が低く、初心者でも使いやすいことから人気を集めており、おすすめしたいネット証券は以下の通り。

それぞれの特徴を以下で詳しく解説します。

SBI証券

SBIグループは2023年4月時点で国内初となる証券総合口座1,000万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはにマネー」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

「2023年 オリコン顧客満足度®ランキング ネット証券」でも、14度目の総合1位を受賞しているワン!

そんなSBI証券のNISAは、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

2022年12月21日(水)より、「三井住友カード つみたて投資」において、「三井住友カード プラチナプリファード」のポイント還元率が5%にアップしました。

2023年1月10日(火)の積立設定分から5.0%のVポイント付与率が適用されます。

すでに「三井住友カード プラチナプリファード」で投信積立投資を行なっている人は、特に手続きは不要となっています。

なお、「三井住友カード プラチナプリファード」以外のカードでの積立投資によるポイント還元率に変更はありません。

低コストな商品を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

あわせて読みたい

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位、NISA口座のシェアは国内No.1と、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

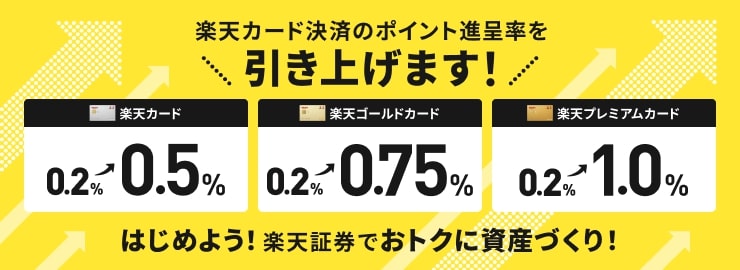

楽天証券は2023年4月には投信積立の楽天カードでのクレジットカード決済において、ポイント還元率を最大1%に引き上げることを発表しました。

この変更は、2023年6月の積立購入分から適用されます。

これは嬉しいニュースだね!

楽天証券の投信積立の決済手段は以下のとおりです。

▼横にスクロールして詳細を見ることができます。

| 楽天キャッシュ(電子マネー) | 楽天カードクレジット決済 | 証券口座(楽天銀行マネーブリッジ) | その他金融機関 | |

|---|---|---|---|---|

| 設定可能上限額 | 50,000円/月間 | 100,000円/月間 | 原則なし | 原則なし |

| ポイント還元率 | 楽天キャッシュ利用時に一律0.5% | 積立金額の0.5%~1% | なし | なし |

| 積立指定日 | 毎月1日~28日から選択できる | 毎月1日、8日 (選択不可) | 毎月1日~28日から選択できる | 毎月7日、24日から選択できる |

| ポイント投資・SPU | 対象 | 対象 | 対象 | 対象外 |

投資信託のつみたて(積立)をするなら楽天が良さそう!

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

個別株投資をする際にも役立つワン!

マネックス証券

マネックス証券では、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.5% | 3,000 | 30,000 | 60,000 |

20年の運用で2倍以上の差が生まれるんだね!

NISAは長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券のNISAは、ポイント還元を重視したいという人に最もおすすめと言えます。

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

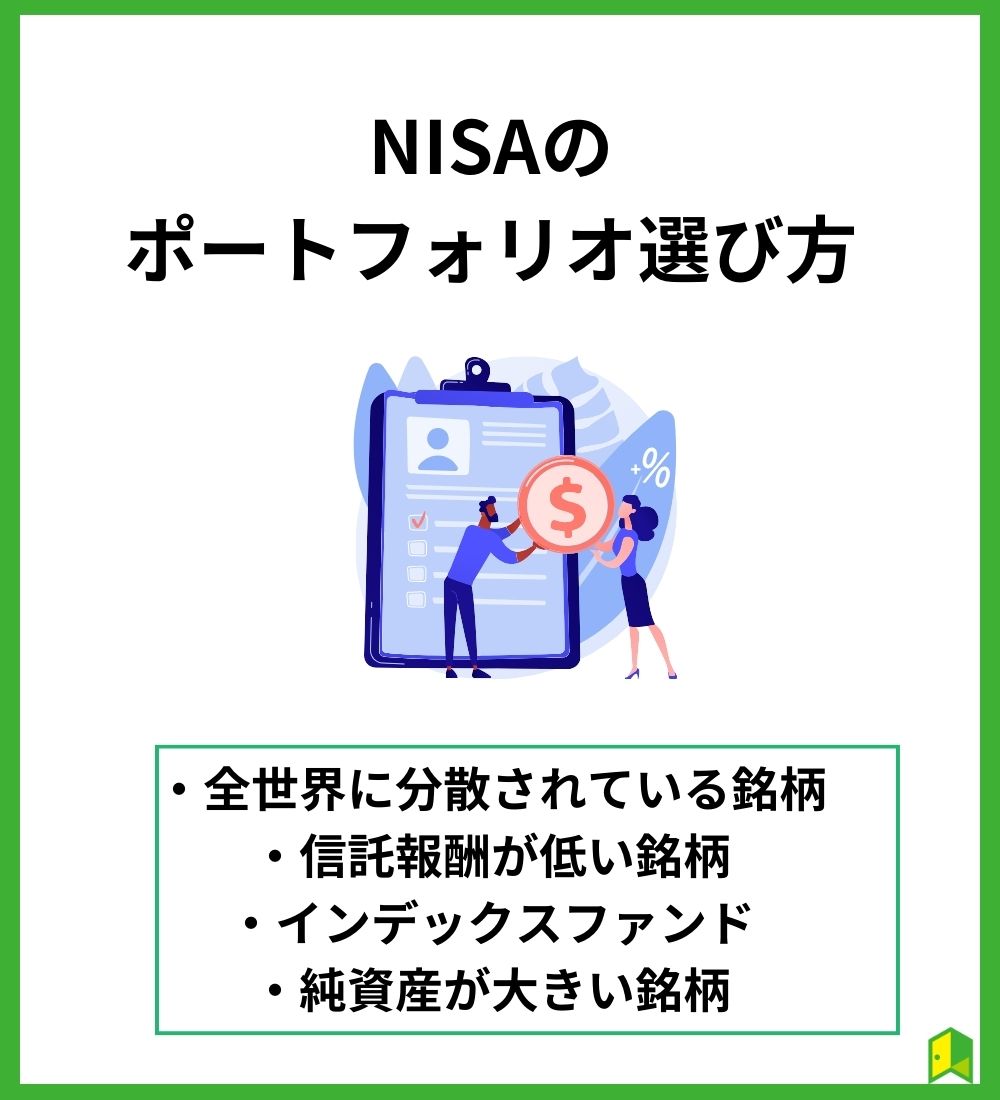

NISA(つみたて投資枠)のポートフォリオに入れる銘柄の選び方

シミュレーションしてみて思ったけど、想定年率の5%とかって達成可能なの?

過去の実績を見る限り、想定年率5%という数値は決して無理な数字ではありません。

とはいえ、確かに過去の成績が良くても将来の運用成績が保証されるものではないため、長期的に成長して、今後もよい運用成績を出してくれるかを見極めて投資先を選定する必要があります。

どの銘柄が良いのか分からない…

ここでは、NISA(つみたて投資枠)の銘柄を選ぶ4つのポイントを解説します。

全ての銘柄を購入できるわけではないので、ご自身にあった銘柄を選ぶ必要があります。

各ポイントを押さえて、自分に適したおすすめファンドを見つけましょう。

ポイントは以下の4つです。

それぞれ詳しく解説していきます。

全世界に分散投資されている銘柄

投資先のおすすめは、「全世界」に投資する銘柄を選択することです。

投資先を集中させれば大きなリターンが期待できますが、その分下落した時の損失も大きくなる傾向があります。ると言われています。

もし投資先を特定の国だけにして、その国の社会情勢や景気が悪くなるとファンドの価格が暴落する可能性も。

NISA(つみたて投資枠)では、1つの国だけにとらわれず、全世界の複数の国に分散投資をして暴落リスクを抑えることが大切です。

値下がりリスクを分散し、安定した運用を行うことができるんだワン!

信託報酬が低い銘柄

信託報酬(手数料)とは、ファンドの運用にかかる費用です。

ファンドを保有している期間はずっと手数料がかかるため、選ぶ際には信託報酬は低い方がおすすめです。

インデックスファンドは手数料が低めに設定されているからおすすめだワン!

信託報酬は日々のコストとして差し引かれるため、低い方が運用を続けるのに有利ですよ。

あわせて読みたい

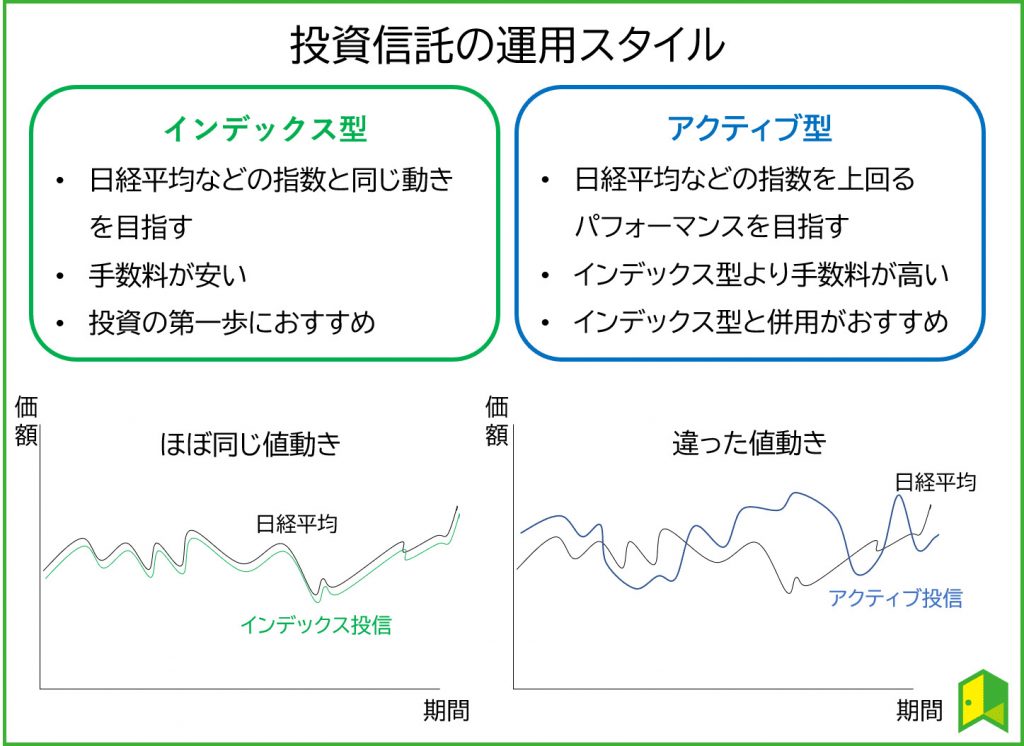

インデックスファンド

投資信託には、インデックスファンドとアクティブファンドの2種類があります。

- インデックスファンド

特定の株価指数との連動を目指す投資信託

- アクティブファンド

ファンドマネージャーが投資商品を選別・運用し、ベンチマーク以上の収益を目指す投資信託

最大20年間にわたって運用するNISA(つみたて投資枠)では、できるだけ信託報酬が低い投資信託、つまりインデックスファンドを選ぶことがポイントになります。

アクティブファンドはインデックスファンドより手数料が高いワン!

NISA(つみたて投資枠)を長期間運用すればするほど、手数料は積み重なっていきます。

リスクやコストをできるだけ抑えて、長期的にコツコツと運用する『NISA(つみたて投資枠)』では、インデックスファンドを選ぶことをおすすめします。

同じ指数に連動するインデックスファンドでも、運用会社によって信託報酬は異なるので、しっかりチェックしよう!

NISAのおすすめ銘柄については、「NISA(つみたて投資枠)のおすすめ銘柄10選!ファンドの組み合わせや初心者に適した証券会社も紹介!」の記事で詳しく解説しています。

純資産額が大きい銘柄

投資信託の時価総額のことを純資産額といい、ファンドの規模の大きさを表します。

純資産額が大きいほど、そのファンドへの投資金額が多いということなので継続した運用が見込めます。

もし、純資産額が少ないと運用がストップする可能性があります。

運用が強制終了されることを「繰上償還」と言うんだワン!

繰上償還の目安は一般的に10億~30億円と言われています。

そのため、純資産額が大きい銘柄を選ぶ方が良いでしょう。

NISAのポートフォリオに関するよくある質問

NISA(つみたて投資枠)のポートフォリオついてまだ気になっていたことが残っている…

ここからはNISA(つみたて投資枠)のポートフォリオに関連するよくある質問についてお答えします。

以下で詳しく解説します。

Q.NISA(つみたて投資枠)はどこの証券会社でするのが一番いいですか?

「NISA(つみたて投資枠)おすすめ証券口座は?証券会社ランキングをご紹介【独自調査】」の記事で詳しく書いていますが、SBI証券が最もおすすめです。

NISA(つみたて投資枠)で購入できる銘柄もネット証券最多で、使い勝手も良い証券会社です。

NISA(つみたて投資枠)以外の取引も充実している証券会社なので、ぜひ検討してみてください。

Q.NISA(つみたて投資枠)は銘柄をいくつ買うといいですか?

NISA(つみたて投資枠)の対象となる投資信託は、「長期・積立・分散投資」に適した商品として金融庁に認められています。

そのため、一つの投資信託でも十分と言えます。

投資に慣れてきたから他の銘柄も組み合わせたい!

いくつか組み合わせたい方は、全世界インデックス×アクティブファンド、米国株インデックス×新興国インデックスなどの組み合わせにしてみるのもおすすめです。

ただ、3つや4つに分けると一つの銘柄に投資できる金額がかなり減るため、多くても2つにしておきましょう。

Q.NISA(つみたて投資枠)でS&P500は買うべき?

S&P500とは、米国企業500社の株価について指数化されたもので、過去のデータでは、年に10%以上の上昇率を記録している指数です。

この指数に連動する銘柄は、過去のパフォーマンスから考えても確かにNISA(つみたて投資枠)で購入すべき有力銘柄の一つでしょう。

実際に私は「eMAXIS Slim米国株式(S&P500)」に投資しています !

しかし、将来のアメリカの状況は、誰にもわかりません。

S&P500のメリットは経済大国アメリカの高い成長率を享受できることですが、逆を言えばアメリカ1国に集中投資をするという側面があるのです。

S&P500に関する銘柄を購入検討されている方は、20年後のアメリカの状況も想像した上で投資判断をされるのが良いかと思います。

【まとめ】NISA(つみたて投資枠)のポートフォリオを決めよう!

初心者の僕も、長期投資を意識してNISA(つみたて投資枠)を始めてみようかな!

NISA(つみたて投資枠)のおすすめ銘柄を中心に、成功させるコツなどを解説してきました。

最後に、この記事の重要なポイントを3つにまとめます。

- NISA(つみたて投資枠)で選ぶべき銘柄は「長期で成長が見込めるもの」

- おすすめ銘柄は米国株式や全世界株式に連動するインデックス・ファンド

- NISA(つみたて投資枠)を始めるなら証券会社の口座開設から行おう

この記事を読んで「NISA(つみたて投資枠)をはじめてみたい!」と思った方は、証券会社の口座開設から始めましょう!

NISA(つみたて投資枠)がお得な証券会社

まずは簡単に始められるネット証券で口座開設しましょう。

- SBI証券(一番人気!)

公式サイト:https://search.sbisec.co.jp/

当社の独自調査でも人気No.1の定番ネット証券!手数料が安く、NISAの取扱数も豊富です。

今ならいろはにマネー限定のキャンペーンも実施中! - 楽天証券(楽天経済圏がお得)

公式サイト:https://www.rakuten-sec.co.jp/

楽天ポイントが貯まる・使える!楽天カードや楽天キャッシュ積立でポイント還元も。

NISAの口座シェアNo.1! - マネックス証券(クレカ積立がお得)

公式サイト:https://info.monex.co.jp/

誰でもクレカ積立で1.1%還元!毎年50万円投資なら5,500円分が戻ってきます。