・住宅ローン審査に落ちたらどうすればいい?

・なんとかマイホームを手に入れる方法が知りたい!

このようなお悩みにお応えします。

この記事の結論

- 住宅ローン審査に落ちた理由に合わせた対策が大切

- 住宅ローン審査の基準は金融機関によって異なるので通りやすい金融機関を選ぶとよい

- 審査に通りやすい金融機関を選ぶならモゲチェックがおすすめ

住宅ローンは希望すれば必ず借りられるわけではなく、審査に通る必要があります。

審査に通らないとマイホームを諦めなければならないと、不安や絶望感を感じる人もいるでしょう。

しかし、審査に落ちたからと言って諦めるのは早いです!

そこで、この記事では住宅ローンに落ちる理由と落ちた場合の最終手段について、分かりやすく解説します。

最後まで読めば住宅ローン審査対策が分かるんだワン!

この記事では、審査に通らない時の5つの手段についてFP・宅建資格保有者が解説していきます。

特に多くの方に有効な方法として、複数の金融機関で審査を受けることが挙げられるでしょう。

そうした、複数の金融機関で審査を受ける際にはモゲチェックの利用がおすすめです。

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!

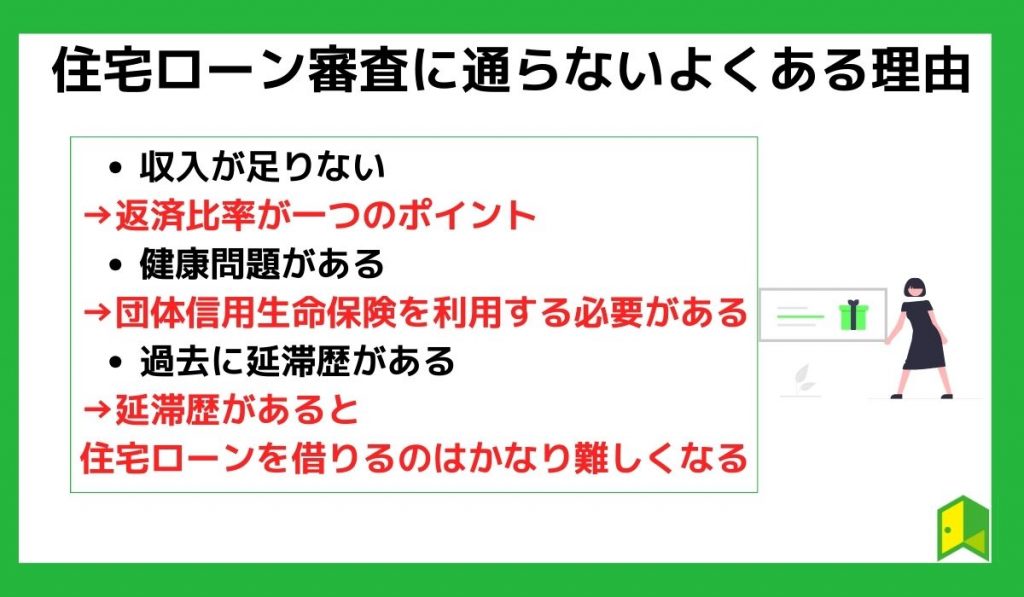

住宅ローン審査に通らないよくある理由

住宅ローン審査は、残念ながら落ちてしまう人がいるのも事実です。

どのような理由で落ちてしまうのかを理解しておくと対処もしやすくなります。

住宅ローン審査に通らない理由としてよくあるケースが、次の3つです。

それぞれ詳しくみていきましょう。

収入が足りない

収入が足りないことで、審査に落ちる・審査に受かっても希望額借りられない(減額)というケースは最も多いものです。

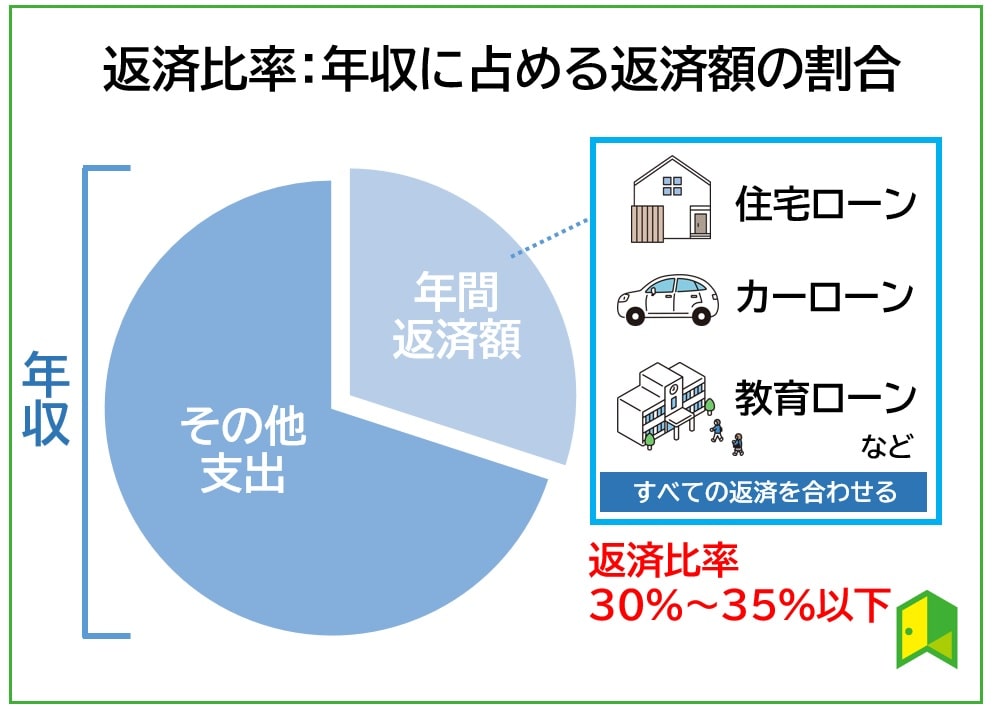

住宅ローンを借入額を決めるうえで重要となるポイントに「返済比率」があります。

返済比率とは

年収に占める年間返済額の割合

年収300万円で住宅ローンの返済額が年間90万円なら返済比率30%だよ!

一般的に、返済比率の割合は30%~35%に設定している金融機関が多いものです。

年収が少ないと年間の返済額も少なく抑える必要があり、高額な借入が難しくなります。

少ない年収で高額な借入を申し込むと、審査に落ちる可能性が高くなるのです。

返済比率には住宅ローン以外のローンなどの返済額も含まれるから注意が必要だワン!

また、年収が十分にないと将来返済が滞ってしまうリスクも高くなるため、審査に不利になります。

ただ、年収が高ければいいわけではありません。

20年や30年に渡って返済し続ける住宅ローンでは、将来に渡って返済するため収入の「安定性」や「継続性」が重要視されます。

高収入でも歩合制で不安定、その年だけ高収入と言った場合は不利になるでしょう。

健康問題がある

健康に問題があると団信に加入できず、住宅ローンを組めない可能性があります。

団信(団体信用生命保険)とは

契約者の死亡・高度障害の際に、保険金で住宅ローン残債を返済する制度

団信に加入することで、遺族は住宅ローンの負担なく家に住み続けられる

基本的に、金融機関では住宅ローンを組む際団信への加入を必須としています。

しかし、団信の加入条件には健康状態がチェックされるため、健康に不安があると団信に加入できない恐れがあるのです。

団信が理由で住宅ローンを組めない場合は、団信を必須としない住宅ローンを検討することが解決策になります。

加入を必須としない「フラット35」や加入条件が緩和されている「ワイド団信」を検討してみるとよいでしょう。

万が一のために生命保険も一緒に検討することが家族のために大切だワン!

過去に延滞歴がある

過去にクレジットカードやローンの返済で延滞があると、審査に落ちる可能性が高くなります。

住宅ローンの審査の際には、「個人信用情報」がチェックされるからです。

個人信用情報とは

クレジットカードやローンなど個人のお金に関する記録

クレジットカードやローンなどの申し込み・利用履歴・返済状況などが記録されている

この個人信用情報に「延滞」や「自己破産」といった情報が記録されていると、住宅ローンだけだなく他のローンを組むのも難しいものです。

いわゆるブラックリスト状態だね

クレジットカードやローンだけでなく、次のようなものの返済状況も注意が必要です。

- 携帯電話の端末料金の分割分

- 奨学金

これらも延滞が付くことで、住宅ローンの審査に影響が出る可能性があります。

個人信用情報は、個人でも取り寄せてチェックできるので不安がある人は一度確認してみましょう。

審査に落ちる理由を詳しく知りたい:住宅ローン審査が通らない驚きの理由5選!それぞれの対策と併せて解説

審査に落ちたらどうすればいいのかな…

住宅ローンの審査は、一度落ちたからと言ってすぐにマイホームを諦める必要はありません。

対策して再度審査を受けることで、審査に通る可能性もゼロではないのです。

以下では、住宅ローンが通らない時の最終手段として、次の5つを紹介します。

それぞれ詳しくみていきましょう。

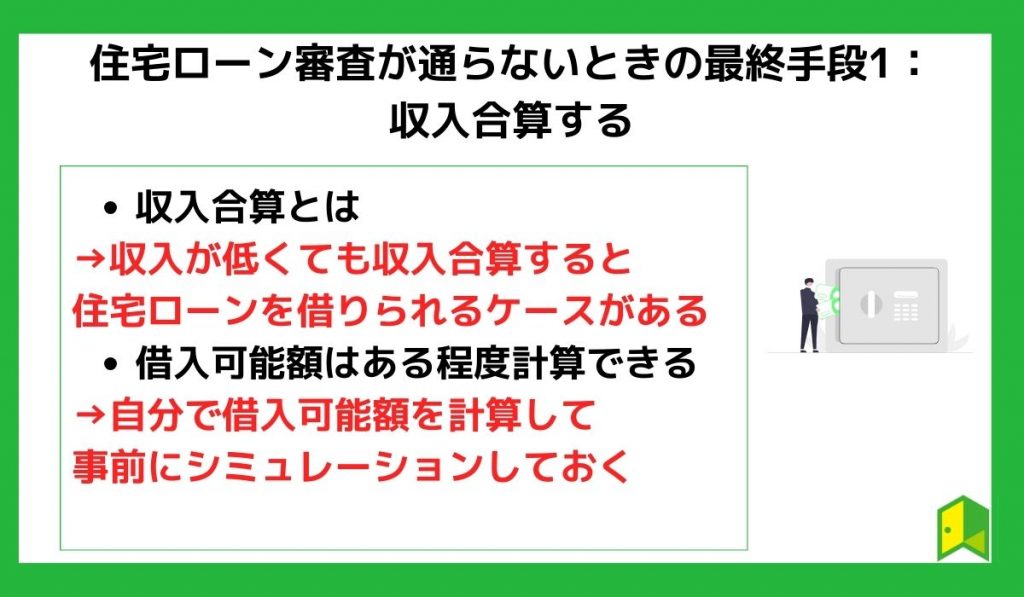

住宅ローン審査が通らないときの最終手段1:収入合算する

収入が足りずに住宅ローンが厳しい場合は、収入合算という方法が検討できます。

ここでは、収入合算について以下の通り解説します。

それじれ見ていきましょう。

収入合算とは

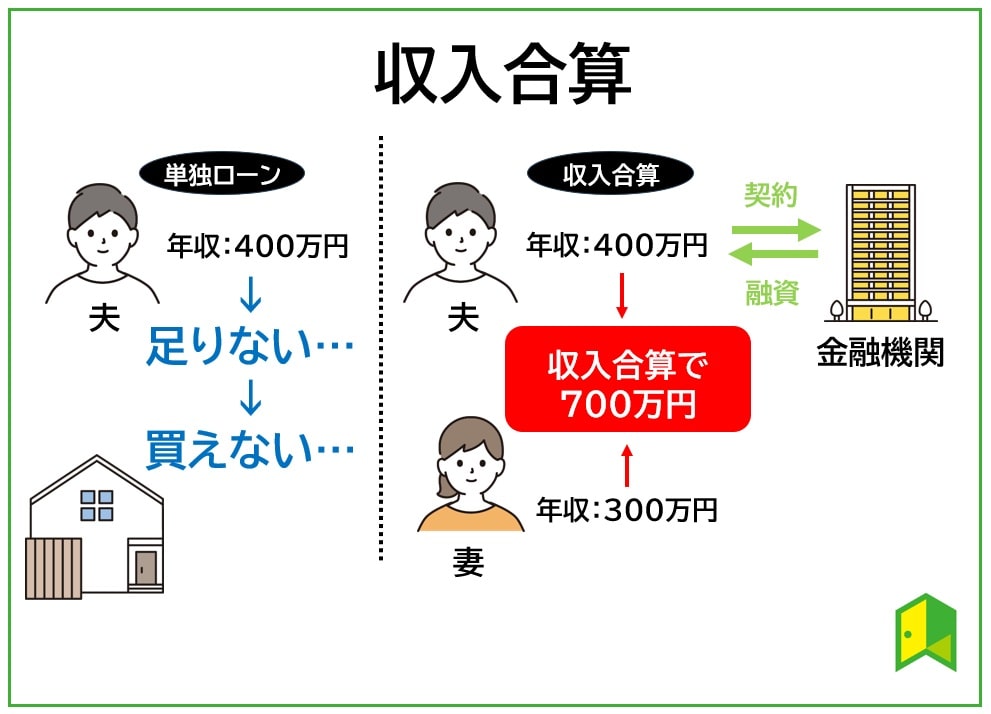

収入合算とは、夫婦や親子の収入を合わせて住宅ローンを申し込む方法です。

一人の収入では足りなくても、夫婦合わせた収入なら住宅ローンに通る可能性が高くなります。

ペアローンのこと?

夫婦の収入を合わせて住宅ローンを借る方法には、ペアローンもあります。

ペアローンとは、夫・妻それぞれで住宅ローンを組むことを言います。

例えば、4,000万円の住宅を購入する場合、夫が2,500万円の住宅ローン、妻が1,500万円の住宅ローンを組むという方法です。

ペアローンの場合は、一つの住宅に対して2本の住宅ローン契約があることになります。

一方、収入合算は一つの住宅に対して住宅ローンの数は、1本のみです。

収入合算の場合は、夫(妻)が主契約者となり、もう一方の配偶者が連帯債務者か連帯保証人という形になります。

収入合算することで、収入を大きくでき審査に通りやすくできます。

ただし、大きな収入で高額な借入をすると返済の負担も大きくなるものです。

将来妻が産休に入ったなどで一人の収入が減ると、返済が厳しくなる点には注意しましょう。

借入可能額はある程度計算できる

そもそも自分がどれくらいまで借入できるか分かるものなの?

借入可能額は、一般的に次の計算で大まかな額を求められます。

- 年間返済可能額÷12カ月÷審査金利での100万円あたりの返済月額×1,000,000円

例えば、次の条件で計算してみましょう。

- 年収300万円

- 返済比率30%

- 審査金利2.0%

- 借入期間30年

返済比率30%で年収が300万円なら、年間返済可能額は90万円です。

審査金利2.0%で100万円を30年間借りた場合の毎月の返済額は、3,696円となるので、借入可能額は次のようになります。

- 90万円÷12ヵ月÷3,696円×1,000,000円=約2,030万円

この場合、約2,030万円が借入可能額となるのです。

審査金利については、金融機関ごとに設定が異なり基本的に公開されていません。

ただし、金融機関の担当者に聞くと教えてくれたり、可能額のシミュレーションをしてくれたりする場合もあるので、一度相談してみるとよいでしょう。

あわせて読みたい:住宅ローンの平均借入額はどのくらい?自分に合った住宅ローンの見つけ方を解説

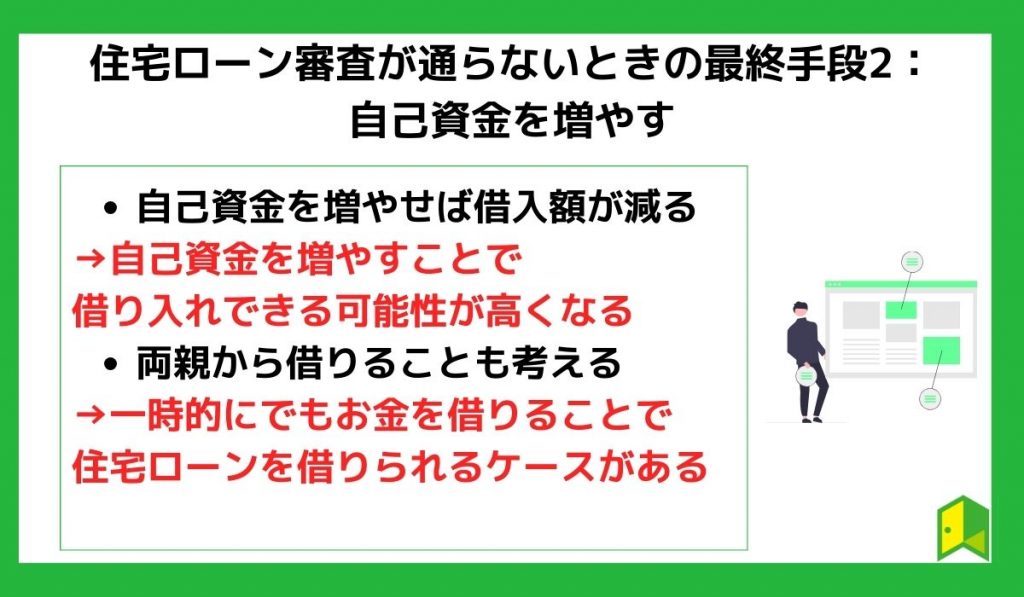

住宅ローン審査が通らないときの最終手段2:自己資金を増やす

年収が足りない、借入希望額が大きいといった理由で審査に落ちるのであれば、自己資金=頭金を増やすと通る可能性が高くなります。

また、審査の結果が「減額」であれば、減額された分を自己資金で補えば、減額のまま借入てもマイホームを手に入れられます。

ここでは、住宅ローン審査が通らないときの手段として「自己資金を増やす」ことについて、以下の通り解説。

それぞれについて見ていきましょう。

自己資金を増やせば借入額が減る

自己資金を増やすことは借入額を減らすことにつながります。

借入額を減らすことで返済の負担を抑えられるので、審査に通りやすくなるのです。

例えば、次の条件で年間返済額・返済比率をみていきましょう。

- 年収400万円

- 物件価格4,000万円

- 金利1.5%・借入期30年

| 自己資金の額 | 0円 | 500万円 | 1,000万円 | 1,500万円 |

|---|---|---|---|---|

| 借入額 | 4,000万円 | 3,500万円 | 3,000万円 | 2,500万円 |

| 年間返済額 | 1,656,576円 | 1,449,504円 | 1,242,432円 | 1,035,360円 |

| 返済比率 | 約41.4% | 約36.2% | 約31.0% | 約25.8% |

頭金500万円では、年間返済比率が35%を超えるため希望額での借入は難しいでしょう。

しかし、頭金を1,000万円に増やすことで返済比率を下げられ、審査に通る可能性を上げられるのです。

関連記事:住宅ローンを組むのに必要な年収目安はどれくらい?手取り年収別シミュレーションと併せてご紹介

両親から借りることも考える

自己資金を増やすと言っても、すぐに対応できる貯金が無ければ難しいものです。

仮に、いまから毎月5万円貯金したとしても500万円増やすには8年4ヵ月もの時間がかかります。

マイホームを8年も待たないといけないのはちょっと…

親の援助を受けられるなら借りることを検討するのもよいでしょう。

預貯金がない・親の援助が期待できないといったケースで、もっともNGな方法は他のローンを借入れる方法です。

住宅ローン以外のローンは一般的に住宅ローンより金利が高くなります。

また、他に借入してしまうとその返済額も返済比率に含まれるので、より審査に不利になってしまうのです。

自分で貯めるか親や親戚に借りるかにしたほうがいいんだワン!

住宅ローン審査が通らないときの最終手段3:住宅ローン以外の借入を完済する

住宅ローン以外の借入は審査に不利になるので、先に完済することをおすすめします。

ここでは、住宅ローン以外の借入完済について、以下の通り見ていきましょう。

それぞれ解説します。

住宅ローン審査では他のローンの借入額も見られる

返済比率に他のローンの返済額も含まれるんだよね

例えば、年収400万円で住宅ローンの返済額が年間120万円なら返済比率が30%なので、基準をクリアできます。

しかし、住宅ローン以外に年間50万円の返済があると返済比率が42.5%になってしまうので、住宅ローンの借入額難しくなるのです。

他の借入があり、住宅ローンの頭金に自己資金があるなら、まずは自己資金で他のローンを完済すると審査にプラスに働くでしょう。

仮に、自己資金が減って借入額が増えたとしても、住宅ローンは他のローンに比べて最も金利が低いというメリットがあります。

金利の高い方を早く完済しておくことで、トータルの返済の負担を軽減できるんだワン!

融資実行までに完済すれば良い

他のローンの完済自体は、融資実行までにできれば問題ありません。

もちろん、申し込み時点で完済しておくほうが有利ですが、すぐに完済が難しい場合もあるでしょう。

また、借入が複数ありすべて完済できないケースもあります。

そのような場合は、割合の大きいものだけでも先に完済することや、金融機関の担当者に他のローンの返済計画を話しておくことで、審査でも考慮してもらえる可能性があります。

住宅ローン審査が通らないときの最終手段4:個人信用情報を確認する

収入や勤務先などに問題がなく審査に落ちたのであれば、一度個人信用情報を確認してみるとよいでしょう。

ここでは、個人信用情報について以下の通り解説します。

それぞれ見ていきましょう。

個人信用情報とは

個人信用情報とは、個人に関するお金の記録のことです。

- クレジットカード・ローンの申し込み

- 取引事実

- 返済状況

- 本人に関する情報など

上記のような情報が記録されています。

信用情報で今まで金融事故を起こしていないかなどがチェックされるんだワン

個人信用情報は、利用したローンやクレジットカードなどによって以下の3つの信用情報機関に分かれて記録されます。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

信用情報機関によって登録されている情報は異なりますが、情報機関同士では情報を共有しています。

延滞歴があると借入はかなり難しくなる

個人信用情報に延滞歴があると、基本的に審査に通るのは難しくなるでしょう。

延滞とか黙っていたらバレないんじゃない…

過去の金融事故の情報を審査の際に隠していても、金融機関は個人信用情報でチェックするので必ずバレます。

虚偽の申告をすると、そのこと自体で審査に落ちてしまうので、正しい内容で申告することが大切です。

ただし、一度延滞が付いたからと言って、もう2度とローンを組めないというわけではありません。

延滞などの事故情報は、一定時間が経過すると抹消されます。

事故の内容や登録された信用情報機関によっても異なりますが、5年~10年で抹消されるので、抹消まで待つのも一つの手と言えるでしょう。

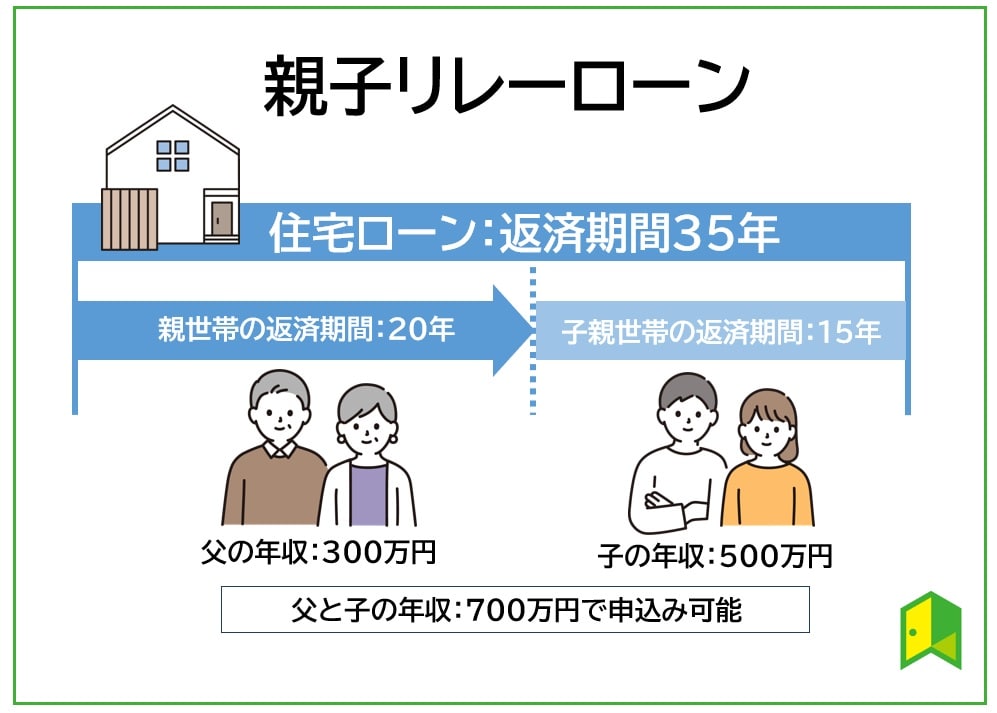

親子リレーローンを利用する方法もある

延滞歴があるから10年とか待たないといけないのかな…

自分の名義で借りられない場合、配偶者の名義で住宅ローンを組むというのも検討できます。

ただし、配偶者の収入が低いとそれも難しいものです。

そのような場合は、配偶者とその親で親子リレーローンを組むという方法もあります。

親子リレーローンとは

親子など親族間で組む住宅ローン

最初の期間を親世代が返済し、後から子世代が返済を引き継ぐことができる

親子リレーローンであれば、配偶者の収入が低くても親の収入と合算することでローンが組める可能性があります。

親が高齢でもローンを組みやすいというメリットもあるんだワン!

ただし、親子リレーローンは原則として、住宅ローンを組む人と一緒に住む必要がある点には注意しましょう。

住宅ローン審査が通らないときの最終手段5:他の金融機関に相談する

住宅ローンの審査に落ちたのであれば、他の金融機関に相談してみるのもおすすめです。

ここでは、他の金融機関に相談することについて、以下の通り解説します。

それぞれ見ていきましょう。

審査基準は金融機関によって大きく異なる

住宅ローンの審査基準は、金融機関によって大きく異なります。

同じ条件でも、A銀行は落ちたけどB銀行は審査に通ったというケースも珍しくありません。

一度審査に落ちた場合でも、審査対策しつつ審査基準の緩い別の金機関に申し込むことでマイホームの夢を叶えられる可能性があるのです。

住宅ローンの審査っていくつでも受けていいの?

審査は1社のみという決まりはありません。

事前審査に複数社申し込む人も多いものです。

ただし、短期間であまりに多くの金融機関に審査を申し込むのはおすすめできません。

住宅ローンの審査に申し込んだという情報は、信用情報に記録されるので、他の金融機関でも申し込みの事実を確認できます。

複数の金融機関に申し込みがあり、まだ1社も住宅ローンを契約していないということは、複数の金融機関に落ちたと判断されマイナスイメージが付く恐れがあるのです。

複数に申し込む場合でも2~3社に抑えるのがおすすめだワン!

延滞歴があっても積極的に融資を検討してくれるケースもある

金融機関の中には、延滞歴があっても積極的に融資をしてくれるケースもあります。

個人信用情報に延滞歴があり、住宅ローンを諦めている人でもそのような金融機関を探すのも一つの手です。

金融機関の担当者に延滞の理由やその後の返済状況などを真摯に相談してみるとよいでしょう。

ただし、延滞の内容やその後の返済状況などによってくるので、繰り返し延滞していると難しい点には注意が必要です。

金融機関探しって大変そうだよね…

審査に通るかどうかは金融機関によって異なるので、金融機関探しは重要です。

とはいえ、全国に数多くの金融機関があるので、自分だけで探していくのは手間も時間もかかるでしょう。

金融機関探しでおすすめのサービスが「モゲチェック」です。

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!

モゲチェックを利用しよう

モゲチェックとは、住宅ローンに関するさまざまなサービスを提供している住宅ローンの総合ポータルサイトのことを言います。

モゲチェックの特徴

金利比較が簡単

少しでもお得に住宅ローンを借りるには、金利の低い金融機関を探すことが大切です。

金利が低ければ、返済比率を下げることにもつながるでしょう。

モゲチェックでは、全国700行以上の提携金融機関の金利情報を提供しています。

金利タイプごとや入力情報に基づいたおすすめ金融機関などをランキング形式で教えてくれるので、効率よく金融機関を選ぶことが可能です。

審査に通る確率が分かる

モゲチェックでは、融資承認確率を踏まえたおすすめ金融機関を提案してくれます。

融資承認率とは

金融機関の審査に通る確率

年収などの入力情報と金融機関の審査など独自データをもとにAI判定

審査に通る確率が分かるのは嬉しいね!

また、おすすめ金融機関提案では、次のような情報も教えてくれます。

- おすすめの理由

- 返済シミュレーション

- お得に借りる方法

プロに相談できる

モゲチェックには、住宅ローンのプロに相談できるサービスもあります。

- 団信って?

- 金利タイプについて知りたい?

- この金融機関でいいのかな?

住宅ローンを一人で決めるのは不安だからアドバイスを貰えるのは嬉しいね!

このような、住宅ローンの疑問や不安をプロに相談することで、納得して住宅ローンを組めるでしょう

モゲチェックはこれらのサービスが全部無料なんだワン!

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!

【まとめ】住宅ローンに通らないときはモゲチェックを利用しよう

住宅ローンに通らない時の対応についてよく分かったよ!まずはモゲチェックで金融機関を調べてみるね!

最後にこの記事の重要なポイントをまとめます。

- 住宅ローン審査に落ちた理由に合わせた対策が大切

- 住宅ローン審査の基準は金融機関によって異なるので通りやすい金融機関を選ぶとよい

- 審査に通りやすい金融機関を選ぶならモゲチェックがおすすめ

モゲチェックなら、金融機関の通りやすさを踏まえてあなたにぴったりの金融機関を提案してくれます。

不安にもプロがアドバイスしてくれるので、まずは金融機関比較から始めてみてはいかがでしょう。

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!