いろはにマネー > NISA > つみたてNISAのおすすめ銘柄10選と最適な組み合わせを紹介!【つみたて投資枠】専門家監修 > 新NISAで成長投資枠とつみたて投資枠に同じ銘柄は積み立られる?おすすめ銘柄も紹介!

成長投資枠とつみたて投資枠は同じ銘柄でもいいのかな?

どんな銘柄がいいんだろう?

こうした疑問にお答えします。

🔰いろはに結論

- 成長投資枠と積立投資枠では同じ銘柄は買える!

- 限られた銘柄から投資商品を選ぶので、投資初心者でも実行しやすいというメリットがある!

- 分散投資の効果が少なく、急落した際に大きな損失を被るというデメリットもある、、

本記事ではその仕組みや、同じ銘柄を買うことへの実際の投資家の考え、おすすめ銘柄などをまとめて解説してます。

この記事を読めば、成長投資枠でどの銘柄を買うか迷わなくなるはずです。

成長投資枠とつみたて投資枠は同じ銘柄でもOK

成長投資枠とつみたて投資枠では、同じ銘柄を購入できます。

また、成長投資枠を使わずにつみたて投資枠の商品だけに投資してもいい、という点も覚えておきましょう。

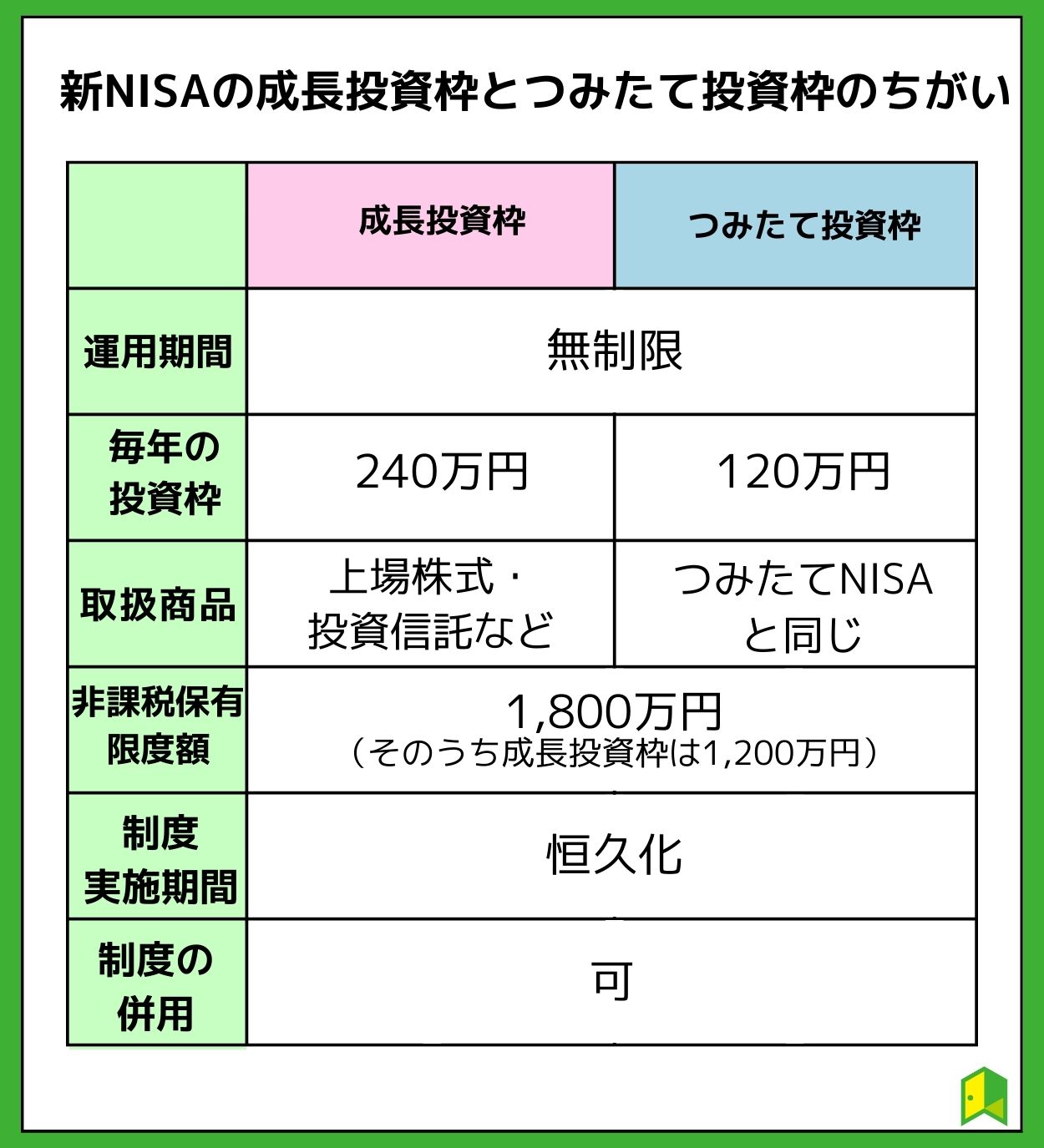

成長投資枠とつみたて投資枠についての違いは、次の図表をみてください。

つまり、年間投資額が120万円だけなら無理して成長投資枠を使う必要はありません。

また、成長投資枠では様々な商品を取り扱っているので、つみたて投資枠で足りない分を成長投資枠で投資することができるのです。

うーん、成長投資枠とつみたて投資枠の違いも怪しいな…。

そんな方は、次の記事で、まずは2つの投資枠の違いを理解しましょう。

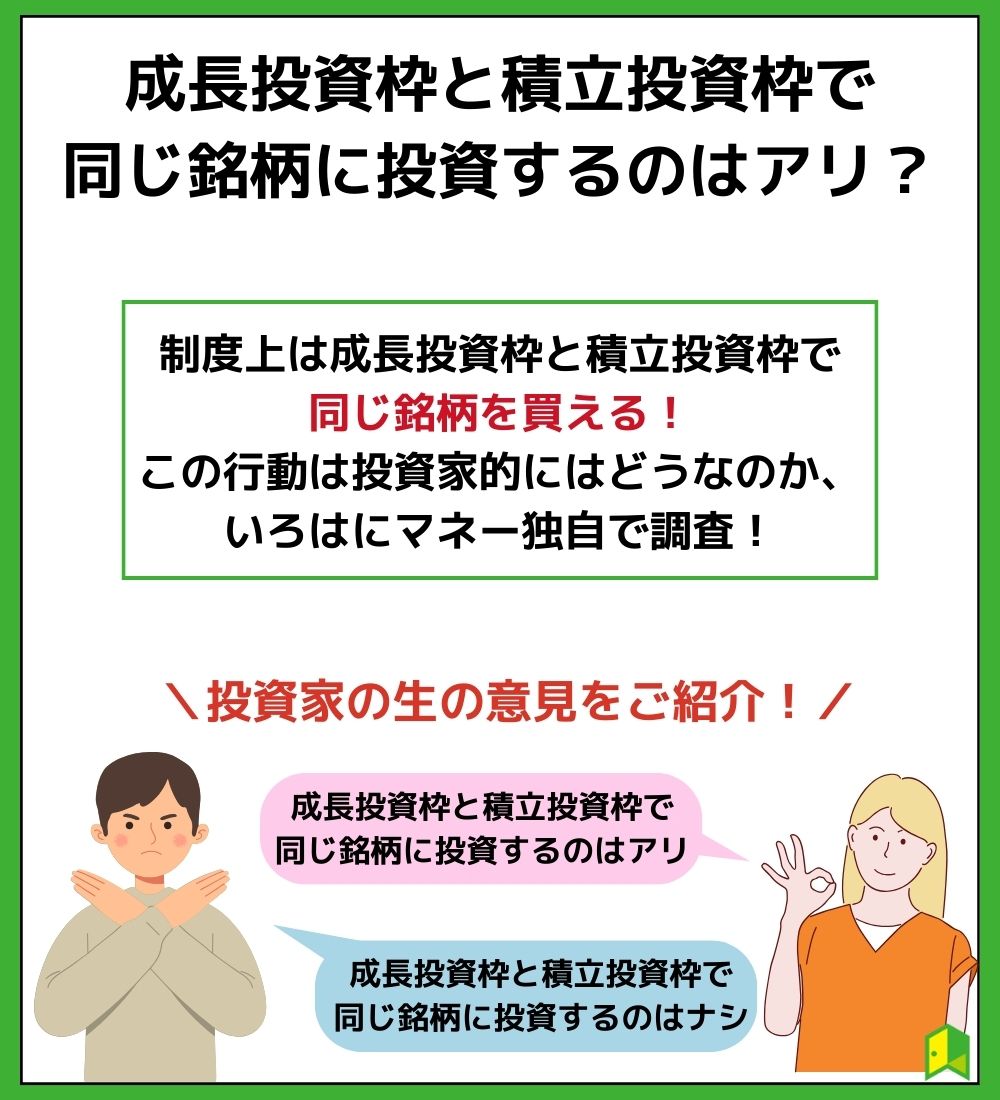

成長投資枠とつみたて投資枠で同じ銘柄への投資はアリ?

制度的には、成長投資枠とつみたて投資枠で同じ銘柄に投資することはできます。

では、実際に同じ銘柄に異なる枠で投資するのはアリなのでしょうか?

今回は、いろはにマネー独自で、アリ派とナシ派の方それぞれにお話を聞きました。

投資家の生の意見は、同じ銘柄に投資するか否かの大事な判断材料になるね!

同じ銘柄に投資するのはアリという意見

私は、つみたて投資枠と同じ銘柄を成長投資枠で購入するのもアリだと思います。

つみたて投資枠で購入する銘柄が長期で見ると右肩上がりである場合、同じ銘柄を購入しておくことでさらに大きな利益を狙えるからです。

また、比較的限られた対象商品から投資対象を選ぶことができるので、投資初心者でも実行しやすいでしょう。

銘柄選定やタイミングを気にする必要がなく、自分が投資できる範囲内の金額で投資に回せると有利に資産形成できるのでおすすめです。

同じ銘柄に投資するのはナシという意見

僕は、つみたて投資枠と成長投資枠で同じ銘柄を購入するのはナシだと思います。

両方の枠で同じ銘柄に投資してしまうと、その銘柄が急落した際に大きな損失へと繋がります。

このような取引はリスクが高く、つみたて投資枠のメリットの一つでもある分散投資の効果を打ち消してしまう可能性があります。

一手に大きな利益を狙えるというのは魅力的ですが、ハイリスクハイリターンの投資は初心者向きではないでしょう。

安定した資産形成を目指す方には、両方の枠で同じ銘柄に投資するのをおすすめできません。

💡NISA、今の使い方で大丈夫なの…?

NISAには100%正しい投資方法がないため、不安になることも多いはず。だからこそ、いろんな選択肢を知っておくのが大切。

いろはにマネーの会員(もちろん無料!)になるだけで、今知りたい注目のNISA活用法をメルマガでお届けします。

メールアドレスだけで無料登録できるため、以下より会員登録してみましょう!

[signup-form]

2つの枠を同じ銘柄にするならどの商品がおすすめ?

以下でつみたて投資枠の一例を紹介します。

SBI・V・S&P500インデックス・ファンド

| 項目 | データ |

|---|---|

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

| 基準価格 | 23,565円 |

| 純資産残高 | 1兆3,287億万円 |

| トータルリターン(1年) | 34.48% |

| 信託報酬(年率・税込) | 0.0638%程度 |

| 委託会社 | SBIアセットマネジメント |

SBI・V・S&P500インデックス・ファンドは、 低コストで米国株式に投資ができる人気の高い投資信託です。

米国の代表的な株価指数である「S&P500指数」に連動する投資成果をめざすファンドで、この商品を購入するだけでアメリカの主要企業500社へ投資しているのと同等の効果が期待できます。

さらに信託報酬は年0.0638%(税込)程度となっており、S&P500への連動を目指す商品の中でも最安クラスの手数料です。

こんな人におススメ!

- 米企業に集中的に投資したい方

- 手数料コストを抑えたい方

- 安定的なリターンを得たい方

楽天・全米株式インデックス・ファンド

| 項目 | データ |

|---|---|

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 基準価格 | 26,256円 |

| 純資産残高 | 1兆2,820億万円 |

| トータルリターン(1年) | 34.37% |

| 信託報酬 (年率・税込) | 0.132%以内 |

| 運用会社 | 楽天投信 |

幅広い米国株式に投資できるのが、「楽天・全米株式インデックス・ファンド」です。

米国株式市場の約4,000銘柄に投資でき、投資対象には中小型銘柄も網羅されているので幅広く分散投資できます。

米国企業全体に投資したい方はこの投資信託が良いね!

こんな人におススメ!

- 米国企業に集中的に投資したい方

- 中小型銘柄にも投資をしたい方

- 手数料コストを抑えたい方

\クレカ積立でポイント還元/

- 0.5%~1%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

楽天の投資信託についてもっと詳しく

【まとめ】成長投資枠とつみたて投資枠は同じ銘柄でもOK

新NISAの成長投資枠とつみたて投資枠で同じ銘柄を購入できるのかについて解説しました。

最後に、本記事でもっとも伝えたい重要ポイントを3つまとめます。

🔰いろはに結論

- 成長投資枠と積立投資枠では同じ銘柄は買える!

- 限られた銘柄から投資商品を選ぶので、投資初心者でも実行しやすいというメリットがある!

- 分散投資の効果が少なく、急落した際に大きな損失を被るというデメリットもある、、

同じ銘柄を投資することについては、このように賛否両論です。

自分にあった方法を見つけたうえで、新NISAを活用していきましょう。