[PR]アドバイザーナビ株式会社

50代になると退職を検討している方もいるでしょう。

しかし、実際に退職するとなると気になるのがお金が足りるのかどうか。

たしかに年金をもらえるまでに時間もあるし、お金が尽きないか不安だ…

50代で退職すると退職金をもらえる方もいますが、実際にどれくらいもらえるのか、また運用はすべきなのか悩むでしょう。

この記事では、50代の退職金運用のメリット・デメリットやいくらあれば退職しても大丈夫なのか解説します。

運用する際のおすすめのポートフォリオや相談先も紹介するので、ぜひ参考にしてみてください。

50代の退職金は増加しやすい

50代で退職を希望している方の中には、会社都合による退職となる方もいるでしょう。

退職の際、自分から辞めるよりも会社からの退職勧奨を受けた方が、50代の退職金がより多い傾向があります!

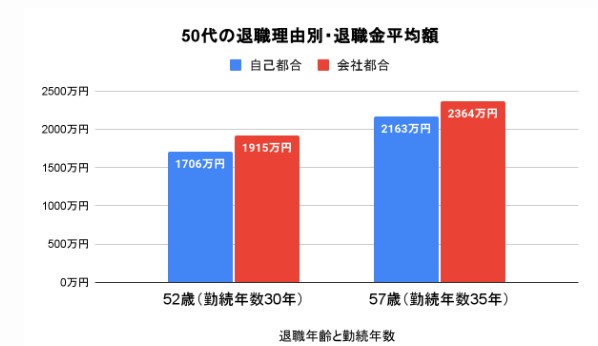

中央労働委員会の「令和3年賃金事情等総合調査」に基づくグラフによると、大学卒業の50代の総合職相当の退職者の平均退職金が「自己都合」と「会社都合」で比較されています。

このデータから、退職の理由に応じて、退職金に約200万円以上の差が出ていることが明らかになります。

例えば、勤続年数30年で52歳の場合、自己都合で退職すると平均約1700万円の退職金が支給されますが、会社都合であればそれよりも約200万円多い約1900万円が支給されることになります。

また、勤続年数35年で57歳の場合には、自己都合での退職金が約2100万円に対し、会社都合で退職すると約2300万円となり、こちらも約200万円の差があることが示されています。

いくらあれば50代で退職できる?

50代で退職して生活するには、以下の金額が必要です。

- 1か月の生活費×12か月×40年

仮に1ヶ月の生活費が30万円であった場合、30万円×12か月×40年=約1億5,000万円となります。

50歳、55歳、58歳で退職し、退職金が2,000万円あると仮定すると、90歳まで生活するためには以下の金額が必要になります。

- 50歳: 約1億3,000万円

- 55歳: 約1億600万円

- 58歳: 約9,500万円

さらに、65歳からの年金受給もあるため、ここに記載した金額よりは少なくなるでしょう。

しかし、預金だけで生活していくにはインフレなどのリスクがあるため、運用しながら生活するのが理想です。

インフレにより生活費が40万円になって、貯金額が変化していなければのちのち貯金は底をつきます…

50代で退職金運用をするメリット

ここからは50代で退職金運用をするメリットを紹介します。

早期退職できる

50代で退職金を受け取り運用することで、経済的な自立を早めて自分の時間をより自由に使えるようになります。

趣味や旅行、ボランティア活動など、自己実現のための時間を増やせます。

サラリーマンだとできないこともできるね!

新たに見つけた仕事にどっぷりと時間をかけることもできます!

また、心身の健康を考慮したとき、ストレスの多い職場環境から早く離れることで、生活の質を高められるでしょう。

長期間運用できる

投資における複利の効果は、時間が経つにつれて強まります。

つまり、早い段階で運用を開始すればするほど、利息が利息を生む効果が増幅され、最終的な金額は大きくなります。

人生100年時代。50代で運用を開始すると40年は運用できますね!

長期間運用することで、市場の変動によるリスクを分散し、経済的な不確実性に対する耐性を高められます。

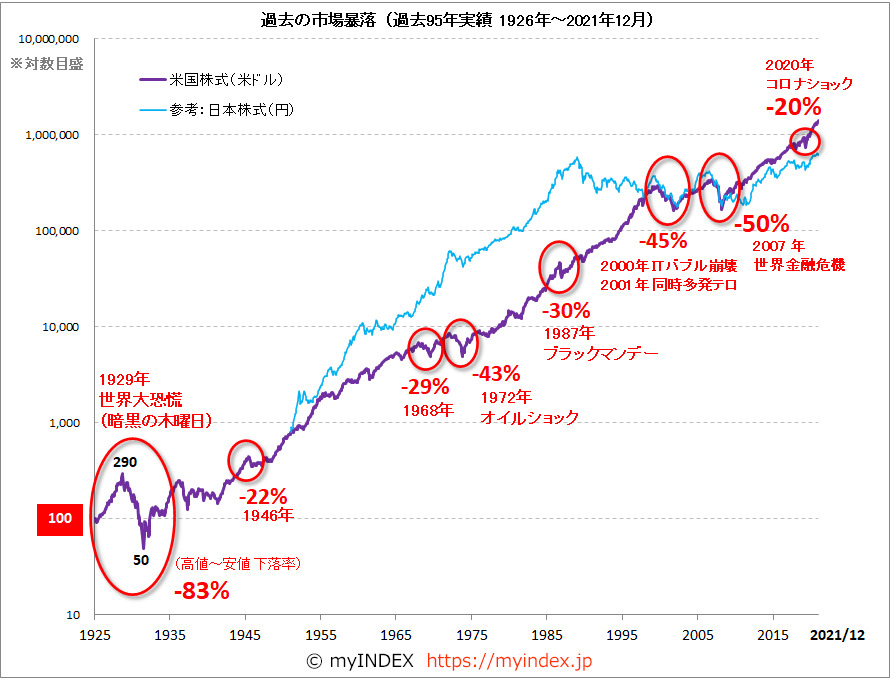

実際、短期的には資産の増減が激しい運用であっても、長期で見ると右肩上がりの推移をしています。

特に米国のS&P500の株価は、どの20年を切り取っても運用成果がマイナスになっていることはありません。

少し古いデータですが、2021年までの暴落を見てみましょう。

米国株式市場では、およそ10年単位で暴落が起きていることがわかります。

そのため長期投資であれば暴落を経験するでしょう。

暴落怖いな…

とはいえ、どの20年間を切り取っても積立当初よりも積立最後の年の方が価格は上昇しています。

これまでの経験上だと、たとえ暴落が起きたとしても含み損になる可能性は避けられるのです。

市場の一時的な変動に左右されず、長期的な目標に合致する投資戦略を構築できますね!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

50代で退職金運用をするデメリットや注意点

ここからは50代で退職金運用をするデメリットや注意点を紹介します。

以下で詳しく解説します。

労働収入がなくなる

50代で退職すると、これまで働いていた会社からの給料はなくなります。

生活費や緊急時の出費を退職金やその運用収益で賄わなければならない状況となるのです。

毎月一定の給料がもらえなくなるのが不安になる方にはおすすめできません!

収入源が限られるため、運用による損失が生じた場合、その影響を受けやすくなります。

また、予期せぬインフレや経済の変動により、計画していた退職金の実質価値が減少するリスクもあります。

そのため、退職後の収入計画を慎重に立て、運用リスクを管理することが重要です。

まとまった資金を投資に回さない

退職金を運用する際の注意点として、大きな資金を一度に投資に回すことのリスクが挙げられます。

特に市場が不安定な時期に大量の資金を投資すると、市場の変動による損失のリスクが高まるよね…

また、退職金を運用することで、手元に必要な流動性を確保することが難しくなる可能性もあります。

予期せぬ出費や緊急時に対応できる資金を確保しておきましょう!

50代で退職金運用をするならプロに相談するのがおすすめ!

資産運用をする際には、自分で決めなければならないことが多くあります。

自分で決めるのは怖いな…

そのような方は、専門家に相談することをおすすめします。

中でもおススメなのはIFAサービス。

IFAは特定の金融機関に所属せず、独立して投資のアドバイスを提供する専門家のことを指します。

多くのIFAは、大手証券会社や銀行などの金融機関での経験を持つプロフェッショナルであり、その知識と経験を活かしてお客様一人ひとりのニーズに合わせた最適な金融戦略を提案してくれます。

IFAに相談することで、安心して長期的な資産形成や投資戦略を立てられそうだね!

以下でおすすめの無料サービスを紹介するワン!

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

50代の退職金を運用する際におすすめのポートフォリオ

50代で退職して運用するとなると、値上がりもそこそこ期待しつつ大きく元本を毀損することを避ける運用が必要となります。

そのため、投資信託を活用してバランス型のファンドを中心にポートフォリオを作るのもおすすめです。

バランス型ファンドには「株式」や「債券」、「リート」などが含まれているワン!

おすすめポートフォリオ(例)

- 全世界株式:30%

日本の個別株:20%

バランス型ファンド:50% - 全米株式:20%

バランス型ファンド:80%

など

バランス型ファンドは「株式重視型」や「株式と債券半分半分」などの比率は選択可能です。

銘柄例

たとえばどんな銘柄が該当しているの?

ここではおすすめポートフォリオで紹介した投資対象に投資できる銘柄を紹介します。(リンクをタップすれば詳細記事を読めます)

| 投資対象 | 銘柄名 |

|---|---|

| 全世界株式 | eMAXIS Slim 全世界株式(オール・カントリー) 楽天全世界株式インデックスファンド SBI・全世界株式インデックスファンド 「雪だるま(全世界株式)」 |

| 全米株式 | 楽天・全米株式インデックス・ファンド(楽天VTI) SBI・V・全米株式インデックス・ファンド |

| バランス型ファンド | eMAXIS Slim バランス(8資産均等型) |

全世界株式や全米株式は、僕も将来を見据えて購入しています!

あわせて読みたい

50代の退職金で運用する方におすすめの投資先

プロに全部任せるのではなくて、自分でも少しやってみたいな…

資産運用を丸投げするのではなく、最初の選択は自分ですることも可能です。

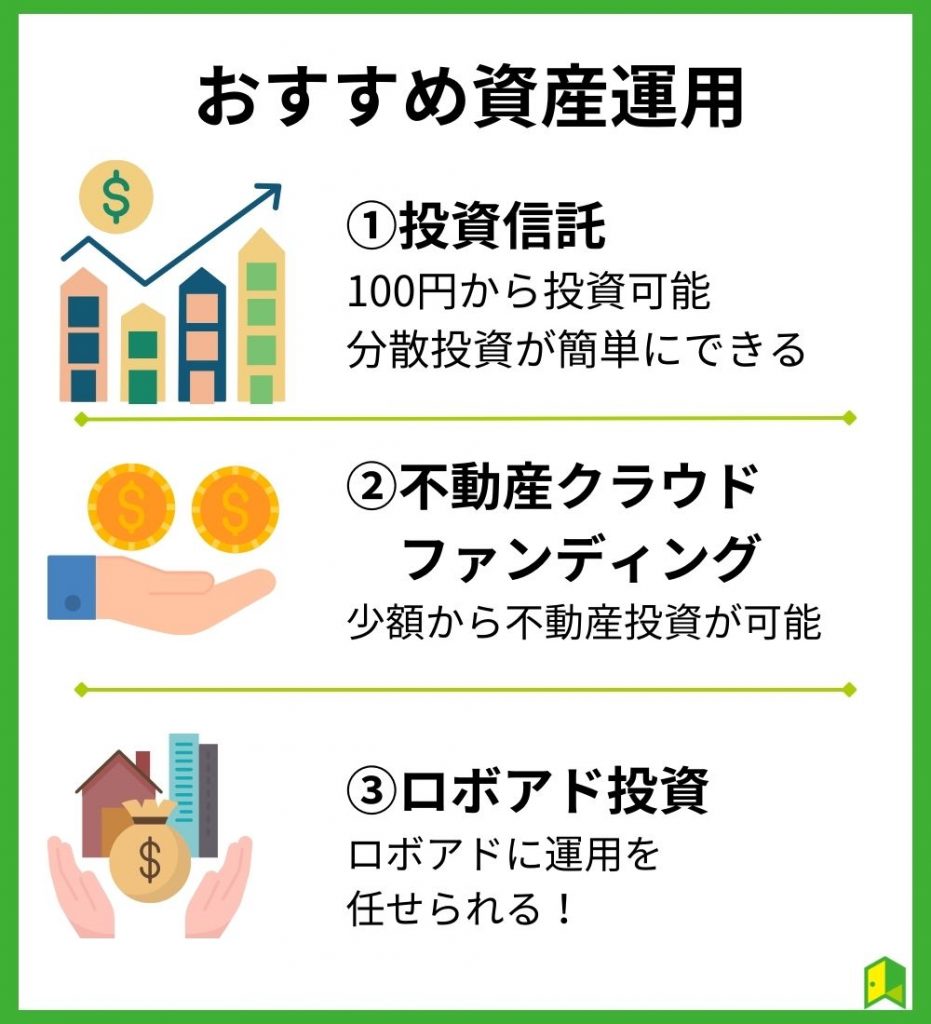

ここからは個人で資産運用をする際のおすすめの方法を3つ紹介します。

以下で詳しく解説します。

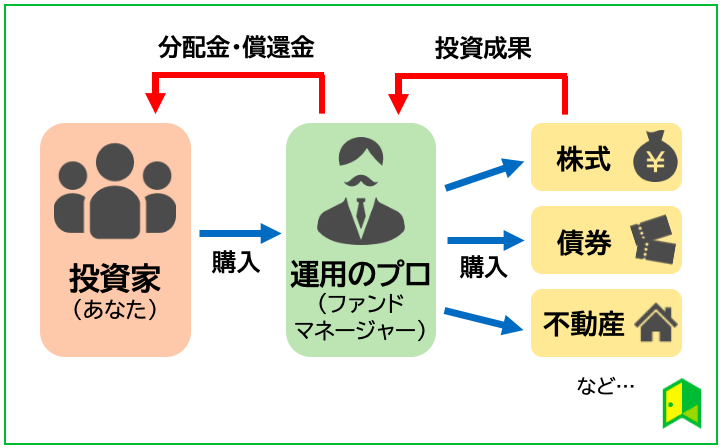

投資信託

投資信託の特徴

- 投資のプロに運用を任せられる

- 商品1つで手軽に分散投資できる

- コストとなる信託報酬は年0.09%~1.0%程度

投資信託は「ファンドマネージャー」と呼ばれる投資のプロが投資家に代わって運用してくれる投資商品です。

そのため購入する商品と金額さえ決めれば、投資の深い知識がなくても安心して資産運用を進められます。

銘柄分析などの難しい作業も、プロに任せられちゃうんだ!

投資信託は毎月定額をコツコツ積み立てる手法が定番で、以下のネット証券では100円から積み立てが可能です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→取扱本数は2,600本以上と、業界トップクラス。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→楽天ポイントが貯まり、全銘柄で買付手数料が無料

投資信託の詳細は「【初心者向け】投資信託とは?仕組みや種類も図解で丸わかり」の記事にてまとめたので、併せてご覧ください。

不動産投資型クラウドファンディング

不動産投資型クラファンの特徴

- 最低1万円から気軽に投資できる

- 登記など複雑な手続きが不要

- 運用にかかる手間やコストが少ない

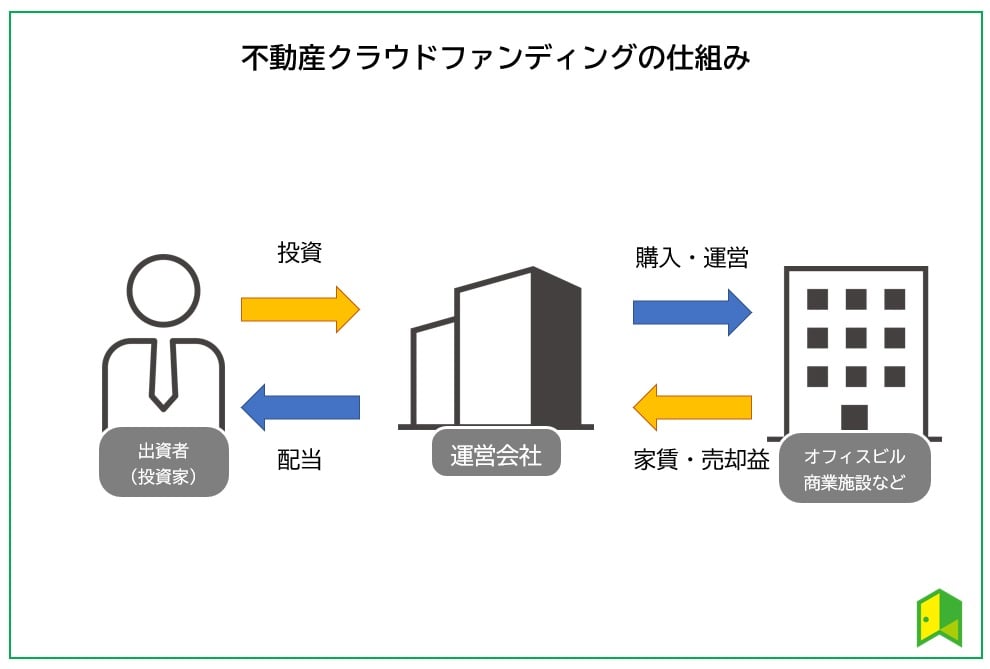

不動産クラウドファンディングはその名の通り、出資金の用途が不動産の運用に特化しています。

集めた資金をもとに運営会社が不動産を購入・運用することで、その利益が出資者に分配される仕組みです。

運用期間終了時には、物件が売却され売却金が出資者への償還金に充てられます。

不動産クラウドファンディングの中でもおススメなのは「CREAL」と「COZUCHI」です。

- CREAL

公式サイト:https://creal.jp/

2023年8月30日現在、元本割れが一度もない

今なら投資家登録&投資額に応じてAmazonギフト券最大5万円分プレゼント! - COZUCHI

公式サイト:https://cozuchi.com/

収益性の高い都心部のマンションを中心に投資できる

過去の案件では283%という高リターンも!

不動産投資型クラウドファンディングに関しては、関連記事「不動産投資型クラウドファンディングのおすすめランキング!選ぶ時のポイントも解説」を参考にしてみてください。

ロボアド投資

ロボアドバイザーの特徴

- 手間をかけずにプロ同様の投資が可能

- 資産配分を調整するリバランスを自動で行ってくれる

- 下落局面でも損失を抑えてくれる機能がある

ロボアドバイザーとは、投資家に代わりITテクノロジーを駆使し自動で資産運用してくれるサービスです。

投資信託と同様に手間や時間をかけることなく投資ができるため、投資初心者からも人気を集めています。

投資信託よりも幅広い投資先があるから、分散しやすいね!

最近は数多くのロボアドサービスが登場していますが、中でも投資家の満足度が高いのは以下3社。

- ウェルスナビ

公式サイト:https://www.wealthnavi.com/

→預かり資産と運用者数が業界No.1*のロボアド

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業 』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点) - ROBOPRO

公式サイト:https://folio-sec.com/robopro

→長期運用者の99%以上の通算損益がプラスに - SUSTEN(サステン)

公式サイト:https://susten.jp/

→手数料が成果報酬型だから無駄なコストがかからない

中でも「ウェルスナビ」は預かり資産と運用者数で業界No.1*の実績を誇る、圧倒的人気のサービスです。

*一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点)

ロボアドバイザーについての詳細は、「ロボアドバイザーのおすすめ10選比較ランキング!手数料や選び方も紹介」の記事をご覧ください。

\口座開設で1,000円プレゼント/

いろはにマネー経由でWealthNaviの口座開設をすると、1,000円プレゼントのタイアップ特典実施中!

以下のボタンからタイアップページへアクセスできます。

*詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

【まとめ】50代の退職金はリスク管理を徹底しよう!

50代で退職金運用をする際のコツをつかめたよ!

今回は50代で退職金運用をする際におすすめの運用先や相談先を紹介しました。

最後に、この記事の重要な3点をまとめます。

- 50代で退職金運用をするなら今後の支出をよく計算してから

- リスクの高い商品には注意

- 専門家(退職金ナビ)に相談してから運用するのがおすすめ

50代で会社を辞め、退職金運用で生活するならそれなりの資産が必要です。

現時点でのシミュレーションでは生活していけても、今後不測の事態が起こることもあります。

その時にどのように行動するのか考えてから退職金運用をするようにしましょう。