・東証の市場再編って何?

・なんで東証一部が無くなるの?

こういった疑問を解決します。

この記事の結論

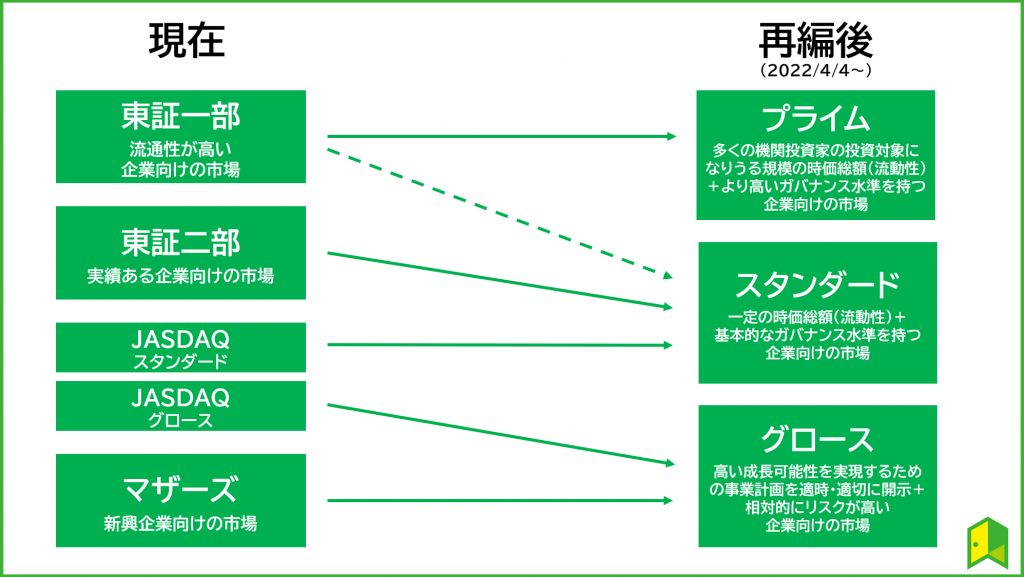

- 東証は2022年4月4日から新たにプライム・スタンダード・グロース市場に再編(市場区分の見直し)される

- 流通株式の定義が変わることで、持ち合いや政策保有株式の売り出し増加が考えられる

- TOPIX算出基準の変更、コーポレートガバナンスの改善、優待廃止の可能性は投資家への影響も大きい

東証再編(市場区分の見直し)で5市場が3市場になる!?

東京証券取引所では2022年4月4日に以下のような市場区分(プライム・スタンダード・グロース)の見直しをします。

なんで市場区分が変わるの?

今回の市場区分見直しに至ったのは、東証一部上場企業の数が増えすぎて、日本の最上位市場として質の低下が起きていることが原因とされています。

実際、東京証券取引所が公表した資料でも「国内外の多様な投資者から高い支持を得られる魅力的な現物市場を提供することを目的として、3つの市場区分に見直す」と記載されています。

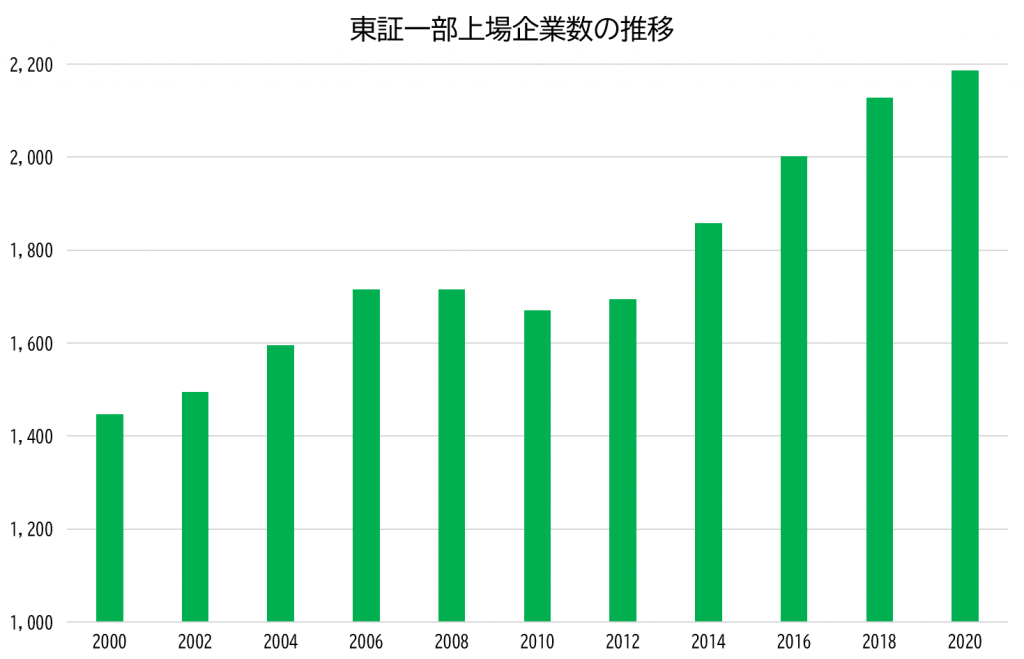

市場区分見直しの理由:一部上場企業の質の低下

2022年3月末現在、東証一部に上場している企業数は2,176社となっており、以下のグラフの通り増加傾向が続いています。

ですが、一部上場企業の約35%(754社)は時価総額が250億円を下回っていたり、約50%(1,096社)のPBRが1を下回っているなど、一部上場企業の質の低下が問題となっています。

※時価総額、PBRともに2022年4月1日時点のデータ

因みに、時価総額250億円はプライム市場の新規上場基準になるんだワン!

PBRが1以下ってことは、上場を続けるよりも解散して会社を売却した方がお得ってことでもあるよね…

一部上場企業の質を担保できないまま、企業数のみ増えてしまったのは、一部上場基準・一部指定基準・マザーズからの市場変更基準・上場廃止基準に違いがあったためです。

2020年10月までは、以下のような基準の違いがありました。

直接上場する時は時価総額が250億円なのに、二部やマザーズからの一部上場は40億円だけで良かったんだ…

まずはマザーズに上場してから一部へ市場変更する企業が増えたため、一部上場企業の数は膨張していきました。

上場廃止基準や二部への指定替え基準も低かったため、東証一部に上場してしまった後は時価総額が低くても企業へのプレッシャーがほとんどない状態となってしまいました。

しかも東証一部上場企業はすべてTOPIXに組み込まれるため、企業価値が低く、改善に向けた努力もしていない企業までインデックス運用の資金が流れ込んでしまう弊害も起こっていました。

市場区分の見直し(移行)スケジュール

- 21年春~:コーポレートガバナンス・コードの改訂など「第三次制度改正」用網公表

- 21年6月30日:移行基準日

- 21年7月中:移行基準日における数値を上場維持基準と照らし合わせ、判定結果や必要手続きを東証より上場会社へ通知

- 21年9月~12月:上場会社による新市場区分の選択申請に係る手続き

- 22年1月中:移行日に上場会社が所属する新市場区分の一覧を東証がウェブサイトにて公表

- 22年4月4日:新市場区分へ移行

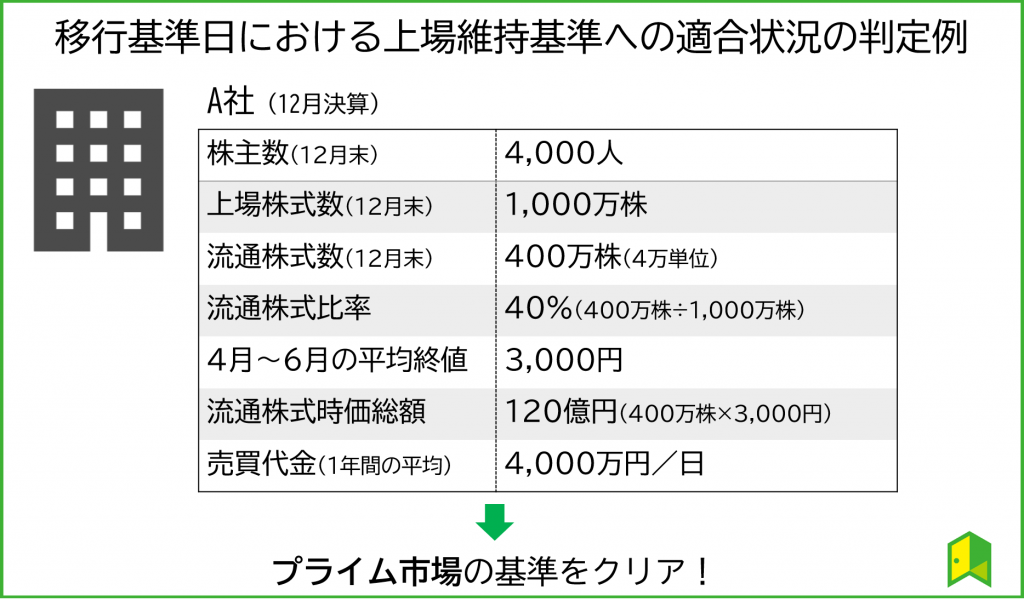

移行基準日における各数値の算出方法は以下の通りとなっています。

株主数・流通株式数

移行基準日時点で直近の事業年度末日時点の数値(株券等の分布状況表)に基づいて算出。

例:3月決算企業の場合は21年3月期末の数値、12月期の場合は20年12月期末の数値を使用。

流通株式時価総額

流通株式数×移行基準日以前3か月間(4月~6月)の終値の平均値で算出。

流通株式比率

流通株式数÷事業年度末日の上場株式数で算出。

売買代金

移行基準日以前1年間での日次平均より算出。

新市場区分の上場基準は?

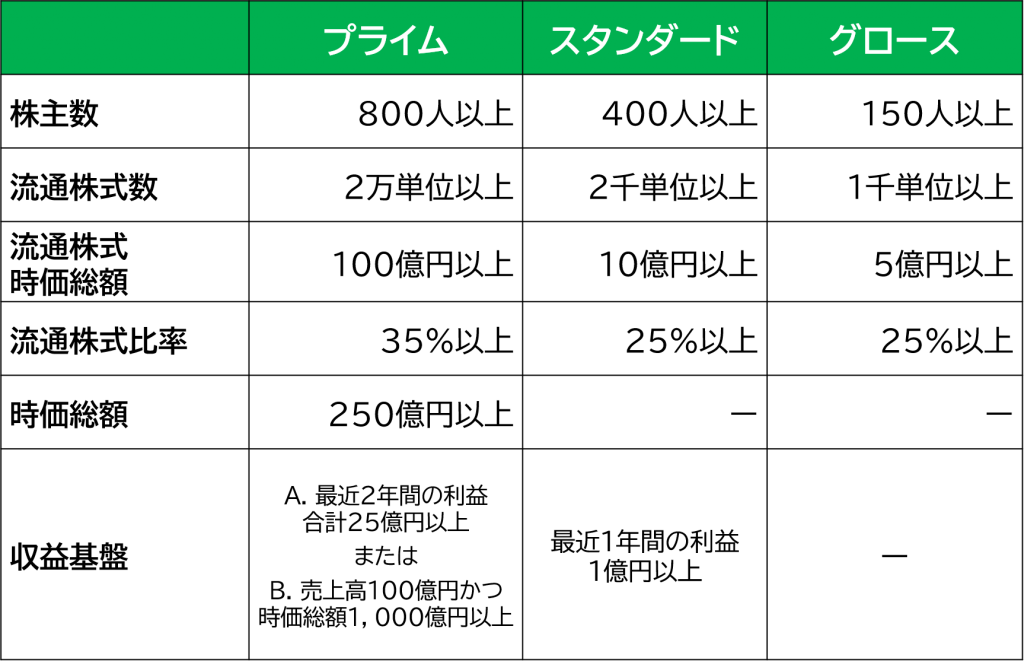

プライム・スタンダード・グロース各市場での新規上場基準は以下の通りです。

新市場区分では新規上場基準と上場維持(廃止)基準は原則共通になります。

また、以前のような指定基準や市場変更基準も存在しなくなるため、市場変更をする際でも新規上場基準と同等の基準をクリアする必要になります。

プライム市場の全企業が高いハードルをクリアすることになるんだワン!

「流通株式」ってよく出てくるけど、どういう意味なの?

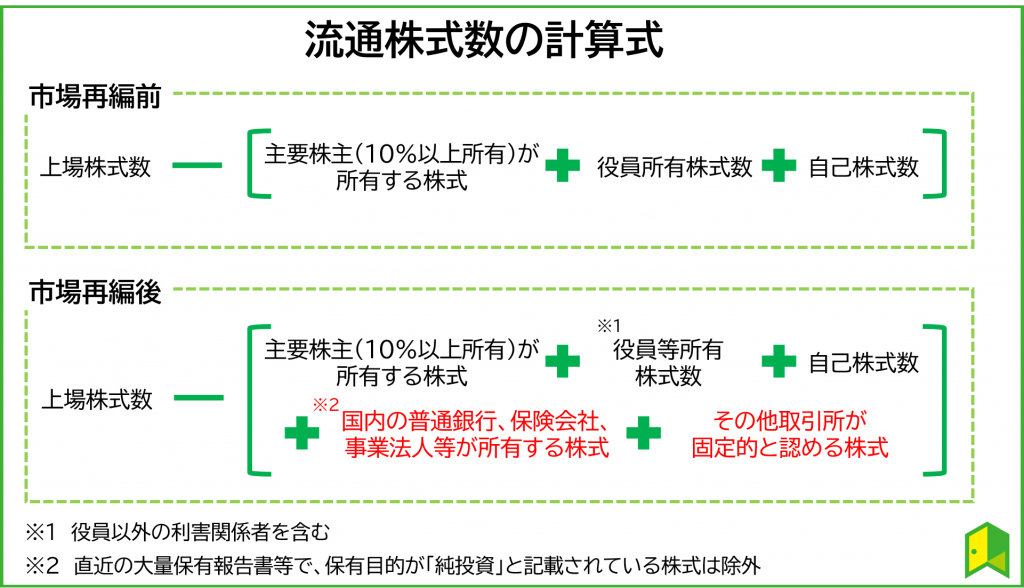

実は今回の市場再編で注目して欲しいのが「流通株式の定義」です。

超重要:流通株式の定義見直し

今回の市場再編では売買のしやすさ向上とガバナンス改善の観点から、流通株式比率と流通株式時価総額の基準が明確に定められています。

そして、以下のように流通株式の定義見直しも同時に実施されることとなりました。

今回新設されたのが赤字部分だワン!

特に注目して欲しいのは「国内の普通銀行、保険会社、事業法人等が所有する株式」という部分です。

今までは企業間の持ち合い株や政策保有株式が10%未満であれば流通株式としてカウントされていましたが、今回の市場区分見直しでは非流通株式となってしまいます。

えぇ!持ち合いとか政策保有している企業って結構あるよね。影響が大きそう…

その通りで、政策保有株式やグループ内での保有が多い企業は、徐々に売ってもらう必要が出て来ます。

もちろん流通株式比率だけでなく流通株式時価総額100億円(プライム)を達成するためには、株価向上につながる積極的なIR活動・成長のための事業運営をしていく必要もありますね。

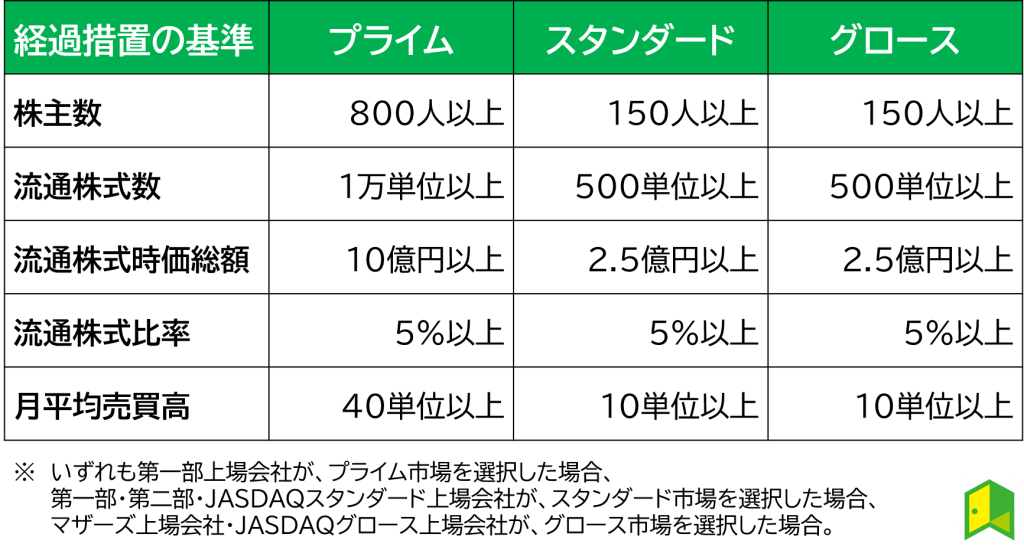

企業には経過措置も

流通株式関連でかなり大きな変化がある市場再編ですが、当分は現行の指定替え基準・上場廃止基準と同水準の経過措置が用意されています。

ですが、選択先の新市場区分の上場維持基準に適合していない場合は市場選択申請時に「上場維持基準の適合に向けた計画書」の提出を行い、移行後には計画書に基づく進捗状況を開示する必要が生じます。

進捗状況は、事業年度末日から3か月以内に開示する必要があるんだワン!

経過措置の期間は「当分」とのことで、まだ未定なんだって。

投資家や株価への影響は?

企業には大きな影響がありそうですが、投資家への影響はどうなのでしょうか?

実は、投資家にとっては大きな3つの影響がありそうです。

TOPIXが変わる

市場再編に伴い、東証一部の全銘柄を組み込んでいるTOPIXにも変更が生じます。

2020年12月、東証は以下のような方針を発表しました。

- TOPIXは市場区分と切り離し、市場代表性に加え投資対象としての機能性の更なる向上を目指す。

- 多額のパッシブ連動資産や市場への影響を考慮し段階的に移行。

- 構成銘柄のうち、流通株式時価総額100億円未満の銘柄(移行基準日で算出した値)について「段階的ウエイト低減銘柄」とし、2022年10月末日から四半期ごとに10段階で構成比率を逓減。

TOPIXの構成銘柄から外れてしまう企業はインデックス(パッシブ)型の投資信託・ETFの投資対象から除外されるため、株価にとってマイナスインパクトになってしまいそうです。

自分の投資先企業がTOPIXから外れてしまわないか、要チェックね!

コーポレートガバナンスの改善

21年春にはコーポレートガバナンス・コードの改訂が予定されていますが、プライム市場では独立社外取締役を3分の1以上にするよう求められる方向になっています。

ガバナンス改善によって企業価値向上に向けた取り組みが発展していけば、投資家にとってプラスの影響が大きいですね。

株主優待が廃止される?

今回の市場区分見直しでは上場基準での必要株主数が減少します。

そのため、株主数を増やすために株主優待を導入していた企業(特に東証一部だった企業)の優待廃止が増える可能性がありますね。

そもそも「優待よりも配当の方が良い」という海外の投資家は多いワン!

今回の市場再編は日本の株式市場にとってポジティブな変化です。

しっかりと企業研究をして、優良企業を発掘していきましょう!