・購買力平価って何?

・どうやって投資に活用できるの?

このようなお悩みにお答えします。

この記事の結論

- 購買力平価とは、為替レートの決定メカニズムの仮説の一つ

- 購買力平価を応用したものとして、ビッグマック指数がある

- 購買力平価を学び、インフレ対策のために投資も勉強しよう!

テレビのニュース等でインフレの話題になり、「購買力平価」という言葉を耳にすることがあるでしょう。

購買力平価とは為替レートの決定メカニズムの仮説の一つで、長期的な相場シナリオを考える際に役立つものです。

この記事では、購買力平価(PPP)の意味から例・活用方法まで分かりやすく解説します。

購買力平価とは

購買力平価は1921年にスウェーデンの経済学者G・カッセルによって提唱された理論で、「 一物一価の法則」 を前提としています。

一物一価の法則

「ある時点における同一の商品・サービスは、ひとつの価格になる」 という法則。

一物一価の法則が成り立つ時、「同一のものはどこで買っても同じ」という状況へと行き着きます。

関税や輸送費・手数料が関わってくる場合だったり、非貿易財にはこの法則が適用されないので注意だワン!

この理論では、自国通貨と他国通貨の購買力の比率から中長期的な為替レートを求めることができます。

別の言い方をすると、「ある国の通貨建ての資金の購買力が他の国でも等しい水準となるように為替レートが決定される」という考え方です。

購買力平価は計算方法の違いで以下の2つに分けることができます。

それぞれの特徴を見ていきましょう。

絶対的購買力平価

絶対的購買力平価は、「為替レートは長期的には2国間の通貨の購買力によって決定される」という理論です。

この理論では輸出入が自由で関税も輸送コストもない世界を想定しており、同じ財バスケット(一定の財・サービスの数量の集合)の価値が同じになります。

この同じバスケットの値段が2カ国で同じになるような為替レートを、絶対的購買力平価レートと言います。

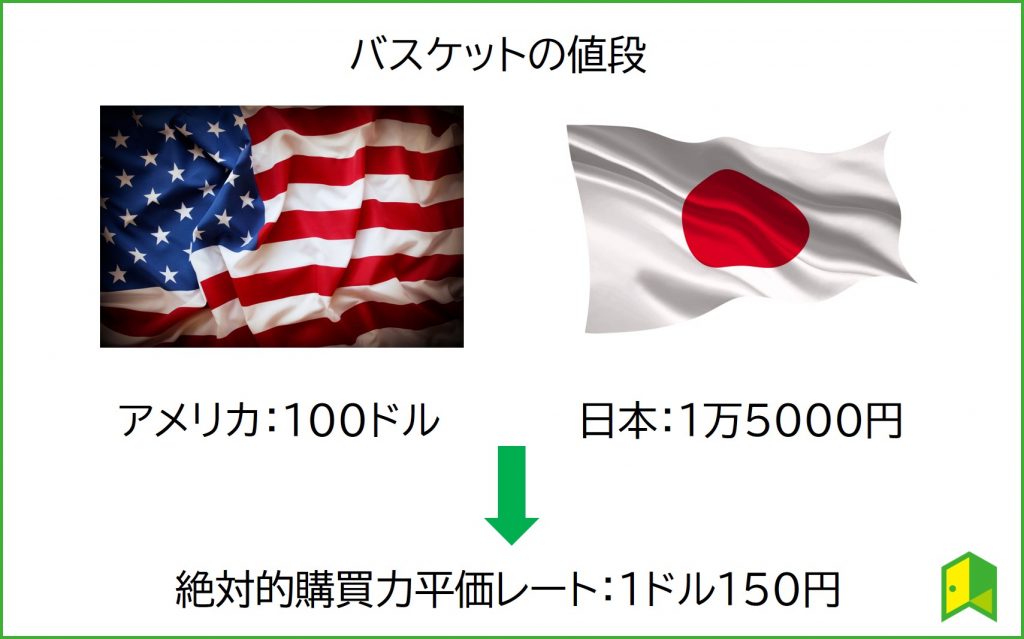

例えば同じバスケットの値段が、アメリカで100ドル・日本で1万5000円だったとします。

その場合、円とドルの間の絶対的購買力平価レートは1ドル150円となります。

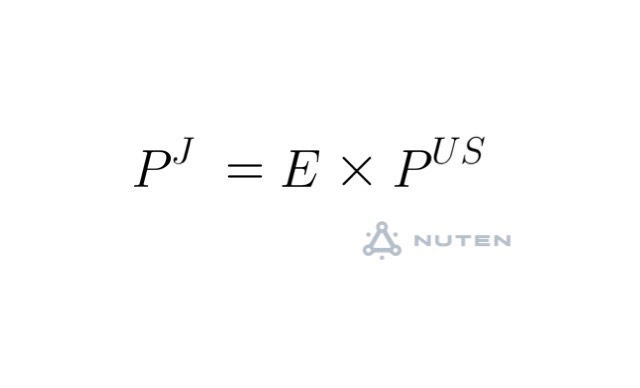

これを計算式で表すと、次のようになります。

P⒥は日本のモノの価格、Eは名目為替レート(いわゆる為替レート)、P(US)はアメリカのモノの価格を指します。

絶対的購買力平価の計算は、結構分かりやすいね!

相対的購買力平価

相対的購買力平価は、「為替レートは2国間の物価上昇率の比で決まる」という理論です。

実際の経済では様々な貿易の上の障害があり、それを考慮した理論が相対的購買力平価です。

相対的購買力平価では以下のステップを踏んで考えていきます。

- 為替レートが2カ国の国際競争力にほぼ見合っていたと考えられる基準時点を選ぶ

- この基準時点から、2カ国の一般物価水準がどれくらい変化しているかを測定する

- 基準時点の名目為替レートが2カ国のインフレ格差分だけ変化した場合の名目為替レートを計算し、これを現在の購買力平価レートとみなす

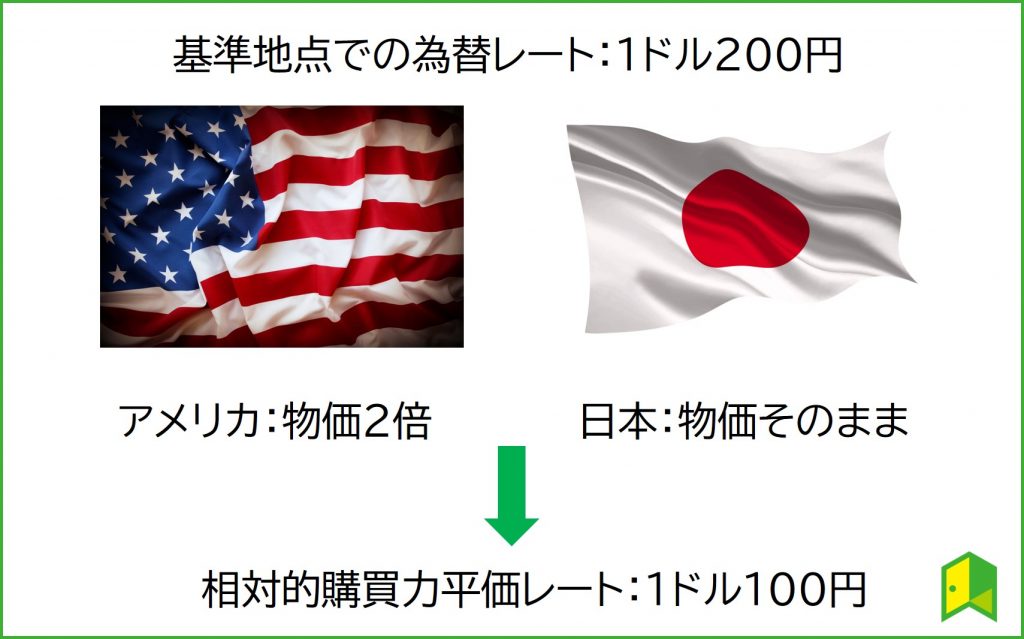

例えば、基準時点で円の対ドル為替レートが1ドル200円だったとします。

そして、アメリカの一般物価が2倍になり、日本の物価は全く変化しなかったとします。

その場合、購買力平価レートは1ドル100円になります。

計算式は以下のようになります。

【相対的購買力平価】=基準となる為替レート×(自国の物価上昇率÷相手国の物価上昇率)

物価の上昇率が高い国の通貨が減価する(安くなる)んだね!

日米間の相対的購買力平価を求める基準としては、1973年(昭和48年)4月~6月時点の平均値の1ドル=265円が基準として選ばれているワン!

購買力平価の問題点

購買力平価は長期的な相場シナリオを考える際に役立つ一方で、問題点もあります。

購買力平価にはどんな問題点があるの?

1つ目の問題点は、各国独自の事情までは考慮されていないことです。

例えば、食品にかかる間接税(消費税)は考慮されていません。

そのため、購買力平価は必ずしも厳密な経済指標として機能しているわけではありません。

2つ目の問題点は、この理論は貿易障壁のない完全な自由競争市場が成立していることを条件としていることです。

同じ国内や地域で同じ商品を売るときは、需要と供給が一致する価格へ市場の調整が働き自然と均衡していきます。

しかし、国家間の取引では関税や輸送費などが関わります。

そのため、国家間取引では購買力平価が現実の市場と外れた値となるケースがあります。

購買力平価の考え方を使う時は、この2つの問題点を考慮すべきだね!

- 投資初心者が知っておきたい注目ニュースが毎週メールで届く

- 会員限定の学習コースで、投資の基礎的な専門用語が理解できる

- 株やNISA以外にも、始めやすい資産形成方法を知ることができる

↓↓↓まずはメールアドレスだけ!3分で完了します↓↓↓

[signup-form]

購買力平価の例

購買力平価を活用したものとして代表的な2つの例を説明します。

それぞれの特徴を見ていきましょう。

GDP購買力平価

GDP購買力平価は、GDPに対応すると考えられる商品群を算定の対象として計測したものです。

ECの加盟分担金の算定を目的に元々始められたものですが、 現在はOECD(経済協力開発機構)によって独自に作成されています。

数値は1980年から公表されていて、以下のデータは2017年の総務省によるものです。

この表における価格水準指数は、pppを為替レートで割った数値を基に計算されています。

つまり、価格水準指数が高い国ほどその国の通貨の購買力が高いということです。

そこで日本に着目すると、2017年時点では世界の先進国と比べて円の購買力が高いことが分かります。

今は円安が進んでいるから、円の購買力が2017年に比べて下がってそうだね…

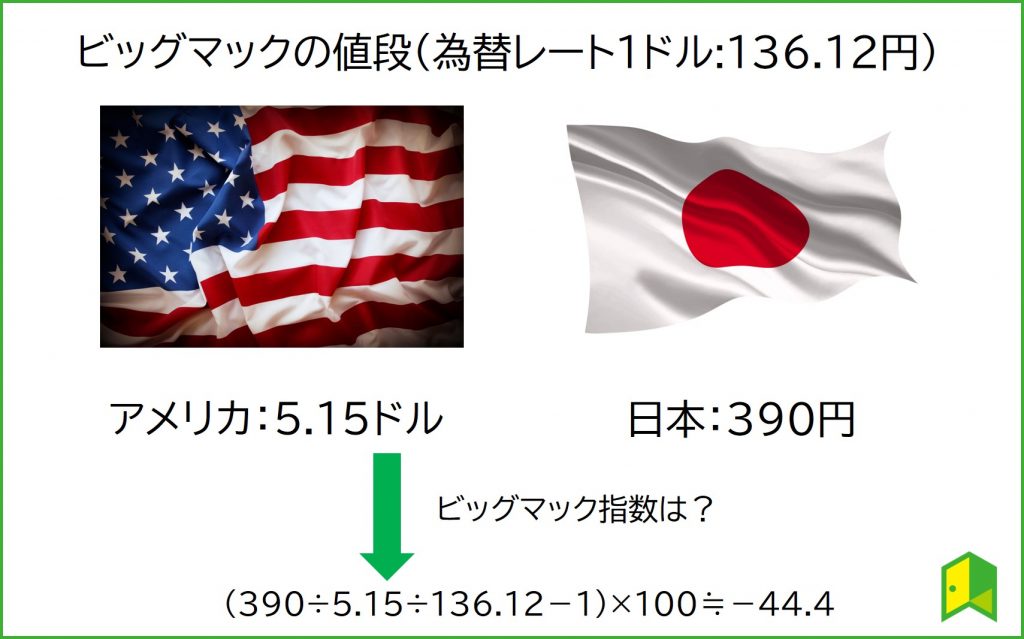

ビッグマック指数

イギリスの経済専門誌『エコノミスト』が考案したものとして、ビッグマック指数があります。

ビッグマック指数は、マクドナルドの販売するビッグマックの価格をもとに購買力平価を算出するものです。

なんでビッグマックが基準になっているの?

理由は2つあります。

- ほぼ全世界で同一品質のものが販売されている

- 原材料費や店舗の光熱費・店員の労働賃金などさまざまな要因を元に単価が決定される

上記の理由で、総合的な購買力の比較に使いやすいのでビックマックが基準になっています。

身近な商品の価格が基準となるから、生活実感に近い値が求められていいね!

計算方法は以下の通りになります。

まず、「ある国のビッグマックの価格(現地通貨ベース)÷ アメリカのビッグマックの価格(USドル) 」でレートを算出します。

そして、算出されたレートを実際の外国為替レートと比較して、当該通貨がUSドルに対してどれくらい過大もしくは過小評価されているかを数値化します。

たとえば2022年7月27日時点では日本のビックマックの価格は390円、アメリカでは5.15ドルとなっています。(為替レート:1ドル136.12円)

ビッグマック指数の計算結果は以下の通りです。

390÷5.15 ≒ 75.72

75.72 ÷136.12≒0.556

(0.556-1)×100=-44.4

上記の計算でビッグマック指数はマイナスとなっているため、ビックマックからみた円は過小評価されていると判断できます。

また日本のビッグマック指数は、対象国54か国中41位と下位に沈んでいます。

これは同時に、世界的に日本の労働力が安くなっていることをさします。

物価が低いのは助かる気がするけど、賃金が低いのは不安だな…

活用方法とインフレ対策

活用方法

短期的な為替レートは各国の金融政策や政治リスクの影響を強く受けます。

そのため、購買力平価は短期的な為替レートを決定づける要因として捉えるのには適していません。

しかし、長期的な相場シナリオを考える際に購買力平価は目安になります。

なぜならば、実際の経済活動や生活実感に近い購買力平価と、各国の為替レートが大きく乖離したまま長期的に続くことは難しいからです。

そのため、ドル円が購買力平価の示す適正為替レートから大きく乖離して進んだとしても、長期的には購買力平価に近づく形で為替レートの調整が起きることが予測されます。

長期的な相場を考える時、ビッグマック指数等で簡単にイメージできるのは便利だね!

インフレ対策

現在、世界的にインフレが進んでいます。

インフレの状態ではモノの価格が上がる分、通貨(購買力)の価値は下がってしまいます。

その結果、インフレ前に比べてインフレ後では、現金の価値は低下します。

日本では円安も重なって世界各国と比べて購買力が落ちているため、対策として投資をするのが重要になってきます。

今回は、投資初心者におすすめの投資手法を3つ紹介します。

それぞれの特徴を見ていきましょう。

株式投資

株式投資とは、企業の株式を取得することで企業が得た利益を分けてもらったり、株価の値上がりによって売却益を得られる投資です。

企業が利益を出すことで、その一部を所有する自分にも利益として返ってくるのが株式投資の醍醐味と言えます。

株式投資の意味や目的について詳しくは、以下の記事を読んでみましょう。

関連:株式投資とは?株の仕組みや基礎知識を分かりやすく解説【初心者向け】

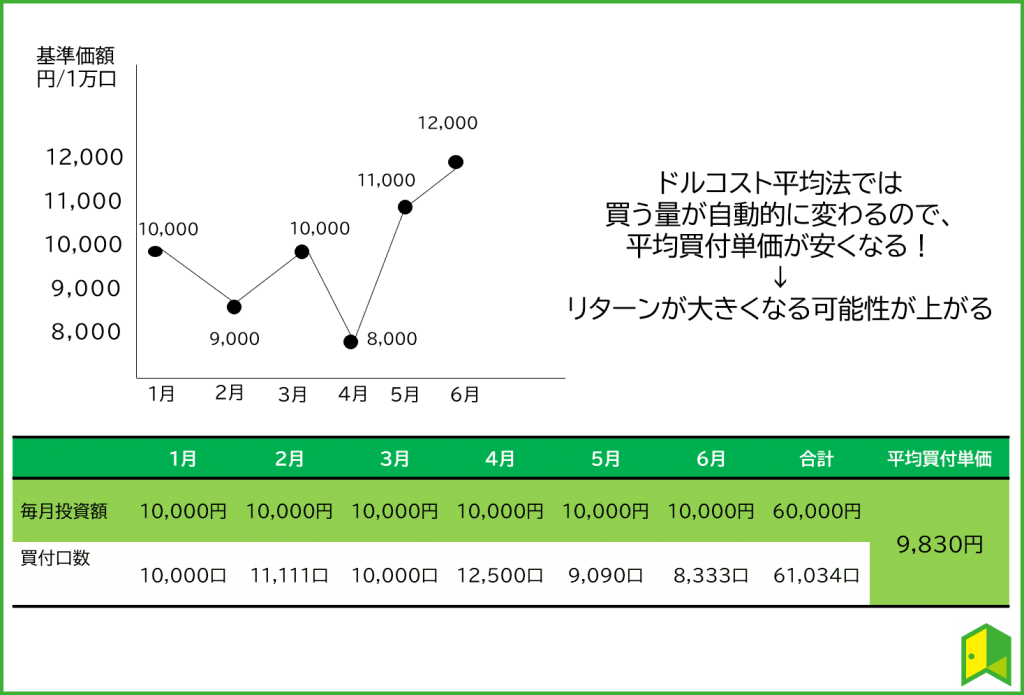

積立投資

投資初心者には、 積立投資がおすすめです。

今回は、初心者でも成果の出しやすい「ドルコスト平均法」に注目していきます。

ドルコスト平均法は長期スパンかつ定額で積立買付をすることにより、平均の1口当たりの購入価格を下げる投資手法です。

図で示すと以下のような感じになります。

ドルコスト平均法を使って、投資信託で積立投資をする人は多いです。

投資信託は100円から買えるため、ドルコスト平均法を使って毎月数百円〜数千円で購入できます。

その為、投資に回せる資金が少ない方にもおすすめの投資方法です。

10年、20年といった長期積立をする場合に優れた投資方法だワン!

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

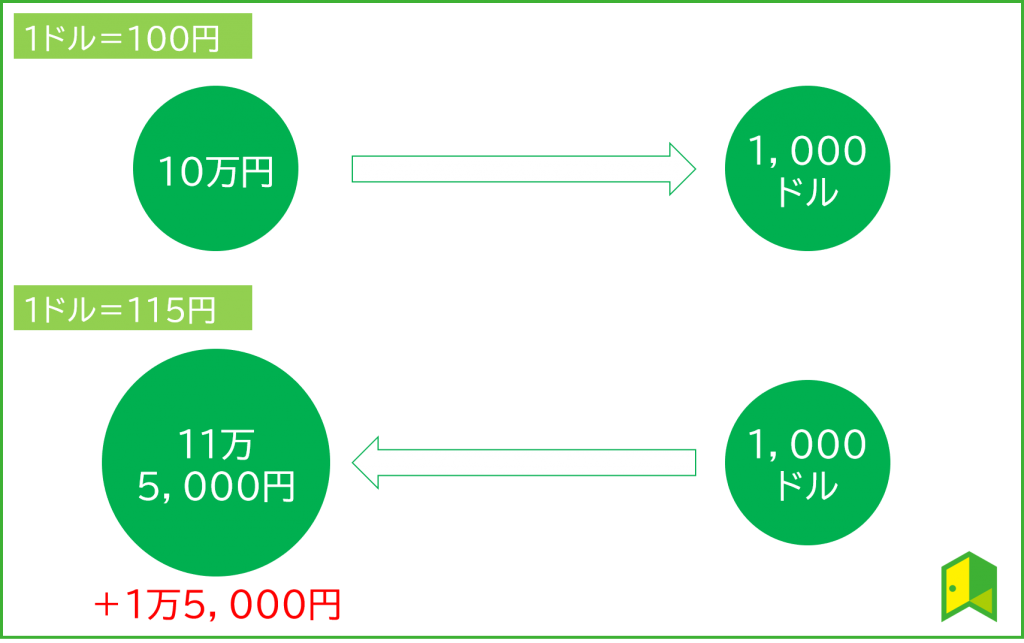

FX

FXは”Foreign Exchange”の略称で、広い意味では外国為替やその取引のことを指します。

日本では特に、FXと言うと外国為替証拠金取引(外国為替保証金取引)のことを指します。

つまり、外貨を売買(交換)して差益を狙っていくのがFX取引になります。

株式や債券、不動産取引では現物(有価証券や土地、建物)を保有しますが、FXは証拠金取引なので実際に外貨を購入して保有するわけではありません。

FX取引の利益を考える時、海外旅行をイメージすると良いでしょう。

あなたがハワイへ行く際、手持ちの10万円分を米ドルに両替したとします。

その時の為替レートが1米ドル=100円なら、10万円は1,000米ドルになります。

そして、ハワイではクレジットカードしか使わず手付かずの現金1,000米ドルを日本円に両替したとします。

その時の為替レートが1米ドル=115円に変化していたとすると、海外へ行く前は10万円だった日本円が11万5,000円になって帰ってきますよね。

1万5,000円増えていますが、この増えた分がFX取引の利益となります。

\口座開設キャンペーン実施中/

新規口座開設と初回取引1万通貨以上で5,000円キャッシュバック、

取引高に応じて最大100万5,000円までキャッシュバック。

【まとめ】購買力平価とは

購買力平価について、よく理解できたよ!

この記事では、購買力平価(PPP)の意味から例・活用方法まで解説しました。

最後に、この記事の重要なポイントをまとめます。

- 購買力平価とは、為替レートの決定メカニズムの仮説の一つ

- 購買力平価を応用したものとして、ビッグマック指数がある

- 購買力平価を学び、インフレ対策のために投資も勉強しよう!

購買力平価を知ると日本の購買力が落ちていることを知り、不安になる人も多いと思います。

対策として、手数料の安いネット証券で積立投資を始めるのがおすすめです。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]