・長期投資ってよく聞くけど、ちゃんと儲かるのかな?

・長期投資の特徴や、始め方について知りたい。

このようなお悩みを解決します。

🔰いろはに結論

- まずは長期投資と短期投資の違いを理解しよう

- 長期的な分散投資を意識して積み立てよう

- 若い時期から始めて大きなリターンを狙おう

長期投資は資産形成における有効な手段として、広く注目を集めています。

しかし「初心者にもできるの?」「そもそも利益が出ないと嫌だな…」と感じ、なかなかスタートできない人も多いはず。

結論から言うと、長期投資は初心者もすぐに始められ、より高い投資成果を生み出すために有効な手法です。

今回は長期投資がおすすめの理由・注意点から、長期投資を始めるのに最適なネット証券まで、初心者向けに解説します。

はじめての投資を成功させるなら必見!

いろはにマネーの無料会員になると、投資基礎のノウハウをメールマガジンで受け取れます。

最低限知っておきたい用語や注目すべき指標など、運用中に気になるテーマを随時配信。

メールアドレスだけで簡単に無料登録できますので、ぜひご利用ください。

[signup-form]

▼ この記事は音声でも聞くことが出来ます▼

長期投資とは?

長期投資とは、その名の通り長期的に投資を継続することで、安定した収益の獲得を目指す投資スタイルです。

具体的には10年以上を目安に、同じ金融商品を保有し続けるというもの。

よく「短期投資」も耳にするけど、長期投資と何が違うのかな?

と疑問に感じる人もいますよね。

正しい知識を得てから投資を始めるためにも、まずは長期投資と短期投資の違いを見てみましょう。

長期投資と短期投資の違い

長期投資と短期投資の違いとしては、投資期間のほかにも様々なものがあります。

以下の表にて、主な違いをまとめました。

| 長期投資 | 短期投資 | |

|---|---|---|

| 目安期間 | 10年以上 | 1日〜数週間 |

| 手法 | じっくりと企業の成長を待つ | 目先の値動きを予測する |

| おすすめ商品例 | 投資信託、株式投資、債券、純金積立 | FX、株式投資、先物取引 |

| 意識する点 | 企業の持つ価値 | 日々の価格変動 |

上記のように長期投資と短期投資では、「どんな目的を持って投資するのか?」が異なっている点に注目です。

商品によっても長期で寝かせた方が良いものと、短期トレードなどで売買を繰り返す方が良いものに分類できますよ。

でも、僕にはどっちが向いてるの…?

と思った人に向けて、次は投資初心者におすすめの手法はどちらなのか確認していきましょう。

長期投資と短期投資はどっちがおすすめ?

結論として、投資経験のない人には「長期投資」がおすすめです。

とはいえ一括りにまとめても理解しづらいので、それぞれにおすすめな人の特徴を紹介します。

長期投資がおすすめな人

- 投資初心者

- 老後のために資産形成をしたい人

- 忙しくて投資に時間をかけられない人

短期投資がおすすめな人

- 投資の知識がある中級者以上

- 短期スパンで資産を増やしたい人

- 投資に時間をかける余裕のある人

短期投資はデイトレードが主流ということで、かなり投機色の強い投資スタイルです。

一方で長期投資の場合は商品を購入すれば、ほぼ放置状態でも利益を狙える点が初心者向けと言えるでしょう。

短期投資をするなら、テクニカル分析などの知識を持っておいた方がいいワン!

長期投資がおすすめの理由5つ【メリット】

なんで長期投資がおすすめだと言われてるの?

結論、長期投資がおすすめの理由は以下の通りです。

- 収益率が安定する

- 初心者でも始めやすい

- 精神的な負担が少ない

- 資産運用の幅が広がる

- 複利効果でお金を増やしやすい

それでは上から順番に解説していきます。

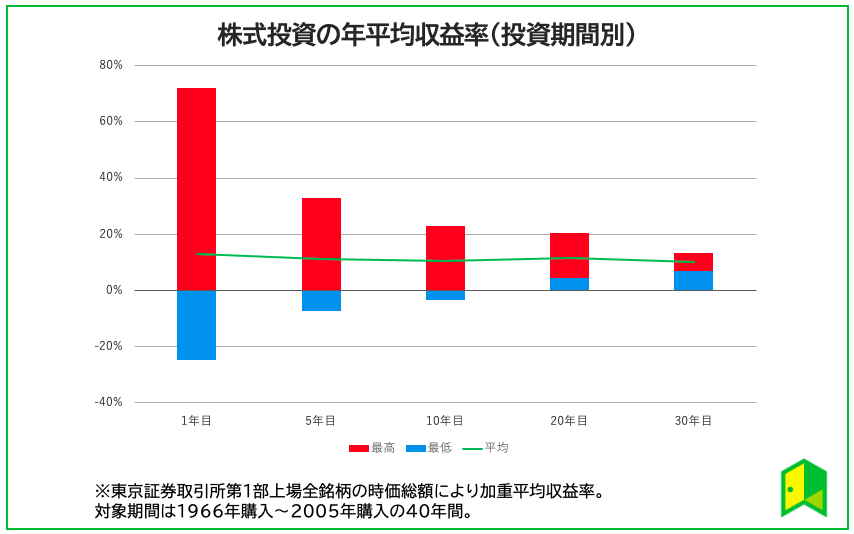

①収益率が安定する

投資は運用する期間が長くなるほど、年平均の収益率は安定していく傾向があります。

つまりリターンの振れ幅が小さくなるわけでして、長期の株式投資を行った場合の年平均収益率は以下の通り。

1年目と比較しても、長期で継続した方が最高と最低の開きが徐々に小さくなり、プラスの値に落ち着いています。

もちろん将来の運用成果を保証することはできませんが、短期投資と比べれば安定した運用が期待できるでしょう。

時間分散の効果もあるんだワン!

②初心者でも始めやすい

長期投資を始める最大のメリットは、投資知識が少ない初心者でも気軽に始められることです。

そもそも初心者が短期投資を始めようとしたところで、短期間で伸びるタイミングや銘柄を当てるのは至難の業。

長期投資は難しい金融の知識を持っていなくても、長期的に保有する意識を持っておけば負担なく資産を運用できます。

長期投資なら資産を運用しつつ、投資知識も深めていけそう!

③精神的な負担が少ない

長期投資は数年、数十年規模での値上がりを待つ手法であるため、一時的な値動きに対して敏感になる必要はありません。

デイトレーダーならば画面に張り付いてチャートを見ている印象を持ちますが、長期投資は数日に1回程度の確認でもOK。

そのため日々本業で忙しい会社員でも、毎日の株価変動に踊らされず安心して仕事に打ち込めます。

精神的な負担を減らしつつ、将来に向けた資産形成を望むあなたのために、長期投資は強い味方になってくれるでしょう。

仕事やプライベートの邪魔にならないのは嬉しいね!

④資産運用の幅が広がる

長期投資は短期投資と比較して、資産運用の幅が広いこともメリットの1つです。

具体的な商品の例は下記の通り。

- 投資信託

- 株式投資

- 債券

- 仮想通貨

- 不動産投資

- ゴールド投資

短期投資であれば、日々の値動きが大きいFXや株式投資といった商品に偏りがちです。

なので長期投資のように運用の幅が広ければ投資先を分散させやすく、より安定した運用成果を見込めますよ。

分散投資は長期投資と並んで、効果的な運用方法なんだワン!

⑤複利効果でお金を増やしやすい

長期投資は運用で受け取った利益を運用に回してさらにリターンを得る、「複利効果」を生むのにベストな投資手法です。

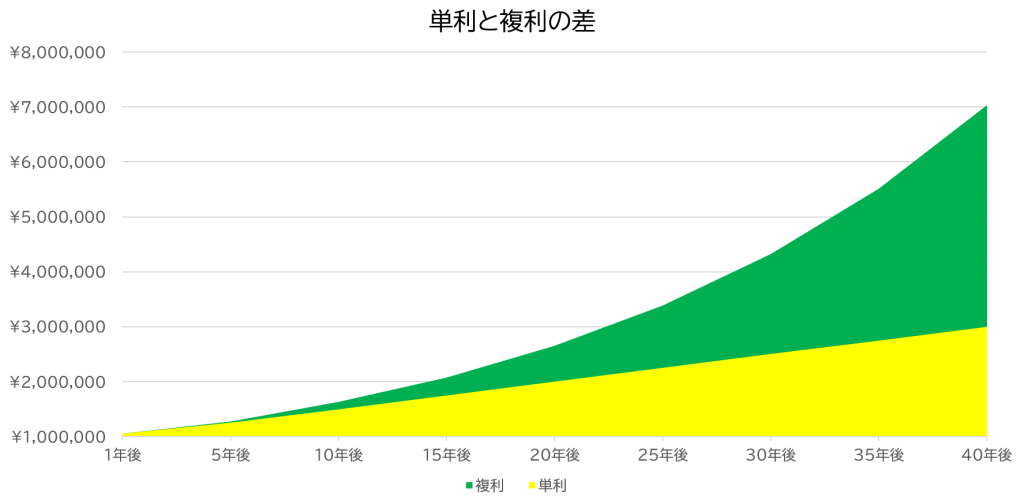

例えば100万円を元本に、年間利回り5%で40年間投資した場合における、単利と複利の差を考えてみましょう。

40年後には単利の合計金額が約300万円なのに対し、複利の合計金額は約700万円と2倍以上も差が開いています。

長期投資は短期投資だと発揮しづらい複利効果を大いに発揮するチャンスなのです。

複利効果は長期になるほど加速していくのが魅力だね!

長期投資の注意点3つ【デメリット】

長期投資をする上で、気をつけるべきことって何だろう?

長期投資における注意点としては、以下の3つです。

- すぐに利益を出しにくい

- 将来の不確実性がある

- 若い時期から始める必要がある

順に一つずつ確認しましょう。

①すぐに利益を出しにくい

投資をするならば一気にドカンと利益が手に入ることを想像するかもしれませんが、長期投資では厳しいのが本音です。

長期的な値上がりを狙った商品であれば数週間、数ヶ月ペースで見ても値動きは微々たるもの。

投資効率はイマイチと言えますが、一攫千金を狙ったリスクの大きい短期投資と比べれば安定した利益を得やすくなります。

資産運用のゴールを定めた上で、自分にぴったりの投資スタイルを見つけるようにしましょう。

投資商品の強みを活かしつつ、利益を増やしていきたいな!

②将来の不確実性がある

人間は誰しも未来を100%予測することはできないため、長期投資を行なっても成果が出ずに終わる可能性もあります。

投資における将来の不確実性とは、主に以下のようなもの。

- 災害が発生する

- 市場規模が縮小する

- 投資先が倒産したり消滅する

長期投資は運用期間が長い分、思うように値上がりしない場合は資産のほか時間も無駄になります。

リスクを軽減させるためにも1つの商品にこだわらず、幅広い投資対象に分散させるのが成功へのカギですね。

もし1つの商品が値下がりしても、別の商品で損失をカバーできるもんね!

③若い時期から始める必要がある

長期投資として数十年も運用するとなると、なるべく若い時期から取り組まなければ利点を活かせません。

例えば年率3%で毎月5万円を「10年・20年・30年」で積み立てた場合の、最終積立額をシミュレーションしてみましょう。

| 運用期間 | 最終積立額 |

|---|---|

| 10年 | 約700万円(+約100万円) |

| 20年 | 約1,640万円(+約440万円) |

| 30年 | 約2,910万円(+約1,110万円) |

運用期間が10年と30年を比較すると、利益がグッと変わっていることが読み取れますね。

長期投資の強みである「時間」を味方につけるためにも、20代や30代から始めれば老後までに大きなリターンを狙えます。

いつ始めるか迷っているより、今すぐ始めた方が良さそう!

若い方には、スマホでも投資ができるネット証券がおすすめです。

特にSBI証券と楽天証券は若年層からも人気を集めていますよ。

長期投資には投資信託がおすすめな理由

長期投資の良さは分かったけど、どの商品を買えばいいの?

結論、初心者を含めて長期投資におすすめの商品は投資信託です。

おすすめの理由としては以下の3つ。

- NISA制度で節税できる

- 分散投資でリスクを減らせる

- 分配金を自動で再投資してくれる

上記の魅力を具体的に説明した上で、積立で人気の投資信託を4つ紹介しますね。

①NISA制度で節税できる

NISAとは、少額からの資産形成を始めたい投資初心者をサポートするために誕生した非課税制度のことです。

金融庁の基準を満たした投資信託とETFが対象で、通常は運用益に約20%かかる税金がタダになるのが魅力。

さらに非課税期間が20年あることからも、投資信託を長期運用するために存在しているような制度だと言えるでしょう。

NISA(つみたて投資枠)について詳しく知りたい方は、「【長期投資におすすめ】つみたてNISAとは?」の記事もご覧ください。

節税した分をさらに運用に回せれば、より大きなリターンも見込めそう!

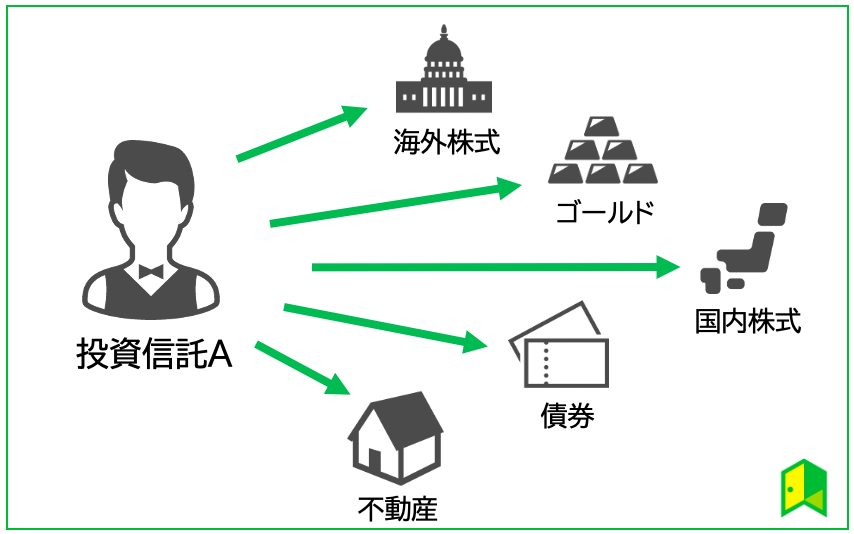

②分散投資でリスクを減らせる

長期投資は期間が長いからこそ将来の予想がしづらく、順調に利益が伸びないリスクもあります。

一方で投資信託は、下図のように1本で様々な投資対象に資金を分散投資するため、リスクをグッと抑えられるのです。

もし1つの銘柄が値下がりしても、他の銘柄の伸びによって損失をカバーできる可能性が高いですね。

「長期×分散」の効果を活かしながら、安心して将来の利益を増やしたいあなたは、投資信託を検討してみると良いかもしれません。

複数の商品を買わずとも分散できるし、めんどくさがり屋の僕に嬉しいな!

③分配金を自動で再投資してくれる

長期投資は複利を活かすのが重要だとお伝えしましたが、投資信託は分配金を自動で再投資してくれる商品も多いです。

つまりあなた自身は分配金を受け取る必要がないため、手動で投資信託を買い付ける手間が省けます。

分配金を受け取るとその場で使いたい欲も出てしまうので、予防線を張る意味でも効果は大きいでしょう。

分配金再投資にかかる費用も、基本的には無料だワン!

長期投資で人気の投資信託4選

じゃあ結局、どの投資信託を買うのがいいのかな?

と考えている人のために、長期投資で人気の投資信託を4つ紹介します。

- SBI・バンガード・S&P500

→アメリカの主要500銘柄に投資できる - 楽天・全米株式インデックス・ファンド

→アメリカの約4,000銘柄に投資できる - セゾン投信

→30カ国以上の株式に分散投資できる - ひふみ投信

→日本国内外の成長企業に投資できる

それぞれ投資する地域や分散させる企業数など、違いが見られます。

とはいえ上記の4本は利用者からの評判も高く、つみたてNISAも利用できるので自分に合った商品を探してみましょう。

長期投資におすすめのネット証券2選

長期投資はどうやって始めたらいいんだろう?

長期投資の始め方としては、ネット証券の口座を無料開設し、毎月定額で投資信託を買っていくのがベストです。

そこでおすすめしたいネット証券が以下の2社。

- 楽天証券

→楽天ポイントでも資産運用できる - SBI証券

→ネット証券の口座開設数No.1

どちらも信頼できる大手ネット証券なので、それぞれチェックしていきましょう。

①楽天証券

| 口開設数 | ★★★★☆ 4 |

| 手数料の安さ | ★★★★★ 5 |

| 使いやすさ | ★★★★★ 5 |

長期投資におすすめのネット証券①は「楽天証券」です。

楽天グループのネット証券であることから高い信頼を得ていて、投資信託や国内外の株式など幅広い商品を提供しています。

中でも魅力的なのは、取引することで楽天ポイントを貯められたり、貯まったポイントで投資信託を買えたりすることです。

投資経験のない初心者も楽天証券を使って投資を始める人が多く、安心して資産運用を始められますよ。

投資信託は100円から買えるハードルの低さも人気の秘訣だワン!

②SBI証券

| 口開設数 | ★★★★★ 5 |

| 手数料の安さ | ★★★★★ 5 |

| 使いやすさ | ★★★★☆ 4 |

長期投資におすすめのネット証券②は「SBI証券」です。

ネット証券の中でもトップクラスの知名度と利用者数を誇り、取扱商品数やサービスの良さでも支持されています。

SBI証券では定期的に「投資信託の購入で現金をプレゼント」等のキャンペーンも開催しており、利用価値は大いにアリですね。

手続きの方法は、「SBI証券 口座開設・初期設定の方法を解説」という記事で詳しく解説したので、合わせてご覧ください。

業界屈指のラインナップや手数料の安さなど、総合力がSBI証券の自慢だワン!

長期投資はおすすめ?まとめ

初心者の僕も、長期投資を意識して資産を増やしていくよ!

長期投資はおすすめなのかどうかを中心に、初心者にもわかりやすく解説してきました。

最後に、本記事の重要なポイントを3つにまとめます。

🔰いろはにまとめ

- まずは長期投資と短期投資の違いを理解しよう

- 長期的な分散投資を意識して積み立てよう

- 若い時期から始めて大きなリターンを狙おう

投資の深い知識がなくても長期投資はパッと気軽に始められ、短期投資と比べて安定した収益を狙えます。

さっそく長期投資を行い、将来の生活をより豊かなものにする一歩を踏み出してみましょう。

はじめての投資を成功させるなら必見!

いろはにマネーの無料会員になると、投資基礎のノウハウをメールマガジンで受け取れます。

最低限知っておきたい用語や注目すべき指標など、運用中に気になるテーマを随時配信。

メールアドレスだけで簡単に無料登録できますので、ぜひご利用ください。

[signup-form]

※本記事は2021年6月17日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する意志決定はご自身の判断にてお願い致します。