この記事の結論

- 証券会社とは株式や債券などの取引を仲介する会社のこと

- 証券会社は直接金融、銀行は間接金融

- 証券会社も銀行も顧客資産を保障する制度がある

株式や投資信託など、様々な商品に投資する際には証券会社の口座が必要になります。

でも、そもそも証券会社って何だ?

今回は証券会社とは何か、銀行との違いや直接金融・間接金融の違いについて分かりやすく解説致します。

そもそも証券会社とは

そもそも証券会社とは、株式や債券などの取引を仲介する会社のことです。

主な業務として以下の3つがあります。

- ブローカー業務:株式を買いたい人と売りたい人の注文を受け付けて、証券取引所に伝える業務

- トレーディング業務:証券会社自身のお金で株式の売買をする業務

- アンダーライティング業務:資金調達したい企業から株式を引き受けて、投資家に株式を売り出す業務

株式に関連した業務が多いんだね!

証券会社は実店舗を持つ対面証券と、実店舗を持たないネット証券に分けることができます。

代表的な対面証券会社

日本で有名な対面証券会社として野村證券、大和証券、SMBC日興証券が挙げられます。

野村證券は1925年、大和証券は1902年、SMBC日興証券は1918年に起源を持っているんですよ。

すごい昔からあるんだね!

ほかにもみずほ証券、三菱UFJモルガン・スタンレー証券、岡三証券、丸三証券などもあるワン!

代表的な対面証券の手数料体系(店舗)を見てみましょう。

| 約定代金 | 野村證券 | 大和証券 | SMBC日興証券 |

| 20万円以下 | 2,860円 | 1.265%(最低2,750円) | 1.265%(最低5,500円) |

| 20万円超 50万円以下 | 1.43% | 1.265% | 1.265% |

| 50万円超 70万円以下 | 1.1% + 1,650円 | 1.265% | 1.265% |

| 70万円超 100万円以下 | 0.946% + 2,728円 | 1.265% | 1.265% |

結構高いんだね…

対面証券は店舗注文での手数料が高い分、いつでも担当者に相談できるというメリットがあります。

そのため、対面証券の顧客基盤はご年配の方や富裕層が中心です。

どの証券会社も取扱商品数は豊富で、IPO銘柄の幹事シェアは以下の通りです(2020年)。

- 野村證券 44%

- 大和証券 46%

- SMBC日興証券 56%

代表的なネット証券会社

日本で有名なネット証券会社として松井証券、SBI証券、楽天証券が挙げられます。

日本では2000年代にかけてネット証券が台頭し、2020年にはSBI証券が野村證券を抜き、口座数一位となりました。

何でネット証券が人気なの?

それは、ネット証券には以下の2つのメリットがあるからです。

- 売買手数料が安い

- スマートフォンで売買ができる

例えば、SBI証券や松井証券では株式売買手数料(現物)0円から投資を始めることが出来ます。

また、LINE証券などの新興証券会社では、スマホでカンタンに株式を購入できるなど、その利便性から若年層の利用が増えています。

\株式売買手数料が0円〜/

>>おすすめのネット証券について詳しく知りたい方は、こちらの記事をお読みください。

証券会社と銀行の違いは?

まず、ユーザー目線では証券会社と銀行の使用用途が違いますよね。

銀行でも債券や投資信託を扱っている場合はありますが、基本的に銀行はお金を預けたり、ローンを組むのが主な用途となります。

一方で証券会社は投資をする(資産形成・資産運用)ために口座を開きます。

確かに! でも、それぞれの仕組みはどうなっているの?

実は、証券会社と銀行では、直接金融と間接金融という仕組みの違いもあります。

それぞれ詳しく見ていきましょう。

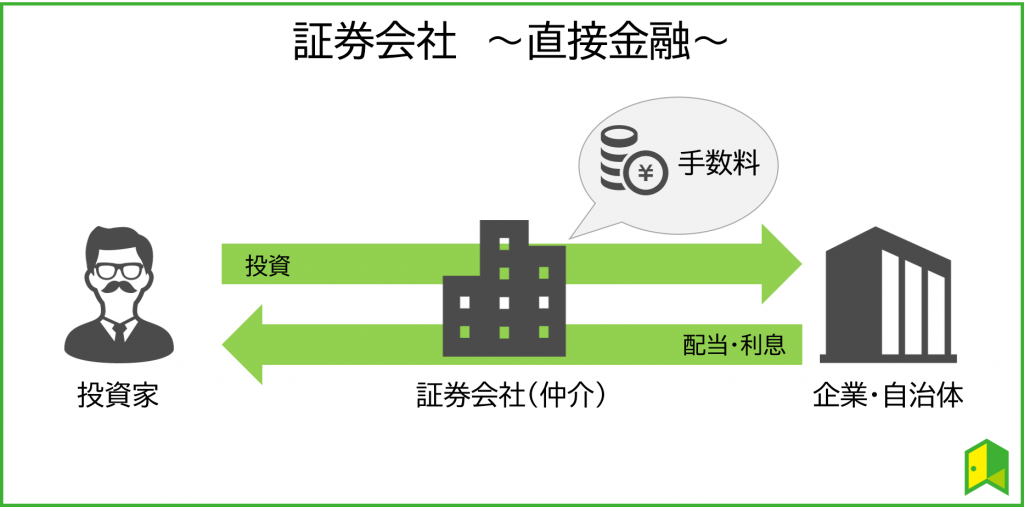

証券会社は直接金融

直接金融とはお金を必要とする相手に直接お金を出資する仕組みで、株や債券が代表商品です。

出資する側は投資家、出資される側は発行体(企業や自治体など)と呼ばれます。

この仕組みの中で、証券会社は投資家と発行体の間を仲介している存在なので、「直接金融」となります。

証券会社は、株式や債券への応募や売買を仲介することで受け取る手数料を収益源としています。

直接金融では株価上昇による利益や配当金・利息収入などは投資家自身の利益となります。

逆に、株価下落時の損失や企業倒産のリスクも投資家が直接負うことになる点も覚えておきましょう。

リスクをなるべく抑えるためにも、投資する前に基礎知識をつけておくんだワン!

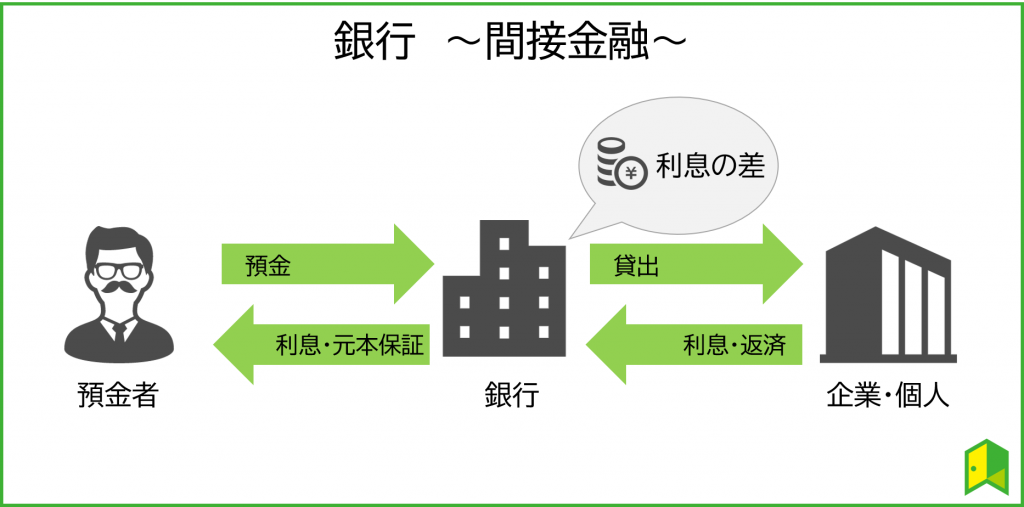

銀行は間接金融

間接金融とは預金者からお金を借り、お金を必要としている相手に貸し出す仕組みで、代表的なのが銀行預金ですね。

この仕組みの中で、銀行は預金者から集まったお金を企業等に貸し出す存在なので、「間接金融」となります。

僕たちが銀行口座に預けているお金が、間接的に貸し出されているんだね!

銀行は貸付先から利息を貰うと同時に、預金者へも利息を支払います。

銀行の利益は「貸付先からの利息」-「預金者へ支払う利息」になるんだワン!

預金者は直接金融のように高い利益は狙えませんが、企業への融資が失敗しても銀行が預金額を補償してくれるため、リスクはかなり低いと言えますね。

間接金融の場合は銀行がリスクを負うってことなんだね!

証券会社と銀行はどっちが安心?

直接金融と間接金融の違いを説明しましたが、どちらも口座に自分の財産を置いておくことになりますよね。

では、もしも証券会社や銀行が破綻したときに財産はどうなるのでしょうか?

結論から言うと、どちらも1,000万円までは保障があります。

証券会社:分別管理で安心

証券会社は、投資家の有価証券やお金を自社の資産と分けて管理する「分別管理」が法律で義務付けられています。

そのため、万が一証券会社が破綻しても財産は戻ってきます。

でも、財産が返せない場合もあるんじゃないの…

そんな万が一の場合でも、日本投資者保護基金から1人あたり1,000万円までは補償を行ってくれるので安心ですよ。

もちろん、投資による損失(株価の値下がり等)は補償の対象ではないワン!

銀行:預金保険制度で安心

銀行は預金保険制度の対象となっているので、万が一破綻しても一定額が保障されます。

保障内容は以下の通りです。

- 当座預金、利息の付かない普通預金などの「決済用預金」は全額保護

- 利息の付く普通預金、定期預金などの「一般預金」は金融機関ごとに1人当たり元本1,000万円までと利息が保護

ちゃんと預金者を守る制度があるんだね!

【証券会社と銀行の違い】まとめ

以上、証券会社とは何か、銀行との違いを説明してきました。

最後に重要ポイントを3つにまとめますね。

- 証券会社とは株式や債券などの取引を仲介する会社のこと

- 証券会社は直接金融、銀行は間接金融

- 証券会社も銀行も顧客資産を保障する制度がある

株式投資や債券投資を始める際には、証券会社の仕組みを理解しておきましょうね。

◆全部無料で、お金や投資に関して誰でも簡単に学べます

いろはにマネーの会員(無料)限定サービスでは、

- お金や投資の最新情報がわかるメールマガジンを受け取れる📧

- NISAやiDeCoなど資産形成の方法・やり方が初心者でもわかる💡

- 資産運用したい方に向けて、個別株式やFXなどの投資方法についてもご用意📈

まずはメールアドレスを入力するだけでOK! ぜひともご登録ください。

[signup-form]