※この記事は2019年6月12日公開の記事を更新したものです。

・金利って言葉をよく聞くけど、意味はイマイチわからない…。

・最近は金利が低いようだし、どうすればお金を増やせるの?

このようなお悩みを解決します。

本記事の結論

- 金利とは預金や貸付に対するお礼の割合のこと

- 変動金利は日銀の政策金利、固定金利は政府の10年国債の金利が基準

- 高金利を狙うならネット証券や融資型クラウドファンディングを活用しよう

ニュースや住宅ローンの借入れ等で、金利について耳にする機会も多いでしょう。

とはいえ「名前しか知らない…」「仕組みが複雑そうじゃない?」と、意味まではなかなか理解できていないはず。

結論から言うと、金利とはお金を借りた人が、借りたお金に対して支払う利子の割合です。

今回は金利の基本情報から高金利を狙うためにおすすめの方法まで、図解も含めて初心者向けにわかりやすく解説します。

気付かないところで損しないためにも、一緒に金利について学ぶワン!

金利とは?

金利とは、お金を借りた人が、借りた金額に対して追加で払う金額の割合を表します。

そのため、銀行預金やクレジットカードの分割払いを利用する時などは、金利がどれくらいか確かめる必要があるのです。

具体的にどうやって金利がわかるの?

例えばあなたが銀行に100万円を預金し、1年後に預金額が101万円になっていたと仮定しましょう。

この場合だと100万円に対して1万円(利子)増えているので、金利は年率1%となります。

つまり、お金を貸してくれた額に対するお礼の割合ってことだワン!

金利と利子の違い

金利と合わせてよく用いられる利子とは、お金を借りた側が貸した側に返すお金の総額から元金を引いた金額です。

つまり利子とは、お金を借りることに対しての「手数料」だと認識してください。

え?それって金利と同じ意味じゃない?

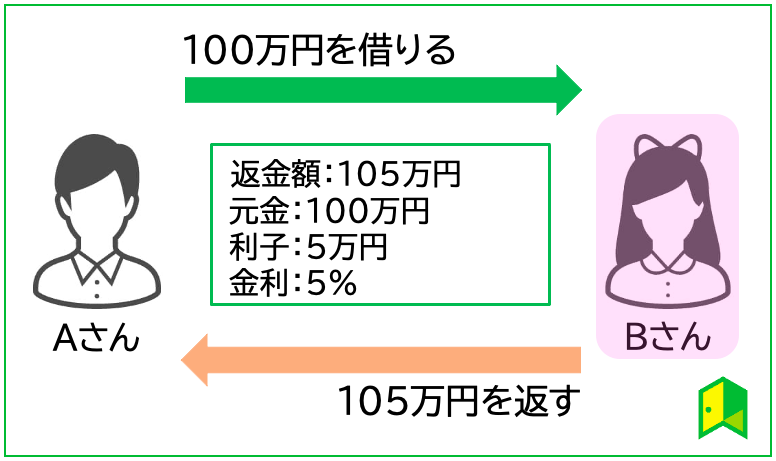

と思った方のために、BさんがAさんから100万円を借りて105万円を返す場合を想定して、違いを確認してみましょう。

お金を貸してもらったBさんの立場から見ると、状況は以下のような感じです。

- Aさんにお礼として上乗せする割合が5%

→金利 - Aさんにお礼として上乗せする金額が5万円

→利子

実際にAさんから借り入れたお金(元金)に対してのお礼を、割合で見るか金額で見るかの違いとなりますね。

金利は利回りや利息と違う?

利回りや利息も、金利と似ていて分かりづらいな…。

金利と似たような言葉として「利回り」や「利息」がありますが、これらとも違いがあります。

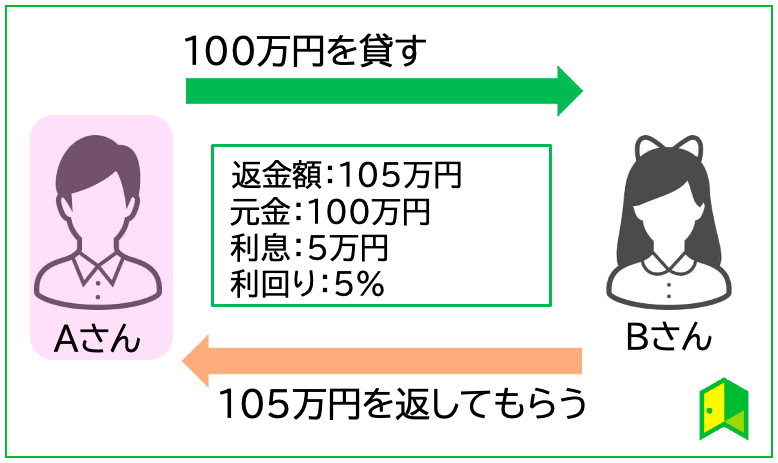

先ほど例で示したAさんとBさんの貸し借りについて、今度は貸し手であるAさんの立場から見てみましょう。

上図の状況としては、以下のような感じです。

- Bさんからお礼として上乗せされる割合が5%

→利回り - Bさんからお礼として上乗せされる金額が5万円

→利息

実際にBさんへ貸したお金に対して上乗せしてもらえるお礼を、割合で見るか金額で見るかで言葉が変わるのです。

ここまで出てきた「金利」「利子」「利回り」「利息」の違いについて、表でまとめました。

| お礼の割合 | お礼の金額 | |

| 借り手 | 金利 | 利子 |

| 貸し手 | 利回り | 利息 |

貸し借りする立場と、お礼をどのように示すかによって、適切な言葉は使い分けられればワンランクアップですね。

元金に対し、年間で何%の利息が付くかを「年利」と言うんだワン!

固定金利と変動金利とは?

固定金利と変動金利ってどう使い分ければいいの?

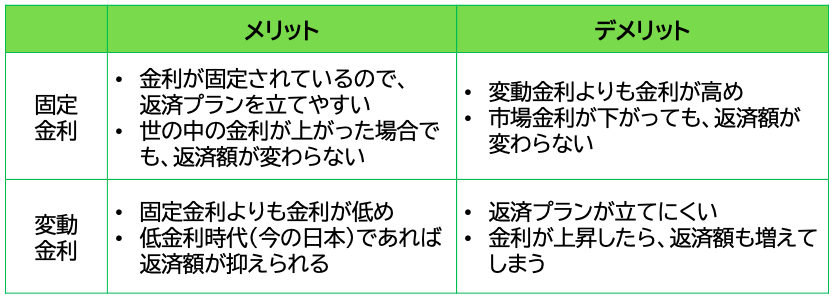

住宅ローンを組む場合の金利に「固定金利」と「変動金利」があるため、どう選ぶべきか迷う人もいるでしょう。

選択を間違えてしまえば最終的に損をする可能性もあるので、両者の違いを丁寧に説明していきますね。

固定金利とは

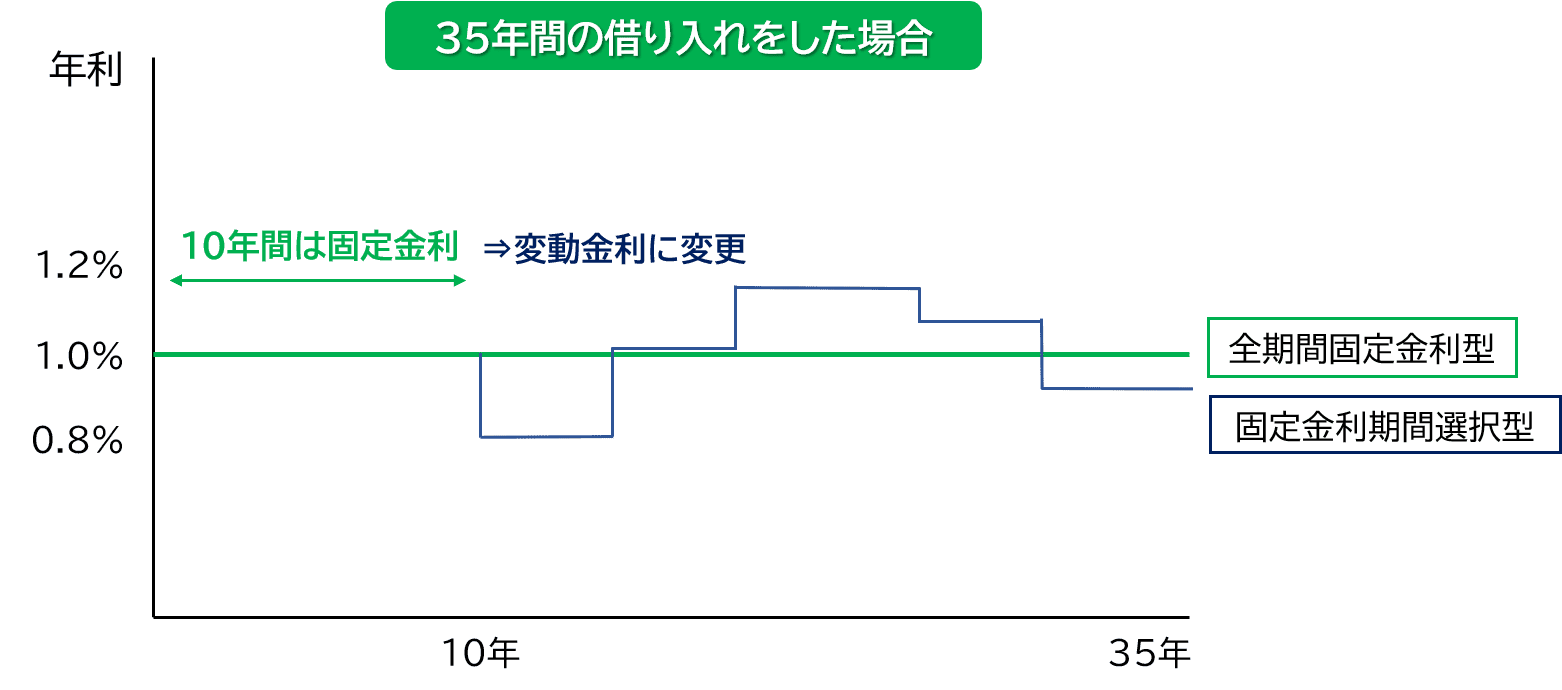

固定金利とは、契約した時点から金利がずっと一定になる仕組みで、主に以下の2タイプが存在します。

- 全期間固定金利型

→返済が終わるまで金利が変わらない - 固定金利期間選択型

→設定した期間内のみ金利が変わらない

より理解を深めるために、35年間の借り入れをした場合をイメージして違いを確認してみましょう。

例えば全期間固定金利型を選んで家を買った時の金利が年利1%なら、35年間の返済が終わるまで金利は1%のままです。

固定金利期間選択型では10年などの選んだ期間内は固定金利ですが、期間経過後は変動金利か固定金利を選択できます。

つまり「フラット35」は全期間固定金利型ってことだね!

変動金利とは

変動金利とは、一定期間ごとに金利が変動する仕組みのことで、一般的に住宅ローンなら5年ごとに変更されます。

「銀行の銀行」とも呼ばれる、日本銀行が決める政策金利に連動する傾向がある点に注目ですね。

それなら…。固定金利と変動金利はどっちが得なのかな?

と感じた方もいると思いますが、あなたのライフプランによって、どちらが合っているかどうかは変わります。

まずは固定金利と変動金利のメリット・デメリットから考えてみましょう。

2021年時点では日銀のマイナス金利政策の影響を受け、変動金利の方が金利は安くなっている状態です。

とはいえ将来的には金利上昇の可能性もあるため、今後を見据えて安定した固定金利を選ぶのも選択の一つでしょう。

住宅ローン利用者全体では、「変動金利」を選んでいる人の方が多いワン!

金利の仕組みをわかりやすく説明

金利の正体は見えてきたけど、そもそも金利ってどんな仕組み?

金利の仕組みについて、以下の3点を解説します。

- 金利の上限はどれくらい?

- 固定金利は「10年国債の利回り」が基準

- 変動金利は「短期プライムレート」が基準

お金の借り手側が金利で大損しないように仕組みが作られているため、それぞれチェックしていきましょう。

①金利の上限はどれくらい?

お金の貸し借りでは貸し手が有利になるため、「勝手に高い金利を設定されるのでは?」と不安になるかもしれません。

上記のように法外な設定にならないよう、金利は「利息制限法」という法律によって上限が定められているのです。

金利の上限は、以下の通り借入金額によって変化します。

| 借入金額 | 金利の上限 |

| 10万円未満 | 年20% |

| 10万円〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

業者や会社、銀行はこの法律に基づき、利用者が借りる金額によって金利を決定しています。

もし上限をオーバーしていれば違法となるので、金利で被害を受けないためにも頭に入れておいてくださいね。

上限があっても、会社ごとに金利は違うよね。金利はどう決めるの?

業者や会社によってまちまちな金利ですが、実は金利の種類によって別々の基準が存在しています。

それではどのような基準があるのか、詳しく見てみましょう。

②固定金利は「10年国債の利回り」が基準

固定金利は「10年国債の利回り」が基準となっています。

10年国債とは、日本政府が国の運営に必要な資金を集めるために発行する、満期が10年の債券のことです。

インフレやデフレなど将来の物価変動や金融政策が及ぼす影響を考慮し、国債市場にて金利が決まります。

たとえインフレ等が発生していなくても、期待が高まれば変化を先取りして変動する可能性がある点は覚えておきましょう。

固定金利期間選択型では、「円金利スワップレート」を基準とするワン!

③変動金利は「短期プライムレート」が基準

変動金利は日本銀行の定める政策金利に基づいて決まる、「短期プライムレート」が基準となることが多いです。

政策金利とは日本銀行が一般の銀行にお金を貸す際に発生する金利で、以下のような特徴を持っています。

- 好景気によるインフレ

→引き上げられる - 不景気によるデフレ

→引き下げられる

基本的には政策金利が上がれば変動金利も上がり、政策金利が下がれば変動金利も下がるといった具合ですね。

マイナス金利政策が続いている最近の変動金利は、およそ0.4%~0.6%で推移しています。

金利の決め方を知っておけば、住宅ローンを組む際にも役立ちそう!

銀行預金で高めの金利を貰う方法

最近は銀行預金が超低金利だよね…。どうすれば高めの金利を貰えるの?

もしあなたが銀行預金をしていれば「銀行にお金を貸している状態」になるため、ここにも金利が発生します。

実は銀行預金の金利を少しでも増やす裏ワザがあるので、さっそく紹介していきますね。

銀行預金における金利の現状

2021年現在、銀行の普通預金金利は以下のように超低金利で推移しているのが現状です。

| 日時 | 平均年利率等(年%) |

| 2013/01/07 | 0.02 |

| 2015/01/05 | 0.02 |

| 2017/01/02 | 0.001 |

| 2019/01/07 | 0.001 |

| 2021/01/04 | 0.001 |

2016年頃から0.001%の低い数値で止まっており、1年間100万円を普通預金しても利息は10円程度しか受け取れません。

そのため銀行預金の役割としては、非常時の支払いなど安全にお金を保存するために利用するのが良いでしょう。

資産を増やすためなら、銀行預金は役立たないね…。

ネット銀行でお得に金利を受け取ろう

少しでも預金金利で得をしたいと考えるならば、ネット銀行を活用するのがおすすめです。

実店舗を持たない分、従業員数や地代を抑えられ、低コストを実現できるのが大きな要因といえます。

例えば楽天銀行は普通預金利率が0.02%のところ、楽天証券に口座開設して楽天銀行の口座と連携するだけで金利が0.1%にアップします。

大手の銀行と比べてサポート体制は落ちますが、お金を銀行で寝かせるだけなら大きなデメリットにはならないでしょう。

メガバンクの普通預金金利と比べたら、100倍になる計算だ!

\楽天銀行との連携で金利が0.1%に!/

【高金利を狙うなら】融資型クラウドファンディングに注目

銀行預金でなくとも、より高い金利が見込めるものがあったら知りたいな。

資産を増やすべく高金利を狙いたいならば、銀行預金とは別物ですが「融資型クラウドファンディング」がおすすめです。

主な仕組みは、あなたの持っているお金を「資金を必要とする企業」に貸すことで、利益を得るというもの。

投資の一種ということで社会貢献にもなり、利回りは3%〜7%と大きな利益が見込めます。

案件の中には保証会社と契約を結んでいるファンドもあるため、元本が欠損するリスクを軽減できるのも魅力ですよ。

最低1万円から始められる参入ハードルの低さもメリットだワン!

融資型クラウドファンディングでは、大手のFundsが人気です。

それぞれの特徴などは、「クラウドファンディングの種類・手数料・利回りを徹底比較!」の記事で解説しています。

金利とは?まとめ

金利についての理解がとっても深まったよ!

金利とはどのようなものかについて、仕組みや高い金利を得る方法も交えながら説明してきました。

最後に、本記事の重要なポイントを3つにまとめます。

- 金利とは預金や貸付に対するお礼の割合のこと

- 変動金利は日銀の政策金利、固定金利は政府の10年国債の金利が基準

- 高金利を狙うならネット証券や融資型クラウドファンディングを活用しよう

ローンを組む際などは、金利についての基礎知識があるだけで損する確率をグッと減らせます。

通常の銀行預金と比べて高い金利を得る裏ワザも存在するので、本記事を読んだあなたはぜひ活用してみましょう。

>>【楽天銀行と提携すれば金利0.1%に!】楽天証券の公式サイトを見る

本サイトのLINE公式アカウントでは、あなたの投資生活をサポートする役立つ情報発信を行なっています。

「未来の生活をもっと豊かにしたい!」と思った方は、さっそく追加してみてくださいね。