この記事の更新履歴

2024/9/3 COZUCHIのキャンペーン情報を更新しました。

2024/8/5 COZUCHIのキャンペーン情報を更新しました。

2024/7/5 COZUCHIのキャンペーン情報を更新しました。

2024/6/4 COZUCHIのキャンペーン情報を更新しました。

2024/5/7 COZUCHIのキャンペーン情報を更新しました。

2024/3/5 COZUCHIのキャンペーン情報を更新しました。

2024/1/8 COZUCHIのキャンペーン情報を更新しました。

2023/11/14 COZUCHIのキャンペーン情報を更新しました。

2023/7/10 COZUCHIのキャンペーン情報を更新しました。

2023/9/26 IFAの紹介を追加しました。

2023/10/5 COZUCHIのキャンペーン情報を更新しました。

老後2,000万円問題やコロナショックの影響で、お金を働かせる資産運用に興味を持ち始める人が増えてきています。

とはいえ資産運用についての知識が少なく、「何となく難しそう…」と感じている人も多いはず。

そこで今回は投資初心者でも少額から安心して始められる資産運用を中心に、おすすめ5選をランキング形式で説明します。

これから資産運用を始めたいあなたに、読んでおくべき投資本まで紹介するので、ぜひ最後までご覧ください。

この記事を読めば、将来に向けた資産運用の第一歩が踏み出せるワン!

💡【結論】オススメの資産運用5選

- 投資信託(SBI証券)

公式サイト:https://www.sbisec.co.jp/ETGate

まずは投資信託で少額の積立がおすすめ。SBI証券なら手数料を抑えて投資できます。 - ロボアドバイザー(WealthNavi)

公式サイト:https://www.wealthnavi.com/

ロボアドなら知識不要でプロ同様の投資が可能。WealthNaviはNISAも利用できます。 - ポイント投資(楽天証券)

公式サイト:https://www.rakuten-sec.co.jp/

楽天ポイントで1ポイントから投資可能。楽天カードや楽天銀行と組み合わせれば効率的にポイント獲得! - 不動産クラウドファンディング(COZUCHI)

公式サイト:https://cozuchi.com/

1万円から安定利回りの投資が可能。COZUCHIは今まで元本割れもなし。

しかもいろはにマネーからの登録限定で、Amazonギフト券2,000円分をプレゼント! - IFA(資産運用ナビ)

公式サイト:https://adviser-navi.co.jp/watashi-ifa/

希望条件を入力するだけであなたに合ったアドバイザーを見つけることが可能。サポート体制も充実。

\まずは診断/

あなたにぴったりの資産運用はどれ?

「いろはに診断」で10秒チェック!

資産運用は初めてですか?

▼ この記事は音声でも聞くことが出来ます▼

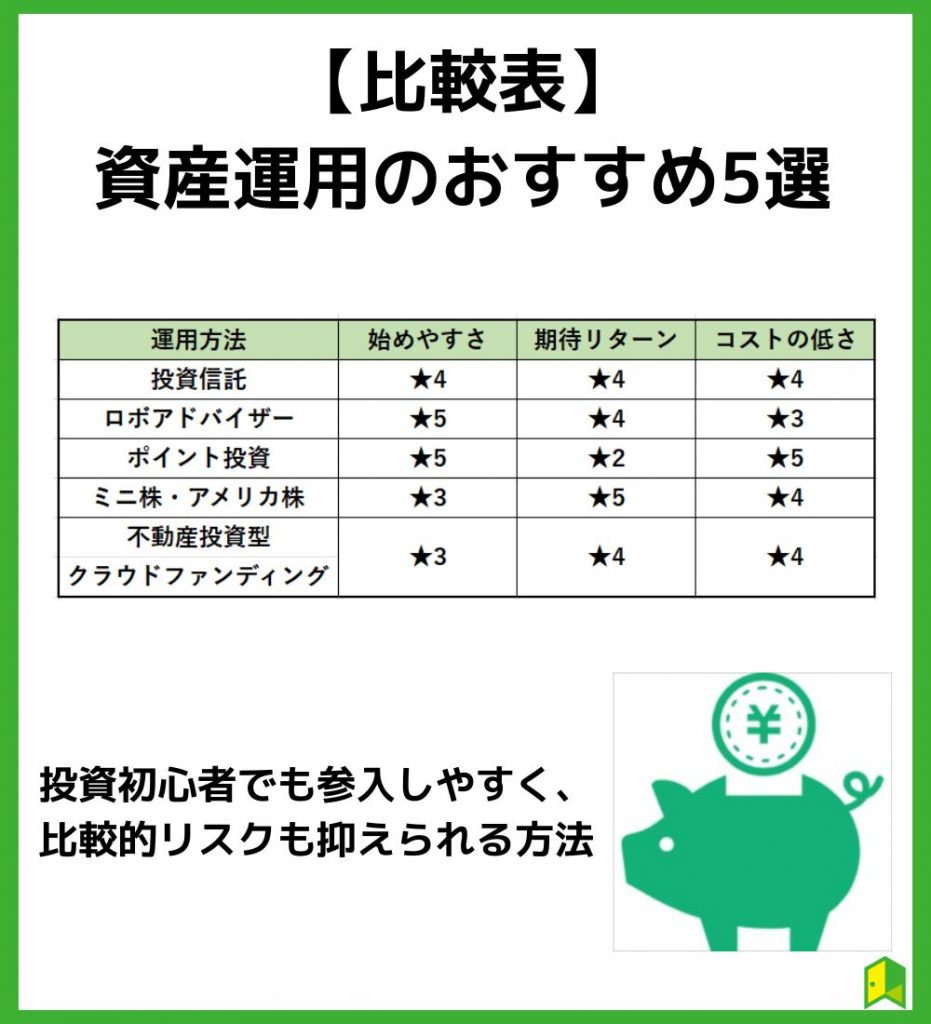

【比較表】資産運用のおすすめ5選

初心者でもできる資産運用の方法を、比較して確認したいな…。

投資初心者は何から始めるべきか悩んでいる方に向けて、まずは比較表でおすすめの資産運用を確認してみましょう。

| 運用方法 | 始めやすさ | 期待リターン | コストの低さ |

|---|---|---|---|

| ①投資信託 | ★★★★☆ 4 | ★★★★☆ 4 | ★★★★☆ 4 |

| ②ロボアドバイザー | ★★★★★ 5 | ★★★★☆ 4 | ★★★☆☆ 3 |

| ③ポイント投資 | ★★★★★ 5 | ★★☆☆☆ 2 | ★★★★★ 5 |

| ④ミニ株・アメリカ株 | ★★★☆☆ 3 | ★★★★★ 5 | ★★★★☆ 4 |

| ⑤不動産投資型クラウドファンディング | ★★★☆☆ 3 | ★★★★☆ 4 | ★★★★☆ 4 |

上記の資産運用方法は投資初心者でも参入しやすく、比較的リスクも抑えられることからおすすめの方法です。

中でもどの資産運用方法が合っているかどうかは人それぞれ異なるので、これから一緒に確認していきましょう。

まずは各運用方法の特徴を、ざっと掴むんだワン!

資産運用の種類について詳細はこちら

代表的な資産運用(投資商品)12個を比較

仮想通貨とか、FXはどうなの?

結論から言うと、仮想通貨やFXは初心者には向いていません。

以下は、代表的な資産運用を網羅した表です。

| 投資商品 | 特徴 | 必要資金 | リスク・リターン | 運用期間 |

|---|---|---|---|---|

| 株式 | 上場企業に投資する方法。配当や優待、値上がり益がある。 | 数万円~ | 中~大 | 超短期〜長期 |

| 投資信託 | プロにお金を預け、株式や債券などの組み合わせに投資してもらう。 | 100円~ | 中 | 中長期 |

| ETF | 上場している投資信託のことで、いつでも売買できる。 | 数万円~ | 中 | 短期〜長期 |

| 米国株 | 米国に上場している企業やETFに投資すること。成長性や高配当など様々な特徴がある。 | 数万円~ | 中~大 | 短期〜長期 |

| 債券 | 国や企業が発行する債券に投資すること。基本的に利回りは低いが元本が戻ってくる。 | 1万円~ | 小 | 長期 |

| ロボアドバイザー | AIやシステムが自動で投資してくれる方法。手間をかけずに運用可能。 | 1万円~ | 中 | 長期 |

| REIT | 複数の不動産が入っているETF。 | 数万円~ | 中 | 中長期 |

| FX | 外国為替取引。外貨を売買して利益を得る方法だが、レバレッジなども利用する。 | 100円~ | 中~大 | 超短期〜長期 |

| 仮想通貨 | ビットコインなど仮想通貨を売買して利益を狙う方法。裏付け資産は無いが高騰することも。 | 100円~ | 大 | 超短期〜長期 |

| 現物不動産 | マンションやアパート一室など不動産に投資する方法。定期収入が魅力だが、ローンを活用することが多い。 | 数百万円~ | 中 | 長期 |

| 投資型クラウドファンディング | 企業に間接的に融資したり、不動産に1万円から投資できる。比較的利回りが安定している。 | 1万円~ | 中 | 中長期 |

| 保険 | 資産運用というよりは「もしも」に備えるため、掛け捨て型の方がコスパは良い。 | 数千円~ | 低 | 長期 |

以下では、初心者向けの資産運用を紹介するワン!

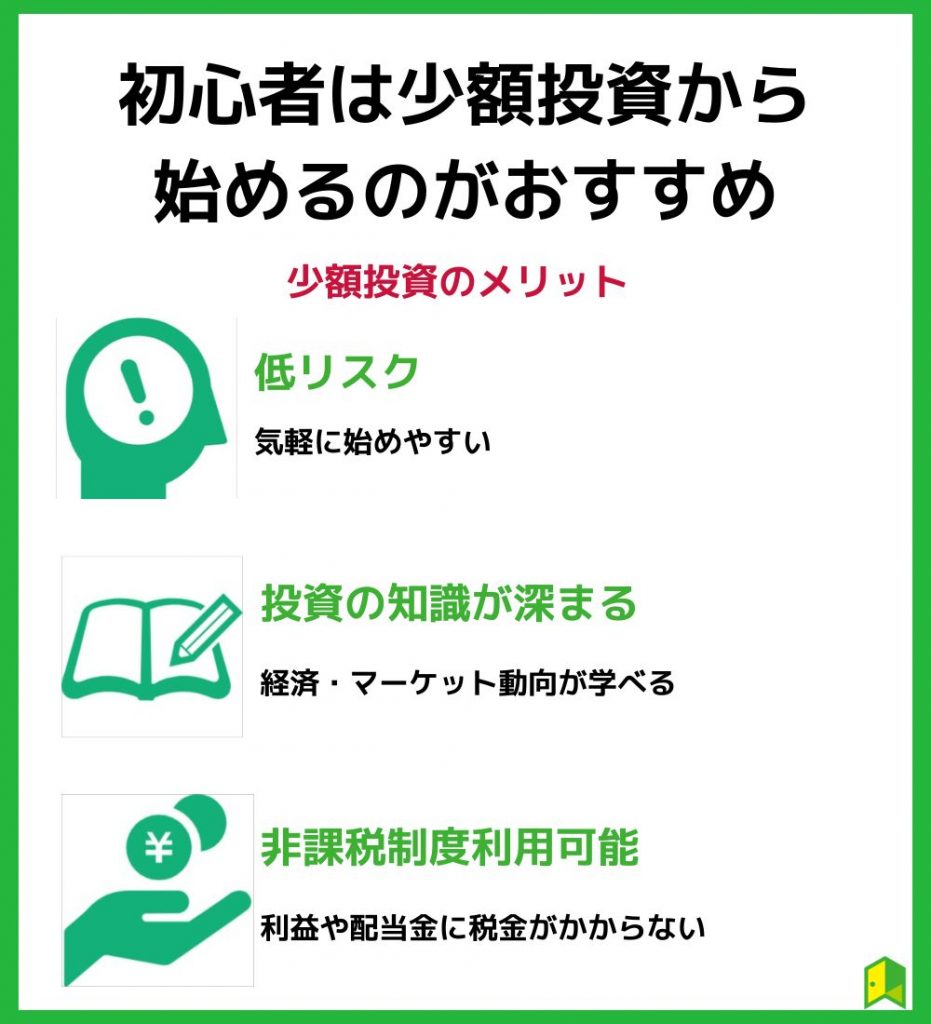

初心者は少額投資から始めるのがおすすめ

投資って、元手が多くないと始められなさそう…。

「投資に使えるまとまった資金がない」という方も多いはずですが、投資は少額からでも十分始められます。

どれほど少額かというと、100円から始められる投資もあり、さらにポイントを活用すれば現金を使わず始められる方法も。

また少額投資を行うことにより、以下のようなメリットも享受できるのが魅力です。

- リスクが低い

→気軽に始めやすい - 投資の知識が深まる

→経済・マーケット動向が学べる - 非課税制度が利用できる

→利益や配当金に税金がかからない

初心者の段階で大金を投資してしまうと、損失が生じた場合に大きなショックを受けるかもしれません。

そのため、最初は家計に負担をかけない程度の額からスタートするのが良いでしょう。

投資に慣れてきたら、徐々に投資額を増やせばOKだワン!

少額投資については、「【少額投資は意味ない?】株初心者はいくらから始めるべき?おすすめな投資手法も解説!」の記事で解説しています。

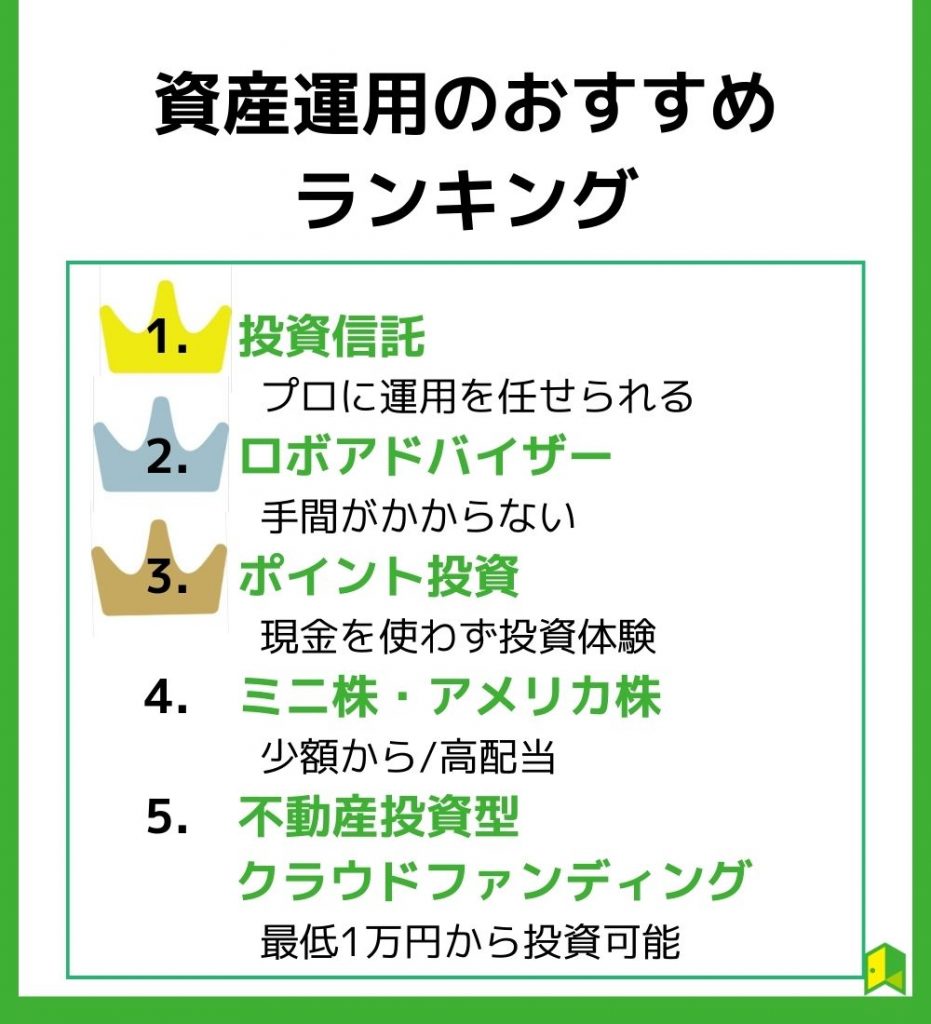

資産運用のおすすめランキング5選【初心者向け】

初心者でも始めやすい資産運用方法は?

投資初心者におすすめしたい資産運用としては、以下の5つが挙げられます。

数ある資産運用の中でも、初心者が取り組みやすいものを厳選しました。

上記5つはすべて筆者が取り組んでいる投資手法ですので、実際の取引画面と併せてリアルな意見を紹介していきます。

逆にFXや信用取引はハイリスクだから、初心者は避けるんだワン!

①投資信託

投資信託の特徴

- 投資のプロに運用を任せられる

- 商品1つで手軽に分散投資できる

- コストとなる信託報酬は年0.09%~1.0%程度

投資信託は「ファンドマネージャー」と呼ばれる投資のプロが投資家に代わって運用してくれる投資商品です。

そのため購入する商品と金額さえ決めれば、投資の深い知識がなくても安心して資産運用を進められます。

銘柄分析などの難しい作業も、プロに任せられちゃうんだ!

投資信託は毎月定額をコツコツ積み立てる手法が定番で、以下のネット証券では100円から積み立てが可能です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→取扱本数は2,600本以上と、業界トップクラス。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→楽天ポイントが貯まり、全銘柄で買付手数料が無料

投資信託は株式等の価格変動のある商品のため、投資信託自体が元本割れになり、損失になることがあります。

元本割れのリスクを未然に予測し、回避するよう備えることも大切です。

投資信託の詳細は「【初心者向け】投資信託とは?仕組みや種類も図解で丸わかり」の記事にてまとめたので、併せてご覧ください。

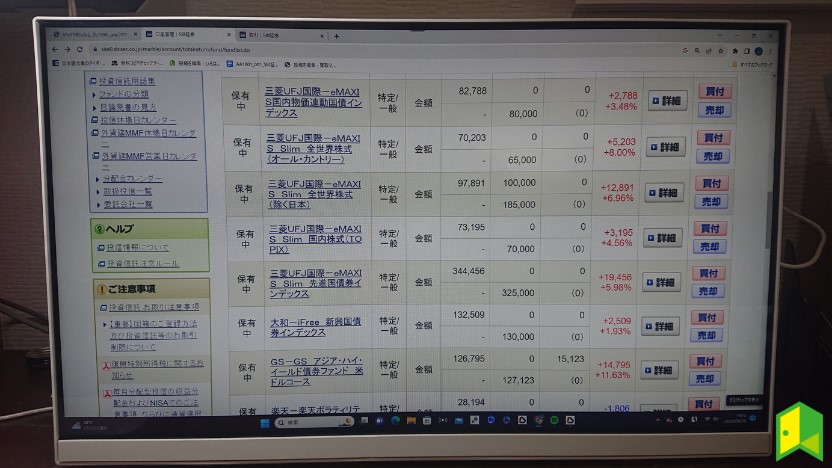

実際に投資信託をやってみた筆者のコメント

筆者は野村證券とSBI証券に口座を持っていますが、新NISAはSBI証券で投資しようと思っているので徐々にSBI証券を増やしています。

インデックスファンドが大半ですが、アジア債券など一部インデックスファンドがあまりない領域のアクティブファンドも持っています。

過去に高度な運用を行うバランスアクティブファンドを買ったこともあるのですが、こちらは含み損が出てて塩漬け状態です。

ただ、全体としては野村證券・SBI証券合わせると今年の運用成績はかなり良好です。

コロナ禍後は良好な相場環境が続いていますが、好景気が永続することはないので将来に備えて分散投資を心がけるのがよいでしょう。

②ロボアドバイザー

ロボアドバイザーの特徴

- 手間をかけずにプロ同様の投資が可能

- 資産配分を調整するリバランスを自動で行ってくれる

- 下落局面でも損失を抑えてくれる機能がある

ロボアドバイザーとは、投資家に代わりITテクノロジーを駆使し自動で資産運用してくれるサービスです。

投資信託と同様に手間や時間をかけることなく投資ができるため、投資初心者からも人気を集めています。

投資信託よりも幅広い投資先があるから、分散しやすいね!

取引や資産のバランス調整など、難しいことは全部お任せできます。

ウェルスナビによると2年以上利用された顧客の9割以上がプラス収支であるとしています。

最近は数多くのロボアドサービスが登場していますが、中でも投資家の満足度が高いのは以下3社。

- ウェルスナビ

公式サイト:https://www.wealthnavi.com/

→預かり資産と運用者数が業界No.1*のロボアド

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2024年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2024年6月時点) - ROBOPRO

公式サイト:https://folio-sec.com/robopro

→長期運用者の99%以上の通算損益がプラスに - SUSTEN(サステン)

公式サイト:https://susten.jp/

→手数料が成果報酬型だから無駄なコストがかからない

中でも「ウェルスナビ」は預かり資産と運用者数で業界No.1*の実績を誇る、圧倒的人気のサービスです。

*一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2024年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2024年6月時点)

ロボアドバイザーについての詳細は、「ロボアドバイザーのおすすめ10選比較ランキング!手数料や選び方も紹介」の記事をご覧ください。

\口座開設で1,000円プレゼント/

いろはにマネー経由でWealthNaviの口座開設をすると、1,000円プレゼントのタイアップ特典実施中!

以下のボタンからタイアップページへアクセスできます。

*詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

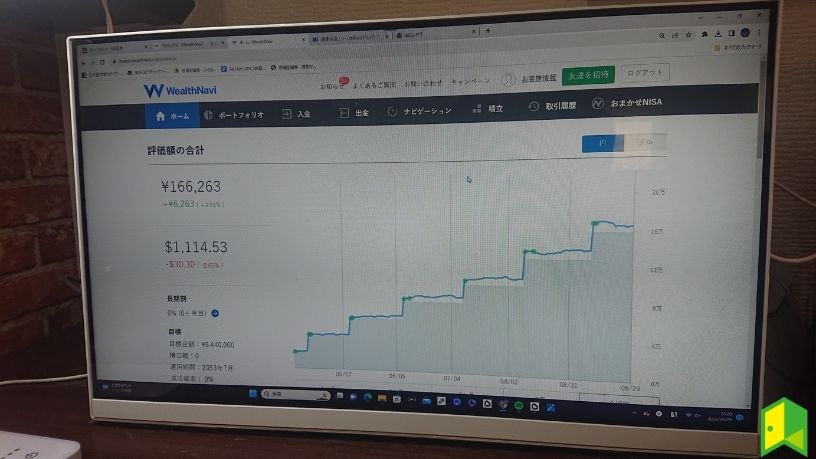

実際にロボアドバイザーをやってみた筆者のコメント

筆者はロボアドを始めたのは比較的最近で、2023年の春頃からウェルスナビを始めています。

毎月積立を利用していて、当初は2万円、いまは3万円ずつ積み立てています。

円安に支えられてパフォーマンスはまずまずですが、ドルベースではマイナスなのでひやひやしています。

最もリスクレベルが高い水準に設定していますが、それでも株の投信などと比べると値動きは小さいですね。

一度設定してしまえば、あとは定期的に残高が積み上がっていくので、頻繁に資産状況をチェックする必要はありません。

ロボアドは、長期安定投資を重視方するならおすすめですが、ハイリターンを追求する方には物足りない可能性もあります。

③ポイント投資

ポイント投資の特徴

- 現金を使わずに投資体験ができる

- NISAが利用可能

- 本格的な投資手段としては物足りない

ポイント投資とは、共通ポイントを利用して実際の株式や投資信託などに投資が出来る制度のことです。

以下のようなポイントを使って投資できるので、「いきなり現金を使って投資をするのは不安」という方にもおすすめ。

ポイントで投資して、利益は現金で受け取ることもできるんだ!

ポイント投資は現金が不要で心理的なハードルは下がる分、額が小さくなるため本格的な資産運用には不向きです。

まずはポイント投資で資産運用のイメージをざっくりと掴み、慣れてきたら投資信託や株式投資にも挑戦しましょう。

少額で投資できるうえ、ポイントの有効活用ができるメリットはあるものの、ポイントを貯めようとして無駄遣いしてしまう事や、損失になるデメリットもあります。

実際にポイント投資をやってみた筆者のコメント

筆者はSBI証券でVポイントのポイント投資を行っています。

SBI証券で還元率が5%となる三井住友カードプラチナプリファードで獲得したポイントは、基本的に全て投資信託に投入しています。

1月から10月までの10ヶ月で、もう10万ポイント以上は投資に回せているワン!

クレカ積立で獲得したポイントを活用することで、さらにポイント投資を積極的に進められます。

特にクレジットカードを普段使いしている方は、年会費を払ってでも上位カードで還元率を高めるのがおすすめです。

>>【筆者も利用中】SBI証券と三井住友カードを申し込んでクレカ積立を始める

④ミニ株・アメリカ株

ミニ株・アメリカ株の特徴

- ミニ株は少額から株取引ができる

- アメリカ株は高配当で利益をあげやすい

- 他の投資方法と比べて前提知識が必要

ミニ株とアメリカ株は株式投資の一種で、投資信託と異なり自分で投資先を決定し、好きなタイミングで取引できます。

日本株は基本的に100株単位の取引となるため数十万円程度の資金が必要ですが、「ミニ株」は1株から購入可能です。

1株なら数千円程度だし、気軽に買いやすいね!

自力で伸びそうな銘柄を見つけて投資するので、プロに運用を任せる投資信託よりも投資知識が必要な点は注意しましょう。

アメリカ株は1株単位での取引が中心だから、少額取引にも合ってるワン!

ミニ株は投資金額が少ない為、積立投資や分散投資がしやすいです。初心者の方は、投資の第一歩として活用する事も良いのではないでしょうか。一方で取引できる銘柄が限られるうえ、売買の時間が決定していない事は注意が必要です。

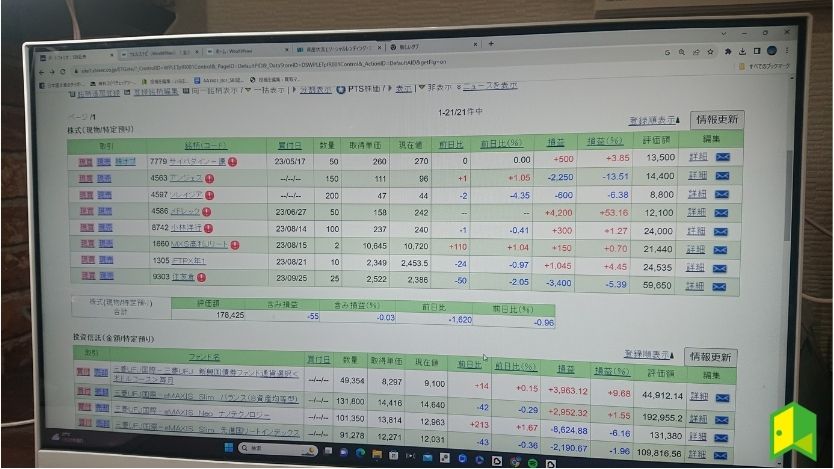

実際にミニ株をやってみた筆者のコメント

SBI証券では、ミニ株も通常の株も資産管理画面で一緒に表示されますが、「数量」が100株未満の個別株はミニ株投資によるもの。

筆者の場合、ミニ株はリスクの高い株の購入に使用します。

上の画像をみても、「ソレイジア」「メドレック」など株価が低位の小型株が中心だとわかるワン!

こうした株は、少し値上がりするだけで値上がり率でみると大きくなるので、急反発による利益を狙っています。

ただし、いずれも大手の安定企業とはいえないため、最悪倒産しても大損にならないよう投資金額をコントロールしているのです。

ミニ株なら少額投資が可能なので、ハイリスクな株へ金額を絞って投資するうえでも有効な手立てとなります。

>>【筆者も投資中】SBI証券でミニ株(単元未満株)投資を始める

⑤不動産投資型クラウドファンディング

不動産投資型クラファンの特徴

- 最低1万円から気軽に投資できる

- 登記など複雑な手続きが不要

- 運用にかかる手間やコストが少ない

不動産投資型クラウドファンディングは投資家から資金提供を受け、その資金をもとに物件を購入・運営するクラウドファンディングです。

一般的な現物の不動産投資を行う場合は数百万円以上の元手が必要ですが、不動産投資型クラウドファンディングなら1万円から小額投資できます。

入居者の募集から管理まで、運営会社に一任できるのも楽だ!

少額で取引可能で運用期間中の物件の管理はすべて運営会社が行う為、手間がかかりません。しかし元本割れのリスクや人気の高いファンドには応募が殺到し、投資すらできないというケースがあるので念頭に置いておきましょう。

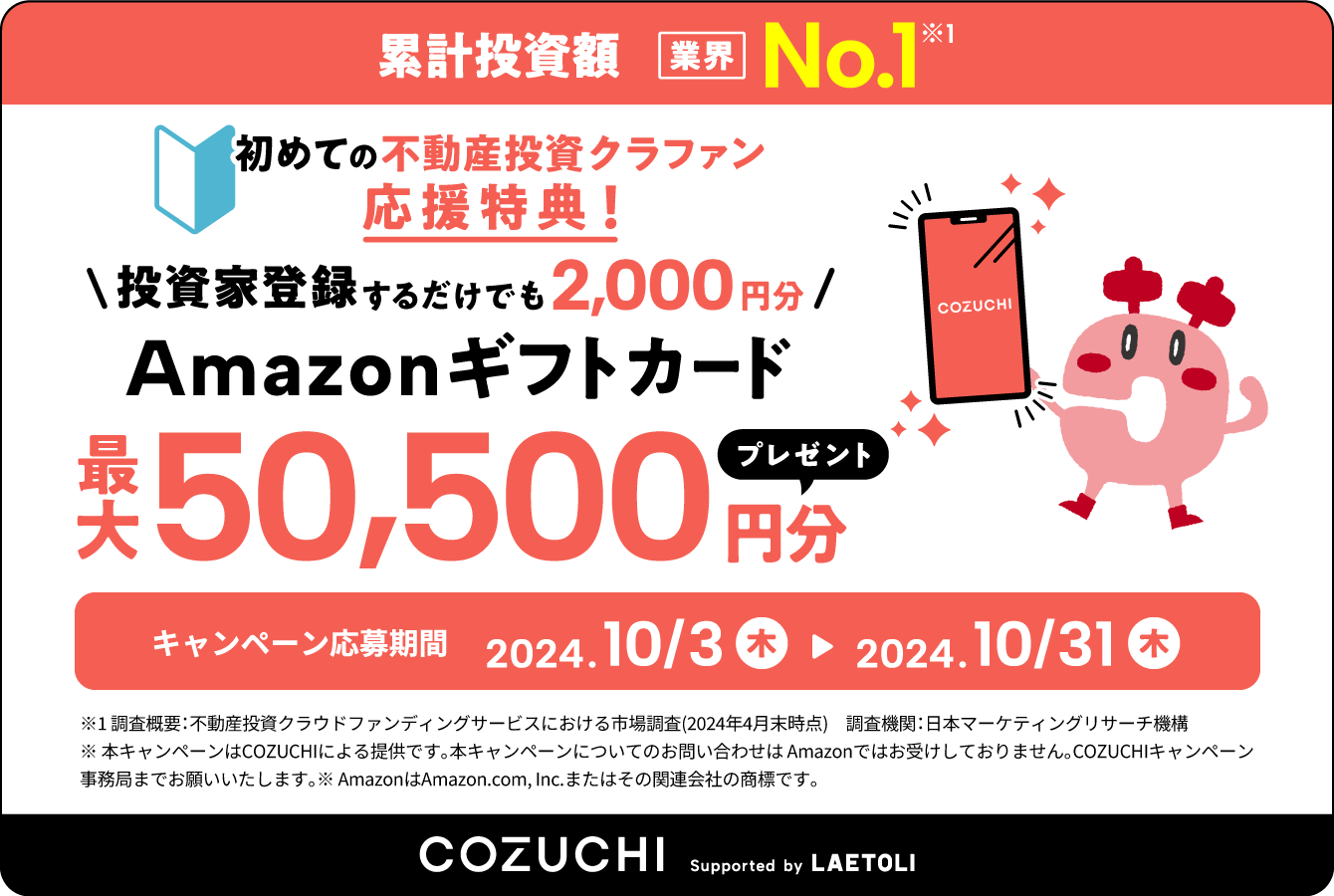

国内に数ある不動産投資型クラファンの中でも、利回りが高く途中解約もできる「COZUCHI」は特におすすめです。

今なら投資家登録だけで参加できるキャンペーンも実施中なので、以下のリンクからチェックしてみましょう。

\Amazonギフト券プレゼント/

1万円から投資できるCOZUCHIなら、豊富な案件から投資先を選べます。

いろはにマネーからの登録限定でAmazonギフト券キャンペーンを実施中!

実際に不動産投資型クラウドファンディングをやってみた筆者のコメント

不動産投資クラウドファンディングはOwnersBookやCOZUCHIなど複数のアカウントを持っていますが、実は少し苦戦しています。

損が出てくるのではなく「そもそもファンドに投資できない」ことが苦戦の原因です。

OwnersBookなどは先着順でのファンドが多いのですが、募集開始時に待ち構えていないとなかなか購入できません。

仕事で忙しいなどの理由で、毎回のように募集タイミングを逃してしまいます。

資産総額が途中で減少していますが、これは損をしたのではなく別の資産に投資するために引き出した分です。

この課題に対する決定打は自分の中で見いだせてないですが、多数のファンドに口座開設しておくのは一つ対策として有効でしょう。

>>【筆者も登録中】OwnersBookの無料会員登録をする

初心者の資産運用でおすすめの制度3選

初心者でも始めやすい資産運用方法は?

資産運用では自分に合った投資手法を選ぶほか、より効率的にお金を増やせる非課税制度も利用するのがおすすめです。

中でも投資初心者を含めて知っておきたい制度が、以下の3つ。

どれも簡単に申し込めて便利な制度であるため、1つずつ確認していきましょう。

①NISA(つみたて投資枠)

NISAつみたて投資枠の特徴

- 非課税投資枠は年間で最大120万円

- 投資対象は投資信託(ETFを含む)

- 手数料が安価でローリスクな商品が多い

NISAのつみたて投資枠は少額からの資産形成を後押しを目的に作られた、長期運用向けの非課税制度です。

通常は利益に対して約20%の税金がかかるところ、NISAを使えば税金がゼロになるため、資産運用の効率がグッと上がります。

税金がタダになるなんてすごいね!

対象は投資信託のみですが、毎月100円から始められる商品も多いことから、初心者でも気軽に利用できる制度です。

つみたて投資枠に対応した投資信託は膨大にありますが、以下記事でおすすめの商品を厳選したのでぜひご確認ください。

>>【専門家監修】つみたてNISA(つみたて投資枠)のおすすめ銘柄10選と最適な組み合わせを紹介!

監修者のポイント

2024年からつみたてNISAの投資枠が変更となりました。金融庁が指定する約270本の投資信託の中から投資先を選別でき、非課税期間が無期限となるメリットがあります。

- 年間のつみたて投資枠が40万円から120万円へ拡大

- 非課税保有期間が20年から無期限化される

- 投資可能期間が「2023年まで」から恒久化される

- 一般NISAの役割を引継ぐ成長投資枠との併用が可能

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

②iDeCo

iDeCo の特徴

- 老後の資金づくりに役立つ制度

- 加入者数が324万人を突破(2024年4月時点)

- 掛金の上限金額は職業により異なる

iDeCoとは「個人型確定拠出年金」の愛称で、公的年金に加えて給付を受けられる私的年金制度の一つです。

拠出する掛金は「所得控除」の対象となるため、その年の所得税や翌年の住民税が安くなる点も選ばれる秘訣と言えます。

老後に向けた資産形成を目指しているなら最適だね!

運用利益が全て非課税になる点や拠出する掛金は「所得控除」の対象で税金が安くなるメリットがありますが、60歳までは引き出しが出来ないため、養育費などに活用出来ないデメリットもあります。

iDeCoは年金制度ということで原則60歳までお金を引き出せないため、今後起こりうるライフイベントを考慮した上で利用しましょう。

iDeCoについて詳しくは、「iDeCo(イデコ)のおすすめ商品・金融機関は?メリットや手数料も分かりやすく解説!」の記事もぜひご覧ください。

③NISA(成長投資枠)

NISA成長投資枠の特徴

- 投資による運用益が非課税になる

- 投資信託のほか株式にも投資可能

- NISA口座を開設できるのは1人1口座まで

成長投資枠は前述の「つみたて投資枠」と同じNISAの一部ですが、より対象商品の幅が広くて自由度の高い非課税制度です。

年間の投資上限が240万円で、生涯投資枠も1,200万円という枠の大きさも注目が集まっています。

それなら、NISAのつみたて投資枠と何が違うの?

NISAの2つの枠では以下の通り、非課税期間や取扱い商品などで大きな違いが見られる点に注目です。

| NISAの枠 | 成長投資枠 | つみたて投資枠 |

|---|---|---|

| 最長運用期間 | 無期限 | 無期限 |

| 年間投資額 | 240万円 | 120万円 |

| 取扱い商品 | 株式、投資信託、ETF | 投資信託、ETF |

NISAの最大で利用できる額は、2つの枠を併せて1,800万円なので、それぞれの特徴を理解して活用できます。

※成長投資枠のみでは1,200万円が上限です

各自の投資スタイルに応じて選ぶんだワン!

どのように使い分けるべきについては、「一般NISAとつみたてNISAの違いは?どっちが得か比較してみた!」の記事を参考してみましょう。

監修者のポイント

新NISAの成長投資枠で買える投信は約2,000本あります。上場株式(日本株式や外国株式)、ETF(上場投資信託)、REIT(上場不動産投信)や公募株式投資信託など幅広い商品を購入でき、自分にあった商品を選べます。

- 新NISA 成長投資枠の年間投資枠は240万円

- 生涯の非課税保有限度額は1,200万円まで非課税に

【年代別】おすすめの資産運用

僕の年齢では、どの投資商品を選ぶのがベストなの?

資産運用をする上では、投資を始める年齢によって取るべきリスクやリターンが異なってきます。

ここでは以下の年代に分け、最適な資産運用の方法を確認していきましょう。

それぞれ解説していきますね。

年代に応じた方法を選ばないと、運用に失敗するリスクが高まるワン!

①10代から30代

10代から30代の若い投資家であれば、時間を味方につけた長期的な運用手法が合っています。

若年層はライフスタイルの変化も大きいことから、貯蓄をしつつ以下のような投資商品を利用するのが良いでしょう。

おすすめはNISAなどの非課税制度を活用しつつ、投資信託を毎月一定の額で買い付ける方法と言えます。

積立投資なら無理なく続けられそうだ!

100万円程度が貯まり投資にも慣れてきた段階で、「株式投資」などに挑戦するのもアリですよ。

監修者のポイント

今年から新NISAが拡充され、投資枠の拡大や非課税期間が無期限となった事で、新NISAを活用しての長期投資がおすすめです。

また、日本株の売買単位の引き下げも目立っています。例えばNTT(9432)は昨年25分割を行い、最低売買代金が約2万円で購入可能になりました。配当利回りも2.8%あり、インカムゲイン狙いの投資を検討してみてもよいでしょう。

②40代から50代

40代から50代は生活に余裕が生まれてくる方も多いため、まとまった資金を活用した資産運用をおすすめします。

歳を重ねるにつれてセカンドライフへの備えも意識しつつ、以下のような投資商品を検討してみましょう。

- 投資信託

- 株式投資

- 不動産投資

- 個人向け国債

- REIT(不動産投資信託)

投資信託は年代にかかわらず安定した運用がしやすく、不動産投資であれば老後も安定収入を得やすいのが魅力。

今ある資産を守りながら、収益を狙える運用が良さそう!

40代までは株式を中心に積極的な運用を行い、50代以降は徐々に「債券」の割合を増やして安定性を高めると良いですね。

監修者のポイント

増配株や高配当株への投資などもおすすめしたいです。

東証は2023年に上場企業全社に【資本コストや株価を意識した経営の実現に向けた対応】を促しています。

東証の要請により企業は増配や自社株買いなどの株主還元を実施する企業が増加しています。

昨年、日経新聞社は【日経連続増配株指数】と【日経累進高配当指数】の算出を開始しました。

【日経連続増配株指数】は原則10年連続 増配続ける70銘柄から算出。【日経累進高配当指数】は減配せず配当維持を10年以上続け、かつ日経の予想配当に基づく配当利回りが 高い30銘柄から算出されています。

選出されている企業などに投資をする事も一考です。

資産運用でおすすめの投資先の選び方3選

自分におすすめの投資先って、どうやって見つけたらいいの?

投資初心者にとって、どの資産運用が自分にピッタリなのか選ぶのはなかなか難しいものです。

そこで初心者におすすめしたい投資先の選び方として、以下の3つを説明します。

自分と相性の良い投資先を選んで効率的に資産運用を進めるためにも、さっそく確認していきましょう。

①リスクとリターンで選ぶ

投資の種類によってリスクとリターンの大きさは変わりますが、基本的には以下のような関係性となります。

- リスクの高い商品は、リターンが大きくなる

- リスクの低い商品は、リターンが小さくなる

つまり大きなリターン(利益)が狙える商品は損失が出やすく、一方でリスクが低すぎる商品は利益が少ない傾向です。

まずは「なぜ自分は資産運用を始めたいのか?」を明確にして、相性の良い投資先を選ぶようにしましょう。

大きな値動きがあっても大丈夫か、一時的な損失も許容できるか、などを考えるんだワン!

投資する場合必ずリスクは付き物です。予期せぬ出来事などにより想定外の損失を被る事もあるので、資金管理が一番重要となります。

②運用期間で選ぶ

資産運用の種類によって、収益が出るようになるまでの期間には差があります。

大きく分けて「長期投資」と「短期投資」の2種類で、それぞれの違いは以下の通りです。

| 短期投資 | 長期投資 | |

|---|---|---|

| 利益の確定 | 数日~1年以内 | 1年以上〜数十年 |

| 注目ポイント | チャートやトレンド | 企業価値など (ファンダメンタルズ) |

| 初心者向き | × | ◯ |

| 主な手法例 | デイトレード、IPO投資 | 投資信託、ロボアド |

短期投資は数日や数ヶ月で利益が得られる可能性がある一方、相場を頻繁に確認する手間や大きな損失が生じるリスクもあります。

将来に向けてコツコツと資産を増やしていきたいならば、リスクの低い長期投資を行うのが良いでしょう。

本記事でおすすめする資産運用方法は、どれも長期投資が可能だワン!

運用期間はデイ(1日)から超長期投資まで幅広いですが、デイトレは個人的に毎年厳しくなっているように感じます。

ファンダメンタルを勉強し長期的投資を心がける事が必要です。

また株は需給とも言われるので、信用取引残高などへの活用もおすすめしますよ。

長期投資のメリットやデメリットについて詳しくは、「長期投資はおすすめって本当?【無理なく資産を増やそう】」の記事で解説しています。

③運用コストで選ぶ

投資では頻繁に売買を繰り返す場合でも、長期的に保有する場合でも、手数料をはじめとした運用コストがかかります。

例えば投資信託を購入する場合だと、運用コストとして挙げられるのは以下のとおり。

- 販売手数料

→購入時にかかる手数料 - 信託報酬

→投資信託の管理・運用にかかる経費 - 信託財産留保額

→売却時に徴収される費用

投資信託やロボアドバイザー、株式投資など、どの投資商品を選んだとしてもコストはかかるものです。

そのため似たような商品であれば、なるべくコストを抑えることが重要になってきます。

例えば同じ米国株指数に投資する投資信託なら、低コストのファンドを買う方が良いワン!

数十年前に比べ運用コストは非常に安くなっています。

そうした中でも各社の違いはあるので、コストが気になる方は比較サイトなどを活用しましょう。

投資家の筆者が実践する選び方は3つ

筆者が投資先を選ぶうえでは、次のようなポイントを重視しています。

それぞれ確認していきましょう。

基本はハイリスク・ハイリターンを狙う

リスク・リターンを意識するのはもちろんですが、筆者は長期を見据えて投資するうえで基本はハイリスク・ハイリターンな銘柄を好みます。

リスクが高くても、長期で資金を継続的に投入しながら運用していれば「ドルコスト平均法」が働きます。

また、価格が下がっても長期で持ち続ければ回復する可能性が高いので、長期投資ならある程度ハイリスクでもよいというスタンスです。

投資先の分散を徹底

筆者の場合、投資先はかなり分散させています。

投資信託、株式、FX、クラウドファンディングに不動産投資と非常に多岐にわたる資産に投資しています。

株式やクラウドファンディングなど一部の投資先は倒産・貸し倒れなどで価値がゼロになるリスクがあるので、リスク分散を重視しているのです。

投資先が分散されていれば、一部資産の価格がゼロになっても資産全体への影響は限定されるワン!

換金性の高さにも着目

筆者は、換金性をみながらできるだけ多くの資産を投資に回しています。

換金できる資産であれば、いざというときには売却して現金化できるので、意外に預金で資産を保有する割合は少なくても大丈夫なのです。

証券会社や取引時間にもよりますが、株・ETFなら数営業日、投資信託なら1週間程度みれば現金化できます。

「投資は数ヶ月の預金を確保してから始めるべし」という意見もあります。

しかし、筆者は換金性の高い投資先を選べばそこまでの現金は必要ないというスタンスです。

筆者は平時には80%近くの資産が有価証券や不動産など投資に回っているワン!

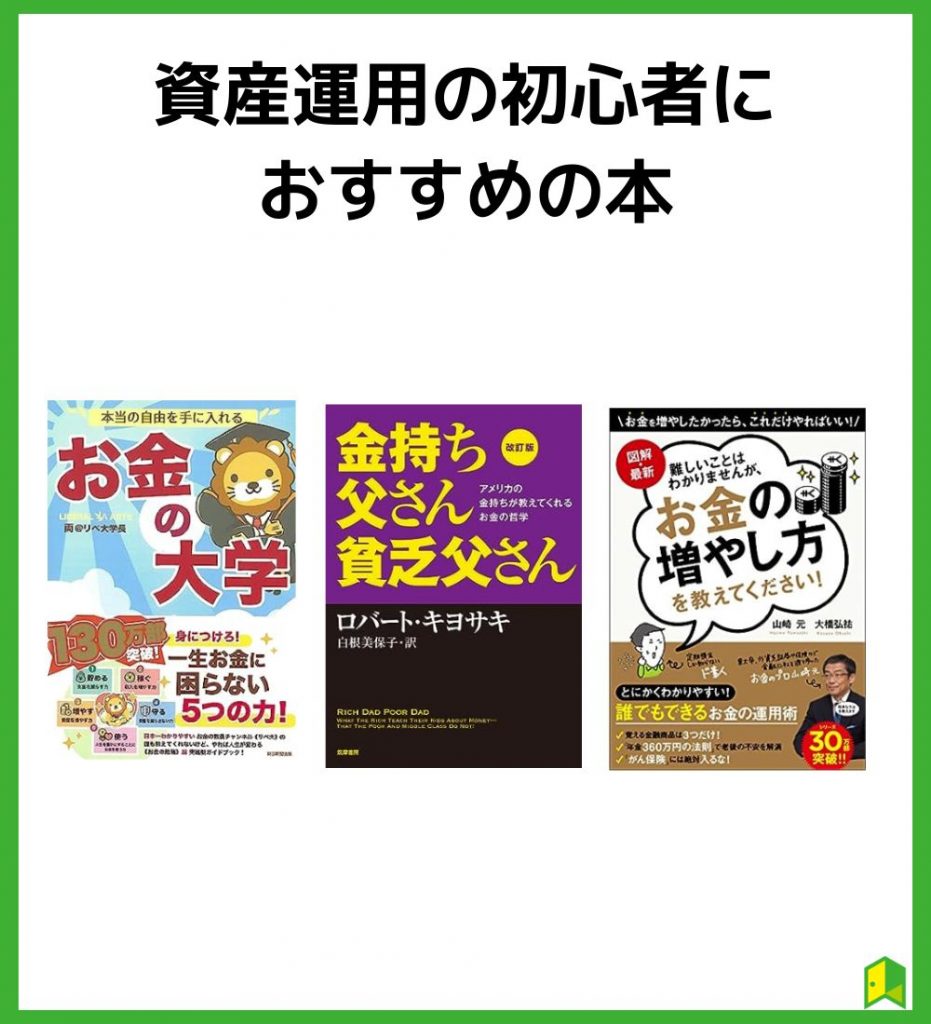

資産運用の初心者におすすめの本3選

投資について本で勉強したいけど、初心者にはどれがおすすめ?

投資をする上で必要な知識はネット上でもたくさん得られますが、ベストセラーの本から学ぶことも有効です。

基本的な投資マインドなどを学べる本も数多く出版されており、中でも初心者におすすめしたいのが以下の3冊。

順に確認していきましょう。

どの本も1,000円台で買えるから、興味のある本から読んでみるんだワン!

①金持ち父さん 貧乏父さん

本書がおすすめな人

- なぜ投資が必要なのか知りたい人

- 投資家マインドを学びたい人

- お金持ちを目指している人

『金持ち父さん 貧乏父さん』はアメリカの有名投資家ロバート・キヨサキの執筆した、お金との付き合い方を学べる本です。

内容は金持ちの父親と貧乏な父親を物語形式で比較しつつ、投資を含めてお金持ちになる方法を教えてくれます。

中田敦彦さんのYouTubeでも、本書が取り上げられて話題だったね!

特に注目なのが、投資マインドを身につける上で大切な「お金を働かせる」とはどのようなものか、具体的に理解できること。

投資はもちろん資産運用全般で役立つお金の使い方を学べるため、これから投資を始めたい方は必読です。

\お金との向き合い方がガラっと変わる/

②図解・最新 難しいことはわかりませんが、お金の増やし方を教えてください!

本書がおすすめな人

- 積立投資の重要性を知りたい人

- ゼロから資産運用の方法を知りたい人

- ズバリどの商品を買うべきか知りたい人

『図解・最新 難しいことはわかりませんが、お金の増やし方を教えてください!』は、お金を増やすための最短ルートがまとまった本です。

投資の本にはほぼ書かれていない、資産運用を実行するための具体的な方法まで、完全初心者向けに解説されています。

特に初心者が利用したい証券会社から買うべき投資商品まで、具体的に記載されているのが嬉しいポイント。

これならいちいち迷わず、投資を始められそうだ!

内容も投資初心者と経済評論家の山崎元さんが各トピックに関して対話する形式なので、楽しく一気に読み進められますよ。

\初心者向けの投資マニュアル本に最適/

③本当の自由を手に入れる お金の大学

本書がおすすめな人

- お金に対して不安を抱えている人

- 生涯役立つお金の知識を身につけたい人

- 今現在、売れている投資の本を読みたい人

『本当の自由を手に入れる お金の大学』は、投資・ビジネス系ユーチューバーとして有名な両学長の執筆した書籍です。

お金の大学というタイトルの通り、お金と生きていくために必要な知識を、網羅的かつ具体的に解説しています。

貯金や保険、引っ越し費用など、投資以外にもお金に関する知識を網羅している点がおすすめポイントです。

目的を持って投資に取り組むキッカケとなる本だね!

人生で一番若い時である今、お金を無駄にしないためにすべき事を知りたい方は、ぜひ本書を読んでみましょう。

\経済的自由を目指す基礎知識が分かる/

【番外編】投資家の筆者がおすすめする資産運用の本

筆者は、銘柄選びなどは自分で調べながら行うことが多く、あまり本を読んだことはありません。

一方で「ポートフォリオを形成する」という観点からは以下の本を参考にしました。

211年の歴史が生んだ ピクテ式投資セオリー

本書がおすすめな人

- 長期安定運用を重視する人

- さまざまな資産への分散投資を考えている人

- ポートフォリオ構築の方法を学びたい人

外資系資産運用会社で、欧州ではプライベートバンクも運営するピクテ社の運用哲学をまとめた本だワン!

多様な投資先に分散投資してポートフォリオ管理しているピクテ社のの手法が、詳細に載っています。

「欲張らない投資」「ちょっと欲張った投資」「育てる投資」「スパイス的な投資」に分けて資産運用する考え方などは、個人投資家でもとても役立ちました。

プライベートバンクであるため、ピクテ社のポートフォリオは資産を「守る」安全性高めのものとなっています。

ハイリスク・ハイリターンな投資を目指す方は、考え方だけを参考に自分なりに投資比率をアレンジしてみるとよいでしょう。

資産運用におすすめの証券会社5選

投資信託も、株式投資も「証券会社」が必要なんだよね?

実際に資産運用を始める場合、証券会社で口座開設をする必要があります。

証券会社には店舗型の野村證券、ネット型の楽天証券などがありますが、断然おすすめなのはネット証券です。

ネット証券ならスマホ1台で取引できて、手数料も格安だワン!

以下では資産運用を始めるにあたり、おすすめのネット証券会社を5社紹介します。

投資で重視したいポイントによって最適な証券会社は変わるため、それぞれ確認していきましょう。

①楽天証券:楽天カードとの連携が強い

楽天証券のココに注目!

- 楽天ポイントを投資で使える、貯められる

楽天カードの利用で貯まった楽天ポイントで、投資信託や国内外の株式を購入できます。 - 楽天経済圏との相性抜群!

投資信託と米国株式の購入で楽天SPUが+1.0倍されます。 - 単元未満株取引が可能に!

4月17日より「かぶミニ®️」がスタート。業界最安水準の手数料で取引できます! - 高機能トレーディングツールが使い放題

無料で利用できる取引ツール「マーケットスピード」は直感的に操作でき、初心者でも気軽に投資できます。 - 最短5分で口座申込

→楽天会員であれば、個人情報入力の手間をかけずに申し込みできます。

楽天証券は何と言っても「楽天経済圏」と組み合わせることで本領を発揮します。

「楽天経済圏」とは、楽天市場や楽天カード、楽天銀行など楽天の提供するサービスのことです。

例えば、楽天銀行との連携で楽天銀行の普通預金金利が最大年0.18%になる特典など、お得に資産運用を進められる仕組みが満載。

投信積立を楽天カードで決済すれば、毎月500円分まで楽天ポイントが貯まるよ!

さらにPC用ツール「マーケットスピード」やスマホアプリ「iSPEED」では、一日1,000本以上のニュース配信、会社四季報や優待情報を見られます。

楽天証券のクチコミ一覧

ネット証券大手で取扱が幅広く、競合他社に比べてサイトが使いやすい。

楽天カードや楽天モバイルなど楽天サービス使っている人は楽天証券がおすすめ。

使いやすい、楽天ポイントがたまる。

アプリでの機能が充実していることに加え、無料のマーケット解説動画や日経新聞も閲覧できるなど、無料とは考えにくい。

楽天銀行が有れば他の口座にお金を入金する手間がなく、手数料もなくすぐ買いたい株が買えます。

手数料が安いのと、楽天カードを持ってると楽天証券でポイント率がアップするのでお得感があります。

楽天銀行とマネーブリッヂすると使いやすい。

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

楽天証券については「楽天証券の手数料・メリット・デメリットを解説」の記事で詳しく説明したので、併せてご覧ください。

編集部では実際に楽天証券を使って投資しています

編集部メンバーは楽天証券を使って投資を行っています。

ふだんから楽天市場などを利用して楽天ポイントを貯めているため、資産運用にも楽天ポイントが活用できる楽天証券を選びました。

現在は楽天証券を使って、投資信託と個別株を購入しています。

資産状況チェックや商品の購入も簡単なので、はじめての証券口座開設で選んで良かったです。

②SBI証券:総合力No.1

SBI証券がおすすめな人

- 証券会社は1つで統一したい人

- 株式投資の手数料は0円が良い人

- まずは人気の証券会社で始めたい人

SBI証券は「業界最大手」の1社として、手数料の安さと投資の始めやすさに強みがあります。

手数料は楽天証券と比較しても安く、1日100万円以内の取引であれば手数料は0円です。

SBI証券と楽天証券の手数料比較

スタンダードプラン(SBI)・超割コース(楽天)

1回ごとの取引金額で取引手数料が決まる。

SBI証券は手数料の月間合計金額1.1%相当が、楽天証券は1%相当がポイントバックされる。

| 1回の取引金額 | SBI | 楽天 |

|---|---|---|

| 5万円まで | 55円 | 55円 |

| 10万円まで | 99円 | 99円 |

| 20万円まで | 115円 | 115円 |

| 50万円まで | 275円 | 275円 |

| 100万円まで | 535円 | 535円 |

アクティブプラン(SBI)・いちにち定額コース(楽天)

現物取引と信用取引を合算した1日の合計取引金額で取引手数料が決まる。

手数料ゼロ円から投資が出来る。

| 1日の取引金額合計 | SBI | 楽天 |

|---|---|---|

| 100万円まで | 0円 | 0円 |

| 200万円まで | 1,278円 | 2,200円 |

| 300万円まで | 1,718円 | 3,300円 |

| 以降、100万円増えるごと | 440円追加 | 1,100円追加 |

SBI証券はいろはにマネーの独自調査でも、人気No.1の証券会社だったよ!

SBI証券のクチコミ一覧

利用者も多く、手数料も安い。米国株への投資も行いやすい。

手数料が安く、投資信託も豊富。つみたてnisaでカード積み立てするとポイントも貯まるため。失敗しない証券。

SBI証券は1株買いもできるし、アラートの通知が便利。

ポイントが楽天証券より良い。

手数料が安い。スマホ向けアプリが優れている。外国株の購入が可能。SBI銀行と連携が容易。

業界最大手で、IPOの取引数が多い。

IPOでは抽選に外れてもポイントが貯まる。

米国株投資の使い方がわかりやすく、比較的銘柄が多い。手数料が安い。

SBI証券の口座開設方法は、「SBI証券 口座開設・初期設定の方法を解説」の記事で詳しく説明しています。

③マネックス証券:カード積立の還元率が高い

マネックス証券がおすすめな人

- カード積立でお得に積立投資をしたい人

- 米国株投資を本格的にやりたい人

- 米国ETFを積立投資したい人

「米国株投資ならマネックス証券」と多くの投資家に言われるほど、外国株投資で人気の高い証券会社です。

さらに最近はクレカ積立のポイント還元率が1.1%という高還元な点も注目されています。

この還元率は、主要ネット証券(※)のクレジットカード投信積立サービスのうち最大です。

※2023年12月18日時点。マネックス証券調べ。主要ネット証券5社(三菱UFJ eスマート証券、SBI証券、松井証券、楽天証券、マネックス証券)で比較。(ゴールドカード・プラチナカードは除くスタンダード(通常)カードで比較。松井証券はクレジットカード投信積立サービスはありません)

マネックス証券の手数料

マネックス証券の現物株手数料は、「取引毎手数料コース」と「一日定額手数料コース」の2種類があります。

| 取引毎手数料コース | 手数料 | (参考)楽天証券 |

|---|---|---|

| 10万円以下 | 99円 | 99円 |

| 10万円超 20万円以下 | 115円 | 115円 |

| 20万円超 30万円以下 | 275円 | 275円 |

| 30万円超 40万円以下 | 275円 | 275円 |

| 一日定額手数料コース | 手数料 | (参考)楽天証券 |

|---|---|---|

| 100万円まで | 550円 | 0円 |

| 200万円まで | 2,750円 | 2,200円 |

| 300万円まで | 2,750円 | 3,300円 |

一日定額コースは少し高めだね…。

マネックスは「アメリカ株用の口座」として持っている投資家も多いんだワン!

米国株投資では「銘柄スカウター」という独自の分析ツールも使えるワン!

マネックス証券のクチコミ一覧

マネックス証券は画面が親切で使いやすい。米国株のツールがとても使いやすい。

暗号通貨も含めて取扱い品目が多いし、ポイントが貯まる。

日本株手数料はネット証券ではやや高めだがスカウターなどツールが充実している。

セミナー等も大いに役立っている。米国株はリアルタイムで取引できる。

日本株検索ツールが秀逸。

\カード積立をするなら/

マネックス証券の詳細は、「マネックス証券の評判・口コミは?手数料や米国株・IPOについても解説」の記事で詳しく説明しています。

④DMM株:米国株の取引手数料が0円

DMM株がおすすめな人

- 取引毎の手数料をとにかく安くしたい人

- お得にポイントを貯めたい人

- すぐに取引を始めたい人

DMM株は1約定毎の取引手数料が業界最安水準のネット証券です。

さらに米国株の取引手数料は無料で、1つのアプリで国内株も米国株も投資できてしまいます。

DMM株の手数料

DMM株の現物株では、1注文の約定金額に対して手数料が決まります。

| 1回の取引金額 | 手数料 | (参考)楽天証券 |

|---|---|---|

| 5万円まで | 55円 | 55円 |

| 10万円まで | 88円 | 99円 |

| 20万円まで | 106円 | 115円 |

| 50万円まで | 198円 | 275円 |

すごい!5万円以上の取引では最安水準だね!

米国株投資は約定代金にかかわらず一律0円と、主要ネット証券で最安なんだワン!

取引手数料の1%がDMM株ポイントとして貯まるのも嬉しいね!

DMM株のクチコミ一覧

DMM株は見やすく、使いやすい。操作も簡単。

手数料が安いのでおススメしたい。

\最短即日で取引できる/

DMM株については、「DMM株のメリット・デメリットから手数料、評判まで徹底解説!」の記事で詳しく説明しています。

⑤松井証券:サポートが手厚い

松井証券のおすすめポイント

- 無料コールセンターなどサポート体制が整っている

- 無料で使える自動リバランス機能でリスク軽減

- 投信残高が急増中と人気の証券

松井証券はネット証券の先駆けともいえる存在で、サポート体制(ヘルプデスク)は11年連続で最高評価を獲得しています。

インデックスファンドを始め投資信託は100円から購入でき、毎日の自動積立設定も可能です。

スマホアプリで資産状況を確認できたり、自動リバランス機能が使えるなど、忙しい方でも安心して利用できる証券会社ですよ。

NISA・つみたてNISAにも対応しているワン!

松井証券の詳細については、「【危ない?】松井証券の評判・口コミは?手数料は高い?メリット・デメリットを徹底調査」の記事をご覧ください。

初心者の資産運用でよくある質問

資産運用で、まだ気になってたことが残ってる…。

資産運用について、初心者からよく挙げられる質問は以下の2つです。

モヤモヤしていた項目も、ここで一気に解消していきましょう。

①資産運用のシミュレーションは可能?

資産運用のシミュレーションは、いろはにマネーで無料で簡単に行えます。

具体的には、以下のような予測をしたい方におすすめです。

- 今から積み立てると、将来いくらになるのか

- 目標金額を達成するには、何年かかりそうか

- 今の自分だと、毎月いくら積み立てれば良いか

投資プランは人それぞれだから、資産運用の参考になるワン!

※信託報酬は0.2%で設定しています。

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

②そもそも資産運用はしない方がいい?

「資産運用をしない方がいいのでは?」と考える方もいるはずですが、資産運用は始めるべきだと言えます。

元本割れなどのリスクは避けられませんが、現代は以下のような理由から資産運用をしないリスクの方が大きいです。

- 低金利のため、銀行預金だけでは資産が増えない

- 給料の伸び悩みや、退職金支給額の減少が顕著

老後2,000万円問題などもあって、何もしないままでは不安…。

資産運用で一時的に損失が出ても世界経済は持続的に成長しているため、長期的に投資すれば資産は着実に育てられます。

投資信託やロボアドならば投資の勉強をせずとも利益を出しやすいので、ぜひ資産運用を始めてみましょう。

早いうちから、資産を増やす行動を取るんだワン!

どうしても不安という方は「投資は危険って本当?【リスクとリターンの関係性を知れば怖くない】」の記事をご覧ください。

投資初心者におすすめの資産運用【まとめ】

資産運用ですべきことが明確になった!僕もさっそく始めるよ!

投資初心者におすすめしたい資産運用の方法を中心に、選び方からおすすめの本まで解説してきました。

最後に、本記事でもっとも重要なポイントを3つまとめます。

- 資産運用は少額からスタートしよう

- おすすめの資産運用方法は人それぞれ違う

- お金に関する本から投資マインドを学ぼう

将来を見据えてお金を増やしたいと考えているなら、資産運用は今すぐ取るべき行動です。

今回は初心者でも始めやすい低難易度の方法を紹介しましたが、さらに発展した商品として注目なのが以下3つ。

中・上級者におすすめの資産運用3選

- 仮想通貨

→活用用途が今後広がっていく可能性が高い - 融資型クラウドファンディング

→日々の値動きを気にせず投資できる - 不動産投資型クラウドファンディング

→数万円から不動産投資を始められる

投資スタイルや投資知識に応じて、自分にぴったりの資産運用を進めていきましょう。

投資についてより詳しく学びたいという方は、「【株初心者におすすめの勉強法】株式投資を成功に導く23の基礎知識」の記事で具体的に紹介したので併せてご覧くださいね。

筆者の総括コメント

投資のスタンスは人それぞれなので、まずは自分のスタイルを決めていくことが大切です。

私のように日々積極的に売買する人もいれば、積立投資だけで「ほったらかし」の人だってたくさんいます。

唯一の正解はありませんが、取り返しの付かないほどの大損をするのだけは避けなければいけません。

初心者のうちは少額から始めて、金銭面でも自分の感情面でも損失をコントロールできる状態を維持することが大切。

また、これはあくまで「私のスタイル」ではありますが、投資する国と資産双方において分散投資を徹底するのがおすすめです。

投資先を分散することでさまざまな市場変動を乗り越えて、長期での資産形成を順調に進められますよ。

いろはにマネーのLINE公式アカウントで投資をもっと身近にしよう

本サイトのLINE公式アカウントでは、あなたの投資生活をサポートする情報発信を行なっています。

「投資についてもっと知りたい!」と思った方は、さっそく追加してみてましょう。