[PR]アドバイザーナビ株式会社

セミリタイアは定年前に仕事を辞めて自由な生活を送ること。

近年はFIREも話題になっていますね!

会社を辞めて自由な時間を増やせるため人気がありますが、全員が今すぐにセミリタイアできるわけではありません。

セミリタイアを実現させるためには、メリットとデメリットを理解し、計画を立てて実行する必要があります。

本記事では、セミリタイアを目指すための資産運用の基本を紹介します。

セミリタイアを成功させるための第一歩として、資産運用の世界への理解を深めましょう。

セミリタイアとは

そもそもセミリタイアってなに?

セミリタイアは定年を待たずにキャリアを終え、自由な時間を満喫する生活方式です。

主にアルバイトや投資などの収入源を活用しながら、余暇を楽しむことが特徴です。

セミリタイアを実現するためには、資産運用からの収入を得る必要があるね!

経済的な安定を保ちつつ、趣味や旅行、家族との時間など、個人的な興味や活動に多くの時間を割けます。

セミリタイアは単に早期退職を意味するだけでなく、人生の質を高め、自己実現を目指す選択として注目されています。

FIREの種類

FIREには、細かく次のような分類があります。

- Fat(ファット)FIRE:贅沢もできる状態でのFIRE

- Lean(リーン)FIRE:倹約しながら最低限の生活費を資産運用して生活するFIRE

- Barista (バリスタ)FIRE:フルタイムではなく頻度を減らして働きながら生活費を賄うFIRE

- Coast(コースト) FIRE:資産はあるがあえて働くFIRE

このように、自分のスタイルに合ったFIREの形を選択することもできます。

仕事をすることは生活費を賄うためだけでなく、自己実現や社会とのつながりを作るという目的もあります。

「FIRE=仕事を辞める」ことではなく、FIREは豊かな生活を送ることが目的なんだワン!

豊かさの定義は人それぞれあるので、自分にとって豊かだと思える時間を過ごすことが大事ですね。

資産運用でセミリタイアはできる?

結論、資産運用でセミリタイアは可能です。

セミリタイアは資産からの収入とアルバイトや副業の収入で生活できれば達成できます。

セミリタイアできるまでの資産を築いて運用を続ければ、レバレッジ取引で一発で大きなお金を手にしていない限り、必然的に安定した収入を得られるでしょう。

もちろん、その人の支出にもよるところです!

あまりにも支出が多いと、セミリタイアから遠のきます!

セミリタイアのメリット

セミリタイアにどんなメリットがあるの?

ここからはセミリタイアをするメリットを見ていきましょう。

以下で詳しく解説します。

時間にゆとりができる

セミリタイアは、自分の好きな時間に好きなことをしやすくなります。

平日に旅行行ったりできるんだろうね!

趣味や旅行、家族との時間、または新しいスキルの学習など、個人的な興味や情熱に多くの時間を割けます。

ストレスも減る

リモートワークが普及しつつあるとはいえ、まだ仕事のために住む場所を制限しなければならないことは多いですよね。

しかし、セミリタイアを実現すれば仕事のために住む場所を選ぶ必要はありません。

生活に便利な都会に住む、田舎でのんびり暮らす、日本を離れて海外生活、など自分の好きな場所に住めるようになるでしょう。

旅しながら生活するのもいいよね!

満員電車にストレスを感じている方は、セミリタイアをするだけでストレスがなくなります。

節約志向が身につく

セミリタイアを実現するためには一定の資産が必要なため、それまでは節約を心がける必要があります。

また、セミリタイア後も必要最低限の生活費で暮らさなければならないため、節約が大事になるのです。

節約ってストレスたまりそう…

節約と言っても、ストレスがたまるような節約では続かないものです。

そのため、なるべくストレスフリーで節約するための手段を知っておくことも大切。

例えば、電気代や保険の見直し、過度な外食の抑制といった形でストレスフリーで節約することもできます。

まずは自分の支出を把握して、無駄な出費に気づくことで上手にお金を使えるようになるでしょう。

お金を使わないのではなく、無駄遣いしないことが大事だワン!

セミリタイアを目指す過程で支出をコントロールして、上手なお金の使い方ができるようになりましょう。

セミリタイアのデメリット・注意点

続いて、セミリタイアのデメリットや注意点を紹介します。

詳しく見ていきましょう。

収入が不安定になる

セミリタイアすると、これまで働いていた会社からの給料はなくなります。

月2-30万円の安定したお金がなくなるため、経済的な不安定さが生じる可能性もあるでしょう。

セミリタイア後は、資産収入やアルバイトの仕事に依存することになります。

市場の変動や不定期な収入源は計画的な財政管理を難しくします!

特に、予期せぬ大きな出費や健康問題がでた場合、余裕がなくなる恐れがあります。

社会的な信用が低下する

セミリタイアを選択すると、社会的信用が低下します。

会社員の社会的信用力は高く、ローンを組んだりクレジットカードを発行したりしやすいです。

しかし、セミリタイアをして会社員を辞めると、安定した収入がないとみなされ、社会的信用力が低下してしまうのです。

もしこれから会社を辞めようとしている方は、審査が必要な手続きに関してはあらかじめ済ませておくことをおすすめします!

日々が退屈になる可能性もある

セミリタイア後は、仕事から解放される反面、人や社会とのつながりが途絶えてしまうものです。

やりたいことがない場合、孤独感から精神的に追い詰められてしまうというケースもあります。

たしかに、毎日時間があるならボーとする時間も増えそう…

会社員の場合は月~金まで日中働いていますが、その時間が基本的には丸々浮くことになります。

特に、「仕事がイヤでセミリタイアを目指す(目標が無い)」という場合は注意が必要でしょう。

資金が不足する可能性もある

セミリタイアを実現したとしても、そのあと何が起こるのかは分からないものです。

- ハイパーインフレが起きてしまう

- 病気や事故・出産や親の介護などの思わぬ出費

- 消費税アップや保険料の増額

- 金利の増減

上記のように、大きな出費を伴うことが起きると、蓄えた資産だけでは生活できなくなってしまう可能性もあります。

急な出費にも備えておくことが必要ね!

急な支出に備えて、あらかじめ生活費3年分ほどの余剰資金を確保しておくと安心できるでしょう。

また、資金面だけでなく精神的な問題からセミリタイアが破綻する可能性もあります。

セミリタイアの計画が失敗するリスクを理解して、余裕を持った資金計画を立てて欲しいワン!

セミリタイアを目指す資産運用の始め方

どうやったらセミリタイアできるのかな?

ここでは、セミリタイアを目指すための道のりについて簡単に解説します。

セミリタイアを目指す3ステップは次の通りです。

以下で詳しく解説します。

セミリタイア後に必要な年間生活費を計算する

まずは、年間支出を計算しましょう。

そのためには、毎月の生活費を管理し把握する必要があります。

住居費や光熱水費・食費・趣味のお金など、自分が何にどれだけのお金を使っているのかを把握することが大事です。

また、「セミリタイア後どんな生活を送りたいのか」を決めておく必要もあります。

趣味にお金を掛けたいのか、節約生活で良いのか、など生活スタイルによって必要な生活費は大きく変わってくるワン!

今の生活費を元に、不要なものは削り、さらにセミリタイア後を想定した支出を計算します。

働いて稼ぐお金と資産から賄うお金を計算する

セミリタイアに必要な資産は人によって異なるよね!

FIREであれば、資産所得から生活に必要なお金を賄う必要があります。

しかし、セミリタイアでは働いて稼ぐお金もあり、その金額は人それぞれです。

アルバイトで10万円、資産所得から10万円という人もいそうだね!

そのため、資産所得から得られるお金と生活資金を差し引き、労働でどれくらい稼ぐのかを考えましょう。

ただし、現在の貯蓄額や借金やローンの有無、子どもの成長などの今後のライフイベントを踏まえた計算をする必要があります。

特に子供がいる場合は、成長に伴って大きな費用が掛かるため、余裕のある資産額を計算する必要があるのです。

資産額を貯めるために投資する

あとは、理想のセミリタイア生活に向けて資産を増やしていきましょう。

投資リスクを管理するために、資産をさまざまな種類の投資先に分散させてください。

株式や債券、不動産や金など、異なる資産クラスに分散投資することで、リスクを軽減できます!

また、短期的な市場の変動に一喜一憂せず、長期的な視点を持つことが大切です。

セミリタイアの資産運用が不安なら相談するのがおすすめ

セミリタイアの実現には運用が大切なことは分かったけど、具体的にどうしたらいいか分からない…

そのような方は、専門家に相談することをおすすめします。

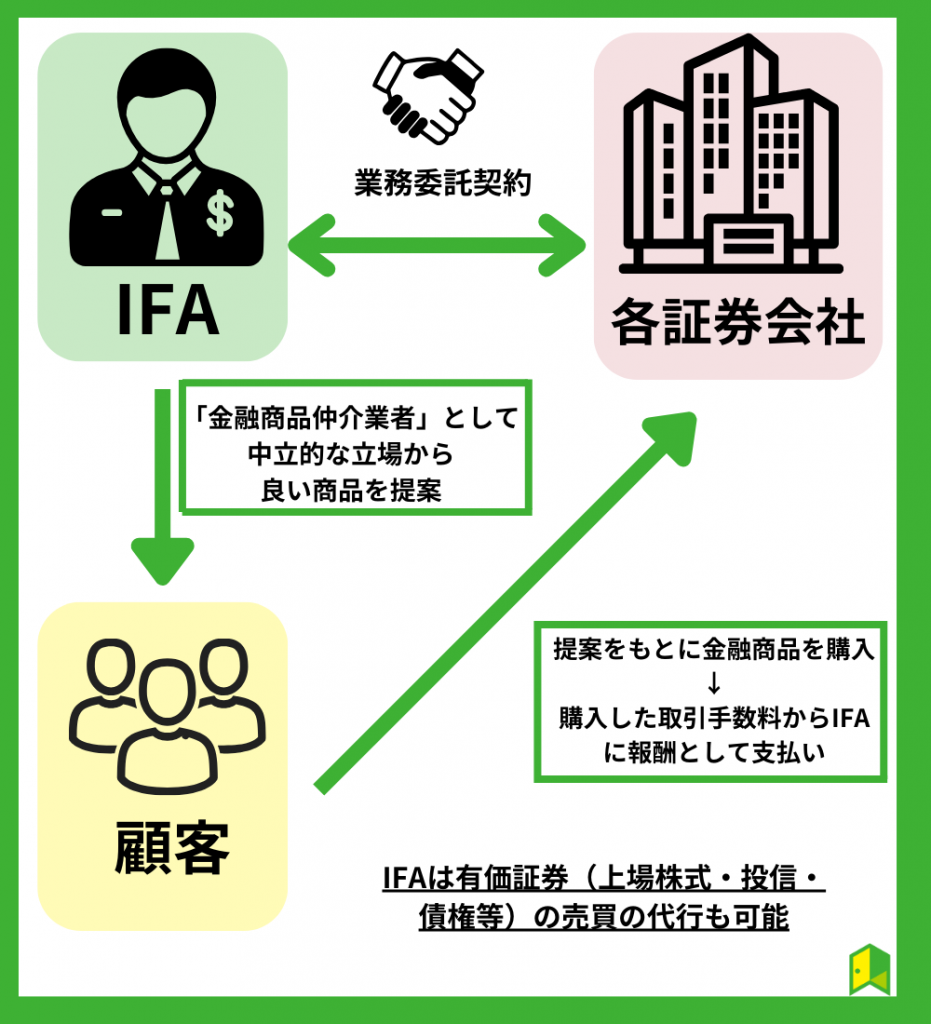

中でもおススメなのはIFAサービス。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

そのため、IFAは長期的かつ包括的なお金・投資についてのアドバイスを提供してくれます。

IFAはお金にまつわるお悩みの相談を受けて(診察)、的確なアドバイス(治療)をしてくれるお金のお医者さんのような人なのです。

以下でおすすめの無料サービスを紹介するワン!

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

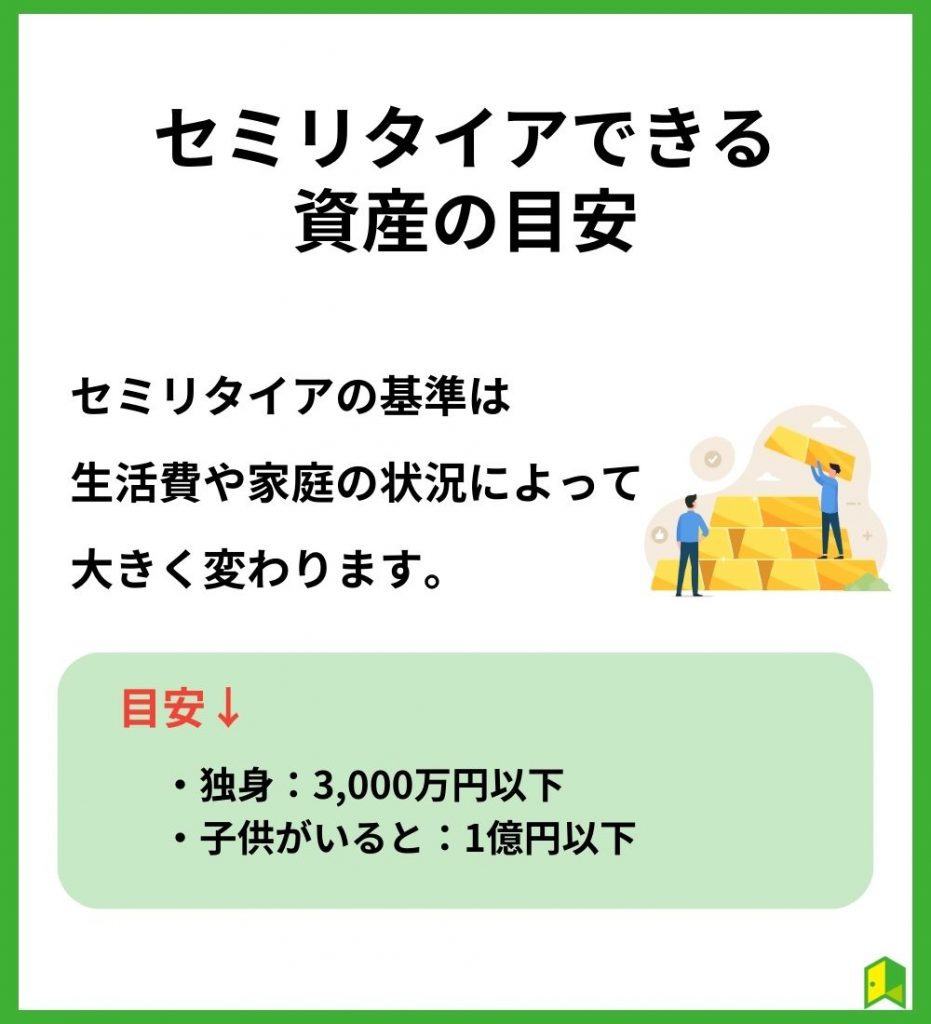

セミリタイアできる資産の目安

セミリタイアってどれくらいの資産があればできるの?

セミリタイアの基準は、生活費や家庭の状況によって大きく変わります。

そのため、ここで紹介する資産額はあくまで目安であり、あなたにとって最適かどうかは分かりません。

- 独身:3,000万円以下

- 子供がいる:1億円以下

独身の方で3,000万円の資産があれば、セミリタイア可能でしょう。

4%もらえる高配当株に投資すれば、年間で120万円、月額10万円程度は資産所得で賄えます。

生活費を算出し、足りない分は労働収入を行いましょう。

必ず自分で計算してからセミリタイアをしてくださいね!

セミリタイアの資産運用に関するよくある質問

セミリタイアの資産運用に関して気になっていることが残ってる…

ここからはセミリタイアの資産運用に関するよくある質問にお答えします。

以下で詳しく解説します。

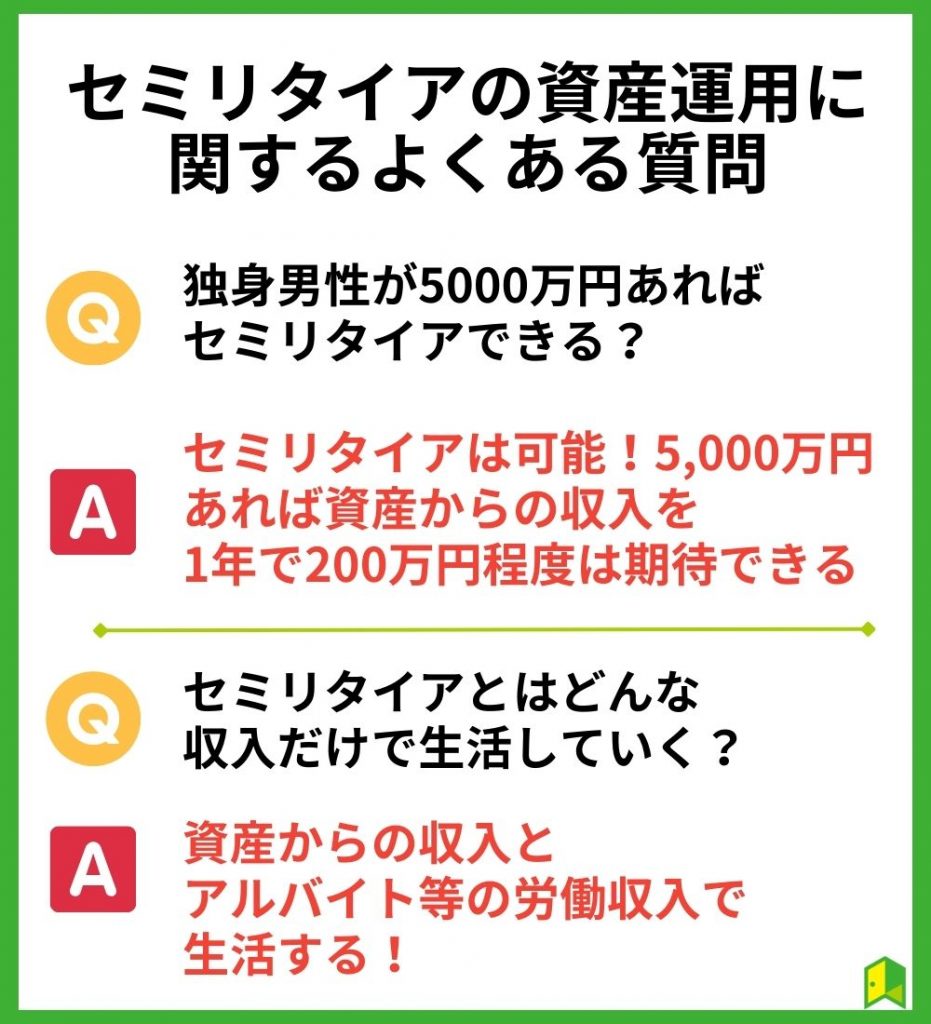

Q.独身男性が5000万円あればセミリタイアできる?

5,000万円でのセミリタイアは可能です。

5,000万円あれば、資産からの収入を1年で200万円程度は期待できます。

あと足りない分を労働収入で賄えばいいんだね!

Q.セミリタイアするにはいくらの資産が必要?

セミリタイアに必要な資産は、人によって大きく異なります。

生活スタイルや居住地、健康状態や趣味や活動への支出など、さまざまな要因があります。

一般的には、安定した生活を維持するためには数千万円から数億円が必要とされています。

また、インフレ率や将来の医療費なども考慮に入れる必要があります。

Q.セミリタイアとはどんな収入だけで生活していく?

セミリタイアをすると、定期的なフルタイムの給与に依存せず、資産からの収入とアルバイト等の労働収入で生活することになります。

【まとめ】資産運用でセミリタイアは可能!

セミリタイアについて理解がグッと深まったよ!

セミリタイアの基本やメリット・デメリット、実現までの道のりをお伝えしました。

最後に重要なポイントを3点おさらいしましょう。

- セミリタイアは資産収入と労働収入で暮らすこと

- セミリタイアすると収入が不安定になったり社会的信用力が下がったりする

- セミリタイアの資産運用をするなら専門家(資産運用ナビ)に相談してから運用を始めよう

セミリタイアを実現すれば、自分の好きな時間を今よりも多く過ごせるようになります。

本記事を参考に、セミリタイアのための第一歩を踏み出してみましょう!