[PR]アドバイザーナビ株式会社

資産運用を始める際、多くの人が直面するのが「リスク」の存在です。

資産運用って聞くと、やっぱり損しないか不安になる…

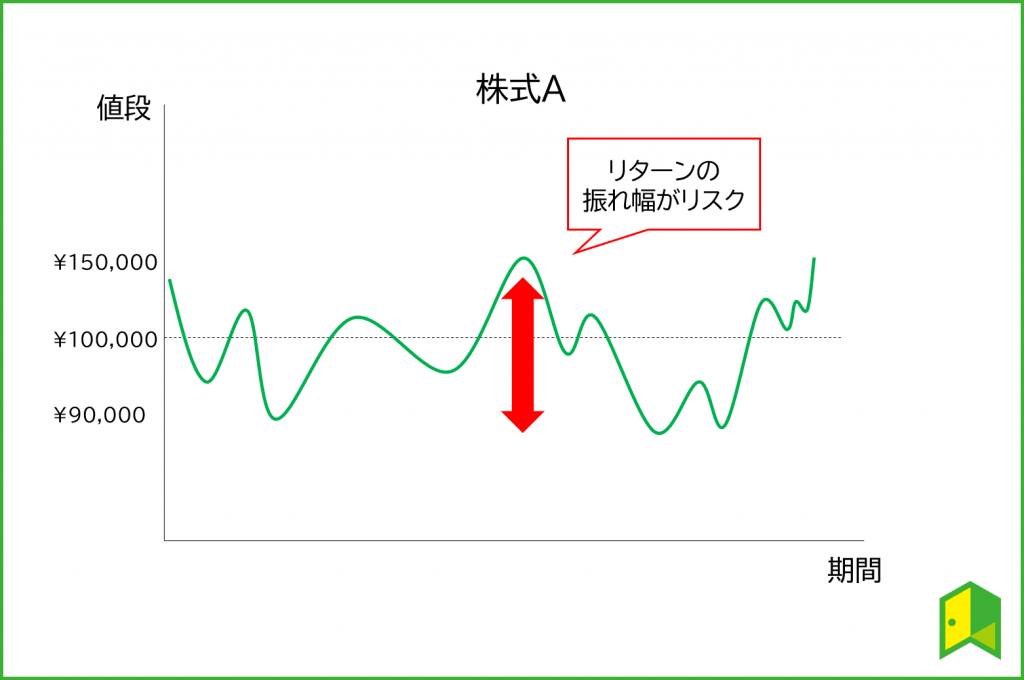

ただ、資産運用のリスクは損する危険性という意味ではなく、リターンの振れ幅を指しており、ここを理解できていない方もいるのではないでしょうか。

そこでこの記事では、資産運用のリスクの概要や5種類のリスクを分かりやすく解説します。

おすすめの運用方法も紹介するので、ぜひ参考にしてみてください。

そもそも資産運用のリスクとは?

まずリスクが何を意味するのかを理解しましょう。

危険って意味じゃないの?

よくある勘違いですが、リスクとは「危険・危ない」ことではなく、不確実性のことを指します。

投資の意味合いだとリターン、つまり資産の運用成果(利益や損失)の「変動範囲」を示しています。

ハイリスクな投資は、リターンの変動範囲が「広い」ため、大きな利益を得るチャンスがある一方で、大きな損失になってしまうことも。

一方で、ローリスクな投資はリターンの変動範囲が「狭く」、大きな利益は期待できませんが、損失もそれほど大きくないでしょう。

投資の世界では、リスクとリターンが一致するのです!

資産運用を行わないリスクもある

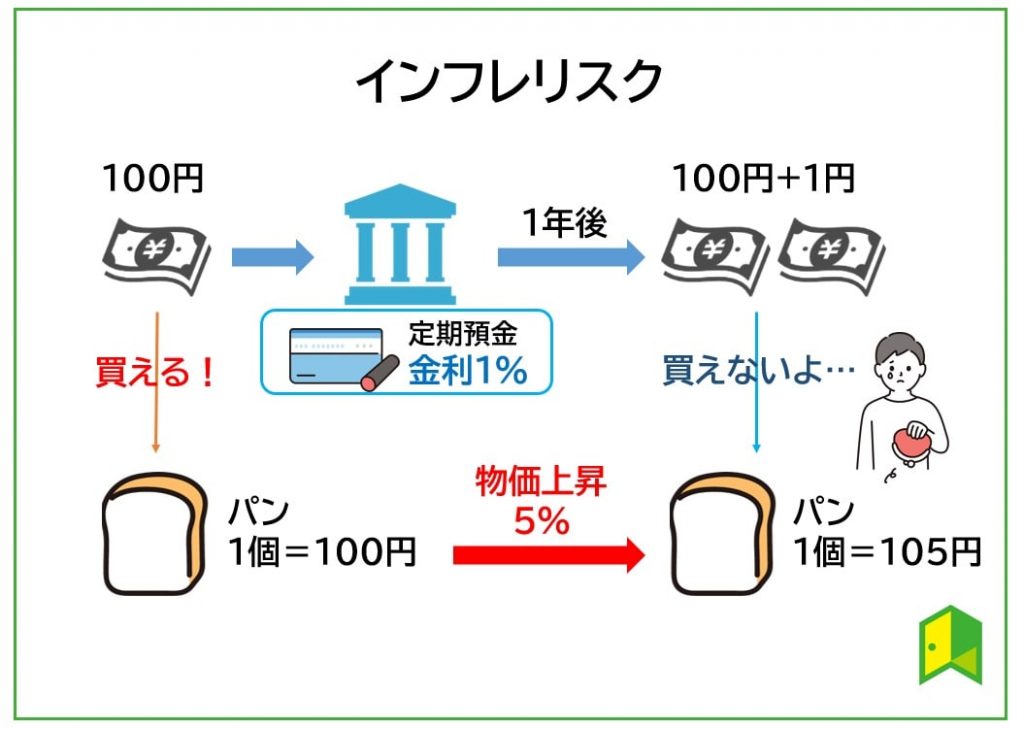

「資産運用は元本割れするかもしれないからしたくない!」と考える方もいるはずですが、資産運用をしないリスクも知っておくべきです。

元本割れなどのリスクは避けられませんが、現代は以下のようなリスクもあります。

- 低金利のため、銀行預金だけでは資産が増えない

- 給料の伸び悩みや、退職金支給額の減少が顕著

昔に比べて社会人の退職金も減りインフレリスクもある中、将来のために自分で老後資金を確保する必要があるのは明白です。

20代、30代の方であれば老後まで20年以上はあるため、たとえ少額の積み立てでも、将来の資産額は投資をしていない人と比較して大きな差になるでしょう。

老後2,000万円問題などもあって、何もしないままでは不安…。

資産運用で一時的に損失が出ても、世界経済は持続的に成長しているため、長期的に投資すれば資産は着実に育てられます。

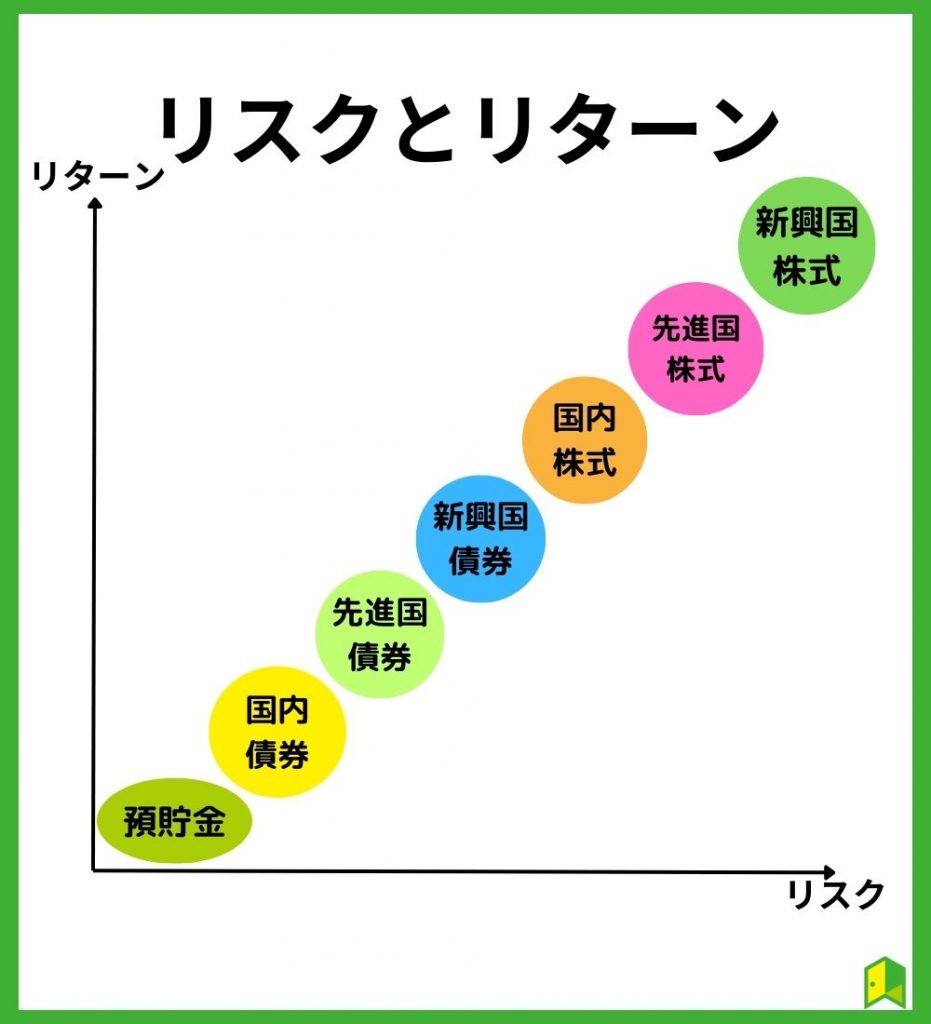

リスクとリターンは表裏一体

投資は中長期目線の利益を狙うとはいえ、自分が投資した企業・商品が必ず成長して値上がりする保証はありません。

なので投資前には投資金額がどれほど変動しそうか予測すべく、「リスクとリターンの関係性」に注目する必要があります。

具体例として、購入した株式Aのリターンが上図のような場合、「赤い矢印の振れ幅がリスク」と言えます。

リターンが大きくなるほど、リスクも同時に大きくなるのです。

資産運用のリスク5パターン

資産運用のリスクって複数あるの?

資産運用のリスクは以下の5パターンがあります。

詳しく解説します。

①価格変動リスク

株式投資をする際には、株価が変動する「株価変動リスク」が常に存在します。

株価は多様な要素、例えば経済状況、企業の業績、国内外の政治的状況などから影響を受けます。

株価は毎日変動するからチェックが必要だよね…

売却益を目指して株を買う場合、これらの要因をしっかりと分析し、株価の動きを予測するスキルが求められます。

②信用リスク

信用リスクは、投資した元本や利子が予定通りに支払われないリスクを指します。

主に、株式や債券などの金融商品を発行している国家や企業が直面するものです。

経営状態や財務状態が悪化すると、投資家に対する支払い能力が低下し、結果として投資した金融商品の価値が下落します。

特に、高利回りをうたう金融商品は高い信用リスクを伴うことが多いため、慎重に判断しましょう!

③金利変動リスク

特に債券へ投資する際に重要なのが、金利と債券価格の関係です。

金利が上昇すれば債券の価格は下がり、金利が下がれば価格は上がります。

この金利の変動による影響を「金利変動リスク」と称します。

最近は金利変動が激しいよね…

④流動性リスク

流動性リスクは資産を現金化する際に生じるリスクです。

市場の規模が小さかったり、または取引量が少なかったりする場合、希望する価格で売却できないこともあります。

特に、ニッチな市場や少数派の金融商品に投資する場合、このリスクは顕著になります。

⑤為替変動リスク

外国通貨建ての資産に投資する場合、その資産の価値自体は変わらなくても、為替の変動で投資の価値が変わる可能性があります。

たとえば、ドル建て資産に投資していて、ドルが安くなると、日本円換算での資産価値も減少するというわけです。

2023年は円安(ドル高)が大幅に進んだので、海外資産を持っている方は値上がりを実感できたのではないでしょうか。

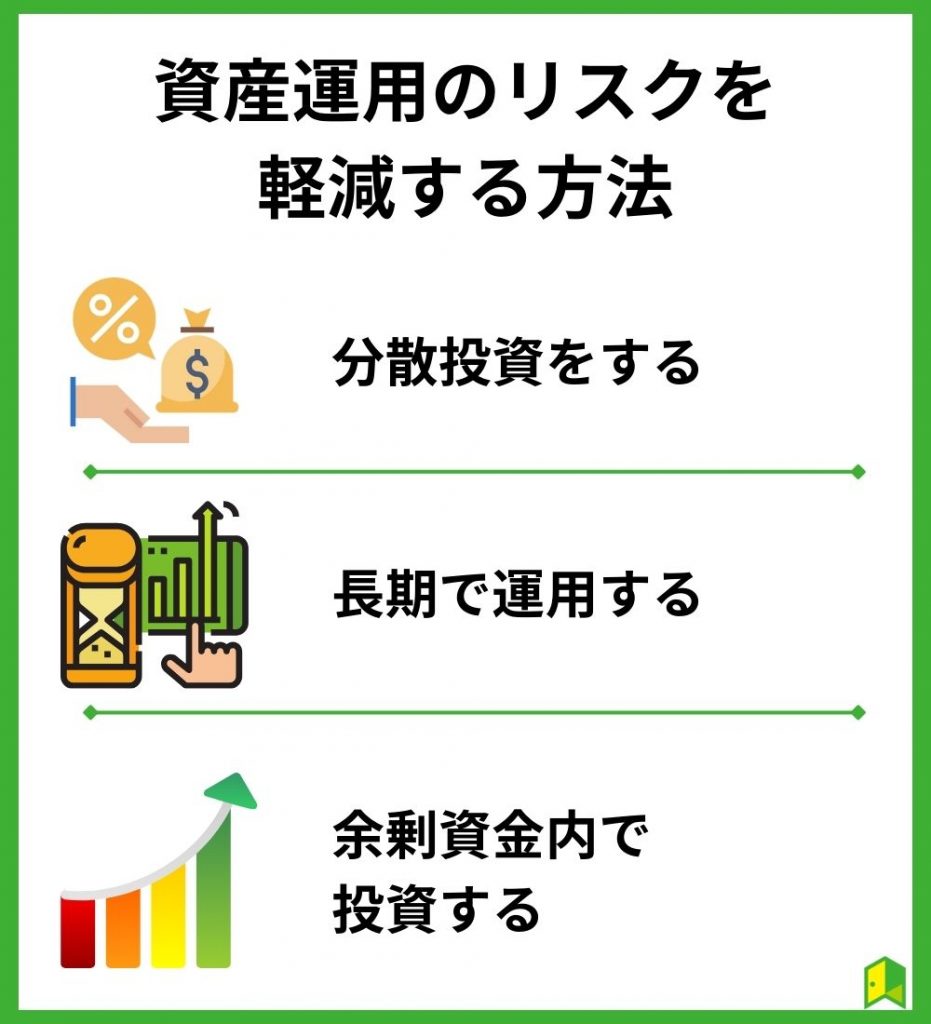

資産運用のリスクを軽減する方法

リスクって軽減できないの?

ここからは資産運用のリスクを軽減する方法を3つ紹介します。

詳しく見ていきましょう。

①分散投資をする

分散投資ってなんだろう?

一言で言うと、バラバラに分けて投資をする投資方法のことです。

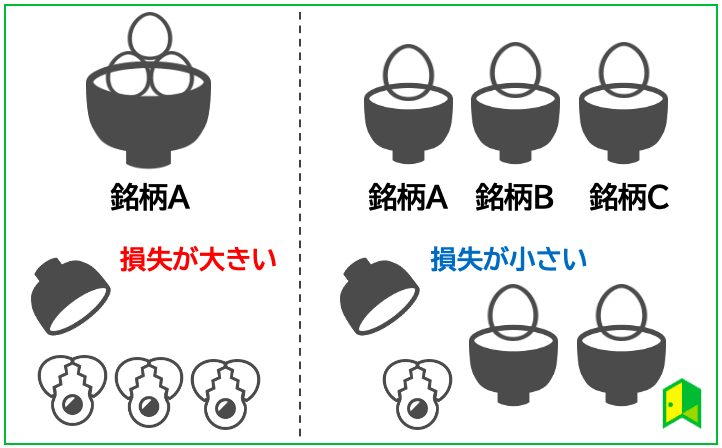

投資の世界には「卵を一つのカゴに盛るな」という格言があります。

どんな意味なの?

卵を一つのカゴだけに盛り、もしそれを落としてしまったら、すべての卵が割れてしまうかもしれません。

しかし、いくつかのカゴに分けて卵を盛っていたらどうでしょうか?

一つのカゴを落として卵が割れてしまっても、他のカゴの卵は無事だね!

②長期で運用する

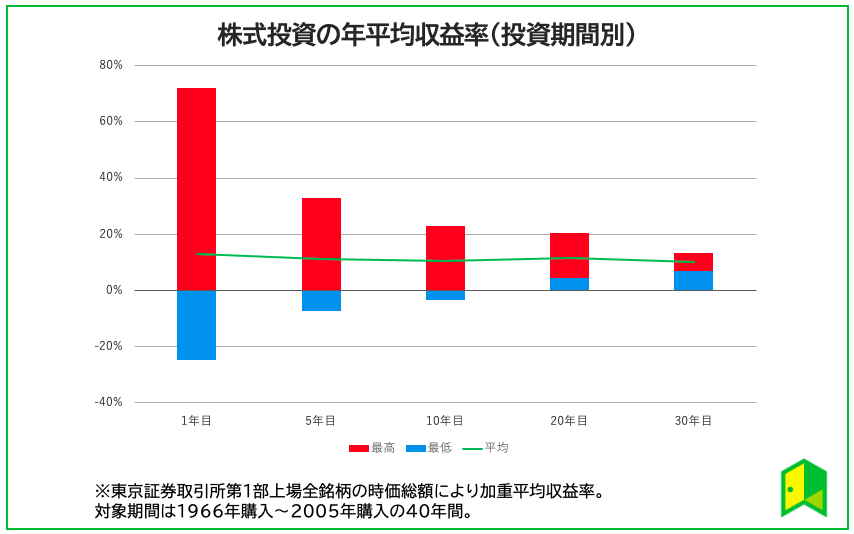

投資は運用する期間が長くなるほど、年平均の収益率は安定していく傾向があります。

つまりリターンの振れ幅が小さくなるわけでして、長期の株式投資を行った場合の年平均収益率は以下の通り。

1年目と比較しても、長期で継続した方が最高と最低の開きが徐々に小さくなり、プラスの値に落ち着いています。

もちろん将来の運用成果を保証することはできませんが、短期投資と比べれば安定した運用が期待できるでしょう。

③余剰資金内で投資する

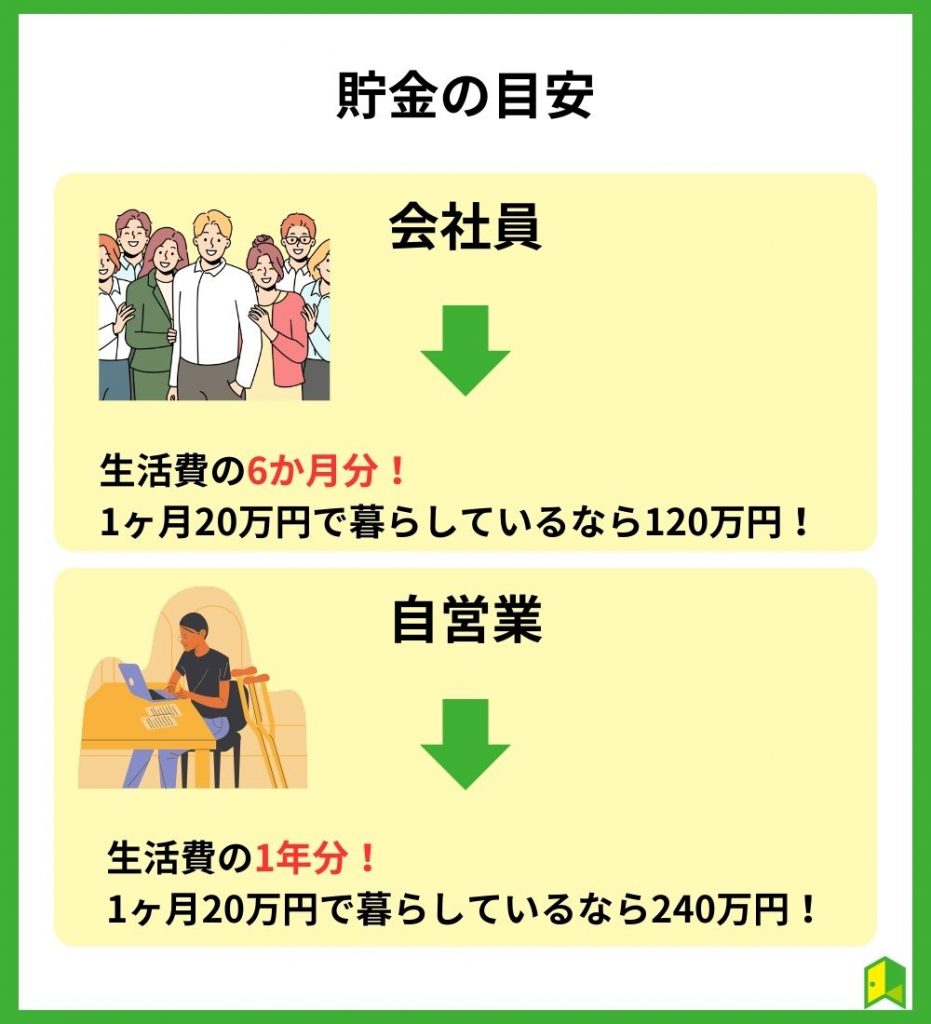

資産運用は少額から始められますが、 現状の生活がカツカツで、投資に回せる余裕がない人にはおすすめできません。

資産運用にはリスクがつきものです。

長期積立投資でも未来のことは分からないから、損をする可能性は0ではないワン!

そのため、投資は余剰資金で始めることが大切です。

日々の生活費だけで家計が苦しい人は、まずは生活防衛資金を貯めましょう。

生活防衛費の具体的な金額は、ライフスタイルや家庭の状況によりますが、一般的には生活費の3~6ヶ月分を目安に設定することが推奨されます。

この金額があれば、緊急時にも対応できる余裕が生まれ、安心して資産運用やセミリタイア計画を進めることが可能になります。

まずは毎月どれくらい支出があるのかをチェックだワン!

資産運用のリスクが怖い方はプロに相談するのもおすすめ

老後資金を確保するためには、自分で決めなければならないことが多くあります。

自分で決めるのは怖いな…

そのような方は、専門家に相談することをおすすめします。

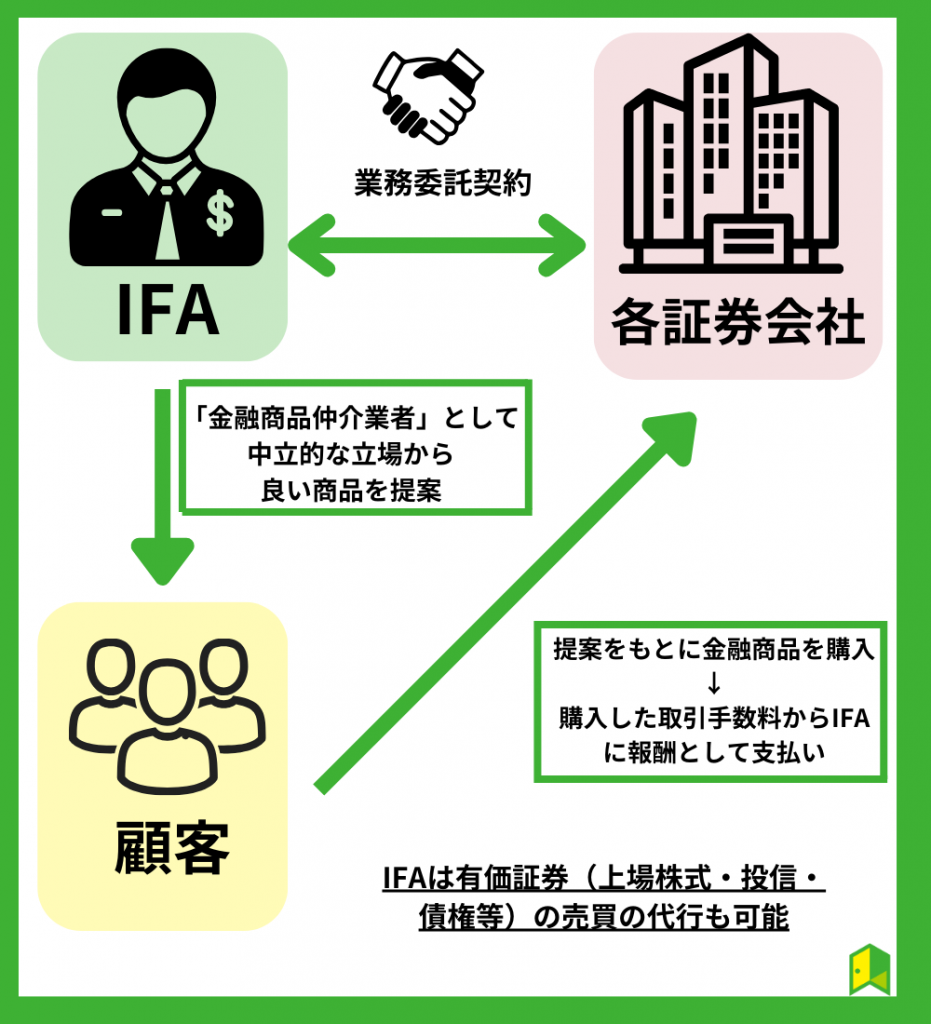

中でもおススメなのはIFAサービス。

IFAは特定の金融機関に所属せず、独立して金融のアドバイスを提供する専門家のことを指します。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

IFAはお金にまつわるお悩みの相談を受けて(診察)、的確なアドバイス(治療)をしてくれるお金のお医者さんのような人なのです。

IFAに相談することで、安心して長期的な資産形成や投資戦略を立てられそうだね!

以下でおすすめの無料サービスを紹介するワン!

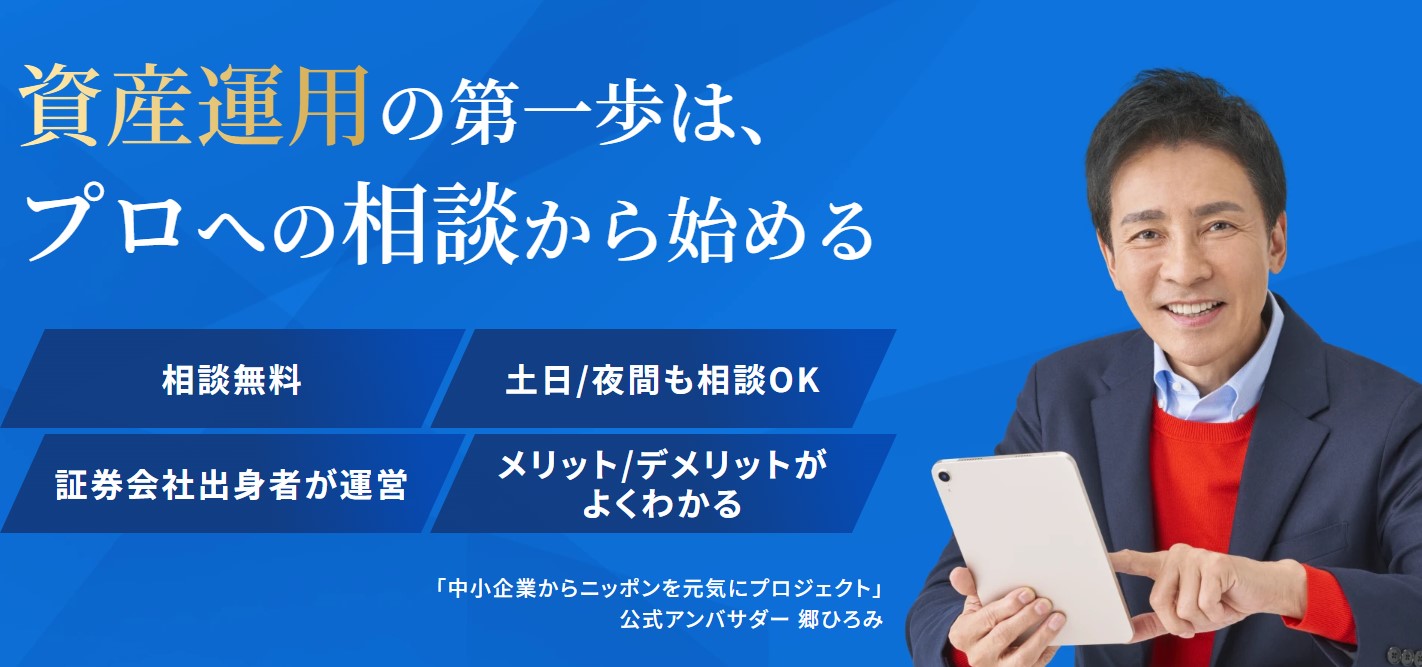

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

まずは「公式サイト」にて「まずは無料で探してみる」のボタンを押します。

質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

資産運用で比較的リスクの低い運用方法

自分で運用できないの?

自分で資産運用をしたい方に向けて、比較的リスクの低い運用方法を3つ紹介します。

それぞれの内容を詳しく解説します。

債券

債券の中でも「国債」という、国が発行している債券があります。

最低購入金額が1万円と投資しやすく、デフォルトしない限りは元本割れすることがないので安心できます。

投資の中では、かなりローリスクな商品です!

ただし、金利も低く、銀行に預けるのとほぼ変わらない金利です。

投資で高い利益を得たい人には物足りないかもしれませんが、分散投資という点で保有しておくのがおすすめです。

「どの国債を買えば良いか分からない…」という人は「資産運用ナビ」で無料相談してみましょう。

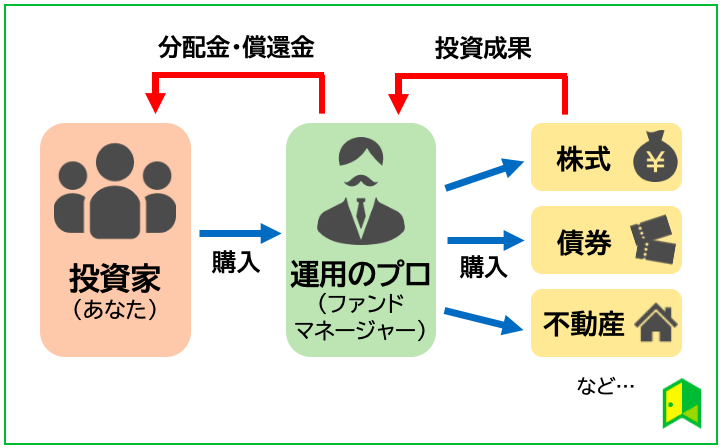

投資信託

投資信託は投資家(あなた)から集めたお金をまとめて、プロのファンドマネージャーが株式や債券などに投資・運用します。

1つの投資信託に複数の会社の株や債券などが含まれているため、1つの商品を買うだけで分散投資になるのです。

投資信託一つだけで運用できるほど手軽な商品です!NISA枠を使って購入できるものもあるため、利益が非課税になる可能性もあります!

購入した商品の運用成果が、それぞれの投資家に分配・値上がり益になる仕組みになっています。

若年層~シニア層まで、幅広い年齢層に人気の商品だワン!

投資信託は毎月定額をコツコツ積み立てる手法が定番で、以下のネット証券では100円から積み立てが可能です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→取扱本数は2,600本以上と、業界トップクラス。

いろはにマネー限定で、口座開設するだけで「元証券ディーラー『たけぞう』直伝!2023年の投資戦略」レポートもプレゼント - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→楽天ポイントが貯まり、全銘柄で買付手数料が無料

投資信託について興味を持った人は「【初心者向け】投資信託とは?仕組みや種類も図解で丸わかり」の記事も参考にしてください。

ロボアド

ロボアドバイザーとは、投資家に代わりITテクノロジーを駆使し自動で資産運用してくれるサービスです。

投資信託と同様に手間や時間をかけることなく投資ができるため、投資初心者からも人気を集めています。

投資信託よりも幅広い投資先があるから、分散しやすいね!

最近は数多くのロボアドサービスが登場していますが、中でも投資家の満足度が高いのは以下3社。

- ウェルスナビ

公式サイト:https://www.wealthnavi.com/

→預かり資産と運用者数が業界No.1*のロボアド

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業 』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点) - ROBOPRO

公式サイト:https://folio-sec.com/robopro

→長期運用者の99%以上の通算損益がプラスに - SUSTEN(サステン)

公式サイト:https://susten.jp/

→手数料が成果報酬型だから無駄なコストがかからない

ロボアドバイザーについての詳細は、「ロボアドバイザーのおすすめ10選比較ランキング!手数料や選び方も紹介」の記事をご覧ください

資産運用のリスクに関するよくある質問

資産運用のリスクに関して、まだ気になっていることが残ってる…

ここからは資産運用のリスクに関するよくある質問にお答えします。

それぞれ詳しく解説します。

Q.資産運用のリスクとは?

リスクとは、「危険・危ない」ことではなく、不確実性のことを指します。

資産運用のリスクは、リターンの「変動範囲」を示しています。

投資のリスクって聞くと、「損をする」ことばかり考えてたな…

ハイリスクな投資は、リターンの変動範囲が「広い」ため、大きな利益を得るチャンスがある一方で、大きな損失になってしまうことも。

一方で、ローリスクな投資はリターンの変動範囲が「狭く」、大きな利益は期待できませんが、損失もそれほど大きくないでしょう。

投資の世界では、リスクとリターンが一致するのです!

Q.資産運用のデメリットは?

資産運用のデメリットは、元本割れリスクがあることです。

資産運用は自己責任となるため、もし損失が出たとしても補償はもらえません。

長期で見たら値上がりする銘柄を選ぶことが大切だよね!

Q.資産運用をしないとどうなる?

老後に必要なお金が足りなくなる可能性があります。

現代は低金利のため、銀行預金だけでは資産が増えなかったり、給料の伸び悩みや退職金支給額の減少していたりします。

資産運用せずに老後のお金を貯めるのは困難な状況になっているのです!

老後2,000万円問題などもあって、何もしないままでは不安…。

資産運用で一時的に損失が出ても世界経済は持続的に成長しているため、長期的に投資すれば資産は着実に育てられます。

投資信託やロボアドならば投資の勉強をせずとも利益を出しやすいので、ぜひ資産運用を始めてみましょう。

早いうちから、資産を増やす行動を取る必要があるワン!

【まとめ】資産運用のリスクを知って目標額を貯めよう

資産運用のリスクについて理解できたよ!

最後にこの記事の重要なポイントをまとめます。

- 資産運用のリスクはリターンの「変動範囲」のことでコントロールできる

- 資産運用をしないリスクもある点に注意

- 資産運用が不安なら専門家(資産運用ナビ)に相談のがおすすめ

資産運用には元本割れするなどのリスクもありますが、資産運用をしないリスクも考慮すべきです。

老後にお金が無くなって困る…という事態を避けるためにも、今のうちから資産運用をスタートしてみてはいかがでしょうか?