[PR]アドバイザーナビ株式会社

主婦が資産運用に興味を持つ理由は多数あります。

たとえば「老後の生活が不安」「値上げラッシュで節約しても家計が赤字」「欲しいものが出てきた」などが挙げられるでしょう。

しかしこれまでお金の管理はしてきたものの、投資に手を出したことはなく、自分だけで資産運用を始められるのか、不安に思っている方もいるはず。

主婦に問わず、はじめは全員素人なので大丈夫です!この記事で、資産運用を始められる体制を整えましょう!

インフレや将来の不確実性に備えるためにも、資産運用は重要です。

この記事では主婦が資産運用を始めるメリットや注意点を中心に、おすすめの運用方法を分かりやすく解説します。

主婦の方がお得に資産運用するための制度も紹介するので、ぜひ参考にしてみてください。

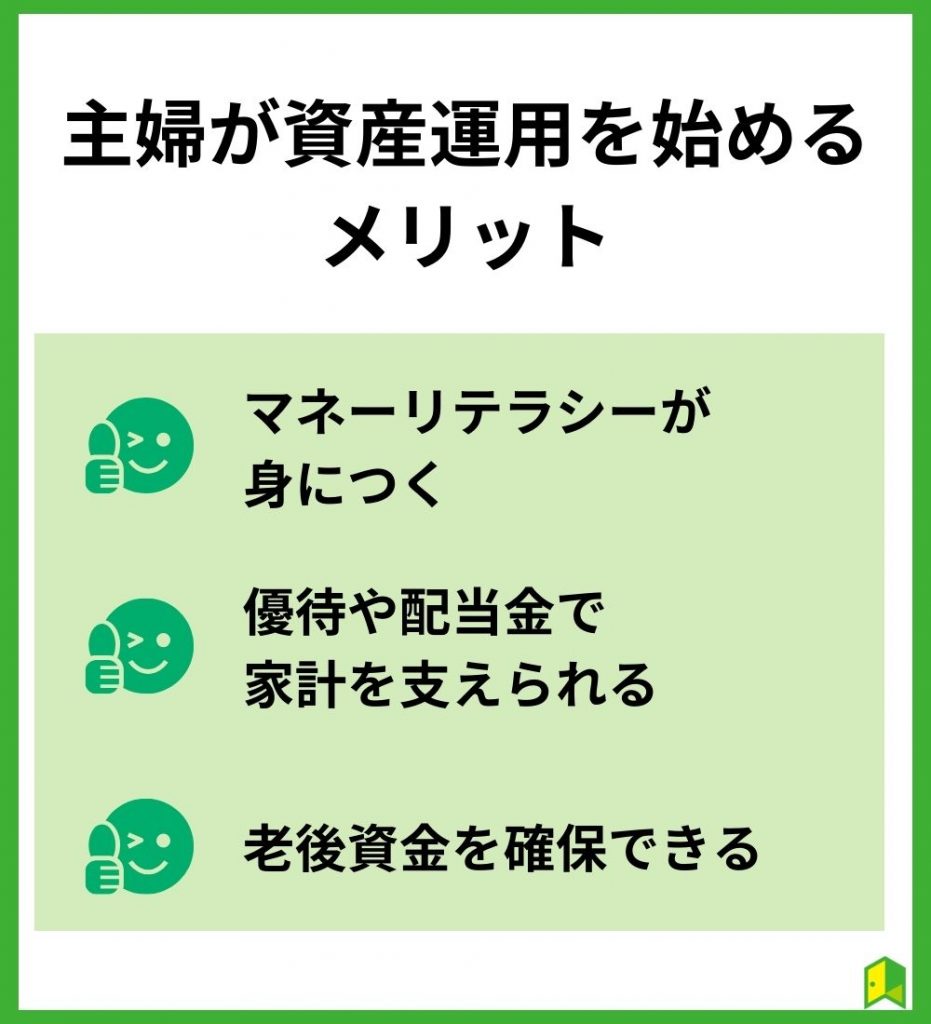

主婦が資産運用を始めるメリット

そもそも主婦が資産運用をするメリットってあるの?

まずは主婦が資産運用をする3つのメリットから見ていきましょう。

以下で詳しく解説します。

①マネーリテラシーが身につく

主婦が日々行う家計管理には、金融知識と収支の管理能力が欠かせません。

僕も家計管理していますが、なかなか金額が合わずあたふたすることも…

資産運用に挑戦することで、これらのスキルをさらに深められます。

また、資産運用の経験は子供への教育にも役立ちます。

自らの投資経験を生かして、子供に資産形成の方法や金融の基本を教えることができるのです。

このように、資産運用は家計管理のスキル向上だけでなく、家族全体のマネーリテラシーを高めるチャンスとなります。

②優待や配当金で家計を支えられる

配当金とは、企業が利益のうちの一定割合を投資家に分配することで得られる利益のことです。

配当利回りが4%を超えると高配当って呼ばれることが多いよね!

配当金を受け取るには権利付最終日に株を保有している必要があり、その約2~3カ月後に支払われます。

資産を増やすスピードを加速させたい人は、受け取った配当で再投資するのもおすすめです。

配当金は毎回一定額をもらえるわけではなく、業績によって増減があるワン!

また株主優待では、企業が株主に対して自社サービスの商品などをプレゼントしてくれます。

多くの企業では100株以上保有している投資家に渡され、さらに保有期間や持ち株に応じて、内容に差が出ることもあります。

かなりお得な優待もあるため、中には値上がり益や配当金より株主優待を目当てに投資する人もいるほど。

僕も株主優待を狙った投資をしています!

投資初心者は株主優待の内容もチェックすることで、より楽しみながら株式投資を始められるでしょう。

③老後資金を確保できる

老後資金とは、定年後にかかる費用をすべて含めた資金を指します。

つまり、毎日の生活費(住居費も含む)、医療費、介護費に加えて、趣味のための娯楽費も含みます。

主婦の方で老後資金を心配している方もいるかもしれませんが、自分で資産運用を行うことでその不安を取り除けます。

年金がこれから下がるかもしれないので、自分で資産を作っておくのは大切ですね!

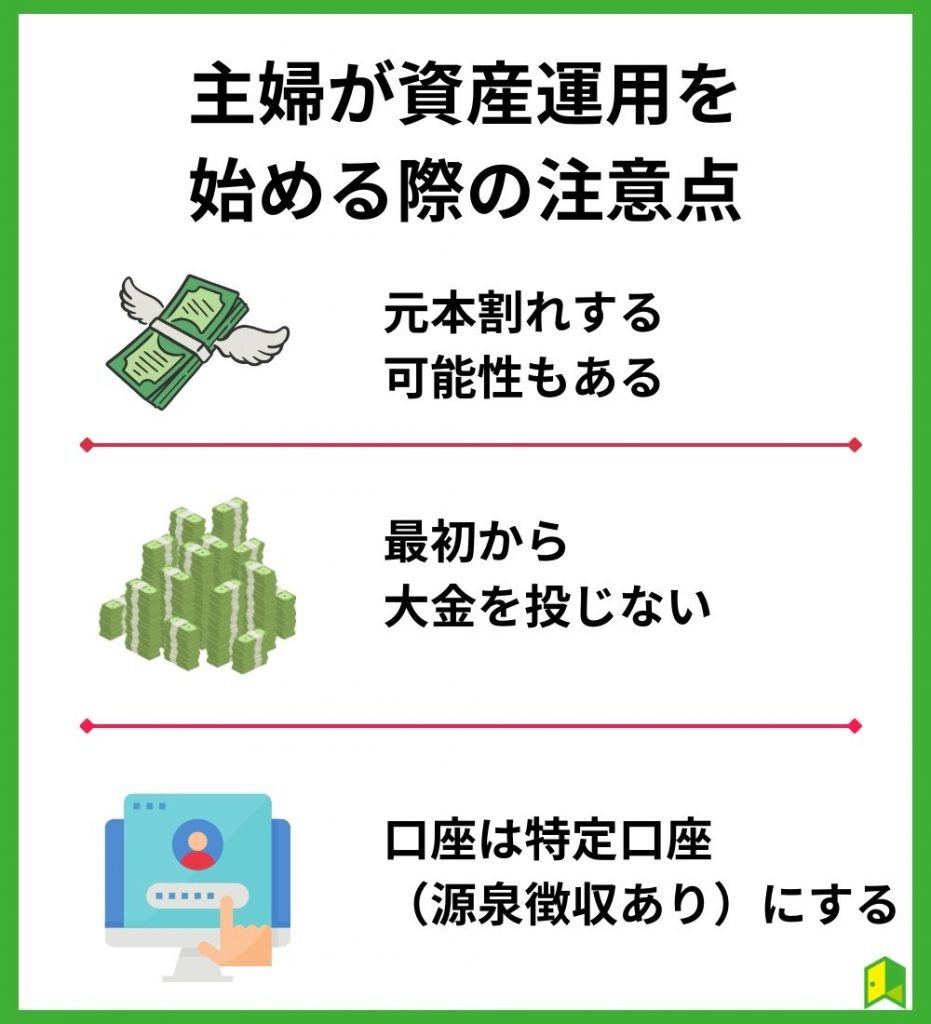

主婦が資産運用を始める際の注意点

でもいきなり資産運用をはじめるのは怖いな…

資産運用が怖いと思うのは、どこに注意すればいいのか理解していないからです。

ここでは、主婦が資産運用を始める際に知っておくべき点を3つ紹介します。

以下で詳しく解説します。

①元本割れする可能性もある

資産運用をすると、資産が増える可能性もありますが元本割れする可能性もあります。

元本割れを防ぐことはできないの?

現状、確実に元本割れを防ぐ方法はなく、資産運用は自己責任であるため、もし損失が出たとしても補償はもらえません。

とはいえ、元本割れする可能性を減らせる方法ならあります。

金融庁が保有期間別にまとめた「資産・地域を分散して積立投資を行った場合の運用成果の実績」をご覧ください。

保有期間が20年を超えると、運用成果が2~8%とプラスに収束するワン!

長期投資で時間分散でリスクを低減できたり、複利効果も出現するため、長期積立投資を継続すれば高い投資成果を生み出す可能性は高いですよ。

②最初から大金を投じない

投資で初心者が一気に儲けることは非常に難しいです。

どうして初心者が一気に儲けるのは難しいの?

初心者は損失を最小限にとどめる知識やノウハウがないため、継続的に取引を続ける中で予想に反した値動きをしたときに、資金を大きく失います。

ビギナーズラックで一時的に大きな利益を上げられる可能性はありますが、初心者が継続的に利益をあげ続けることは簡単ではありません。

最近では数百円や数千円から取引可能です。

最初は数万円程度の投資資金で取引をスタートし、値動きに慣れてから少しずつ投資資金を増やすことがおすすめです。

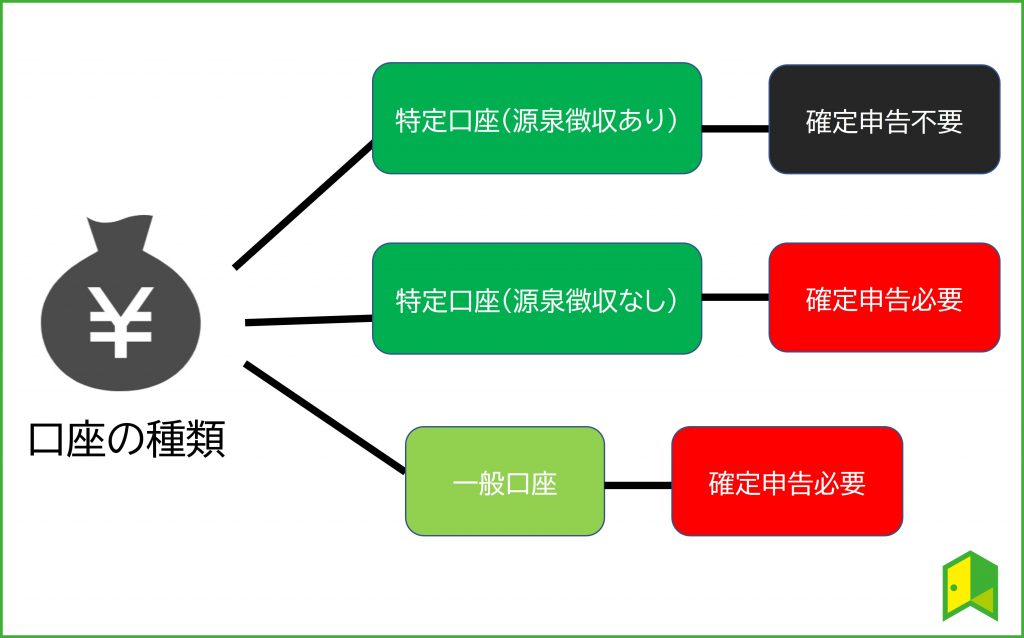

③口座は特定口座(源泉徴収あり)にする

証券口座には「一般口座」と「特定口座」の2種類があり、申し込み時に口座を選択する必要があります。

一般口座は自分自身で損益計算から確定申告まで行う必要がある口座で、特定口座は証券会社が年間取引の損益計算を行ってくれる口座です。

特定口座には、「源泉徴収あり」と「源泉徴収なし」の2種類があります。

- 源泉徴収あり

証券会社等が損益・税金の計算を行い、さらに税金を売却代金から差し引いてくれる。原則として確定申告が不要。

- 源泉徴収なし

証券会社等が損益の計算はしてくれるが、税金の計算や売却代金からの差し引きは行ってくれない。年間で利益が出た場合には原則として確定申告が必要。

特定口座(源泉徴収あり)を使用する場合、利益がどれだけあっても、利益を受け取る際に税金が既に差し引かれているため、課税対象の所得とはみなされません。

その結果、確定申告の必要がなく、扶養の範囲から外れることも心配する必要はありません。

一方で、特定口座(源泉徴収なし)や一般口座を利用して利益を得た場合は、確定申告が必要になります。

確定申告をした際に、配偶者の税額の計算上、配偶者控除から外れることもあるため、注意しましょう!

「特定口座(源泉徴収あり)」を選択すると、確定申告の手間を省けるうえ、控除も問題ないワン!

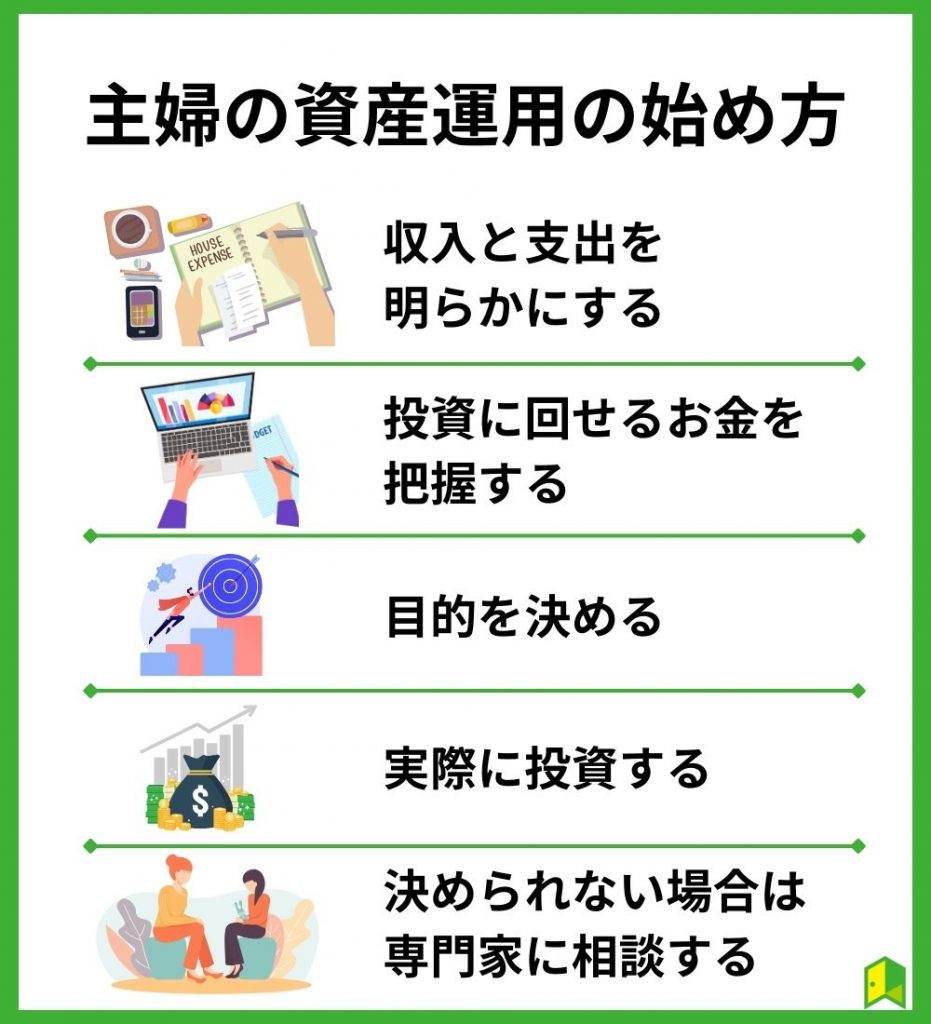

主婦の資産運用の始め方

どうやって資産運用始めたらいいの?

ここからは主婦の資産運用の始め方を紹介します。

詳しく見ていきましょう。

①収入と支出を明らかにする

まず最優先で初めてほしいことは家計簿アプリなどで、自分の毎月の収支を確認し、管理していくことです。

収入は毎月そこまで変化はないと思いますが、支出は必ずチェックをしてください。

普段現金を使っていて支出が管理しにくいという人はこれを機にクレジットカードや電子マネー(バーコード決済)に変えるのもおすすめです。

どうしてクレカのほうがいいの?

クレカや電子マネーはWebで明細確認ができるワン!

クレジットカードについては「はじめてのクレジットカードはどれがおすすめ?」の学習コースも用意しています。

②投資に回せるお金を把握する

まずは、全体の資産に対して、何%を投資に回すか決めましょう。

これは、あなた自身のリスク許容度や金融知識、将来の目標などによります。

リスク管理のために緊急時用の現金も確保しておこうね!

③運用する目的を明確にする

運用する目的を明確にすると、具体的な投資目標や戦略を立てられます。

目的に応じた適切な投資先を選び、自身の資産運用の方向性を定めましょう。

私はインフレに負けない資産運用をしたい!

僕は配当金を狙ってリタイアしたい!

目的によって投資対象は異なります。

資産運用をする際には、運用する目的を明確にし、それに基づいて適切な投資戦略を立てましょう。

④実際に投資する

ここまで来たら、あとは実際に投資をしましょう。

証券口座などを口座開設し、資金を入金したら購入手続きを開始します。

株式投資と不動産投資については、それぞれ始め方を以下の学習コースで詳細に記載しているので、ぜひ参考にしてみてください。

自分で決められない場合は専門家に相談する

資産運用を行う際には、以上のように自分で決めなければならないことが多くあります。

こんなの自分で決められないよ…

そのような方は、専門家に相談することをおすすめします。

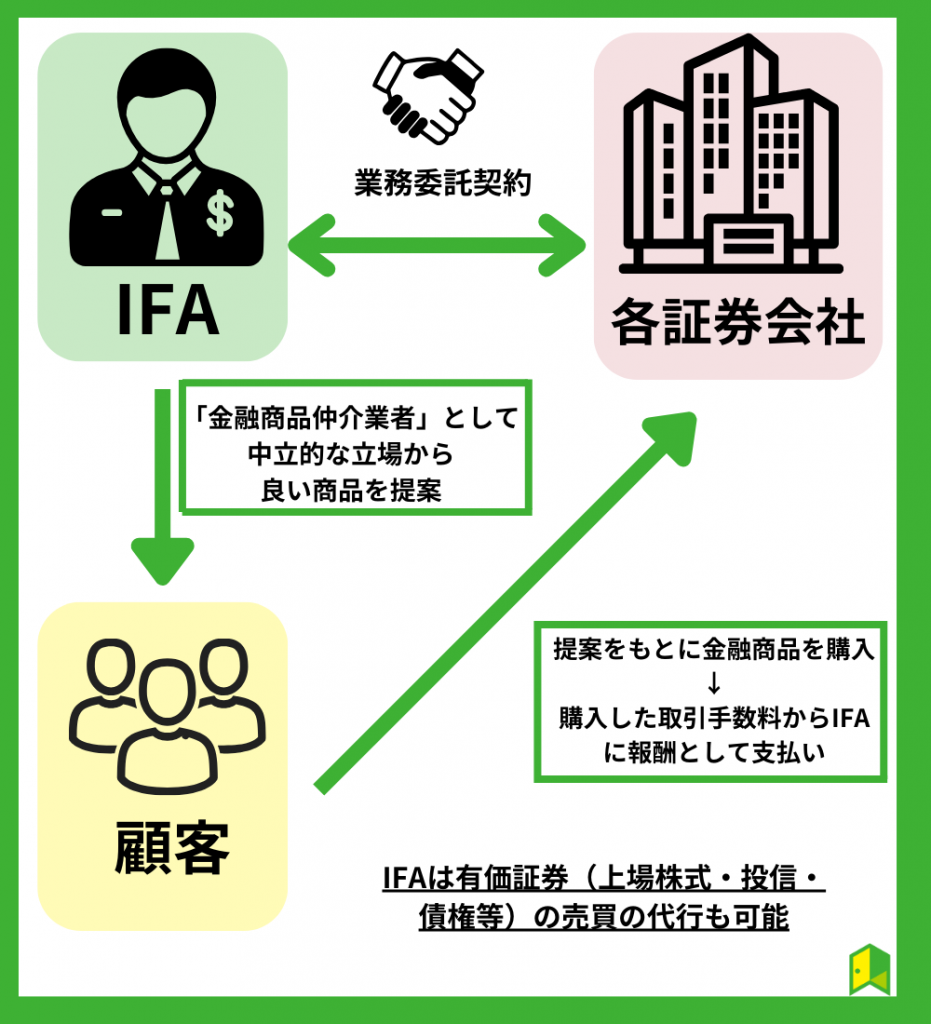

中でもおススメなのはIFAサービス。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

そのため、IFAは長期的かつ包括的なお金・投資についてのアドバイスを提供してくれます。

IFAはお金にまつわるお悩みの相談を受けて(診察)、的確なアドバイス(治療)をしてくれるお金のお医者さんのような人なのです。

以下でおすすめの無料サービスを紹介するワン!

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

まずは「公式サイト」にて「まずは無料で探してみる」のボタンを押します。

質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

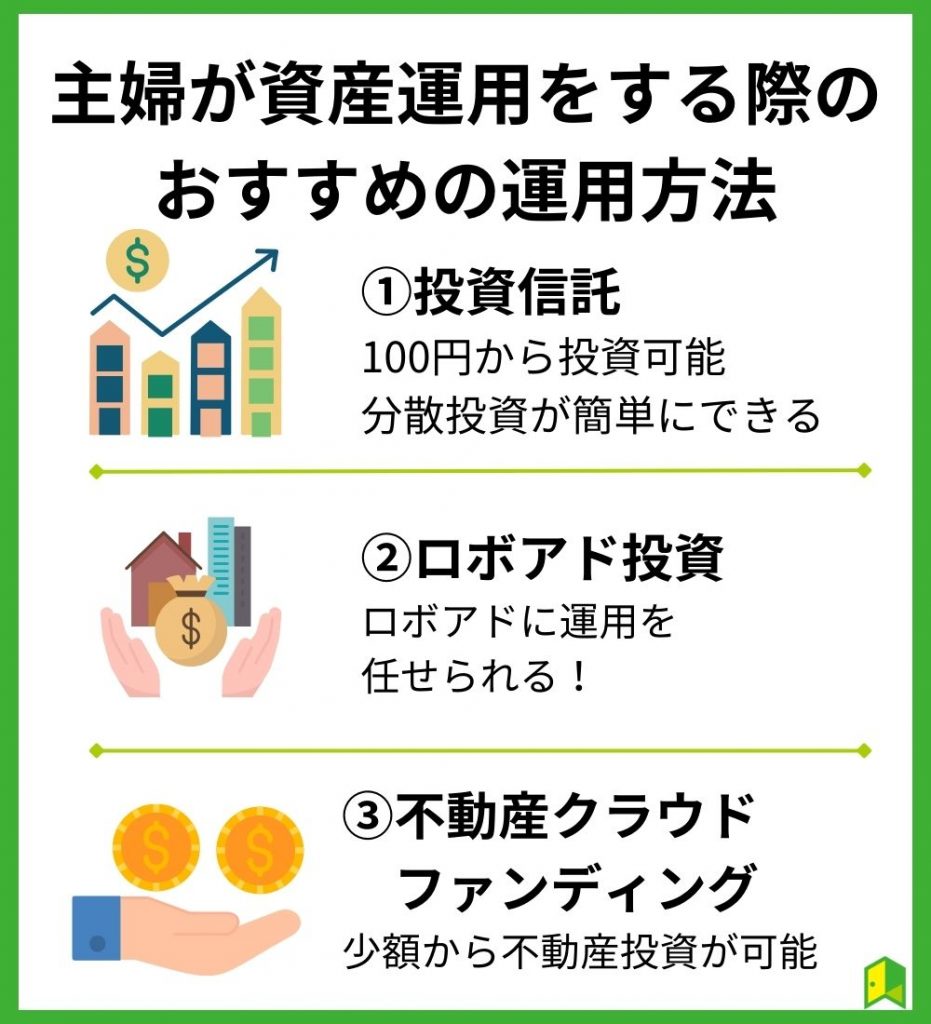

主婦が資産運用をする際のおすすめの運用方法

ここからは主婦にもおすすめの資産運用方法を紹介します。

以下で詳しく解説します。

投資信託

投資信託の特徴

- 投資のプロに運用を任せられる

- 商品1つで手軽に分散投資できる

- コストとなる信託報酬は年0.09%~1.0%程度

投資信託は「ファンドマネージャー」と呼ばれる投資のプロが投資家に代わって運用してくれる投資商品です。

そのため購入する商品と金額さえ決めれば、投資の深い知識がなくても安心して資産運用を進められます。

銘柄分析などの難しい作業も、プロに任せられちゃうんだ!

僕はつみたてNISA口座で投資信託を買付しています!

投資信託は毎月定額をコツコツ積み立てる手法が定番で、以下のネット証券では100円から積み立てが可能です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→取扱本数は2,600本以上と、業界トップクラス。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→楽天ポイントが貯まり、全銘柄で買付手数料が無料

投資信託の詳細は「【初心者向け】投資信託とは?仕組みや種類も図解で丸わかり」の記事にてまとめたので、併せてご覧ください。

ロボアドバイザー

ロボアドバイザーの特徴

- 手間をかけずにプロ同様の投資が可能

- 資産配分を調整するリバランスを自動で行ってくれる

- 下落局面でも損失を抑えてくれる機能がある

ロボアドバイザーとは、投資家に代わりITテクノロジーを駆使し自動で資産運用してくれるサービスです。

投資信託と同様に手間や時間をかけることなく投資ができるため、投資初心者からも人気を集めています。

投資信託よりも幅広い投資先があるから、分散しやすいね!

最近は数多くのロボアドサービスが登場していますが、中でも投資家の満足度が高いのは以下3社。

- ウェルスナビ

公式サイト:https://www.wealthnavi.com/

→預かり資産と運用者数が業界No.1*のロボアド

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業 』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点) - ROBOPRO

公式サイト:https://folio-sec.com/robopro

→長期運用者の99%以上の通算損益がプラスに - SUSTEN(サステン)

公式サイト:https://susten.jp/

→手数料が成果報酬型だから無駄なコストがかからない

僕はSUSTENで運用しています!(こちらの記事で運用成果を公開しています!)

ロボアドバイザーについての詳細は、「ロボアドバイザーのおすすめ10選比較ランキング!手数料や選び方も紹介」の記事をご覧ください。

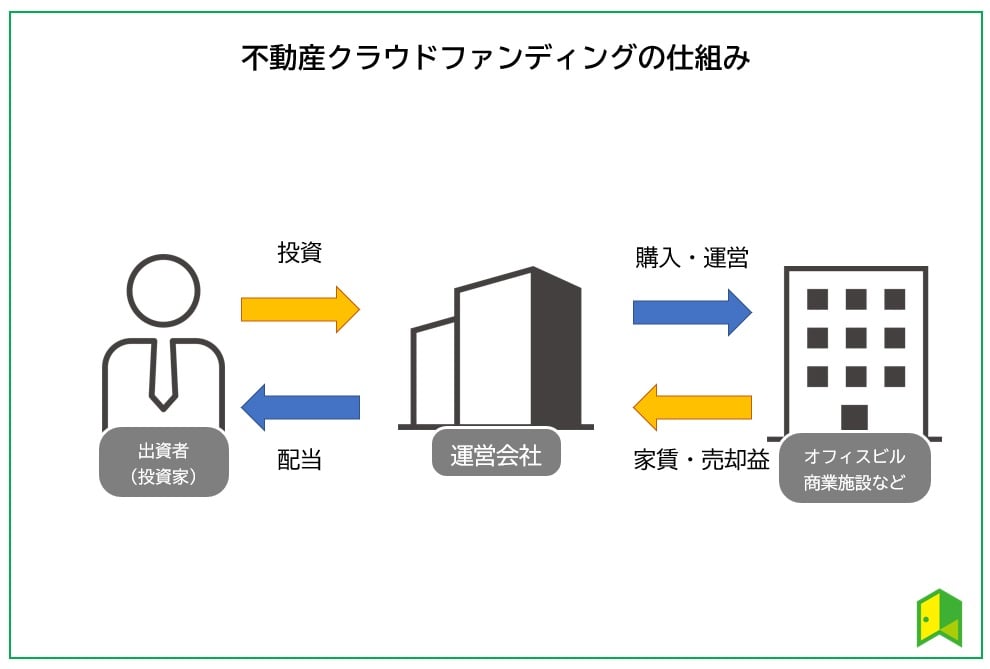

不動産クラウドファンディング

不動産クラウドファンディングとは、多くの個人投資家が少額の資金を集め、その資金を使って不動産の運用を行う仕組みのことを指します。

集めた資金をもとに運営会社が不動産を購入・運用することで、その利益が出資者に分配される仕組みです。

一般的な不動産投資に比べて投資金額が少なくて済む点がメリットです。

通常、不動産投資は大きな初期投資が必要ですが、不動産クラウドファンディングでは少額から投資できます。

運用期間終了時には、物件が売却され売却金が出資者への償還金に充てられるよ!

不動産クラウドファンディングの中でもおススメなのは「CREAL」と「COZUCHI」です。

- CREAL

公式サイト:https://creal.jp/

2023年8月30日現在、元本割れが一度もない

今なら投資家登録&投資額に応じてAmazonギフト券最大5万円分プレゼント! - COZUCHI

公式サイト:https://cozuchi.com/

収益性の高い都心部のマンションを中心に投資できる

過去の案件では283%という高リターンも!

不動産投資型クラウドファンディングに関しては、関連記事「不動産投資型クラウドファンディングのおすすめランキング23選!選ぶ時のポイントも解説」を参考にしてみてください。

主婦が資産運用をする際に活用してほしい制度

ここからは主婦が資産運用する際に活用してほしい制度を2つ紹介します。

以下で詳しく解説します。

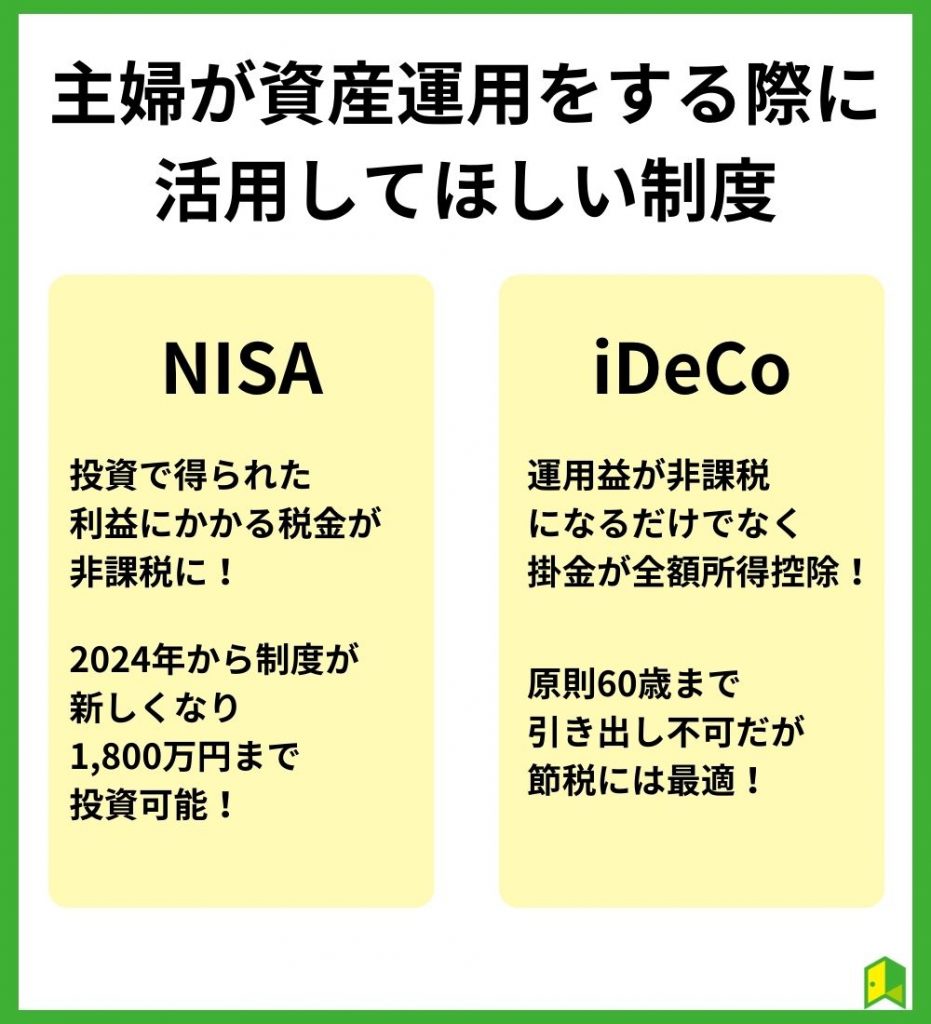

NISA

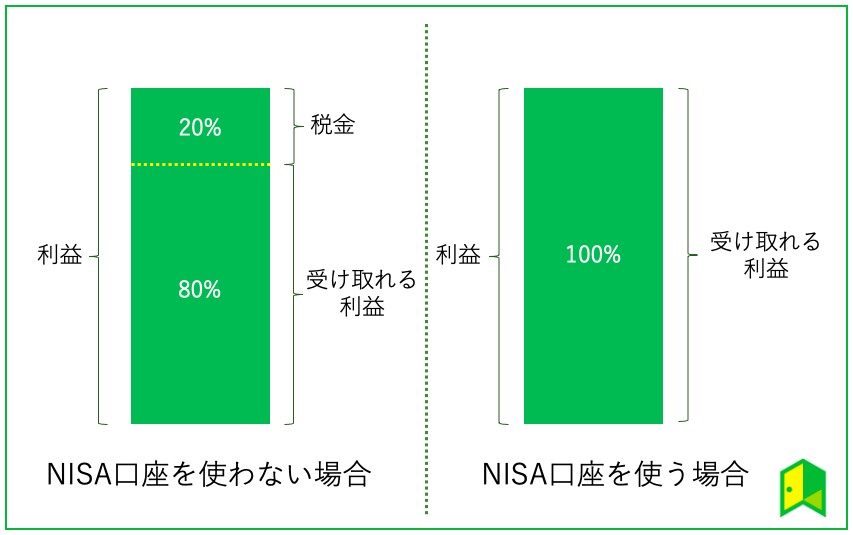

NISAとは「Nippon Individual Savings Account」の略であり、購入した金融商品にかかる利益が非課税になる制度です。

本来、株式や投資信託などの金融商品によって得た利益は、約20%の税金がかかります。

しかし、NISA・つみたてNISAを利用すれば、税金がかからずに利益をそのまま受け取ることができるのです。

以下の図はNISA口座を利用したときと利用しなかったときの比較図です。

仮に100万円利益が出たとき、20万円税金として持っていかれるか、そのまま100万円手元に残るかの違いは大きいですよね!

また、2024年からNISAとつみたてNISAは新制度へ移行し、非課税期間が無期限となります。

また、年間投資可能金額が360万円で生涯投資可能枠は1,800万円と大幅に増えます。

今後資産運用していくなら必須の口座となるため、「NISA改正や恒久化(無期限)を分かりやすく解説!拡充内容やいつ新制度になるのかも網羅」の記事も参考にしてみてください。

iDeCo

iDeCoとは「個人型確定拠出年金」の愛称で、公的年金に加えて給付を受けられる私的年金制度の一つです。

拠出する掛金は「所得控除」の対象となるため、その年の所得税や翌年の住民税が安くなる点も選ばれる秘訣と言えます。

老後に向けた資産形成を目指しているなら最適だね!

iDeCoは年金制度ということで原則60歳までお金を引き出せないため、今後起こりうるライフイベントを考慮した上で利用しましょう。

iDeCoについて詳しく知りたい方は、「iDeCo(イデコ)のおすすめ商品・金融機関は?メリットや手数料も分かりやすく解説!」の記事もぜひご覧ください。

主婦の資産運用に関するよくある質問

主婦の資産運用について気になっていることが残ってる…

ここからは主婦の資産運用に関するよくある質問にお答えします。

以下で詳しく解説します。

Q.つみたてNISAは主婦でもできる?

つみたてNISAは職業に関係なく利用可能です。

少額から始められるため、家計に大きな負担をかけずに、長期的な資産形成を目指せます。

税制面での優遇もあり、資産運用の入門として最適です!

Q.主婦で投資に失敗したらどうなる?

投資に失敗すると、資金を失うリスクがあります。

そのため投資額は家計に影響を与えない範囲に抑え、分散投資を行うなどの対策を行いましょう。

失敗から学び、次の投資戦略に活かすことも大切だワン!

Q.主婦の資産運用の始め方は?

主婦が資産運用を始めるには、まず自身の家計状況を把握し、投資可能な資金を確定させることが重要です。

次に、リスク許容度に合わせた投資商品を選びます。

例えば、リスクが低めの定期預金や国債から始める、あるいは少額投資が可能なNISAを利用するなどがおすすめです。

投資に関する基本知識を身につけ、少額から始めて徐々に慣れていくことが大切です!

【まとめ】主婦の資産運用はおすすめ!

主婦も資産運用が大切だということが分かったよ!

最後にこの記事の重要なポイントをまとめます。

- 主婦が資産運用を始めると家計を支えたり、老後資金を確保できたりする

- 最初から大金を投じないなどの注意点を抑えよう

- 不安なら専門家(資産運用ナビ)に相談のがおすすめ

インフレや将来の不確実性に備えるため、主婦の方も資産運用は重要です。

老後に後悔しないようにするためにも、まずは専門家へ相談してみてはいかがでしょうか?