[PR]アドバイザーナビ株式会社

5億円という大きな資産を運用する際、多くの投資家は「どのように運用すれば良いのか?」という疑問を持つでしょう。

確かに何をしたらいいか分からない…

このレベルの資産運用では、分散投資とリスク管理が非常に重要です。

また、専門家の意見を取り入れることも重要です!

資産運用のプロフェッショナルに相談し、個々のニーズやリスク許容度に合わせた運用計画を立ててみましょう。

この記事では、5億円の資産運用を始めるためのポイントと、おすすめの運用方法について詳しく解説します。

資産5億円以上の人口割合

想像通りかもしれませんが、日本で資産5億円以上保有している方は少数です。

野村総合研究所(NRI)が2023年に発表した「日本の富裕層に関する調査結果」を見てみましょう。

| マーケット分類(純金融資産保有額) | 世帯数 |

|---|---|

| 超富裕層(5億円以上) | 9.0万世帯 |

| 富裕層(1億以上5億円未満) | 139.5万世帯 |

| 準富裕層(5,000万以上1億円未満) | 325.4万世帯 |

| アッパーマス層(3,000万以上5,000万円未満) | 726.3万世帯 |

| マス層(3,000万円未満) | 4,213.2万世帯 |

超富裕層の割合は全世帯の0.17%です。

1,000人いて1人or2人っていうイメージだね!

資産5億円でリタイア可能?

資産5億円でリタイアできるかどうかは、生活スタイルやリタイア後の支出によって異なります。

理論的には、年間の支出が資産の3~4%以内であれば、資産収入が生活費を上回るためリタイア可能となります。

5億円の場合、年間1500万円から2000万円の支出ですね!

あくまで一般的なものであり、実際はインフレしたり、医療費や予期せぬ出費があったりします。

とはいえ、5億円も保有していれば、リタイア可能な水準だと言えるでしょう。

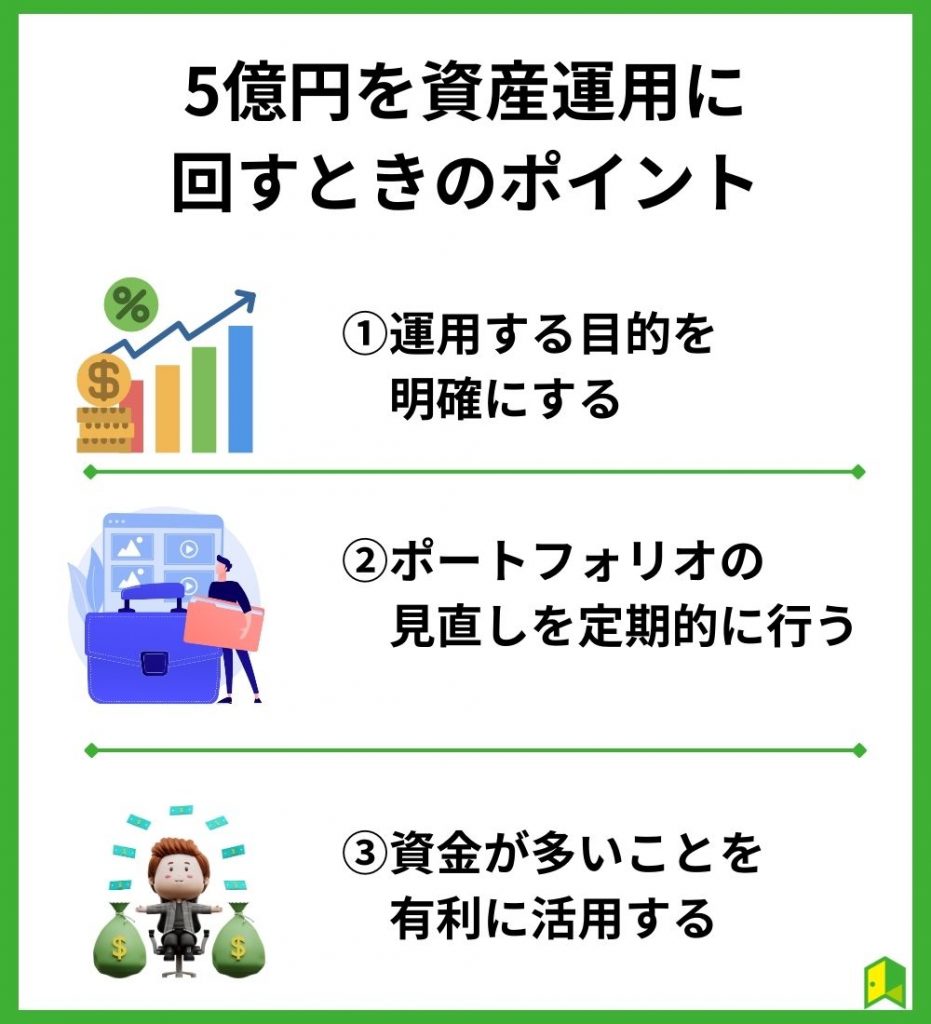

5億円を資産運用に回すときのポイント

ここからは5億円を資産運用に回す際のポイントを3つ紹介します。

詳しく見ていきましょう。

運用する目的を明確にする

運用する目的を明確にすると、具体的な投資目標や戦略を立てられます。

目的に応じた適切な投資先を選び、自身の資産運用の方向性を定めましょう。

私はインフレに負けない資産運用をしたい!

僕は配当金を狙ってリタイアしたい!

目的によって投資対象は異なります。

資産運用をする際には、運用する目的を明確にし、それに基づいて適切な投資戦略を立てましょう。

ポートフォリオの見直しを定期的に行う

投資をした後は、ポートフォリオを定期的に見直しましょう。

資産運用は短期間での大きな利益を目指す投機的なアプローチではなく、長期的な視点が基本です。

そのため、運用の成果が予測したリターンとどの程度異なるかを定期的に確認する必要があります。

毎日相場見ていたら疲れない?

毎日の市場の変動に一喜一憂するのではなく、1ヶ月や3ヶ月、半年ごとなど、一定の期間を設けてポートフォリオをチェックしましょう。

具体的には以下のことを行うと、後のパフォーマンスが良くなりやすいです。

- 資産配分の調整

- 投資対象の変更

- 投資商品の変更

- 定期積立金額の調整

- 資産の一部を現金化

市場の状況に応じて、投資対象を変更したり、投資額を調整したり、資産を他の商品に移したりするなど、柔軟な対応を行いましょう!

資金が多いことを有利に活用する

投資では全額を運用に回す必要はありません。

特に5億円など資産がすでに多くある方は、市場が下落している時に無理な投資をせずチャンスを待てます。

市場の動向をじっくりと観察し、適切なタイミングで大胆な投資を行うことで資産を効果的に増やせるでしょう!

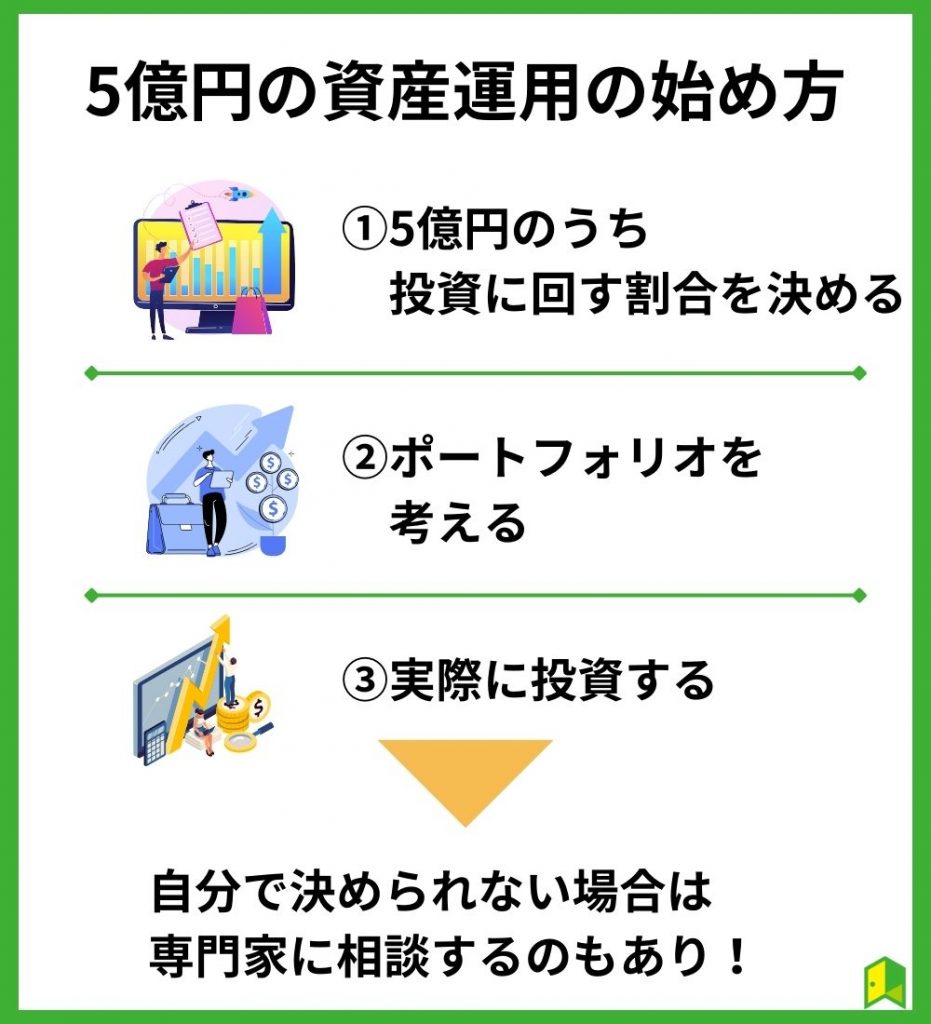

5億円の資産運用の始め方

ここからは5億円の運用の始め方を紹介します。

以下で詳しく解説します。

5億円のうち投資に回す割合を決める

まずは、全体の資産に対して、何%を投資に回すか決めましょう。

これは、あなた自身のリスク許容度や金融知識、将来の目標などによります。

リスク管理のために緊急時用の現金も確保しておこうね!

ポートフォリオを考える

次に、どのような資産に投資するのか決めます。

一般的な以下のような資産からポートフォリオを構成します。

- 株式

- 債券

- 不動産

- コモディティ など

どの資産からどれくらい投資するのかは、あなた自身のリスク許容度、投資期間、投資目標によって異なります。

例えば安定的な運用をしたい方は債券を多めに取り入れたり、積極的に運用をしたい方は株式や不動産を増やしたりします。

僕はまだ働いているから株式や不動産を多めにしようかな!

私はリスクをそこまで取りたくないから債券を多めにしようかな!

実際に投資する

ここまで来たら、あとは実際に投資をしましょう。

証券口座などを口座開設し、資金を入金したら購入手続きを開始します。

株式投資と不動産投資については、それぞれ始め方を以下の学習コースで詳細に記載しているので、ぜひ参考にしてみてください。

自分で決められない場合は専門家に相談する

5億円の運用をする際には、自分で決めなければならないことが多くあります。

こんなの自分で決められないよ…

そのような方は、専門家に相談することをおすすめします。

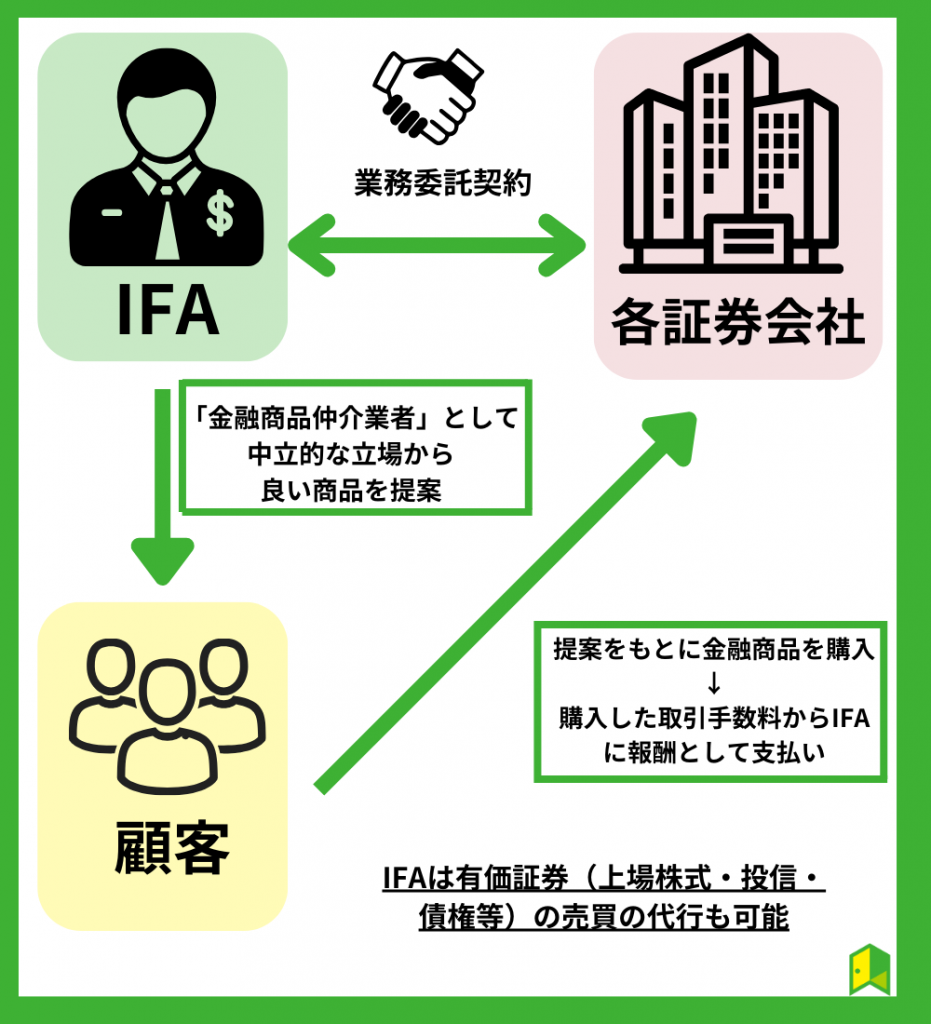

中でもおススメなのはIFAサービス。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

そのため、IFAは長期的かつ包括的なお金・投資についてのアドバイスを提供してくれます。

IFAはお金にまつわるお悩みの相談を受けて(診察)、的確なアドバイス(治療)をしてくれるお金のお医者さんのような人なのです。

以下でおすすめの無料サービスを紹介するワン!

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

まずは「公式サイト」にて「まずは無料で探してみる」のボタンを押します。

質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

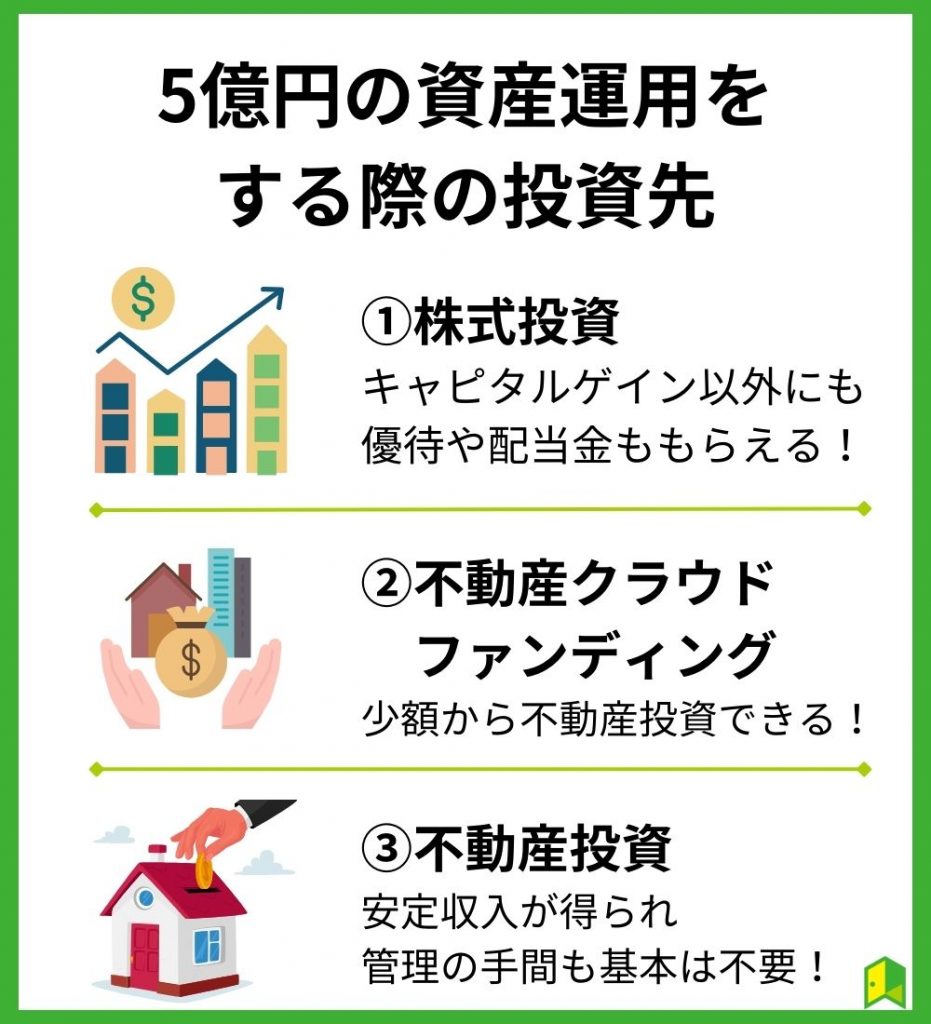

5億円のおすすめ運用方法

ここからはサービスに頼るのではなく、自力で5億円を運用する際におすすめの方法を3つ紹介します。

以下で詳しく解説します。

株式投資

株式投資とは、企業が発行する株式を購入して、その企業の経済的利益(利益配当や株価上昇による売却益など)を得る行為です。

株価が上昇して売却して得られる利益だけでなく、保有しておくともらえる優待や配当金で収入を得られますね!

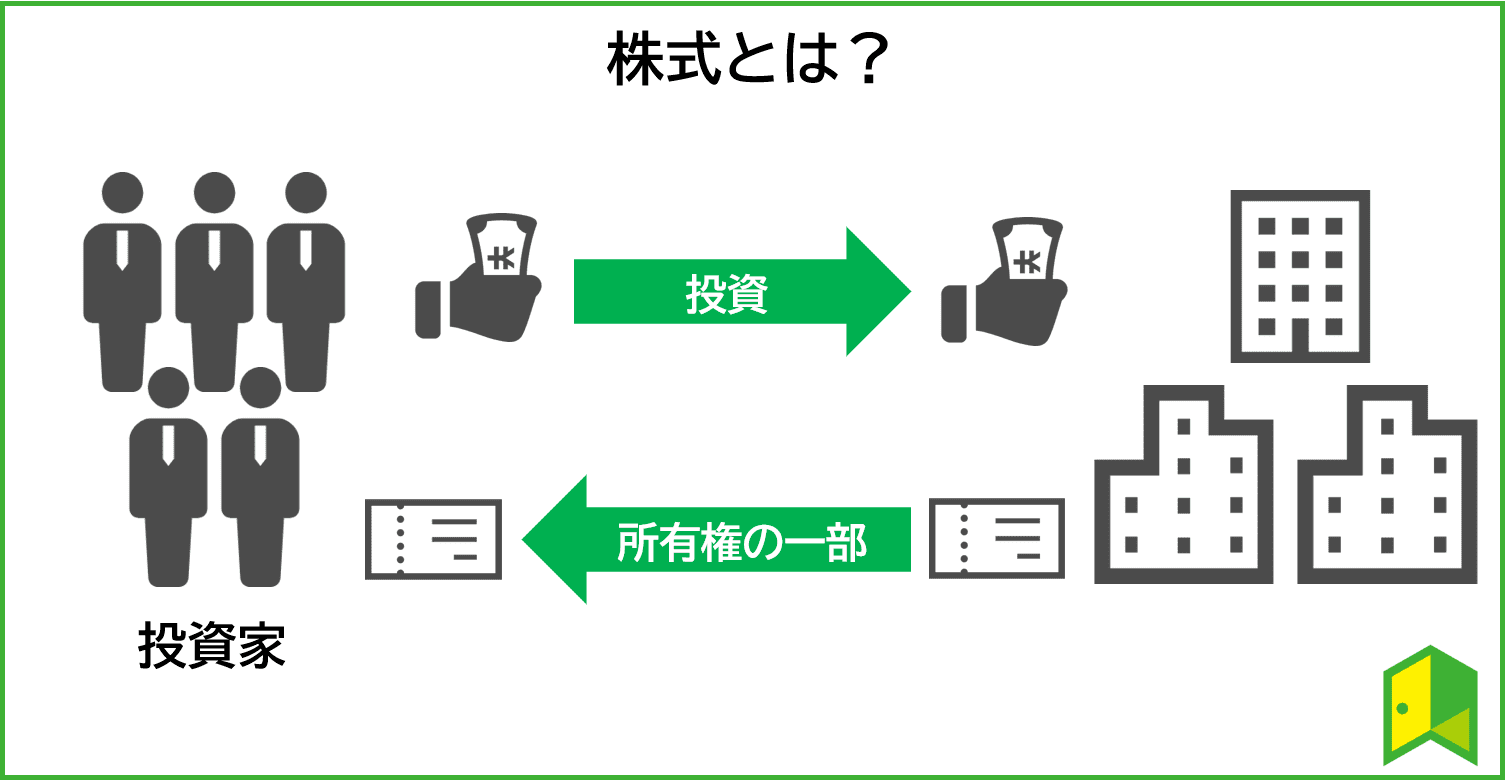

投資家は資金を出して企業の所有権を一部持つことになります。

会社と投資家の関係としては下図の通り。

株式投資を行う際には証券会社の口座開設が必要ですが、おすすめは手数料が低いネット証券です。

中でもネット証券の最大手である「SBI証券」とフォロー体制が充実している「松井証券」がおすすめです。

SBI証券

おすすめポイント

- 手数料が業界最低水準!

- IPO株の当選がしやすいメリットが大きい!

- つみたてNISAが100円から投資可能!

「いろはにマネーが実施したアンケート」でも1位を獲得するなど、初心者の方でもベテランの方でも使いやすいSBI証券。

何がそんなに人気なの?

SBI証券の主なメリットは「手数料の低さ」と「幅広い投資商品の取り扱い」です。

SBI証券は日本株の取引手数料が完全に無料。

単元未満株(100株以下の投資)も取引手数料無料であるため、これから資産形成したい方におすすめです。

また、日本株だけでなく投資信託や米国・新興国株、債券、コモディティなど、一つの口座で幅広い金融商品に投資ができるのも魅力です。

とりあえず持っておいて損はない証券会社だね!

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

SBI証券の詳細記事一覧

松井証券

おすすめポイント

- 老舗ならではの充実したサポート体制!

- 25歳以下の株式手数料無料!

- 投資信託の信託報酬の一部がキャッシュバック!

松井証券は日本初のインターネット証券であり、これまでの実績を元に手厚いサポート体制を実現しています。

HDI-Japan(ヘルプデスク協会)が主催する2022年度問合せ窓口格付け(証券業界)において、「電話窓口」と「サポートポータル(Web)の2部門で最高評価の「三つ星」を12年連続獲得しています。(参考:松井証券|受賞履歴)

ネット証券で両部門「三つ星」獲得が12年続いているのは松井証券だけなんだよ!

また、業界でも類を見ない革新的なサービスを開発し続けています。

例えば投資信託の信託報酬(税抜)のうち松井証券の受取分の上限を0.3%に抑えることをルール化したサービス「投信毎月ポイント・現金還元サービス」を実施。

0.3%を超える部分は、投資家に松井証券ポイントまたは現金を毎月還元してくれます。

安心して松井証券で投資できそうだね!

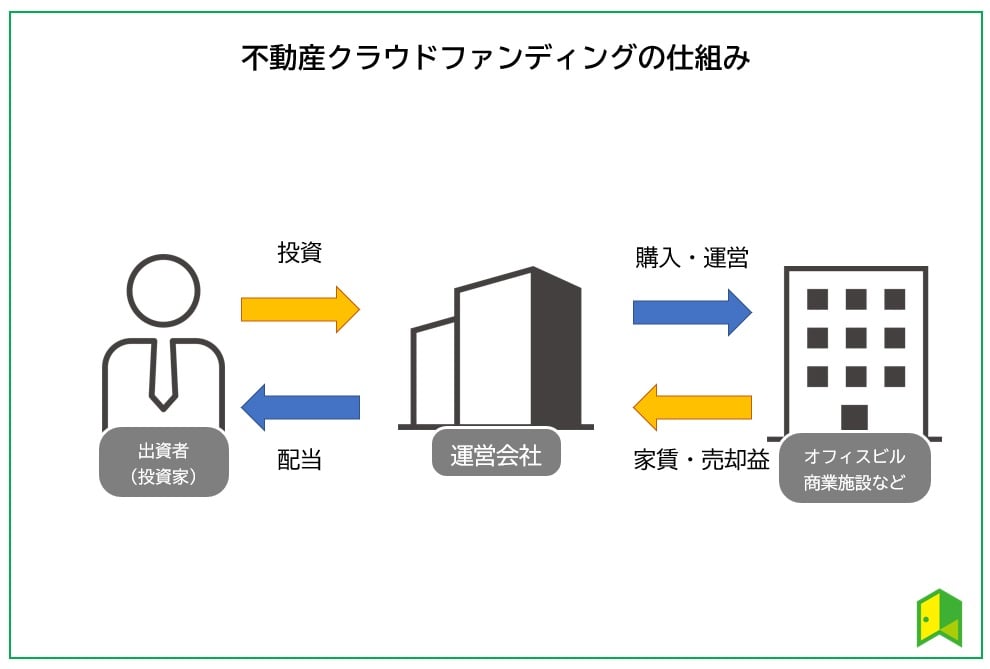

不動産クラウドファンディング

不動産クラウドファンディングとは、多くの個人投資家が少額の資金を集め、その資金を使って不動産の運用を行う仕組みのことを指します。

集めた資金をもとに運営会社が不動産を購入・運用することで、その利益が出資者に分配される仕組みです。

一般的な不動産投資に比べて投資金額が少なくて済む点がメリットです。

通常、不動産投資は大きな初期投資が必要ですが、不動産クラウドファンディングでは少額から投資できます。

運用期間終了時には、物件が売却され売却金が出資者への償還金に充てられるよ!

不動産クラウドファンディングの中でもおススメなのは「CREAL」と「COZUCHI」です。

CREAL

| 運営会社 | クリアル株式会社 ※東証グロース上場 |

| 最小投資金額 | 1万円 |

| 参加方法 | 先着 |

| 公式サイト | https://creal.jp/ |

CREAL(クリアル)は、クリアル株式会社が運営する不動産投資型クラウドファンディングの先駆けのような存在です。

2011年に創業したクリアル株式会社は不動産投資運用プロセスのDXを大胆に推進し、業務効率向上とリターン向上を目指す新しい資産運用会社です。

クリアルにはどんな強みがあるの?

サービス開始してから10年以上経った2023年5月段階で一度も元本割れしていない点が大きな強みです。

投資にはリスクがつきものではありますが、実際に損失が出ていないのは投資する側からすれば安心感があるでしょう。

これから先も必ず元本割れしないわけではないと思うけど、それでも安心できる大きな材料だね!

また、運用が終了しているファンドは、すべて元本割れせずに、出資金の償還・想定利回り通りの配当が行われている点やその情報を公開している点も安心できますね。

2022年4月には東証グロースに上場した、今勢いのあるベンチャー企業だワン!

COZUCHI

| 項目 | 詳細 |

|---|---|

| 運営会社 | LAETOLI株式会社 |

| 最小投資金額 | 1万円 |

| 参加方法 | 抽選・先着 |

| 公式サイト | https://cozuchi.com/ |

都心のマンションを中心に投資できるCOZUCHI。

運営するLAETOLI株式会社は1999年に創業し、不動産投資ノウハウが豊富な点も安心して投資できるポイントです。

50%を超える案件もあるなど、利回りが比較的高いことが強みだよね!

基本的に他のサービスでは運用期間中の解約はできません。

そのため万が一の時に備え、全額を運用に回すことは避けるべきです。

その点、COZUCHIは手数料さえ支払えば運用期間中でも解約できるので、急に資金が必要になっても安心というメリットがあるのです。

とはいっても、必要最低限の資金は現金で確保しておこうワン!

\Amazonギフト券プレゼント/

1万円から投資できるCOZUCHIなら、豊富な案件から投資先を選べます。

いろはにマネーからの登録限定でAmazonギフト券キャンペーンを実施中!

COZUCHIの詳細を見る

不動産投資

不動産投資は、不動産を所有し運用・売却することで利益を得る投資です。

入居者さえ確保できれば長期的に安定した収入を得られるという魅力もあり、不動産投資が注目されています。

ここでは、初心者にもおすすめの不動産投資会社を紹介します。

JPリターンズ

J.P.RETURNSのココが魅力

- 入居率99.6%以上

- 初期費用10万円~

- 駅近×都心を中心に取り扱う

2002年に創業し、昨年で20周年を迎えた長い歴史を持つ「J.P.RETURNS(JPリターンズ)」です。

| 項目 | 詳細 |

|---|---|

| 運営会社 | J.P.RETURNS株式会社 |

| 入居率 | 99.6%以上 |

| 公式サイト | https://jpreturns.com/ |

「駅近×都心」を掲げ、低価格高利回り物件・都心築浅ハイスペック物件・都心ファミリータイプ物件の3つの物件ラインナップを展開しています。

不動産価値が上がり続けている東京は不動産投資に適したエリアだよね!

それぞれ特徴があり様々な価格帯の物件がありますが、プロが相談から売却までサポートしてくれるため安心して不動産投資を始められます。

自分で調べるのは限界があるから、JPリターンズに相談してみよう!

\えらべるデジタルギフトプレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

5億円の資産運用に関するよくある質問

5億円の運用に関して気になることが残っている…

ここからは5億円の運用に関するよくある質問にお答えします。

以下で詳しく解説します。

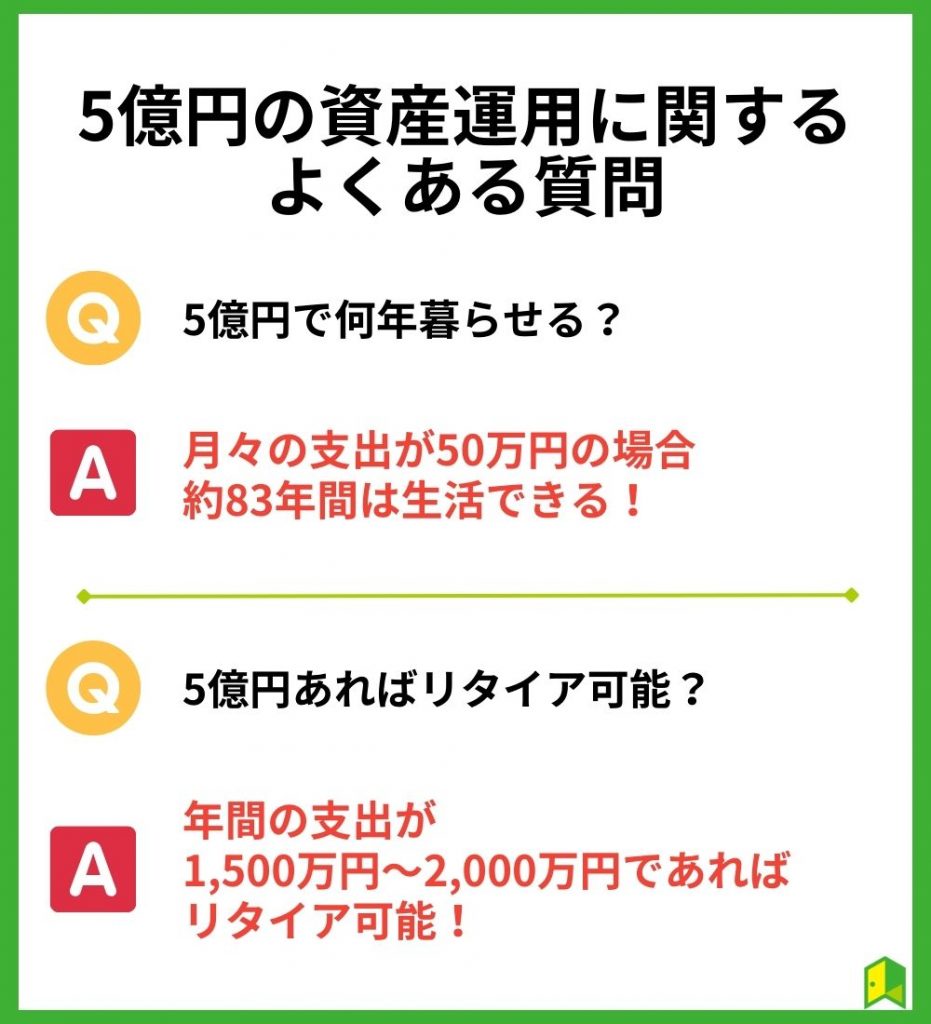

Q.5億円で何年暮らせる?

5億円でどれくらい生活できるかは、生活費によって異なります。

たとえば月々の支出が50万円の場合、5億円は約83年間の生活費に相当します。

一方で月々の支出が100万円であれば、約42年に短縮されます。

まずは自分の生活費を洗い出してみることが大切だね!

Q.5億円あればリタイア可能?

5億円でリタイアできるかどうかは、個人の生活スタイルやリタイア後の計画によって異なります。

一般的に、年間の支出が資産の3~4%以内であれば、リタイア可能と言われています。

資産所得が生活費を上回る状況だね!

5億円をもとに計算すると、年間1,500万円から2,000万円の範囲内で生活できれば、理論上はリタイアが可能です。

【まとめ】5億円あったら資産運用をしよう

5億円の運用方法がよくわかったよ!

最後にこの記事の重要なポイントをまとめます。

- 5億円あれば一般的にはリタイア可能

- 運用する目的を明確にする

- 不安なら専門家(資産運用ナビ)に相談してから運用を始めよう

5億円の運用が不安に思っているのであれば、専門家への相談もおすすめです。

資産運用ナビであれば、無料で相談に乗ってくれますので、一度相談してみてください。