[PR]アドバイザーナビ株式会社

貯金4,000万円を超え、「そろそろ資産運用しようかな」と悩んでいる方もいるでしょう。

現在貯金で4,000万円持っている場合、ただただ銀行口座に眠らせておくのは非常にもったいないです。

運用にはリスクはありますが、実は預貯金だけでもリスクはあります!

そこでこの記事では、貯金4,000万円を超えた方が資産運用すべき理由や失敗を避けるコツを紹介します。

おすすめの資産運用方法やおすすめの相談先も解説します。

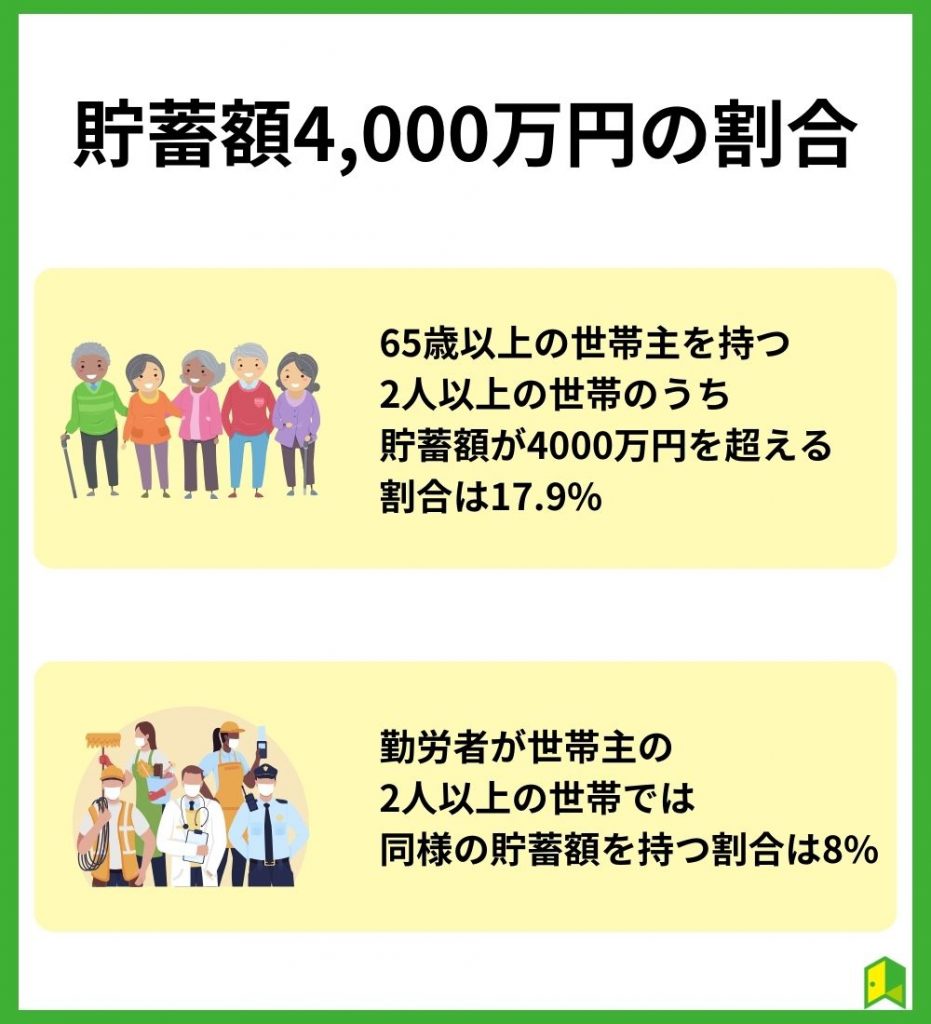

貯蓄額4,000万円の割合

総務省が発表した「家計調査報告 貯蓄・負債編 2022年(令和4年)平均結果の概要(二人以上の世帯)」によれば、65歳以上の世帯主を持つ2人以上の世帯のうち、貯蓄額が4000万円を超える割合は17.9%でした。

勤労世帯は?

勤労者が世帯主の2人以上の世帯では、同様の貯蓄額を持つ割合は8%です。

4,000万円貯めている家計は少数ですね!

4,000万円を超えたら資産運用すべき理由

4,000万円超えたら資産運用すべきなの?

ここからは4,000万円を超えたら資産運用をすべき理由を2つ紹介します。

以下で詳しく解説します。

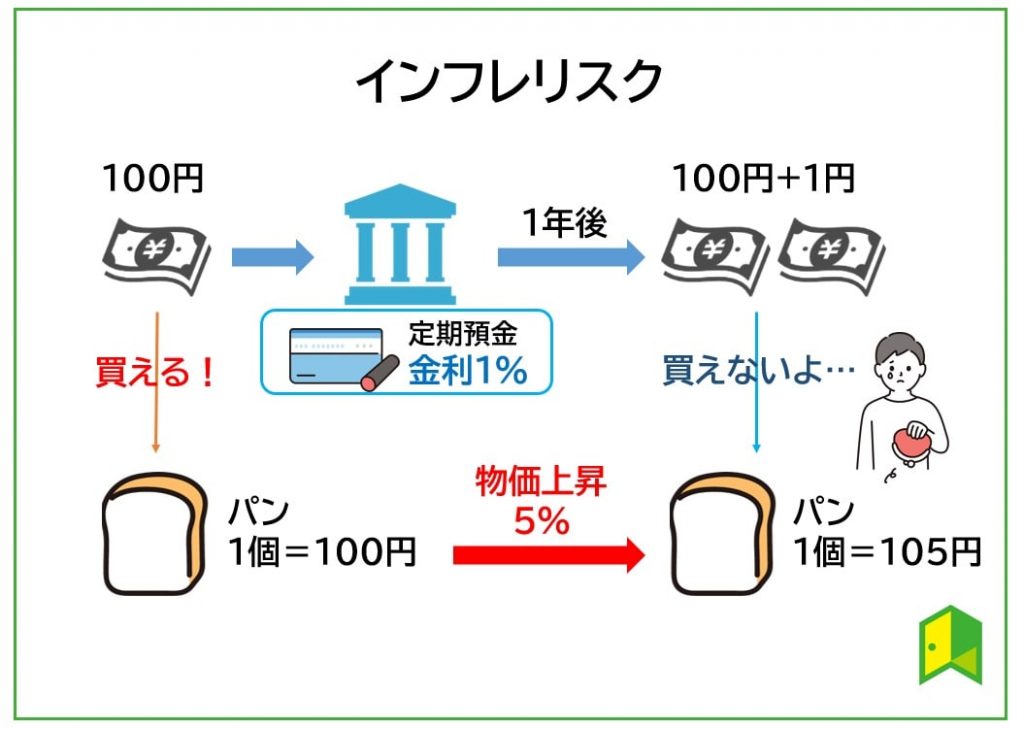

貯金だと現金価値が減少するから

貯金は重要ですが、全額貯金に回していると現金価値が減少しているのを眺めるだけになります。

なんで現金価値が下がるの?

例えば、これまで100円で購入できたパンが101円、105円と値上がりすると、同じ資産を持っていたとしても購入できる量は次第に少なくなります。

これをインフレと呼びます!

2020年に発生した新型コロナウイルスから始まり、以下のような理由でインフレの波が押し寄せています。

- ロシアのウクライナ侵攻

- 半導体不足

- コロナによる供給数の低下

- コロナのリベンジ消費

今はモノの値上げがすごいしね…

物価が上昇し、自国通貨の価値が下がる状態であるため、インフレに応じて自分の資産を増やしていく必要があるのです。

セミリタイアも見えるから

セミリタイアとは完全にFIREしているわけではなく、早期退職してアルバイトやフリーランスとして収入を得ながら暮らす状態のことを指します。

仮に毎年4%の配当金がもらえると考えたら、4,000万円から生み出される配当金は年間160万円です。

毎月12万円程度使えることになり、毎月の支出額が大きくなければセミリタイアも可能でしょう。

4,000万円の資産運用で失敗を避けるコツ

ここからは4,000万円の資産運用で失敗を避けるコツを3つ紹介します。

以下で詳しく解説します。

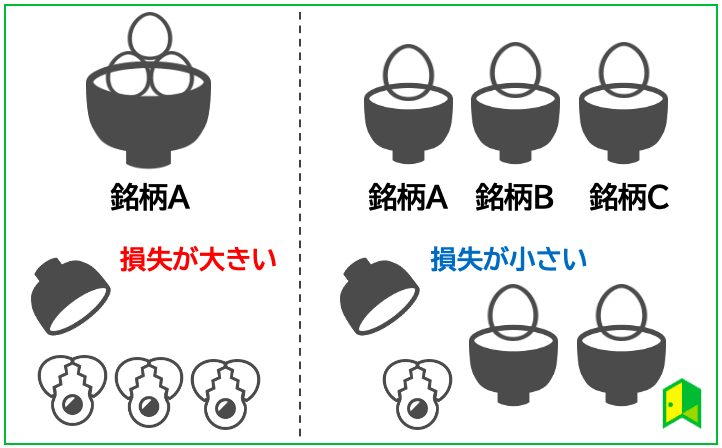

①集中投資はしない

投資の世界には「卵を一つのカゴに盛るな」という格言があります。

どんな意味なの?

卵を一つのカゴだけに盛り、もしそれを落としてしまったら、すべての卵が割れてしまうかもしれません。

しかし、いくつかのカゴに分けて卵を盛っていたらどうでしょうか?

一つのカゴを落として卵が割れてしまっても、他のカゴの卵は無事だね!

この格言からは「分散投資」の重要性がわかります。

分散投資ってなんだろう?

一言で言うと、バラバラに分けて投資をする投資方法のことです。

ご存じの方も多いでしょうが、投資には次のようなリスクがあります。

- 価格変動リスク

企業の業績や経済情勢等により、株価など投資商品の価格が変動するリスク - 為替変動リスク

異なる通貨(円とドルなど)の為替相場が動くことによって、円換算したときに金融商品の価値が変化するリスク - 金利変動リスク

金利の変動により、債券の価格が変動するリスク

他にも、信用リスクや流動性リスク、地政学リスクなどがあるワン!

しかし、様々な投資先に投資することで、これらのリスクを減らすことができます。

注意しなければいけないのは、やみくもに投資してもリスクを抑えられない、ということです。

正しく分散投資をするためには、投資対象や投資時期を分散させる必要があります。

②必要最低限のお金は残しておく

生活防衛費とは、急な病気や事故、失業などのリスクに備えて設けられる費用のことを指します。

4,000万円の運用をするときでも、生活防衛費には手を付けないことが重要です。

生活防衛費に手を付けると、長期運用が難しくなるんだよね…

生活防衛費の具体的な金額は、ライフスタイルや家庭の状況によりますが、一般的には生活費の3~6ヶ月分を目安に設定することが推奨されます。

この金額があれば、緊急時にも対応できる余裕が生まれ、安心して資産運用やセミリタイア計画を進めることが可能になります。

生活防衛費が無いと、何かあった時に資産運用をストップしないといけなくなっちゃうワン…

③甘い話には乗らない

投資では、高いリターンや低いリスクを謳った甘い話が存在しますが、これらは実際には稀なケースです。

メインは仮想通貨の投資詐欺ですが、投資から得られる平均的なリターンなどを頭に入れておくと、これらの詐欺にはかかりにくいでしょう。

ポンジスキームとかは、月利で5%とか言っていることもあるから鵜呑みにしてはいけないワン!

甘い話に飛びつくと、投資資金を危険にさらす可能性があります。

特に「リスクゼロ」と謳う投資案件には注意しましょう。

完全にリスクのない投資は存在しないため、慎重に判断する必要があります。

資産運用をする際には、甘い話には乗らず、真実を見極めることが重要だね!

4,000万円の資産運用が不安なら専門家への相談がおすすめ

4,000万円の運用をする際には、自分で決めなければならないことが多くあります。

こんなの自分で決められないよ…

そのような方は、専門家に相談することをおすすめします。

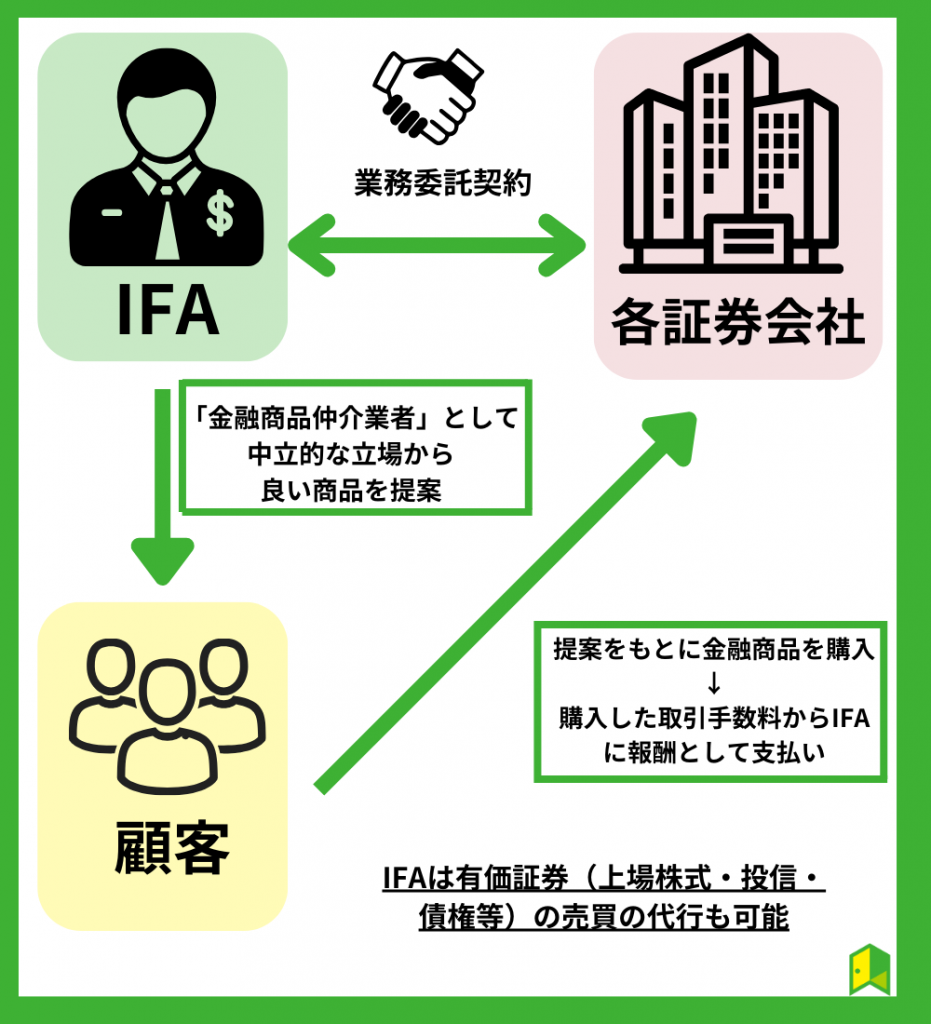

中でもおススメなのはIFAサービス。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

そのため、IFAは長期的かつ包括的なお金・投資についてのアドバイスを提供してくれます。

IFAはお金にまつわるお悩みの相談を受けて(診察)、的確なアドバイス(治療)をしてくれるお金のお医者さんのような人なのです。

以下でおすすめの無料サービスを紹介するワン!

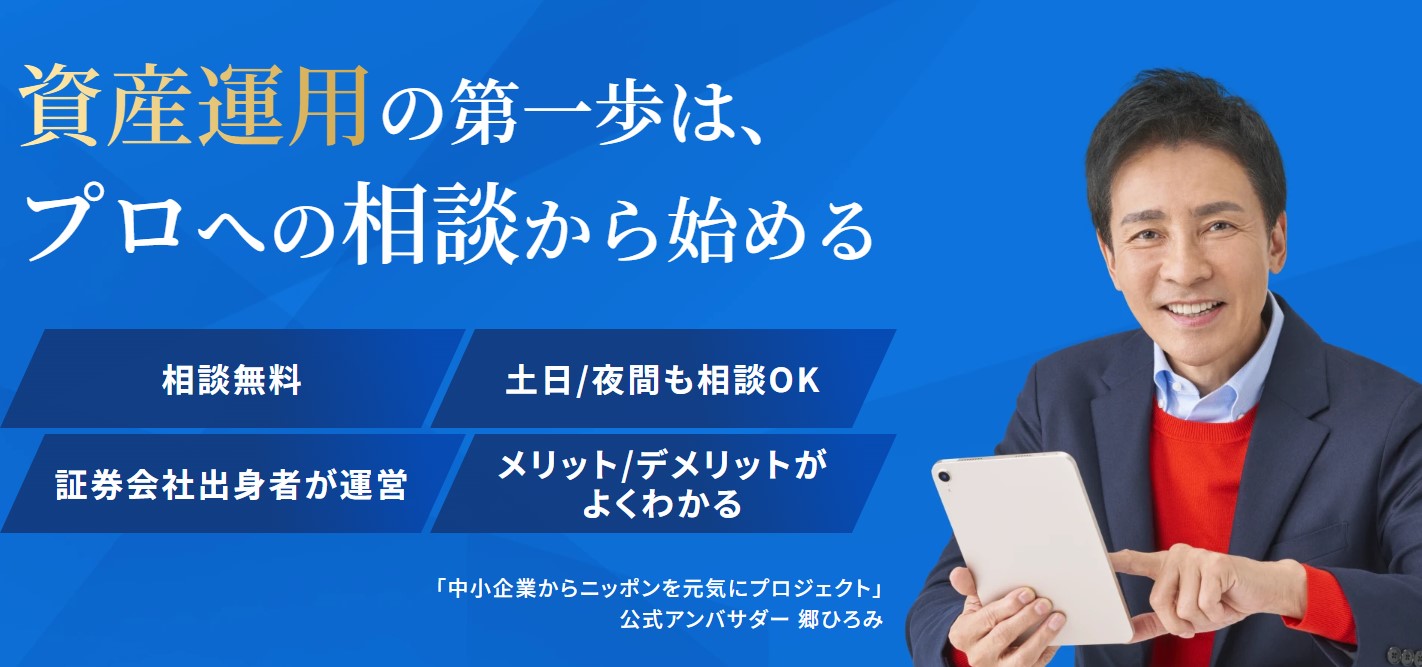

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

まずは「公式サイト」にて「まずは無料で探してみる」のボタンを押します。

質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

4,000万円のおすすめ資産運用3選

ここからは4,000万円のおすすめ運用方法を紹介します。

以下で詳しく解説します。

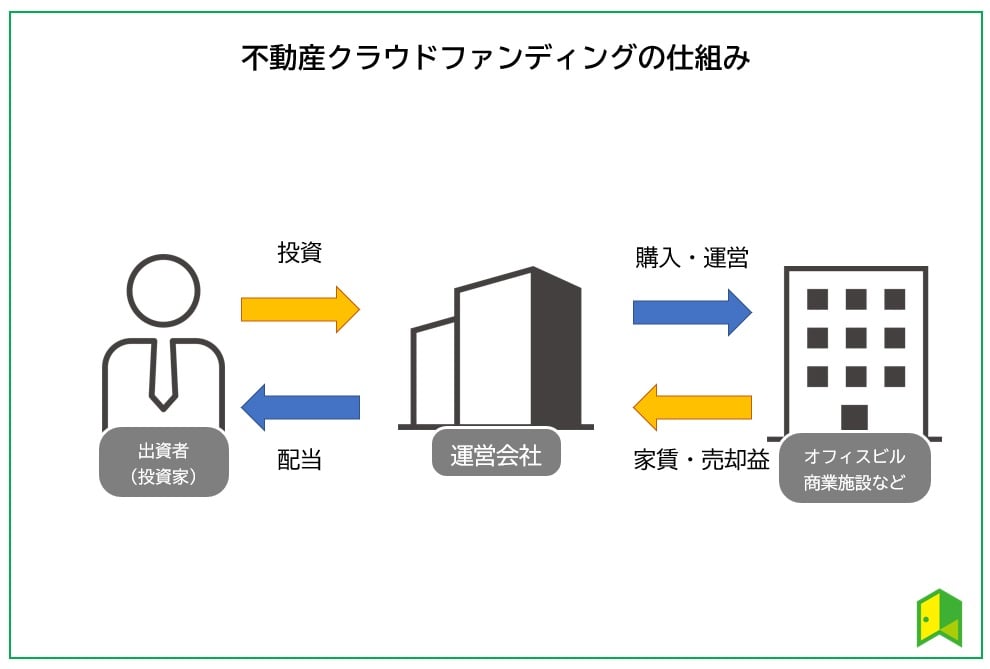

不動産クラウドファンディング

不動産クラウドファンディングとは、多くの個人投資家が少額の資金を集め、その資金を使って不動産の運用を行う仕組みのことを指します。

集めた資金をもとに運営会社が不動産を購入・運用することで、その利益が出資者に分配される仕組みです。

一般的な不動産投資に比べて投資金額が少なくて済む点がメリットです。

通常、不動産投資は大きな初期投資が必要ですが、不動産クラウドファンディングでは少額から投資できます。

運用期間終了時には、物件が売却され売却金が出資者への償還金に充てられるよ!

不動産クラウドファンディングの中でもおススメなのは「CREAL」と「COZUCHI」です。

- CREAL

公式サイト:https://creal.jp/

2023年8月30日現在、元本割れが一度もない

今なら投資家登録&投資額に応じてAmazonギフト券最大5万円分プレゼント! - COZUCHI

公式サイト:https://cozuchi.com/

収益性の高い都心部のマンションを中心に投資できる

過去の案件では283%という高リターンも!

不動産投資型クラウドファンディングに関しては、学習コース「不動産投資型クラウドファンディングの基礎~1万円から投資できる!?~」を参考にしてみてください。

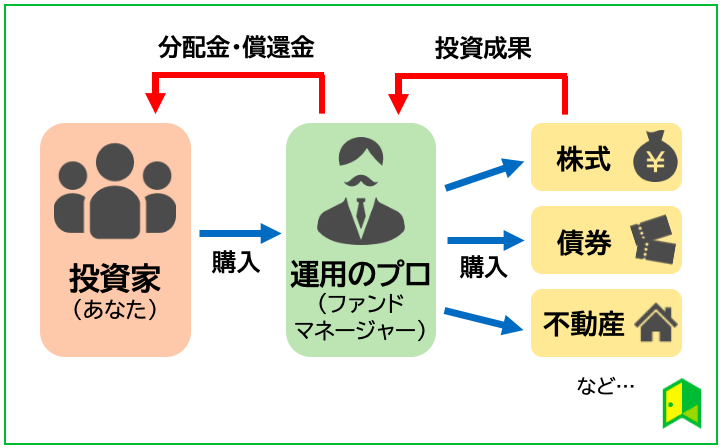

投資信託

投資信託の特徴

- 投資のプロに運用を任せられる

- 商品1つで手軽に分散投資できる

- コストとなる信託報酬は年0.09%~1.0%程度

投資信託は「ファンドマネージャー」と呼ばれる投資のプロが投資家に代わって運用してくれる投資商品です。

購入する商品と金額さえ決めれば、投資の深い知識がなくても安心して資産運用を進められます。

銘柄分析などの難しい作業も、プロに任せられちゃうんだ!

投資信託は毎月定額をコツコツ積み立てる手法が定番で、以下のネット証券では100円から積み立てが可能です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→取扱本数は2,600本以上と、業界トップクラス。

いろはにマネー限定で、口座開設するだけで「元証券ディーラー『たけぞう』直伝!2023年の投資戦略」レポートもプレゼント - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→楽天ポイントが貯まり、全銘柄で買付手数料が無料

投資信託の詳細は「投資信託の基礎知識~インデックスファンドって何?~」の学習コースをご覧ください。

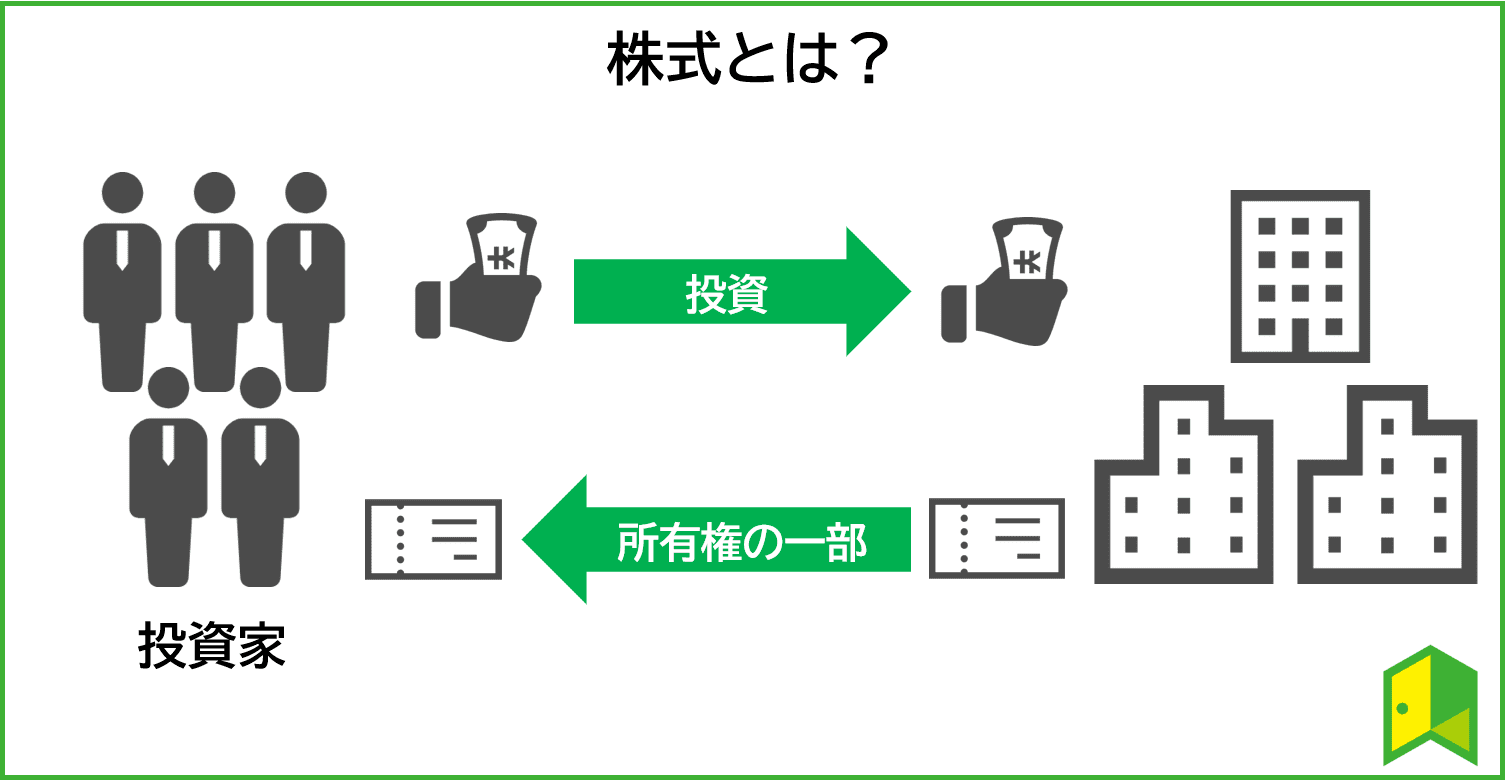

株式投資

株式投資とは、企業が発行する株式を購入して、その企業の経済的利益(利益配当や株価上昇による売却益など)を得る行為です。

株式は企業の一部所有権を示し、株式を所有することでその企業の利益に直接的に参加できます。

株価が上昇して売却して得られる利益だけでなく、保有しておくともらえる優待や配当金で収入を得られますね!

投資家は資金を出して企業の所有権を一部持つことになります。

会社と投資家の関係としては下図の通り。

株式投資を行う際には証券会社の口座開設が必要ですが、おすすめは手数料が低いネット証券です。

中でもネット証券の最大手である「SBI証券」とフォロー体制が充実している「松井証券」がおすすめです。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→現物取引と信用取引の手数料が完全無料。 - 松井証券

公式サイト:https://www.matsui.co.jp/

→老舗ならではの充実したサポート体制!電話での相談もOK。

株式投資に関しては、学習コース「株式投資の基礎知識~株式ってそもそも何?~」を参考にしてみてください。

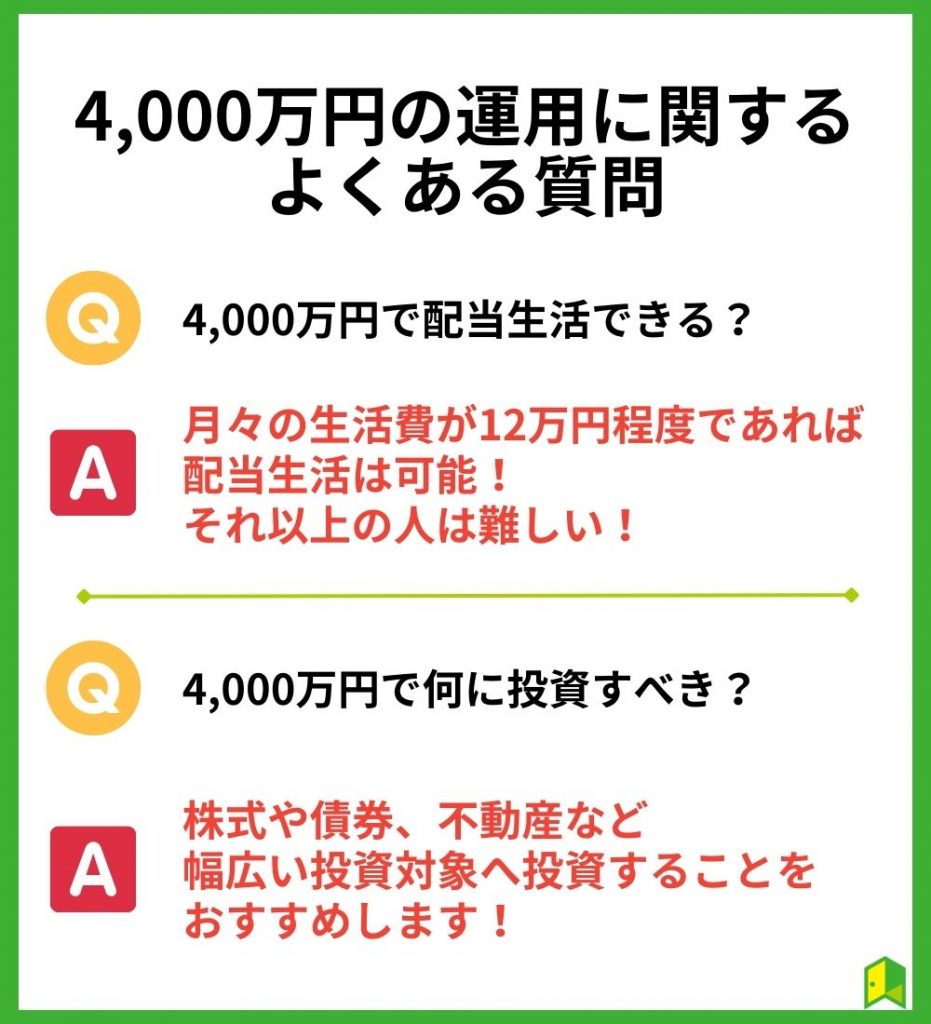

4,000万円の運用に関するよくある質問

4,000万円の運用に関して気になることが残っている…

ここからは4,000万円の運用に関するよくある質問にお答えします。

以下で詳しく解説します。

Q.4,000万円で配当生活できる?

配当生活とは、日々の生活費を配当から賄う生活のこと。

仮に4,000万円を配当利回り4%(税引き後)で運用できるとすると、配当金は1年で160万円となります。

月々の生活費が12万円程度であれば、配当生活は可能ですが、それ以上かかる人は配当のみで生活するのは難しいでしょう。

Q.4,000万円で何に投資すべき?

株式や債券、不動産など幅広い投資対象へ投資することをおすすめします。

というのも、1つの資産に投資するのはリスクが高いためです。

自分で判断できないという方は、投資のプロに相談できるサービスも活用してみましょう。

やっぱり王道は分散投資だよね!

Q.4,000万円あればセミリタイア可能?

セミリタイアとは、完全にFIREしているわけではなく、早期退職してアルバイトやフリーランスとして収入を得ながら暮らす状態のことを指します。

ほかに収入を得る手段を確保しているなら、セミリタイアも可能だと言えるでしょう。

【まとめ】4,000万円あるなら資産運用を行おう

4,000万円の運用方法がよくわかったよ!

最後にこの記事の重要なポイントをまとめます。

- 4,000万円あるなら資産運用に回すべき

- おすすめの投資方法は株式投資や不動産投資

- 不安なら専門家(資産運用ナビ)に相談してから運用を始めよう

運用は大切と分かっていてもなかなか勇気が出ない方もいるはずです。

大切なその資産を失わないようにするためにも、まずは専門家へ相談してみてはいかがでしょうか?