[PR]アドバイザーナビ株式会社

3億円という金額は大金であり、貯金だけしているのはもったいないです。

運用にはリスクはありますが、実は預貯金だけでもリスクはあります!

でも3億円持っていたら何に投資すればいいんだろう?

この記事では、3億円を資産運用することのメリットを探り、貯金だけでは不十分な理由を解説します。

おすすめの資産運用方法や相談先も解説します。

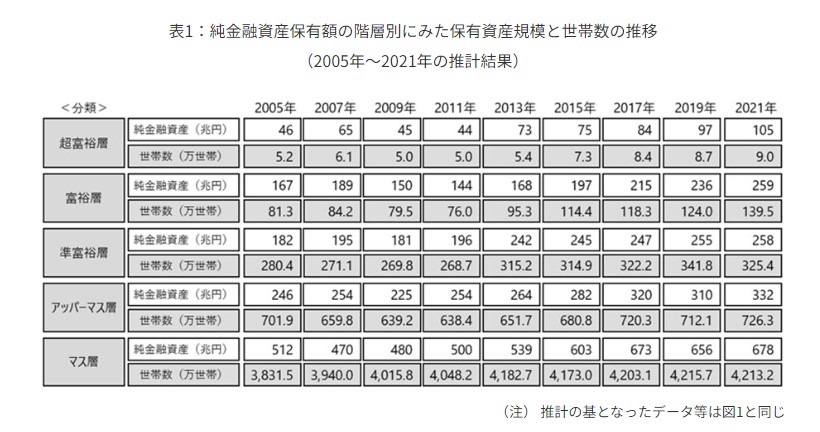

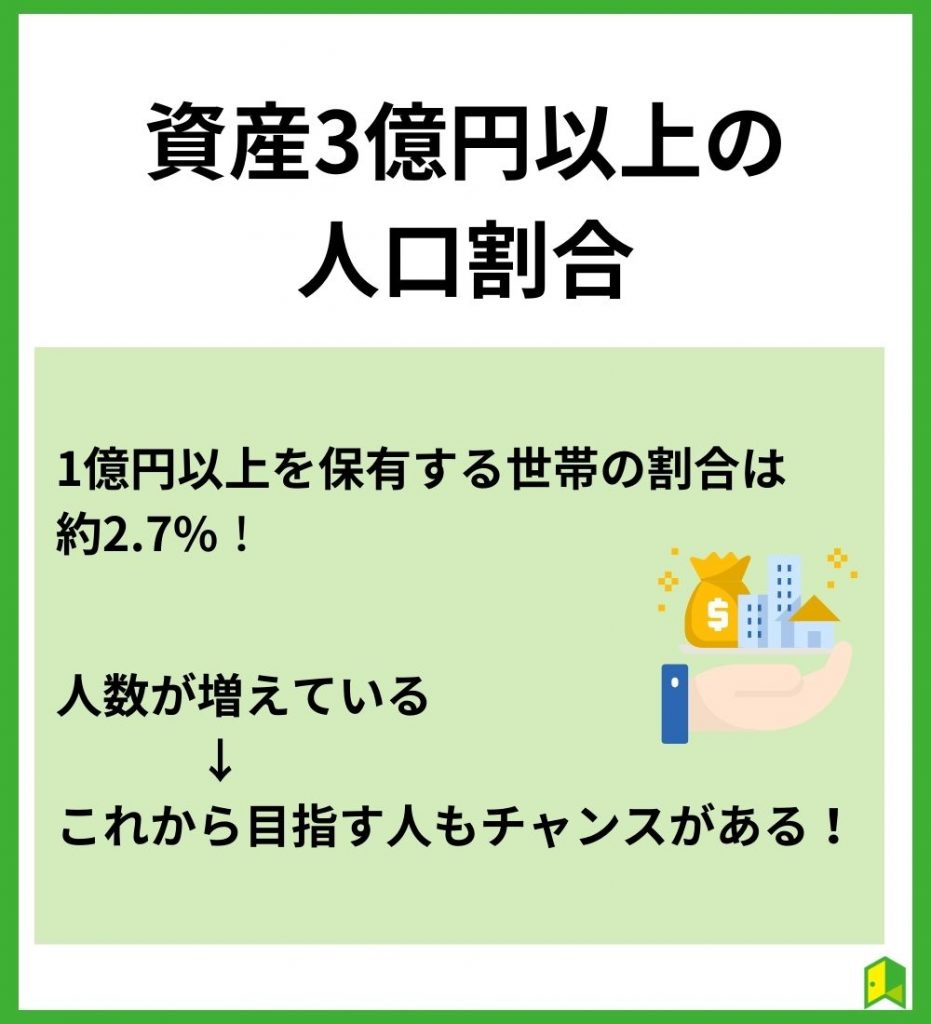

資産3億円以上の人口割合

そもそもさ、3億円も持っている人いるの?

日本で資産3億円以上保有している方は、想像の通り少数です。

野村総合研究所(NRI)が2023年に発表した「日本の富裕層に関する調査結果」によると、1億円以上を保有する世帯の割合は約2.7%でした。

3億円保有している世帯の割合となると1~2%程度にとどまると想定できます。

100人いて1人or2人っていうイメージだね!

ただ、以下のグラフより年を重ねるごとに1億円以上を保有する世帯が増えていることが分かります。

人数が増えている→これから目指す人もチャンスがある!って理解できますね!

3億円を貯金だけするのはもったいない理由

3億円ある人はどうやってお金を管理しているの?貯金だけ?

3億円もの資産を築いた人の中には、起業や相続でまとまったお金を手に入れたりする人もいるでしょう。

これまで運用をしていなかった方が3億円を持つと、貯金を選択するかもしれませんが、全額の貯金はおすすめできません!

ここからは3億円を貯金だけするのはおすすめできない理由を3つ紹介します。

以下で詳しく解説します。

貯金した場合の利子が低すぎるから

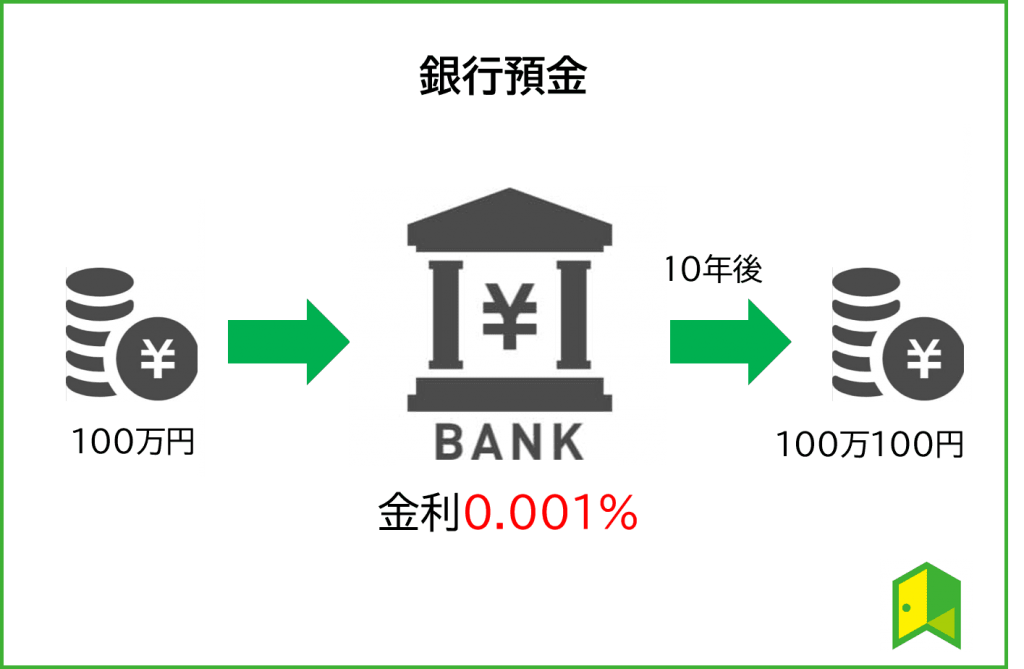

安定資産として普通預金や定期預金にお金を預けている方もいるでしょう。

現在日本の金利はかなり低い水準にあり、銀行により金利は異なりますが、一般的な銀行の普通預金金利は0.001%です。

銀行に100万円を10年間預けても100円しか得られず、3億円預けても3万円程度です。

また、未使用口座については口座管理手数料が毎年1,000円以上取られることも。

紙の通帳で管理している人は、繰越をして新規通帳を発行する場合に発行手数料がかかることもあります。

口座の維持手数料を払い続けるのはもったいないね。

口座を持っているだけでお金がかかる銀行に貯金をしていてもお金が増えることはありません。

毎月50万円使うなら50年で資産がなくなるから

3億円をただ貯金して生活費に充てるだけでは、資産はどんどん減っていきます。

毎月50万円使うなら約50年で資産がゼロに。

今が40歳なら90歳で資産がなくなる計算だね!

後ほど紹介しますが、3億円を株式などで運用すると、資産寿命を延長したり、元本を増やしたりして生活することも可能です。

物価は上昇傾向にあるから

日本では長らくモノの値段が上昇しないのが通常でした。

しかし、2020年のコロナあたりを境目に、物価が上昇するのが増えてきました。

食品やガソリンなど多くのものが値上がりしているよね!

本来日本ではインフレ率を2%と定めていて、モノの値段が上がるのは決して悪いことではありません。

とはいえ、貯金だけしているとその貯金の価値が下がることになります。

なんでなの?

現在10,000円で購入できる商品は、将来的に15,000円、20,000円となる可能性があるためです。

つまり、物やサービスの価格が上昇すると支出が増えて、多額の貯金があっても減っていくばかりです。

3億円を資産運用に回すメリット

ここからは3億円を資産運用に回すメリットを紹介します。

以下で詳しく解説します。

配当生活を狙える

3億円を株式などの配当金を得られる運用に回すと、配当だけで生活できる可能性があります。

今はやりのFIREだね!

FIREとは「経済的自立と早期リタイア」を意味している言葉です。

- Financial=財政上の

- Independence=独立

- Retire=退職

- Early=早期

「経済的に自立して、自分の好きな時間を過ごす」という新しい生活スタイルだね!

例えば、3億円を年間利回り4%(税引き後)を狙える投資に回したとします。

すると、毎年1200万円の利益が生まれ、1年間の支出が1200万円を下回っている場合、元本を減らすことなく生活できます。

自分のやりたいことに時間を割けるワン!

資産寿命が延長する

資産運用を行うと、資産寿命を延ばせます。

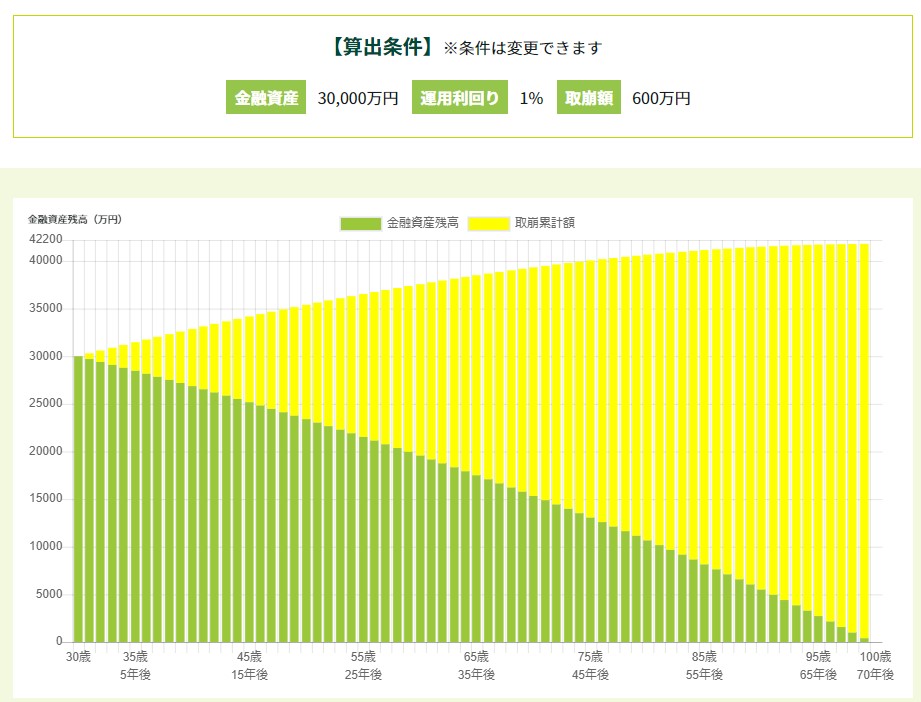

先ほど3億円があっても毎月50万円使うなら約50年で資産がゼロになると解説しましたが、資産運用を行うと、以下のように資産を保てます。

約70年もの間資産を保てるのです!

また、このシミュレーションは運用利回り1%で計算しており、2%になると元本には手を付けずとも生活できます。

3億円の資産運用先を決める際の考え方

3億円を運用するときってどうやったらいいの?

ここからは3億円の運用時に考えておきたいことを3つ紹介します。

以下で詳しく解説します。

①金融商品の特性を理解する

金融商品は複数あり、それぞれ特徴が異なります。

まずはどんなものがあるのか、理解したい!

以下は、代表的な資産運用を網羅した表です。

| 投資商品 | 特徴 | 必要資金 | リスク・リターン | 運用期間 |

|---|---|---|---|---|

| 株式 | 上場企業に投資する方法。 配当や優待、値上がり益がある。 | 数万円~ | 中~大 | 超短期〜長期 |

| 投資信託 | プロにお金を預け、株式や債券などの組み合わせに投資してもらう。 | 100円~ | 中 | 中長期 |

| ETF | 上場している投資信託のことで、いつでも売買できる。 | 数万円~ | 中 | 短期〜長期 |

| 米国株 | 米国に上場している企業やETFに投資すること。 成長性や高配当など様々な特徴がある。 | 数万円~ | 中~大 | 短期〜長期 |

| 債券 | 国や企業が発行する債券に投資すること。 基本的に利回りは低いが元本が戻ってくる。 | 1万円~ | 小 | 長期 |

| ロボアドバイザー | AIやシステムが自動で投資してくれる方法。 手間をかけずに運用可能。 | 1万円~ | 中 | 長期 |

| REIT | 複数の不動産が入っているETF。 | 数万円~ | 中 | 中長期 |

| FX | 外国為替取引。 外貨を売買して利益を得る方法だが、レバレッジなども利用する。 | 100円~ | 中~大 | 超短期〜長期 |

| 仮想通貨 | ビットコインなど仮想通貨を売買して利益を狙う方法。 裏付け資産は無いが高騰することも。 | 100円~ | 大 | 超短期〜長期 |

| 現物不動産 | マンションやアパート一室など不動産に投資する方法。 定期収入が魅力だが、ローンを活用することが多い。 | 数百万円~ | 中 | 長期 |

| 投資型クラウドファンディング | 企業に間接的に融資したり、不動産に1万円から投資できる。 比較的利回りが安定している。 | 1万円~ | 中 | 中長期 |

| 保険 | 資産運用というよりは「もしも」に備えるため、掛け捨て型の方がコスパは良い。 | 数千円~ | 低 | 長期 |

投資初心者の方は、リスクリターンが低or中のものから始めていくことをおすすめします!

②目標利回りも決める

投資をするのであれば、目標としている運用利回りを決めましょう。

何となく運用するのだと、軸が持てないもんね。

3億円すでに保有しているのであれば、利回りを高めてお金を増やす!というよりもインフレ率を超過する利回りを設定するのがおすすめです。

リターンを追い求めれば、損失も大きくなりやすいので注意しましょう。

③運用コストも確認する

投資では頻繁に売買を繰り返す場合でも、長期的に保有する場合でも、手数料をはじめとした運用コストがかかります。

例えば投資信託を購入する場合だと、運用コストとして挙げられるのは以下のとおり。

- 販売手数料

→購入時にかかる手数料 - 信託報酬

→投資信託の管理・運用にかかる経費 - 信託財産留保額

→売却時に徴収される費用

投資信託やロボアドバイザー、株式投資など、どの投資商品を選んだとしてもコストはかかるものです。

そのため似たような商品であれば、なるべくコストを抑えることが重要になってきます。

例えば同じ米国株指数に投資する投資信託なら、低コストのファンドを買う方が良いワン!

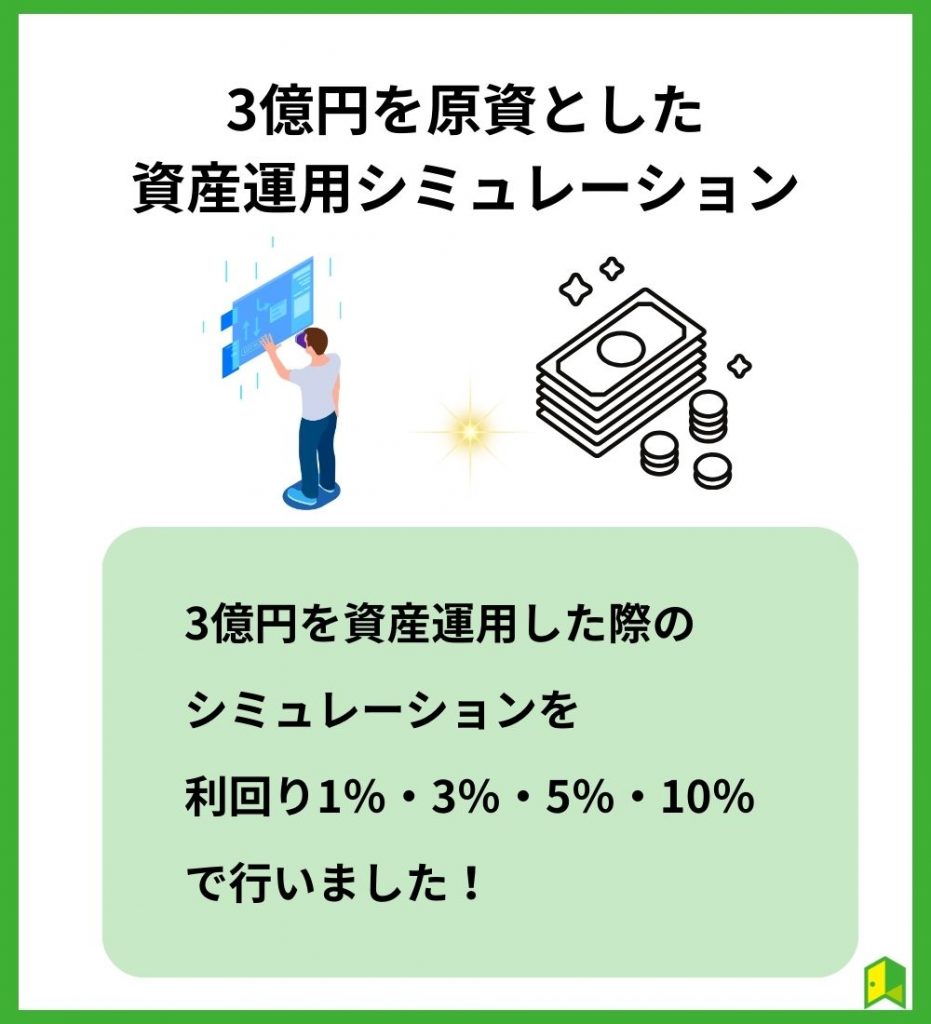

3億円を原資とした資産運用シミュレーション

3億円を資産運用すると、資産はどれくらい増えるの?

利回り1%、3%、5%、10%でシミュレーションしてみました。

| 1% | 3% | 5% | 10% | |

|---|---|---|---|---|

| 1年後 | 3億300万円 | 3億900万円 | 3億1,500万円 | 3億3,000万円 |

| 3年後 | 3億909万円 | 3億2,782万円 | 3億4,729万円 | 3億9,930万円 |

| 5年後 | 3億1,530万円 | 3億4,778万円 | 3億8,288万円 | 4億8,315万円 |

| 10年後 | 3億3,139万円 | 4億317万円 | 4億8,867万円 | 7億7,812万円 |

実際には利回りの変動もあり、税金もかかるため、上記の金額は参考額になりますが、資産運用することで資産を大きく増やせます。

一般的な銀行の普通預金で、同様の計算を行うと以下の通りです。

| 1年後 | 3億3,000円 |

| 3年後 | 3億9,000円 |

| 5年後 | 3億15,000円 |

| 10年後 | 3億3万円 |

1%の運用か0.001%の運用かの違いで、たった1年で300万円ほどの差があります。

10%の運用と0.001%の運用の違いだと、1年で約3,000万円の差が出てくることになるのです。

資産運用するかしないかで、これほどまでの大きな差が生まれるのです。

3億円の資産運用が不安なら専門家への相談がおすすめ

運用が大切なことは分かったけど、具体的にどうしたらいいか分からない…

そのような方は、専門家に相談することをおすすめします。

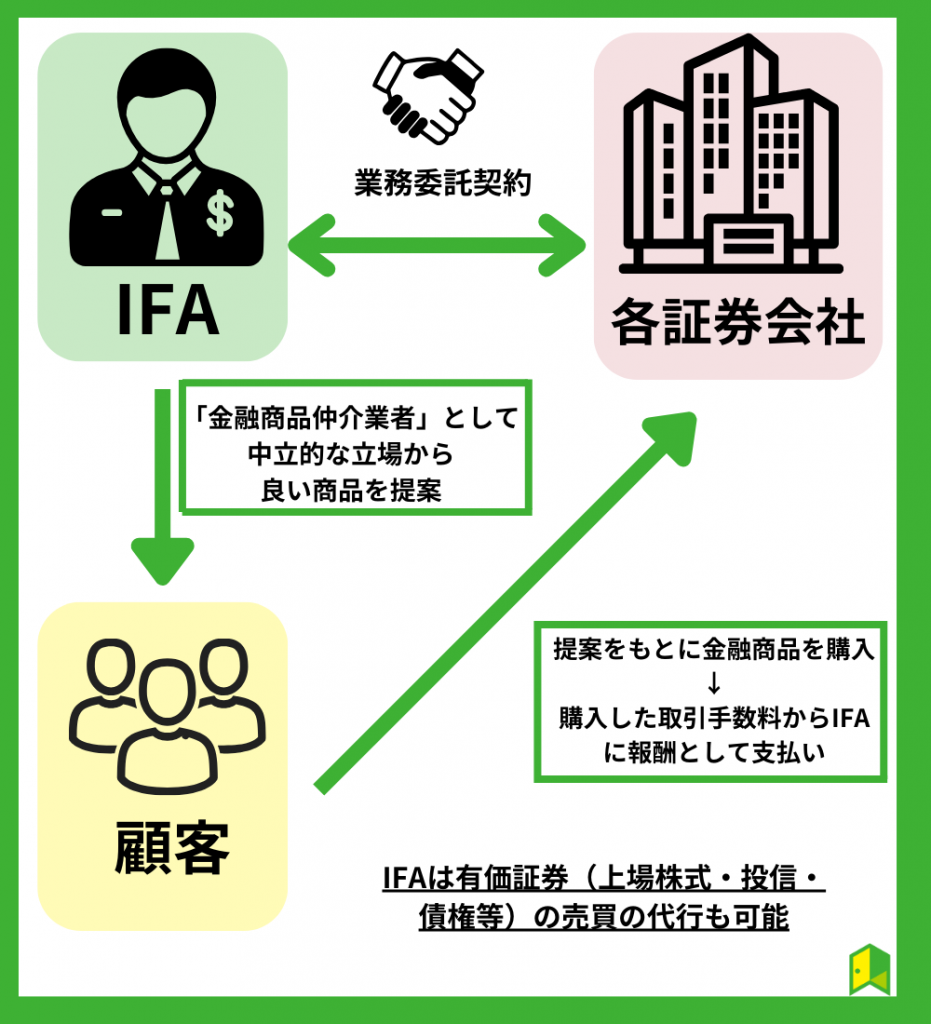

中でもおススメなのはIFAサービス。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

そのため、IFAは長期的かつ包括的なお金・投資についてのアドバイスを提供してくれます。

IFAはお金にまつわるお悩みの相談を受けて(診察)、的確なアドバイス(治療)をしてくれるお金のお医者さんのような人なのです。

以下でおすすめの無料サービスを紹介するワン!

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

まずは「公式サイト」にて「まずは無料で探してみる」のボタンを押します。

質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

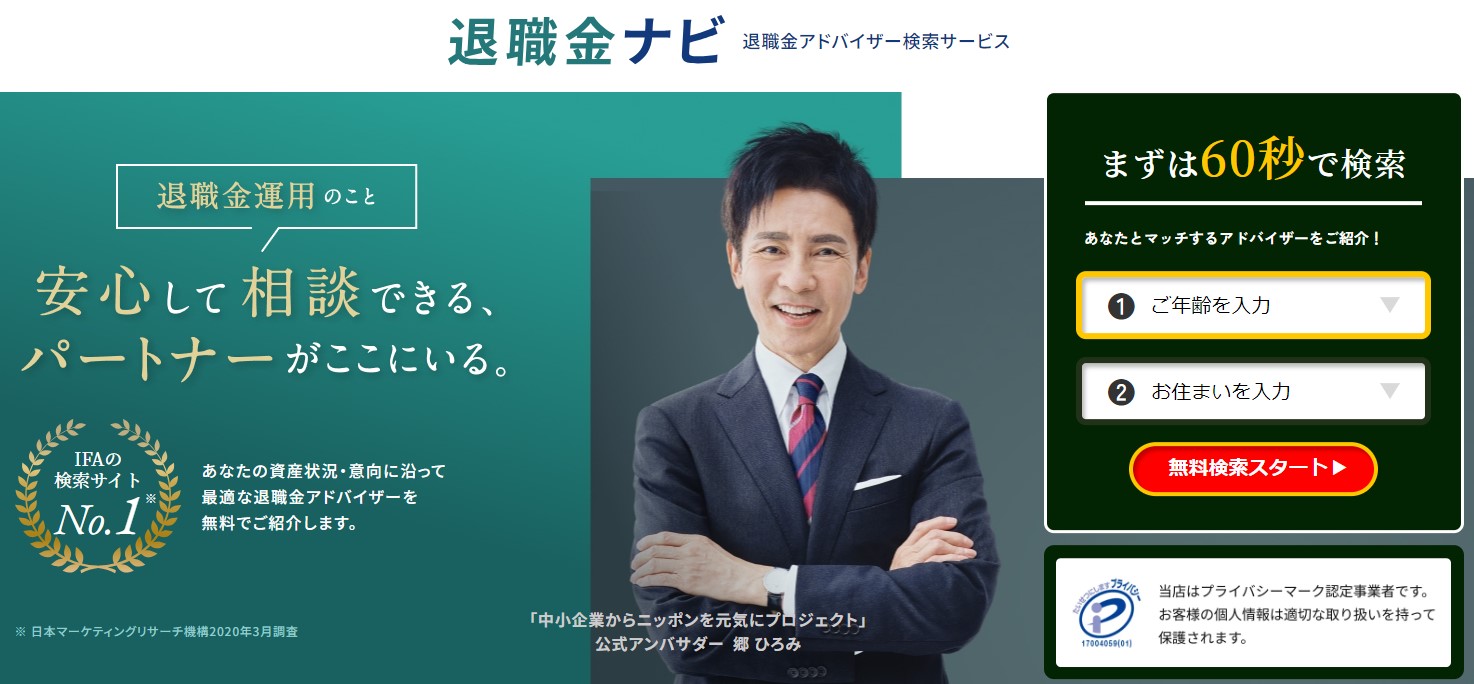

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

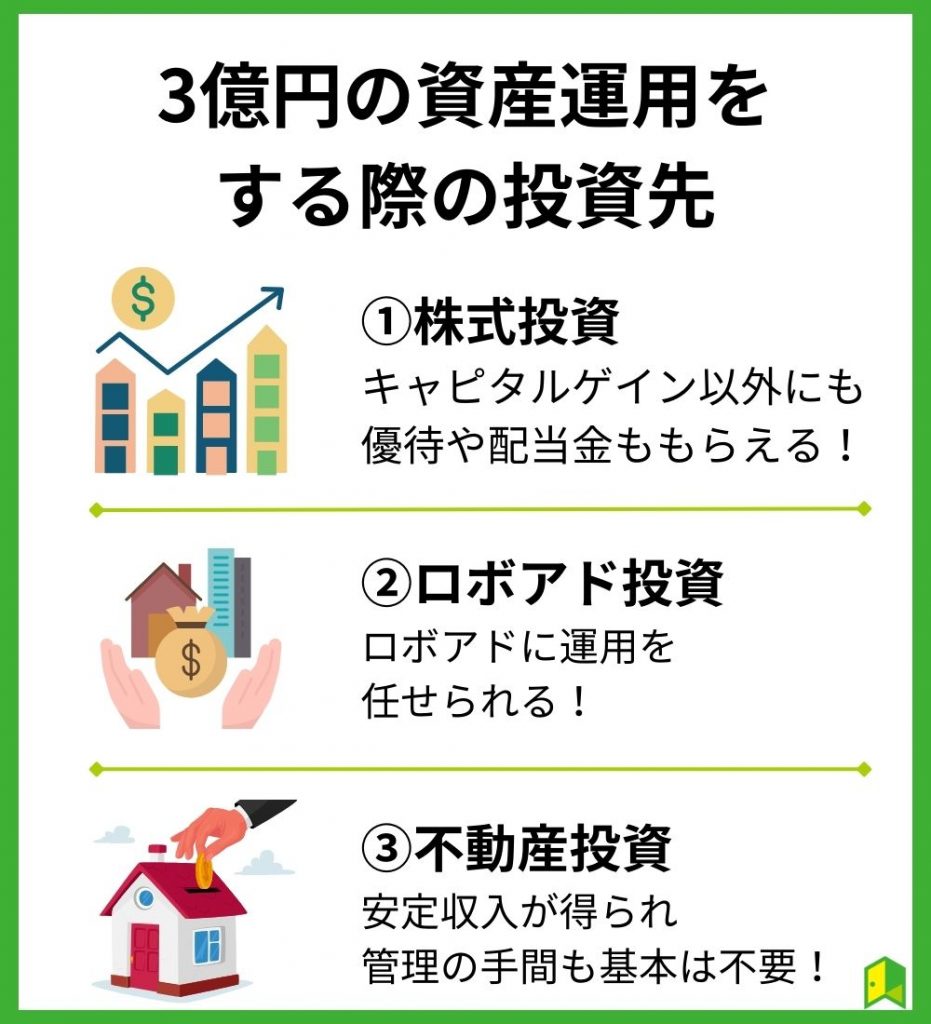

3億円の資産運用をする際の投資先

ここからは自分で運用する方におすすめの投資方法を紹介します。

以下で詳しく解説します。

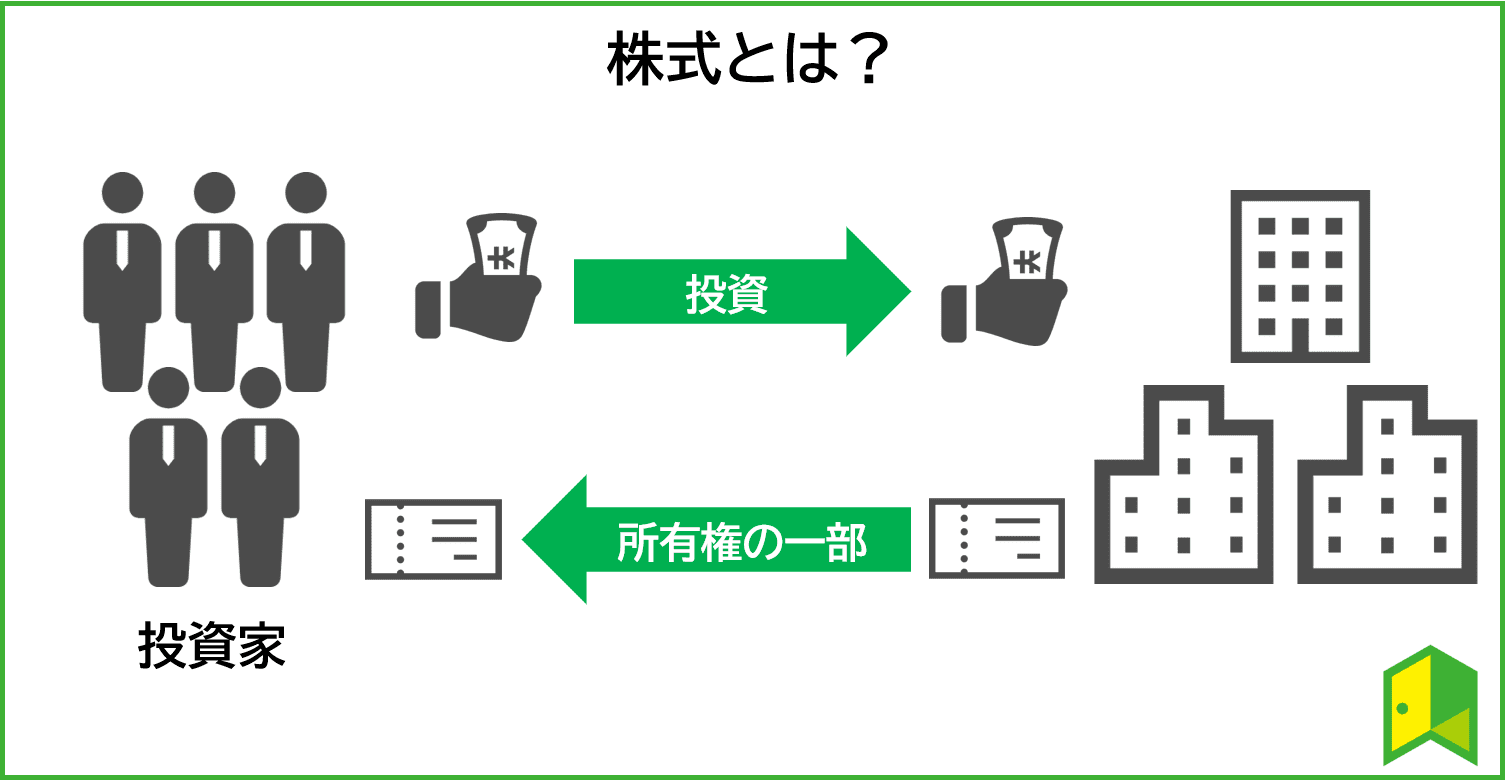

①株式投資

株式投資とは、企業が発行する株式を購入して、その企業の経済的利益(利益配当や株価上昇による売却益など)を得る行為です。

株式は企業の一部所有権を示し、株式を所有することでその企業の利益に直接的に参加できます。

株価が上昇して売却して得られる利益だけでなく、保有しておくともらえる優待や配当金で収入を得られますね!

株式投資の特徴

- 株式の値上がりによる売却益が期待できる

- 配当金や株主優待が受けられる場合がある

- 株主となることで、企業の経営に参加する議決権などの権利が得られる

投資家は資金を出して企業の所有権を一部持つことになります。

会社と投資家の関係としては下図の通り。

株式投資を行う際には証券会社の口座開設が必要ですが、おすすめは手数料が低いネット証券です。

中でもネット証券の最大手である「SBI証券」とフォロー体制が充実している「松井証券」がおすすめです。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→現物取引と信用取引の手数料が完全無料。

いろはにマネー限定で、口座開設するだけで「元証券ディーラー『たけぞう』直伝!2023年の投資戦略」レポートもプレゼント - 松井証券

公式サイト:https://www.matsui.co.jp/

→老舗ならではの充実したサポート体制!

株式投資に関しては、学習コース「株式投資の基礎知識~株式ってそもそも何?~」を参考にしてみてください。

②ロボアド

ロボアドバイザーとは、投資家に代わりITテクノロジーを駆使し自動で資産運用してくれるサービスです。

ロボアドバイザーの特徴

- 手間をかけずにプロ同様の投資が可能

- 資産配分を調整するリバランスを自動で行ってくれる

- 下落局面でも損失を抑えてくれる機能がある

後ほど紹介する投資信託と同様に手間や時間をかけることなく投資ができるため、投資初心者からも人気を集めています。

投資信託よりも幅広い投資先があるから、分散しやすいね!

最近は数多くのロボアドサービスが登場していますが、中でも投資家の満足度が高いのは以下3社。

- ウェルスナビ

公式サイト:https://www.wealthnavi.com/

→預かり資産と運用者数が業界No.1*のロボアド

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業 』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点) - ROBOPRO

公式サイト:https://folio-sec.com/robopro

→長期運用者の99%以上の通算損益がプラスに - SUSTEN(サステン)

公式サイト:https://susten.jp/

→手数料が成果報酬型だから無駄なコストがかからない

③不動産投資

そもそも不動産投資とは、マンションなどの不動産を購入し、運用や売却によって利益を得る投資方法です。

最近では老後に向けた資産形成として、20代や30代でも参入する人が増えています。

私でも始められるってことね!

不動産投資の特徴

- 安定収入が得られる

- 管理を委託できる

- 老後資金を確保できる

特に不動産投資は物件を見極めて投資できれば、安定した家賃収入を中長期的に得られるのが魅力。

現物資産への投資だからこそ、価値も大きく下がりにくいです!

景気に左右されることなく安定して毎月の収入を増やせることこそ、不動産投資の醍醐味と言えるでしょう。

インフレのリスクヘッジとして、不動産投資を組み入れるのも有効だワン!

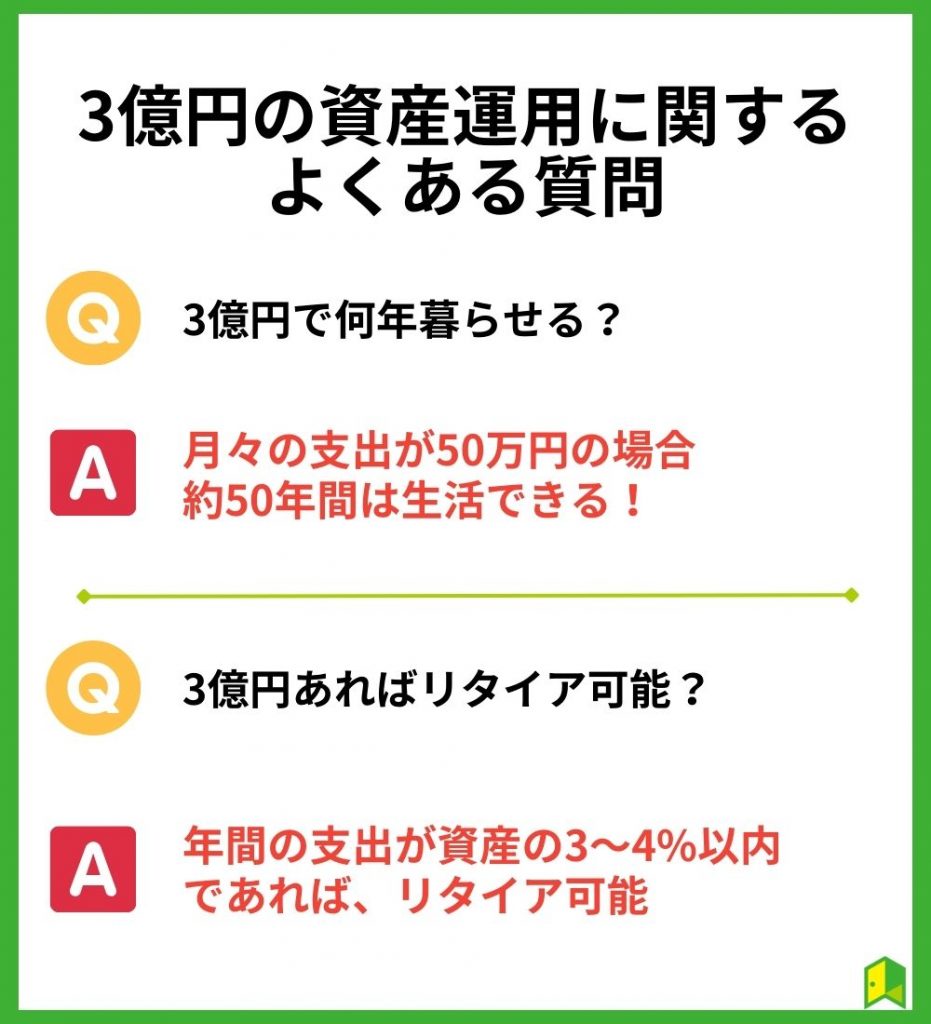

3億円の資産運用に関するよくある質問

3億円の運用に関して気になることが残っている…

ここからは3億円の運用に関するよくある質問にお答えします。

以下で詳しく解説します。

Q.3億円で何年暮らせる?

3億円でどれくらい生活できるかは、生活費によって異なります。

たとえば月々の支出が50万円の場合、3億円は約50年間の生活費に相当します。

一方で月々の支出が100万円であれば、約25年と半分に短縮されます。

まずは自分の生活費を洗い出してみることが大切だね!

Q.3億円あればリタイア可能?

3億円でリタイアできるかどうかは、個人の生活スタイルやリタイア後の計画によって異なります。

一般的に、年間の支出が資産の3~4%以内であれば、リタイア可能と言われています。

資産所得が生活費を上回るんだったよね!

3億円をもとに計算すると、年間900万円から1,200万円の範囲内で生活できれば、理論上はリタイアが可能です。

【まとめ】3億円の資産運用は重要

3億円の運用方法がよくわかったよ!

最後にこの記事の重要なポイントをまとめます。

- 3億円を全額貯金するのはもったいない

- 金融商品の特性や利回りを決める

- 不安なら専門家(資産運用ナビ)に相談してから運用を始めよう

運用は大切と分かっていてもなかなか勇気が出ない方もいるはずです。

大切なその資産を失わないようにするためにも、まずは専門家へ相談してみてはいかがでしょうか?