[PR]アドバイザーナビ株式会社

老後の生活を想像したとき、不安に感じることはありませんか?

年金だけでは厳しい、貯金もそれほどない…そんな時、頼りになるのが「資産運用」です。

60代からでも運用を始めた方が良いのかな…?

それらの悩みや不安に対する答えを、この記事で具体的に解説します。

安心して60代からの運用を始められるよう、一緒に学びましょう。

▼50代/60代 新NISAの投資戦略動画も公開中

60代からの資産運用は必要?

「人生100年時代」とも称される現代の日本では、長寿に伴う「長生きリスク」が増大し、老後の資金不足が深刻な問題です。

ただ、60代からの資産運用が必要なのかは保有している資産によって異なります。

資産がどれくらいあるのか確認しておかないとね!

まずは老後に不足する金額からクリアにしていきましょう。

老後に不足する金額

金融庁が2019年6月に発表した報告書「高齢社会における資産形成・管理」によれば、高齢夫婦無職世帯(夫65歳以上、妻60歳以上)の老後生活では、月々約5万5,000円の資金不足が発生すると試算されています。

なお、単身者の場合でも夫婦の支出に比べて半額になるわけではなく、約4万1,000円不足するという結果でした。

年金だけじゃ足りないんだ・・・。

報告書の計算によると、収入約20.9万円-支出26.3万円=約5.5万円になるワン!

毎月5万5,000円が赤字となる場合、今後の人生に必要となる資産は以下の通りとなります。

- 老後20年の場合・・・5.5万×12か月×20年=1,320万円

- 老後30年の場合・・・5.5万×12か月×30年=1,980万円

老後2000万円問題というのは、この試算から来ています。

この生活費の中には、住居費として高齢者夫婦世帯が1万4,000円、高齢者単身世帯が1万2,000円含まれていますが、持ち家の割合が90.4%と高いため、住居費の平均金額が低くなっている点には注意が必要です。

家賃とかは含まれているの?

住宅ローンの返済額や、賃貸住宅の家賃などは含まれていません。

自宅マンションの場合はローン完済後も管理費、修繕積立金、共益費などが必要となるため、実際の家計負担はこの金額より増えます。

資産運用すると資産寿命を伸ばせる

60代からの資産運用は、資産寿命を延ばす効果があります。

65歳のときに2,000万円の退職金を手に入れた人が、毎年120万円(毎月10万円)を使い続けると、81歳で資産がなくなってしまいます。

一方でその2,000万円を年利2%で投資すると、85歳まで資産を保つことが可能になります。

更に、もし年利3%で投資できれば、88歳まで資産が続きます。

日本の高配当銘柄は年間4%の配当金を出すこともあるし、非現実的な数字ではないよね!

インデックス投資と呼ばれる投資であれば、年間の平均リターンは5%もあるワン!

もちろん、過去上手くいっていたからと言って、今後も確実に資産寿命を延ばせるとは限りませんが、退職金を賢く運用することで、資産寿命がどれだけ延びるかを示す実例ですよ。

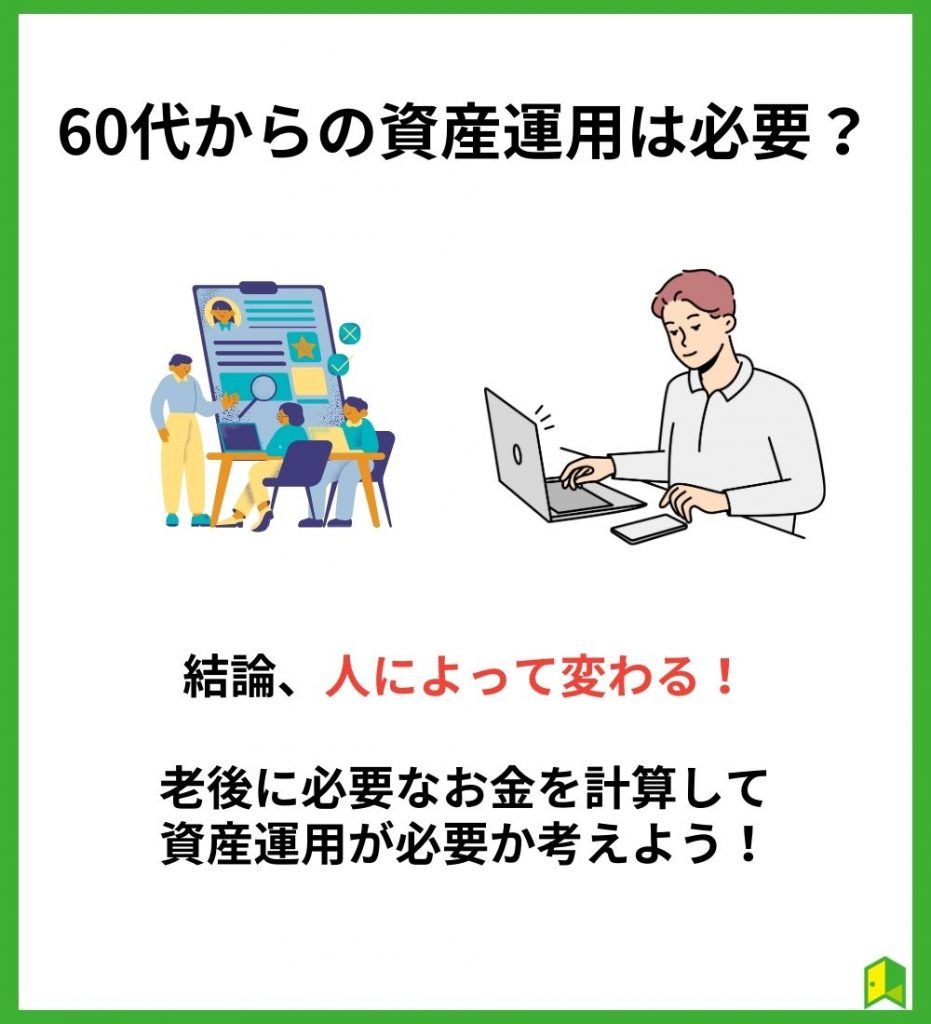

やってはいけない60歳からの資産運用

でもやっぱり運用は怖いな…

確かに、日々資産額が変動する資産運用を怖いと思う方も多くいるでしょう。

しかし、以下に挙げるミスを避ければ大きな損失を抱えることは少なくなります。

以下で詳しく解説します。

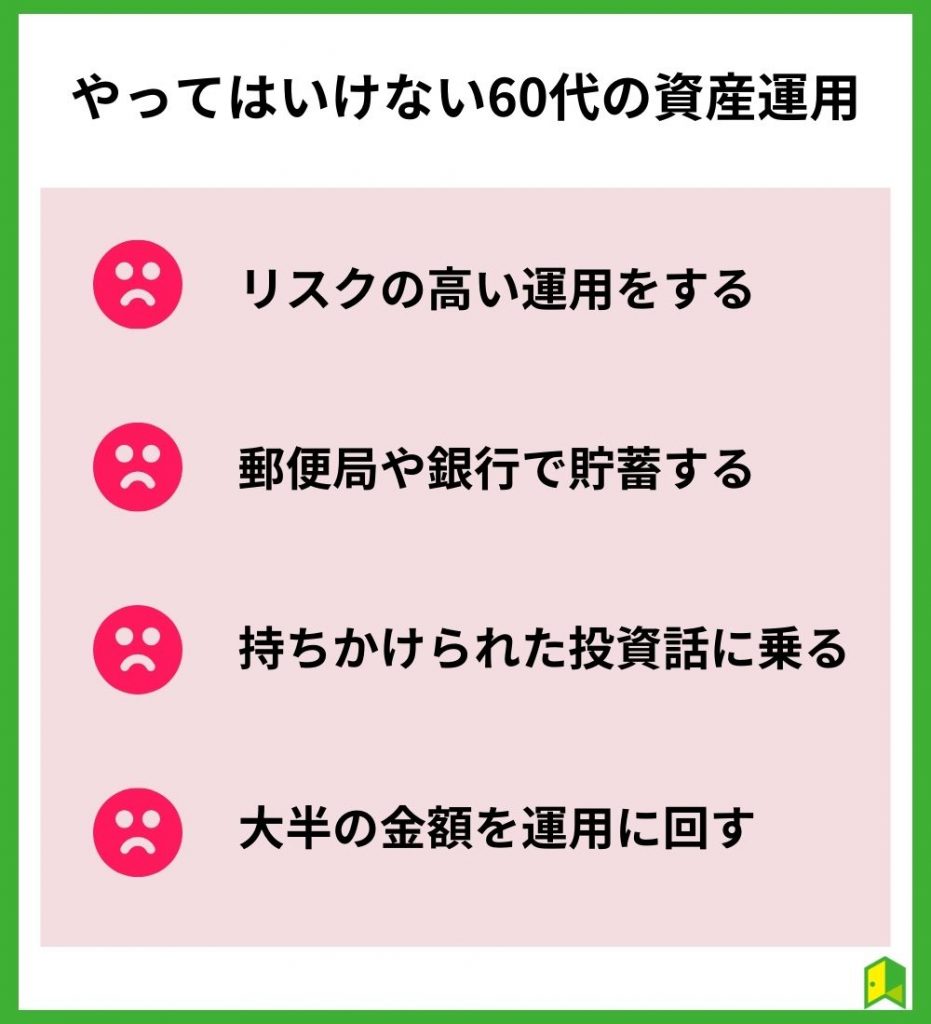

①リスクの高い運用をする

リスクの高い資産運用は老後には避けるべきです。その理由は、高齢になるとリカバリーの時間が限られてしまい、大きな損失を被ると取り返しのつかない事態になってしまうため。

投資と聞くと株式を購入するようなイメージがあると思います。

しかし、リスク分散のため、株式投資未経験の人はまずは投資信託から始めるのがよいでしょう。

値下がりリスクが怖い方は、値動きが比較的安定している債券が多めに組みこまれたタイプや、インデックスに連動したパッシブ運用型の投資信託が無難です。

最初は自分で投資を行わず、資産を高い利回りで安定して増やしていくのがおすすめです。

ある程度資産がある人は「株主優待」や好きな企業で1銘柄当たりの金額が安い株式から購入してみましょう。

いつかは株式投資をたくさんやってみたいな!

②郵便局や銀行で貯蓄する

退職金などの老後資金を郵便局や銀行口座に眠らせておくのはもったいないことです。

郵便局や銀行に退職金を預けたままにしていても、利子は本当に僅かです。

それどころか、未使用口座については口座管理手数料が毎年1,000円以上取られることも。

紙の通帳で管理している人は、繰越をして新規通帳を発行する場合に発行手数料がかかることもあります。

口座の維持手数料を払い続けるのはもったいないよね。

口座を持っているだけでお金がかかる銀行に貯金をしていてもお金が増えることはありません。

銀行と郵便局のどちらを使うか迷っている方は、「お金を預けるなら銀行と郵便局どちらがおすすめ?」の記事もご覧ください。

③持ちかけられた投資話に乗る

詐欺の可能性があるため、持ちかけられた投資話に乗るのは危険です。

日本全国で高齢者を狙った投資詐欺が数多く発生しており、老後の資産を大きく減らしてしまったという痛ましいケースも少なくありません。

また、友人からの投資話であっても、友人自身が騙されている可能性があるので注意が必要です。

ポンジスキームとかは、月利で5%とか言っていることもあるから鵜呑みにしてはいけないワン!

完全にリスクのない投資は存在しないため、慎重に判断する必要があります。

大切な老後資産の運用をする際には、甘い話には乗らず、真実を見極めることが重要だね!

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

④大半の金額を運用に回す

老後の資産の大半を運用に回すのは避けましょう。

というのも、急な出費が発生したときに対応できないからです。

具体的には、健康問題や家族の問題など、急な出費が必要になる場面は誰にでも訪れます。

高額な医療費が必要になる場合や、自宅の修繕費用が発生することもあるもんね!

全額を投資に回してしまうと、必要なときにすぐに引き出すことが難しくなります。

たとえば、投資信託や不動産投資など、一部の投資商品は換金に時間がかかるものがあります。

老後の生活費や急な出費に対応できるよう、手元に一定の現金を確保しておくことが大切だワン!

60代から始める資産運用のおすすめポートフォリオ例

60代に入ると退職後の生活資金を考慮して、リスクを抑制しながら安定的な収益を得られる投資を心掛けましょう。

退職して収入源がなくなる人も多いから、若い時のようにリスクを取れないんだね!

おすすめポートフォリオ(例)

- バランス型ファンド:100%

など

バランス型ファンドでは、国内・外国の債券や株式をそれぞれ均等に投資してリスクを減らしながら、値上がりが期待できる銘柄もおすすめです。

銘柄例

どんな銘柄が該当しているの?

ここではおすすめポートフォリオで紹介した投資対象に投資できる銘柄を紹介します。(リンクをタップすれば詳細記事を読めます)

| 投資対象 | 銘柄名 |

|---|---|

| バランス型ファンド | eMAXIS Slim バランス(8資産均等型) |

また、まとまったお金がある方は個別株を買うのも良いでしょう。

配当や優待などのインカムゲインを狙った投資であれば価格変動も比較的少なく、投資タイミングを間違えなければ長期投資も可能です。

あわせて読みたい

失敗を避ける60代から資産運用のコツ

ここからは60代からの運用で失敗を避けるためのコツをご紹介します。

以下で詳しく解説します。

①投資の目的を設定する

投資をする際は、何か目的をもって行う必要があります。

なぜなら目的がないと、売らなくていい株を売ってしまう可能性があるためです。

たとえば、先ほども紹介したように、以下のような目的で投資を行っている場合、含み損が発生しても売る必要がありません。

- 株主優待や配当金をもらう

- 経済の勉強として投資する

- 企業を応援する

- 株主総会に出席する

目的が定まっていないと含み損になって慌てて売りそうだね…

投資で失敗しないためにも、目的は必ず設定しましょう。

②自分でよく考えて投資する

SNSやインターネットでは株式投資で大きく稼いでいる方もいます。

そのような情報を見ると「自分も大儲けしたい!」と、稼いでいる人のマネをすることもあるかもしれません。

拡散されやすくなって目に入るもんね!

ただ、話題になっている株式を購入して成功できるのは「ソースを確認してトータルで判断できる」人です。

つまり、自分で判断ができず、他力に決断を任せている状態だと投資で失敗しやすくなります。

情報に流されず、自分で考えられる範囲で投資するようにしましょう。

地道でつまらないかもしれないけど、大きな失敗をする可能性は減るワン!

③リスク許容度を超えた投資をしない

誰でも置かれている環境は他の人と違います。

家族や資産状況、望む生活や興味などで自分と全く同じ環境下にいる人はいないでしょう。

そのため、リスク許容度も人によって異なり、投資に回せるお金も変わってくるのです。

自分に合ったリスク許容度を知ることが大切なんだね!

たとえば、勤務先の同僚がつみたてNISAで毎月3万円分投資しているとしましょう。

勤務先の同僚であれば、もらっている給料もそれほど差がないかもしれません。

そのため、同僚ができるなら自分もできると考えがちですが、実際は奨学金返済の有無や実家暮らしかどうかによって経済状況は異なり、あなたにとって楽ではないことかもしれません。

でもリスク許容度ってどうやったらわかるの?

自身のリスク許容度が分からない方は以下の質問を自分にしてみましょう。

- いくらまでなら投資に回せるのか

- どれくらい投資元本がマイナスとなっても生活に影響がないか

- どれくらいまでなら投資元本がマイナスとなっても気持ち的に耐えられるか

リスク許容度を知ることで、あなたに適した投資対象や金額が分かるワン!

60代からの資産運用はプロに相談するのがおすすめ

60代からの運用をする際には、自分で決めなければならないことが多くあります。

自分で決めるのは怖いな…

そのような方は、専門家に相談することをおすすめします。

中でもおススメなのはIFAサービス。

IFAは特定の金融機関に所属せず、独立して金融のアドバイスを提供する専門家のことを指します。

多くのIFAは、大手証券会社や銀行などの金融機関での経験を持つプロフェッショナルであり、その知識と経験を活かしてお客様一人ひとりのニーズに合わせた最適な金融戦略を提案してくれます。

IFAに相談することで、安心して長期的な資産形成や投資戦略を立てられそうだね!

以下でおすすめの無料サービスを紹介するワン!

資産運用ナビ

おすすめポイント

- 希望条件を入力するだけであなたに合ったアドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 全国どこでも相談できる充実のサポート体制

「資産運用ナビ」とは、アドバイザーナビ株式会社が運営するIFAと投資家を結ぶ新たなマッチングサービスです。

公式サイトから希望条件を入力するだけで、相性の良いアドバイザーを見つけ出します。

たった60秒で入力は終わるんだよ!

まずは「公式サイト」から年齢と住んでいる都道府県を入力します。

10個の質問に答えた後、以下の画面になるので、あなたに適したアドバイザーを見つけましょう。

自動診断後、アドバイザーの経歴や得意分野を確認してから面談に進めるので、安心です。

全国から相談でき、サポート体制も充実。

あなたの運用目的や資産状況に合わせて最適な相談アドバイザーを紹介してくれるでしょう。

\資産運用を相談できる/

「資産運用ナビ」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

退職金ナビ

おすすめポイント

- あなたに合った退職金アドバイザーが見つかる

- 紹介費用は一切かからず無料で利用可能

- 日本経済新聞など大手有名メディアで取り上げられている

退職金についての相談をするならまさに退職金ナビがおすすめです。

退職金ナビは、退職金を受け取った・受け取り予定の方を対象に、退職金の使い道や運用などを相談できるプロの退職金相談アドバイザーを紹介してくれるサービスです。

アドバイザーはどんな人達なの?

「IFA(独立系金融アドバイザー)」と呼ばれる内閣総理大臣の登録を受けて、証券会社や銀行と業務提携をしている「金融商品仲介業者所属の登録外務員」がアドバイザーとして加盟しています。

そのため専門的な知識を有しており、退職金に関する自身の考え方をふまえた提案を実施してもらことが可能です。

提案や相性が良ければ今後の相談パートナーとして付き合っていくことができるため、親身に相談に乗ってくれる相手を探したい方はサービスを利用してみてはいかがでしょうか。

まずは公式サイトで60秒診断をやってみると良いワン!

\退職金相談におすすめ/

退職金の使い道相談なら「退職金ナビ」がおすすめ!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

60代からのおすすめ資産運用3選

自分で運用もできる?

結論、60代からの資産運用でも自力で運用可能です。

ここからは個人で資産運用をする際のおすすめの資産運用方法を3つ紹介します。

以下で詳しく解説します。

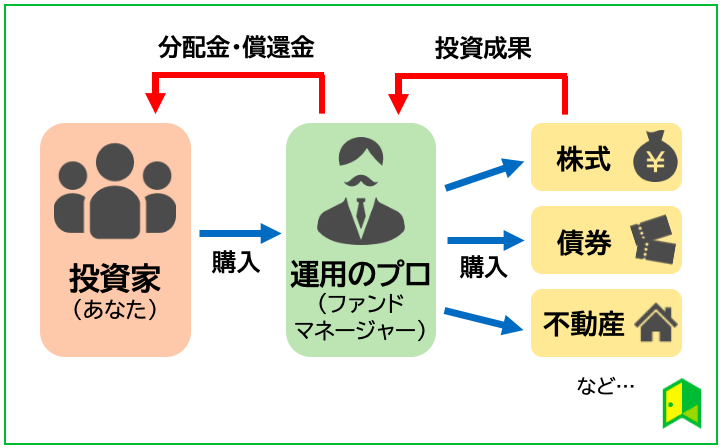

投資信託

投資信託の特徴

- 投資のプロに運用を任せられる

- 商品1つで手軽に分散投資できる

- コストとなる信託報酬は年0.09%~1.0%程度

投資信託は「ファンドマネージャー」と呼ばれる投資のプロが投資家に代わって運用してくれる投資商品です。

そのため購入する商品と金額さえ決めれば、投資の深い知識がなくても安心して資産運用を進められます。

銘柄分析などの難しい作業も、プロに任せられちゃうんだ!

投資信託は毎月定額をコツコツ積み立てる手法が定番で、以下のネット証券では100円から積み立てが可能です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→取扱本数は2,600本以上と、業界トップクラス。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→楽天ポイントが貯まり、全銘柄で買付手数料が無料

投資信託の詳細は「【初心者向け】投資信託とは?仕組みや種類も図解で丸わかり」の記事にてまとめたので、併せてご覧ください。

不動産投資型クラウドファンディング

不動産投資型クラファンの特徴

- 最低1万円から気軽に投資できる

- 登記など複雑な手続きが不要

- 運用にかかる手間やコストが少ない

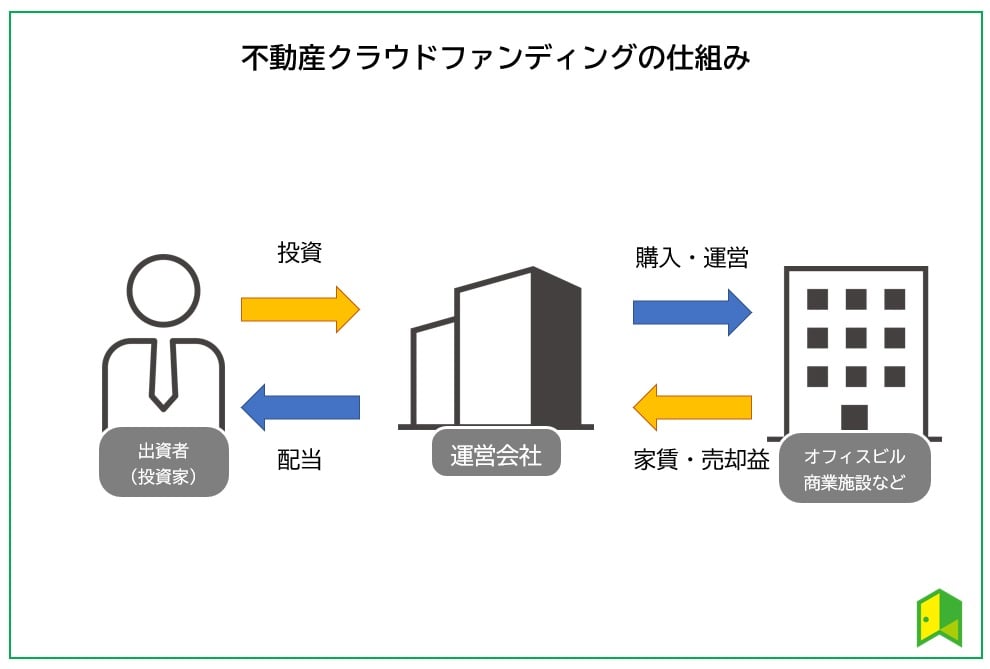

不動産クラウドファンディングはその名の通り、出資金の用途が不動産の運用に特化しています。

集めた資金をもとに運営会社が不動産を購入・運用することで、その利益が出資者に分配される仕組みです。

運用期間終了時には、物件が売却され売却金が出資者への償還金に充てられます。

不動産クラウドファンディングの中でもおススメなのは「CREAL」と「COZUCHI」です。

- CREAL

公式サイト:https://creal.jp/

2023年8月30日現在、元本割れが一度もない

今なら投資家登録&投資額に応じてAmazonギフト券最大5万円分プレゼント! - COZUCHI

公式サイト:https://cozuchi.com/

収益性の高い都心部のマンションを中心に投資できる

過去の案件では283%という高リターンも!

不動産投資型クラウドファンディングに関しては、関連記事「不動産投資型クラウドファンディングのおすすめランキング23選!選ぶ時のポイントも解説」を参考にしてみてください。

ロボアド投資

ロボアドバイザーの特徴

- 手間をかけずにプロ同様の投資が可能

- 資産配分を調整するリバランスを自動で行ってくれる

- 下落局面でも損失を抑えてくれる機能がある

ロボアドバイザーとは、投資家に代わりITテクノロジーを駆使し自動で資産運用してくれるサービスです。

投資信託と同様に手間や時間をかけることなく投資ができるため、投資初心者からも人気を集めています。

投資信託よりも幅広い投資先があるから、分散しやすいね!

最近は数多くのロボアドサービスが登場していますが、中でも投資家の満足度が高いのは以下3社。

- ウェルスナビ

公式サイト:https://www.wealthnavi.com/

→預かり資産と運用者数が業界No.1*のロボアド

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業 』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点) - ROBOPRO

公式サイト:https://folio-sec.com/robopro

→長期運用者の99%以上の通算損益がプラスに - SUSTEN(サステン)

公式サイト:https://susten.jp/

→手数料が成果報酬型だから無駄なコストがかからない

中でも「ウェルスナビ」は預かり資産と運用者数で業界No.1*の実績を誇る、圧倒的人気のサービスです。

*一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点)

ロボアドバイザーについての詳細は、「ロボアドバイザーのおすすめ10選比較ランキング!手数料や選び方も紹介」の記事をご覧ください。

【まとめ】60代からでも運用を始めよう!

60代からの資産運用の重要性が良く分かったよ!

今回は60代からの運用について詳しく解説しました。

最後に、この記事の重要な3点をまとめます。

- 60代の資産運用は資産寿命を延ばすために必要

- リスクの高い運用や詐欺には注意する

- 専門家(資産運用ナビ)に相談してから運用するのがおすすめ

貯金だけでは老後資産を完全に賄うのは難しく、60代からでも資産運用を始める意義があります。

資産運用する際はリスクの高い運用や怪しい投資話に乗らないこと、運用に必要以上の金額を回さないことが重要です。