・日経平均は上がりすぎでは?

・今後さらに下がらないか不安….

このようなお悩みを解決します。

🔰いろはに結論

- 日経平均が上昇している理由は大きく5つあり、長期的な視点では今後も上がり続けることが予想される

- ドルコスト平均法を用いて長期積立投資がおすすめ!

- 日経平均7万円台への期待が高まる

2024年は株式市場にとって転換点となる年になりました。

日経平均株価(以下:日経平均)が約34年ぶりに最高値を更新し、3月22日には一時41,000円を突破するなど好調に推移しています。

日経平均に対して上がりすぎではないかと過熱感さえ漂う一方で、日常生活では景気の良さを実感することは少ないはず。

日経平均が上がりすぎていつ下がるのか不安。

本記事では、日経平均の上昇理由、下落時の対応、今後の見通しについてご紹介します。

なぜ?日経平均が上がりすぎな理由5選

💡このパートの要約

日経平均が上がりすぎな理由は…

- 米国の株高の影響

- 日本企業の業績回復

- 資本効率改善など株価を意識した経営

- 円安による追い風と日本株の割安感

- デフレ完全脱却への期待感

日経平均は、1990年2月以来の高水準を推移し、一時41,000円を突破しました。

株価の上昇理由について、市場関係者やエコノミストの間で様々な要因が指摘されています。

しかしながら、景気の実感とかけ離れているため株価の上昇に違和感を覚え、日経平均が上がりすぎでは?と感じてしまうかもしれません。

日経平均が上昇している理由は何だろう?

日経平均の上昇理由と、上昇の実感が湧かない理由について、以下の5つのポイントにまとめました。

米国の株高の影響

皆さんご存じの通り、日経平均は日本企業の銘柄から構成されていますが、実はアメリカの株式市場の影響を大きく受けます。

実際に、好調なアメリカ経済を追い風にニューヨーク市場でもダウ平均株価が史上最高値を更新し続けています。

また、NVIDIAを筆頭に半導体や生成AI関連企業などの業績が、市場の予想を上回り続けていることから東京市場においてもこれらに関連する銘柄が多く買われています。

実際、日本株と米国株にどれほどの相関関係があるのか想像がつかないな。

下記グラフにて、日本及びアメリカの代表的な株価指数であるTOPIXとS&P500を比較してみました。

これを見ると、両者の高い相関関係が分かります。

同じような値動きになる理由の一つに、グローバル企業の存在があるでしょう。

グローバルに事業を展開する企業は、主要経済圏の景気や金融政策の影響を受けやすいため、似たような株価の動きになると考えられています。

いろはにマネーでは、アメリカの金融政策についても詳しく解説していますので、ぜひご覧ください。

あわせて読みたい

日本企業の業績回復

TOPIXを構成する3月期決算企業の2023年度4~12月期の決算によると、前年同期比で増収増益となりました。

それを象徴するように、トヨタ自動車が日本企業初の時価総額50兆円に到達し、今年度の業績も予想を上回る5兆円越えを達成するなど絶好調です。

他にも、三菱商事が2023年3月期決算で純利益1兆1806億円を記録し過去最高益を更新するなど日本企業の好決算が続いています。

円安の影響で貿易関連の企業は好決算が続いているね!

企業の業績回復が日本株の再評価につながっているのではないでしょうか。

加えて、「日本株に追加投資を検討したい」という有名投資家のウォーレン・バフェット氏の発言も、日本株に対する投資の呼び水になりました。

バフェット氏の日本株への投資姿勢が、海外投資家全体に安心感を与えた側面もあったでしょう。

バフェット氏の保有銘柄や本文で触れたトヨタ自動車について詳しく分析した記事も、ぜひご覧ください。

資本効率改善など株価を意識した経営

2023年の自社株買いの総額は、9.6兆円と過去最高となりました。

これまで、日本企業の内部留保が問題視されていましたが、一転して各企業が株主還元政策に力を入れています。

なんで企業は株主還元政策に力を入れ始めたのかな?

これらの背景には、2023年3月に東証がPBR1倍割れ企業に改善策を要請したことがあります。

自社株買いを行うことで株式数が減り、PBR(株価純資産倍率)や自己資本比率(ROE)などの財務指標が改善されてきました。

東証の勧告が追い風となり、各企業が余剰資金を株主に積極的に還元するなど資本効率の改善に取り組んだことが株価の上昇につながっています。

実際に、プライム市場において22年末時点でPBR1倍割れだったものの足元で1倍を上回る企業は169社に上ります。

以下で、PBR改善に向けた事例をまとめてみました。

| 社名 | PBR(22末) | PBR(直近) | 主な施策・注目点 |

|---|---|---|---|

| トヨタ自動車 | 0.88 | 1.29 | EV強化へ巨額投資、政策保有株縮減に注力 |

| 三菱UFJ | 0.64 | 0.98 | 半期で最大の自社株買い4,000億円実施 |

| 丸三証券 | 0.57 | 1.27 | 28年3月期まで特別配当継続 |

自社株買いによるPBR改善は即効性があるものの、一時的な効果にすぎません。

中長期的な改善のためには、地道な利益率の改善が鍵となります。

以下の記事では、自社株買いがなぜ株主還元政策になるのかを詳しくまとめているのでぜひご覧ください。

あわせて読みたい

円安による追い風と日本株の割安感

円安が追い風となり、海外投資家にとってさらに日本株は割安に感じられるようになっています。

実は、日本市場における海外投資家の比率は非常に高く、金額ベースで見ると過半数を海外投資家が占めているのです。

特に、イギリスからの資金流入が大きく、9か月(2023年4月~2024年1月)で約8兆円もの金額が日本市場に流入しました。

イギリスから資金が流入している理由はなんだろう?

イギリスの代表的な指数(FTSE100種総合株価指数)の昨年度の上昇率は7%と日経平均の52%と比較するとかなり見劣りしてしまいます。

さらに、ポンド対比でも円安が進んでいるため資金が日本株に向いています。

また、中国経済の停滞も日本株に買いが集まる要因の一つになっています。

確かに、これまで目まぐるしい経済発展を遂げてきた中国だけど、最近は成長率が鈍化しているね…

今後も段階的に成長率が減速するとの予想が強まり、中国の株式・債券市場から海外へ資金が流出しています。

このまま円安が進むと、物価が高くなったり生活が苦しくなるなど悪いことばかりではありません。

私たちが円安のメリットを受ける方法については、以下の記事にて詳しく解説していますのでぜひご覧ください。

あわせて読みたい

デフレ完全脱却への期待

ここまで日経平均が上昇した理由について4つの理由を述べました。

しかしながら、株価上昇の理由には納得したものの、ここまでの上昇に実感が湧かないため違和感を感じているという方も少なくないでしょう。

実際にNHKの世論調査では、8割を超える人が株価上昇に伴って景気が良くなっている実感が「ない」と答えているよ…

ずばり、その違和感の正体は、株式市場が将来の期待感を織り込んでいるからです。

というのも、株価はEPS(1株あたり純利益)とPER(株価収益率)のかけ合わせで算出することができますが、一般的に現状のようなPERによる株高は市場の期待感を反映しています。

一方で、EPS主導による株高は企業の好決算を反映する傾向があります。

つまり、現在の株価は日本経済の実態を反映しているというよりむしろ、日本企業の業績回復などの理由から日本経済がデフレから脱却できるのではないという期待感を表しているということです。

今回のPER主導の株高の正体は「期待感」なんだね!

実際にデフレを脱却するためには、実質賃金の上昇が鍵になってくるでしょう。

今後、物価の上昇率を上回るペースで賃金が上昇していけば、私たちの生活にも余裕ができ、景気の良さを実感できるようになる時がきっと来るはずです。

以下の記事にて、株価の上昇と実体経済が乖離している理由について詳しく解説しているので、ぜひご覧ください。

今後下がらないか不安….長期積立投資のすすめ

💡このパートの要約

長期積立投資をおすすめする理由は…

- 長期的には上昇サイクル

- 一時的な下落はむしろ買い時!

日経平均の上昇には根拠があり、バブル期とは状況が異なることが分かりました。

日経平均の上昇には合理的な理由があったんだね!

とはいえ、短期的な視点で見ると日々浮き沈みがあり不安になってしまうかもしれません。

そこで、長期的な日経平均のトレンドや下落時に取るべき行動について解説していきます。

長期的には上昇サイクル

日経平均は今後も上昇トレンドが続くと考えられます。

理由としては、大きく分けて以下の2つが挙げられます。

世界からの注目度上昇

日本はこれまでバブル崩壊後の「失われた30年」を過ごしてきました。

他国からスポットライトを浴びることが減り、海外からの投資先としての関心は下がる一方でした。

ところが、近年再注目されてきており、台湾に本社があるTSMC(半導体)の工場が熊本に作られるなど海外から日本へと直接投資する機運が高まっています。

TSMCの新工場は、10年間で6兆8,000億円の経済波及効果を熊本県内にもたらすとされているよ!

半導体工場だけではありません。

例えば、米大手投資ファンドのカーライル・グループは日本企業への投資に特化したファンドを4,300億円で立ち上げました。

同社は日本の産業に成長余地があると判断していて、更なる企業価値の向上を目指しているワン!

これらは、あくまで一例でしかありませんが、このように海外の企業による日本に対する投資が増えています。

日本国内の人口は減少傾向にありますが、海外からの事業投資が雇用を生み、経済に貢献する好循環のサイクルは既に確立し始めています。

国全体として投機から投資へと向かっている

2024年1月より、新しいNISAが始まり、国全体として投資への関心が高まっています。

2,100兆円ともいわれる日本人全体の個人資産における株式の比率は今後ますます高くなるでしょう。

もし仮に、バブル時と同じ30%台まで割合が上がれば、約600兆円のお金が株式市場に流れ込むことになります。

残念なことに、現状はS&P500をはじめとする米国株に資金が流出しています。

しかしながら、順調に日経平均が上昇していけば日本株にも資金が流れてくることが期待されます。

外国資本だけに頼ることなく、国内資本を市場に取り込むことが出来ればさらなる好循環が生まれるはず!

このように、日経平均の上昇スピードが早かった分、多少の揺れ戻しはあれど長期的には上昇トレンドが続いていくでしょう。

一時的な下落はむしろ買い時!【ドルコスト平均法のすすめ】

とはいっても、下落時にどう対応すればいいのかな?

結論、下落相場であっても淡々と積立投資を続けることが大切です。

積立投資を行う最大のメリットは、相場の変動に左右されず、定期的に決まった額で資産運用を行える点です。

そこで、長期スパンかつ定額で積立買付をすることにより平均の1口当たりの購入価格を下げるドルコスト平均法を紹介します。

以下で、「毎月同じ口数を買う」方法と「毎月同じ額を買う」方法とを比較し、ドルコスト平均法の実用性を見てみましょう。

毎月同じ口数を買う場合

| 毎月300口購入する場合 | 6月 | 7月 | 8月 | 9月 | 合計 |

|---|---|---|---|---|---|

| 1口当たりの価格 | 100円 | 60円 | 150円 | 100円 | ー |

| 購入口数 | 300口 | 300口 | 300口 | 300口 | 1,200口 |

| 購入額 | 30,000円 | 18,000円 | 45,000円 | 30,000円 | 123,000円 |

→1口あたりの平均取得価格は102.5円

毎月同じ額を買う方法(ドルコスト平均法)

| 毎月30,000円購入する場合 | 6月 | 7月 | 8月 | 9月 | 合計 |

|---|---|---|---|---|---|

| 1口当たりの価格 | 100円 | 60円 | 150円 | 100円 | ー |

| 購入口数 | 300口 | 500口 | 200口 | 300口 | 1,300口 |

| 購入額 | 30,000円 | 30,000円 | 30,000円 | 30,000円 | 120,000円 |

→1口あたりの平均取得価格は92.3円

上記のように、「毎月同じ額を買う」ドルコスト平均法では、買う口数が自動的に変わるため、平均取得単価が安くなります。

つまり、毎月同じ口数を買う場合に比べて、リスクを抑えリターンを伸ばすことが望めます。

少ない金額でより多くの口数を購入できているね!

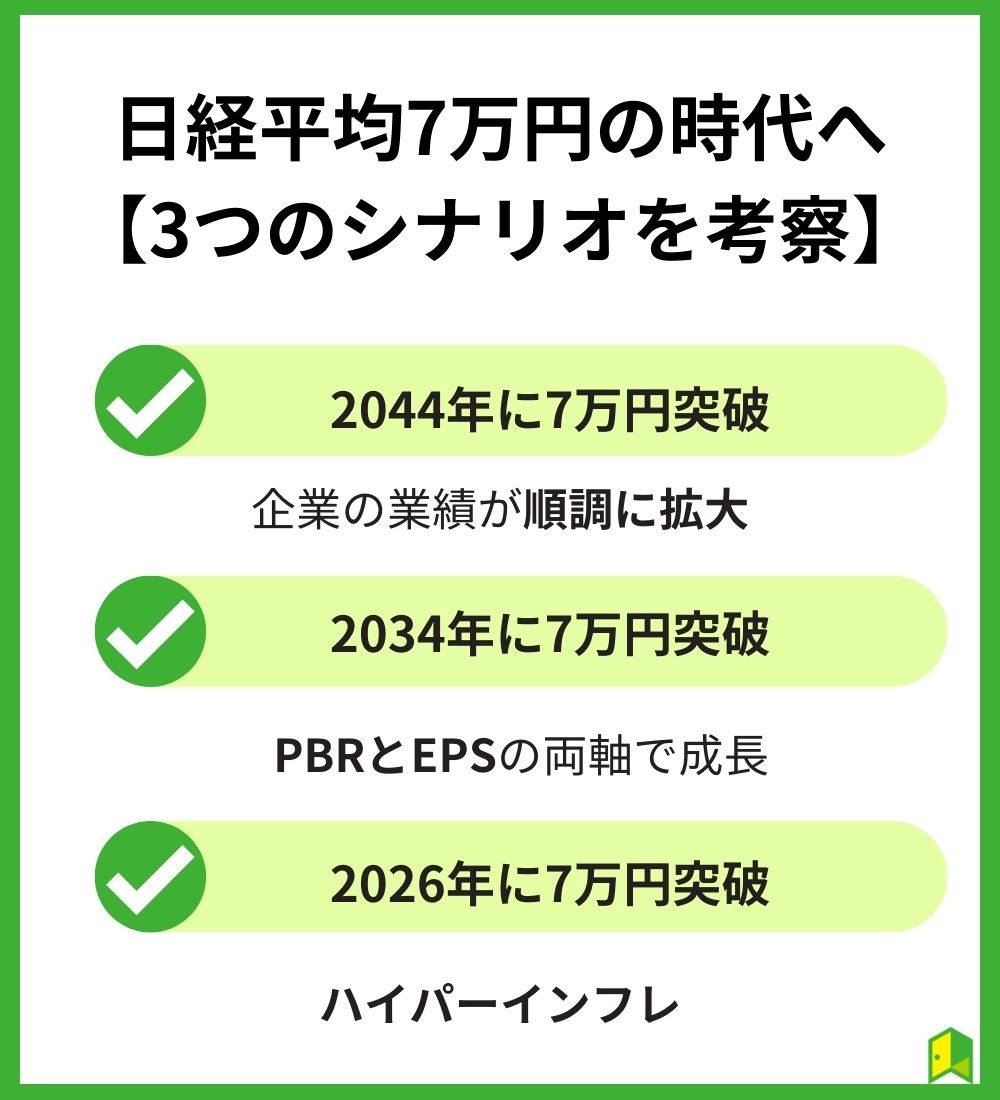

日経平均7万円の時代は来るのか!?3つのシナリオ別に考察

💡このパートの要約

長期積立投資をおすすめする理由は…

- 長期的には上昇サイクル

- 一時的な下落はむしろ買い時

史上初の4万円台を記録した日経平均ですが、長期的に見るとまだまだ上昇相場の始まりにすぎません。

それでは、長期的な視点から日経平均の今後のシナリオを3つ見てみましょう。

企業の業績拡大で20年後に7万円達成

株価はPER(株価収益率)とEPS(1株あたり純利益)のかけ合わせで求めることができるので、3月29日時点でのそれぞれの数値を用いて試算してみました。

| 2024年 | 2025年 | 2031年 | 2044年 | |

|---|---|---|---|---|

| 日経平均PER | 24.0倍 | 24.0倍 | 24.0倍 | 24.0倍 |

| 日経平均EPS | 1,697円 | 1,747円 | 2,087円 | 3,064円 |

| 日経平均株価 | 40,762円 | 41,984円 | 50,132円 | 73,620円 |

PERは24倍と一定に、EPSは2024年の名目GDP成長率3.0%で成長し続けるとします。

名目GDPに注目するのは、EPSとの相関関係があるからなんだワン!

ニュースでよく聞く実質GDPは、インフレ等の物価変動の影響を取り除いているため、経済の浮き沈みにフォーカスされています。

一方、デフレから脱却するためには、企業の売上高や利益の上昇が必須であるため、今回は名目GDPを指標として用いました。

今後、長期的に年率3.0%のペースで増益が続くとすれば、20年後の2044年に日経平均は73,620円となり、夢の7万円台を達成する計算になります。

7万円なんて、本当に達成できるのかな?

バブル時につけた最高値を更新するのに約30年かかったことを考えると、日経平均7万円台は想像がつかないかもしれません。

しかしながら、日本企業の稼ぐ力が向上していることは事実であるため、インフレの持続や賃金が上昇すれば決して不可能な水準ではありません。

実際、2004年末には11,000円台であったところから、デフレ下のこの20年でも3倍以上に成長していることを考えれば、20年後に2倍弱の7万円台を達成するのは妥当なシナリオと捉えることもできるでしょう。

長期的には株式市場は成長を続けていくことが期待できるね!

経営効率改善も加われば10年後に7万円突破も

EPSの向上が続けば、20年後に日経平均が7万円を達成するシナリオを紹介しました。

それに加え、ROEの上昇も織り込んだ場合、7万円台を到達するタイミングは早まる可能性があります。

一般的にROEが向上すれば、収益性が改善し、PBRも向上すると言われるワン!

「資本効率改善など株価を意識した経営」の章でも説明したように、昨今、各企業の財務指標が改善傾向にあります。

ただ、ここ3年で日経平均PBRは20%ほど上昇しているものの、先進国平均には届いていません。

業績拡大に加えて資本効率の改善が加われば、10年後に7万円台に到達する可能性もあるでしょう。

上場基準が厳格化されるなど東証による積極的な是正を追い風に、投資家からの再評価が待たれます。

2年後に7万円!?ハイパーインフレの恐怖

最後は、最短2年で日経平均が7万円台に到達するシナリオです。

たった2年で株価が約2倍になるからくりは、ハイパーインフレによる通貨下落による株価急騰です。

実際、アルゼンチンやトルコでは、消費者物価指数が約2~4倍にも急上昇しています。

さらに、驚くべきことにハイパーインフレを上回る株価パフォーマンスを残しており、経済が猛スピードで回転しています。

ハイパーインフレ下では現金の価値がどんどん目減りするから、現金を物に変えようと消費が活発化するんだね!

しかしながら、日本においてハイパーインフレが起きる可能性は低いでしょう。

確かに、日本は巨額の財政赤字を抱えている一方で、裏返せばそれだけ借りることのできる信用があるとも取れます。

つまり、そう簡単には円の価値はなくならないということなんだワン!

ただ、未曽有の大災害の発生や超高齢化社会の進行など可能性はゼロではありません。

最悪のシナリオに備えて、資産を分散投資しておくことは大切です。

以下の記事にて、投資対象を分散させる方法について解説していますので是非ご覧ください。

あわせて読みたい

アナリスト解説!日経平均の今後の見通し

中期的な日経平均の展望について弊社所属のアナリスト・森本にインタビューを実施しました。

是非、今年度の予想や注目セクターを参考にしてみて下さい。

インフレの持続性が鍵

ー日経平均は今後も上がり続けますか?

日経平均の上昇の鍵は、ずばりインフレの持続性です。

現在、コアCPI(消費者物価指数)は前年比で2%超上昇しており、引き続き、同水準で上がり続けると考えるのが妥当でしょう。

根拠としては、モノやサービスの価格がグローバルスタンダードに近づいていく(内外価格差の解消に向かう)と考えるからです。

一方で、インフレ継続に対する不安材料もあります。

人口減少や少子高齢化は、円安から物価高の要因となるものの、需要減少を通じて物価を引き下げる可能性があるので注意が必要です。

中期的には夏枯れを予想

ー中期的な展望を教えてください。

中期的には夏枯れを予想します。

例年、7~9月はお盆や長期休みなどと重なることから、市場参加者が減り値動きが小幅になる傾向にあります。

加えて、期初時点で会社計画を慎重に出していることもあり、全体的に減益予想が目立ちます。

また、PERを見ると16倍程度にあり、通常13~17倍の範囲のため、上昇の余地はある程度限られています。

夏に向けて、各社の業績の進捗率には注目していきたいところです。

また、8月に開催予定のジャクソンホール・シンポジウムにも注目しています。

このシンポジウムは世界各国の中央銀行総裁や専門家が一堂に会する会議で、毎年開催されているんだワン!

会議後にはFRBのパウエル長官が行うスピーチは、市場への影響がとても大きく、過去にはスピーチを受け株価が大幅に下落したこともあります。

米経済の行方には、世界中の市場が影響を受けるため、目が離せません。

銀行・半導体セクターに注目

ー注目しているセクターはありますか?

注目しているセクターは銀行と半導体です。

3メガバンクの今期(2025年3月期)の純利益は合計で前期比5.7%増の3兆3100億円と前期に続き2期連続で最高益を更新しました。

今後、長期金利が上昇していけば、銀行の主な収益源である融資利ざやはますます拡大していくでしょう。

半導体は、ChatGPT等のサービスの普及を見据え、膨大なデータを扱う生成AI向けの銘柄に注目が集まっています。

以前は話題性による上昇でしたが、今期はシリコンサイクルが好転しておりファンダメンタルズ面でも追い風となっています。

これには中国における経済安全保障の懸念があり、日本への投資が増えてきているという背景もあります。

【まとめ】日経平均の上昇への期待感!今後の日本経済の動向を注視

日経平均が上がりすぎと言われている理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

🔰いろはにまとめ

- 日経平均が上昇している理由は大きく5つあり、長期的な視点では今後も上がり続けることが予想される

- ドルコスト平均法を用いて長期積立投資がおすすめ!

- 日経平均7万円台への期待が高まる

日経平均は、様々な要因が絡まり合い合理的な根拠の元、上昇していました。

また、今後も一時的な下落はあるものの上昇トレンドは引き続くと考えられています。

このような状況の中でも、相場の浮き沈みに関わらずドルコスト平均法で一定の金額を長期で積み立てることをおすすめします。

その他にも、新NISAを利用したおすすめ銘柄を紹介している記事があるので、ぜひご覧ください。

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]