この記事の結論

- 株主還元には増配や株主優待、株式分割や自社株買いなどがある!

- 自社株買いが株主還元と言える理由はEPSの上昇と割安のアナウンス効果があるから!

- 株主還元の度合いを調べるときは総還元性向に注目する!

株主還元とは

株主還元とは、企業が事業によって獲得した利益を株主に還元することです。

主な還元方法としては

- 配当(増配)

- 株主優待

- 株式分割

- 自社株買い

があります。

中でも特に重要なのは配当と自社株買いです。

順番に解説していきます。

株主還元①:配当(増配)

増配とは、配当金を増やすことです。

株主は配当として受け取る金額が増えるため、株主還元の一つと言うことができます。

また増配を発表すると株式が買われる傾向にあり、株価も上昇することが多いです。

既存株主は増配によって副次的に株価上昇という恩恵を受けることもあります。

株主還元②:株主優待

株主優待とは、企業が株主に自社サービスの割引券や商品などを無料でプレゼントすることです。

全ての企業が株主優待を行っているわけではなく、上場企業の約4割が株主優待を設けています。

中にはかなりお得な株主優待を出している企業もあるので是非チェックしてみてください!

四季報の巻末に株主優待の一覧が載っているよ!

株主還元③:株式分割

株式分割とは、株式を分割して発行する株式の流通量を増やすことです。

株式を分割したら株主はなんとなく損しそうな気がするけど…。

なぜ株式分割が株主還元になるのでしょうか?

具体例を用いて考えてみましょう。

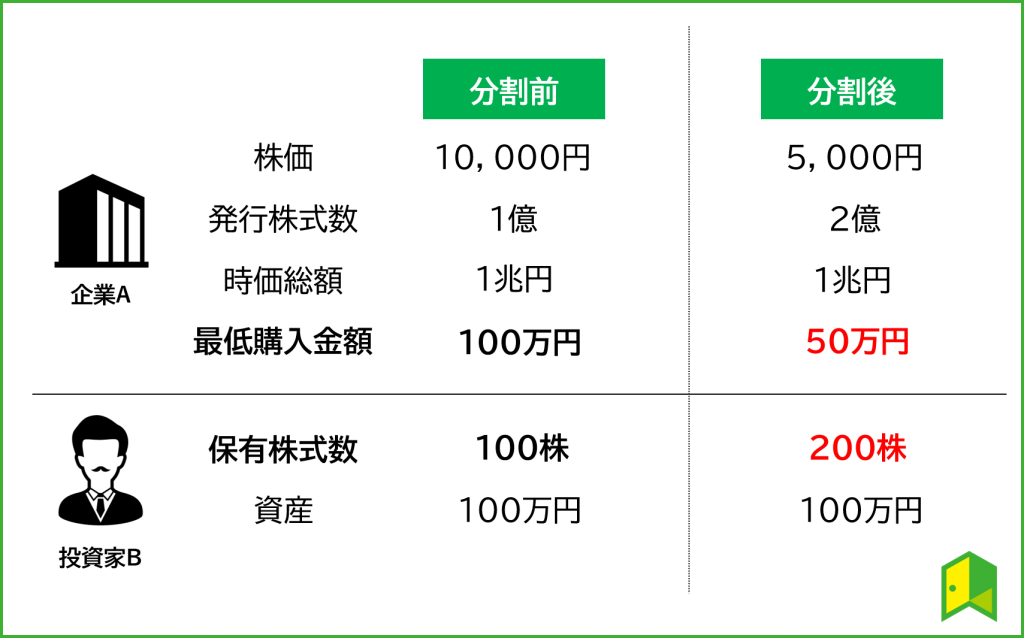

投資家Bが企業Aの株式を保有していたとしましょう。

企業Aは1:2の株式分割を発表しました。

(1つの株式を2つに分割するということです)

分割前の企業Aの

・株価を10,000円

・発行済株式数を1億株

とします。

すると分割前・分割後の企業Aと投資家Bの資産状況は以下の表の通りになります。

特に株式の最低購入金額と投資家Bの保有株式数に着目してください。

上の図のように株式分割をしても投資家Bの保有株の価値は変わりません。

しかし、最低購入金額が100万円→50万円に低下することで企業Aへの投資のハードルが下がります。

そのことで多くの投資家が企業Aの株を買いやすくなり(需要が増える)、分割後に株価が5000円→5100円に上昇したとしましょう。

このとき、もともと株主だった投資家Bの資産は100万円→102万円に増えるので既存の株主は株式分割による利益を得られるというわけです。

最低購入金額が下がったことで、その企業の株式を買いたいと思う投資家が買いやすくなって、株価が上昇する可能性が高いってことね!

さらに分割後も配当金を据え置く企業が多いという傾向もあります。

今回のような株式分割が行われると、投資家Bの保有する株式数は倍の200株になります。

配当金が据え置かれた場合、分割前の2倍の配当を受け取ることになり、実質的な増配になるというわけです。

以上の2つの理由から株式分割は株主還元の一つと捉えることができます。

しかしこれらの事象は必ずしも起こるわけではないので注意してください。

株式分割をしても投資家の買いが増えない場合や、減配される場合もあります。

株式還元④:自社株買い

自社株買いとは、企業が自社の株を買い戻し、市場での流通量を減らすことです。

自社株買いを行った後に株式を消却すると、発行済み株式数を減少させる効果があります。

消却しない場合は、基本的に企業がそのまま保有します。

企業が保有し続ける株式のことを「金庫株」と呼びます。

企業が金庫株を保有する目的は大きく2つあります。

- ストックオプションへの利用

ストックオプションとは企業の従業員があらかじめ設定された金額で自社の株式を購入する権利のことです。

企業は従業員のモチベーションを高める目的で、このストックオプションの制度を利用します。 - 株式交換によるM&A

他の企業を買収する「M&A」の際に、自社の株式を被買収企業の株主に割り当てる方法です。

その際に割り当てる株式を金庫株から捻出することができます。

株主側にはどんなメリットがあるの?

なんで自社株買いが株主還元になるの?

自社株買いが株主還元になるのは、株価上昇をもたらす効果があるからです。

なぜ自社株買いをすると株価が上昇しやすいのでしょうか?

理由は大きく2つあります。

「EPSの上昇」と「株価割安のアナウンス効果」です。

自社株買いの効果①:EPS上昇

自社株買いによって市場での株式流通量が減少すると、1株の価値が上昇します。

するとEPSが上昇し、PERが低下します。

その結果、投資家から高く評価され株価が上昇する傾向があります。

EPS(Earnings Per Share)とは1株当たりどれほどの利益を稼いでいるかを知るための指標のことだワン!

PER(Price Earnings Ratio)とは株価が1株当たり利益(EPS)に対して割安か、割高かを知るための指標のことで、PERが低いほど割安と言えるワン!

他にも自社株買いによってROEの向上やPBRの低下などが期待できます。

EPSやROE、PBRなどの株価指標についても以下の記事で抑えておきましょう!

自社株買いの効果②株価割安のアナウンス効果

企業は主に資金調達を目的に上場します。

もし自社の株価が適正価格~割高の場合はそのまま市場に流通しておき、必要に応じて資金調達をすればいいのですが、割安の場合には変わってきます。

企業が自社の株価が割安だと考える時は、自社株買いをすることで「うちの株価はいま安いんですよ」とアナウンスメントを出すことができます。

「企業が自社の株を割安と判断しているのなら、今が買い時だ」と多くの投資家が考えるので株価上昇につながるのです。

これをアナウンスメント効果とも言います。

計算してみよう!総還元性向とは?

では、株主還元に力を入れている企業はどのように探せばよいのでしょうか?

株主還元の度合いを示す指標に、総還元性向というものがあります。

総還元性向の計算式は以下の通りです。

純利益に対してどれほど配当を出し、自社株買いを行っているかを指標です。

総還元性向の高さを調べれば株主還元にどれほど力を入れているかがわかります。

一方で総還元性向の大きさは企業の成長フェーズによって変わる点には注意が必要です。

設備や人財、マーケティング投資に力を入れたい新興企業は比較的還元性向が低く、ある程度成熟した企業は比較的高い傾向にあります。

したがって総還元性向の値が高ければ良く、低いから悪いというものではありません。

企業の経営方針や成長フェーズと併せて総合的に判断するのが良いでしょう。

平成29年度に生命保険協会が行った総還元性向の推移の調査によると、平成28年度の総還元性向の平均値は

・日本株(TOPIX構成企業):44%

・米国株(S&P500構成企業):114%

でした。

日本と米国では株主還元の度合いが大きく違うんだね。。

似たような指標に配当性向というものもあります。

配当性向は純利益に対してどれほど配当金を出しているかを示す指標です。

「高配当株に投資したい!」という方は配当性向も勉強してみましょう!

株式投資をする際には総還元性向も確認しつつ、企業の財務内容や成長性も勘案して投資先を選別しましょう!