資産形成の重要性に気付き、株式投資を始めたい!と考えている方は多いでしょう。

株式投資では配当金や株主優待などのインカムゲイン、値上がり益のキャピタルゲインを狙えます。

配当金で生活するのなんて夢があるよね!

とはいえ、「株ってどうやって買えばいいのか分からない…」と「銘柄選定ができない!」と悩んでいる方もいるはず。

今回は、初心者でも安心して株式を購入し、銘柄を選定する方法を解説します。

具体的な株式の購入手順や、銘柄選定のコツ、投資のメリットとデメリットも紹介するので、ぜひ参考にしてみてくださいね。

株式投資におすすめの証券会社

- SBI証券 圧倒的人気!

公式サイト:https://www.sbisec.co.jp/ - 楽天証券 楽天ポイントが貯まる!

公式サイト:https://www.rakuten-sec.co.jp/ - マネックス証券 米国株投資に強み!

公式サイト:https://www.monex.co.jp/

株式投資の始め方【簡単】

▼ この記事は音声でも聞くことが出来ます▼

株式投資とは

そもそも株式投資ってどのようなもの?

株式投資とは株式会社の発行する「株式」を売買して、値上がり益や配当金の利益を狙うことです。

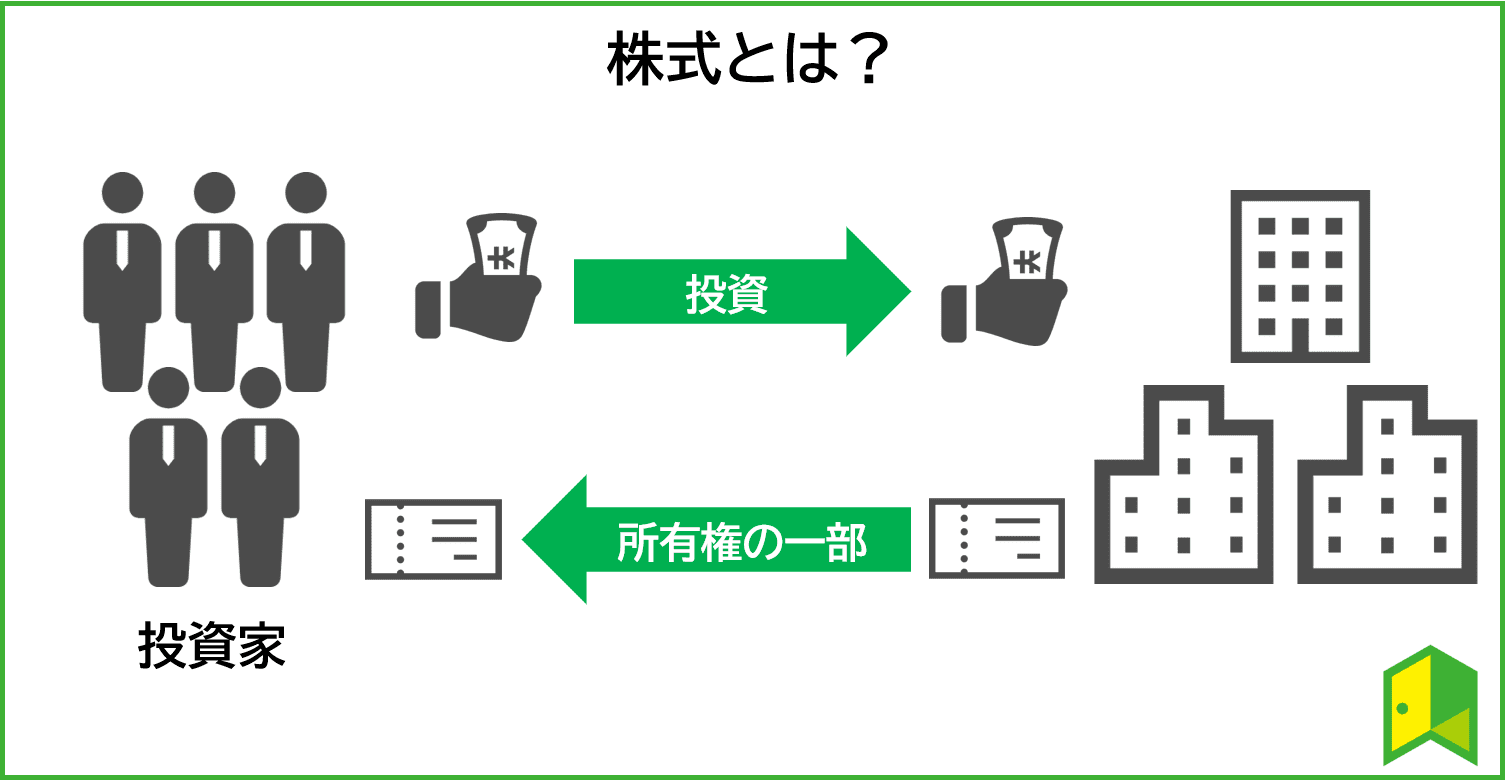

そもそも株式は下図のように会社の所有権の一部であり、投資家は資金を出すことで「企業のオーナーの1人」になれます。

一部であっても所有権を持つことで、企業の出した利益の一部を得られるのが株式投資の醍醐味と言えますね。

投資をするだけで、成長している企業の利益が一部もらえるんだワン!

また、株式の価値(株価)が値上がりすれば、売却益も狙うことができます。

株式投資の始め方・買い方【スマホからでOK】

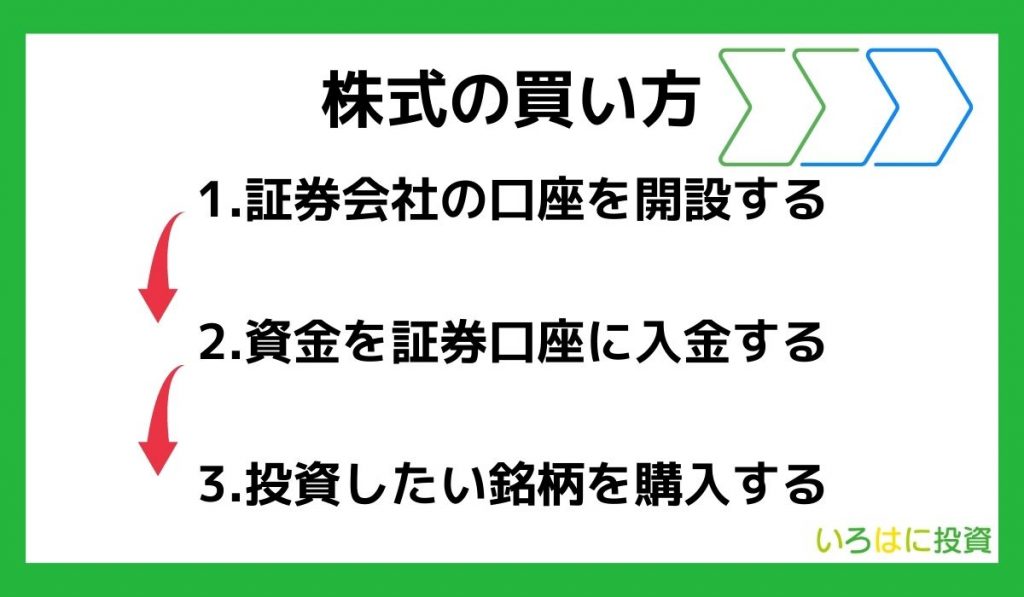

ここからは、株式の買い方を以下の3ステップで紹介します。

詳しく見ていきましょう。

①証券会社の口座を開設する

株式投資を始めるためには、あらかじめ証券会社で「証券口座」と呼ばれる口座の開設が必要です。

口座開設って時間がかかって大変そう…。

と感じるかもしれませんが、ネット証券ならスマホで簡単に口座開設でき、さらに以下のようなメリットもあります。

ネット証券のメリット

- 口座開設や維持手数料は無料

- 株の売買手数料が安い

- 時間や場所を気にせず取引できる

- ツールを使ってリアルタイムの情報が得られる

- 嫌な営業を受けることがない

特に長期投資をするなら、手数料を大きく下げられるのは重要なメリットとなります。

ネット証券も数が多いけど、どこを選ぶべきだろう?

と悩んでいる人には、投資初心者からの人気も高い下記3社から選んで口座開設するのが良いでしょう。

初心者におすすめのネット証券

以下のステップでは、総合力No.1のSBI証券を例に買い方を紹介します。(どの証券会社でも基本的な流れは同じです)

SBI証券の口座を開いて、同じ画面で取引してみよう!

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

②資金を証券口座に入金する

口座開設が完了したら、投資する資金を証券口座に入金します。

SBI証券への入金方法として、以下の4つが挙げられます。

- 即時入金…住信SBIや楽天銀行などのネット銀行や、メガバンクのネットバンキングを利用できる方におすすめ!

- リアルタイム入金…京葉銀行や広島銀行などの地銀を利用したい方におすすめ!

- 銀行振込…振込手数料がかかるためおすすめしない

- 振替入金(ゆうちょ銀行)…入金までに4~5営業日かかるためおすすめしない

執筆者である僕は住信SBIネット銀行を保有しているので、即時入金を利用しています!

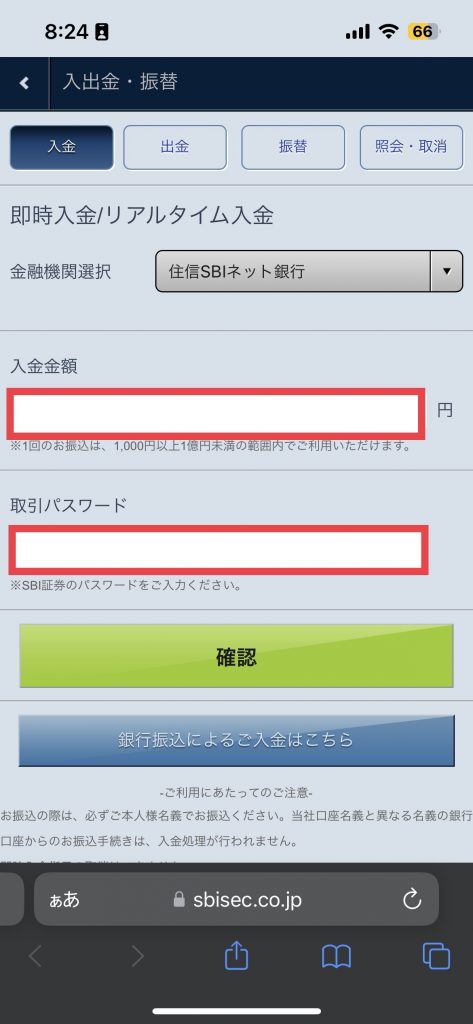

まずはSBI証券へログインし、右下のメニューから入出金ボタンを選択します。

続いて、入金する金融機関や入金金額、取引パスワードを入力し、確認ボタンを選択します。

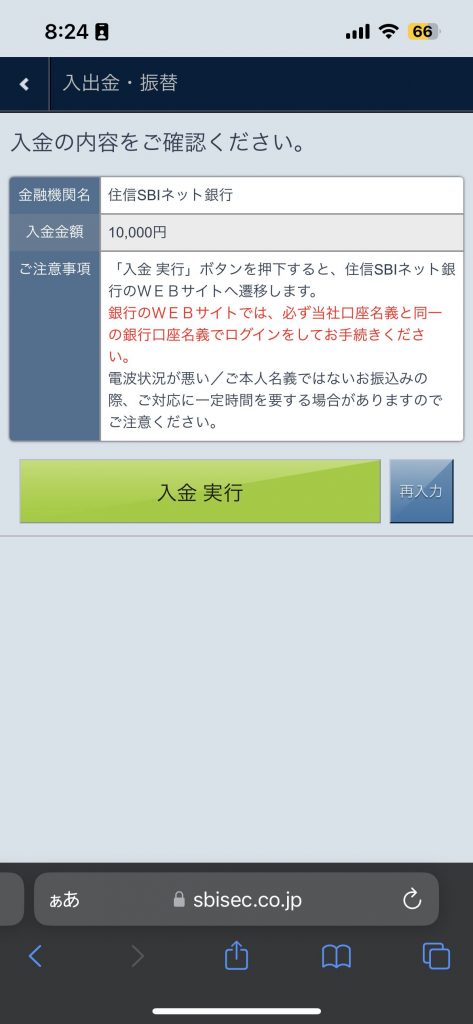

最後に入金内容を確認し、問題なければ入金実行をタップしましょう。

画像の通りやれば、だれでも簡単に入金できるワン!

資金が無い人は…

株式投資を始める場合は、欲しい株を購入するためにも最低で10万円前後は必要となります。

株は1株あたり数百円〜数千円のものが多いですが、日本では100株単位での購入が基本となっているためです。

でもいきなり10万円も投資するのは怖いな…。

と感じている人には、1株単位から購入できる「ミニ株(単元未満株)」や「米国株」を狙うこともおすすめします。

少額から投資すれば分散投資を手軽に行え、一つの株式に依存するリスクを軽減できますよ。

③投資したい銘柄を購入する

以上で、株式を買う準備ができました。

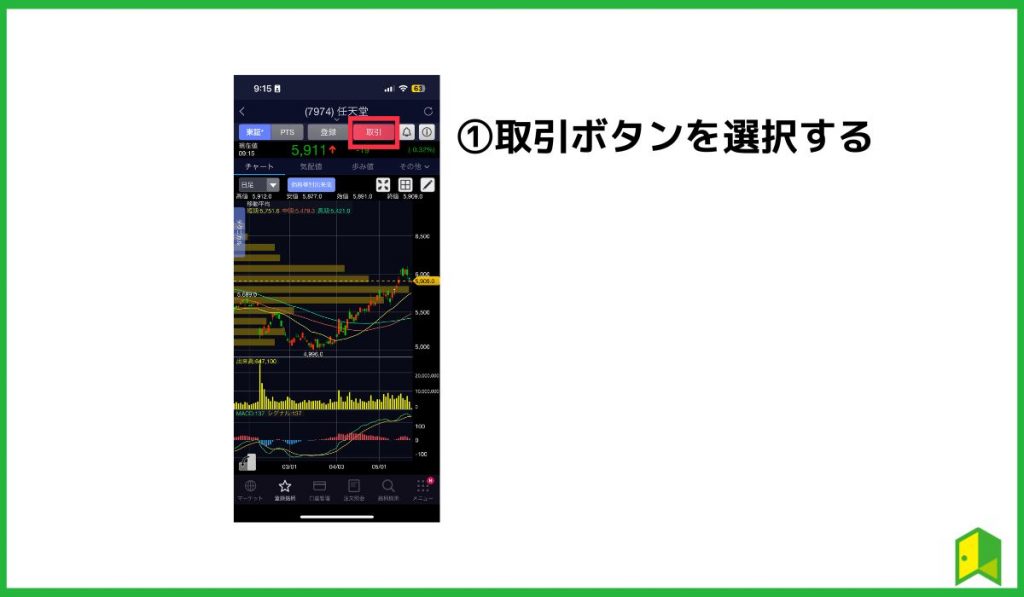

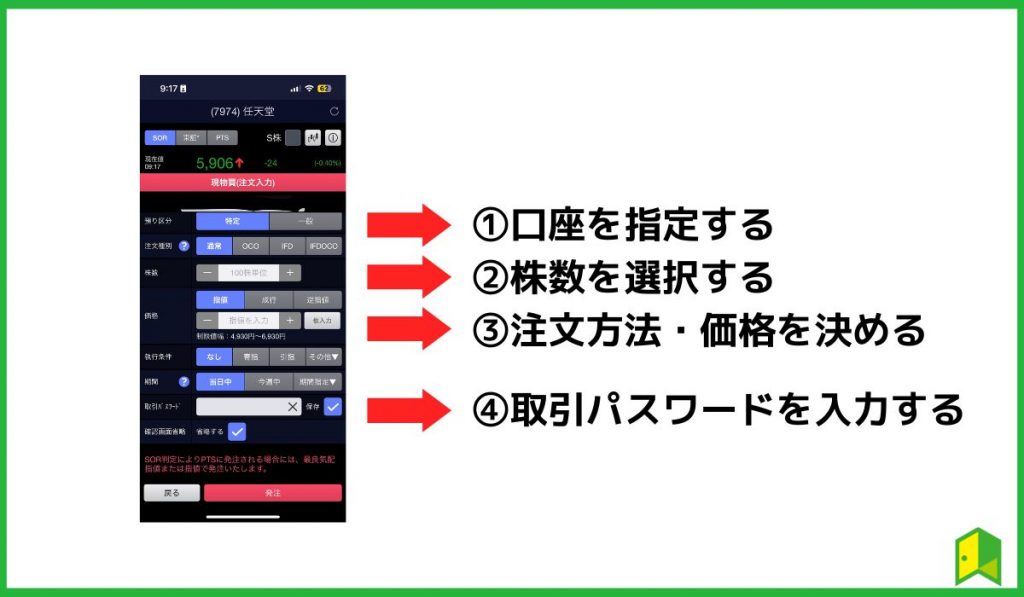

SBI証券で実際に株式を購入する流れを見ていこう!

まずは投資したい銘柄を選択します。

注文する株数や注文方法を入力し、取引パスワードを入れたら発注ボタンを選択します。

単元未満株で投資したい方は、画面右上にある「S株」にチェックを入れようね!

取引画面で決める必要があるのは以下の通り。

| 預り区分 | 特定 or 一般のどちらで管理するか 特定口座が一般的です! |

| 株数 | 購入する株数を入力 |

|---|---|

| 注文方法 | 指値 or 成行 or 逆指値から選択 |

| 購入金額(指値のみ) | いくらで買付したいか入力 |

| 注文期間 | この注文をいつまで有効にするか期間を選択 |

| 取引パスワード | 最初に設定したパスワードを入力 |

これでSBI証券で株を購入できます。

キャピタルゲインとインカムゲインはどっちが良い?

キャピタルゲインとインカムゲインってどっちを狙うべき?

人それぞれ投資目的が異なるので、一概に結論付けるのは難しいですが、ここでは一般的にどちらから狙うのが良いのか解説します。

詳しく解説します。

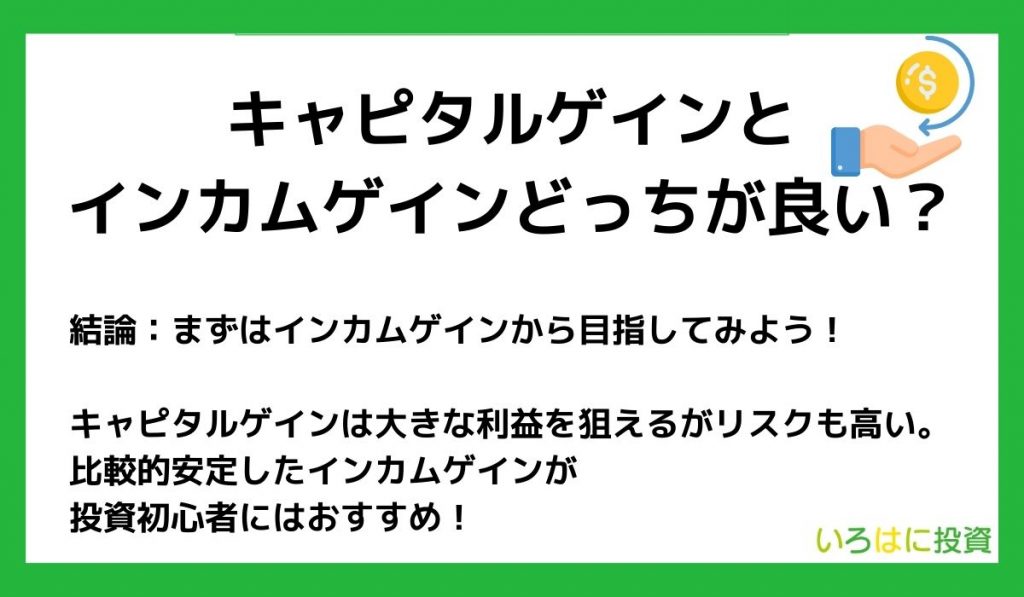

結論:まずはインカムゲインから目指してみよう

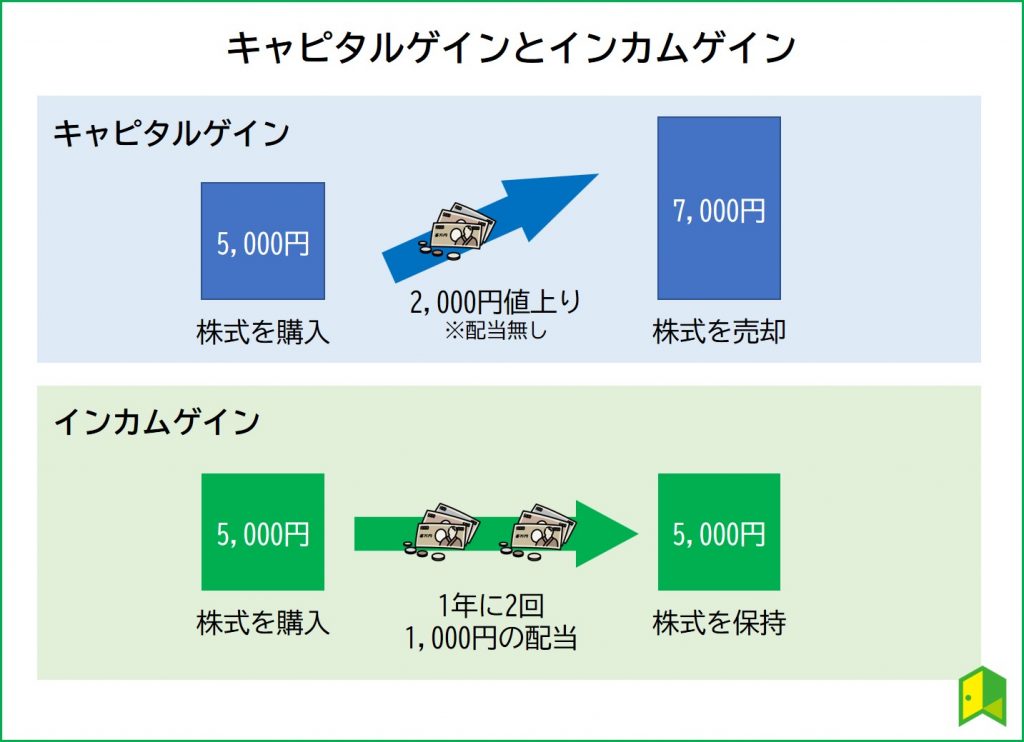

「キャピタルゲイン」とは、資産(株式、不動産など)を売却したときに得られる利益を指します。

一方、「インカムゲイン」とは、一般的には投資から得られる収入(配当金や利息など)を指します。

どっちから始めたらいいのだろう…?

どちらが良いかというのは、それぞれの金融状況、投資目標、リスク許容度によって異なるため、それぞれの特性を考えてみましょう。

- インカムゲイン: 高配当株や債券などに投資し、定期的な収入を得られる

→比較的安定した収入を期待できる - キャピタルゲイン: 資産の価格上昇から利益を得られる

→比較的大きな利益を期待できるが、リスクは大きい

最初はインカムゲインを目指すことをおすすめします。

なぜなら、インカムゲインは比較的安定した収入源となり、その後のキャピタルゲインへの投資に役立つからです。

一方、キャピタルゲインは一種の「ギャンブル」の性質があるため、一部の資金をこれに投じることでリターンを大きくすることも可能ですが、リスクも高まります。

キャピタルゲイン(値上がり益)とは

値上がり益(キャピタルゲイン)とは、株を購入時よりも高い値段で売却することで得られる利益のことです。

株式投資を行う上で最大のメリットとも言われ、投資した企業の株価が上昇すれば大きな利益を狙えます。

例えば100万円で購入した株が110万円に上がった時に売却すれば、10万円の利益が得られるというわけですね。

投資初心者にとっては株価が安いか高いかの判断は難しいですが、PERやPBRなどの指標も勉強しながら挑戦してみましょう。

割安な時に買い、割高な時に売るのが値上がり益を狙う鉄則だワン!

キャピタルゲインの事例

キャピタルゲインを狙う際、テンバガーという言葉を聞いたことがある方もいるでしょう。

テンバガーとは株価が10倍以上に成長する銘柄のことをいいます。

100万円投資していたら1,000万円以上になるってことだね!ロマンあるね!

ここではテンバガー銘柄の一例としてBASEを見ていきましょう。

| 会社名 | BASE株式会社 |

| 設立 | 2012年12月11日 |

| 市場区分 | 東証グロース市場 |

| 年初来高値 | 304円(2023年5月10日) |

| 年初来安値 | 230円(2023年1月10日) |

BASEはEC特需を受けて2020年4月から株価が上昇しました。

コロナで外出できなくなった時だね!

2020年の調整後終値を元に比較してみると、最安値で173.4円(3月16日)であるのに対して最高値が3,186円(10月8日)となり、見事にテンバガーを達成しました。

このように世界情勢の流れが変わりEC特需のような追い風が発生すると、テンバガーになる場合もあります。

インカムゲイン(配当金)とは

配当金(インカムゲイン)とは、企業が利益のうちの一定割合を投資家に分配することで得られる利益のことです。

基本的には株式を保有していれば継続的にもらえる利益なので、安定的に資産を築いていきたい人は狙うべきだと言えます。

配当金を受け取るには権利付最終日に株を保有している必要があり、その約2~3カ月後に支払われます。

資産を増やすスピードを加速させたい人は、受け取った配当で再投資するのもおすすめです。

配当金は毎回一定額をもらえるわけではなく、業績によって増減があるワン!

配当金について詳しくは

インカムゲインの事例

銀行株は配当銘柄として人気を集めています。

なかでも、三菱UFJフィナンシャル・グループは3大メガバンクの一角を占める都市銀行です。

銀行や証券、カードローンやリースなど幅広い事業に取り組んでいます。

安定した配当利回りを実現しており、初心者でも買いやすい株価になっていることも魅力の一つです。

以下は6月7日の終値ベースの数値です。

- 株価:957.5円

- 予想配当金:41円

- 配当利回り:4.28%

1株なら1000円程度で買えるんだね!

三菱UFJ銀行の過去5年間の配当金と配当利回りは以下の通りです。

| 年数 | 配当金(円) | 配当利回り(当時) |

|---|---|---|

| 2020年 | 25 | 6.2% |

| 2021年 | 25 | 4.22% |

| 2022年 | 28 | 3.68% |

| 2023年 | 32 | 3.77% |

| 2024年(予想) | 41 | 4.28% |

株主優待という手もある

株主優待とは、企業が株主に対して自社サービスの商品などをプレゼントしてくれる特典のことです。

多くの企業では100株以上保有している投資家に渡され、さらに保有期間や持ち株に応じて、内容に差が出ることもあります。

かなりお得な優待もあるため、中には値上がり益や配当金より株主優待を目当てに投資する人もいるほど。

投資初心者は株主優待の内容もチェックすることで、より楽しみながら株式投資を始められるでしょう。

株主優待のない会社もあるから、事前に有無を確認しておくんだワン!

株主優待について詳しくは

株式を買う際のコツ【初心者必見】

買い方は分かったけど、株式ってどうやって買えば良いのか分からない…

ここからは株式を買う際のコツを3つ紹介します。

以下で詳しく解説します。

①投資の目的を明確にする

株式投資に限らず、投資を行う上で大切なのは『何のために投資をするのか?』です。

例えば人それぞれ結婚資金、老後資金、子供の教育費など株式投資をする目的は異なりますよね。

僕は将来お金に困らないようになりたいから、株式投資を頑張るぞ!

私は今の生活をより充実させたいから配当金狙いかな!

投資の目的を明確にすることで、キャピタルゲインorインカムゲインのどちらを重視するのか決まります。

キャピタルゲインを狙う場合は、今後成長が見込める企業の銘柄を選ぶようにしましょう。

インカムゲインを狙うのであればより複数の銘柄に投資し、配当利回りの多い企業を選ぶようにしましょう。

配当利回りの多い企業だと、配当金が多くなるので利益を上げることができるね!

②単元未満株から投資してみる

株式投資に回せる額は人それぞれ違いますが、今資金に余裕があっても1銘柄に大金を投資するのはリスク大です。

自然災害や企業の不祥事などが起きれば、一気に株価が暴落して損失が大きくなる可能性も否定できません。

大損を避けるためにも、まずは少額から投資を始めつつ、銘柄や期間を分散させることが株式投資の鉄則と言えます。

最初は勉強も兼ねて少額で始めようかな!

投資に回せる額が少ない人も、「ミニ株」なら数百円程度から買える銘柄は多いので気軽にトライしてみましょう。

特に楽天証券ならミニ株の手数料も低く、リアルタイム取引もできるため初心者におすすめです。

③非課税制度を利用する

株の非課税制度は長期的な資産形成をサポートしてくれるため、利用することをおすすめします。

中でも株式投資と相性の良い非課税制度が「一般NISA」で、特徴は以下の通り。

一般NISAの特徴

- 非課税期間は5年間

- 年間120万円の高い非課税投資枠がある

- 非課税期間が過ぎたら、新たなNISA口座に非課税枠を移行できる

最大で600万円もの投資額が非課税扱いになるため、高い節税効果が期待できるでしょう。

通常約20%かかる税金が免除されるんだワン!

また、2024年からは新NISAも始まり、生涯で1,800万円まで非課税で投資ができるようになります。

NISAについてまだ理解が追い付いていない方は、以下の記事から理解を深めておきましょう。

株式を売る際のコツ【初心者必見】

株式を売る際には、事前に計画を立てて行動することが重要です。

以下に、初心者にもわかりやすい形で具体的なコツを解説します。

以下で詳しく解説します。

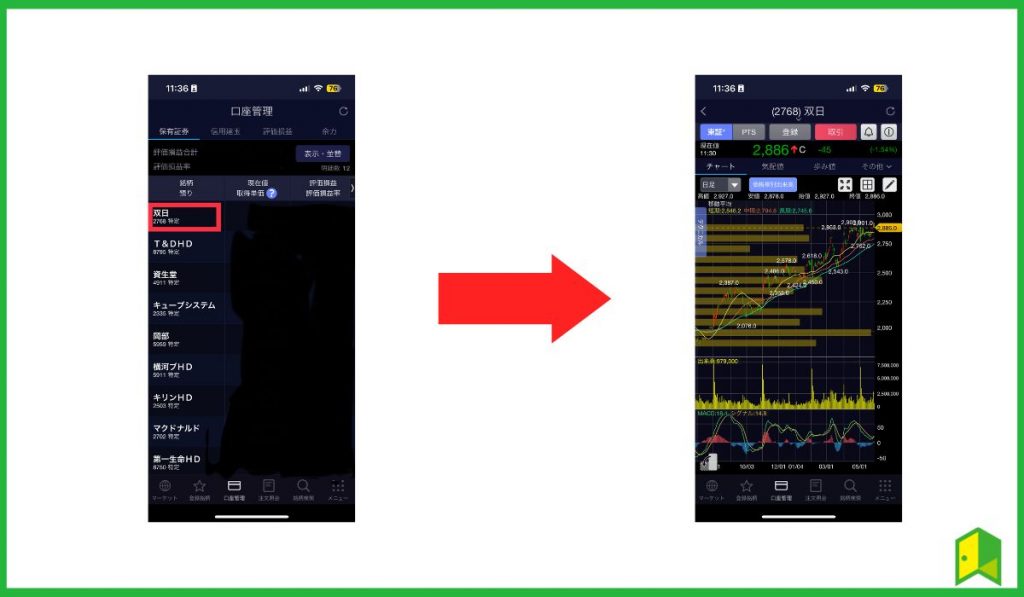

まずは売却方法を解説

ここでは実際に人気No.1の「SBI証券」を利用して、株式を売却する流れを見ていきましょう。

まずは保有している株式を選択し、詳細を見ます。

取引ボタンを選択したら、「現物売り」→内容を記入し、発注ボタンを押して売却完了です。

売却も問題なくできそうね!

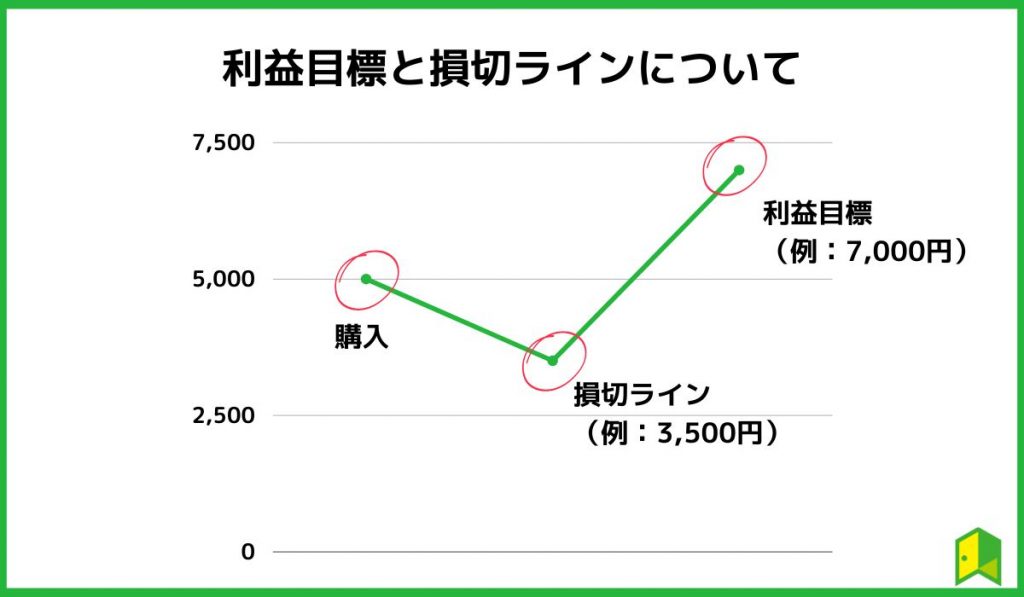

利益目標と損切ラインを決めておく

まずは利益目標と損切りラインを決めておきましょう。

利益目標とは、売買を行う際に狙う利益の割合や金額のことを指します。

株価が一定のラインに達した時点で売却するため、目標達成のための明確な戦略を持てます。

10%値上がりしたら!などと決めておくのが良いね!

一方、損切りラインとは、保有している株価が一定の値下がりをした時点で売却を行うことを指します。

損切ラインを設定することで、大きな損失を抑えられます。

長い間損失を確定できない塩漬け銘柄になることもなく、資金を拘束されることも減るでしょう。

損失を確定するのはなかなかできないから機械的に決めておくのが大切よ!

決済前・決算後に売る

決算前や決算後は、企業の財務状況や将来のビジネス展望が明らかになるタイミングで、株価に大きな影響を与える可能性があります。

そのため、決算報告が公表される前に売却するか、そのまま持ち越すのか決めておきましょう。

決算が予想以上に良ければストップ高、予想以上に悪ければストップ安になる可能性もあるなど大きく株価が変動します。

大きな損失を出したくない人は決算前に売却するのも手だね!

短期売買か長期売買か決めておく

投資のスタイルには短期売買と長期保有の二つがあります。

短期売買は、株価の短期的な変動を利用して利益を出すスタイルです。

リスクも高いですが、利益も大きく出る可能性があります。

ギャンブル性が高いんだね。

一方、長期保有は、企業の基本的な業績や財務状況に注目し、中長期的な視点で株価が上昇すると予想して投資するスタイルです。

比較的リスクは低いものの、利益を出すまでに時間がかかることが多いです。

自分の投資スタイルやリスク許容度、資金の状況などを考慮に入れて、自分に合った売買スタイルを決めましょう。

株式を買う際におすすめの証券会社

株式投資でおすすめの証券会社は?

日本の株を買うためには、国内株を取り扱っている証券会社で口座開設をする必要があります。

中でもネット証券はパソコンやスマホから簡単に開設でき、おすすめなのが以下の3社。

それぞれ順に解説します。

アンケート結果を元にランク付けした「ネット証券会社おすすめランキング!独自アンケートで投資家が選んだ初心者向け証券会社を徹底比較」の記事も参考にして下さい。

①SBI証券

SBIグループは1,000万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはに投資」の独自調査でも「本当におすすめしたい証券会社No.1」に選ばれているなど、評判が良い証券会社です。

中でも注目すべきは国内株式の手数料が最安水準という点で、25歳以下は国内株式手数料が実質無料になっています。

2023年9月ごろには全員対象になるんだよ!

また、SBI証券は1株から取引できるS株(単元未満株)も取り扱っているので、少額投資をする場合にも必見ですよ。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

あわせて読みたい

②楽天証券

楽天証券は手数料の低さや、多くのキャンペーンが実施されていることで人気のネット証券です。

楽天グループの証券会社ということで、楽天ポイントを使ったり貯めたりしてオトクに投資を始められるのが最大の魅力。

楽天ポイントを貯めているからありがたい!

さらに個別銘柄情報やマーケット情報などを調べられる「iSPEED」のようなツールも、無料で使うことができます。

パソコンのみならずスマホアプリも使いやすく設計されているので、投資初心者の方はぜひ利用してみましょう。

投資初心者でも気軽に開設しやすいネット証券なんだワン!

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023/05/08時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

あわせて読みたい

③マネックス証券

「マネックス証券」は2023年3月時点で総口座数が221万件を突破した、大手ネット証券です。

SBI証券や楽天証券に次ぐ規模ね!

マネックス証券は米国株取引で時間外取引もできるネット証券で、米国株投資に強みを持っています。

また、日本株式も1株単位で取引できるため、高配当株投資をするのにも適していると言えるでしょう。

マネックス証券ならクレカ積立もお得だよ!

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

あわせて読みたい

株式投資のメリット・デメリット

ここからは株式投資のメリット・デメリットを紹介します。

以下で詳しく解説します。

①配当金や株主優待を得られる

配当金(インカムゲイン)とは、企業が利益のうちの一定割合を投資家に分配することで得られる利益のことです。

基本的には株式を保有していれば継続的にもらえる利益なので、安定的に資産を築いていきたい人は狙うべきだと言えます。

配当金を受け取るには権利付最終日に株を保有している必要があり、その約2~3カ月後に支払われます。

資産を増やすスピードを加速させたい人は、受け取った配当で再投資するのもおすすめです。

配当金は毎回一定額をもらえるわけではなく、業績によって増減があるよね!

また、株主優待とは、企業が株主に対して自社サービスの商品などをプレゼントしてくれる特典のことです。

多くの企業では100株以上保有している投資家に渡され、さらに保有期間や持ち株に応じて、内容に差が出ることもあります。

かなりお得な優待もあるため、中には値上がり益や配当金より株主優待を目当てに投資する人もいるほど。

投資初心者は株主優待の内容もチェックすることで、より楽しみながら株式投資を始められるでしょう。

株主優待のない会社もあるから、事前に有無を確認しておくんだワン!

②値上がり益を得られる

値上がり益(キャピタルゲイン)とは、株を購入時よりも高い値段で売却することで得られる利益のことです。

株式投資を行う上で最大のメリットとも言われ、投資した企業の株価が上昇すれば大きな利益を狙えます。

例えば100万円で購入した株が110万円に上がった時に売却すれば、10万円の利益が得られるというわけですね。

投資初心者にとっては株価が安いか高いかの判断は難しいですが、PERやPBRなどの指標も勉強しながら挑戦してみましょう。

割安な時に買い、割高な時に売るのが値上がり益を狙う鉄則だワン!

③損失を生む可能性がある

株式投資をした場合、当初の購入代金を下回ってしまう「元本割れ」を起こすリスクもあります。

株価は常に変動しており、企業の業績や経済状況、政策、市場の感情などによって影響を受けます。

これらの変動により、株式を購入した価格よりも低い価格で売られることになる可能性があり、それが損失を生む原因となります。

株式投資は自己責任となるため、もし損失が出たとしても補償はもらえない点はデメリットだと言えるでしょう。

貯金は元本割れリスクはないものの、インフレ時に資産が目減りするワン!

どの方法もリスクはあるから「貯金だけ」「株式だけ」でなく分散投資する必要があるワン!

株式投資で知っておきたい用語

株式投資を行う上で理解しておきたい用語とその解説をします。

以下で詳しく解説します。

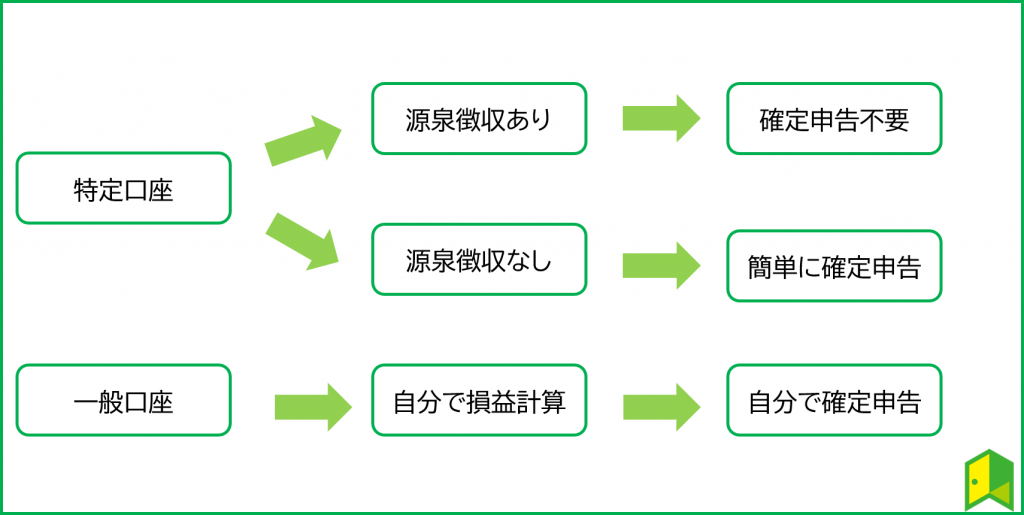

①一般口座と特定口座の違い

株式投資を行う際、設ける必要があるのが証券口座であり、「一般口座」と「特定口座」の2つから選択できます。

その中でも特定口座では、源泉徴収ありと源泉徴収なしの2種類を選ぶことができます。

この2つの違いは、「確定申告」を証券会社がやるか、自分でやるかという点です。

源泉徴収ありの特定口座では、証券会社が税金の計算を行い、代理で納税をしてくれます。

そのため、確定申告は不要となるのです。

証券会社がやってくれるから、申告漏れの心配もないね!

源泉徴収なしの特定口座では、証券会社が作成する年間取引報告書を基に自分で確定申告をします。

年間取引報告書では1年間の損益がまとめられているので、確定申告が簡単になりますよ。

株式分割などの計算もしてくれるワン!

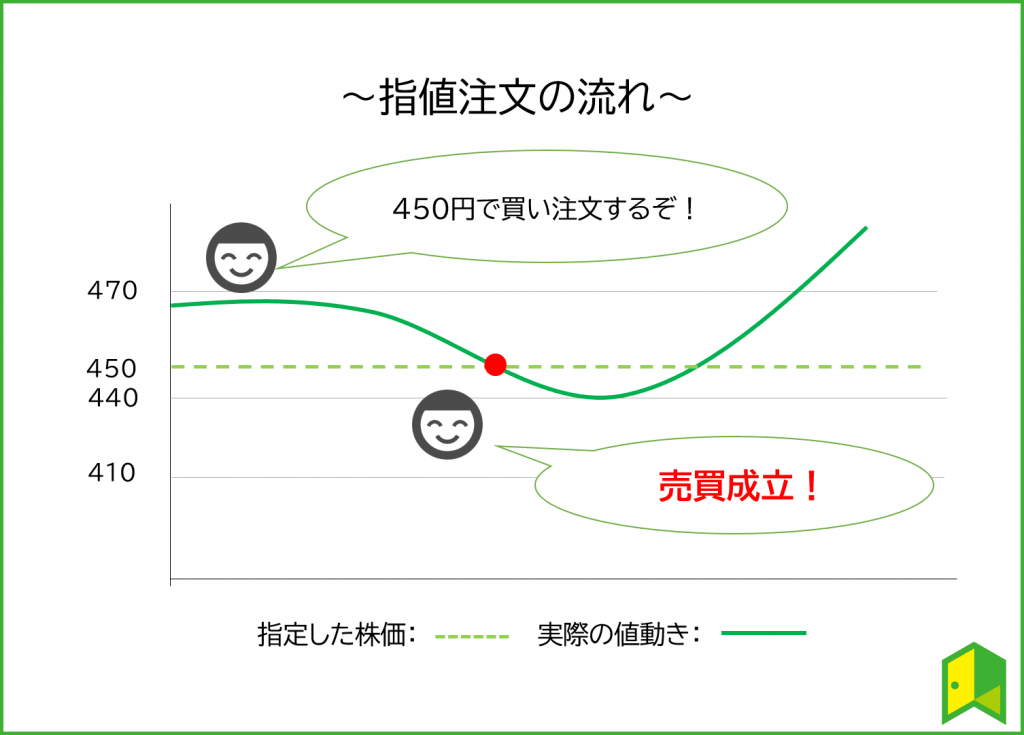

②指値注文と成行注文

指値注文とは、希望する売買価格を自分で指定する注文方法のことです。

実際の発注時は、「A株を450円で1,000株買いたい」「B株を500円で1,000株売りたい」といった具合で注文します。

そのため以下のように450円で買い注文をした場合だと、株価が450円以下になれば売買が成立するわけですね。

逆に売り注文をした場合であれば、指値以上の株価になったら売買が成立する仕組みになっています。

注文時の値段を好きに指定できるのが最大の特徴だワン!

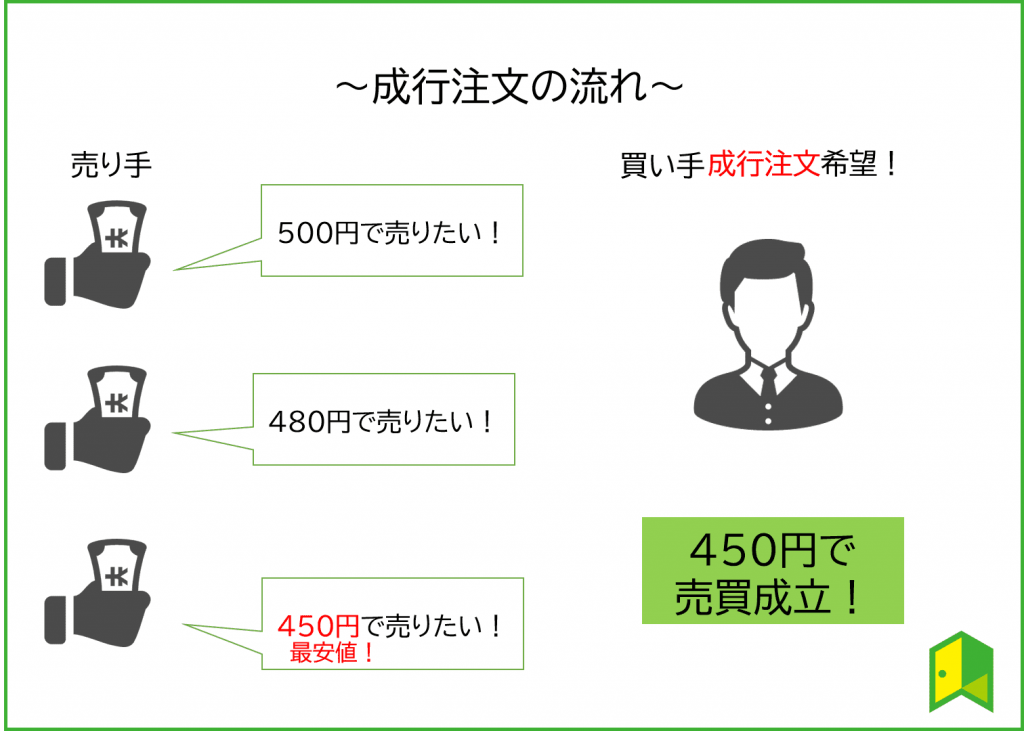

一方で、成行注文とは、売買する価格を自分で設定せずに、現在表示されている株価で発注する注文方法のことです。

実際の発注時は、「A株を成行で1,000株買い注文する」「B株を成行で500株売り注文する」といった具合で注文します。

例えば成行の買い注文を出すと、下図のように注文時に出ていた最低価格の売り注文に対応して、すぐ売買が成立するわけです。

逆に成行の売り注文をした場合ならば、注文時に出ている最高価格の買い注文に対応して即座に注文が成立しますよ。

株価を指定しないことから、売買が成立しやすいのが特徴だワン!

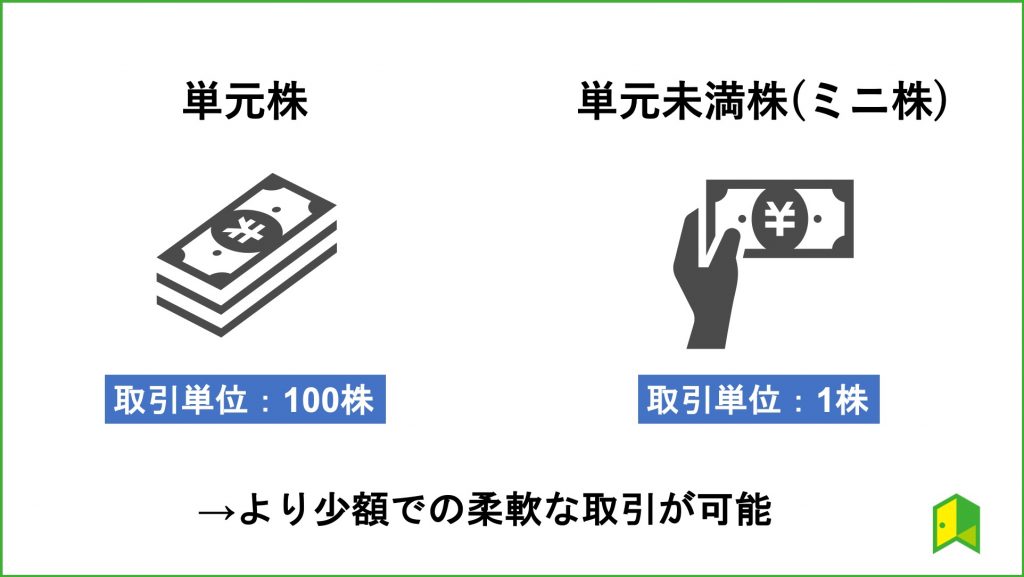

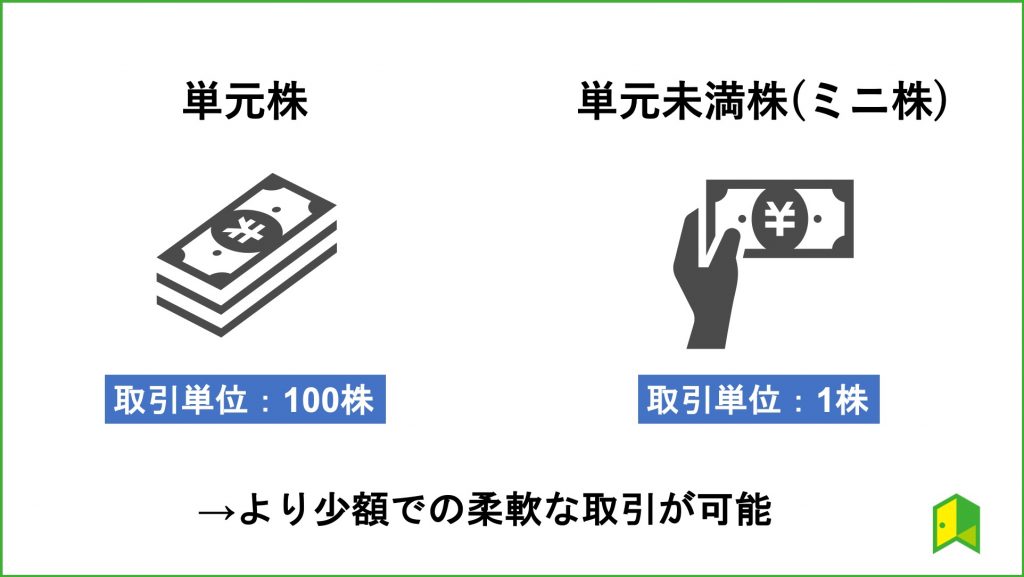

③単元株と単元未満株

単元株は株式を購入するときの最低購入数のことで、日本株だと100株、米国株だと1株と決まっています。

例えばプロ野球球団も持つの「オリックス(8591)」は株価が2,376円なので、単元株で購入しようとすると約24万円が必要になります。

※2023年5月31日終値。各種手数料を除く。

そ、そんな大金がないと投資できないのか…

このように単元株だと投資をするのに大金が必要になってしまいますよね。

そこで一部の証券会社では、1単元=100株よりも細かい単位で株の取引ができるサービスを提供しています。

単元未満株投資であれば、オリックスを2,400円から保有できるようになり手軽に分散投資ができますよ。

④IPO投資

IPOとは新規公開株のことで、株式公開や新規上場株式とも言われます。

IPO投資は新規上場する企業の株を購入し、上場後に売却することで利益を得る投資方法です。

新規上場する企業は将来性が見込めることから、上場時に人気が集まる傾向にあります。

そのため、上場時に初めてつく価格である「初値」は公募価格よりも値上がりしやすいのです。

実際に2022年のIPOでは、平均初値騰落率は45.0%という結果が出ています。

ただし、絶対に値上がりするとは限らないので注意が必要だワン!

IPO株の買い方は以下の通り。

- IPOの取り扱いがある証券会社で口座を開設する

SBI証券が最もおすすめ!IPO取り扱いNo.1! - 公募期間にブックビルディングに申込む

- 当選したら、購入手続きをする

\IPO投資をするなら/

取り扱い銘柄数No.1(22年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。

あわせて読みたい

資金が少ない人は少額投資がおすすめ

資金が少ない人はどうやって投資したら良いんだろう?

ここからは資金が少ない方でも始められる投資方法を紹介します。

以下で詳しく解説します。

ミニ株(単元未満株)

ミニ株の特徴

- 有名企業にも数百円、数千円から投資できる

- 分散投資しやすい

- 配当金や株主優待(企業による)をもらえる

ミニ株とは、株式の売買の単位である「単元株」よりも少ない単位で取引できる株のことを指します。

単元株ってそもそも何なの?

単元株は株式を購入するときの最低購入数のことで、日本株だと100株、米国株だと1株と決まっています。

例えば連続増配銘柄である「花王(4452)」は株価が4,978円なので、単元株で購入しようとすると約50万円が必要になります。

※2023年6月2日終値。各種手数料を除く。

そ、そんな大金がないと投資できないのか…

このように単元株だと投資をするのに大金が必要になってしまいますよね。

そこで一部の証券会社では、1単元=100株よりも細かい単位で株の取引ができるサービスを提供しています。

このサービスが、ミニ株や単元未満株と呼ばれているのです。

ミニ株投資におすすめなのは以下の証券会社。

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

→買付手数料は無料、東証上場銘柄すべて購入可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

→手数料が業界最安水準、リアルタイム取引も可能!

>>詳細記事を見る

特におすすめなのが楽天証券。

楽天証券のミニ株投資では、手数料が業界最安水準で購入できたり、楽天ポイントが貯まったりとメリットが多くあります。

「楽天経済圏」の方は要注目だワン!

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023/05/08時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

アメリカ株

米国株には、GAFAMを始めとする世界を代表する企業が多くあります。

2023年の4月末時点で、米国株の時価総額は世界全体の時価総額の約42.3%を占めています。

2位が中国(10.3%)、3位が日本(5.4%)であるため、米国株の時価総額が圧倒的に大きいことが分かるでしょう。(参考:岡三証券|外国株式投資の魅力)

米国がダントツでトップなんだね!

米国株は1株から購入できる点が魅力です。

投資を始めたばかりで資金力の少ない方でもアップル(APPL)やマイクロソフト(MSFT)などの有名企業に数万円から投資できますよ。

日本の企業では年2回の配当が多いですが、米国では年4回も配当を出している企業もあり、毎年増配することもあります。

例えば、「ジョンソンエンドジョンソン(JNJ)」は、3月/6月/9月/12月に配当を行っており、58年もの間連続増配を実施しています。

それだけ安定して稼ぎ続けている企業なんだね!

配当が多く、今後も株価の成長が期待できる米国株は長期保有にも向いていますね。

あわせて読みたい

株式投資の始め方でよくある質問

株式投資の買い方や始め方は分かったけど、まだ疑問が残っている…

以下では、よくある質問に対する回答をしていきます。

Q.株式投資は初心者でも稼げるの?

結論からお伝えすると、株式投資は初心者が取り組んでも大丈夫です。

そもそも今投資で大きな利益を出しているベテラン投資家でさえ、最初は誰だって初心者からのスタートです。

とはいえ株式投資を行うならば、事前に知っておくべきポイントもいくつかあります。

いろはに投資のLINEアカウントでは、定期的に投資に役立つ情報を配信しているので、是非登録してくださいね。

Q.株式投資で失敗しないためのコツは?

株式投資はリスクとリターンが存在する投資形態であり、100%失敗しない方法は存在しません。

しかし、失敗の確率を下げる方法はいくつか存在します。

例えば、分散投資をしてすべての卵を一つのかごに入れないことです。

キャピタルゲインを大きく得たい方は、1つの銘柄に集中投資することが多いですが、リスクが高すぎます。

上手くいけばテンバガーのような結果を得られるかもしれませんが、上手に利確できなかったり、そもそも買値を上回らずずっと含み損となるケースも少なくないです。

株価が上がれば、もっともっとという気持ちになりやすいよね。

そのため、複数の企業や業界、地域に投資することで、特定の企業や業界のリスクを分散させましょう。

Q.株式投資は危険なの?

『株式投資は危険そう…』と思っている人も多いかもしれませんが、結論から言うと危険ではありません。

もちろん株式投資は株価の暴落などの事態が起きれば、一時的に損してしまうリスクがあるのも事実です。

とはいえ世界経済はリーマン・ショックなどを乗り越えつつ成長していることから、中長期的な利益を狙えばリスクは軽減させられます。

時間はかかりますがコツコツ利益を出せるため、ギャンブルのような一攫千金のゲームとは違うことを覚えておきましょう。

投資のリスクについて詳しくは、「投資は危険って本当?【リスクとリターンの関係性を知れば怖くない】」の記事をご覧ください。

Q.株式投資で借金する可能性はある?

通常、株式を購入するときには自分の持っているお金を使います。

そのため、株価がゼロになった場合でも、損失はあなたが投資した額までに限られ、株式投資によって借金を作ることはありません。

ただし、信用取引でレバレッジをかけて投資する場合は、借金を作るリスクがあります。

レバレッジ投資では、預けているお金の約3倍まで投資でき、利益を大きくできる可能性もありますが、損失のリスクも増大します。

仮に100万円持っている状態で、信用取引で300万円分の株式を購入したとします。

株価が倍になれば500万円の利益になる一方、株価が半分になれば50万円の借金を背負うことになるのです。(各種手数料は考慮していません。)

Q.結局、どの証券会社を選べば良いの?

証券会社は数多くあるため、自分と相性の良い証券会社を利用するのが大切です。

投資家も実践しているおすすめの選び方としては、以下のようなものがあります。

【まとめ】株式の買い方は簡単!

株の買い方を理解できたよ!

株式の購入方法から銘柄の選び方、そしてそのメリットとデメリットについて詳しく解説しました。

最後に、本記事でもっとも伝えたい重要ポイントを3つまとめます。

- 株式の買い方はスマホからでも簡単に行える

- 銘柄選定をするときは投資の目的から考えておこう

- まずは単元未満株から投資して値動きに慣れよう

株式投資では配当金や株主優待などのインカムゲイン、値上がり益のキャピタルゲインを狙えます。

今回紹介した株式の買い方を参考に、株式投資で利益を出しましょう。

株式投資におすすめの証券会社

- SBI証券 圧倒的人気!

公式サイト:https://www.sbisec.co.jp/ - 楽天証券 楽天ポイントが貯まる!

公式サイト:https://www.rakuten-sec.co.jp/ - マネックス証券 米国株投資に強み!

公式サイト:https://www.monex.co.jp/

株式投資の始め方【簡単】