・あおぞら銀行の配当が高いのはなぜ?

・他の銀行と比較した強みや弱みは?

・今後の株価や配当はどうなるの?

このようなお悩みを解決します。

🔰いろはに結論

- 株主還元を重要視する組織体制と株価低迷に対する改善策

- 富裕層・不動産に特化した資産運用ノウハウが強み

- 今後は利上げが想定されており、株価の上昇も期待できる

あおぞら銀行は、1957年に長期信用銀行法に基づき設立された、古くからある日本の銀行の1つです。

設立当初は日本不動産銀行として運営しており、1977年に日本債券信用銀行、2001年にあおぞら銀行と改名し現在の形に至ります。

そんなあおぞら銀行ですが、近年個人投資家の方から「配当が高い」と話題です。

そこで今回は、あおぞら銀行の配当が高いと言われる理由やあおぞら銀行の株価・配当の今後についてわかりやすく解説していきます。

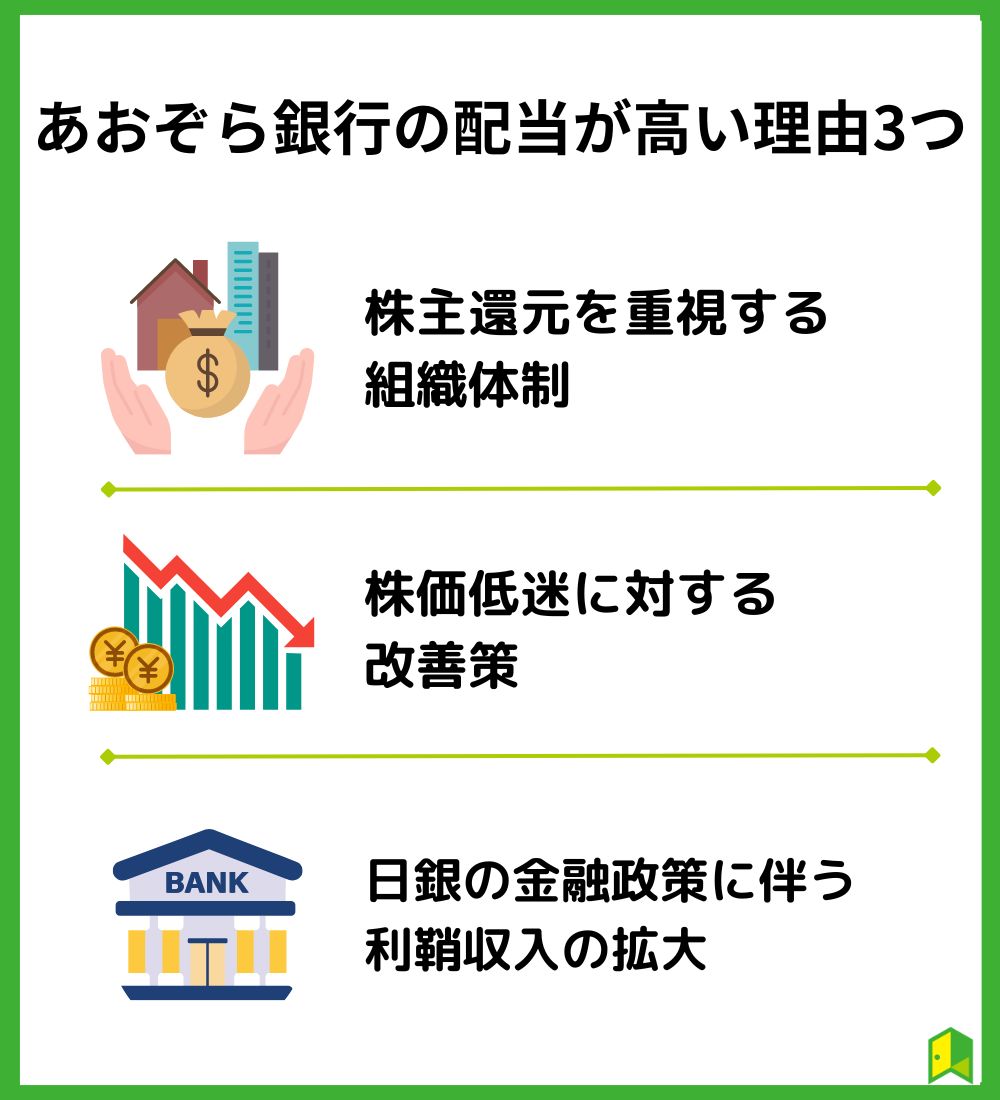

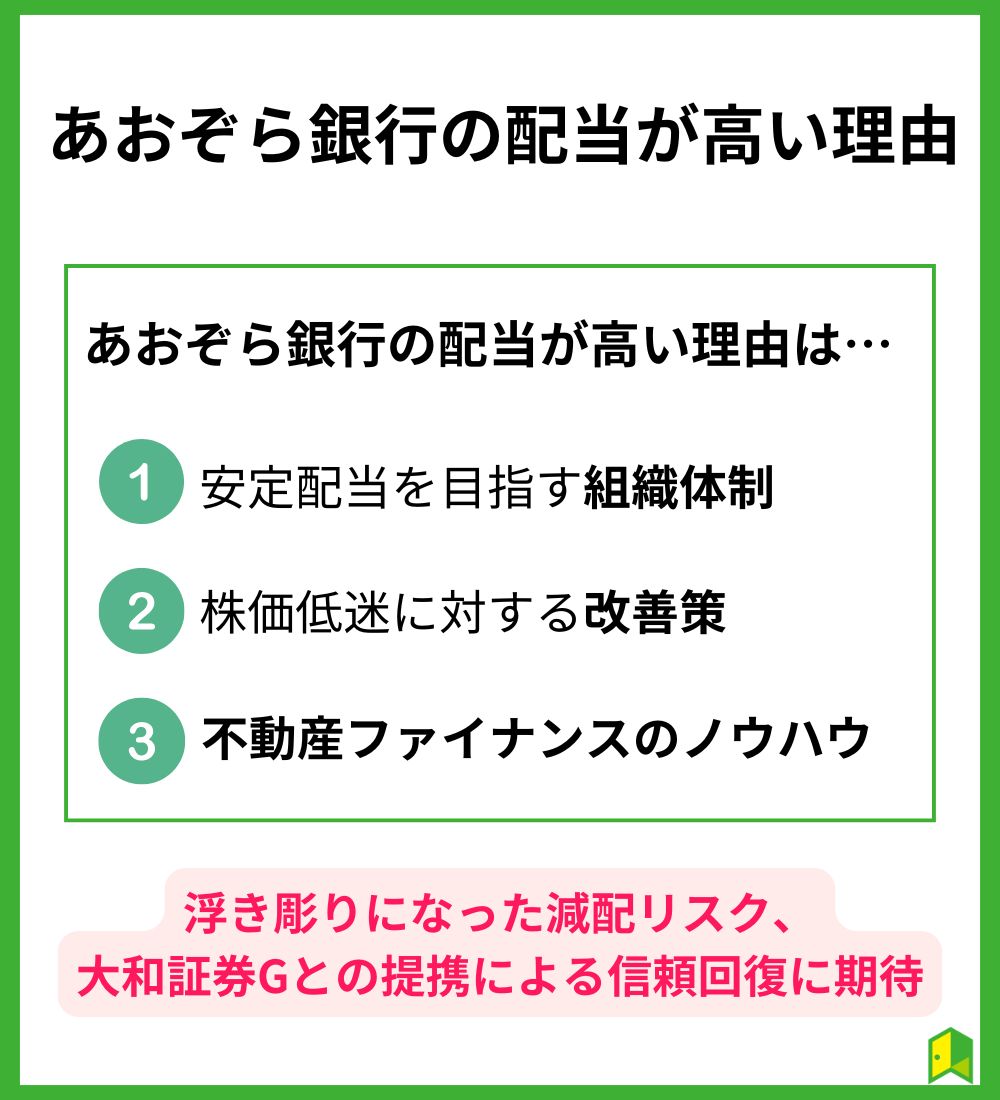

あおぞら銀行の配当はなぜ高い?理由3つを解説

💡このパートの要約

あおぞら銀行の配当が高い理由は…

- 株主還元を重視する組織体制

- 株価低迷に対する改善策

- 日銀の金融緩和政策による負担の減少

まずは、あおぞら銀行の配当推移を見てみましょう。

| 第1四半期末 | 第2四半期末 | 第3四半期末 | 期末 | 年間 | 配当利回り | |

|---|---|---|---|---|---|---|

| 2020年3月期 | 39 | 39 | 39 | 39 | 156 | 7.57% |

| 2021年3月期 | 30 | 30 | 30 | 34 | 124 | 4.89% |

| 2022年3月期 | 32 | 32 | 40 | 45 | 149 | 5.76% |

| 2023年3月期 | 38 | 38 | 38 | 40 | 154 | 6.42% |

| 2024年3月期 | 38 | 38 | 0 | 0 | 76 | 3.00% |

配当基準日としては、第1四半期配当金については6月30日、第2四半期配当金については9月30日、第3四半期配当金については12月31日、期末配当金については3月31日となっています。

2024年の前期まで、高い配当利回りを維持しているね!

ここからは、あおぞら銀行の配当が高い理由を3つご紹介します。

株主還元を重視する組織体制

まず、あおぞら銀行の配当が高い理由として、株主還元を重視する組織体制が挙げられます。

あおぞら銀行は株主還元を「業績に応じた配当での還元を原則とし、資本の健全性維持を念頭に置きつつ、安定的な株主還元を図る方針」と示しています。

これに伴い、2016年3月期から2023年の3月期まで配当性向約50%以上を貫いていきました。

配当性向が高い状態が続くと、企業の体力切れもある中、約7年間高配当を続けてきたのは驚くべきことです。

2023年に至っては配当性向が200%を超えているね!

配当だけでなく、あおぞら銀行への預金者に対しても他の銀行と比べ高い普通・定期預金金利を提供しており、株主をはじめとしたステークホルダーへの還元意識の高さが伺えます。

このような株主還元を重視し、またそれを実行する経営体制があおぞら銀行の高く・安定した配当を支えていたのでしょう。

株価低迷に対する改善策

あおぞら銀行の配当が高い理由としては、株価低迷に対する改善も挙げられます。

まずは、あおぞら銀行の株価を見てみましょう。

ボラティリティがかなり高い印象を受けるね!今年の初めも出来高が飛びぬけてるとこがあるようだけど、、

あおぞら銀行は、他の銀行と比べ海外不動産や債券等のリスクの高い金融商品で運用していることもあり、あまり株価が著しくない状況でした。

このような状況を打開するために株主還元を強化し、高配当銘柄として株価・配当が高まったのだと考えられます。

だとしたら、配当の状況によって株価は大きく左右されるね

実際、2024年3月期における第3・第4四半期の配当が0円であると公表された際は株価が約3割減となる事態が起きました。

どうしてこんなに下がったんだろう、、

減配の理由

減配の理由としては有価証券の評価損処理や北米不動産向け融資の引当による大幅な減益が挙げられました。

1日で株価が3割も下がるなんて、考えただけでやばいね!

この一件により、インカムゲインを目当てに買っていた投資家が減配リスクの顕在化・赤字決算によって投げ売りに出たのだと考えられます。

2025年3月期からは配当も再開し、業績も黒字転換する方針ではありますが、あおぞら銀行のような高配当株には常に減配リスクというものが付いて回るので投資する際には注意が必要です。

高配当株に投資するは時は、財務の健全性も注意するといいワン!

日銀の金融政策に伴う利鞘収入の拡大

あおぞら銀行の配当が高い理由として、日銀の金融政策に伴う利鞘収入の拡大も挙げられます。

基本的に銀行というのは預金者に対して払う預金金利と、個人や法人に対して払う貸出金利の金利差によって収益を挙げています。

一般的に銀行の業績は金利によって大きく左右されるよね

外国資産への投資も多いあおぞら銀行ですが、マイナス金利政策下では銀行も金利を引き下げざるを得ず、収益率が悪化している状態でした。

しかし、日銀のマイナス金利解除、0.25%の利上げによって、その金利差に幅ができたのはあおぞら銀行の財務に対してプラスに働いたでしょう。

あおぞら銀行の事業内容・業績

💡このパートの要約

- あおぞら銀行グループのビジネスは主に法人営業やマーケットグループ等主に5つに分かれる。

- 有価証券の評価損処理や北米不動産向け融資の引当により業績は不調

あおぞらの事業内容と業績について見ていきましょう。

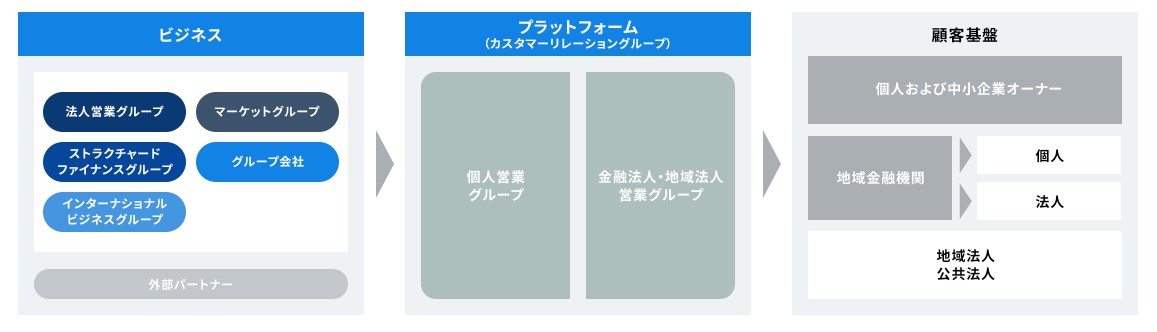

事業内容

あおぞら銀行では、主に以下5つのグループで事業を運営しています。

- 法人営業グループ

- ストラクチャードファイナンスグループ

- インターナショナルビジネスグループ

- カスタマーリレーショングループ

- マーケットグループ

それぞれの事業内容については、各項目をクリックしてご確認ください。

法人営業グループ (クリックで開きます)

法人営業グループでは、法人向けの貸出・投資・M&Aアドバイザリー業務を中心に行っております。

また、法人に対してのM&A戦略、事業成長・再生戦略、事業承継などのコンサルティングを積極的に手掛けています。

ストラクチャードファイナンスグループ (クリックで開きます)

ストラクチャードファイナンスグループでは不動産に関連するファンド商品の提供や再生ファンドの設立、M&Aアドバイザリー業務を中心に行っています。

また、企業買収資金のファイナンスや地域金融機関が抱える再生ファイナンスニーズへの取り組みも行っています。

インターナショナルビジネスグループ (クリックで開きます)

インターナショナルビジネスグループでは北米や欧州をはじめとした海外への投融資、アジア太平洋地域でのファンド出資業務、ローン業務等を行っています。

近年ではベトナムビジネスの推進も行っているようです。

カスタマーリレーショングループ (クリックで開きます)

銀行社債、各種デリバティブ内蔵型預金・借用金、私募投信や信託機能を活用した運用商品の提供や有価証券運用態勢・リスク管理態勢の構築サポートを行っています。

また、地域金融機関の事業会社に対して経営課題に対するソリューションの協働提案も行っています。

マーケットグループ (クリックで開きます)

マーケットグループではデリバティブセールス&トレーディング業務、またALM・証券投資業務を行っています。

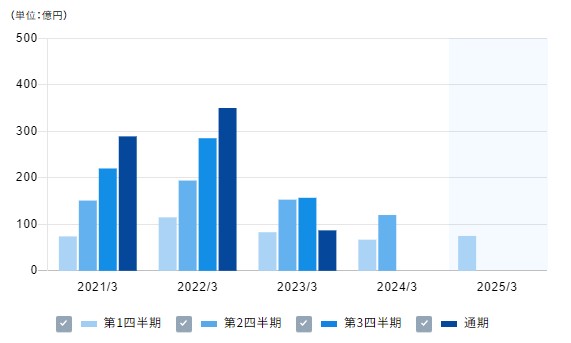

業績

あおぞら銀行の2023年度(2024年3月期)の親会社株主純利益は、499億円の赤字となりました。

| (単位:億円) | 2021/3期 | 2022/3期 | 2023/3期 | 2024/3期 |

|---|---|---|---|---|

| 第1四半期 | 74 | 115 | 83 | 67 |

| 第2四半期 | 151 | 194 | 153 | 120 |

| 第3四半期 | 220 | 285 | 157 | -147 |

| 通期 | 289 | 350 | 87 | -499 |

経常利益に関しては前年同期比34.4%増の2462憶円となったものの、当期純利益に関しては有価証券の評価損処理や北米不動産向け融資の引当により大幅な減益となりました。

銀行なのに、海外の商業用不動産のようなリスクの高いものに投資して大丈夫なのかな?

最新決算の2025年第1四半期の親会社株主純利益では、前期比11.8%増の75億円で、通期予想180憶円に対し、42%の高い進捗率となっています。

今後もゼロ金利政策が解除され、金利の上昇が期待されますが、あおぞら銀行は他の地銀やメガバンクと違い、海外型の不動産や債券を多数所有しているため今後の業績にも不透明さが残ります。

日銀の金融政策には今後も注目だね!

あおぞら銀行の強みと弱みは?

💡このパートの要約

- あおぞら銀行は、富裕層に特化した資産運用コンサルティングを行っている

- 不動産ファイナンスのノウハウが高い

- 他行と比べ顧客基盤があまり強固ではない

それでは、あおぞら銀行の強みや弱みをそれぞれ見ていきましょう。

大きく以下の3つの特徴が挙げられます。

富裕層に特化した資産運用

あおぞら銀行の強みとしては、富裕層に特化した資産運用コンサルティング能力があることが挙げられます。

あおぞら銀行の預金残高の8割は50~70代のいわゆるシニア層です。

また、平均預金額に関しても全国の銀行平均が60万円と言われる中、あおぞら銀行は平均500万円もの預金額があります。

銀行預金で平均500万円も、何でそんなに富裕層を集めることができたのかな?

あおぞら銀行の社員の専門性の高さも理由に挙げられますが、何より魅力的なのが普通預金、定期預金金利の高さです。

あおぞら銀行では普通預金者に対して0.1~0.2%、定期預金者に関しては6ヶ月~5年の期間で預金金利0.4%~最大0.65%の金利が付きます。

これは、大手メガバンクの預金金利を大きく上回る値です。

銀行預金で金利0.65%はやばいね!

今後、富裕層向けの資産運用ノウハウに強みがある大和証券Gと資本業務提携を行うことによって、より一層コンサルティング能力が強化される事が期待できます。

不動産ファイナンスのノウハウ

あおぞら銀行のもう一つの強みとして、創業期から培ってきた不動産ファイナンスのノウハウがあります。

あおぞら銀行はその前身が、日本不動産銀行ということもあり不動産ファイナンスの専門性が高い人材を多く抱えており、不動産運用・サポートに高い専門性を持っています。

不動産運用のノウハウが高い点は、まさにあおぞら銀行の強みだね!

銀行としても培ってきた経験やネットワークを活かし、リスク・リターンの高い不動産エクイティに積極的に投資を行っています。

また、あおぞら銀行はあおぞら不動産投資顧問(アセットマネジメント会社)を通じて、地域金融機関の運用もサポートしており、投資運用のアドバイスを行っております。

あおぞら不動産投資顧問では地域の金融機関等を募って、不動産私募ファンドの設計や組成も行っており、ユニークで専門性の高い金融商品・サービスも提供しています。

個人や法人に不動産運用のスペシャリストとしてアドバイスできるのはあおぞら銀行の特化した強みと言えるでしょう。

実は、上智大学の学生に向けた連携講座も積極的に行っているんだワン!

メガバンクや地銀と比べ、顧客基盤があまり強固ではない

あおぞら銀行の弱みとしては、メガバンクや有力地銀と比べ顧客基盤があまり強固ではないという問題点があります。

地銀ほど地域と密着した基盤はなく、メガバンクほどの信頼度・知名度もないため、銀行業界におけるポジショニングが曖昧な印象です。

その分機動力があり、GMOと連携したネット銀行への参入や、銀行としての不動産投資など新しい試みを積極的に行っていける強みとも捉えられます。

しかし、株式として投資する際に、不動産投資を行っていることから銀行株としてはリスクが高く、普通・定期金利が高いのも金利を高くしないと資金が集まらないからとも取れます。

メガバンクと比べるとどうしても知名度や信頼度で見劣りしちゃうよね

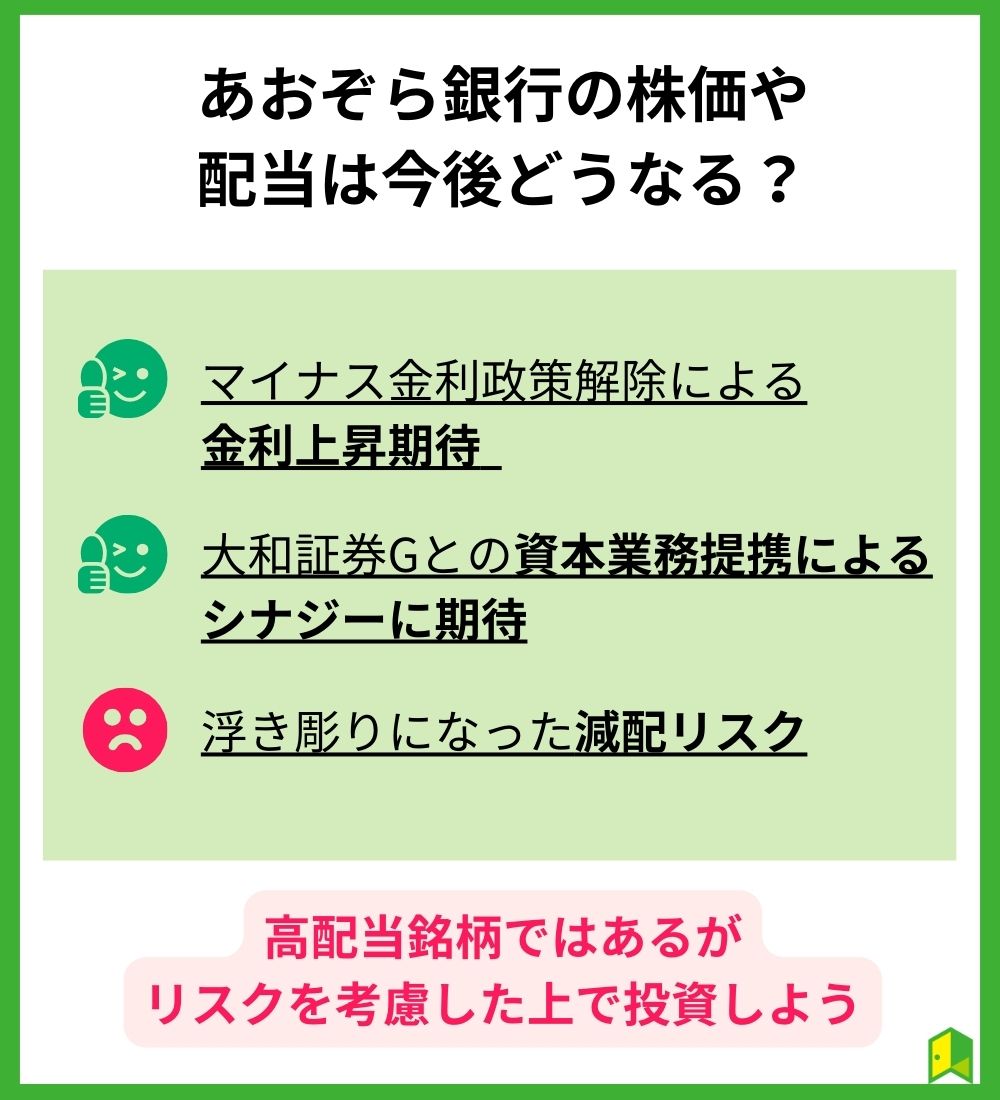

あおぞら銀行の株価や配当は今後どうなる?将来性や見通しを分析

💡このパートの要約

- 利上げにより、株価は上昇へ

- 富裕層運用に強みがある大和証券とのシナジーに期待

- 2024年度の減配により会社としての信用リスクが顕在化

あおぞら銀行の株価や配当は今後どうなっていくでしょうか。

将来性や今後の見通しを分析していきます。

マイナス金利政策解除による金利上昇期待

2024年3月に日銀はマイナス金利を解除し、17年ぶりの利上げに踏み切りました。

また、同年7月には追加利上げを決定し、政策金利は0.25%となっています。

しかし、日銀の政策金利はいまだ0.25%程度と依然低い水準です。

ですが、長期的な金利の上昇を予想し、あおぞら銀行の株価の上昇は期待できます。

金利と銀行株の株価ってどうして関係があるの?

金利と銀行株の関係

基本的に銀行の収益の源としては預金者に対して支払う必要のある預金金利と個人や法人に対してお金を貸与する貸出金利、この2つの金利差が銀行の収益に大きくかかわっていきます。

そのため、政策金利や日本国債の利回りが上昇し、そのスプレットに差ができればできるほど、銀行の金利差による収益、延いては業績の向上につながります。

金利は銀行の業績を左右する重要な要素であるんだワン!

日銀が金融背策の正常化に向けて積極的に動いていることもあり、金利は上昇が期待されるため、銀行株の株価もそれに応じて上昇すると予想できます。

大和証券Gとの資本業務提携による期待

2024年5月大和証券グループはあおぞら銀行との資本業務提携を結ぶことを決定しました。

これにより、両社は富裕層ビジネスや不動産ビジネスなど4つの分野で協力を進める方針です。

富裕層ビジネスに強い大和Gとの協力で、より一層の成長が期待できるね!

大和Gも銀行との提携により、今までになかった融資や信託の機能を強化できるため両社の業績・株価に対してポジティブな影響を与えることが期待できます。

あおぞら銀行のIPO時も主幹事は大和証券が務めていて、長い付き合いがあるんだワン!

浮き彫りになった減配リスク

高配当銘柄として有名なあおぞら銀行ですが、実は有価証券の評価損処理や融資の引当により、2024年3月期の第3・第4四半期の配当が0円となる事態になりました。

基本的に、会社が業績や配当の予想を下方修正するというのは投資家からの信頼を損ないかねない行為ですが、この件では権利確定日後に無配になったこともあり、株価に対する影響は計り知れないものがあります。

長年高い配当を実施してきたあおぞら銀行であれば、より影響は大きいよね!

高配当銘柄は日本に多くある中、減配リスクが目に見える形で浮き彫りになったあおぞら銀行の株価に対してしばらくは押し下げ圧力が強く残るでしょう。

銀行株の中でもあおぞら銀行はリスクが比較的大きい銀行だから注意するといいワン!

配当について詳しく見る

【まとめ】あおぞら銀行の配当が高い理由

あおぞら銀行の配当が高い理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

🔰いろはに結論

- 株主還元を重要視する組織体制と株価低迷に対する改善策

- 富裕層・不動産に特化した資産運用ノウハウが強み

- 今後は利上げが想定されており、株価の上昇も期待できる

安定配当を目指す組織体制や不動産ファイナンスの実績などが配当が高い要因として挙げられました。

また、メガバンクや有力地銀と比較すると、リスクの高さや顧客基盤の見劣りが見られました。

一方で、銀行業界は今後の金利上昇に伴って、株価の上昇が期待できるため、割安である今がチャンスかもしれません。

いろはにマネーでは、日銀の金融政策についての情報も随時発信しているので、要チェックです。

その他にも、日本の個別株について分析した記事が沢山あるので、ぜひあわせてご覧ください。

あわせて読みたい