8月から9月にかけて、日本の政権交代や米大統領選の動向などを理由に株価は乱高下しています。

こういう時こそ応援したいと思える”キラリと光る企業”を発掘したいところ。

今回は、株式ディーラー時代に50億円を稼ぎ、X(旧Twitter)で20万人超のフォロワーを抱える”たけぞう”さんが、個人投資家を代表してNCD株式会社<4783> の下條社長にインタビューを行いました。

💡この記事のまとめ

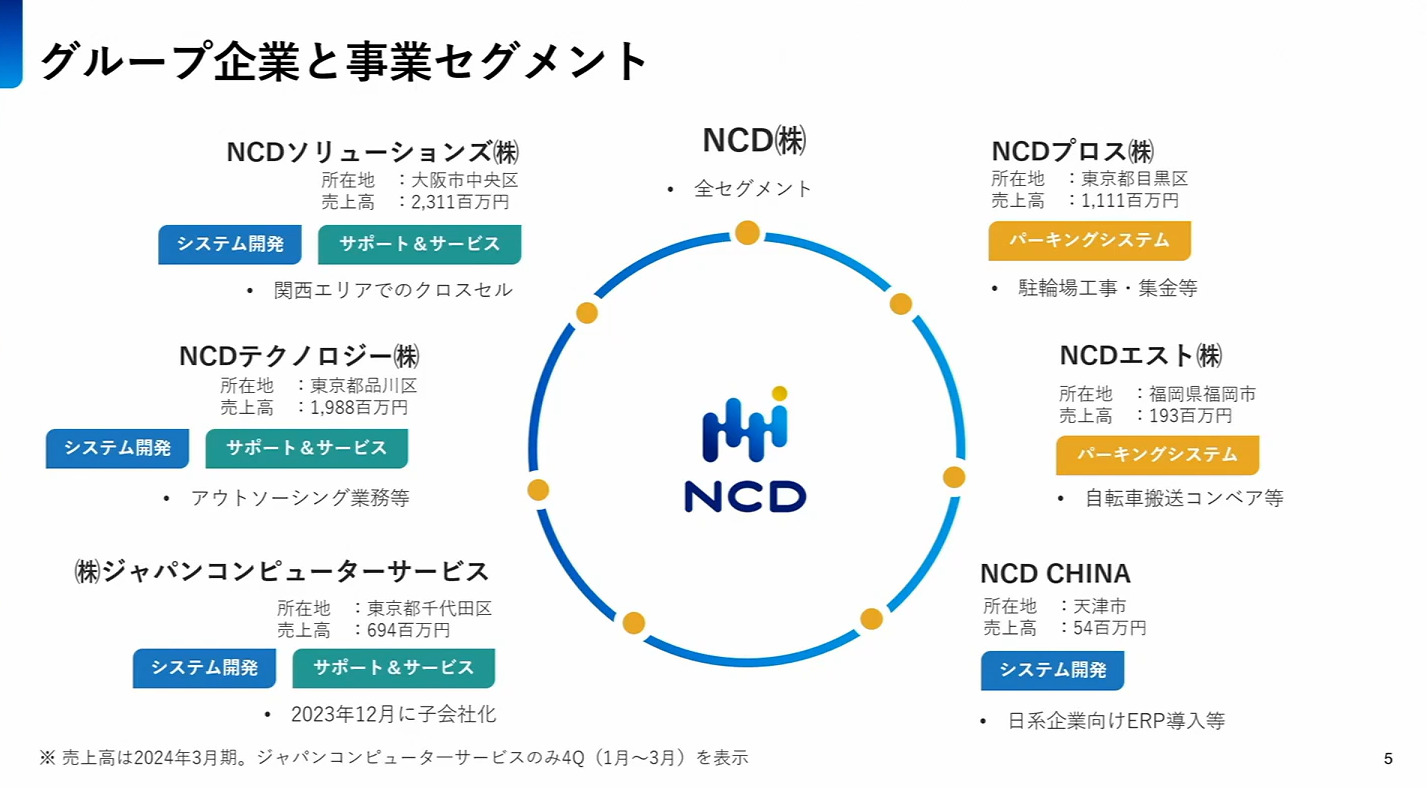

- NCDは大企業を主な顧客とし、システム開発事業、サポート&サービス事業、自転車のパーキングシステム事業を手掛けている。

>>この章を読む - 各事業の保守・運用業務から成る「ストック売上」が売上全体の80%を占める。

>>この章を読む - 「NCDサービスモデル」の確立や、パーキングシステム事業の改革と回復により大幅増益を達成。

>>この章を読む - 中期経営計画を上方修正。営業利益は3カ年目の目標を1年で上回る。

>>この章を読む - 前期はROE24.5%。今後は自己資本比率を高めながら高レベルのROEを維持へ。

>>この章を読む - PBRは10倍と、IT関連銘柄としては低水準。さらに評価されるために成長を実現する。

>>この章を読む - たけぞうさんの感想:今回のインタビューを通じて、3つの事業をバランスよく展開されていることや、順調に売上を伸ばしている背景について知ることができました。

>>この章を読む

★アンケートに回答いただくと、抽選100名へAmazonギフト券500円分をプレゼント!※アンケート締切:11月22日(金)アンケートは締め切りました。たくさんのご応募ありがとうございました!

| 企業名 | NCD株式会社 |

| 市場・証券コード | 東証スタンダード・4783 2004年12月上場 |

| 株価 | 1,631円 |

| 時価総額 | 13,341百万円 |

| PER/PBR | 9.2倍/2.1倍 |

| 配当/配当利回り | 54.00円/3.3% |

※本記事のインタビューは動画でも公開しています。

※本記事は企業情報をご提供するもので、個別企業の株式売買を推奨するものではありません。

大企業中心の顧客基盤を強みに、3事業をバランスよく展開

本日はよろしくお願いします。

はじめに、御社の概要や手がけている事業について教えていただけますか?

当社はIT業界の黎明期である1967年に、ソフトウェア専門会社(独立系SIer)として創業しました。

※編集部注:2024年1月1日付で、「日本コンピュータ・ダイナミクス株式会社」から「NCD株式会社」へ社名変更。

大企業を主な顧客としてシステム開発事業を展開していましたが、顧客からの「保守・メンテナンスも引き受けてもらえないか?」といった声に応え、1995年よりサポート&サービス事業を開始。

開発から保守・運用まで一貫して支援する体制を構築しました。

また、自治体に駐輪場管理システムを導入したことをきっかけに、1997年から自転車のパーキングシステム事業を始めています。

この事業も「駐輪場の設置から管理運営まで委託したい」という要望を受け、業務範囲を拡大させていきました。

顧客の声を聞きながら、事業を拡大させていったのですね。

個人的には、自転車のパーキングシステム事業を展開していたのが意外でした。

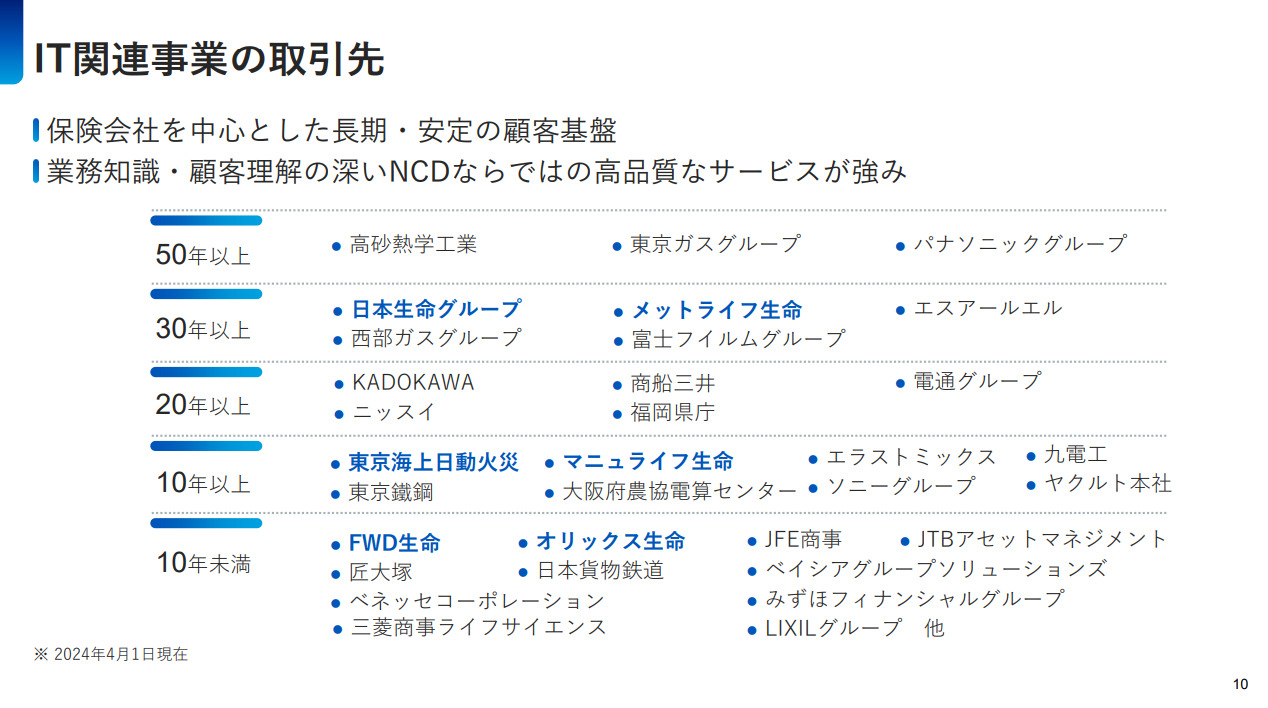

IT関連事業では大企業を中心とした安定的な顧客基盤が強みとしていますが、意図的に取引先を大企業に絞っているのでしょうか?

特に取引先を絞る意識はありませんでしたが、創業当初からエンドユーザーとの直接取引にこだわってきました。

お付き合いのなかで顧客のシステムや業務内容、社内事情などに精通していくうちに長期的な取引となり、結果として顧客の大半が大企業になったという経緯です。

「NCDに頼めば大丈夫」という信頼関係を築けていることが、安定した顧客基盤につながっています。

システムの保守・運用まで対応し、ストック売上が80%以上に

ここからは御社の特徴を表す「80%がストック売上」「大幅増益」「中期経営計画を上方修正」「ROE24.5%」「PER10倍」というキーワードを元に質問していきたいと思います。

まずは「80%がストック売上」です。売上の80%がストック型とのことですが、この理由を教えていただけますか?

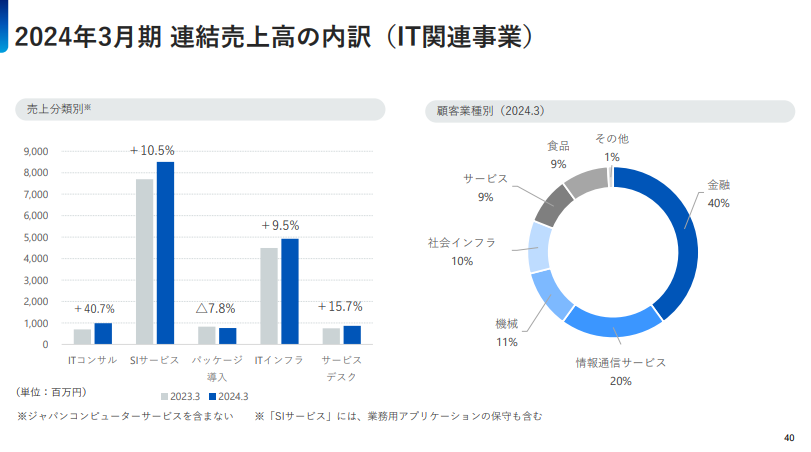

当社のシステム開発事業では業務用アプリケーションの開発および保守・運用を、サポート&サービス事業ではITインフラの構築および保守・運用を行っています。

このうち保守・運用業務が「ストック売上」に当たり、売上全体の80%以上を占めています。

ITシステムは作って終わりではなく、顧客が事業を適切に継続する上で「保守・運用」が非常に重要です。

その保守・運用部分を当社にお任せいただけています。

パーキングシステム事業でも、ストック売上が発生しているのでしょうか?

パーキングシステム事業でも駐輪場の管理運営業務などを担っていますので、ここからストック売上が発生しています。

具体的には、駐輪場利用料収入や、自治体の指定管理制度、民間企業から受託する駐輪場の管理運営業務などが該当しますね。

当社では、「EcoStation21」という時間貸駐輪場と、「ECOPOOL」という月極駐輪場を提供しています。

前者では利用毎に頂く100円~200円程がそのままストック売上になり、後者は半年や1年で契約いただくものがストック売上となっています。

パーキングシステム事業は関東中心だと思いますが、地域の拡大や古い駐輪場の更新など、規模を拡大する戦略も考えていますか?

パーキングシステム事業は、放置自転車が発生しやすい都市部がターゲットとなります。

すでに東京では駐輪場の設置が進んでいますが、今後も地域の再開発に伴う新規設置や、老朽化した駐輪場の更新などの需要があるでしょう。

また、関東地方は当社が事業を直接展開していますが、関西地方や中部地方は地場のパートナー企業が、九州地方はグループ会社のNCDエストがサービスを展開しています。

今後も都市部を中心に、各エリアで事業拡大を目指していきます。

76.9%の大幅増益を達成

次に、2つ目のキーワード「大幅増益」について伺いたいと思います。

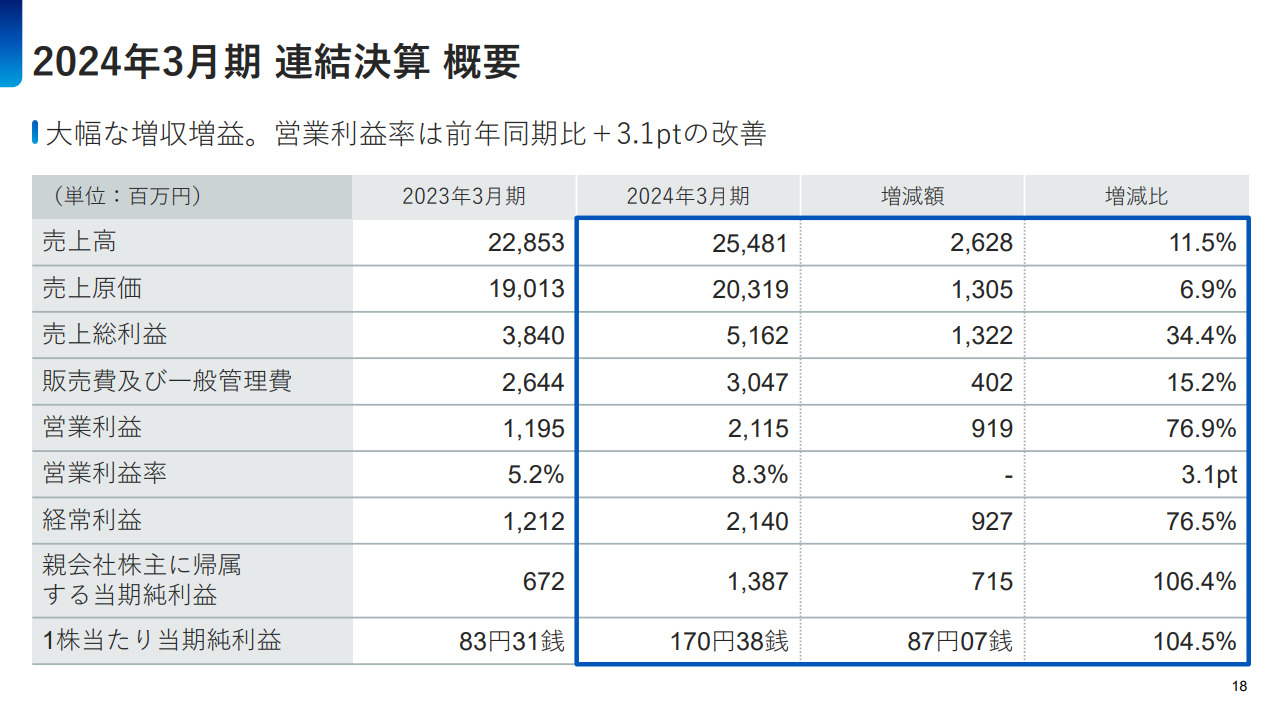

前期(2024年3月期)は11.5%の増収、76.9%の営業増益と大きな増益でした。その背景を教えてください。

IT関連事業では「NCDサービスモデル」の確立に注力しました。

「NCDサービスモデル」とは、保守・運用業務において包括的なサービスを提供するモデルのことです。

ITの保守・運用業務は基本的に労働集約型で、大企業ほど多数のベンダーと契約し、稼働時間などを基準にコストを負担してきました。

しかし近年は、依頼する業務範囲などを定め、KPIを設けてサービスレベルを担保し、長期契約したいと考える顧客が増加しています。

こうした変化に対応し、顧客もコスト削減などのメリットを受けられるよう「NCDサービスモデル」を展開しています。

このように高い付加価値を提供することが、収益性の向上につながっています。

加えて前期では、保険会社の新商品のシステム開発やクラウド関連の案件、製造業の基幹システム刷新案件など業務領域が拡大したこともひとつの要因です。

顧客のニーズの変化に気づき、対応するのは重要ですね。

IT関連事業では、どのような営業方法をとられているのでしょうか?

主要顧客の売上が多くを占めていることもあり、既存顧客の領域拡大に注力しています。アカウントプランを元に、顧客の状況に応じた最適なご提案をするようにしていますね。

新規顧客については『奉行シリーズ』や『AWS』などの製品やサービスをフックに、業務領域の拡大を図っています。

契約社数、解約社数、新規顧客獲得数といったKPIは開示されているのでしょうか?

いずれも開示しておりません。

売上の多くが主要顧客の業務用アプリケーション開発や基幹システムの構築、その保守・運用業務であるため、契約社数より売上規模を確認するほうが実態を把握しやすいためです。

その代わり、各事業において売上高の分類別・顧客業種別の内訳は開示をしております。

IT関連事業の取り組みについて、よく分かりました。

パーキングシステム事業の増益の背景も教えていただけますか?

セグメント利益率が前々期の12.2%から17.6%に上昇した理由も気になります。

パーキングシステム事業はコロナ禍で大きく打撃を受け、売上が減少しました。

しかしそれをきっかけに事業を抜本的に見直し、さまざまな取り組みを行いました。

一例を挙げると、駐輪場の巡回やメンテナンス、建設工事、精算機の集金業務をグループ会社で内製化しました。

加えて、利用料金を値上げする(100円から150円など)といった取り組みも実施しました。

こうした取り組みが功を奏し、現在はコロナ禍以前を上回る利益率を叩き出しています。

中期経営計画を上方修正。営業利益は3カ年計画を1年目で達成

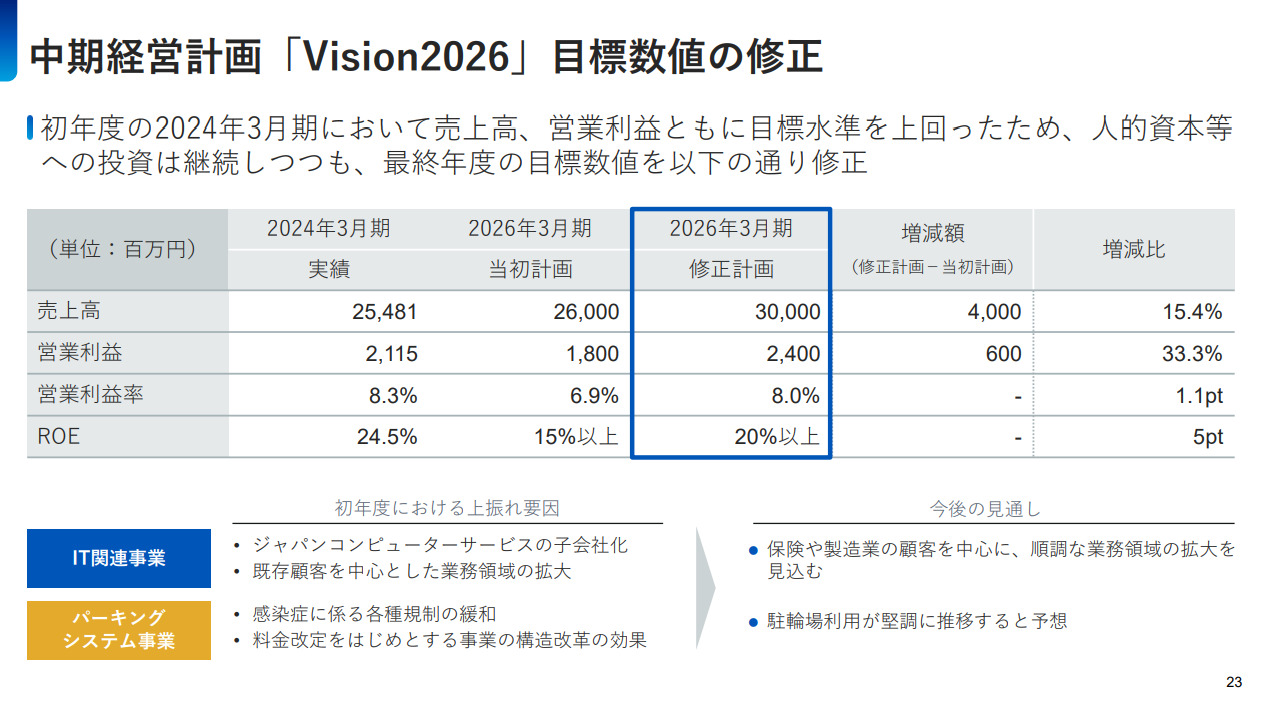

続いて、3つ目のキーワード「中期経営計画を上方修正」です。

2024年5月に中期経営計画の目標数値の見直しが行われ、売上高・利益ともに上方修正されましたね。この背景を教えていただけますか?

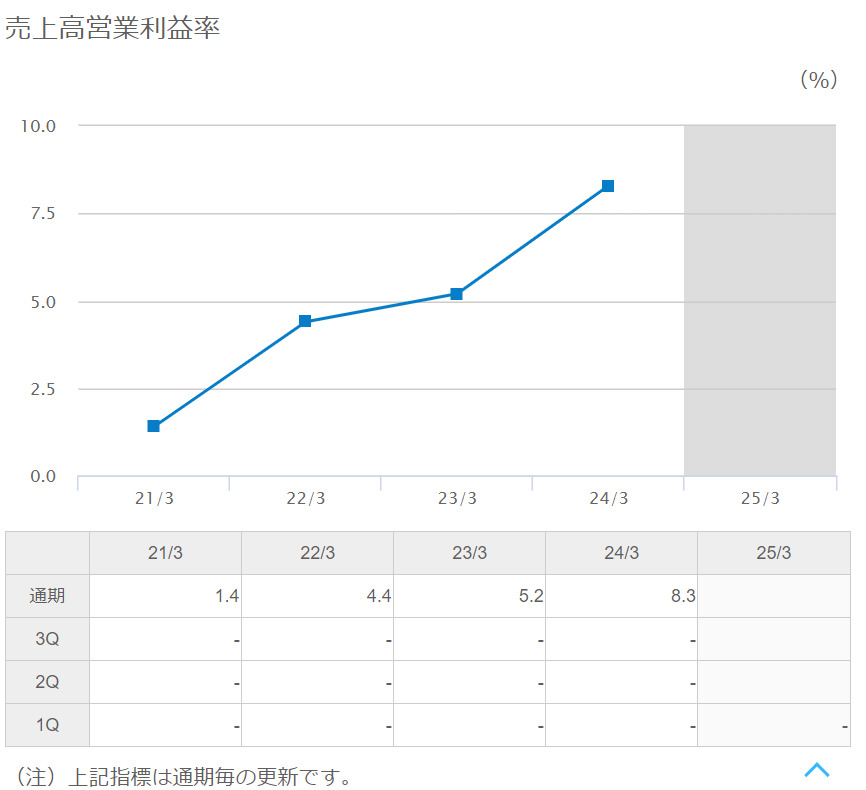

中期経営計画「Vision2026」の初年度である2024年3月期は当初、連結売上高235億円、営業利益14億円、営業利益率6.0%を掲げていました。

しかし、IT関連事業におけるジャパンコンピューターサービスの子会社化や業務領域の拡大、パーキングシステム事業における事業改革の効果が寄与し、連結売上高254億円、営業利益21億円、利益率8.3%と、どれも目標水準を上回る結果となりました。

とりわけ営業利益については、「Vision2026」の最終年度の当初目標値を1年目で上回りました。

各事業が順調かつ加速度的に成長しているため、人的資本や新事業などの必要な投資は継続しつつも、上方修正することにしました。

ちなみに、ストック売上が大半のなかで業績予想と実績がぶれたのは、業績予想を保守的に見積もっているからでしょうか?

前期は第3四半期の時点で期初予想から上方修正しましたが、実績は修正予想も上回りましたよね。

前期においては、ジャパンコンピューターサービスを連結子会社化し、第4四半期からPLに取り込んだことや、コロナ禍で落ち込んだ駐輪場利用が想定以上に回復したことが、上方修正の主な原因です。

業績変動の要因となり得るのは、IT関連事業での予期しないトラブルによる開発遅延や収益性の悪化、パーキングシステム事業での駐輪機器の販売状況、自治体案件の入札結果などが挙げられます。

予想の精度を上げられるよう、改善してまいります。

進行中の第1四半期でも、連結売上高21.8%増、営業利益93.4%増と、収益がかなり上がっているようです。この要因について教えてください。

まずシステム開発事業は堅調に推移しており、保険会社のアプリケーション保守やガス会社のシステム開発、その他スポット案件も取り込めました。

次にサポート&サービス事業は、製造業のシステム運用の受注や、建設業のクラウド型基幹システムの運用開始などにより大幅な増収。

パーキングシステム事業でも、大規模な駅前再開発案件における駐輪機器の販売・施工の受注や、駐輪場利用料収入の増加などにより増収となっています。

福岡オフィスの移転コストを計上したものの、結果的には前年同期比で大幅増益となっています。

今期は4月から従業員の賃上げも実施しましたが、顧客への価格交渉に取り組んでおり、上期中には交渉を終えられる見込みです。

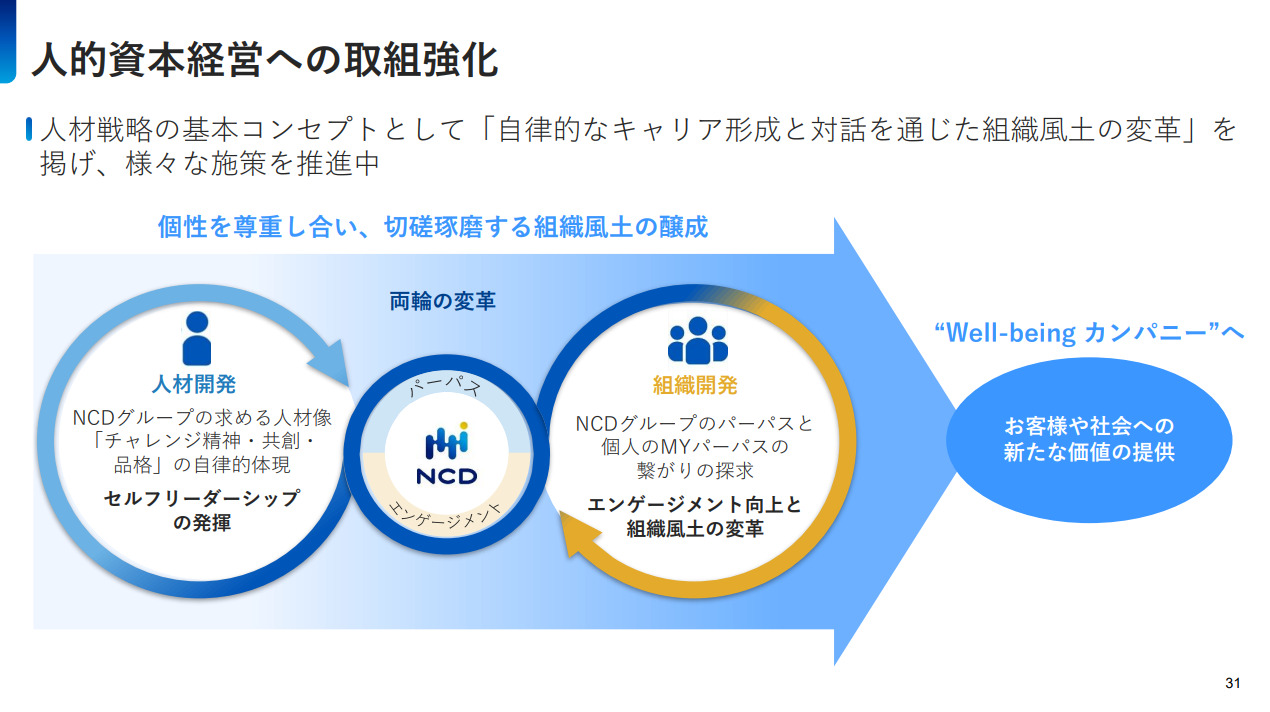

人的資本関係への投資も計画しているとのことですが、どのような取り組みに注力しているのでしょうか?

人材戦略と経営戦略は切り離せない重要なものと認識しており、社員の自律的なキャリア形成を促進しています。

従業員にやりがいや充実感を感じてもらうことが企業成長にもつながると信じて、中長期的に取り組んでいこうと考えています。

自己資本比率を高めながら、高レベルのROEを維持へ

続いて、4つ目のキーワード「ROE24.5%」です。

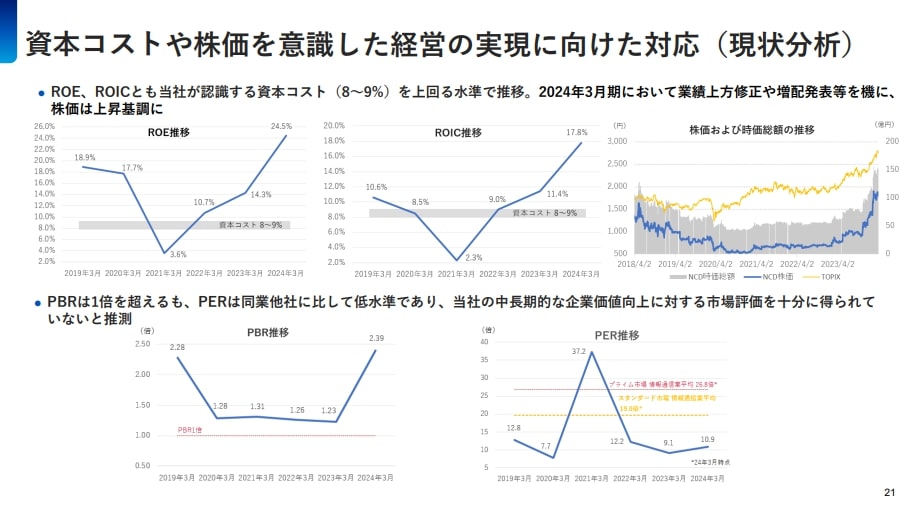

中期経営計画でも20%以上を目標としているROEですが、2024年3月期は24.5%でした。過去の推移と、資本コストへの考え方を教えてください。

ROE・ROICともに、当社が認識する資本コスト8~9%を上回っている状況です。

特に前期の24.5%という数字は高いのですが、自己資本がそれほど大きな金額ではないことも影響しています。

今後は利益を上げることを絶対条件としつつ、自己資本比率を高めながらROEの目標数値も達成していきます。

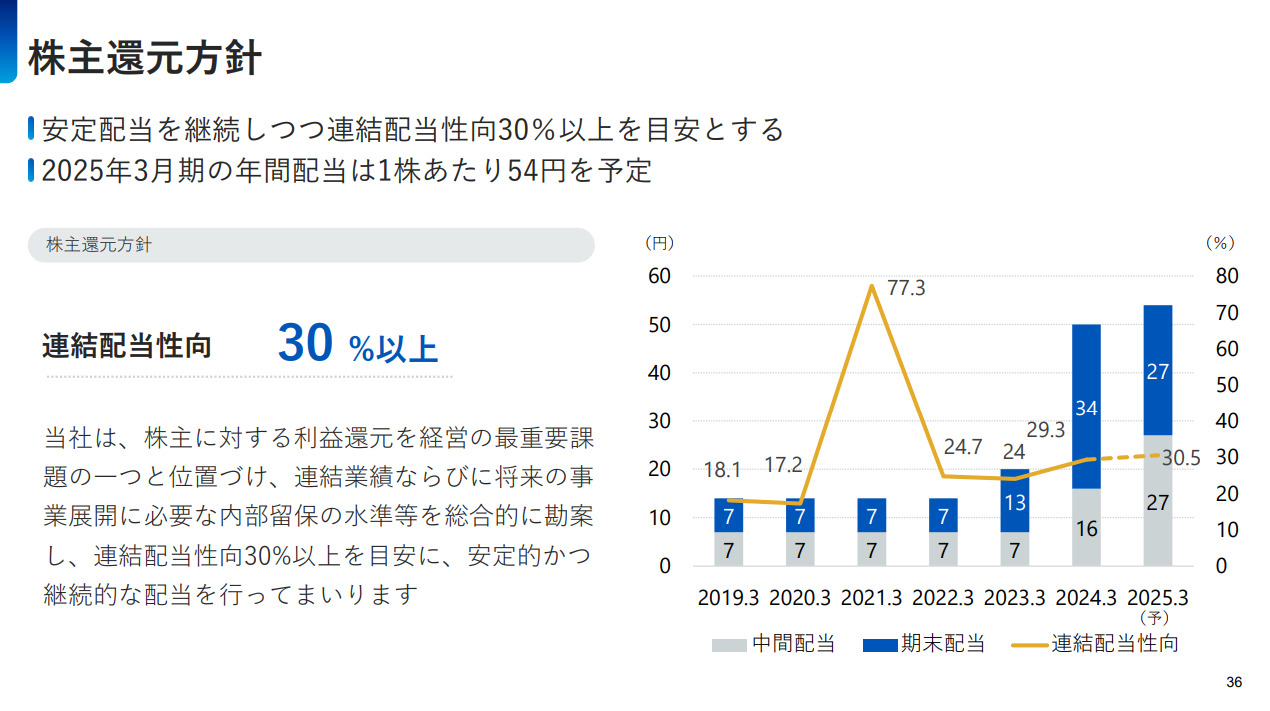

御社は株主還元にも注力しています。「連結配当性向30%以上」という株主還元方針は今後も継続するのでしょうか?

もちろん継続方針です。

当社は株主に対する利益還元を経営の最重要課題のひとつとし、2020年3月期から3年間は14円、2023年3月期は20円、2024年3月期は増収増益を反映して50円の配当を出しました。

2025年3月期は54円を予想しています。

ただし自己資本比率の向上も同時に進めていきますので、まずは「連結配当性向30%以上」から始め、徐々に増加させていきたいと考えています。

御社は株主優待も出されているので、個人投資家の方は優待にも注目したいですね。

PER10倍で満足はしない

最後となる5つ目のキーワードは「PER10倍」です。

安定した売上成長や大きな営業増益を達成している反面、PERは10倍程度とIT関連銘柄としてはやや低い印象です。今後の成長戦略を教えていただけますか?

IT関連事業では、「NCDサービスモデル」の進化・拡充や案件管理体制の改善により、この数年間で収益性が飛躍的に向上しました。

サービス品質の向上に伴い、その付加価値に対する適正な価格設定を実現できるよう、案件ごとに交渉を進めています。

一方で、持続的な事業成長のためにはグループ会社の機能を高めることやIT人材の獲得も重要です。

2023年12月にグループインしたJCSをはじめとするグループ各社の強みを活かした戦略を展開し、シナジー創出にも取り組みながら、福岡と長崎にあるニアショア拠点の活用を加速させています。

ニアショア拠点の人員数は合計300名強ですが、2026年にはこれを約400名程度まで引き上げることを計画しています。

パーキングシステム事業における今後の成長戦略もお聞かせください。

自治体や鉄道会社の駐輪場など、DXが進んでいない現場は数多く残っています。

これらの駐輪場に当社の駐輪場管理システムを導入し、省力化・効率化を実現していきます。

競合他社としては駐輪機器の製造会社などが挙げられますが、システムの開発から販売、設置、駐輪場の管理運営まで実施できるのは、当社ならではのユニークなポジションです。

またこの事業には参入障壁もあります。

大型駐輪場の設置には一定規模の投資が必要になり、長期的な目線でないと回収が難しい点、自治体の入札案件などでは財務健全性や品質面が評価される傾向にある点などが理由です。

これらのハードルの高さは、当社の優位性にもなっています。

前期で大幅増益を実現していますので、今期も営業利益率を維持・向上していくことで投資家の皆様にさらに評価いただければと思います。

たけぞうの感想~インタビューを終えて~

今回のインタビューを通じて、NCDさんが3つの事業をバランスよく展開されていることや、順調に売上を伸ばしている背景について知ることができました。

NCDさんの今後の展開にも注目していきたいと思います。