今回はIPO企業の中から、10月8日に名証ネクストに上場予定のケイ・ウノ(259A)をご紹介します。

ケイ・ウノは、ジュエリー・時計の製造販売、オーダーメイド、リフォーム、修理を行う企業です。

想定時価総額は24.2億円で、小売業のIPOとなっています。

💡IPOスケジュールがメールで届く!

IPO投資に関する最新情報を、いろはにマネーの「IPOメールマガジン」で受け取れます!

- IPOスケジュール

- 最新の初値予想

- 主要サイトの初値予想比較一覧

登録は無料・メールアドレスのみで登録できるので、IPO投資で成功したい方は以下より受取登録しましょう!

※登録後、配信解除も自由にできます。

ケイ・ウノのIPO基本情報

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 10月8日(火) |

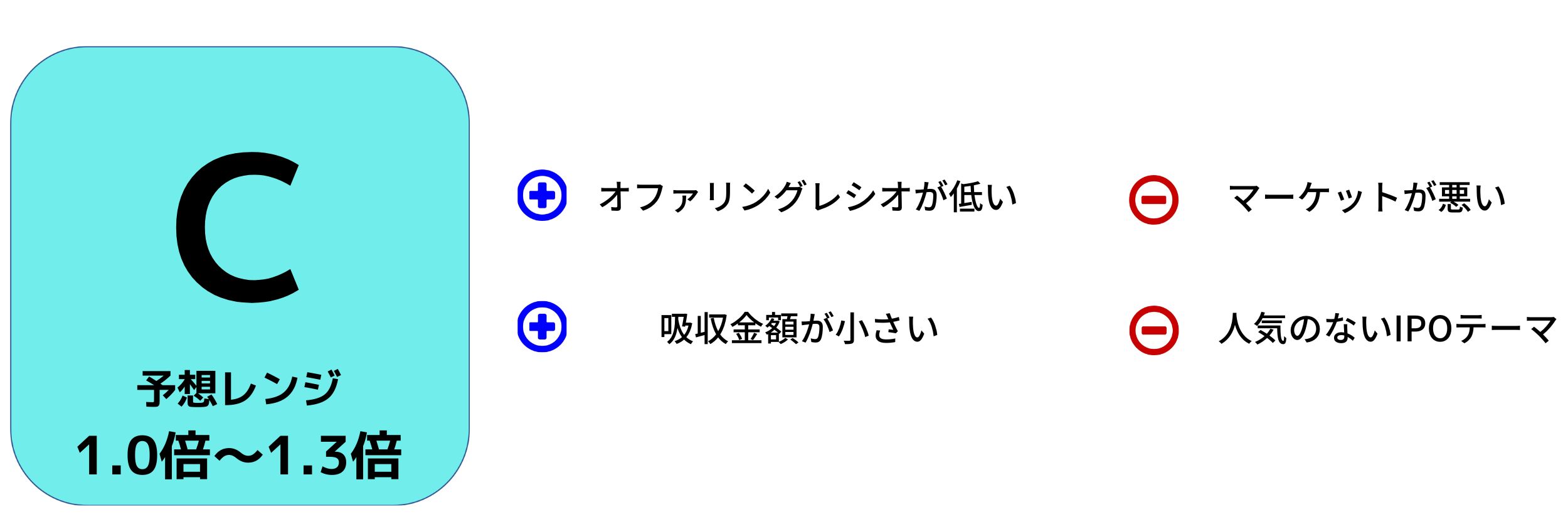

| いろはにマネー独自の初値予想 | C(1.0倍以上1.3倍未満) ※想定価格2,320円から、2,320円~3,015円 |

| 企業Webサイト | https://www.k-uno.co.jp/ |

| 取り扱い証券 | SMBC日興証券、SBI証券など |

IPO取り扱い数No.1のSBI証券が取り扱っているね!

ケイ・ウノのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 2,320円 |

| 仮条件 | 2,100円~2,320円 |

| ブックビルディング期間 | 9月20日(金)~9月27日(金) |

| 当選発表日 | 9月30日(月) |

| 公開価格 | 9月30日(月)発表予定 |

| 申込期間 | 10月1日(火)~10月4日(金) |

| 上場日 | 10月8日(火) |

| 初値 | 10月8日(火)発表予定 |

仮条件は想定価格よりも低めになったね…

ケイ・ウノのIPO初値予想【アマギフプレゼント】

オファリングレシオは21.9%とやや低めであることはプラスです。

また、吸収金額が5.3億円と低いことで株価が上がりやすくなることが予想できます。

その一方で、公開市場が名証ネクストであることや小売業である点はマイナス点であるといえます。

これらの点から、IPO評価: C(予想レンジ1.0倍以上1.3倍未満=2,320円~3,015円)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

▼正解するとAmazonギフト券がもらえる!

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

💡IPOスケジュールがメールで届く!

IPO投資に関する最新情報を、いろはにマネーの「IPOメールマガジン」で受け取れます!

- IPOスケジュール

- 最新の初値予想

- 主要サイトの初値予想比較一覧

登録は無料・メールアドレスのみで登録できるので、IPO投資で成功したい方は以下より受取登録しましょう!

※登録後、配信解除も自由にできます。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

ケイ・ウノの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 岡三証券(主幹事) | 89.96% | 179,200株 |

| 東海東京証券 | 1.41% | 2,800株 |

| 安藤証券 | 1.41% | 2,800株 |

| SMBC日興証券 | 1.00% | 2,800株 |

| SBI証券 | 1.00% | 2,800株 |

| 岩井コスモ証券 | 0.80% | 1,600株 |

| 極東証券 | 0.80% | 1,600株 |

| JTG証券 | 0.80% | 1,600株 |

| 丸三証券 | 0.80% | 1,600株 |

| あかつき証券 | 0.40% | 800株 |

| 東洋証券 | 0.40% | 800株 |

| 松井証券 | 0.40% | 800株 |

| 水戸証券 | 0.40% | 800株 |

| 楽天証券 | 0.40% | 800株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 91 | 18 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 59 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 52 | 18 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 67 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 49 | 3 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 51 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2023年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

大株主情報

大株主の状況は以下の通りで、筆頭株主は岩手の農水産物の販売・加工や飲食店経営を行う有限会社秀吉となっています。

また、有限会社秀吉は第3位の久野栄太氏の資産管理会社です。

第2位の久野新太郎氏と第3位の久野栄太氏は前代表取締役社長の相続人です。

| 株主名 | 比率 |

|---|---|

| 有限会社 秀吉 | 39.49% |

| 久野 新太郎 | 12.23% |

| 久野 栄太 | 11.85% |

| ケイ・ウノ社員持株会 | 8.38% |

| 伊藤 崇史 | 5.01% |

| 渡沼 和則 | 5.01% |

| 青木 興一 | 5.01% |

| あいぎん未来創造ファンド4号投資事業有限責任組合 | 3.04% |

| 名古屋中小企業投資育成 | 1.93% |

| JAIC企業育成投資事業有限責任組合 | 0.96% |

第5位の伊藤 崇史氏はケイ・ウノの代表取締役社長なんだね!

ケイ・ウノの業績情報

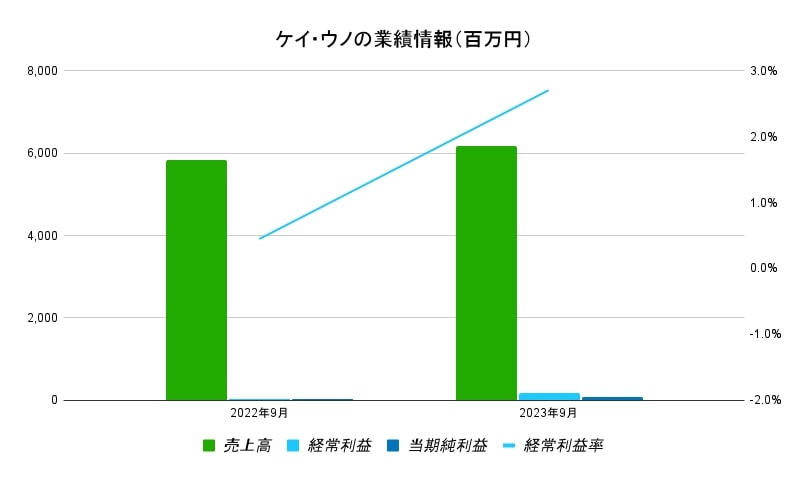

| 決算期 | 2022年9月 | 2023年9月 |

|---|---|---|

| 売上高 | 5,823 | 6,170 |

| 成長率 | ー | +6.0% |

| 経常利益 | 26 | 167 |

| 成長率 | ー | +542.3% |

| 経常利益率 | 0.4% | 2.7% |

| 当期純利益 | 33 | 80 |

| 成長率 | ー | +142.4% |

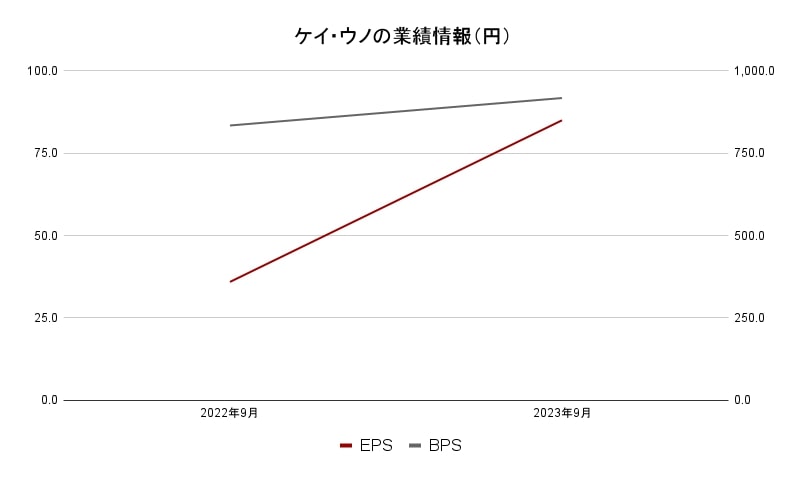

| EPS | 35.9 | 85.0 |

| BPS | 834.24 | 917.6 |

※2022年9月期より連結決算へ移行。

※2024年6月14日付で普通株式1株につき普通株式200株の割合で株式分割を実施。

2023年9月期には売上高6,170百万円(前年同期比+6.0%)経常利益167百万円(前年同期比+542.3%)となりました。

また、2021年からの売上高は好調で新型コロナウイルスの影響で落ち込んだ業績も順調に回復しています。

ケイ・ウノでは、2024年8月時点で直営店を34店舗(国内31店舗、海外3店舗)を展開しています。

また、2024年9月期は、第3四半期時点で売上4,956百万円、経常利益243百万円を達成しており、業績は好調です。

ケイ・ウノ(K.UNO)は創業者である久野(kuno)氏に由来しているんだね!

ケイ・ウノの事業内容

ケイ・ウノは、オーダーメードでのジュエリー及び時計の製造販売を主たる事業としており、直営店は国内31店舗、海外に3店舗展開しています。

また、中国本土、香港などのアジア圏に卸売り事業を行っています。

また、創業からのブランドである「ケイウノ」に加え、以下の3つのブランドを展開しています。

ケイ・ウノでは、デザインから製造・販売まで自社で一貫して行っているんだワン!

直近IPOの初期予想と騰落結果

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Cross Eホールディングス | 8/29 | D(~1.0倍) | 0.92倍 |

| オプロ | 8/21 | B(1.3~1.5倍) | 1.29倍 |

| Faber Company | 7/31 | C(1.0~1.3倍) | 1.19倍 |

| Heartseed | 7/30 | A(1.5~1.7倍) | 1.33倍 |

| Liberaware | 7/29 | S(1.7倍~) | 1.46倍 |

初値はおおむね予想通りとなりました。

日経平均も徐々に回復しつつある中で、今後の動きに引き続き注目です。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2023年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。

初値予想アンケート

初値予想アンケート