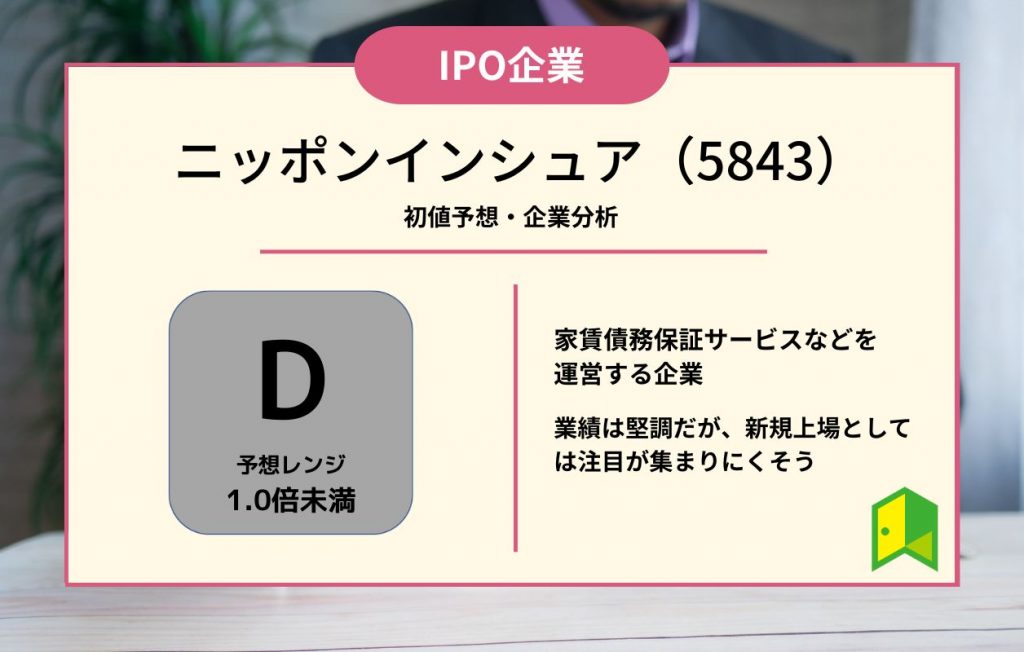

今回はIPO企業の中から、10月3日に東証スタンダードに上場予定のニッポンインシュア(5843)をご紹介します。(同日は「西武技研」が上場予定です)

ニッポンインシュアは、家賃債務保証サービスなどのサービスを提供する企業です。

想定時価総額は21.5億円で、その他金融業のIPOとなっています。

ニッポンインシュアのIPO基本情報

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 10月3日(火) |

| いろはにマネー独自の初値予想 | D(1.0倍未満) ※想定価格810円から、810円未満 |

| 企業Webサイト | https://www.nipponinsure.jp/ |

| 取り扱い証券 | 野村證券(主)、SBI証券、岡三証券、松井証券、 マネックス証券 など |

岡三証券が引き受けているから、岡三オンライン証券でも買えそうだね!

ニッポンインシュアのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 810円 |

| 仮条件 | 790〜810円 |

| ブックビルディング期間 | 9月14日(木)~9月21日(木) |

| 当選発表日 | 9月22日(金) |

| 公開価格 | 810円 |

| 申込期間 | 9月25日(月)~9月28日(木) |

| 上場日 | 10月3日(火) |

| 初値 | 1,005円 |

初値は1,005円と、公開価格の1.24倍になったよ!

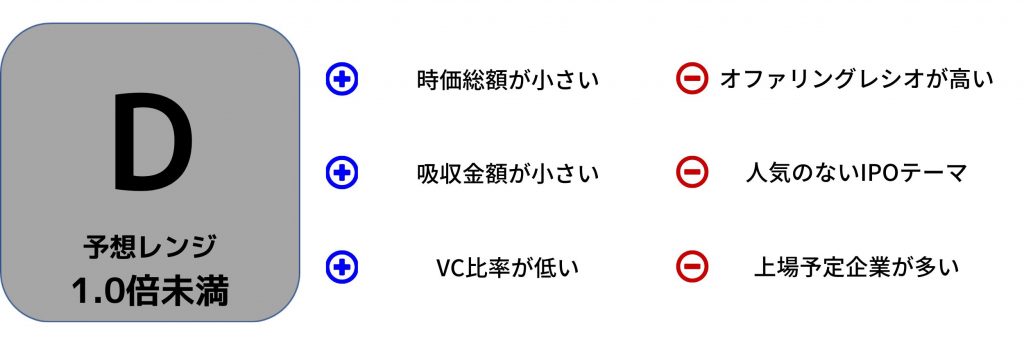

ニッポンインシュアのIPO初値予想

想定時価総額21.5億円、吸収金額13.2億円の小型IPO案件となっています。

しかし、スタンダード市場への上場である点や金融業という業種が新規上場としては注目を集めにくいと考えます。

加えて、71%と高いオファリングレシオや直近IPO数の多さがネックとなりそうです。

これらの点から、IPO評価: D(予想レンジ1.0倍未満=810円未満)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

ニッポンインシュアの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 野村證券(主) | 97.38% | 1,590,200株 |

| 岡三証券 | 1.45% | 23,700株 |

| FFG証券 | 0.22% | 3,600株 |

| 西日本シティTT証券 | 0.19% | 3,100株 |

| 楽天証券 | 0.19% | 3,100株 |

| マネックス証券 | 0.19% | 3,100株 |

| 松井証券 | 0.19% | 3,100株 |

| SBI証券 | 0.19% | 3,100株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

証券会社を詳しく比較

大株主情報

大株主の状況は以下の通りで、筆頭株主の三好修氏は同社の創業者です。

| 株主名 | 比率 |

|---|---|

| 三好 修 | 29.26% |

| 三好 京子 | 16.52% |

| 株式会社Mサポート | 14.16% |

| 株式会社サンコー管理 | 14.16% |

| 坂本 真也 | 5.66% |

| 竹村 洋一 | 5.64% |

| 徳岡 拓郎 | 5.64% |

| 矢野 泉 | 4.72% |

| 渡辺 誠 | 2.83% |

| 今野 幸輝 | 0.94% |

| 田中 浩二 | 0.47% |

VC比率は0%だよ!

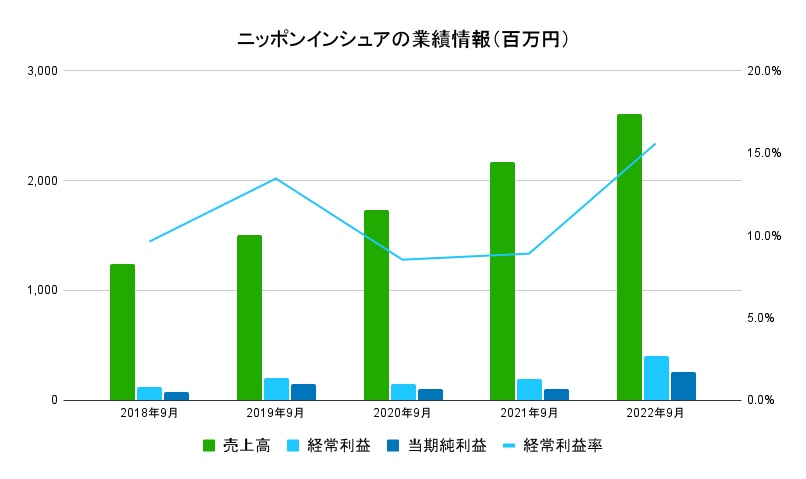

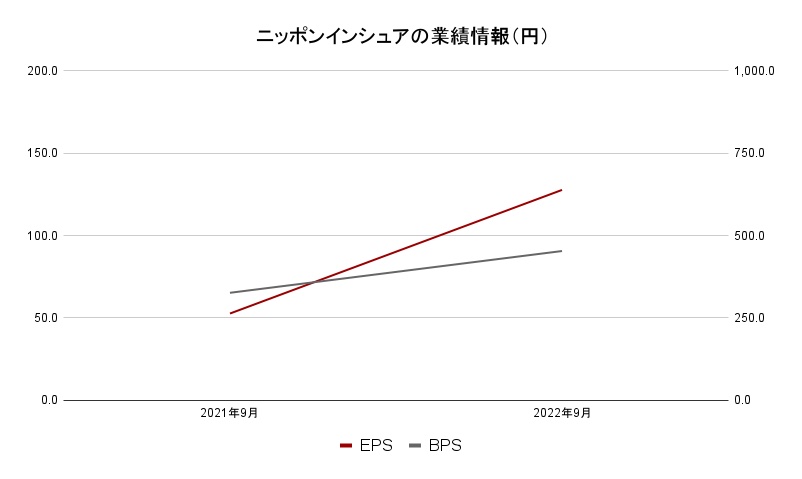

ニッポンインシュアの業績情報

2021年9月期以降の値を記載

| 決算期 | 2018年9月 | 2019年9月 | 2020年9月 | 2021年9月 | 2022年9月 |

|---|---|---|---|---|---|

| 売上高 | 1,236 | 1,508 | 1,735 | 2,169 | 2,604 |

| 成長率 | ー | +22.0% | +15.1% | +25.0% | +20.1% |

| 経常利益 | 119 | 203 | 148 | 193 | 406 |

| 成長率 | ー | +70.6% | -27.1% | +30.4% | +110.4% |

| 経常利益率 | 9.6% | 13.5% | 8.5% | 8.9% | 15.6% |

| 当期純利益 | 77 | 148 | 100 | 105 | 255 |

| 成長率 | ー | +92.2% | -32.4% | +5.0% | +142.9% |

| EPS | 38.58 | 74.03 | 50.28 | 52.59 | 127.69 |

| BPS | 133.93 | 223.07 | 273.36 | 325.95 | 452.80 |

※EPS、BPSについては株式分割を考慮

2022年9月期は売上高約26億円、当期純利益は約2.5億円でした。

賃貸不動産業界では、コロナ禍の「リモートワーク」や「外出自粛」をきっかけにインターネットを利用した集客方法が拡大しています。

そんな中、オンライン内見やIT重説(ITの活用による非対面型の重要事項説明手続き)の新サービスがスタートするなど、時間や場所にとらわれず物件を探す環境が整いつつあります。

2023年9月期に関しては、第3四半期時点で売上高21億円、営業利益3.1億円と堅調な様子です。

人口減少に伴う世帯数の減少などが、将来的なリスクになりそうだね。

ニッポンインシュアの事業内容

同社の主な事業は、保証事業とその他です。

保証事業は、賃貸住宅などにおける家賃債務の保証を行う家賃債務保証サービスを中核とし、今後の高齢化などの社会問題解決のための介護費債務保証サービス、入院費債務保証サービスを展開しています。

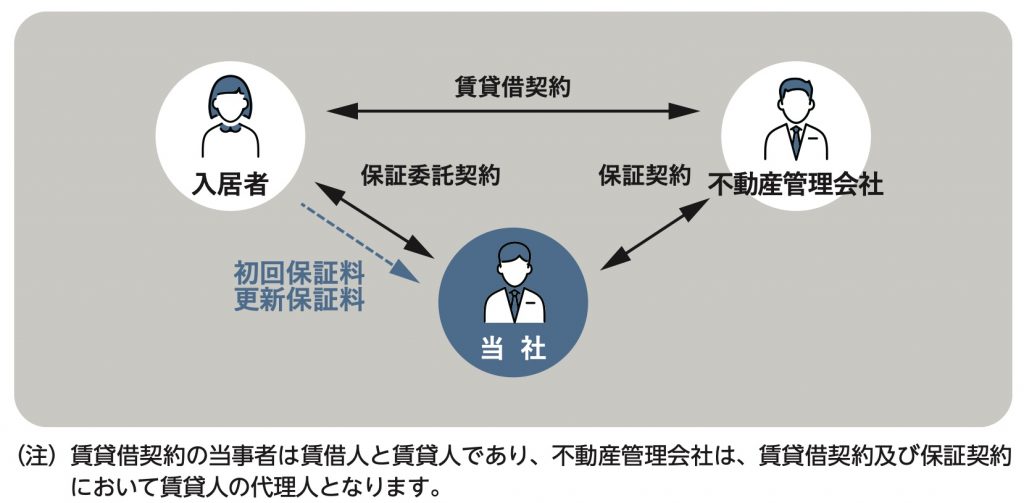

家賃債務保証サービス

賃貸住宅の賃貸借契約において、入居者の連帯保証人の役割を果たす家賃債務保証サービスを提供しています。

同社は、不動産管理会社を通じて入居希望者から申込を受け付けたのちに、入居希望者の属性情報などを基に審査を実施し、保証委託契約の可否の判断を行います。

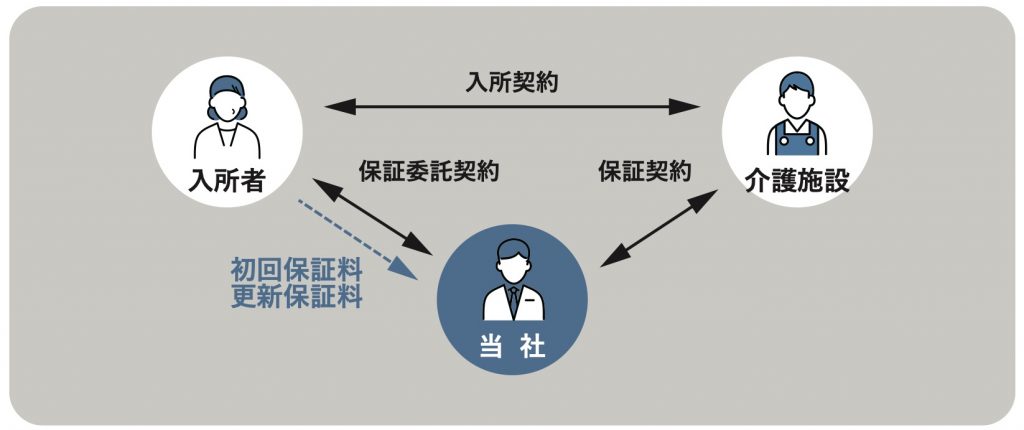

介護費債務保証サービス

介護費債務保証サービスは、介護施設のサービス利用者と保証委託契約を締結し、同社が施設利用者の連帯保証人となることで、当社が介護施設利用費などの滞納リスクを引き受ける保証商品です。

入所希望者の属性情報などにを基に審査を実施し、保証委託契約の可否の判断を行います。

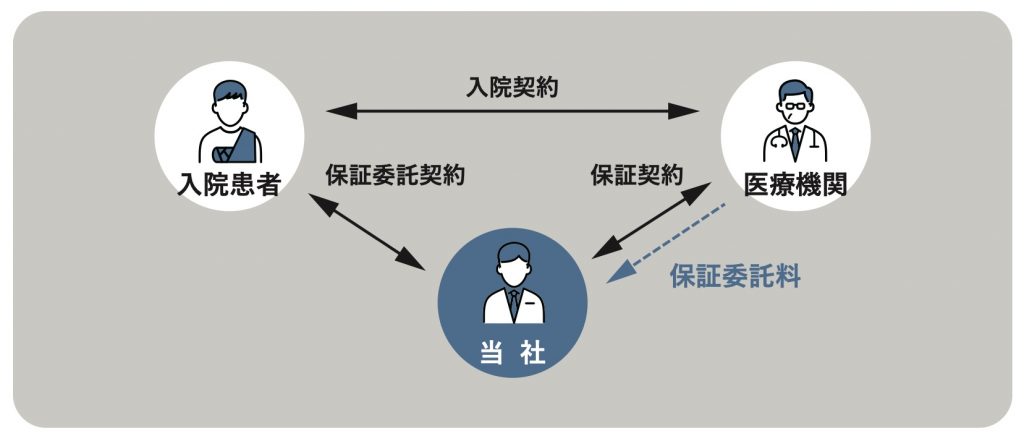

入院費債務保証サービス

入院費債務保証サービスは、入院患者との間で保証委託契約を締結し、同社が連帯保証人となることで、入院費の未納リスクを引き受ける保証商品です。

入院患者は連帯保証人を探す必要がなくなり、安心して治療を受けることが可能となります。

医療機関は未収金が発生した場合でも、同社が入院患者に代わって入院費を立て替えるので未収金が低減し回収業務も不要になります。

※同社の事業内容分析は近日中にアップデートいたします。

直近IPOの初期予想と騰落結果

直近の7月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Laboro.AI | 7/31 | S(1.7倍超) | 2.06倍 |

| クオルテック | 7/28 | C(1.0~1.3倍) | 0.92倍 |

| GENDA | 7/28 | A(1.5~1.7倍) | 0.92倍 |

| テクニスコ | 7/26 | C(1.0~1.3倍) | 1.63倍 |

| エコナビスタ | 7/26 | A(1.5~1.7倍) | 2.54倍 |

日経平均は下落傾向にあり、以前ほどの勢いはなくなっています。

ただ、公募割れする企業も少々ありますが、直近のIPOは以前通りの伸び方をしています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。