今回はIPO企業の中から、10月17日に東証グロースに上場したケイファーマ(4896)をご紹介します。

ケイファーマは、医薬品や再生医療等製品の研究、開発、製造、販売を行う企業です。

想定時価総額は120.2億円で、医薬品業のIPOとなっています。

ケイファーマのIPO基本情報

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 10月17日(火) |

| いろはにマネー独自の初値予想 | C(1.0倍以上1.3倍未満) ※想定価格1,040円から、1,040円~1,352円 |

| 企業Webサイト | https://www.kpharma.co.jp/ |

| 取り扱い証券 | SBI証券(主幹事)、SMBC日興証券、岡三オンライン証券、松井証券、楽天証券など |

IPO取り扱い数No.1のSBI証券が取り扱っているね!

ケイファーマのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 1,040円 |

| 仮条件 | 900円〜1,040円 |

| ブックビルディング期間 | 9月29日(金)~10月5日(木) |

| 当選発表日 | 10月6日(金) |

| 公開価格 | 950円 |

| 申込期間 | 10月10日(火)~10月13日(金) |

| 上場日 | 10月17日(火) |

| 初値 | 875円 |

初値は875円と、公開価格の0.92倍になったよ!

ケイファーマのIPO初値予想

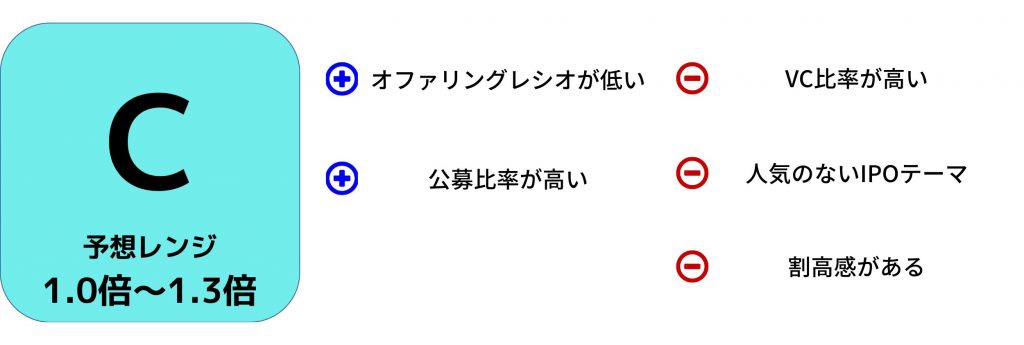

オファリングレシオが低く、公募比率は高いため統計的には初値が上がりやすくなっています。

しかしVCの保有が多く、1.5倍でロックアップが外れるものもあることから売り圧力は比較的高いです。

またバイオ関連株はIPOでの人気が低い傾向にあります。

これらの点から、IPO評価: C(予想レンジ1.0倍~1.3倍=1,040円~1,352円)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

ケイファーマの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主幹事) | 89.96% | 1,680,100株 |

| 岡三証券 | 8.70% | 168,000株 |

| SMBC日興証券 | 2.61% | 50,400株 |

| 岩井コスモ証券 | 0.87% | 16,800株 |

| 極東証券 | 0.43% | 8,400株 |

| 松井証券 | 0.26% | 5,000株 |

| 楽天証券 | 0.17% | 3,300株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

証券会社を詳しく比較

大株主情報

大株主の状況は以下の通りで、筆頭株主の福島弘明氏は同社の代表取締役です。

また多数のVCが入っており、その保有比率は合計で44%になります。

| 株主名 | 比率 |

|---|---|

| 福島 弘明 | 22.03% |

| SBI Ventures Two株式会社 | 13.71% |

| 岡野 栄之 | 11.59% |

| 中村 雅也 | 11.59% |

| 大和日台バイオベンチャー2号投資事業有限責任組合 | 10.34% |

| テクノロジーベンチャーズ5号投資事業有限責任組合 | 6.47% |

| SBIベンチャー投資促進税制投資事業有限責任組合 | 5.88% |

| かごしまバリューアップ投資事業有限責任組合 | 5.80% |

| 松本 真佐人 | 4.97% |

| 林 哲 | 2.26% |

ケイファーマの業績情報

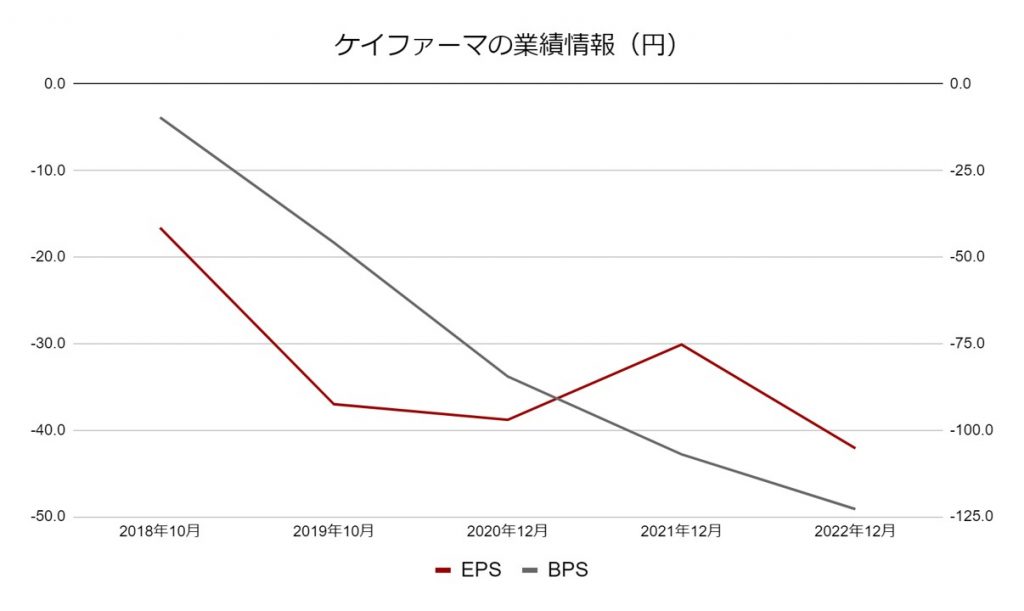

※BPS未発表のため、2023年12月期2Qは省略

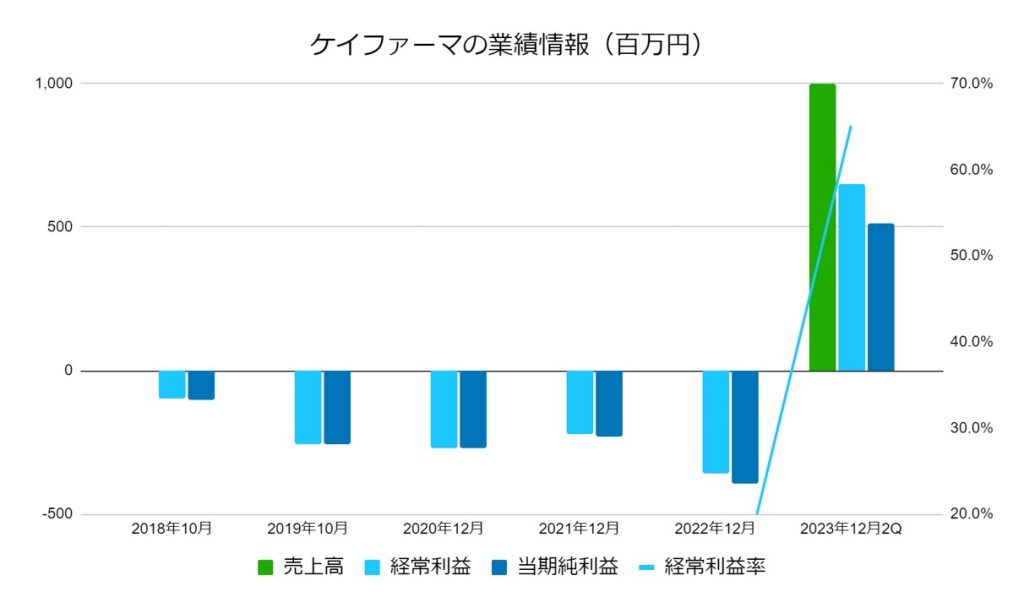

| 決算期 | 2018年10月 | 2019年10月 | 2020年12月 | 2021年12月 | 2022年12月 | 2023年12月2Q |

|---|---|---|---|---|---|---|

| 売上高 | 0 | 0 | 0 | 0 | 0 | 1,000 |

| 成長率 | ー | ー | ー | ー | ー | ー |

| 経常利益 | -99 | -255 | -269 | -220 | -359 | 651 |

| 成長率 | ー | ー | ー | ー | ー | ー |

| 経常利益率 | ー | ー | ー | ー | ー | ー |

| 当期純利益 | -100 | -256 | -271 | -228 | -392 | 514 |

| 成長率 | ー | ー | ー | ー | ー | ー |

| EPS | -16.6 | -37.0 | -38.8 | -30.1 | -42.1 | 52.1 |

| BPS | -9.6 | -45.8 | -84.5 | -107.0 | -122.8 | ー |

※EPS、BPSについては株式分割を考慮

※2020年度は決算期を変更したことで、2019年11月1日から2020年12月31日までの14カ月間

2022年10月期まで同社の収益はありませんでしたが、2023年12月期に契約一時金とマイルストン収入を獲得したことにより、第2四半期累計売上高は10億円となっています。

マイルストン収入とは、共同研究の開発段階において設定した目標を達成した際に、パートナー企業から受け取る収入のことです。

今回の契約一時金及びマイルストン収入は、アルフレッサ ファーマ社から受領しました。

開発の途中でも収入があるんだね!

上記の理由から今期は多額の利益を見込んでいますが、今後の業績は依然不透明です。

研究開発の成否によって業績も左右されるため、リスクは大きいと言えるでしょう。

ケイファーマの事業内容

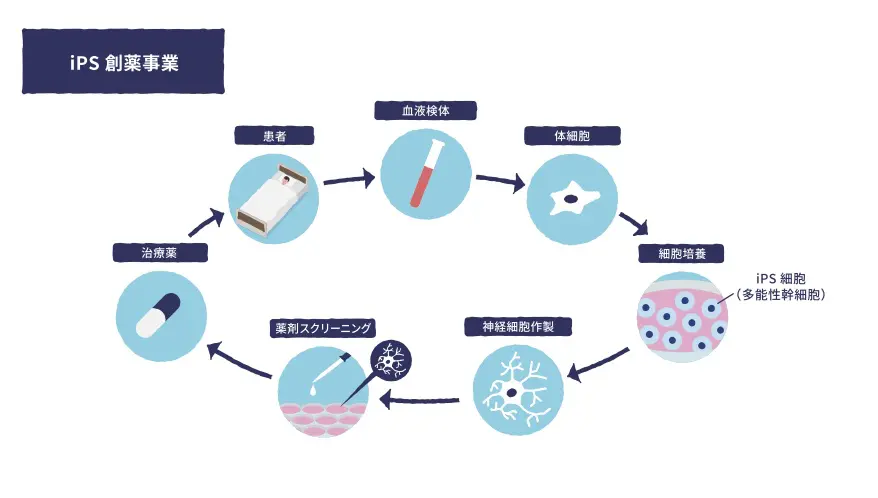

ケイファーマはiPS細胞を活用した創薬や、iPS細胞を活用した再生医療を行っています。

iPS創薬事業

この事業では、患者のiPS細胞から神経細胞を作り、様々な化合物の中からその神経細胞に影響を与えるものを見つけることで、薬剤の候補となる化合物を選別します。

そうした情報を基に、治療薬の創薬に取り組んでいます。

iPS細胞とは?

日本語では「人口多能性幹細胞」。

皮膚や血液などの体細胞にごく少数の因子を導入し培養することで、人工的に作られた細胞。

様々な組織や臓器の細胞に分化する能力とほぼ無限に増殖する能力を持つ。

また同社は、各神経疾患が示す病態については一部共通した作用やメカニズムがあると考えています。

そこで、患者数が少ない難治性の疾患の創薬開発から、患者数の多い一般的な疾患の創薬開発を目指す戦略を取っています。

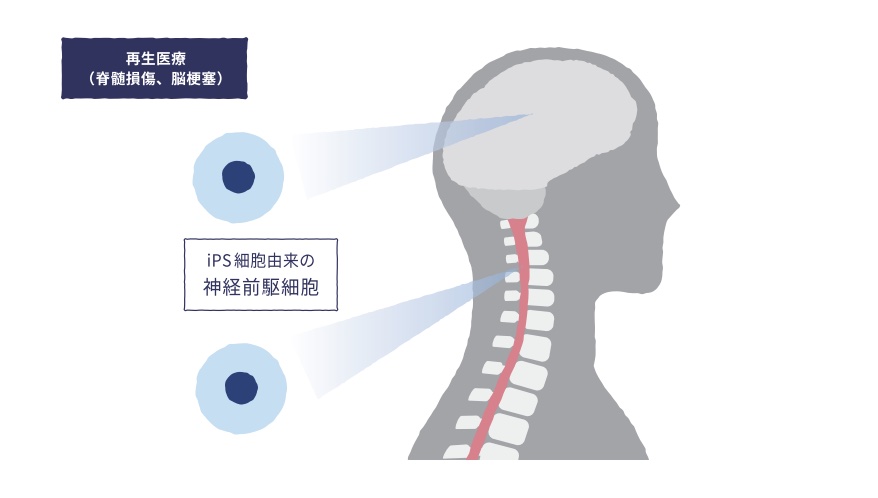

再生医療事業

神経が損傷したことで起こる脊髄損料に対して、他人のiPS細胞から作った神経前駆細胞を移植することで、損傷部位の治療を行う再生医療の研究開発を推進しています。

慶應義塾大学医学部との共同研究において、亜急性期の脊髄損傷についての研究開発を優先して進めています。

現在、慶應義塾大学医学部で臨床研究がおこなわれており、その後に同社において企業治験を行う予定です。

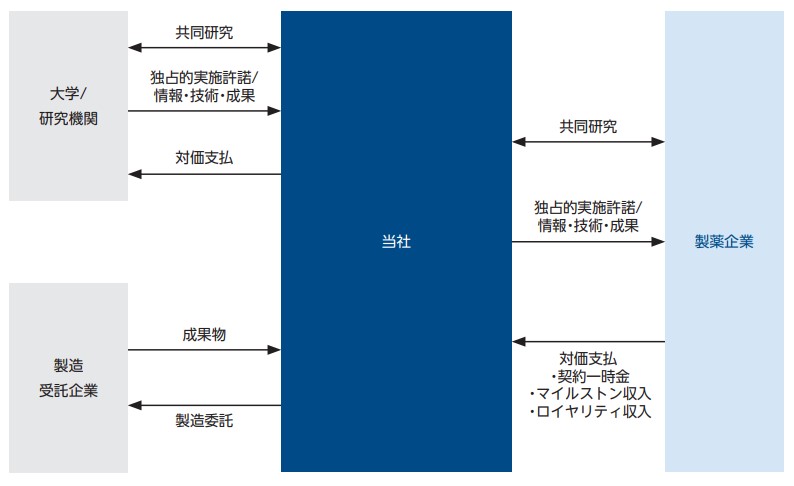

ビジネスモデル

同社の収益獲得方法は以下のようになっています。

他の創薬企業と似ており、継続的な利益は無く、単発的に収益が入る仕組みとなっています。

直近IPOの初期予想と騰落結果

直近の7月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Laboro.AI | 7/31 | S(1.7倍超) | 2.06倍 |

| クオルテック | 7/28 | C(1.0~1.3倍) | 0.92倍 |

| GENDA | 7/28 | A(1.5~1.7倍) | 0.92倍 |

| テクニスコ | 7/26 | C(1.0~1.3倍) | 1.63倍 |

| エコナビスタ | 7/26 | A(1.5~1.7倍) | 2.54倍 |

日経平均は下落傾向にあり、以前ほどの勢いはなくなっています。

ただ、公募割れする企業も少々ありますが、直近のIPOは以前通りの伸び方をしています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2022年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。