今回は10月26日に東証グロースに上場予定のAtlas Technologies(9563)をご紹介します!

Atlas Technologiesは、Fintech事業を中心としたコンサルティング及びプロジェクトの実行支援を行っている企業です。

想定時価総額は93.7億円で、東証グロースに上場します。

企業からのメッセージ

11月21日(月)にAtlas Technologies株式会社の山本社長にインタビューを実施しました。

インタビューでは創業の経緯や上場後の戦略などをお伺いしました。

代表取締役社長 山本 浩司

慶応義塾大学経済学部卒業。スタートアップ勤務を経て、有人宇宙システム株式会社および宇宙航空研究開発機構(JAXA)において、宇宙飛行士候補者選抜の設計・運営支援、スペースシャトル・国際宇宙ステーションの管制官、産学連携施策等に従事。その後、ソフトバンクグループのFintech事業を担うSBペイメントサービス株式会社にて、加盟店事業(アクワイアリング事業)・カード事業(イシュイング事業)・決済代行事業・送金事業の企画業務を担当。Visa・Mastercard・銀聯などの国際ブランド企業やApple・Google・PayPal・Amazon等のグローバル企業とのプロジェクトを推進。2018年にAtlas Technologies株式会社を創業。

創業の経緯

どうして山本社長は、Fintechの”支援”に目をつけたのかな?

前職のSBペイメントサービス株式会社で加盟店事業・カード事業・決済代行事業などの事業企画に携わってきました。

その中で、国内外で大きなFinTechの流れがあるにも関わらず、伝統的な金融機関などがFinTechを活用する際にそれをサポートする企業がほぼ無いと感じていました。

様々な事業やプロジェクトを立ち上げる上で”支援”をする企業が必ず必要になり、またグローバルなトレンドであるFinTechにビジネスチャンスがあると考え、当社を立ち上げました。

創業から5年が経ち、今回のIPOや多くのお客様からご評価頂いて企業成長があるというのは、設立当時に立てた仮説は十分に成り立っていると感じています。

事業会社での経験を元に生まれた事業なんだね!

上場までの道のり

上場にあたって苦労した点はあるのかな?

IPOを実現する上で必要なことは、大きく2点あると考えています。

- 現在・今後の事業成長の蓋然性

- 公開企業としてのリスク管理・ガバナンス

3年前の創業期の段階から公開企業としての事業成長・組織整備を進めてきたので、特別に難しかったというものはありませんでした。

コーポレート体制の整備は初めての挑戦だったので労力を要しましたが、ここにしっかりと時間をかけたことで会社としてのステージを上げられたと考えています。

IPOの目的

上場で調達した資金は何に使うの?

マーケットから資金を調達して、今後の事業成長の為に人材に投資していくことが主な目的です。

加えて私たちのクライアントはdocomoやauやリクルートなど大企業が多いので、副次的には社会的な認知度・信用力を向上させていきたいです。

株主への還元

短期的には配当は考えておらず、まずは足元の事業成長に投資していきます。

現在の段階で明確なプランは無いですが、中長期的には配当などの株主還元も必要であるとは考えています。

今後適切なタイミングで情報を開示していきたいと思います。

成長段階にあるから、まずは事業投資を優先させるんだね!

今後の注目点

高付加価値の事業を今後はどのように伸ばして行くのかな?

定性的には3つの点に注力していきます。

- サービスの付加価値をさらに上げて、売上・利益の増加を図る

- 国内外問わず、新規のクライアントの獲得を目指す

- 活動エリアの拡大(関西も視野に入れていく)

活動エリアについては海外からの要望も増えてきているため、年明けからシンガポールのオフィスを稼働させていく予定でいます。

定量的にはクライアント数を伸ばし、売上総利益・それ以降の段階利益も成長を示せるようにしたいです。

国内外の活動エリア拡大が、成長の鍵になりそうだね!

投資家へのメッセージ

Atlas Technologiesの属するFintech業界は国内外で既に大きい市場があり、高い成長率を記録しています。

その中で国内外で旺盛なクライアントやマーケットからの需要を取り込み、業界水準を上回って中長期的に成長していきたいと思います。

投資家様に対しては、適切な内容・タイミングで情報開示し、信頼に足る企業として歩んでいきたいです。

IPO概要・初値予想

まず、Atlas Technologiesの初値予想、およびIPO概要について以下の4つを解説していきます。

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

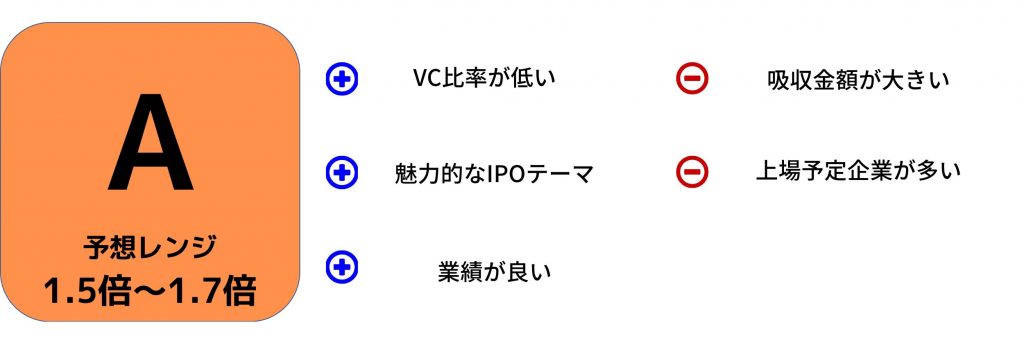

IPO評価:A(予想レンジ1.5倍~1.7倍)

事業がFintechを中心としたコンサル業という点で、初値上昇に期待ができます。

また、VCの保有株がない点でも下落圧力がかかりずらいです。

更に、業績が非常に好調であり国内外の大企業をクライアントとしている点も好感触です。

一方で、吸収金額の高さや、同日や直近の新規上場数の多さも気になります。

これらの点から、IPO評価: A(予想レンジ1.5倍~1.7倍)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SMBC日興証券(主) | 91.32% | 1,955,800株 |

| SBI証券 | 2.17% | 46,500株 |

| 楽天証券 | 2.17% | 46,500株 |

| 岩井コスモス証券 | 1.74% | 37,200株 |

| マネックス証券 | 0.87% | 18,600株 |

| 松井証券 | 0.87% | 18,600株 |

| 極東証券 | 0.87% | 18,600株 |

\ 主幹事証券でIPO投資をしよう!/

どの証券会社が良いのか詳しく知りたい方は「IPO投資におすすめの証券会社ランキング」をご覧ください!

日程・価格

IPOの日程は以下のようになっています。

| 抽選申込期間 | 10月11日(火)~10月17日(月) |

| 当選発表日 | 10月18日(火) |

| 購入申込期間 | 10月19日(水)~10月24日(月) |

| 上場日 | 10月26日(木) |

続いて、価格は以下のようになります。

| 仮条件 | 1,320円〜1,440円 |

| 公募価格 | 1,440円 |

| 初値 | 2,320円 |

IPO企業の初値や騰落率に関しては、「IPO初値・騰落率結果【2022年】」をご覧ください。

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| 山本 浩司 | 93.02% |

| 小椋 祐治 | 6.51% |

| 髙橋 みのり | 0.31% |

| 福田 貴史 | 0.16% |

企業概要

事業内容

同社は「人と産業の可能性を、解き放つ」というビジョンを掲げ、Fintechコンサルティング事業を行なっています。

Fintechってよく耳にするけど、具体的にどういうものなの?

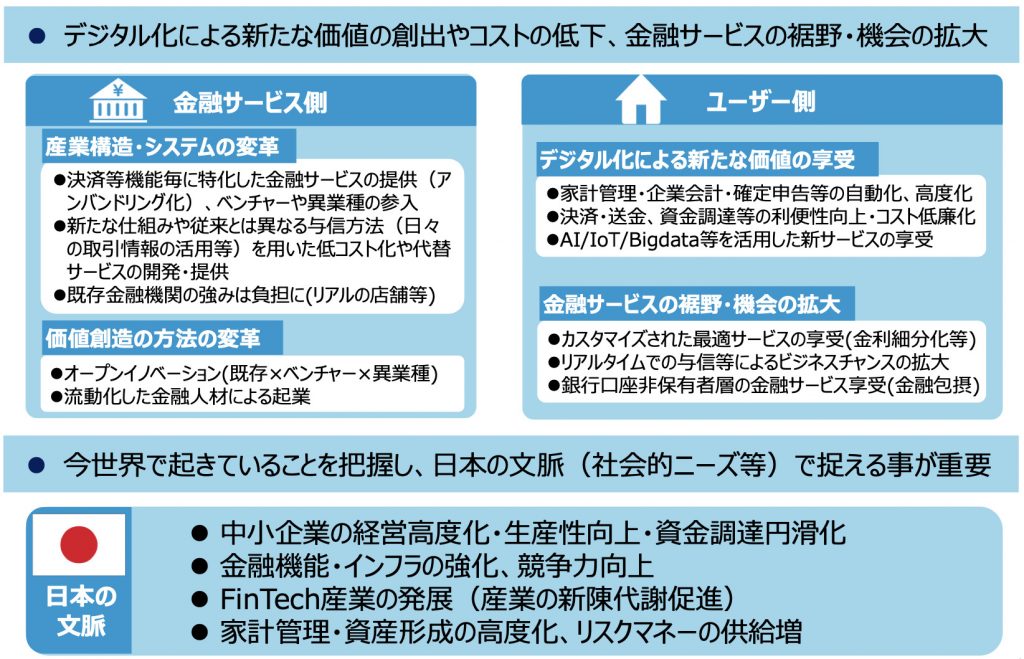

実は、Fintechの潜在力は経済産業省でも評価されており、官民のプロジェクトも存在します。

以下で詳しく説明します。

事業環境

現在の世界では、ITを活用した革新的な金融サービス事業が求められています。

これはリーマンショックによる銀行不信を背景に、IT技術を掛け合わせて進展させようと政府が五年ほど前から参画していた事業です。

それに伴い、従来の金融サービスからIT技術の進展による金融サービスの進化に伴い、業種の壁を超えて拡大するFintechサービスの実現を目指しています。

また、日本では、中小企業の経営高度化・生産性向上・資金調達円滑化に貢献すると考えられています。

Fintechは今後さらに活発化していくんだね!

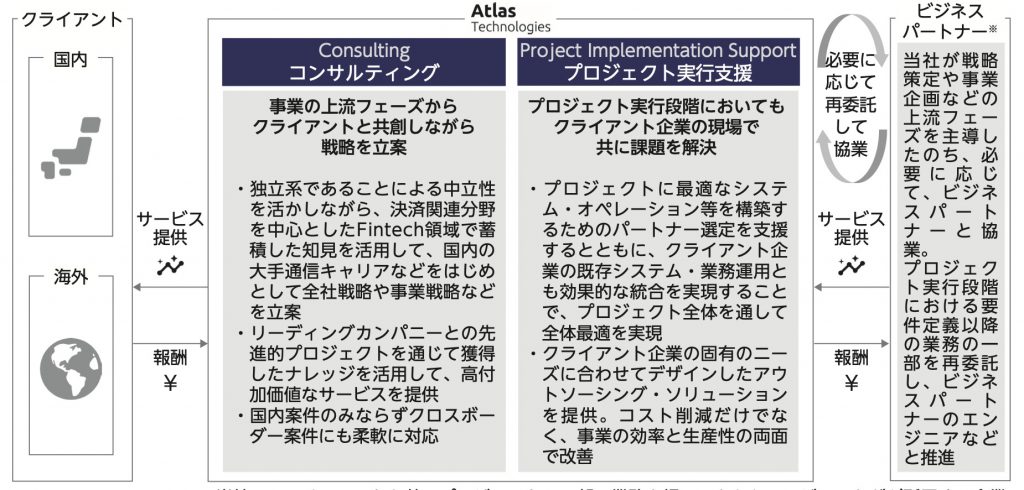

ビジネスモデル

同事業では、Fintechコンサルティング会社としてプロジェクトマネジメントに特化し、戦略立案から実行まで一気通貫して行なっています。

一気通貫のプロジェクトマネジメントにより、顧客との長期にわたる準委任契約や追加受注の獲得も可能であり収益性の高いビジネスモデルとなっています。

Atlas Technologiesの強みはどこにあるの?

同社の強みとして、以下の3点が挙げられます。

- Fintech領域に特化したサービス提供

プロジェクトをFintechに絞り、ノウハウを高めて高付加価値なサービスを提供 - 一気通貫のプロジェクトマネジメント

クライアントに継続してサービス提供を行うビジネスモデル - クロスボーダー案件への対応

海外クライアントにもスピーディーで柔軟なプロジェクト支援

海外の案件はアメリカ、イギリスなどの先進国のみならず東南アジアにも力を入れているんだね!

クロスボーダーの案件は米国、英国をはじめとし、シンガポール、タイ、インドネシア、マレーシアなどの、多くの日本企業もビジネスチャンスを求めているような地域にも進出しています。

同社社長はIT系企業出身で、ペイメントサービスに従事していました。

その経験を活かして、Fintech事業の会社を設立4年で上場させることに成功したのかもしれません。

2018年創立で社歴は4年ほどしかないのすごい成長ペースだワン!

決算情報

続いて、同社の決算情報を見ていきましょう。

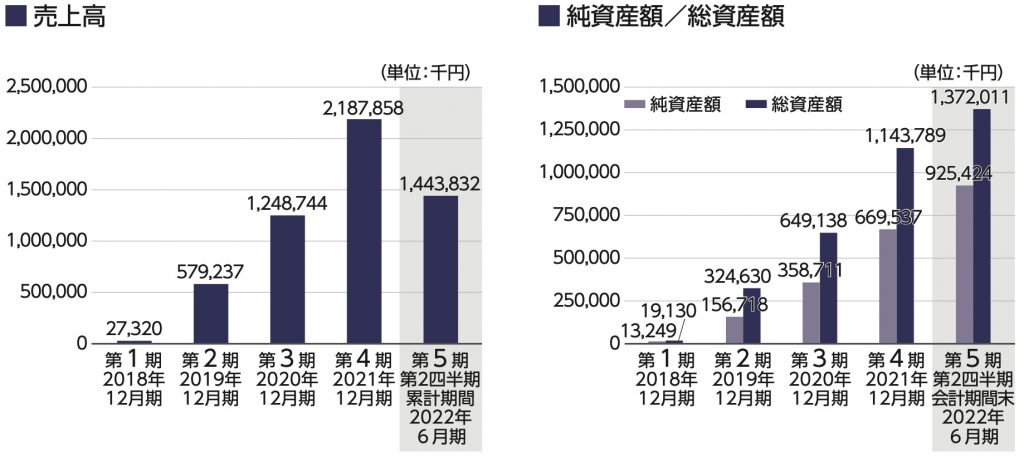

直近の決算である2022年第2四半期の時点で昨年の売上高の半分を大幅に上回っており、当期も過去最高売り上げを記録する勢いです。

資産額も売上高と同様に綺麗な右肩上がりを見せており、着実に増えています。

ドコモのクレジットカードサービスであるdカード(決済ビジネス)が売上高に大きく貢献しているようです。

また、同社はNTTドコモのみならず、auとのカード事業も展開していく模様です。

創立4年でこの成長率を成し遂げたのはすごいね!

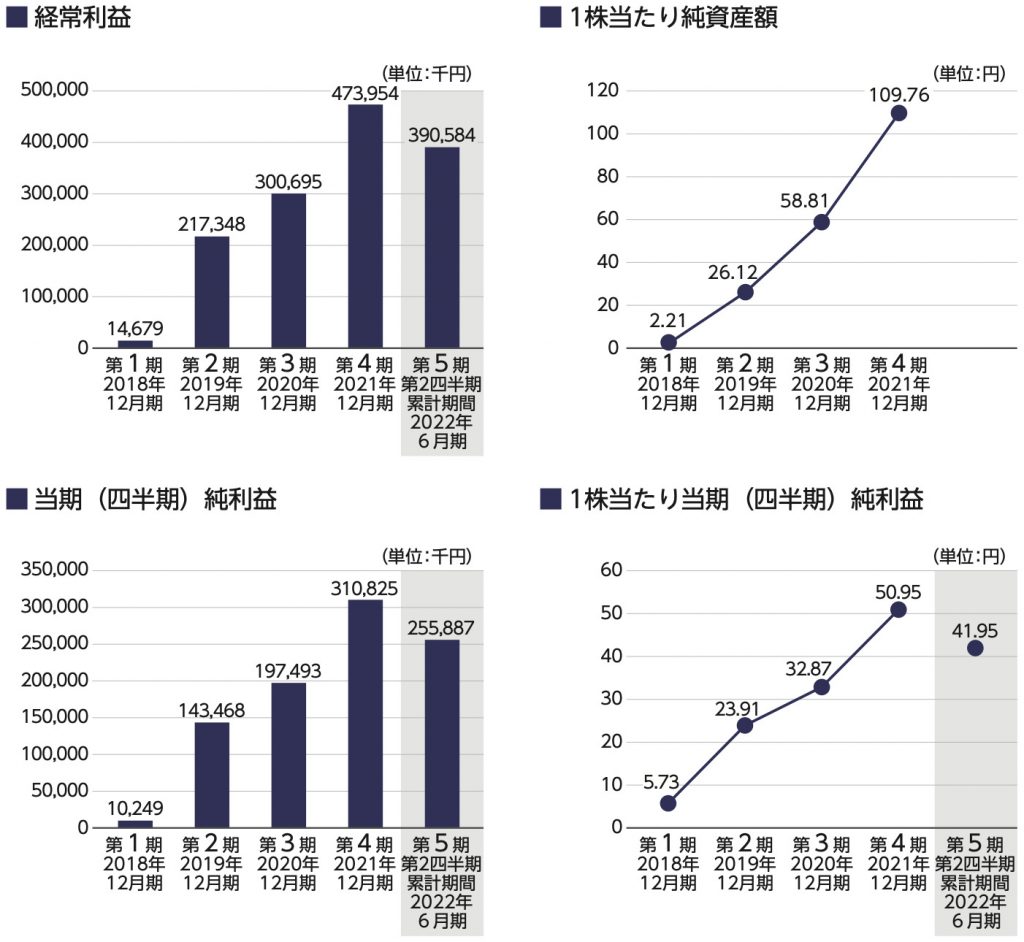

経常利益、当期純利益ともに2021年より大幅に更新しています。当期純利益に関しては第2四半期時点で昨年に迫る勢いです。

また、一株当たりの純資産額も成長しています。

一株当たりの利益率も順調に推移しており、株価バリュエーションに割高感はありません。

急成長しながら安全性も高い企業であることがわかって安心だワン!

経営陣

同社の役員は6名(うち女性1名)おり、その中から抜粋で役員の経歴を紹介します。

代表取締役社長 山本 浩司

2005年4月 株式会社ユーキュレート(現株式会社イプシロン・プレミアム・マーケティング)入社

2008年2月 有人宇宙システム株式会社 入社

2011年6月 独立行政法人宇宙航空研究開発機構 出向

2014年4月 ソフトバンク・ペイメント・サービス株式会社(現:SBペイメントサービス株式会社)入社

2018年1月 当社設立 代表取締役就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は以下のページもご覧下さい。

※本記事は2022年9月27日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。