今回はIPO企業の中から、12月16日に東証グロース上場のフーディソン(7114)をご紹介します(同日にはRebase、オープンワークが上場予定です)。

フーディソンは、飲食店向けの食品Eコマースサービス「魚ポチ」を主軸とした生鮮流通プラットフォーム事業を展開している企業です。

想定時価総額は96.3億円で、情報・通信業のIPOです。

企業からのメッセージ

12月12日(月)、株式会社フーディソンの社長にインタビューを実施しました。

インタビューでは上場後の戦略や、個人投資家へのメッセージなどを伺いました。

代表取締役CEO 山本 徹氏

2001年4月不動産ディベロッパー入社。2003年4月に株式会社エス・エム・エスへ創業メンバーとして参画し、ゼロからIPO後の成長フェーズまで人材事業のマネジメント、新規事業開発に携わる。2013年4月に株式会社フーディソンを創業し、代表取締役CEOに就任。北海道大学工学部卒業。

創業の経緯

私(山本CEO)は、新卒二年目に会社を創業する機会に携わることになりました。

その会社がどんどん大きくなっていくことに面白さを感じていた、ということが一つの理由として挙げられます。

なぜ漁業に関わるビジネスを始めたんだろう?

「不動産と介護・医療を経験した後に、なぜ漁業なのか」ということをよく言われます。

私が重要視しているのは、ビジネスを通じて社会問題を解決していくことです。

そして、社会問題の解決には情報の非対称性を解消することが有効な手段だということに気づきました。

会社を立ち上げるにあたり、まだテックが浸透しておらず、情報の非対称性を解消できる余地がある産業を探していました。

東北のサンマ漁師さんに出会い、サンマ漁が儲からないという話を聞いたことが漁業に触れるきっかけでした。

消費地では魅力的なサンマが、産地では儲かっていないという情報の非対称性に着目し、チャンスを感じました。

山本CEOは社会とのつながりを重視して、ビジネスはその媒体と考えているんだワン!

上場までの道のり

上場にあたって苦労した点はあるのかな?

業界未経験だったことで、すべてが大変だと感じていました。

「生鮮流通のプラットフォームを構築する」ことを最終的な目標として表現していますが、それをいきなり実現することは不可能だと感じていました。

その理由は次の2つです。

- 業界の知見を持っていなかった

- 顧客ネットワークを持っていなかった

業界の知見を持っていない人が利便性の高いサービスを作れるとは思えません。

そしてそれ以前に、たくさん買ってくれるお客さん、取引相手という顧客ネットワークを持っていませんでした。

そこで、まずは業界のプレイヤーとしてしっかりと根を張るための地盤づくりを行いました。

現在我々は、「魚屋」というイメージが強いと思いますが、それは既存のプレーヤーに打ち勝ち、競争優位性を獲得した結果だと思います。

価格優位性やオペレーションの効率化のためにもまとまった量の魚を扱うことが必要でした。

この業界では、競争力を持つレベルまで規模化するのは非常に難しいと考えています。

十分な顧客、サプライヤーの獲得、出荷を効率化するための広い物流センターを確保すること。

そしてそこにテクノロジーをかけていくことを全部マネジメントしなくてはならないことが大変でした。

裏を返せば、参入障壁が高いゆえに、ブレイクスルーできればそれが会社の強みになると感じています。

ほかにも、魚を買うための買参権、仲卸権、産地側で魚を買うためのコミュニティが必要だったりと、権利関係も大変な業界なんです。

競りの経験が5年以上ないと仲卸の権利を得られないこともあるらしいよ!

IPOの目的

上場にはどんな目的があったのかな?

以下の3つが大きな目的として挙げられます。

- 資金調達の多様化

- 取引相手の獲得

- 社員採用

規模を拡大し、収益性も上げていくという意味での成長を達成していくために、資金的な意味合いは強くありました。

多くの取引相手(仕入先)を獲得していくために、上場しているという信用度はとても重要だと考えています。

また、上場によってフーディソンの将来性を示し、各業界で取り合いとなっている優秀な人材を確保したいという狙いもあります。

株主への還元

過去5年間の成長率を上回る成長を毎年続けていき、毎年安定的に成長していくことを志向しております。

我々の今のビジネスポートフォリオを考えると、しっかりと利益を出しながら成長していこうと考えています。

その計画を達成しながら、株主還元も考えていきたいです。

今はまだ業界内でのシェアが低い立場であり、成長の余地が多く残されているという現状を踏まえ、当面の間、利益は成長投資にまわそうと考えています。

当面の間は、企業価値を上げることで株主に還元していこうと考えているんだね!

今後の注目点

我々は、変わった魚を扱っている「魚屋」ではなく、生鮮流通のDX化を進めていく、プラットフォーマーを目指しているということをアピールしていきたいです。

食品流通のEC化の拡大についてはどのように考えているのかな?

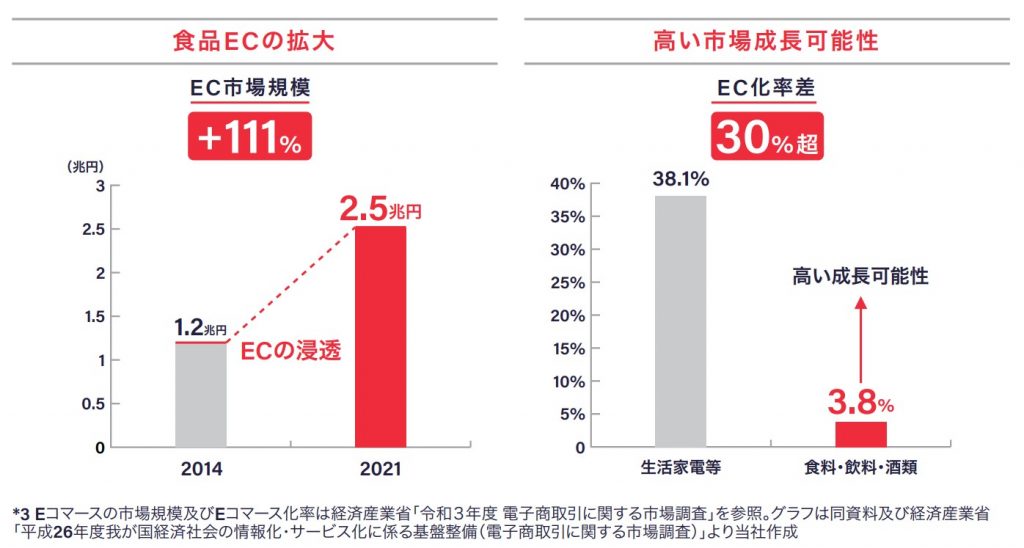

食品EC市場の拡大余地については十分にあると考えています。

特に、生鮮食品がECで買えるところまでDX化が進めば、消費者の生活を大きく変えるでしょう。

その実現のためには、生鮮流通のプラットフォーム化が欠かせないと考えており、その立場を我々が担うことを最終イメージとしています。

現在は、インフラへの移行期間だという共通認識を社内で掲げており、それに伴った新ビジネスをどんどん出していくことが今後の方針です。

その動きが生鮮流通のプラットフォーム構築のため、ひいては食品インフラを支えるための重要な動きになると思っています。

投資家へのメッセージ

所定の開示をしっかりと行っていくのはもちろんだと考えております。

業績の数字だけでなく、我々が行っていることを知ってほしいと思っていますし、そのためのコミュニケーションもしっかりと取っていきたいです。

魚屋ではなく、生鮮流通のプラットフォーマーであるということを掲げ、事業で示していきたいと思っています。

その未来を一緒に信じてくださる方々にぜひ投資していただきたいと考えております。

IPO概要・初値予想

まず、フーディソンの初値予想およびIPO概要について、次の4つを解説していきます。

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

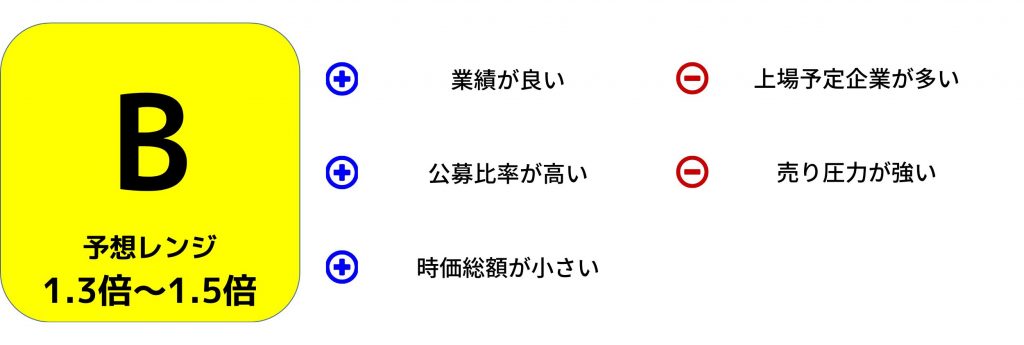

今年にも黒字転換が予想される企業のIPOで、売上高は順調に推移しています。

社会的意義は高い事業であり、認知度向上でさらなる売上加速も期待できそうです。

時価総額が100億以下の小型IPOであり、公募比率も63%と高い点は初値にプラスでしょう。

しかし、上場日の前後に多くの企業がIPOを控えており、また14%ほどを占めるVCのロックアップは1.5倍で外れてしまいます。

これらの点から、IPO評価: B(予想レンジ1.3倍~1.5倍)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

取り扱い証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SMBC日興証券(主) | 91.34% | 1,120,600株 |

| SBI証券 | 3.69% | 45,300株 |

| みずほ証券 | 1.74% | 21,300株 |

| 大和証券 | 1.30% | 16,000株 |

| 楽天証券 | 0.60% | 7,400株 |

| 岡三証券 | 0.60% | 7,400株 |

| 三菱UFJモルガン・スタンレー証券 | 0.36% | 4,400株 |

| 松井証券 | 0.36% | 4,400株 |

\ 主幹事証券でIPO投資をしよう!/

どの証券会社が良いのか詳しく知りたい方は「IPO投資におすすめの証券会社ランキング」をご覧ください。

日程・価格

IPOの日程は次のようになっています。

| ブックビルディング期間 | 12月1日(木)~12月7日(水) |

| 当選発表日 | 12月8日(木) |

| 申込期間 | 12月9日(金)~12月14日(水) |

| 上場日 | 12月16日(金) |

続いて、価格は以下のようになります。

| 仮条件 | 2,210円~2,300円 |

| 公開価格 | 2,300円 |

| 初値 | 2,300円 |

IPO企業の初値や騰落率に関しては、「IPO初値・騰落率結果【2022年】」をご覧ください。

大株主

株主の状況は次のようになっています。

| 株主名 | 比率 |

|---|---|

| 山本 徹 | 50.65% |

| 株式会社リープラジャパン | 20.48% |

| グローバル・ブレイン5号投資事業有限責任組合 | 7.17% |

| SBI AI&Blockchain投資事業有限責任組合 | 2.93% |

| 株式会社ミロク情報サービス | 2.87% |

| 内藤 直樹 | 2.25% |

| 谷村 格 | 1.56% |

| 三菱UFJキャピタル5号投資事業有限責任組合 | 1.43% |

| 電通デジタル投資事業有限責任組合 | 1.43% |

| 伊藤 貴彦 | 1.15% |

企業概要

事業内容

株式会社フーディソンは、「世界の食をもっと楽しく」というミッションのもと、デジタル中心の生鮮流通を通して多種多様な食品が楽しめる世界の実現を目指しています。

まず同社の所属する食産業では、他の産業に比べ情報技術の活用に向けた投資が十分になされなかったようです。

そこで、属人的な情報管理といった労働集約型のオペレーションによって、生産性と効率性が向上しないといった問題がありました。

DX化による経済インパクトや効率化余地は大きいよね!

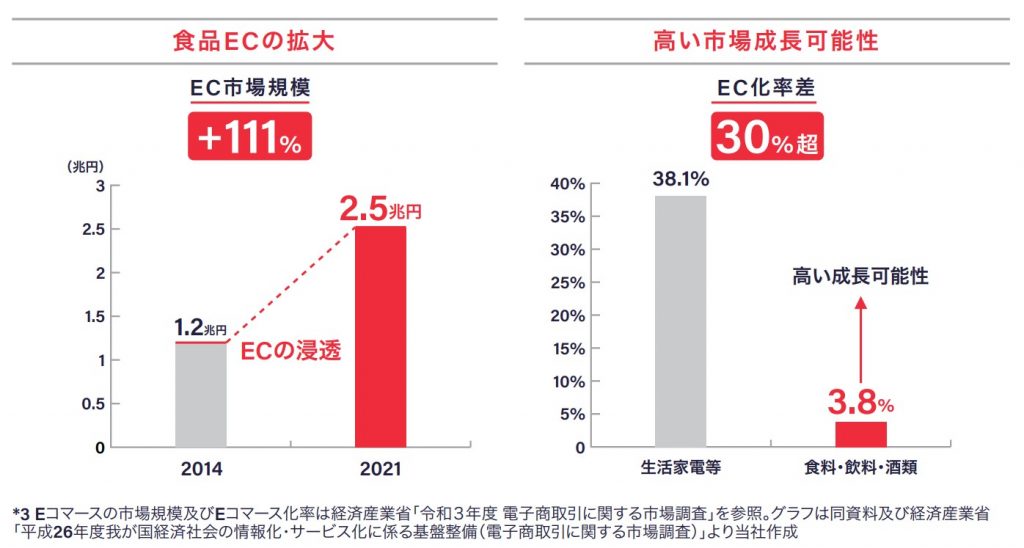

そんな中、食品Eコマース市場は拡大しつつあり、高い市場成長可能性を秘めていると同社は考えています。

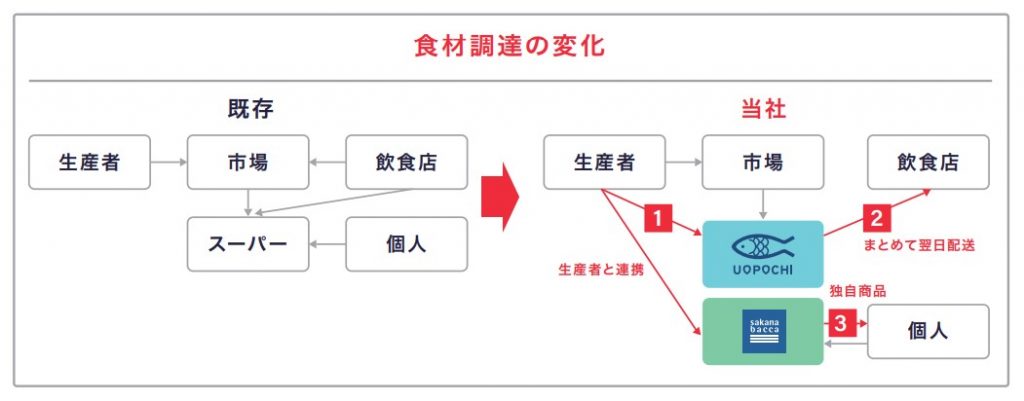

そんな市場環境で同社は3つのサービスを提供しています。

- BtoBコマースサービス

飲食店向け食品EC「魚ポチ」 - BtoCコマースサービス

水産品のセレクトショップ「sakana bacca」 - HRサービス

フード業界の人材紹介エージェント「フード人材バンク」

ECサービスはより利便性が高く、食を楽しめるサービスとなっています。

同サービスによって生産者の選択肢が増え、価格相場を知ったり販売状況を把握することができます。

また、飲食店の負担は軽減され、購入者は珍しい魚やプライベートブランドに親しみやすくなり食をより楽しむことができます。

これらをあわせて生鮮流通プラットフォーム事業と呼んでいるんだワン!

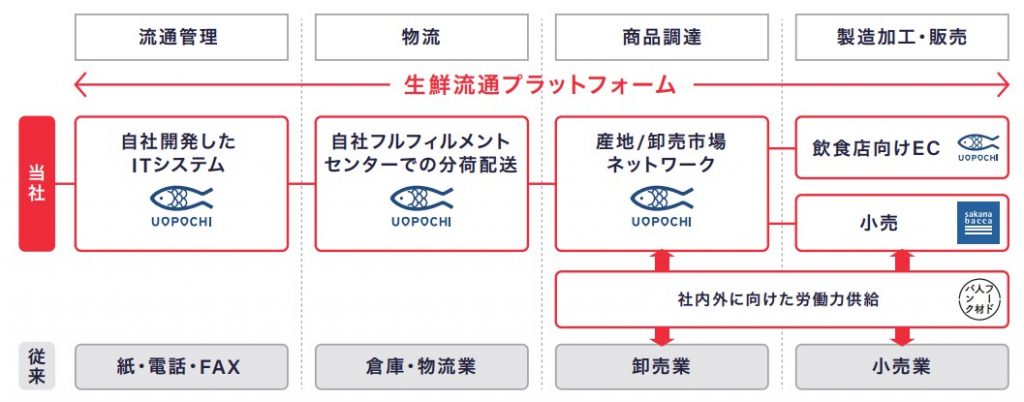

同社事業の強みとして、川上から川下までつながったプラットフォームである点が挙げられます。

世界最大級の生鮮卸売市場である東京都中央卸売市場の商品調達力や物流機能と、同社のEコマースシステムを接続しています。

鮮度の高いたくさんの生鮮食品を提供することができるよ!

加えて、生鮮卸売市場へのアクセスと強力な産地ネットワークを有しています。

東京都中央卸売市場(大田市場・豊洲市場)に仲卸営業許可と買参権(競りに参加する権利)をもっていて、全国70ヵ所以上に取引産地があるんだワン!

決算情報

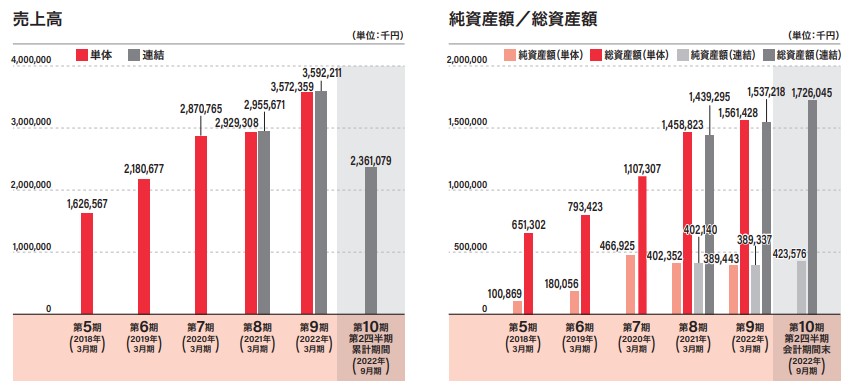

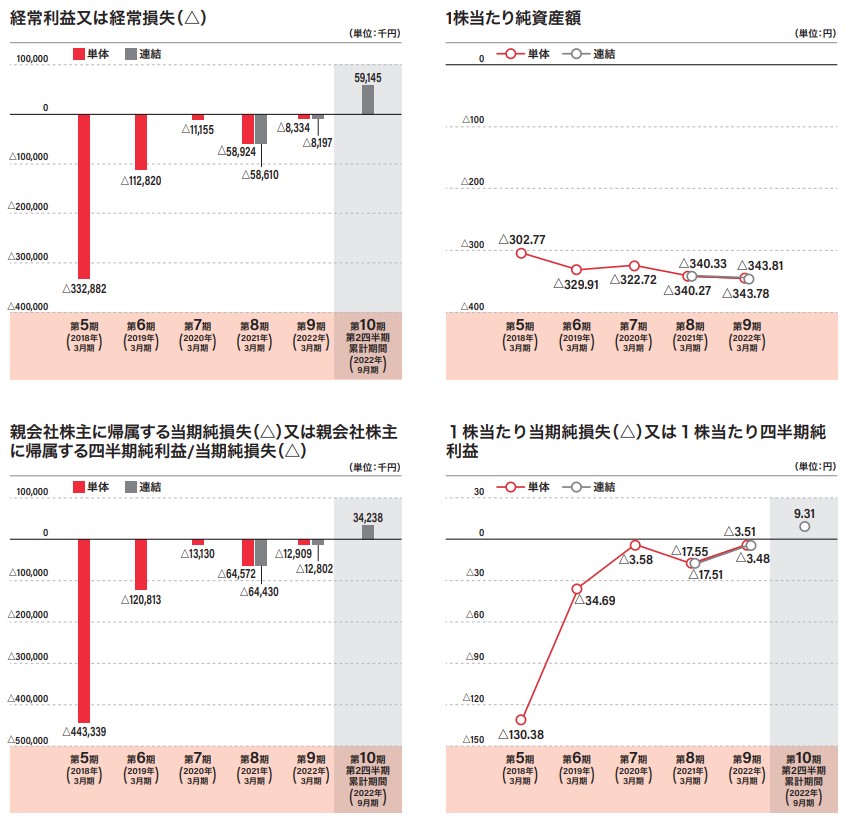

続いて、同社の決算情報を見ていきましょう。

売上高は右肩上がりで推移しており、2023年度は前年を上回る売上を計上できそうです。

資産も拡大傾向にあり、自己資本比率は2023年上期時点で24.5%となっています。

同社が提供するBtoBのEコマースではユーザーエンゲージメントが高い傾向があり、長く高頻度で利用されることが特徴です。

ストック収益の要素があると、安定した成長が期待できるよね!

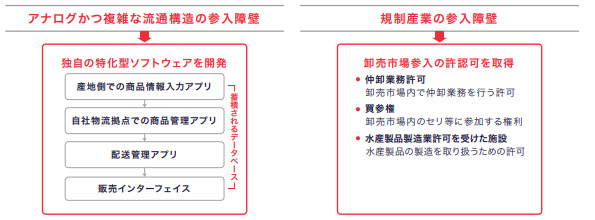

また、生鮮流通のDXは参入障壁が高くなっています。

消費期限が短く個体差の大きい生鮮品を取り扱う上で、毎日変わる情報の迅速なデータ化や販売データと物流の接続などが求められます。

特化型ソフトウェアを独自開発し、卸売市場参入の許認可を取得していることから事業基盤は強固といえるワン!

2023年度上期時点で黒字転換を達成しています。

2023年度の下期も同じように推移すると仮定した場合の一株当たり指標は次のとおりです。

| 項目 | 2023年度通期の予想数値 |

|---|---|

| 調整後EPS | 15.7円 |

| 調整後BPS | 411.4円 |

| 調整後PER | 140.7倍 |

| 調整後PBR | 5.4倍 |

IPOによる新規発行株式数と調達資金の手取概算額を考慮して計算しています。

最近まで赤字だったのもあって、PERは高めだね…

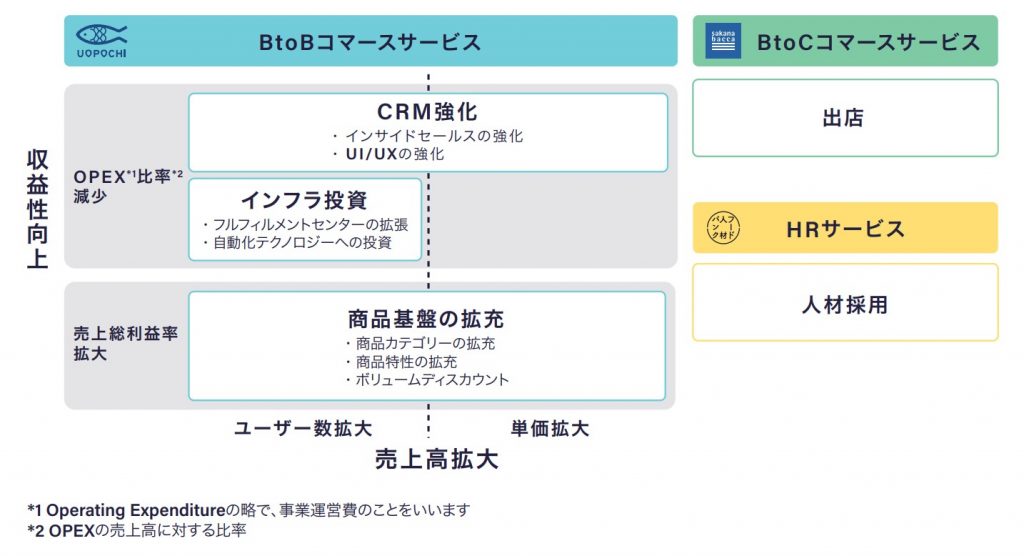

同社成長戦略の方向性は、各サービスのユーザビリティを向上させることで創出した利益を生鮮流通プラットフォーム事業へ再投資し、持続的な成長を実践していくことです。

特に、新物流センターの開設といかに優秀な人材を獲得できるかに注目だワン!

経営陣

同社の役員は7名おり、その中から抜粋で役員の経歴を紹介します。

代表取締役CEO 山本 徹

2001年4月 株式会社ゴールドクレスト入社

2003年4月 株式会社エス・エム・エス取締役就任

2013年4月 当社設立 代表取締役CEO就任(現任)

2019年3月 株式会社フーディソン大田代表取締役就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール【2022年】」もご覧下さい。

IPO投資をするなら開いておきたい証券口座

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。

※本記事は2022年11月16日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。