仮想通貨の税金計算は仕組みがややこしく、利益の申告漏れが起きることもあります。

税務調査によって利益の無申告を指摘され、より重い税金を課されている人もいるため注意が必要です。

今回は仮想通貨にかかる税金の特徴や発生タイミング、税金の計算に便利なツールについて解説します。

\ 仮想通貨の確定申告に/

仮想通貨の面倒な損益を自動で計算!

業界トップの対応取引所数・充実のサポートで安心です。

「いろはにマネー」を運営する株式会社インベストメントブリッジは、20年以上にわたり個人投資家向けに情報提供をしています。100社以上の上場企業のIR活動の支援実績があり、金融や投資のプロフェッショナルが在籍し長年培ったノウハウを活かし当メディアを運営しています。(運営会社情報を見る)

ビットコイン(仮想通貨)の税金の仕組み【持ってるだけなら非課税】

ビットコインには税金がかかると聞いたけど…

仮想通貨で利益が出た場合は税金がかかるけど、購入して持ってるだけなら税金はかからないワン!

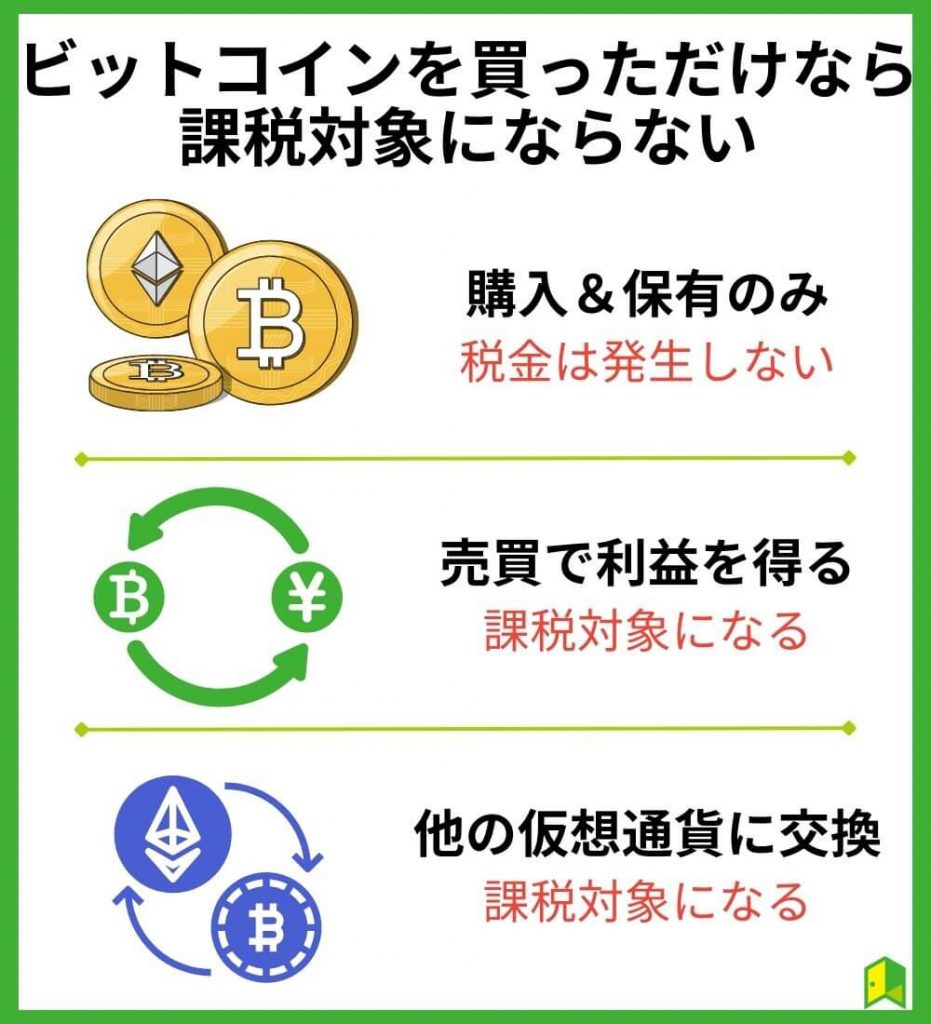

ビットコインを買っただけなら課税対象にならない

仮想通貨を購入し、単に保有しているだけなら税金はかかりません。

一方、売買などで利益を得た場合や、他の仮想通貨に交換した場合などは課税対象になります。

売買や交換によって年間の利益が特定の金額を上回った場合、確定申告を行って税金を納める必要があります。

購入したビットコインを数年単位でほったらかしにする場合、価格が上がって売却した時には確定申告に備えておくワン!

ビットコインの利益にかかる税金

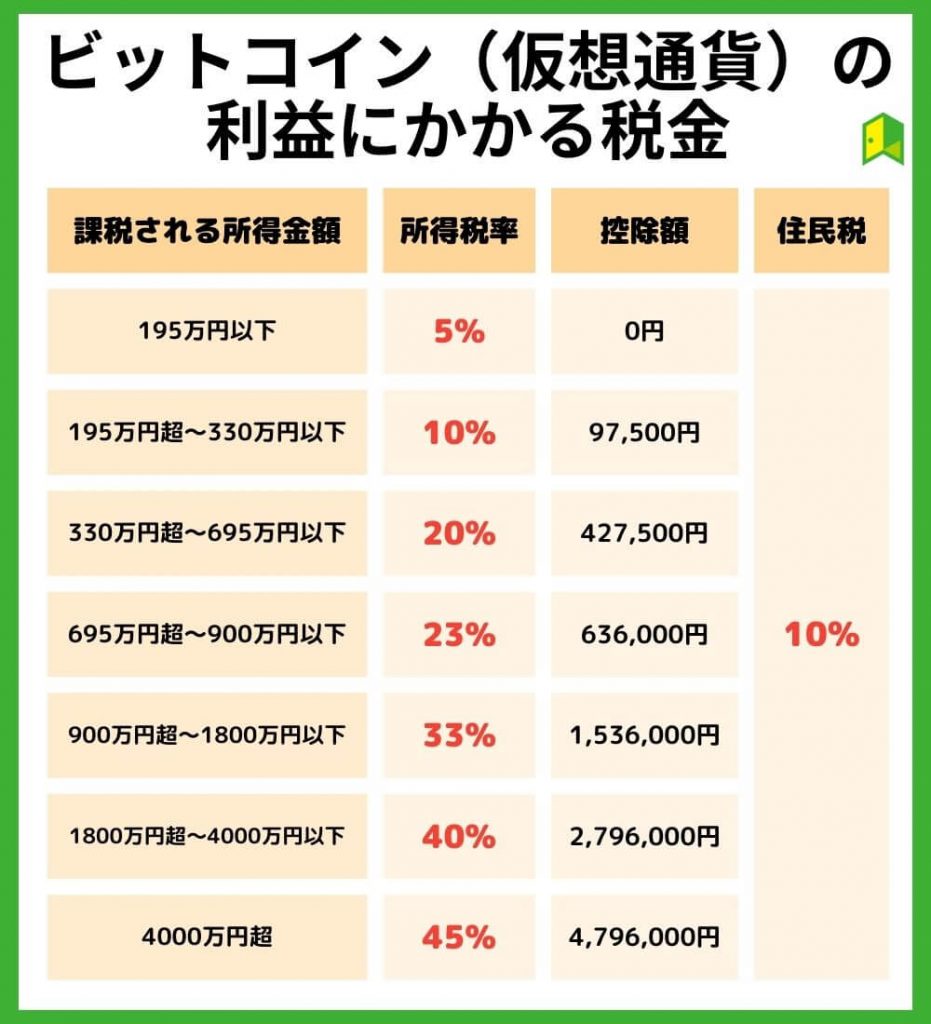

ビットコインの利益には所得税と住民税がかかります。

所得税は10の区分に分けられており、仮想通貨取引の所得区分は「雑所得」に分類されます。

なお、仮想通貨取引は「総合課税」が適用され、会社の給料など他の所得との合計で納税額が決まる仕組みです。

総合課税は累進課税となり、多くの利益を出すほど税率が上がります。

参考:No.2220 総合課税制度|国税庁 (nta.go.jp)

仮想通貨で億り人(億万長者)になった人は、所得税と住民税をあわせて55%の税率がかかるんだね。

ちなみに、株式・FX投資は一律で約20%に定められているんだ。

仮想通貨取引の方が税率が厳しいのが現状だよ。

いくらから課税対象になるのか

個人の場合、仮想通貨取引で得た所得が20万円を超える場合※は課税対象になります。

※「仮想通貨の利益+副業などの利益が20万円を超える場合」など、所得が20万円以下でも申告が必要なケース有り

参考:No.2260 所得税の税率|国税庁 (nta.go.jp)

参考:No.1900 給与所得者で確定申告が必要な人|国税庁 (nta.go.jp)

確定申告が必要なケース

- 給与所得者(会社員・アルバイトなど、勤め先から給与をもらっている)

→雑所得が20万円を超える場合 - 給与所得者でない人(専業主婦・フリーランスなど)

→雑所得が38万を超える場合

※給与所得が2000万円を超える所得者・2か所以上の事業所から給与を得ている人は確定申告が必要

※雑所得には副業などの利益が含まれる

仮想通貨の税金に関する詳細や最新情報は、国税庁のタックスアンサーを確認しよう。

\ 仮想通貨の確定申告に/

仮想通貨の面倒な損益を自動で計算!

業界トップの対応取引所数・充実のサポートで安心です。

ビットコイン(仮想通貨)で課税対象となる利益が発生するタイミング

仮想通貨はどのタイミングで税金が発生するのかな?

課税対象になる利益が出るタイミングとして、主に以下の4つが挙げられるワン!

ビットコイン(仮想通貨)を売った時

仮想通貨を売った時、売却時の価格と取得価格の差額が利益になります。

※取得価格…仮想通貨を取得するのに使った金額。手数料などの金額を含む

(仮想通貨の売却価格)-(仮想通貨の1単位あたりの取得金額)×数量

1BTCを300万円で買い、1BTCが400万円の時に売った場合は、100万円の利益が発生するイメージだよ。

他の仮想通貨に交換した時

「ビットコインでイーサリアムを購入する」など、仮想通貨同士で交換した場合も利益が発生する可能性があります。

購入する仮想通貨の時価 - 売却する仮想通貨の取得金額

購入に使う仮想通貨の「取得単価」と「交換時の価格」を比べて、交換時の価格の方が高い場合は差額が利益にあたるワン!

ビットコイン(仮想通貨)で決済した時

仮想通貨を使って商品・サービスなどの買い物を行った場合、支払いを行ったタイミングで利益が発生します。

「仮想通貨を一度売却して日本円に換金した後、商品を購入する」という取引を行っている扱いになります。

商品の価格 - 仮想通貨の1単位あたりの所得金額 × 数量

決済に使う仮想通貨の「取得単価」と「決済時の価格」を比べて、決済時の価格の方が高い場合は差額が利益になるよ。

マイニングやステーキング等で仮想通貨を取得した時

マイニング報酬やステーキングの利子などで仮想通貨を取得した際も、課税対象となる利益が発生します。

この他、NFTゲームやMove to Earnアプリで得た報酬も、利益となる可能性があるワン!

「ばれない」は間違い!ビットコインの利益は確定申告が必要

ビットコインの確定申告を忘れても、ばれないような気がするけど…。

仮想通貨の無申告はばれる可能性があるワン!

ばれたときのデメリットが大きいから、きちんと確定申告を行うワン!

税務調査で無申告はばれる

税務署は個人の資産や仮想通貨取引所への調査権限があり、税務調査によって無申告や申告漏れをチェックしています。

「海外取引所ならばれない」と考える方もいるかもしれませんが、日本の国税庁は多くの国々と租税条約を結んでいるため、海外取引所の取引履歴もばれる可能性があります。

税務調査の件数や申告漏れ所得金額の総額は増加しており、今後も税務署による大規模な税務調査が増えていくかもしれません。

参考:国税庁|調査等の状況

取引所での取引履歴が調査されてしまうなら、無申告がばれてしまうかもしれないね。

申告漏れがあってもすぐに調査対象とならずに、3~5年後に税務署から連絡が来るケースもあるんだ。

ビットコインの税金の未納がばれたらどうなるのか

仮想通貨の所得の無申告・税金の未納がばれた場合は、未納分の所得税に加えて追徴課税を支払う必要があります。

申告が遅れるほど多くの追徴課税が発生する仕組みです。

追徴課税

- 延滞税

- 加算税(過少申告加算税・無申告加算税・不納付加算税・重加算税)

参考:No.2024 確定申告を忘れたとき|国税庁 (nta.go.jp)

例えば、無申告加算税の場合は納付すべき税額に対して50万円までは15%、50万円を超える部分は20%相当の税金が発生するワン!

【やばい】ビットコインの税金が払えない場合

仮想通貨の税金を滞納すると、ペナルティとして延滞税や無申告加算税などが課されます。

意図的に申告をしていなかった場合、税率35~50%の重加算税が発生する可能性があります。

参考:延滞税の計算方法|国税庁 (nta.go.jp)

税金が払えない場合

- 換価の猶予:原則1年間は財産の差し押さえや換価(物品を売ってお金に換える)が猶予される

- 納税の猶予:原則1年間は納税が猶予される

※どちらもなるべく早く税務署に向かい、申請書などを提出する必要がある

仮想通貨バブルで生まれた億り人の中には、翌年の税金が払えずに苦しんでいる人もいるんだ。

仮想通貨の税金未納がばれた人の声

自分の場合は、仮想通貨の取引については、税務署から電話が来て、遅延分の税金と、プラス地方税の追加が来たので、まあ実質的に50%ぐらいが税金で持って行かれるという実感ですね。

— 斉藤久典 (@saitohisanori) November 18, 2022

1 2017年度の確定申告の内の仮想通貨の税務調査が2018年7月から始まり、1年間かけてようやく終了!+300万円の雑所得で修正申告し、数年分の特別障害控除の修正申告も行なったので、税金としては120万円ほどの追加で済んだ。正直、長かった。話したいことは色々あって、ちょいビール飲みながら書きます

— Nyantaro (@NyantaAltMooner) June 28, 2019

今までの経験だと、通常は年商1千万以下だと税務調査が来た話なんて聞いたことが無い

— しんじろ (@shinjiro_tigers) July 11, 2023

ところが、今回は「とにかく銀行の入出金が多い」仮想通貨取引の有った人が大量にやられていたとの事

税理士を元から付けていた人は、そこそこ(仮想通貨の)金額の大きい人しか税務調査は来なかったらしい

税務通信の今週号で、税務調査の状況報告があります

— 村上ゆういち@魔界の税理士 (@Jeanscpa) December 2, 2022

暗号資産(仮想通貨)の調査は444件、申告漏れは1件あたり3,659万、追徴は1件あたり1,194万とのこと

仮想通貨取引もやはり税務調査の対象で狙われているところなんですよねぇ

損益計算とかわかりにくいですが、しっかり申告が良いです! pic.twitter.com/VQ24pKg2km

仮想通貨の申告漏れや無申告が発覚し、追徴課税を支払う人も多くいます。

重い税率を追加で課せられるのを避けるためにも、税金計算を正しく行って確定申告・納税を行いましょう。

実際に税務調査を受けている人がいるんだね!

申告漏れに気を付けて、しっかり税金を納めるのが良さそうだよ。

\ 仮想通貨の確定申告に/

仮想通貨の面倒な損益を自動で計算!

業界トップの対応取引所数・充実のサポートで安心です。

ビットコイン(仮想通貨)の税金の計算方法

ビットコインの税金の計算方法が知りたいな!

ここからは、仮想通貨の計算方法を紹介するワン!

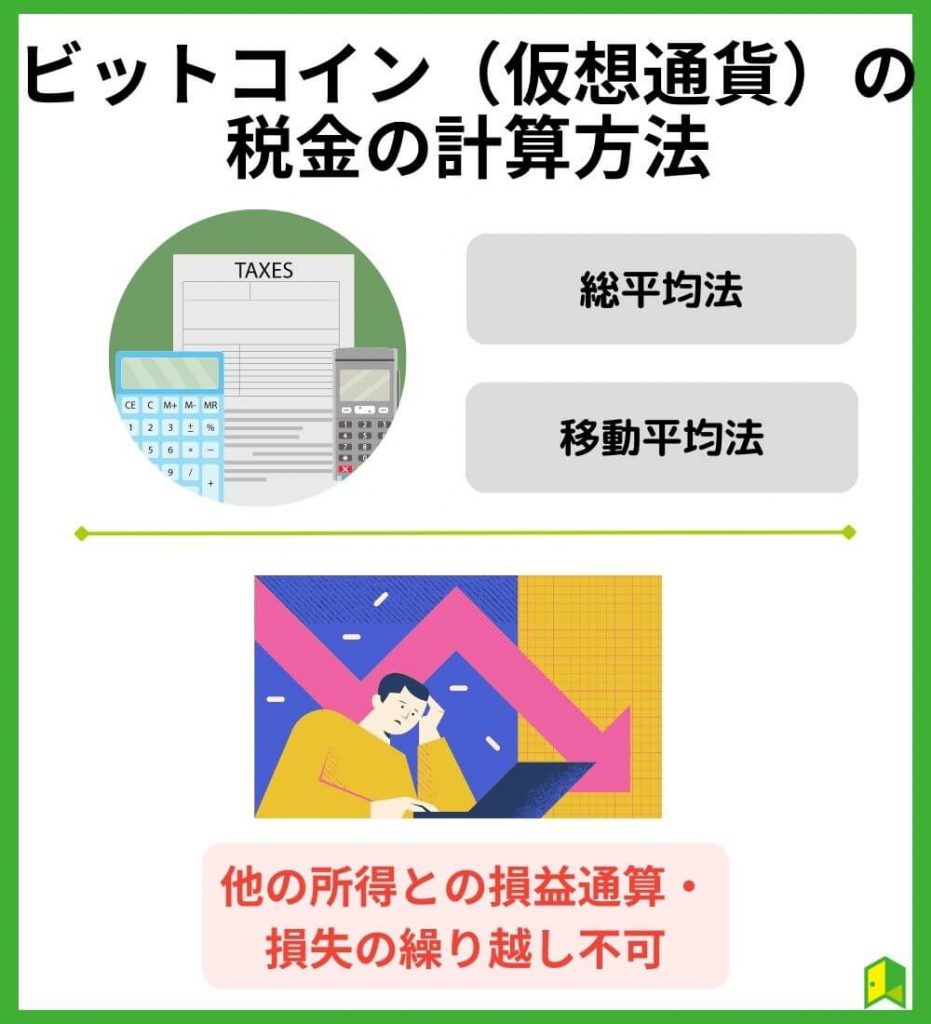

総平均法と移動平均法

仮想通貨の利益額の計算方法は「移動平均法」と「総平均法」の2種類です。

一度選んだ計算方法は、翌年以降も利用するルールがあります。

特に届け出をしない場合、個人には総平均法が、法人には移動平均法が自動で適用されます。

- 移動平均法

→仮想通貨を購入するたびに取得価額を計算する - 総平均法

→期間内全体の購入金額合計を、購入数量合計で割る計算方法

総平均法の税金計算(例)

- 3月に1BTC=130万円で購入

- 6月に1BTC=200万円で購入

- 9月に1BTC=300万円で購入

→購入金額合計(630万円)÷購入数量合計(3BTC)=平均取得単価(1BTC=210万円)

取得単価の計算は、国税庁ホームページの計算用ファイルや、損益計算ツールを使うと便利だよ。

他の所得との損益通算・損失の繰り越し不可

仮想通貨取引は雑所得に分類されるため、他の所得との損益通算や損失の繰越控除ができません。

株式やFX取引と異なり、仮想通貨取引で損失が出た場合は他の所得と相殺できない点をおさえておきましょう。

例として、株式の損失は3年間繰り越すことができ、翌年以降に発生した利益から控除できるんだワン。

仮想通貨は損失を翌年以降に繰り越せないんだワン!

仮想通貨の税金計算にはクリプタクトがおすすめ

仮想通貨の確定申告を簡単に済ませたい方には、業界No.1の対応取引所数・コイン数を誇るクリプタクトの利用がおすすめです。

DeFiなどの複雑な取引にも対応しており、仮想通貨の損益計算にかかる労力を大幅に減らせます。

無料プランは年間取引件数50件まで無料で利用できるよ。

取引する回数が多いなら、有料プランの導入も検討してみよう。

アカウント登録は無料で簡単にできるワン。

取引所ごとの丁寧なマニュアルが用意されているから、まずは試しに使ってみると良いワン!

\ 仮想通貨の確定申告に/

仮想通貨の面倒な損益を自動で計算!

業界トップの対応取引所数・充実のサポートで安心です。

ビットコイン(仮想通貨)の確定申告のやり方

ビットコインの確定申告のやり方が知りたいな。

仮想通貨の確定申告の流れは以下の通りだワン!

仮想通貨取引の利益を計算

まずは1年間の仮想通貨取引による利益を計算します。

利益の計算には国税庁の用意した「暗号資産の計算書」を使って自分で計算する方法や、クリプタクトなどの損益計算ツールを使って自動計算する方法があります。

利益が大きい場合は、税理士に依頼するのも1つの手です。

一度計算ミスをしてしまうと、翌年以降も計算結果がずれる恐れがあるから注意が必要だよ。

損益計算ツールについて知りたい人は「【確定申告】クリプタクトの評判はどう?使い方や料金を解説【DeFi対応】」をチェックするワン!

確定申告書を作成・提出

仮想通貨の損益計算が完了したら、確定申告書の作成に移ります。

計算結果や源泉徴収票を手元に用意し、国税庁ホームページの「確定申告書等作成コーナー」で申告書に入力しましょう。

仮想通貨の損益計算結果は、「雑所得」の項目内にある「収入金額」の欄に入力してください。

申告書の提出は、オンラインデータを提出する「e-Tax」か、紙の申告書を税務署などの窓口に提出する方法があるワン!

参考:スマートフォンでマイナンバーカード方式始まります!|国税庁 (nta.go.jp)

税金を納税する

確定申告書を提出すれば納税額が確定します。

期限内までに忘れずに納税してください。

納税方法は口座振替・クレジットカード・コンビニ支払いなどを利用できます。

確定申告の時期は、原則として翌年の2月16日~3月15日だよ。

参考:【税金の納付】|国税庁 (nta.go.jp)

所得税と住民税の納税は時期が別々になるから、両方とも忘れずに支払うワン!

\ 仮想通貨の確定申告に/

仮想通貨の面倒な損益を自動で計算!

業界トップの対応取引所数・充実のサポートで安心です。

ビットコイン(仮想通貨)の税金に関するQ&A

仮想通貨の税金について、よくある質問集をチェックしておきたいな。

Q&Aを確認して、仮想通貨の税金への疑問を解消するワン!

ビットコイン(仮想通貨)の税金対策は?

仮想通貨は利益が増えるほど税率が上がる累進課税が採用されているので、税金対策として所得額を低く抑えるのも1つの手です。

仮想通貨の税金対策

- 損益を圧縮

→全体の実現損益がプラス&含み損の通貨を保有している場合は、含み損の通貨を一度売却して損失を出せば全体の実現損益が低くなる - 経費を計上

→取引手数料・損益計算ツールなど、仮想通貨取引にかかった経費を計上する

個人事業主として開業して青色申告を行ったり、法人化したりして節税する方法もあるよ。

ビットコイン(仮想通貨)の税金は高すぎる?

仮想通貨投資は株式・FXに比べると高い税率が課せられているのが現状です。

所得税と住民税を合わせた税率を比較すると、仮想通貨は累進課税で15~55%、株式・FXは一律20%程度となっています。

1億円の利益を上げた億り人となった場合、5,000万円前後の税金が発生する計算です。

税制度の改正の要望が国税庁に出されているワン。

将来的に税制が変更されることに期待だワン!

ビットコイン(仮想通貨)を年またぎする時の税金は?

仮想通貨を保有した状態で年をまたいだ場合、仮想通貨の原価は翌年に引き継がれます。

一方、仮想通貨の損失は翌年度以降に繰り越しできません。

仮想通貨の利益が複数年にわたって発生した場合は、それぞれの年で利益を計算して申告する必要があります。

なお、損益発生のタイミングは銀行口座に入金された時ではなく、売却・決済・交換などを行った際に発生するよ。

ビットコインの購入におすすめの仮想通貨取引所は?

仮想通貨は国内取引所と海外取引所で購入できますが、確定申告に必要な取引データの取得を考慮すると、日本語でスムーズに問い合わせできる国内取引所の方が使いやすいと言えます。

おすすめの国内取引所は以下の通りです。

迷うなら、手数料の安いGMOコインがおすすめだよ。20銘柄以上の板取引に対応していて、販売所スプレッドを避けられるんだ。

国内取引所の詳細は「仮想通貨取引所おすすめ徹底比較!初心者に人気11社の手数料や選び方・評判を紹介」をチェックするワン!

【まとめ】ばれないは間違い!ビットコインの税金は正しく支払おう

ビットコインの税金について、よく理解できたよ!

今回はビットコインにかかる税金の仕組みや発生タイミング、未納がばれた場合のペナルティを解説しました。

最後に、本記事の重要なポイントをまとめます。

- 税務署は仮想通貨取引所への調査権限があるため、仮想通貨の申告漏れはばれる可能性がある

- 無申告がばれると重い追徴課税が課せられる

- 税金計算は損益計算ツールを使えば自動で計算できる

税金の計算を簡単かつ正確に行いたい方には、クリプタクトを使って損益計算するのがおすすめです。

仮想通貨の利益を正しく計算し、ミスなく確定申告を行いましょう!

まずはクリプタクトの無料プランを使ってみると良いワン!

年間取引件数50件まで無料で利用できるワン!

\ 仮想通貨の確定申告に/

仮想通貨の面倒な損益を自動で計算!

業界トップの対応取引所数・充実のサポートで安心です。

あわせて読みたい

【消費者庁・金融庁提供】暗号資産投資に関する注意喚起

- 消費者庁提供

→暗号資産にご注意ください 注意喚起 詐欺 詳細版 (caa.go.jp) - 金融庁提供

→無登録で暗号資産交換業を行う者の名称等について - 警察庁提供

→暗号資産(仮想通貨)に関するトラブルにご注意ください! - 国税庁

→仮想通貨の税務上の取扱い-現状と課題- - デジタル庁

→Web3.0 研究会報告書~Web3.0 の健全な発展に向けて~ - 経済産業省

→ブロックチェーンのイノベーションに対する価値とグローバルな視点で推進のための注力すべきこと - 日本銀行

→暗号資産(仮想通貨)とは何ですか?

- 国民生活センター

→暗号資産に関する消費者トラブル - 政府広報オンライン

→暗号資産の「必ずもうかる」に要注意!マッチングアプリやSNSをきっかけとしたトラブルが増加中 - 日本暗号資産取引業協会(JVCEA)

→暗号資産に関するトラブルにご注意ください!