SBI経済圏とは、SBI証券のクレカ積立などを利用しながら、お得にポイントが貯められる経済圏です。

投資しながらポイントが貯まってお得な反面、関連付けられる銀行が多いため、「複雑でわかりにくい」と感じている人もいるのではないでしょうか。

そこで本記事ではSBI経済圏のメリットやデメリット、ほかの経済圏との比較まで徹底解説します。

この記事の信頼性|実際に三井住友カード(NL)を保有しています

この記事の執筆者は三井住友カード(NL)を発行しており、実際の券面画像は以下のとおりです。

SBI証券でクレカ積立も実践しています。

実際に使っている当事者だからこそ語れる口コミ・評判を公開します。

💡お得情報を無料でGET

いろはにマネーに無料登録すれば、Amazonギフト券がもらえるサービス一覧がメールで届く!

登録は無料・メールアドレスだけでOK👌いろはにマネー会員限定のプレゼントキャンペーンも。

[signup-form]

SBI経済圏とは?

SBI経済圏は、三井住友グループとSBIグループが共同となった経済圏です。

「楽天経済圏」や「PayPay経済圏」などお得に生活できる経済圏はいくつかありますが、その中でもSBI経済圏はクレカ投資でポイントが貯まりやすいのが特徴です。

将来に備えて資産形成を始めたい人にピッタリの経済圏だワン!

SBI経済圏の、主なサービスは以下のとおり。

| 金融サービス | SBI経済圏 |

|---|---|

| 証券会社 | SBI証券 |

| クレジットカード | 三井住友カード |

| 銀行 | 三井住友銀行(Olive) |

| ネット銀行 | SBI新生銀行 住信SBIネット銀行 |

| 貯まるポイント | Vポイントなど |

SBI経済圏ではクレカ積立やクレジットカード決済、預金残高などに応じてVポイントが貯まります。

貯まったポイントは1P=1円分としてお買い物やANAマイル交換、クレカの利用金額に充当することも可能。

2024年春以降VポイントとTポイントが統合されることが決定しており、SBI経済圏は今後さらに拡大すると考えられます。

VポイントからTポイントへの等価交換も始まっているため、Tポイントユーザーは今後の動きに注目しましょう。

SBI経済圏のメリット

SBI経済圏のメリットはなんだろう?

いくつかある経済圏の中から、SBI経済圏を選ぶメリットは以下のものが挙げられます。

SBI経済圏のメリット

- クレカ積立の還元率が高め

- 対象のコンビニ・飲食店でポイントアップ特典がある

- 三井住友銀行Olive開設で本支店ATM手数料、振込手数料が無料

- 投資信託の残高に応じてポイントが貯まる

- SBI新生銀行とSBI証券の紐づけで、普通預金金利が年0.1%にアップ

SBI経済圏ではクレカ積立のほか、対象のコンビニや飲食店の利用でも効率良くポイントが貯まります。

三井住友銀行の「Olive」を開設すれば、今の資産やクレカの利用明細をスマホから総合的に管理できますよ。

Oliveのキャンペーン特典により、現在は振込手数料が回数無制限で無料だワン!

SBI証券で積み立てた投資信託の残高に応じてVポイント還元も受けられるため、モチベーションも維持しやすいでしょう。

SBI経済圏のデメリット

SBI経済圏のメリットを解説しましたが、反対に以下のデメリットもあります。

SBI経済圏のデメリット

- お得な携帯会社がない

- 銀行が多くて複雑

- 三井住友銀行を使わない人はOliveの特典を受けにくい

- クレカの基本の還元率が低い

SBI経済圏は楽天経済圏など大手と比べ新しいサービスのため、規模がやや小さめです。

経済圏は携帯会社とセットになっていることが多いですが、SBI経済圏は今のところ連携できる携帯会社はありません。

また、三井住友銀行・SBI新生銀行・住信SBIネット銀行が対応しているため、「どれを選べばわからない」と迷ってしまう可能性も。

結論から言うと、銀行を選ぶならまずは三井住友銀行を開設し、必要ならほかの銀行も検討すると良いでしょう。

三井住友銀行口座をすでに持っている人は、そのままSBI経済圏で利用できるよ!

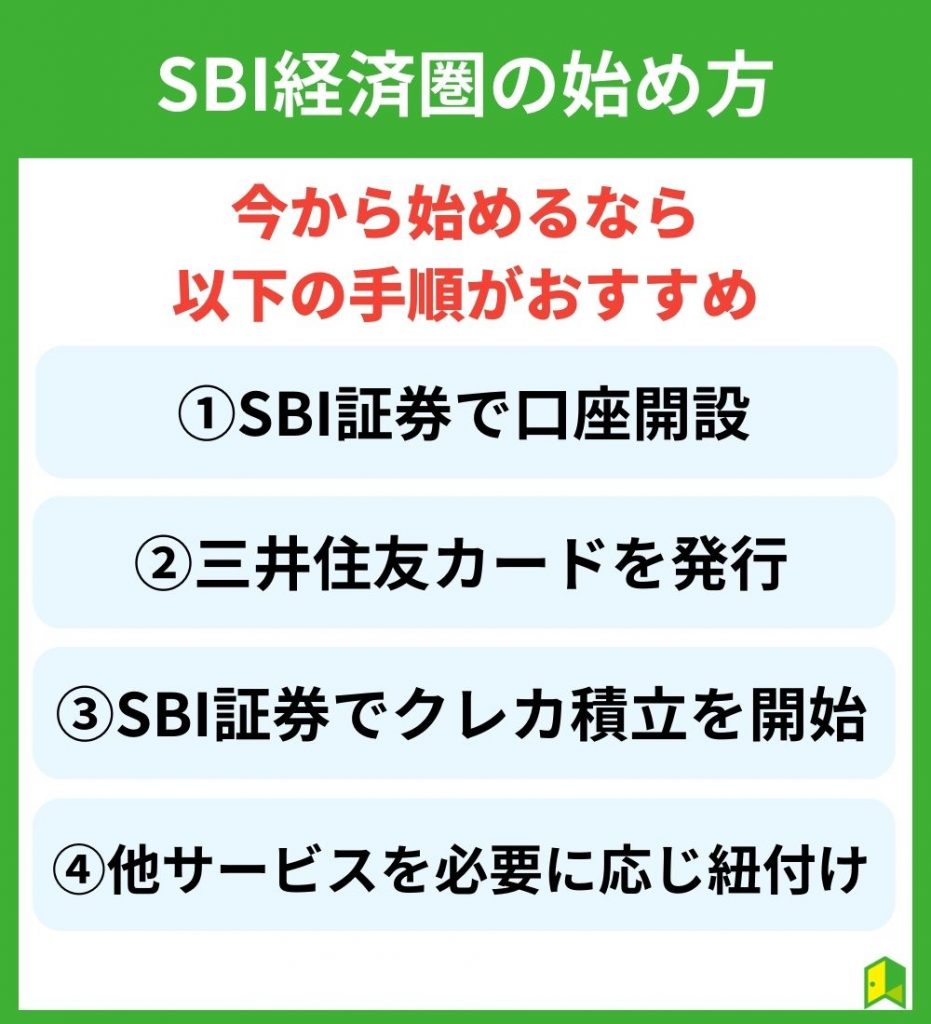

SBI経済圏の始め方

SBI経済圏を始めるなら、まず何をしたらいい?

SBI経済圏を始める効率的な手順は、以下をご覧ください。

- SBI証券で口座開設する

- 三井住友カードを発行する

- SBI証券でクレカ積立を開始する

- ネット銀行、Oliveなど必要に応じて紐付ける

SBI経済圏はまず三井住友カードを発行し、SBI証券でクレカ積立から始めれば基本的に間違いはないでしょう。

SBI証券口座開設と三井住友カードの発行は、順番が逆になっても、同時に手続きを進めても問題はありません。

SBI証券口座開設は最短でも1~3日かかるから、早めに手続きしよう!

クレカ積立に慣れてきたら、ネット銀行やOliveなどを必要に応じて付け加えれば利便性が上がりますよ。

ちなみに三井住友銀行のOliveに付帯する「Oliveフレキシブルペイ」でもクレカ積立ができますが、使い方がやや複雑です。

Oliveに関しては後ほど解説しますが、わかりにくいと感じた人は、最初は普通のクレジットカードである「三井住友カード」を選ぶことをおすすめします。

三井住友銀行口座をすでに保有している人は、Oliveフレキシブルペイから始めてもいいワン!

クレカ積立の付与率はカードの種類によって異なり、0.5%~5.0%となります。

ただ使い方によってはクレカの維持費が発生する場合もあるため、自分に合うものを選びましょう。

【必携】SBI経済圏におすすめのクレジットカード

SBI経済圏で必携とも言えるのが、三井住友カードです。

三井住友カードは種類がたくさんありますが、その中で特におすすめは以下の3枚です。

| カード名 | 年会費 | 付与率 |

|---|---|---|

| ①三井住友カード(NL) | 永年無料 | 通常:0.5% クレカ積立:最大0.5% |

| ②三井住友カード ゴールド(NL) | 5,500円(税込) *条件達成で無料 | 通常:0.5% クレカ積立:最大1.0% |

| ③三井住友カード プラチナプリファード | 33,000円(税込) | 通常:1% クレカ積立:5.0% |

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

上記のクレカは年会費やクレカ積立のポイント付与率が異なります。

一番おすすめは5.0%付与の「三井住友カード プラチナプリファード」ですが、33,000円(税込)の年会費分ポイントを貯めるには、毎月5万円のクレカ積立と年間30万円以上のクレジット決済が必要です。

負担の少ないクレカで始めたい人は「三井住友カード(NL)」「三井住友カード ゴールド(NL)」を選びましょう。

それぞれのクレカを、詳しく解説するよ!

三井住友カード(NL)

| 年会費 | 永年無料 |

| 通常還元率 | 0.5% |

| クレカ積立 | 最大0.5% |

| ブランド | Visa/Mastercard |

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

三井住友カード(NL)は年会費無料で持てるナンバーレスカードで、クレカ積立やお買い物で0.5%分のポイントが貯まります。

月に5万円クレカ積立をしたら、250ポイント貯まるね!

さらにスマホのVisaのタッチ決済で利用すると、対象コンビニ・ファーストフード・ファミレスなどで最大7%ポイント還元(※)にアップ。

ふだんのお買い物やお食事が、お得になりますよ。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

表裏ともカード番号が印字されていないため、街中で盗み見される心配もないでしょう。

維持費がかからないため、クレカ積立を始めてみたい人や、クレジットカードを初めて持つ人にもおすすめです。

実際に使ってみました

著者も実際に三井住友カード(NL)を発行してみました。

シンプルなナンバーレスで、男性も女性も違和感なく持てるデザインはとても気に入っています。

カラーはグリーン・シルバーのほか、新登場のオーロラも選べるよ!

大手銀行が発行する安心感があり年会費無料で持てるため、多くの方に幅広くおすすめできます。

スマホ申し込みなら最短10秒の即時発行(※1)にも対応しており、すぐに積み立てを始めたい人も安心ですよ。

※1 即時発行ができない場合があります。

男性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:4 会員サイト・アプリ:3 サービス対応:4

|

\キャンペーン実施中/

三井住友カード(NL)は年会費永年無料!

申し込み後すぐに使える「即時発行」を受付中。

※即時発行ができない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) *年間100万円以上ご利用で翌年以降永年無料 |

| 通常還元率 | 0.5% |

| クレカ積立 | 1.0% |

| ブランド | Visa/Mastercard |

出典:三井住友カード

三井住友カード ゴールド(NL)はお買い物での還元率は0.5%ですが、クレカ積立では1.0%分のVポイントが貯まります。

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

月に5万円積み立てた場合500ポイント付与となり、一般の三井住友カード(NL)の2倍です。

年間100万円以上利用すれば、5,500円(税込)の年会費が翌年以降永年無料に。

さらに毎年100万円すれば1万円相当のボーナスポイントがもらえるため、実質還元率は1.5倍となります。

条件を満たせば年会費無料で持てて、1.5%分もポイントが貯まるコスパ抜群のクレカだワン!

空港ラウンジ無料などのゴールド特典も付帯するので、飛行機をよく利用する人も安心です。

実際に使ってみました

著者も実際に三井住友カード ゴールド(NL)を保有し、SBI証券のクレカ積立に利用しています。

本体なら年会費が5,500円(税込)かかりますが、発行した初年度に年間100万円利用したので今は無料です。

年会費無料でもクレカ積立で1.0%付与、さらに100万円決済に使えばボーナスポイントがもらえるため魅力たっぷりのゴールドカードだと思います。

5,500円(税込)を毎年払い続けるとなかなかの大金になるから、できれば無料で持つのがおすすめだワン!

でも、年間100万円も使うかわからないよ。

年間100万円と聞くと難しく感じるかも知れませんが、毎月の支払いを三井住友カード ゴールド(NL)に集中すれば意外に簡単でした。

必要ないものを購入する必要なく、生活費や公共料金、税金などを支払えば無理なく年間100万円を達成できます。

実際に100万円修行を達成した方法は、「三井住友カード ゴールド(NL)で100万円修行10選!無理しないで出来る裏ワザ・実際の方法も紹介」にまとめたのでぜひ参考にしてください。

\キャンペーン実施中/

新規入会&条件達成で最大8,000円相当プレゼント!

期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

②新規入会&1万円毎の利用で最大3,000円相当のVポイント

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード プラチナプリファード

| 年会費 | 33,000円(税込) |

| 通常還元率 | 1.0% |

| クレカ積立 | 5.0% |

| ブランド | Visa |

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

三井住友カード プラチナプリファードは、ポイント還元に特化したプラチナカードです。

SBI証券のクレカ積み立てでは、業界最高水準の5.0%相当もVポイントが貯まります。

毎月5万円積み立てると2,500ポイント、年間で3万ポイントも貯まるので、年会費の元が取りやすいでしょう。

さらに年間100万円利用ごとに1万円相当のボーナス特典もあり、毎年最大4万ポイントまで付与されます。

年間で400万円決済に利用すれば、翌年度ボーナスが4万ポイントもらえるワン!

集中して資産形成したい人や、年間の決済額が多い人は、三井住友カード プラチナカードプリファードがおすすめです。

さらに詳しくは、「三井住友カード プラチナプリファードのメリットと注意点!損益分岐点や審査も徹底解説」の記事で解説しています。

\キャンペーン実施中*/

新規入会&条件達成で最大29,600円相当プレゼント(2024/11/1~2025/2/2)

さらにSBI証券のクレカ積立で積立額の最大3.0%のポイント付与も。

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

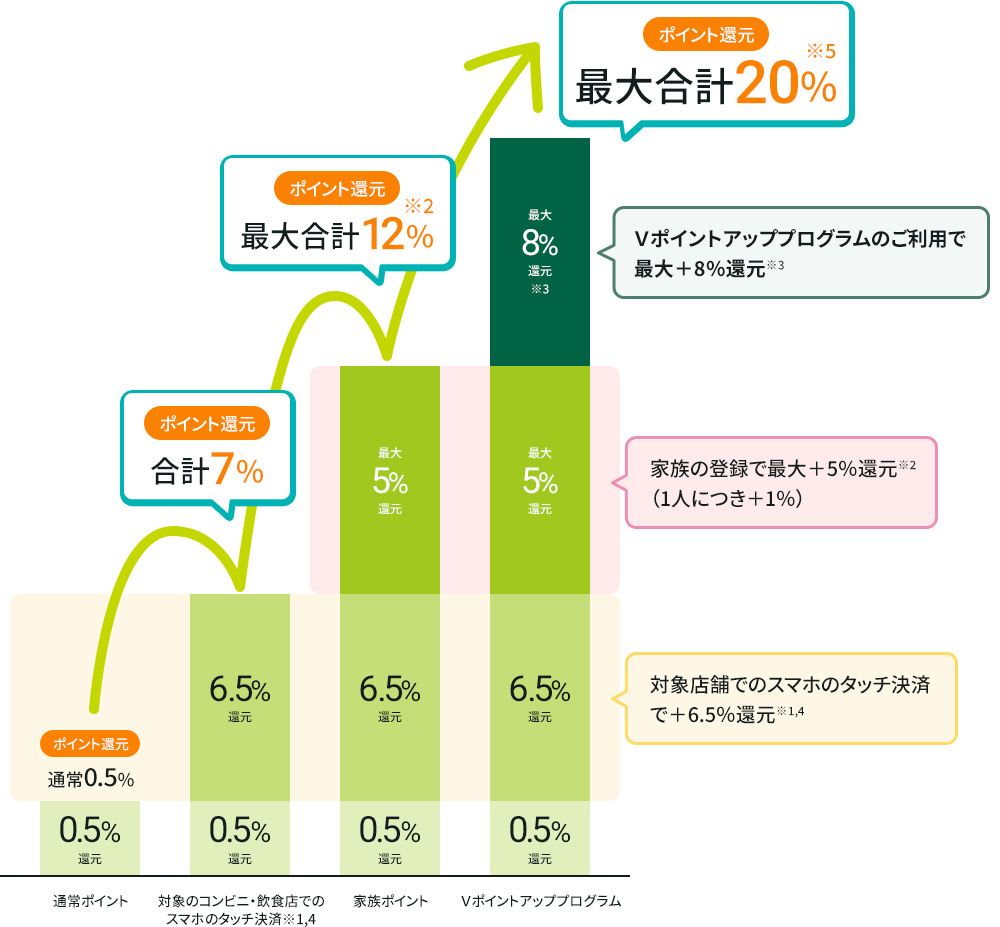

【共通特典】対象店舗で最大7%ポイント還元

SBI証券のクレカ積立におすすめの3枚を紹介しましたが、全てのクレカ共通で対象のコンビニ・飲食店などで最大7%ポイント還元(※)を受けられます。

具体的な還元率は以下のとおり。

| 決済方法 | 還元率 |

|---|---|

| 通常のクレカ決済 | 0.5% |

| スマホのVisaのタッチ決済 | +6.5% |

スマホでVisaのタッチ決済で利用すると、6.5%分の特典が加算され、最大の7%ポイント還元となります。

そのほかの方法だと還元率が下がるため注意してください。

Google PayやApple Payに対応した端末が必要だワン!

なおアンドロイド端末の人は、MastercardブランドでGoogle Payが利用できないため、Visaブランドを選ぶ必要があります。

特典を受けられる対象店舗は、以下の店舗です。

三井住友カード(NL)のポイントアップ対象店舗

セイコーマート、セブン‐イレブン、ポプラ、ローソン、マクドナルド、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司等

上記店舗のほか、2023年10月以降はミニストップとモスバーガーも対象となります。

対象のコンビニや飲食店を利用する際は、三井住友カードのスマホのタッチ決済がおすすめです。

💡お得情報を無料でGET

いろはにマネーに無料登録すれば、Amazonギフト券がもらえるサービス一覧がメールで届く!

登録は無料・メールアドレスだけでOK👌いろはにマネー会員限定のプレゼントキャンペーンも。

[signup-form]

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Oliveなら対象サービスで最大20%ポイント還元

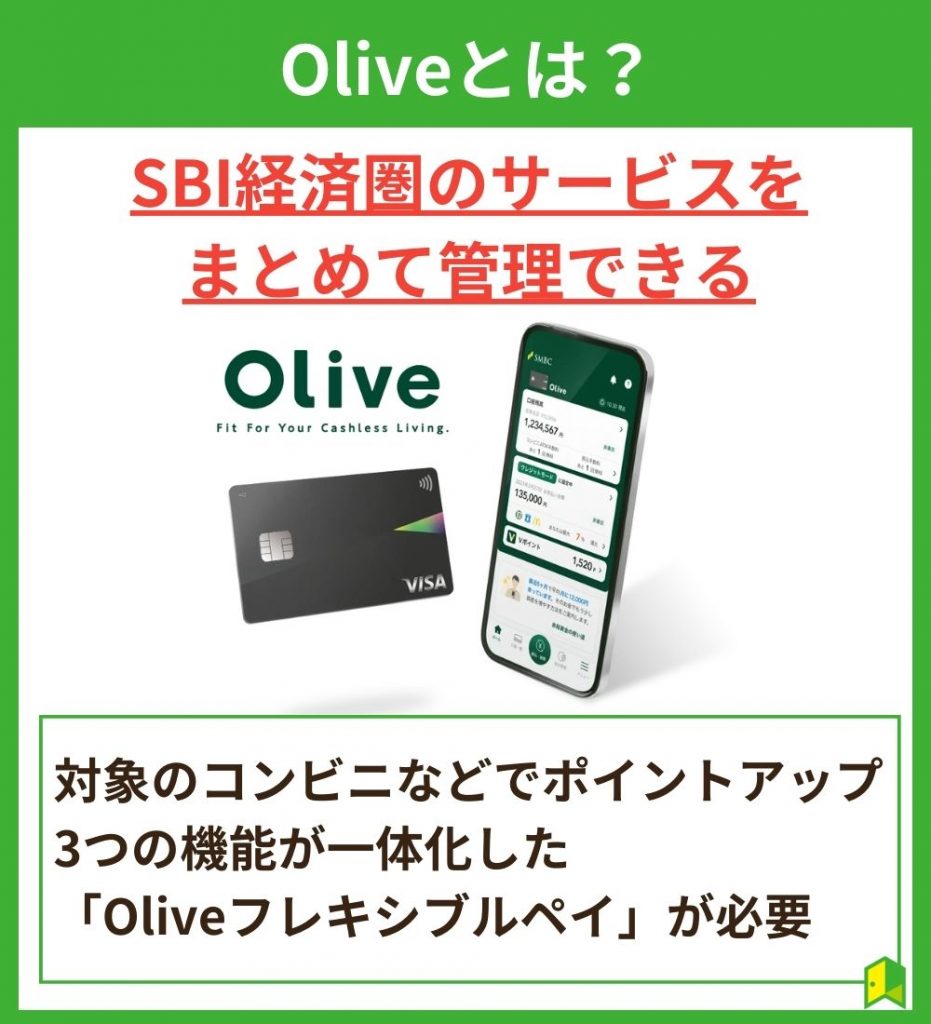

Oliveとは三井住友グループの口座やクレカ、SBI証券の資産などを一括化して管理できるオンラインサービスです。

Oliveアカウントを開設すれば、条件達成で対象のコンビニ・飲食店の利用で最大20%ポイント還元を受けられます。

対象のコンビニ・飲食店のスマホのタッチ決済で最大7%(※)、家族と一緒に使えば「家族ポイント」で最大5.0%が加算。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

さらに以下の「Vポイントアッププログラム」により最大8%が貯まります。

| 対象サービス | 還元率 | 条件 |

|---|---|---|

| 選べる特典 | +1% | ・Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| アプリログイン | +1% | ・Oliveアカウントを開設し、三井住友銀行アプリまたはVpassアプリへ月1回以上ログイン |

| 住宅ローン | +1% | ・Oliveアカウントに住宅ローンの契約があること |

| SBI証券 | 最大2% | ・当月の投資信託の買付1回以上で+0.5% ・当月の国内株式または米国株式の取引1回以上で0.5% ・当月末のNISA/つみたてNISA口座の保有資産評価額が30万円以上で+1% |

| SMBCモビット | 最大+1% | ・SMBCモビットを契約し、Oliveアカウント口座を支払い方法に登録して利用 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」でVitalityステータスに応じてポイントアップ |

全て達成は難しいけど、「アプリログイン」「選べる特典」なら簡単に毎月+2%だワン!

なお、Oliveアカウントを解説するためには、以下の「Oliveフレキシブルペイ」の発行が必要です。

「Oliveフレキシブルペイ」は、クレジット・デビット・ポイントカードの3つの機能が一体化したカードで、積立にも利用できます。

クレカ積立の付与率は、先ほど紹介した三井住友カード3種類と同様に、「一般」が0.5%、「ゴールド」が1.0%、「プラチナプリファード」が5.0%となります。

三井住友銀行をメインに使う人や、最大20%ポイント還元を受けたい人は、Oliveフレキシブルペイを検討しましょう。

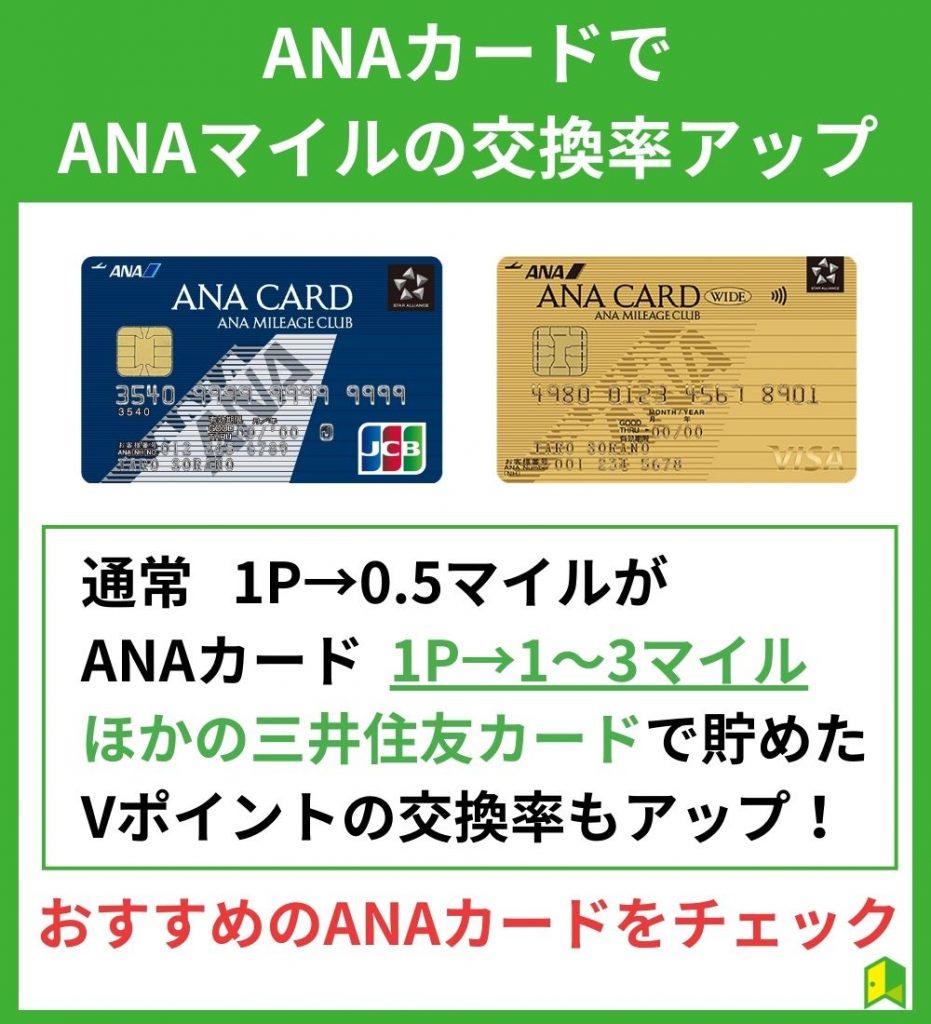

ANAカードがあればANAマイルの交換率アップ

ANAマイルを貯めている人は、Visa・MastercardブランドのANAカードを発行すれば、貯まったポイントをお得にANAマイルに交換できます。

具体的な交換率レートは以下をご覧ください。

| クレカの種類 | 交換率 |

|---|---|

| ANAプラチナカード | 1ポイント→3マイル |

| ANAゴールドカード | 1ポイント→2マイル |

| ANA一般カード | 1ポイント→1マイル |

| ANAカード会員 (他クレカで貯めたポイント) | 1ポイント→0.6マイル |

| ANAカード会員以外 | 1ポイント→0.5マイル |

通常はVポイントからANAマイルに交換すると1P→0.5マイルにしかなりませんが、ANAカードで貯めたVポイントなら1P→1~3マイルの高い交換率となります。

さらに三井住友カードが発行するVisa・MastercardブランドのANAカード(ANA銀聯、ANAコーポレートカードを除く)を持っているだけで、ほかで貯めたVポイントも1P→0.6マイルにアップ。

ANAマイルをたくさん貯めたい人は、VisaまたはMastercardブランドのANAカードを持っておくと良いでしょう。

JCBはVポイントの対象外だから、Visa・Mastercardのどちらかを選ぶワン!

持ちやすいANAカードは、以下の2種類です。

| カード名 | 年会費 | 還元率 |

|---|---|---|

| ①ANAカード 一般カード | 2,200円(税込) | 0.5% |

| ②ANA ワイドゴールドカード | 15,400円(税込) | 1% |

ANAカードについて詳しく知りたい人は、「ANAカードのおすすめ12選!マイル還元率や特典・年会費を徹底比較!」も読んでみましょう。

ANAカード 一般カード

| 年会費 | 2,200円(税込) |

| 還元率 | 0.5% |

| ボーナスマイル | 搭乗:10% 継続:1,000マイル |

| 付帯保険 | 海外旅行:最高1,000万 国内航空:最高1,000万 |

| 公式サイト | https://www.smbc-card.com/ |

ANA Visa/Mastercard 一般カードは、基本となる持ちやすい価格帯のANAカードです。

年会費は2,200円(税込)ですが、毎年継続ボーナスとして1,000マイルもらえるため、コスパ抜群のANAカードと言えます。

1年間一度も飛行機に乗らなくても、カードを更新すれば1,000マイルもらえるワン!

クレジット決済などで貯まったVポイントは1ポイント=1マイルとして交換できますが、年間6,600円(税込)の移行手数料を支払えば交換率が2倍に。

ANA航空券の購入では、100円=1.5マイル相当を貯められます。

年会費が安いため、クレカ積立で貯まったVポイントの交換率を上げる目的で保有しても良いでしょう。

\日々の生活でマイルが貯まる/

普段のお買い物で200円ごと1マイル貯まる!

入会時・毎年のカード継続時にボーナスマイルがもらえます。

ANA ワイドゴールドカード

| 年会費 | 15,400円(税込) |

| 還元率 | 1% |

| ボーナスマイル | 搭乗:25% 継続:2,000マイル |

| 付帯保険 | 海外旅行:5,000万円 国内航空:5,000万円 国内旅行:5,000万円 |

| 公式サイト | https://www.smbc-card.com/ |

ANA Visa/Mastercard ワイドゴールドカードは、ANAのハイステータスな特典が付帯した上位カードです。

クレジット決済で貯まったポイントは、移行手数料を支払わなくても1P→2マイルとして高いレートで交換可能。

エコノミークラスで予約しても、ビジネスクラスのカウンターでチェックインできるため、混雑時も長い列に並ぶ必要がなくなります。

最大5,000万円の旅行保険が付帯しており、旅行や出張で飛行機をよく利用する人にもおすすめです。

毎年更新で、2,000マイルのボーナスがもらえるワン!

SBI証券のクレカ積立にも対応していますが、付与率が0.5%と低いため、三井住友カード ゴールド(NL)などを利用するほうが良いでしょう。

気になる人は、ANAのゴールドカードを詳しく比較した「ANAカードのゴールドカードの特典を比較!年会費・マイル還元率などメリットや特徴を解説」の記事もぜひ参考にしてください。

\空でも陸でもマイルが貯まる!/

100円のお買い物ごとに1マイル。

ANAカード(ワイドゴールド)を使ってお得にマイルを貯めよう!

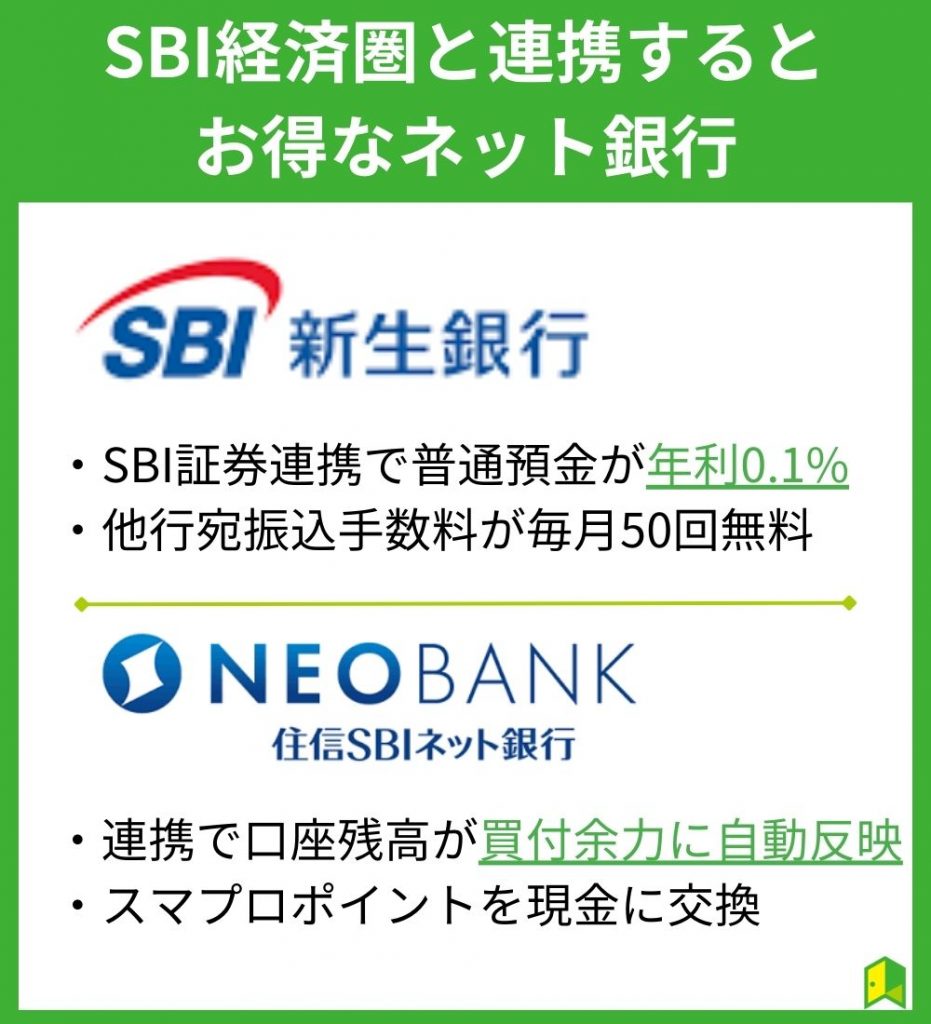

SBI経済圏と連携するとお得なネット銀行

SBI証券は対象のネット銀行と連携すると、資金の移動が簡単になるだけでなく、普通預金金利アップなどの特典を受けられます。

SBI経済圏は三井住友銀行でVポイントが貯まりますが、さらに使いこないしたい人は、以下のネット銀行の連携がおすすめです。

SBI経済圏でお得なネット銀行

名前が似ていてややこしいけど、上記の2社は全く別の銀行だワン!

なお、上記の2社を同時に連携することはできないので、それぞれの特徴を比較して自分に合う方を利用しましょう。

SBI新生銀行

| 普通預金金利 | 0.001%〜0.1% |

| 定期預金金利 | 0.05%〜1% |

| ATM手数料 | 無料 *一部銀行ATMなら110円 |

| 他行への振込手数料 | 75円~214円 *最大50回まで無料 |

| 公式サイト | https://www.sbishinseibank.co.jp/ |

SBI新生銀行はもともと新生銀行という名前でしたが、SBIの子会社となり2023年1月に社名変更してできた銀行です。

SBI証券と連携する「SBI新生コネクト」に登録するだけで、最高ランクの「ダイヤモンドステージ」となり、普通預金金利が通常の100倍である0.1%に。

連携するだけで金利が100倍になるなんて、かなりお得ね!

金利を重視する人は、SBI新生銀行がおすすめです。

さらにネットからの他行宛振込手数料が毎月50回無料、取引に応じて毎月最大500円のキャッシュバックといった特典も。

新規開設特典も受けられるので、気になる人は公式サイトから確認してみましょう。

\最大31,000円をプレゼント/

SBI新生銀行の口座開設+条件達成で

最大31,000円をプレゼント!複雑な条件一切なし!

住信SBIネット銀行

| 普通預金金利 | 0.001%〜0.01% |

| 定期預金金利 | 0.02% |

| ATM手数料 | 110円 *最大20回まで無料 |

| 他行への振込手数料 | 145円 *最大20回まで無料 |

住信SBIネット銀行は、三井住友銀行とSBIグループが共同で運営するネット銀行です。

SB証券と連携する「SBIハイブリッド預金」により、口座残高が買付余力に自動反映され、その都度入金する手間が省けます。

また住信SBIネット銀行で両替すれば、米国株購入時の為替手数料も安く抑えられますよ。

為替手数料については「SBI証券と住信SBIネット銀行の連携メリットは?米国株投資のコストを抑えよう!」で解説しているワン!

年金受取や外貨預金残高などでスマプロポイントが貯まり、現金やJALマイルに交換できる特典も。

普通預金金利は0.01%と一般的ですが、利便性を重視するなら住信SBIネット銀行がおすすめです。

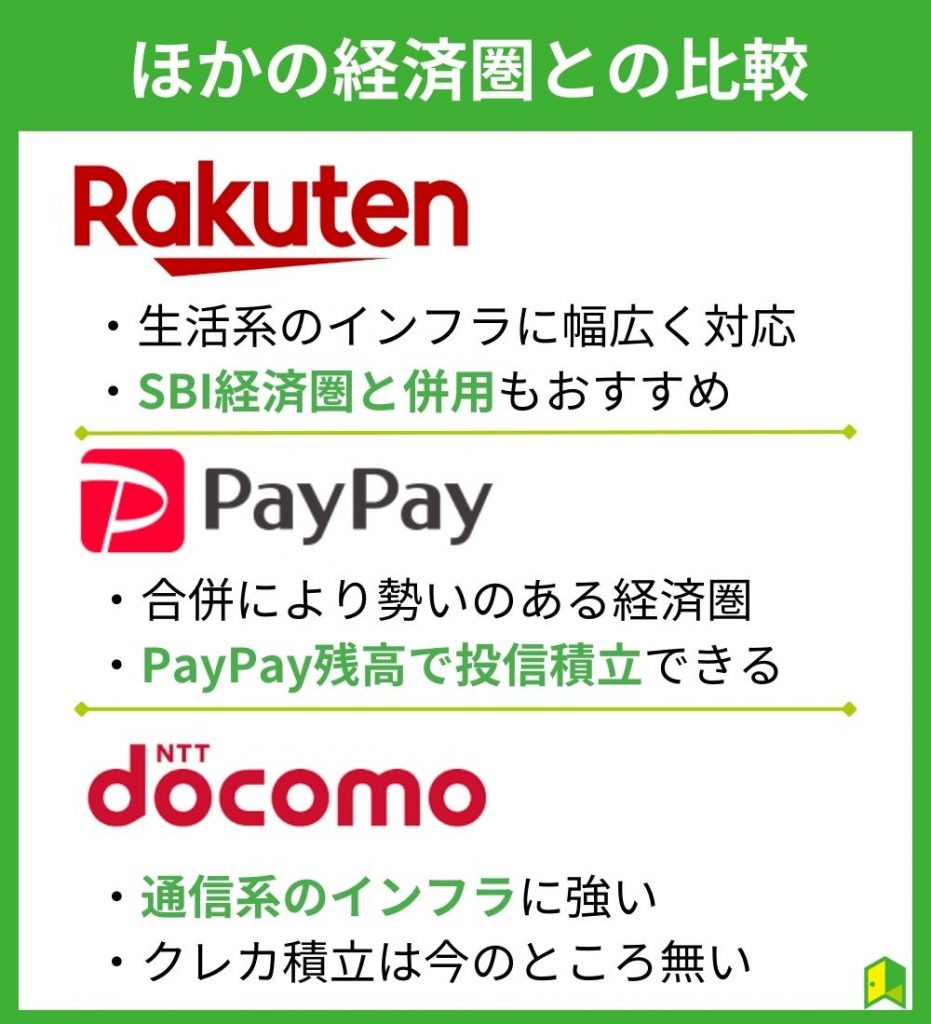

SBI経済圏とほかの経済圏の比較

SBI経済圏と、ほかの経済圏に違いはあるのかな?

SBI経済圏と、他社の大手経済圏のサービス内容を比較してみました。

1つの経済圏でまとめると利便性が上がりますが、お使いのサービスや携帯会社などによっては、うまく使い分けるのもおすすめです。

それぞれの内容の違いを、ここで確認してみてくださいね。

▼1分で分かる動画

楽天経済圏との比較

楽天経済圏とSBI経済圏のサービスの違いは、以下のとおりです。

| サービス | 楽天経済圏 | SBI経済圏 |

|---|---|---|

| 銀行 | 楽天銀行 | 三井住友銀行など |

| 証券会社 | 楽天証券 | SBI証券 |

| 通信 | 楽天モバイル 楽天ひかり | ー |

| クレジットカード | 楽天カード | 三井住友カードなど |

| 決済 | 楽天ペイ | Oliveフレキシブルペイ |

| ECサイト | 楽天市場 | ー |

| ふるさと納税 | 楽天ふるさと納税 | ー |

| 電気 | 楽天でんき | ー |

楽天経済圏のサービスは幅広く、楽天市場や楽天モバイルなど多くのサービスを展開しています。

対してSBI経済圏にはECサイトや通信サービスがなく、生活インフラをまとめるのは難しいでしょう。

ですがクレカ積立の還元率はSBI経済圏の方が良く、三井住友カード プラチナプリファードなら最大5.0%となります。

楽天のサービスを使う人は、SBI経済圏と併用するのがおすすめです。

SBI経済圏はまだ新しいから、今後の拡大が期待されるワン!

あわせて読みたい:楽天経済圏とは?ポイントはお得なの?メリット・デメリットや始め方まで徹底解説

PayPay経済圏との比較

QRコード決済大手「PayPay」の経済圏と、SBI経済圏の比較は以下のとおりです。

| サービス | PayPay経済圏 | SBI経済圏 |

|---|---|---|

| 銀行 | PayPay銀行 | 三井住友銀行など |

| 証券会社 | PayPay証券 | SBI証券 |

| 通信 | ソフトバンク ソフトバンク光 ワイモバイルなど | ー |

| クレジットカード | PayPayカード | 三井住友カードなど |

| 決済 | PayPay | Oliveフレキシブルペイ |

| ECサイト | ヤフーショッピング | ー |

| ふるさと納税 | ヤフーのふるさと納税 | ー |

| 電気 | ソフトバンクでんき | ー |

大手携帯会社ソフトバンクやLINE・ヤフーと合併し、勢いを増しているPayPay経済圏。

ヤフーショッピングやソフトバンク光・ふるさと納税など、生活に必要なサービスは一通りそろっています。

大手同士が合併してできた、とても大きな経済圏だね!

ですがPayPay証券のクレカ積立はまだ始まって日が浅く、PayPay残高積み立てで0.5%、クレジット積み立てなら0.7%と付与率は控えめです。

PayPayやソフトバンクのスマホを使う人は、PayPay経済圏とSBI経済圏を使い分けると良いでしょう。

ドコモ経済圏との比較

最後に、ドコモ経済圏とSBI経済圏を比較した結果は以下のとおりです。

| サービス | ドコモ経済圏 | SBI経済圏 |

|---|---|---|

| 銀行 | 三菱UFJ銀行 | 三井住友銀行など |

| 証券会社 | マネックス証券 SMBC日興証券(日興フロッギー) | SBI証券 |

| 通信 | ドコモ ドコモ光 ahamoなど | ー |

| クレジットカード | dカード | 三井住友カードなど |

| 決済 | d払い | Oliveフレキシブルペイ |

| ECサイト | dショッピングなど | ー |

| ふるさと納税 | ふるさとチョイス | ー |

| 電気 | ドコモでんき | ー |

ドコモ経済圏は携帯会社シェア1位のドコモが中心となっており、通信インフラに強いのが特徴です。

最近ではマネックス証券との業務提携や、三菱UFJ銀行と協働する「dスマートバンク」など、金融の分野にも力を入れています。

ただしドコモ経済圏では今のところ、クレカ積立サービスはありません。

ドコモのサービスやd払いを使っている人は、SBI証券でクレカ積立と併用すると良いでしょう。

ドコモユーザーは、利用料金の10%が還元される「dカード GOLD」がおすすめだよ!

SBI経済圏に関するよくある質問

SBI経済圏について、もっとよく知りたい!

SBI経済圏について、よくある質問をまとめました。

SBI経済圏と楽天経済圏と併用してもいい?

楽天関連サービスを利用する人は、SBI経済圏と楽天経済圏を併用しても良いでしょう。

SBI経済圏はSBI証券、楽天経済圏は楽天証券をそれぞれ利用できます。

どちらの証券会社が良いか迷う人は、「SBI証券と楽天証券どっちがおすすめか18項目で徹底比較!つみたてNISAはどっちが良い?」で比較してくださいね。

経済圏を併用すれば、それぞれのいいとこ取りができるワン!

SBI証券はPayPay経済圏でもお得?

SBI証券とPayPay経済圏は、残念ながら関係がありません。

ですがPayPayとSBI証券はそれぞれ違った特徴があるため、併用することで両方のメリットを受けられます。

PayPay経済圏も、PayPay残高などから投信積立できるよ!

SBI経済圏を利用するならOliveの入会は必要?

SBI経済圏は、SBI証券口座と三井住友カードがあれば問題なく利用できます。

Oliveは絶対必要ではないので、焦って入会する必要はないでしょう。

SBI経済圏に慣れてから、Oliveの入会を検討しても遅くないのでご安心ください。

三井住友銀行をメインで利用する人は、Oliveの入会がおすすめだワン!

三井住友カード仲介口座は必要?

「三井住友カード仲介口座」とは、三井住友カードを経由して開設したSBI証券口座です。

国内株式現物取引の手数料に対して3%相当のVポイントが貯まりますが、2023年9月30日よりSBI証券で「ゼロ革命」が始まったため、メリットがかなり少なくなりました。

ゼロ革命により、ネットでの国内株式の現物・信用取引にかかる手数料が無料になったワン!

そのため「三井住友カード仲介口座」は絶対に必須ではありませんよ。

対象のコンビニ・飲食店のカード利用で+1.0%加算を受けられるので、必要な人は検討しましょう。

SBI経済圏でおすすめのふるさと納税は?

楽天経済圏の「楽天ふるさと納税」がありますが、SBI経済圏では特にメリットを受けられるふるさと納税サイトはありません。

ですが三井住友カード会員向けの「ポイントUPモール」を経由すれば、「さとふる」や「ふるさとチョイス」などでポイント加算を受けられます。

ふるさと納税するなら、ポイントUPモールを経由しようね!

SBI経済圏でスマホがお得な携帯会社は?

SBI経済圏では、特に関連のある携帯会社は今のところありません。

ですが通信料の安い格安スマホを利用すれば、節約したお金をSBI証券で投資することができます。

スマホ代を安くしたい人は、「格安スマホ(SIM)厳選15社おすすめ比較ランキング!」で、自分にピッタリの格安スマホを探してみましょう。

大手の携帯会社にこだわらなくても、スマホ代はお得になるワン!

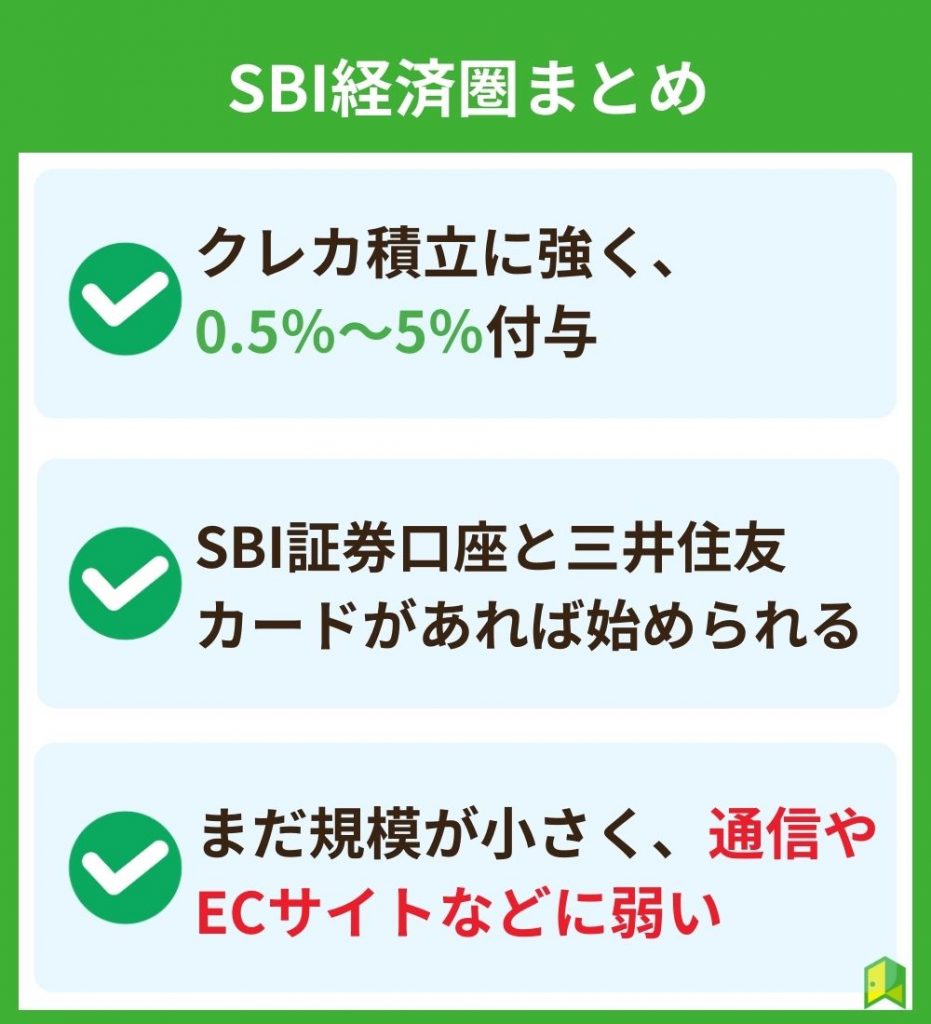

SBI経済圏まとめ

SBI経済圏に関して、よくわかった!

SBI経済圏の詳細や、他社の経済圏との比較も紹介しました。

最後にこの記事の重要な点を3つにまとめます。

- SBI経済圏はクレカ積立に強く、0.5%~5.0%付与を受けられる

- SBI証券口座と三井住友カードがあれば始められる

- まだ規模が小さく、通信やECサイトなどに弱いデメリットがある

SBI経済圏は複雑に感じるかも知れませんが、SBI証券口座と三井住友カードを用意すればすぐに始められます。

まだ新しい経済圏なので生活系インフラに弱い傾向があるため、楽天経済圏やPayPay経済圏などと併用すると良いでしょう。

※ 商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]