・プラチナカードってどんな人が持っているの?

・発行しやすいおすすめのプラチナカードってあるんだろう?

このようなお悩みを解決します。

🔰いろはに結論

- プラチナカードは医師や弁護士だけでなく、会社員や公務員でも所有している!

- プラチナカードの審査には明確な収入の基準はない!

- 三井住友カード プラチナプリファードはプラチナカード初心者におすすめ!

クレジットカードの中でも、プラチナカードは一定の社会的なステータスを示すものとして憧れている方は多いのではないのでしょうか。

しかし、プラチナカードを持つためにはどんな条件があるのか、利用するにあたってのメリット・デメリットはどんなものなのか知りたい方も多いはず。

本記事では、プラチナカードを持っている人の特徴や、実際のプラチナカード保有者へのインタビューを中心に解説します。

プラチナカードは会社員や公務員でも持ってる!

プラチナカードを持っている人は一体どのような人たちなのでしょうか。

セゾンカードの調査によると、プラチナカードを持っている人はわずか1%という結果に。

このような結果を受けると、プラチナカードを持つ医者・弁護士・経営者などの高額所得者が多いように感じられます。

しかし実は、通常の会社員や公務員などの職業の人も多いと考えられています。

さらに海外出張の多い会社員などは、プラチナカードを持っている割合も高いワン!

このように考えると、プラチナカードを持つことに対するハードルはある程度下がったのではないでしょうか。

カードの審査に通過すれば誰でも保有できる

プラチナカードを持つにはカード会社での審査に通過する必要があるため、誰でも持てるわけではありません。

プラチナカードの審査を通過するには、一定の収入が必要であるといわれています。

申し込む際には必ず年収、勤務場所、勤務年数等、収入源の情報を細かく記載しますが、年収は自己申告制で記入をします。

それなら高い年収を書けば作りやすくなるんじゃない?

それは絶対にやってはダメだワン!

カード会社も長年プラチナカードの審査をしているプロです。

職業別、年齢別で収入の予測はある程度つきますので、虚偽の申請をしても調査で分かるので絶対にやめましょう。

さらにそれだけでなく、後に解説するクレジットヒストリー(クレヒス)も審査の対象として考慮されるといわれています。

プラチナカードを持っている人の年収

先にも解説した通り、プラチナカードの審査を通過するためには一定の収入が必要であるといわれています。

それでは、具体的に年収はどれくらい必要なのでしょうか。

明確な金額基準は公表されていない

実は具体的な金額基準はどのクレジットカード会社も公表していません。

JCBカードによると、年収の金額について以下のように言及しています。

クレジットカードの発行を申し込むと、カード会社による審査が行われます。審査はさまざまな情報をもとに行われますが、基準は公表されていないため「いくら以上の年収があればプラチナカードを発行できる」とは、明言できません。

また審査では、年収以外の要素も評価の対象とされます。そのため、年収が高くても、そのほかの条件で結果が左右される可能性もあります。

プラチナカードの年収目安はどのくらい?審査基準や条件を解説

このように、金額基準について公表はされておらず、尚且つ年収以外の要素も評価の対象になると書かれています。

じゃあ、具体的には何が評価対象になるの?

それはクレジットヒストリー(クレヒス)などの信用情報が最も重要視されていると考えられています。

特にクレヒスは評価を大きく左右するともいわれています。

クレジット・ヒストリーとは

クレジットヒストリーはクレジットカードやローンなどの利用履歴、またはそれに基づく信用情報のことです。

この信用情報の中には本人識別情報や契約の内容、支払い状況などが記録されています。

他社で使っているクレジット情報なども、加盟しているカード会社や金融機関にも共有され、審査基準に使われます。

プラチナカードを持つためにはクレヒスでのカードの使用履歴が大事であるということがわかります。

他にも、「家族構成」や「勤務先」などの属性情報も審査対象であるとされているワン!

安定継続収入のある人

そして、もう一つ重要視されるのが、安定継続収入があるかどうかです。

それってどういう意味なの?

意味としては読んで字のごとく、会社に勤めているなど発行者に安定した継続的な収入があるかを指しています。

極論収入が不安定で「80万、10万、60万」と収入が変動するより、毎月30万ずつ稼ぐ方がカードの審査では有利です。

プラチナカードを持つメリット・デメリット

出は審査に通過し、見事プラチナカードを手にすることが出来た場合、どのように使うべきでしょうか。

ここではプラチナカードを使用するメリット・デメリットについて解説していきます。

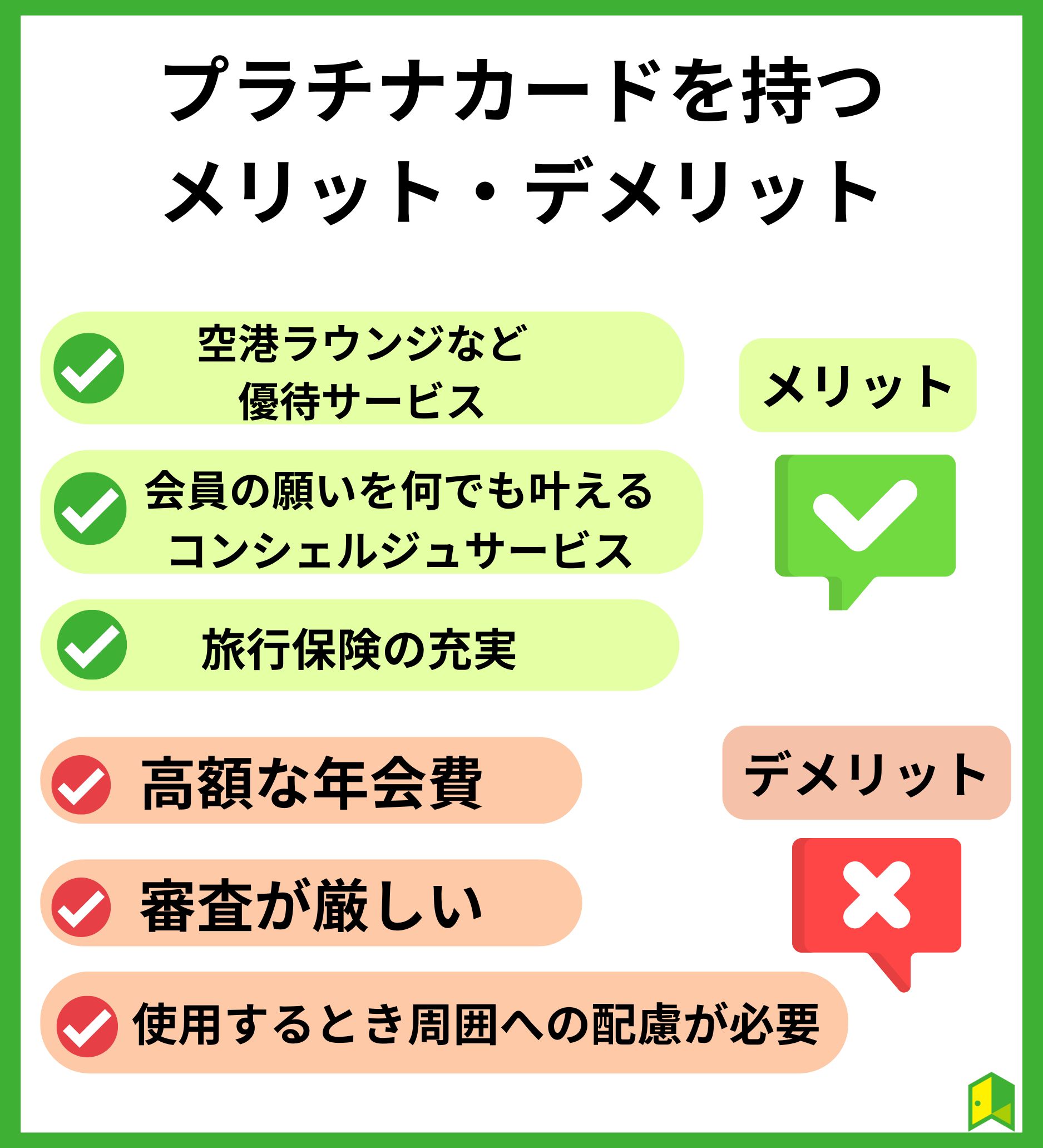

メリット3選

メリットは以下の3点が挙げられます。

- 様々なシーンでの優待サービス:空港ラウンジの利用はもちろん、高級レストランやホテルでの特別なサービスを受けられる。

- コンシェルジュサービス:目的に応じた最適なレストラン・旅行プランを探し出して、予約を代行してくれる。

- 旅行保険の充実:ゴールドカードよりもより手厚いサポートが展開されている。

プラチナカードを持つと、生活の様々なシーンでのラグジュアリーなサービスを受けることができます。

特にコンシェルジュサービスは各社ともに力を入れているサービスとして有名です。

会員の様々な要望を、国内海外問わず24時間365日、マンツーマンで手配してくれる夢のようなサービスとなっています。

ブランドによっては、ジェット機をチャーターをしてくれるところもあるんだって!

デメリット3選

デメリットは以下の3点が挙げられます。

- 高額な年会費:20,00~50,000円がほとんど。ブランドによっては15万円以上するカードもある。

- 審査が厳しい:家族構成等の属性情報やクレヒス等の信用情報が審査対象。明確な収入基準が不明。

- 使用するときに周囲へ注意を要する:TPOによって周囲からの印象に影響する。

一般カードやゴールドカードと比べて、高額な年会費という点でハードルが高そうだよね…。

保有コストは比較的高めであるものの、一部のプラチナカードではポイント還元で年会費を十分回収できる券種もあります。

例えば三井住友カード プラチナプリファードは、ポイント還元率も高めに設定されており、年会費の回収がしやすいカードとして人気です。

初めてなら「三井住友カード プラチナプリファード」がおすすめ

じゃあおすすめのプラチナカードって何があるのかな?

いろはにマネーがおすすめするのは、ポイント特化型のプラチナカードである三井住友カード プラチナプリファードです。

| 年会費 | 33,000円(税込) |

| 還元率 | 1% |

| ブランド | Visa |

| 付帯保険 | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 |

| 公式サイト | https://www.smbc-card.com/ |

そして、このカードがおすすめな理由は以下の3つ。

それぞれの魅力について確認していきましょう。

年会費3万円台で保有できる

高い年会費がネックになるプラチナカードですが、三井住友プラチナプリファードは比較的安い33,000円。

そしてポイントは最大4万ポイントまでもらえるため、使い方によっては年会費は実質無料になることもあります。

SBI証券のクレカ積立をすれば、毎月5万円まで最大3.0%相当のポイント付与も受けられるワン!

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

申込対象年齢が満20歳以上と広め

申し込み対象年齢が満20歳以上という点も魅力的です。

学生でも所持することができるので、一般的なプラチナカードと比べてかなりハードル低い印象が見られます。

一般的には「25歳以上」や「30歳以上」が対象年齢とされることが多いよ!

ポイント高還元で付帯保険が充実

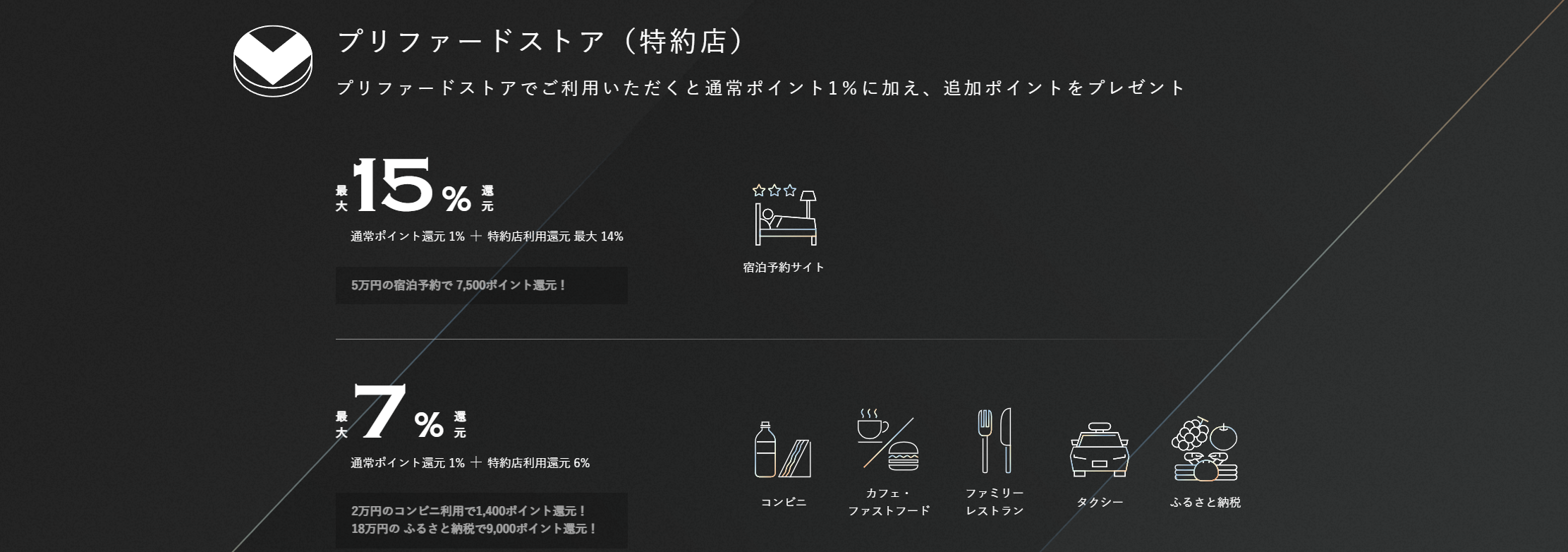

そしてこのカードの最大の魅力はポイント還元の高さにあります。

通常還元率が1%とプラチナカードとしては高めの還元率であり、年間で100万円使うごとにボーナスが1万ポイント貯まります。

さらに外貨でのショッピングでの利用額100円ごとに、プラス2%相当の還元がされます。

海外旅行でのお買い物でも活躍するカードです。

何よりも、三井住友カードプラチナプリファードを対象の特約店で利用すると、通常ポイントに加えて最大15%の追加ポイントをプレゼントされます。

宿泊予約サイトやレジャーを利用すると高還元されるのが特徴的です。

対象店舗は三井住友カードの公式サイトから確認できるワン!

そして、海外旅行での万が一に備えた海外旅行傷害保険が無料で付与されるのも特徴的です。

こちらは当該カードでのクレジット決済有無に関わらず、すべての項目が自動的に補償されます。

以下に補償内容と補償金額をまとめてみました。

| 補償内容 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 500万円 |

| 疾病治療費用 | 500万円 |

| 賠償責任 | 1億円 |

| 携行品損害 (免責3,000円) | 100万円 |

| 救援者費用 | 1,000万円 |

海外旅行を安心安全にお得に楽しめるカードなんだね!

【利用者に聞いた】プラチナプリファードの本音

いろはにマネー編集長の曽根原さんは、三井住友カードが発行する「Olive プラチナプリファード」の愛用者です。

プラチナカードを実際に使っていて、感じたことインタビューしてみました。

利用していて便利だと感じたこと

ポイントが沢山貯まるところです。外貨ショッピング特典があるので、海外旅行行くときにはありがたかったです。

つみたて投資やショッピングなど、毎月5,000ポイントくらい溜まってます。

利用して残念だと感じたこと

年会費が3.3万かかるのは少し高いように感じますが、ポイントでペイできてるのかなと思います。

また、SBIの積立の還元率下がるのは残念です。※

※2024年11月以降ポイントの付与率が改定。くわしくはこちら(SBI証券ホームページ)

どんな人にこのカードをおすすめしたいか

こんな人におススメしたいです。

・SBI証券でNISAを利用している人

・ステータスカードも欲しいし、ポイントも貯めたい人

・特典店(自分はセブンイレブン・ドトールが多い)をよく訪れる人

やはり高還元でポイントが貯まりやすく、日々の買い物や旅行といった、生活の様々なシーンで使いやすい点が魅力的ということが分かりました。

年会費が若干高いのはネックですが、ポイント還元を利用して実質的に無料することでカードをお得に利用しています。

さらにNISAのクレカ積立と好相性なことから、資産運用をしてみたい投資初心者の方にもピッタリですね。

総合的に見ると、三井住友カードプラチナプリファードは利用しやすい便利なカードだということが分かりました。

\キャンペーン実施中*/

新規入会&条件達成で最大29,600円相当プレゼント(2024/11/1~2025/2/2)

さらにSBI証券のクレカ積立で積立額の最大3.0%のポイント付与も。

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

【まとめ】プラチナカードは誰でも持てるチャンスあり!

ここまで、プラチナカードを持っている人の特徴について紹介していきました。

最後にこの記事での大事なポイントを押さえておきましょう。

- プラチナカードは公務員や会社員でも持つことができる!

- プラチナカードの審査に通るための必要な年収については、明確な基準はない

- 審査ではクレヒスや安定的収入が重要視されている!

明確な審査基準がありませんが、一般の会社員でも保有できることから、発行にはクレヒスが重要な要素になります。

初めてプラチナカードを持つ方には、年会費の安さやポイント高還元で人気の三井住友プラチナプリファードを発行してみましょう。

\積立額の最大3.0%が貯まる/

SBI証券の投資信託の積立設定で積立額の最大3.0%のVポイントが貯まります。

日々の利用&積立で圧倒的なVポイント付与!

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。