マスターカード(Mastercard)はVISAと並んで有名な、クレジットカードの国際ブランドです。

初めてマスターカードのクレジットカードを発行するにあたり、どれを選ぶのが正解か迷っている人も多いはず。

そこで今回はマスターカードのおすすめクレカを知りたい人に向け、選び方や人気カード計14枚の特徴を深堀りします。

この記事を読めば、自分が発行すべきクレジットカードはどれか分かるワン!

この記事の信頼性|実際に三井住友カード ゴールド(NL)を保有しています。

この記事の著者である私(西本)は、記事内で紹介しているマスターカードブランドの三井住友カード ゴールド(NL)保有しており、実際の券面画像は以下のとおりです。

年間100万円以上利用すると、年会費永年無料で持てるためコスパ最強です!

実際に使っている当事者だからこそ語れる口コミ・評判を公開します。

\最強のマスターカードは?/

✅おすすめマスターカードTOP3

クレジットカード名を押すと、カード詳細にジャンプします

- 三井住友カード(NL) おすすめ!

→対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元* - イオンカードセレクト

→イオン系列店で利用するとWAONポイント常時2倍付与 - PayPayカード

→最短5分で申込完了!PayPayアプリとの組み合わせで1.5%ポイント還元

【掲載情報について】

※本記事の詳細情報は作成時点のものです。最新情報は各社公式サイトをご確認ください。

※本記事で紹介しているクレジットカードは、すべて金融庁の貸金業者登録一覧に記載されているカード会社が発行しています。

マスターカードとは?

マスターカードってそもそもどんなカードなの?

マスターカードとは、世界中の国々で使用できるクレジットカードのブランドです。

「VISA・JCB・アメックス・ダイナース」と並んで5大国際ブランドの一つと言われ、VISAに次ぐシェアを誇ります。

マスターカードという名前からカード名だと思われがちですが、実際は会社名であり「マスターカード」というクレカは存在しません。

マスターカードでは、カード会社が直接発行する「プロパーカード」がないんだワン!

そのためマスターカードを利用する際は、マスターカードを選択できるクレジットカードを発行する必要があります。

関連:Visaのクレジットカード15選おすすめランキング!年会費無料や学生・女性向けカードも紹介

マスターカードとVISAの違い

ブランドによってわかりやすい違いはあるの?

マスターカードとVISAは世界で最も有名な国際ブランドですが、実際のところ大きな違いはありません。

強いて言えば広く普及している地域に差があり、具体的には以下の通りです。

- マスターカード:ヨーロッパ圏に強い

- VISA:アメリカ圏に強い

もちろん上記は傾向であって、マスターカードはアメリカ大陸でも十分利用できます。

日本ではクレカ決済が可能なほとんどの店舗でマスターカードもVISAも使えるため、好みのブランドを選びましょう。

海外でクレカ利用の多い人は、マスターカードとVISA両方のカードがあると安心だワン!

マスターカードは、国内のクレジット加盟店のほとんどで使えます。

執筆者から一言

マスターカードはVisaについでシェア率が高いため、国内ならほぼ問題なく利用できます。

海外幅広く対応しており、マスターカードを1枚持っておけば基本的にどこでも使えますよ。

国際ブランドごとの詳しい違いは、「クレジットカードの国際ブランドおすすめはどれ?」で解説しています。

マスターカードおすすめ9枚ランキング

マスターカードはどのクレジットカードがおすすめなんだろう?

マスターカードの一般クレジットカードおすすめランキングは、以下の通りです。

一般クレジットカード9枚、ゴールドカード3枚 プラチナ2枚 合計14枚のランキングを紹介していくワン!

上記のカードはどれも利用者の評判が良いカードであり、安心して発行することができます。

各カードの特徴もまとめたので、クレジットカードを選ぶ際の参考にしてくださいね。

三井住友カード(NL)

| 年会費 | 永年無料 |

| 入会年齢 | 満18歳以上(高校生は除く) |

| 発行スピード | 最短即時発行(最短10秒)※即時発行ができない場合があります。 |

| 国際ブランド | Visa/Mastercard |

| ポイント還元率 | 0.5~7%(※) |

| 公式サイト | https://www.smbc-card.com/camp/numberless/ |

三井住友カード(NL)は年会費が永年無料で、ポイント還元率の高さが魅力のクレジットカードです。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元*と、日常的に利用する店舗での高還元率が必見。

コンビニもマクドナルドもよく行くから、この還元率は嬉しいね!

さらに券面にカード番号が記載されていないナンバーレスカードのため、カード番号を盗み見されるリスクもありません。

安全性に優れたクレジットカードでマスターカードを利用したい人は、三井住友カード(NL)がおすすめです。

交通系ICカードと同様に、タッチ決済できるのは便利だワン!

男性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:4 会員サイト・アプリ:3 サービス対応:4

|

Androidスマホの人は、マスターカードのタッチ決済に非対応なので注意が必要です。

執筆者から一言

三井住友カードでは、Google Pay™のMastercard®タッチ決済が利用できません。

iPhoneならApple PayでMastercard®タッチ決済を利用できますが、Android端末のGoogle Payでは非対応です。

Android端末を利用している人は、Visaブランドを選ぶ必要があるため注意しましょう。

\最短10秒で即時発行/

三井住友カード(NL)は年会費永年無料!

申し込み後すぐに使える「即時発行」を受付中。

※即時発行ができない場合があります。

※商業施設内にある店舗など、 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードでお得に投資もできる!

イオンカードセレクト

| 年会費 | 無料 |

| 入会年齢 | 18歳以上 |

| 発行スピード | 最短即日発行 |

| 国際ブランド | Mastercard・Visa・JCB |

| ポイント還元率 | 0.5%(200円で1ポイント)~1.0%(200円で2ポイント) |

| 公式サイト | https://www.aeonbank.co.jp/aeoncard/ |

イオンカードセレクトは、株式会社イオン銀行が発行しているクレジットカードです。

「クレジット機能・キャッシュカード機能・電子マネーWAON機能」の3つを兼ね備えており、多くのイオンユーザーに支持されています。

1枚持っておけば普段使いで色々活用できるね!

イオン系列の店舗で利用すればWAONポイントが常時2倍付与され、1ポイント1円として有効に活用しやすいです。

各種公共料金の口座振替1件につき5WAONポイントがもらえる制度もあり、公共料金支払い時のカードとしても良いでしょう。

お客様感謝デーなら、カード払いだと5%オフで買い物できるワン!

また、いつでも映画料金が1,000円になるイオンカード(ミニオンズ)などもラインナップされているので、普段映画をよく鑑賞するならおすすめです。

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

【イオンシネマ優待価格1000円に関するご注意事項】

暮らしのマネーサイトログイン後イオンシネマのシネマチケットをご優待価格「1,000円(税込)」にてご購入いただけます。

※特別興行等一部対象外となる上映や、3D等追加料金が発生する上映がございます。

●3/1(水)12:00以降、イオンシネマご優待特典をご利用いただくためには、後日郵送される「本カード」をお受取り後、3Dセキュアの登録が必要となりますのでご注意ください。

※本特典はイオンエンターテイメント(株)が提供する特典となります。

※パソコン・スマートフォンより「暮らしのマネーサイト」ログイン後、イオンシネマ「ご優待販売 専用サイト」より、イオンシネマチケットをご購入いただいた方が対象となります。劇場窓口でのご購入は対象外となりますのでご注意ください。

※「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

※お一人あたりの購入可能枚数は年間30枚までとなります。

※年間の購入可能枚数とは、会員さまがイオンシネマ「ご優待販売専用サイト」へ初回登録を行った日を起算日として1年間に購入可能な枚数となります。

※お支払いは、イオンカード(ミニオンズ・デザイン)のクレジット払いをご利用ください。

※各種サービスや他の値引きサービスとの併用はできません。

※本特典の内容が変更になる場合や予告なく終了となる場合がございます。

※本特典は店頭受取りの「仮カード」ではご利用いただけません。後日お届けする「本カード」または即時発行にてお申込み後、イオンウォレットアプリ上でカードお受取り後にご利用ください。

PayPayカード

| 年会費 | 永年無料 |

| 還元率 | ご利用金額200円(税込)ごとに1% |

| 貯まるポイント | PayPayポイント |

| ポイントの使い道 | お買い物・ポイント運用 |

| 即日発行 | 対応 |

| ブランド | Mastercard・VISA・JCB |

| 公式サイト | https://www.paypay-card.co.jp/ |

PayPayカードは、QRコード決済「PayPay」のチャージができるクレジットカードです。

カード申込時に「Mastercard」ブランドを選ぶことが可能で、最短5分で申込完了ができ約1週間でカードが届きます。

PayPayアプリとの組み合わせで威力を発揮するカードで、PayPayの還元率は通常0.5%ですがPayPayクレジット(旧あと払い)で1.5%の高還元率に。

普段からPayPayを利用していて、Mastercardブランドのクレジットカードを持ちたい方はPayPayカード一択ではないでしょうか。

入会特典も魅力的だから公式サイトをチェックしてみよう!

|

男性/40代/東京都/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

男性/40代/宮城県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:1 会員サイト・アプリ:4 サービス対応:4

|

女性/30代/静岡県/無職・定年済

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:5

|

\PayPayユーザー必見/

PayPayアプリとの連携でお得に!

年会費無料でご利用金額200円(税込)ごとに1%のPayPayポイント付与。

楽天カード

| 年会費 | 無料 |

| 入会年齢 | 18歳以上 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard・Visa・JCB・AMEX |

| ポイント還元率 | 1.0~3.0% |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天カードは楽天カード株式会社が発行しているクレジットカードです。

SPU(スーパーポイントアッププログラム)対象のため、楽天市場で買い物をするとポイント還元率は3倍になります。

楽天ヘビーユーザーなら楽天カードだね!

さらに楽天ポイントは実店舗での使用や「楽天ポイント投資」など、無駄なくポイントを活用できるのが魅力です。

年会費がかからずクレジットカードを初めて持つ人にも利用しやすいので、気軽に発行してみましょう。

楽天カードは新規入会&利用で数千円分のポイントがもらえるワン!

|

男性/30代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:5 会員サイト・アプリ:5 サービス対応:5

|

男性/50代/和歌山県/会社員

年会費:4

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:3

|

女性/30代/兵庫県/主婦(夫)

年会費:5

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:4 サービス対応:3

|

女性/40代/神奈川県/主婦(夫)

年会費:5

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:5 サービス対応:3

|

男性/30代/群馬県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

男性/40代/京都府/会社員

年会費:2

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:2 サービス対応:3

|

女性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:3

|

女性/50代/三重県/主婦(夫)

年会費:2

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:3

|

男性/40代/神奈川県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:3 サービス対応:3

|

楽天カードは、年会費無料で定番の高還元クレカです。

執筆者から一言

楽天カードはふだんのお買い物などで1%の楽天ポイントが貯まります。

貯まったポイントは楽天市場を始め、ファミリーマートなど街の加盟店でも利用できますよ。

比較的発行しやすいので、高還元を求める人は楽天カードを検討してみましょう。

\5,000ポイントプレゼント/

新規入会とカード利用で5,000ポイントプレゼント!

さらに年会費は永年無料です。

セゾンカードインターナショナル

| 年会費 | 無料 |

| 入会年齢 | 18歳以上 |

| 発行スピード | 最短即日発行(最短5分) |

| 国際ブランド | Mastercard |

| ポイント還元率 | 0.5% |

| 公式サイト | https://www.saisoncard.co.jp/ |

セゾンカードインターナショナルは、株式会社クレディセゾンの発行しているクレジットカードです。

デジタルカードの発行や通常カードの即日発行にも対応しているので、利便性に優れたカードと言えるでしょう。

さらに貯められるのは永久不滅ポイントで、有効期限が設定されていないためポイント失効を気にする必要はありません。

基本のポイント還元率は低いですが、「セゾンポイントモール」経由での買い物なら最大30倍のポイントが貯まります。

ポイント使うのを忘れがちだから、失効しないのは嬉しい!

即日発行をする場合は、最寄りのセゾンカウンターで受け取れるワン!

\永久不滅ポイントでずっと貯まる/

あわせて読みたい

三菱UFJカード VIASOカード

| 年会費 | 無料 |

| 入会年齢 | 18歳以上 |

| 発行スピード | 最短翌営業日 |

| 国際ブランド | Mastercard |

| ポイント還元率 | 0.5%~1.0% |

| 公式サイト | https://www.cr.mufg.jp/apply/card/m_viaso/ |

三菱UFJカード VIASOカードは三菱UFJニコスが発行しているクレジットカードです。

オートキャッシュバック機能が付いているのが特徴で、ポイント交換を忘れて失効するリスクを無くせます。

これは便利な機能だね!

また三菱UFJニコスの運営する「Point名人.com」での買い物なら、ポイントアップ特典を受けられるのも魅力。

ベーシックデザインのカードはナンバーレスなので、安全性の高いカードとなっています。

マイメロディや浦和レッズなど、豊富なデザインから選べるのも嬉しいワン!

\最短翌営業日発行ですぐ届く/

ライフカード

| 年会費 | 無料 |

| 入会年齢 | 18歳以上 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard・Visa・JCB |

| ポイント還元率 | 0.5~1.5% |

| 公式サイト | https://www.lifecard.co.jp/ |

ライフカードはアイフルの子会社であるライフカード株式会社が発行する、クレジットカードです。

消費者金融系の会社が発行していることから審査基準が緩く、銀行系のクレカと比べて作りやすいカードだと言えます。

ポイント還元の特典はどんな感じ?

さらに入会後1年間はポイントが1.5倍になったり、誕生日月はポイントが3倍になったりとポイントアップ特典も豊富なのもメリットです。

利用額に応じてポイント還元率が上がる制度もあるため、使えば使うほどお得になりますよ。

貯めたポイントは電子マネーやギフトカードに交換できるワン!

\永久不滅ポイントでずっと貯まる/

dカード

| 年会費 | 無料 |

| 入会年齢 | 18歳以上 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard・Visa |

| ポイント還元率 | 1.0~2.5% |

dカードはNTTドコモが発行しているクレジットカードです。

日々のショッピングなどでdカードを利用すると、税込100円ごとに1ポイント(還元率1%)が貯まります。

ドコモの月額料金支払いにもdポイントが使えるんだっけ?

さらに、dカードで貯めたポイントをドコモの携帯電話料金支払いに利用できるため、ドコモユーザーは見逃せません。

カードを使って購入した商品で破損等の損害を受けると補償が適用される「お買物あんしん保険」など、付帯サービスも豊富です。

dポイントをザクザク貯めたいなら必携のカードだワン!

男性/40代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:4

|

男性/50代/兵庫県/会社員

年会費:1

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:5 サービス対応:4

|

\最大8,000ポイントプレゼント/

dカード新規入会&利用などで最大8,000 dポイントがもらえるキャンペーンを実施中。

キャンペーンの詳細は公式サイトをチェック!

ACマスターカード

| 年会費 | 無料 |

| 入会年齢 | 20歳以上 |

| 発行スピード | 最短即日発行 |

| 国際ブランド | Mastercard |

| ポイント還元率 | 0.25% |

ACマスターカードはカードローンが付帯するクレカです。

クレカとカードローン両方の機能が使えるため、何枚もカード類を持ち歩く必要がありませんよ。

アコムの自動契約機から最短即日カード発行が可能で、利用金額に応じて0.25%相当のキャッシュバックも。

独自の審査基準が採用されており、審査が不安な人も安心して申し込めます。

見た目がアコムとわかりにくいと評判だワン!

\最短20分発行可能/

土日祝日含めてカード発行可能!

まずは公式サイトから発行可能か診断チェック

ゴールドマスターカードのおすすめ3枚ランキング

じゃあゴールドカードのマスターカードなら、どれがおすすめ?

ゴールドカードのマスターカードおすすめランキングは以下の通りです。

一般カードと異なり年会費がかかりますが、なんといっても付帯サービスの豊富さがゴールドカードの魅力です。

さっそく見ていきましょう。

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 |

| 入会年齢 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 国際ブランド | Visa・Mastercard |

| ポイント還元率 | 0.5~7% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) |

| 空港ラウンジ | 国内34空港、ハワイ |

| 公式サイト | https://www.smbc-card.com/nyukai/card/goldcard.jsp |

三井住友カード ゴールド(NL)は、年会費の安さと付帯サービスの豊富さに優れたゴールドカードです。

一般カードの三井住友カード(NL)とは異なり、旅行保険や空港ラウンジ利用といった特典が付いています。

旅行を頻繁にするなら一般カードよりもゴールドカードの方が良いかもね!

さらに年間100万円以上の利用で、翌年以降の年会費が永年無料&毎年1万ポイント還元*が受けられる特典も。

クレジットカードを使って頻繁にショッピングを楽しみたい人は、三井住友カード ゴールド(NL)がおすすめですよ。

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード ゴールド(NL)は、条件を満たせば年会費無料で持てます。

執筆者から一言

三井住友カード ゴールド(NL)は、年間100万円以上利用すれば、翌年度以降永年無料で持つことができます。

マスターカードブランドの場合、au PAYにチャージすれば比較的簡単に達成可能です。

私が実際に年間100万円を達成した、「三井住友カード ゴールド(NL)で100万円修行10選」もぜひ参考にしてくださいね。

\条件達成で年会費永年無料/

新規入会&条件達成で最大8,000円相当プレゼント

キャンペーン期間:2024年11月1日~2025年2月2日

※即時発行ができない場合があります。

楽天プレミアムカード

| 年会費 | 11,000円 |

| 入会年齢 | 満20歳以上(学生不可) |

| 国際ブランド | Mastercard・Visa・JCB・AMEX |

| ポイント還元率 | 1.0〜5.0% |

| 海外旅行保険 | 最高5,000万円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内34空港、ハワイ |

| その他特典例 | 年間5回無料のプライオリティ・パス(2024年1/1~) |

| 公式サイト | https://www.rakuten-card.co.jp/card/rakuten-premium-card/ |

楽天プレミアムカードは楽天カードの上位カードという位置付けで、魅力的な特典が多くあります。

利用可能額は上限が300万円で無料発行できる楽天カードよりも3倍多く、旅行保険や空港ラウンジの利用ももちろん可能。

世界中1,400か所以上の空港ラウンジ・飲食店などを、無料で5回まで利用できるプライオリティ・パスも魅力です。(2024年1/1~)

楽天のヘビーユーザーは、ワンランク上の楽天プレミアムカードを発行してみましょう。

旅行好きで、ネットショッピングも楽天メインならおすすめ!

追加で、選べる優待サービス制度があるのも必見だワン!

\楽天ヘビーユーザー必見/

dカードGOLD

| 年会費 | 11,000円 |

| 入会年齢 | 18歳以上(学生不可) |

| 国際ブランド | Mastercard・Visa・JCB |

| ポイント還元率 | 0.5~0.75% |

| 海外旅行保険 | 最高2,000万円 |

| 国内旅行保険 | 最高2,000万円 |

| 空港ラウンジ | 国内6空港、ハワイ |

| その他特典例 | アニバーサリー月(記念月)はポイント1.5倍 |

| 公式サイト | https://dcard.docomo.ne.jp/st/dcard_gold/ |

dカードGOLDは一般のdカードと比較して、ドコモ関連の支払いによって得られるポイント還元率が高まります。

例えばドコモケータイとドコモ光の還元率が10%になるため、1万円超えの年会費も元が取りやすいでしょう。

ゴールドカードならではの高い還元率だね!

特典の「ケータイ補償サービス」も一般のdカードは購入1年以内のみですが、dカードGOLDなら購入3年以外に延長されます。

dカードGOLDは他のゴールドカードと比べても付帯特典が豊富なので、ぜひ発行を検討してみてくださいね。

ドコモユーザーにとって、コスパ最強のカードだと言えるワン!

\最大11,000ポイントプレゼント/

dカード GOLD入会&利用&Webエントリー+公共料金支払い設定で

最大11,000 dポイントがもらえるキャンペーンを実施中。

キャンペーンの詳細は公式サイトをチェック!

プラチナマスターカードのおすすめ2枚

プラチナランクのマスターカードはどれがおすすめかな?

ハイステータスなプラチナのマスターカードは、以下の2枚がおすすめです。

プラチナカードは豪華な特典が魅力です!

執筆者から一言

プラチナカードは一般クレカに比べ、旅行やグルメなどで豪華な特典が付帯しています。

マスターカードが提供する特典も利用できるため、生活の質が上がること間違いなしでしょう。

ただし上位カードは年会費も高いので、無理なく持ち続けられるものを選べると良いですね。

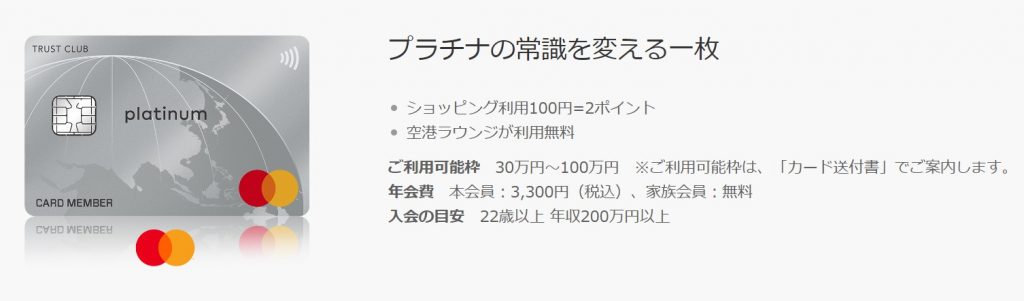

TRUST CLUB プラチナマスターカード

| 年会費 | 3,300円 |

| 入会年齢 | 22歳以上(学生不可) |

| 国際ブランド | Mastercard |

| ポイント還元率 | 0.5%相当 |

| 海外旅行保険 | 最高3,000万円 |

| 国内旅行保険 | 最高3,000万円 |

| 空港ラウンジ | 国内33空港、ハワイ(成田国際空港を除く) |

| その他特典例 | グルメ優待、手荷物配送無料など |

| 公式サイト | https://www.sumitclub.jp/ja/ |

TRUST CLUB プラチナマスターカードは、3,300円(税込)の破格で持てるプラチナカードです。

格安の年会費ですが、コース料理を2名以上で予約すると1名分無料になる「ダイニング by 招待日和」を、前期と後期で年間2回まで利用可能。

一度グルメ特典を利用すれば、それだけで年会費の元がとれるワン!

国内・ハワイの空港ラウンジも、成田国際空港以外のほとんどで利用できます。

気軽に持てるプラチナカード探している人は、TRUST CLUB プラチナマスターカードを選びましょう。

TRUST CLUBカードの種類やごとの特徴は、「TRUST CLUBカードの特徴は?審査やメリット、注意点も解説」で詳しく解説しています。

\お手頃価格で納得の優待サービス/

ラグジュアリーカード(チタン)

| 年会費 | 55,000円 |

| 入会年齢 | 20歳以上(学生不可) |

| 国際ブランド | Mastercard |

| ポイント還元率 | 1% |

| 海外旅行保険 | 最高1.2億円 |

| 国内旅行保険 | 最高1億円 |

| 空港ラウンジ | 国内32空港、ハワイ、プライオリティパス |

| その他特典例 | 映画月1回無料、国立美術館優待など |

| 公式サイト | https://www.luxurycard.co.jp/titaniumcard |

ラグジュアリーカードは、Mastercard最高峰と言われるハイステータスカードです。

国内・ハワイの空港ラウンジは同伴者1名まで無料、世界中のラウンジが無料になるプライオリティ・パスも利用できます。

さらに世界中3,000以上のVIPホテル優待や会員限定の高級ラウンジなど、ハイクオリティな特典が付帯。

レギュラーランクのチタンは年会費55,000円(税込)と持ちやすく、年間22万円のゴールドランクと同様の旅行補償を受けられます。

プラスチック製ではなく、豪華な金属製カードだワン!

ラグジュアリーの詳細やランクの違いについて解説した、「【必見】ラグジュアリーカードの評判は?審査基準や年会費・特典などメリット徹底解説」も参考にしてください。

\最短10分で申込完了/

金属製のハイステータスカード。最短5営業日発行!

マイル交換も可能な還元率1%相当のポイントプログラムも。

マスターカードのおすすめの選び方3選

マスターカードはどんな基準で選べば良いのかな?

マスターカードの選び方として、確認したい項目は以下の3つです。

順に説明していきます。

まずは自分が興味のある項目からチェックだワン!

①年会費

マスターカードを含めどの国際ブランドでも、年会費が高いクレジットカードほどサービスの充実度が高まります。

とはいえ一般的な買い物に利用するだけであれば、年会費がかからない一般カードを選べば問題ありません。

一方で年会費がかかるゴールドカードなら、旅行保険や空港ラウンジ無料利用などの豪華な特典を利用できます。

ゴールドカードは年会費がかかる分、特典をしっかり利用できそうかチェックだね!

クレジットカードに求めるものを明確にした上で、自分に合ったカードを発行しましょう。

初めてのマスターカードには、年会費永年無料のクレジットカードがおすすめだワン!

②付帯サービス

マスターカードは発行しているカード会社によって、付帯サービスが大きく変わります。

例えば楽天カードなら楽天市場でのポイント還元率がアップしたり、三菱UFJカード VIASOカードは最高2,000万円の海外旅行保険が利用付帯になったりと魅力的です。

各カードの付帯サービスは見ておこう!

最近では年会費のかからないクレジットカードでも、付帯サービスが豊富なものが増えています。

各クレカの特徴を知った上で、自分が最も利用しそうなサービスの充実しているカードを選んでみましょう。

入会キャンペーンでポイントが付与されるカードもあるワン!

③ポイント還元率

マスターカードのクレジットカードは、利用するごとにカード会社独自のポイントが付与されます。

お得さを重視する人は、還元率が1%以上など比較的高めのものを選ぶと良いでしょう。

いつも利用するお店のポイント還元率は事前に調べておくと良いね!

もちろん自分がすでに貯めているポイントがあれば、そのポイントが付与されるクレジットカードを選ぶのも方法の一つ。

貯まったポイントは商品券やマイルなど様々な対象に交換できるので、日々の生活がより豊かになりますよ。

クレカごとに、ポイントの有効期限が違うから注意だワン!

マスターカードを選ぶ時は、基本的に好きなものを選びましょう。

執筆者から一言

マスターカードはカード会社が直接発行する「プロパーカード」がないため、楽天カードやイオンカードなど提携する企業のクレカを選びます。

そのため、よく利用する店舗・サービスに応じて好きなものを選んで構いませんよ。

還元率を重視したい人は、年会費無料で1.2%還元のリクルートカードもおすすめです。

マスターカードのメリット

マスターカードが特に優れているポイントは何なの?

マスターカードのメリットとしては、以下の3つが挙げられます。

①加盟店舗数が多い

マスターカードのシェアはVISAに次いで世界2位ということで、国内外で利用できる店舗数の多さが魅力です。

国際ブランドごとの加盟店舗数を比較してみると、以下の通り。

日本ではクレジットカード決済に対応した店舗なら、基本的にマスターカードを利用できます。

国際的なカードブランドということで、海外でカードを利用する際にも利用しやすいのが嬉しいですね。

安心して利用できる国際ブランドってことだね!

②Mastercardタッチ決済が使える

マスターカードは一部のカードで「Mastercardタッチ決済」という、タッチ決済に対応しています。

本記事で紹介したカードで、Mastercardタッチ決済に対応しているのは以下の通り。

- 三井住友カード(NL)(Android端末を除く)

- 三井住友カード ゴールド(NL)

- 楽天カード

- 楽天プレミアムカード

- 三菱UFJカード VIASOカード

- イオンカードセレクト

交通系ICカードを利用するように専用リーダーへタッチするだけでスムーズに支払いでき、利便性がとにかく高いです。

また非接触ということで、コロナ禍の現在にもぴったりの機能だと言えるでしょう。

暗証番号をいちいち入力する必要がないのは楽だね!

③コストコでも利用できる

日本のコストコでは、クレジットカード決済の可能な国際ブランドがマスターカードのみとなっています。

コストコはアメリカで誕生した会員制の大型倉庫店で、さまざまな商品を格安で購入できることから人気です。

コストコのディナーロールが好きでよく買いに行きます!

一度に大量の商品を買う場合は現金よりもクレカ払いが便利なので、コストコ会員であればマスターカードは必携でしょう。

さらに「コストコグローバルカード」というオリジナルのクレカもあるので、発行を検討してみてくださいね。

コストコを利用する人は、「コストコで使えるクレジットカード8選」で最適なクレカを探すワン!

④QRコード決済で使いやすい

Rコード決済は紐づけて利用できるクレジットカードが限られる場合が多いですが、マスターカードはその中でも幅広く対応しています。

マスターカードで利用できるQRコード決済は以下のとおり。

| 決済名 | 使い方 |

|---|---|

| au PAY | チャージ(au PAYカード以外は月5万円まで) |

| 楽天ペイ | 紐づけて決済 |

| PayPay | 紐づけて決済(2024年末まで) |

PayPayは2025年1月以降、PayPayカード以外使えなくなるから気をつけるワン!

なおコード決済の利用でポイントが貯まるかどうかはクレカの種類によって異なるため、公式サイトで確認しましょう。

マスターカードのデメリット

マスターカードで注意すべきことってある?

マスターカードのデメリットは特にありませんが、強いて言えばVISAと比較して決済可能店舗が多少減ることが以前挙げられていました。

しかし、直近はマスターカードの加盟店舗数も増えたため、VISAとほぼ同等の使い勝手の良さとなっています。

コストコのようにマスターカードしか対応していない店舗もあるため、VISAカードとの複数持ちがベストです。

複数の国際ブランドのカードを所持しておけば、さらにクレジットカードの利用場面が広がりますよ。

マスターカードは持っておいて損のないカードだワン!

マスターカードに関するよくある質問

ここでは、マスターカードに関する質問をチェックしておきましょう。

マスターカードを持つべき理由は?

マスターカードを持つべき理由やメリットは、以下のようなことが挙げられます。

- VISAやJCBなど、他のブランドのクレジットカードと併せて持つことで、さらにあらゆる施設で利用することができる

- マスターカードは海外シェアが高いため、よく海外旅行やビジネスで出張へ行く方におすすめ

マスターカードを持っておけば、お店での使い分けやニーズに応じて便利に利用できる時があるね!

マスターカードは年会費がかかるの?

年会費が無料のものから、数万円かかるランクの高いカードもあります。

よく海外旅行に行く方は、付帯サービスがより充実しているランクの高いものを選ぶとよいでしょう。

普段の買い物メインでカードを複数枚使い分けるという方は、年会費無料のマスターカードでも十分です。

気になるマスターカードが複数あったら年会費は比較してチェックしておくと良いワン。

マスターカードしか対応していない店舗はある?

代表的な店舗はコストコで、買い物のクレジット決済はマスターカードのみ対応となっています。

VISAやJCBは対応していないので、コストコでクレジット決済で買い物をしたい場合は、マスターカードを作る必要があります。

コストコで頻繁に買い物したい方は、マスターカードを持っておくべきだね!

詳しくは「コストコで使えるクレジットカード7選!コストコグローバルカードとの違いは?」をご覧ください。

マスターカードおすすめランキングまとめ

自分に最適なマスターカードが見つかった!僕もさっそく申し込んでみるよ!

マスターカードの比較ランキングを中心に、3つの選び方やメリット・デメリットも交えて解説しました。

最後に、本記事の重要なポイントを3つにまとめます。

- マスタカードなら「三井住友カード(NL)」がお得

- VISAに次いで世界第2位のシェアを誇る国際ブランド

- 年会費・付帯サービス・ポイント還元を考慮してカードを選ぶ

マスターカードは国際ブランドの中でも利用できる場面が非常に多く、1枚は持っておきたいクレジットカードです。

「どうしてもクレカを選べない…」という人は、即時発行が可能でポイント還元率も高い「三井住友カード(NL)」を発行してみましょう。

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※通常のポイントを含みます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。