・債券ってどういうものなの?

・株式投資となにが違うの?

このようなお悩みを解決します。

この記事の結論

- 債券購入=お金を貸すこと。発行体から利息をもらいつつ、満期日に返済してもらえる!

- 基本的には株式投資に比べてローリスク・ローリターン

- 債券を購入する際には対象の格付け(信用度)や金利変動をチェックしよう

債券とは国や地方自治体、企業などが発行する有価証券です。

株式と債券は違うものなの?

株と債券は全く異なる金融商品であり、投資を行う際には違いをきちんと知っておく必要があります。

記事では債券の仕組みや種類、債券投資時のリスクについて、図を使ってわかりやすく解説します。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

▼ この記事は音声でも聞くことが出来ます▼

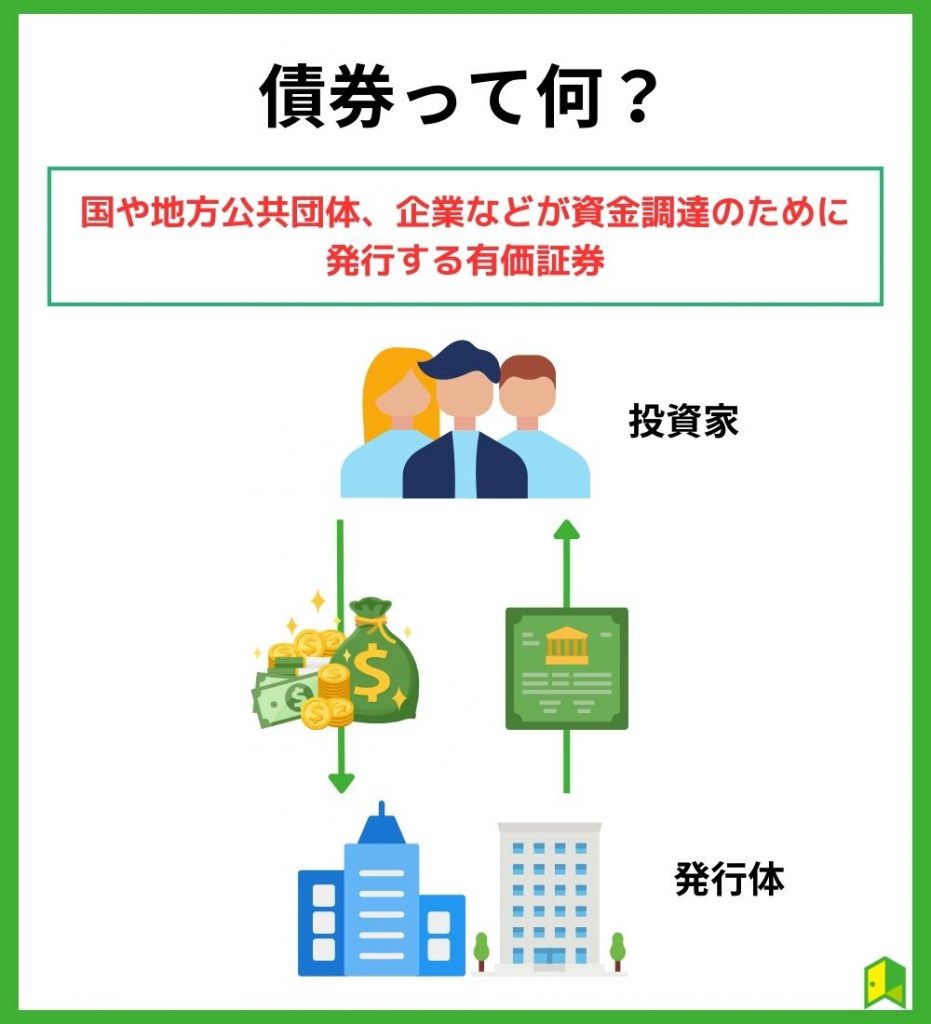

債券って何?

債券投資とは、「発行体である企業や国にお金を貸すこと」で、この貸借関係における借用書(お金を貸したという証明書)が債券にあたります。

債券には満期があり、満期となる償還日には、額面金額が投資家に払い戻されます。

償還とは、借りたお金を返すことだワン!

発行体としては、多額の融資を金融機関などから受けるよりも、小額の投資を多くの人から受ける方が集めやすいという特徴もあります。

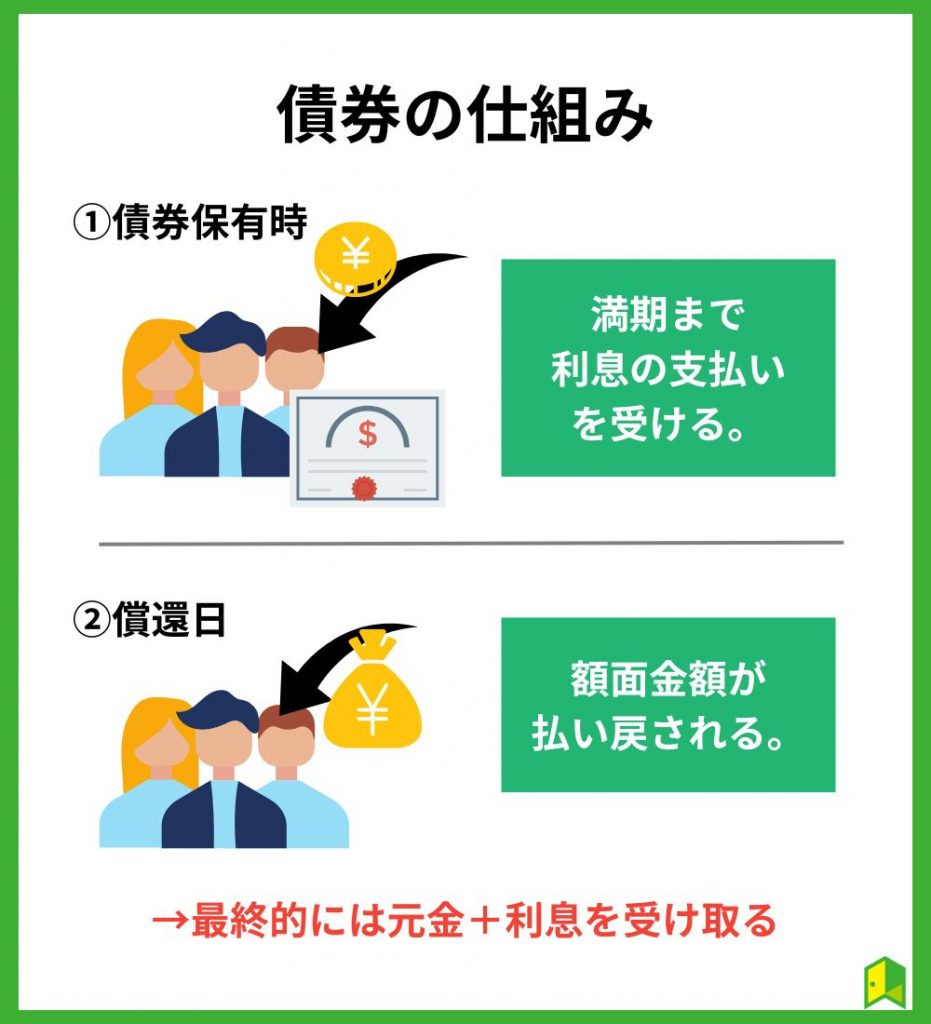

①債券を満期保有する

債券を持っている人は満期までの決められた利払い日に、利息の支払いを受けることも出来ます。

なので、債券に投資をすると最終的には額面金額と利息の双方を受け取ることとなります。

例えば以下のようなケースでは、投資家は毎年5万円を受け取れて、10年後には投資元本の100万円も返済してもらえます。

- 額面(償還される金額):100万円

- 利息:1年間で5%

- 満期:10年後

合計で150万円受け取れるから、50万円儲かるということね!

ただ、債券は通常の借用書と異なる点があります。

それは、投資家たちは債券市場で自由に売買できるという点です。

②債券を中途売却する

債券は市場価格(時価)で中途売却することができます。

しかし、途中で換金した場合、元本は保証されず、購入価格を上回る場合も下回る場合もあります。(個人向け国債除く)

どういうことかな?

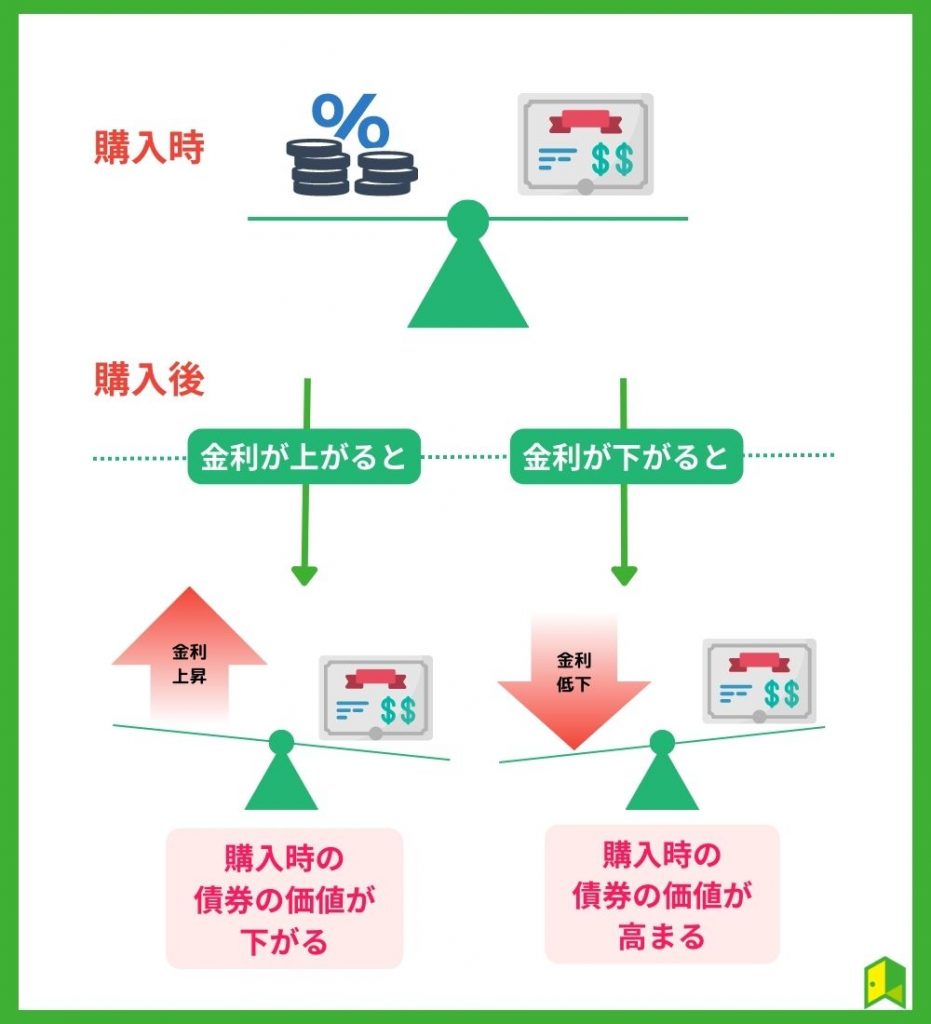

債券の多くは発行時から償還まで利率が変わらない固定金利型の債券です。

世の中の金利が上がると、新しく発行される債券の利率は上がるので、購入した債券の魅力は薄れ債券の価格は下落します。

一方で、世の中の金利が下がっても、発行時の金利は変わらないので、保有している債券の魅力が高まり、債券価格は上昇します。

こうした仕組みを利用すれば、中途売却で利益を得ることもできます。

もし購入時より金利が下がってたら、債券を中途売却すると利益が出るワン!

でも、購入時より金利が上がる可能性もあるんだよ!

将来の金利動向をつかむのは難しいので、安定した運用を期待する人は、償還まで保有し利息収入を得るのが適切でしょう。

債券の種類

債券にはいくつか種類があります。

まずは発行体による分類として、国が発行する「国債」、自治体が発行する「地方債」、そして企業によって発行される「社債」などに分けられます。

また、債券の利息支払いの有無によって、「利付債」と「割引債」に分けられます。

割引債は利息支払いが無い分、額面(将来の償還金)よりも安い値段で買うことが出来るんだワン!

例えば、以下の条件の割引債であれば、7万円分の利益になります。

- 額面(償還される金額):100万円

- 発行価格(購入時に支払う価格):93万円

- 利息:なし

- 満期:3年後

国債は信用力が高い?

日本で発行される債券の9割はこの国債に当たります。

国債とは、国(主に政府)が発行する債券であり、他の発行体債券と比較して高い信用力があります。

それは、国は企業よりも破綻する確率が低く、債務不履行になりにくいからです。

では、「日本」と「外国」ではどうでしょうか?

日本国債

日本国債とは名前の通り、日本政府が国家予算を作成したときに不足分の財源確保を狙いとして発行する債券です。

近年の日本の国債の利回り(リターン)は約0.05%~0.09%となっており、国際的に見てもかなり低い利回りです。

ただ、破綻リスクは低いため、安全な投資先として活用されます。

外国債

外国債とは、債券の内の発行主体・発行市場・取引通貨のいずれかが外国であるものを指します。

その中でも一般的には外貨建て(ドルなど外国の通貨で支払われる)債券に対して外国債という言葉は使用されます。

しかし、外国債は日本円に換金する際に為替(通貨の交換レート)の影響を強く受けるので注意が必要です。

また、利回りが低い日本国債に対し、外国債の中には利回りが高いものも多くあります。

例えば、トルコは約16%、ブラジルは約10%の利回りとなります。

外国債の方が利回りが高いってことは、なるべく外国債に投資した方が良いってこと?

利回りが高いのは魅力的ですが、投資の大原則である「リスクとリターンの関係性」を考えてみましょう。

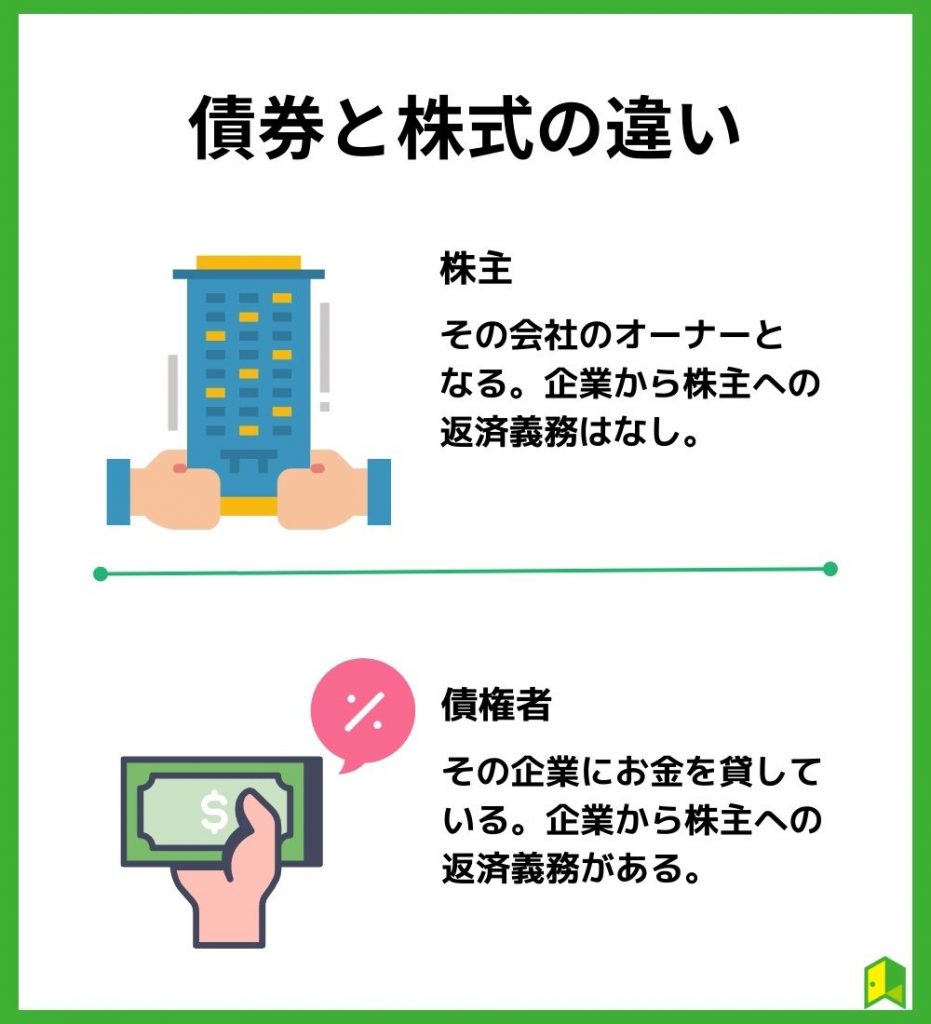

債券と株式の違い

債券と株式の違いのポイントは、株式を持っている人(株主)はその企業のオーナーだけれど、債券を持っている人はその企業に単にお金を貸しているだけということです。

以下の項目で、明確な違いを見てみましょう。

還元義務

株式を発行する企業にとって株式を買ってもらって得たお金は「資産」になります。

自分の企業の成長を応援してもらい出資してもらうということが目的なので、株主に対して直接的にお金を返す必要はありません。

対して債券は「負債」になるので、債券の発行体は借りたお金を満期日に返さなければなりません。

もし返せない場合には、債務不履行として法的責任を負うことになります。

ほぼ確実に利益が回収できるから、投資家としては株式よりも安全性が高いのね!

その代わり、株式に比べると利益もかなり低くなってしまいます。

還元策

債券の場合は、定期的に利子を受け取ることができます。

利子の額は発行される際に予め決められていることがほとんどです。

利子とは異なりますが、企業によっては「配当」や「株主優待」を株主に支払うことがあります。

しかし配当の金額は一定ではありませんし、企業の戦略や業績の変動により配当や株主優待を行わなくなる(もともと行わない)企業もあります。

主な違いは以下の表の通りです。

| 株式投資 | 債券投資 | |

|---|---|---|

| 満期指定 | ない | ある |

| 還元義務 | ない | ある |

| 還元策 | 配当・株主優待など | 利息(クーポン) |

| 価格変動リスク | 会社の業績、社会情勢など | 金利変動 |

| リスク/リターン | ハイリスク ハイリターン | ローリスク ローリターン |

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

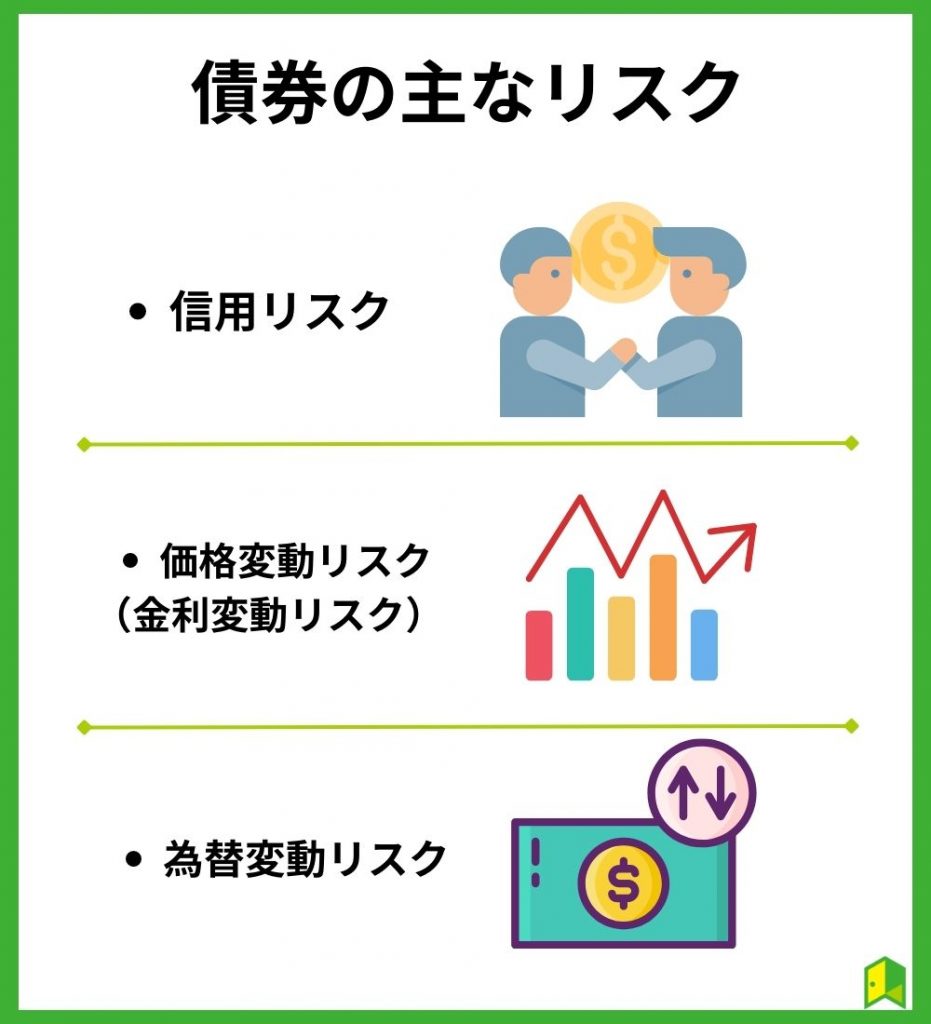

債券の主なリスク

債券は、満期(返済期限)には、額面金額が戻り、その間、決められた利息が定期的に支払われることが約束されています。

それなら、投資する上でのリスクはほとんどないんじゃない?

いいえ、債券にも他の金融商品と同じようにリスクがあります。

債券のリスクは主に以下の3つがあります。

- 信用リスク

- 価格変動リスク(金利変動リスク)

- 為替変動リスク

それぞれのリスクの概要を見てみましょう。

①信用リスク

信用リスクは、債券の元本や利息の支払いが滞ったり、支払い不能が生じるリスクをいいます。

発行体の経営悪化や破綻等が起こると、利息の支払いが遅れたり貸した投資元本が返済されないといった債務不履行(デフォルト)が発生することも。

信用リスクをチェックするためには、発行体の事業内容や財務状況などに関する情報はもちろん、発行体の安全性を測る客観的な指標である信頼格付けを確認する必要があります。

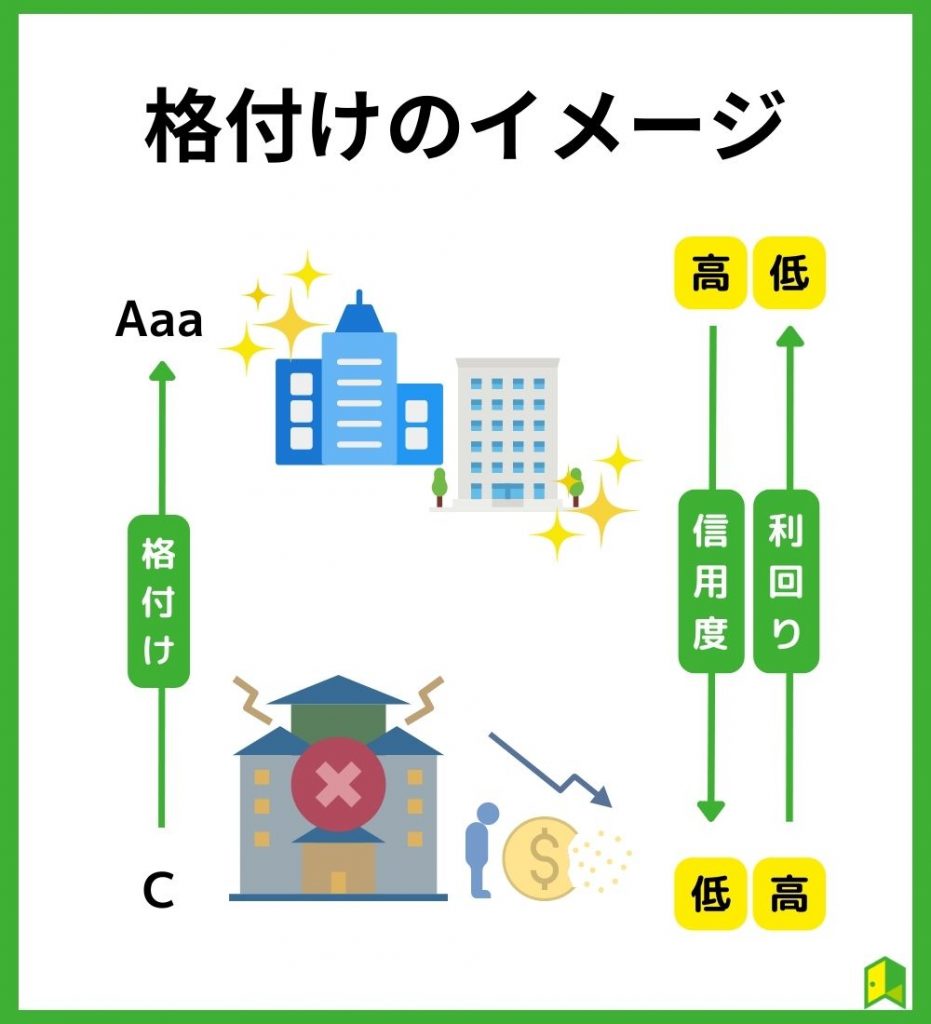

格付けとは

格付けってなんのこと?

格付けとは、債券ごとに元本や利息の支払いの確実性について、専門的な格付け機関が評価して、その度合いを簡単な符号(AAA「トリプルA」、B「シングルB」など)で表したものです。

また、格付け機関によっては、+(プラス)や-(マイナス)表示を付加することがあります。

格付けのイメージは以下の通りです。

格付けってどうやって確認できるの?

格付けをチェックするには、ムーディーズやスタンダード&プアーズなどの格付機関が発表している情報を見る必要があります。

基本的に債券投資をする際には、「投資適格格付(Baa以上)」の債券のみに絞ったほうが良いでしょう。

「投機的格付け」の債券は「ジャンクボンド(ガラクタ債券)」とも呼ばれ、利回りが高くてもリスクが高いので個人投資家にはあまりお勧めできません。

債券は格付けが高いものを選べば基本的にローリスク・ローリターンの投資となるので、株式や投資信託と一緒に購入し、分散投資をするのに向いています。

②価格変動リスク(金利変動リスク)

満期前に債券を中途売却する場合は、市場価格(時価)での売却になります。

そのため、購入価格を上回ることもあれば、下回ることもあります。(個人向け国債除く)

中途売却ってどういうこと?

債券の中途売却や金利との関係性について知りたい方は、記事上部の②債券を中途売却をする場合 を読んでみましょう。

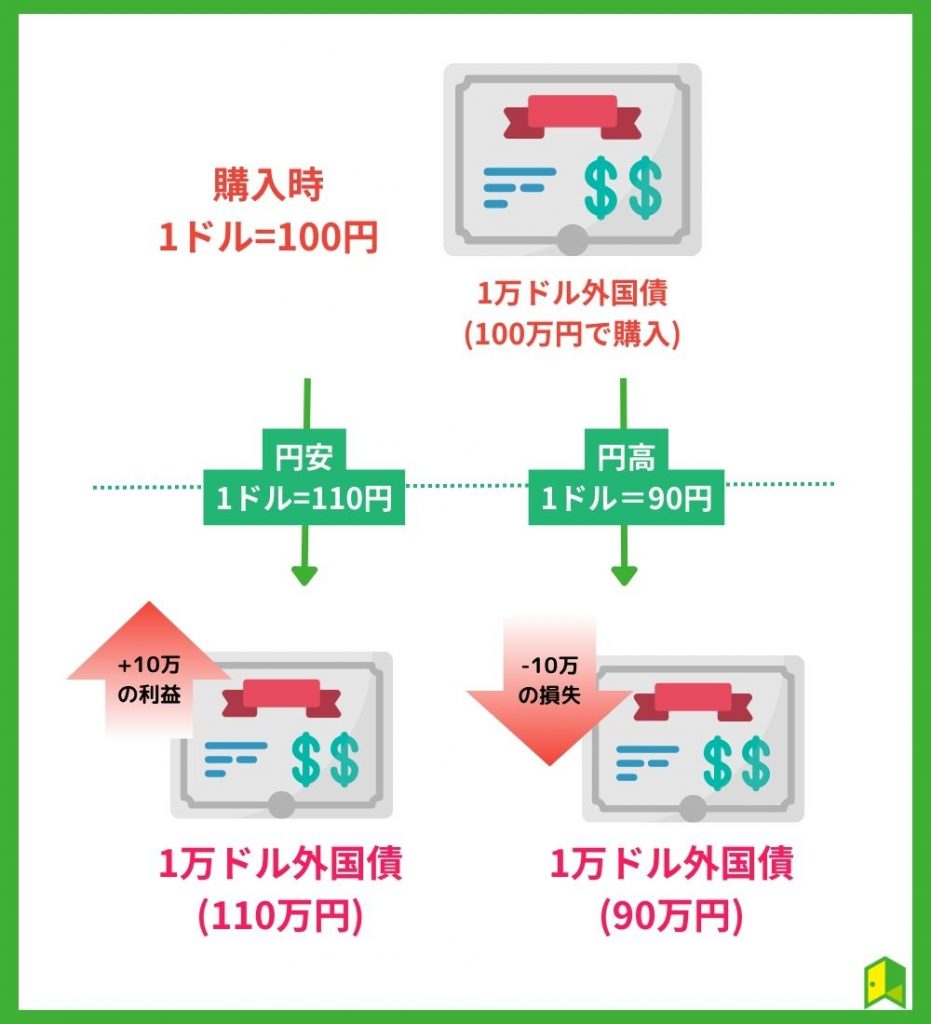

③為替変動リスク

外貨建て債券など外国の通貨で利息や償還金が支払われる場合、それぞれの受取り時点における為替水準によって、円での受取り金額が変わります。

円安になった場合、円での受取り金額は増え、為替差益を得ることができますが、円高になった場合、円での受取り金額は減り、為替差損を被ることになります。

これを為替変動リスクといいます。

外国債を買う際は為替についても理解しておく必要があるんだ!

【大学教授に聞く】債券投資の魅力とは

阪南大学で企業分析論や情報会計論を担当する中條 良美教授に、債券投資の魅力についてインタビューを実施。

以下のような内容についてご回答いただきました。

- 債券投資はどんな人におすすめ?

- 債券の利回りは?

- 債券投資は今始めるといい?

インタビュー実施日:2024年3月1日

債券投資の魅力を教えてください

中條教授:大きなリスクを避けたい投資の初心者にとっては、一定のリターンをもたらしてくれる債券という選択肢は有効だと思います。

日本の金利はここ何十年もほぼゼロの金利状態が続いていますが、海外の債券の利回りは4%を超える高水準で、それなりのリターンを期待できます。

なので若者にとっても、魅力的な銘柄だと言えます。

また、現在アメリカのインフレが止まらないため、金利が上昇しています。

金利と債券価格は反比例の関係にあるので、私自身も買いを入れています。

もちろん、為替のリスクには注意が必要ですが、私は基本的に円安基調が続くことに賭けています。

長期投資の視点に立ったときに、必ず元本が償還される債券投資は地味なイメージを持たれがちですが、実は面白いんですよね。

債券投資でおすすめの証券会社

債券はどうやって購入できるの?

国債は証券会社、銀行等の金融機関や郵便局などで、社債や外国債券等は証券会社のみで購入することができます。

証券会社には店舗型の野村證券、ネット型の楽天証券などがありますが、断然おすすめなのはネット証券です。

ネット証券ならスマホ1台で取引できて、手数料も格安だワン!

以下では債券投資を始めるにあたり、おすすめのネット証券会社を厳選して2社紹介します。

債券投資で重視したいポイントによって最適な証券会社は変わるため、それぞれ確認していきましょう。

①楽天証券

楽天証券は、個人向け国債、社債、外国債の取り扱いがあります。

個別債券以外にも、投資信託とETFでの債券投資も可能。

楽天経済圏の方なら、楽天証券での取引がおすすめ!

さらに、2023年8月から外国債券200銘柄以上を取扱う「債券マルシェ」を開始すると発表しました。

債券の取引を検討している人は、この機会にぜひ楽天証券で債券投資を始めてみましょう。

楽天証券のクチコミ一覧

ネット証券大手で取扱が幅広く、競合他社に比べてサイトが使いやすい。

楽天カードや楽天モバイルなど楽天サービス使っている人は楽天証券がおすすめ。

使いやすい、楽天ポイントがたまる。

アプリでの機能が充実していることに加え、無料のマーケット解説動画や日経新聞も閲覧できるなど、無料とは考えにくい。

楽天銀行が有れば他の口座にお金を入金する手間がなく、手数料もなくすぐ買いたい株が買えます。

手数料が安いのと、楽天カードを持ってると楽天証券でポイント率がアップするのでお得感があります。

楽天銀行とマネーブリッヂすると使いやすい。

\クレカ積立でポイント還元/

- 0.5%~1%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

楽天証券については「楽天証券の手数料・メリット・デメリットを解説」の記事で詳しく説明したので、併せてご覧ください。

②SBI証券

業界トップクラスの債券銘柄取り扱い数を誇り、個人向け国債や利付国債、円貨建て債券、外貨建て債券など、豊富な種類から選択可能です。

外貨建て債券では人気の米国を始め、新興国を含む世界中の国々の債券が購入できます。

個別債券の他にも、投資信託やETFでの運用も可能。

さらに、SBI証券では定期的にキャッシュバックキャンペーンを行なっています。

※キャンペーンは予告なく変更される可能性があります。詳細は公式サイトよりご確認ください。

口座開設がお済みでない方は、この機会にぜひ口座開設をしてみてはいかがでしょうか。

SBI証券はいろはに投資の独自調査でも、人気No.1の証券会社だったよ!

SBI証券のクチコミ一覧

利用者も多く、手数料も安い。米国株への投資も行いやすい。

手数料が安く、投資信託も豊富。つみたてnisaでカード積み立てするとポイントも貯まるため。失敗しない証券。

SBI証券は1株買いもできるし、アラートの通知が便利。

ポイントが楽天証券より良い。

手数料が安い。スマホ向けアプリが優れている。外国株の購入が可能。SBI銀行と連携が容易。

業界最大手で、IPOの取引数が多い。

IPOでは抽選に外れてもポイントが貯まる。

米国株投資の使い方がわかりやすく、比較的銘柄が多い。手数料が安い。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

SBI証券の口座開設方法は、「SBI証券 口座開設・初期設定の方法を解説」の記事で詳しく説明しています。

【まとめ】債権とは?株式投資と債券投資の違い

債券の仕組みがよくわかったよ!

最後に、この記事の重要なポイントを3つまとめます。

- 債券購入=お金を貸すこと。発行体から利息をもらいつつ、満期日に返済してもらえる!

- 基本的には株式投資に比べてローリスク・ローリターン

- 債券を購入する際には対象の格付け(信用度)や金利変動をチェックしよう

債券は投資対象の上で比較的安全な資産です。

しかし、リスクや株式投資との違いを明確に知っておくことは非常に重要です。

SBI証券や楽天証券で口座開設をして、債券投資を始めましょう。

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023/05/08時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。