米国債券の利回り上昇を受けて、「債券投資に興味がある」という投資家は最近増えてきています。

しかし、実際にどうすれば米国債を買えるのか、困っている人が多いのも事実です。

そこで今回は米国債を買うための3ステップ、米国債投資におすすめの証券会社を画像付きで紹介します!

米国債投資は日本の証券会社で簡単に始められるので、ぜひ本記事を最後までご覧ください。

【簡単】米国債の買い方を見る

▼クリックで詳細解説を見れます。

- SBI証券での買い方

債券取扱数No.1の証券会社です - 楽天証券での買い方

債券投資に関するセミナーも豊富で初心者にもおすすめです - マネックス証券での買い方

独自のマネックス債や豊富なキャンペーンが人気です

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

【初心者向け】米国債とは

そもそも債券ってどんなものだっけ?

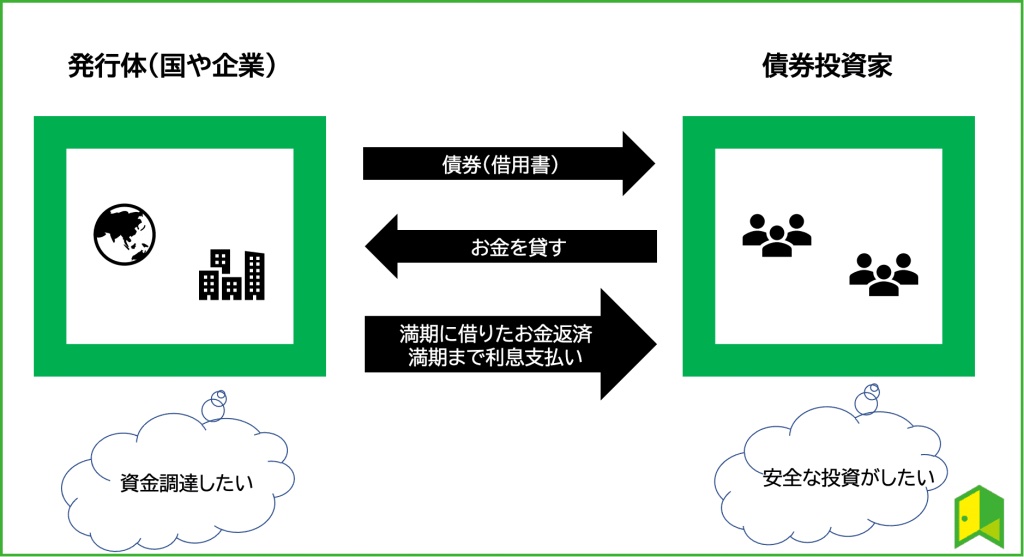

債券とは、国や地方公共団体、企業などが資金を投資家から借り入れるために発行する有価証券の一種です。

満期日を迎えるとお金が戻ってくることから、株や投資信託と比べて安全性の高い金融商品と言われています。

債券の仕組み

債券投資とは、「発行体である企業や国にお金を貸すこと」で、この貸借関係における借用書(お金を貸したという証明書)が債券にあたります。

債券には満期があり、満期となる償還日には額面金額が投資家に払い戻される仕組みです。

償還とは、借りたお金を返すことだワン!

また、債券を持っている人は満期までの決められた利払い日に、利息の支払いを受けることも出来ます。

そのため、債券に投資をすると最終的には額面金額と利息の双方を受け取ることができます。

債券は満期まで保有しないといけないの?

大半の債券は、途中で売却することができます。

しかし、債券の価格は日々変動しており、元本割れのリスクもあるので注意が必要です。

債券価格は、金利の影響を大きく受けるワン!

債券価格と金利の関係性

債券価格と金利には、以下の関係性があります。

- 市場金利が上昇すると債券価格は下がる

- 市場金利が下落すると債券価格は上がる

途中売却も視野に入れるなら、金利と債券価格を要チェックだね!

債券と金利について詳しく知りたい方はこちら

証券会社ごとの米国債の買い方【画像付き】

米国債の魅力は分かるけど、投資が複雑そうだよね…

債券に投資しようと思うと株式とは違い難しいイメージがありますが、今回紹介するネット証券会社3社はたったの3ステップで米国債へ投資できます。

- 米国債を買える証券口座を開設

- 米国債用の資金を準備

- 米国債を購入

3ステップって簡単に言っても、手続きが分かりづらいくないかな?

株式は買ったことがあっても債券は触れたことがないという人は多いもの、同じ債権でもどの種類のものを買えばいいか、判断が難しいです。

しかし、本記事ではそれぞれの証券会社の購入方法を画像付きで徹底解説していきます。

SBI証券での買い方

まず、SBI証券での購入方法をご紹介します。

①証券口座を開設する

SBI証券の口座をお持ちで無い方は、こちらから口座開設できます。

口座開設から購入まで全ての手続きをウェブサイト上で完結できるので、投資初心者でも手軽に始められます。

②米国債用の資金を準備

証券口座ができたら、米国債を買うためにドルを準備する必要があります。

ドルを口座に振り込まないといけないの?

個人でドルを用意する必要はなく、証券会社のウェブサイト上でドルを買うことができます。

米国債は円でもドルでも決済できますが、あらかじめドルに両替する方が手数料を抑えることができるのでおすすめです。

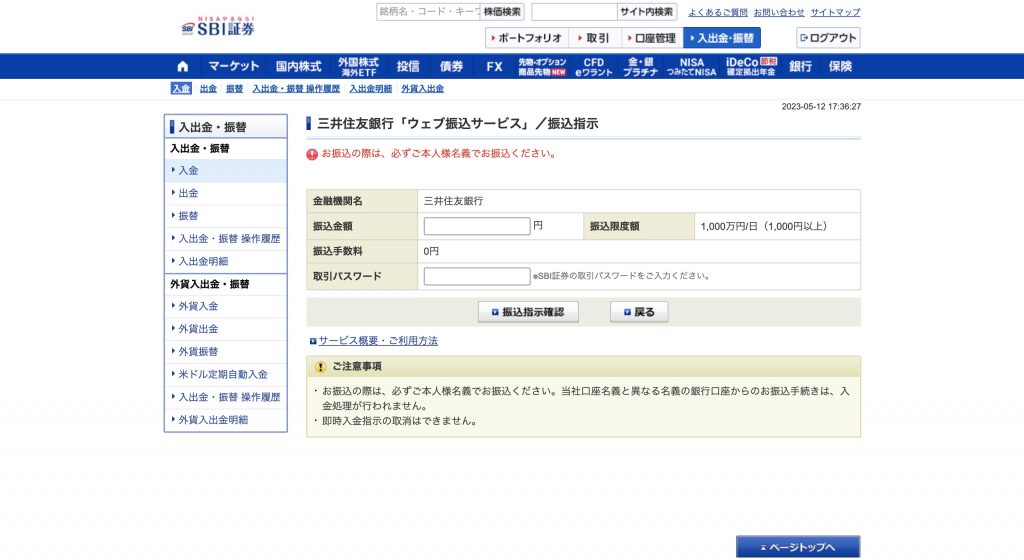

それでは最初に、銀行から証券口座へ日本円を入金しましょう。

SBI証券では、「即時入金」「銀行振込入金」「振替入金」など、さまざまな入金の方法があります。

どれを利用すればいいんだろう?

おススメなのは「即時入金」です。

なぜなら、入金の反映が即時で行われ、手数料もかからないためです。

SBI証券の公式サイトにログインし、「入出金・振替」タブから「即時入金」を選択します。

表示されている金融機関の中から振り込みを行うものを選び、選択します。

選択した銀行によって変わりますが、口座番号やパスワードなどを入力し、SBI証券に送る金額を指定したら入金完了です。

証券口座に日本円を入金できたよ!

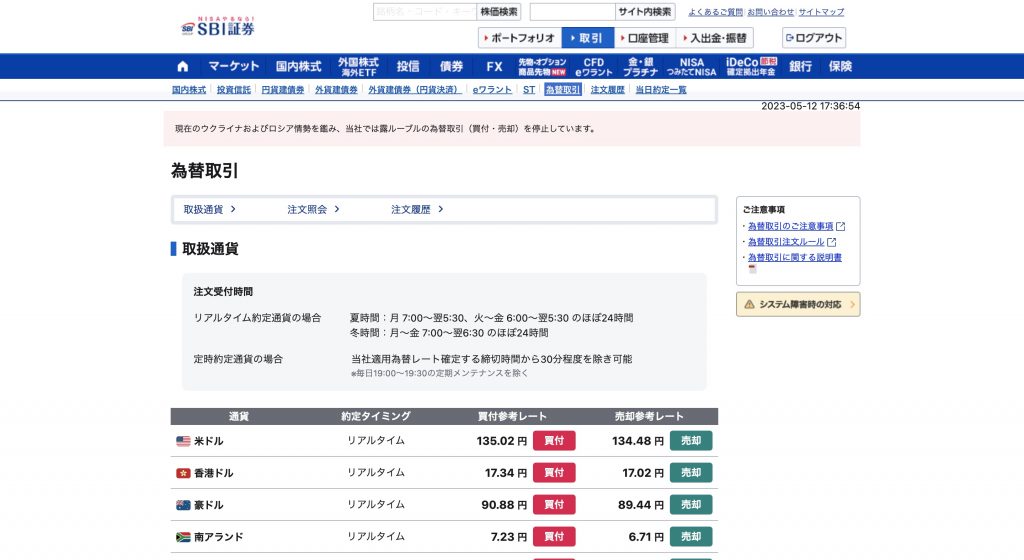

続いて、入金した日本円をドルに両替します。

画面上部「取引」タブのうち、「為替取引」を選択し、米ドルの買付を行います。

画像の通りやればだれでも簡単に交換できるワン!

③米国債を購入

以上で、米国債を買う準備ができました。

それでは実際に、米国債を購入する流れを見ていきましょう。

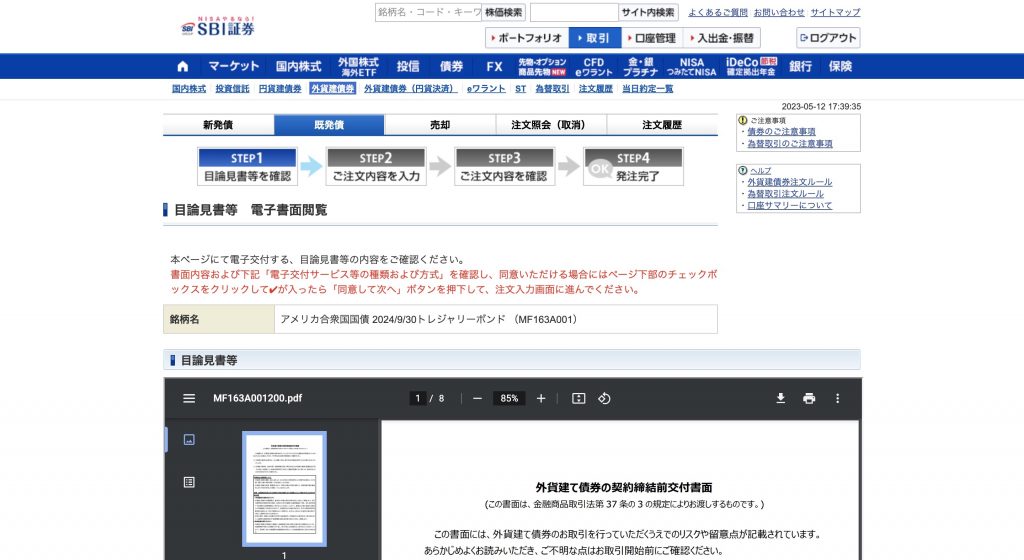

SBI証券で米国債を購入する流れを見ていこう!

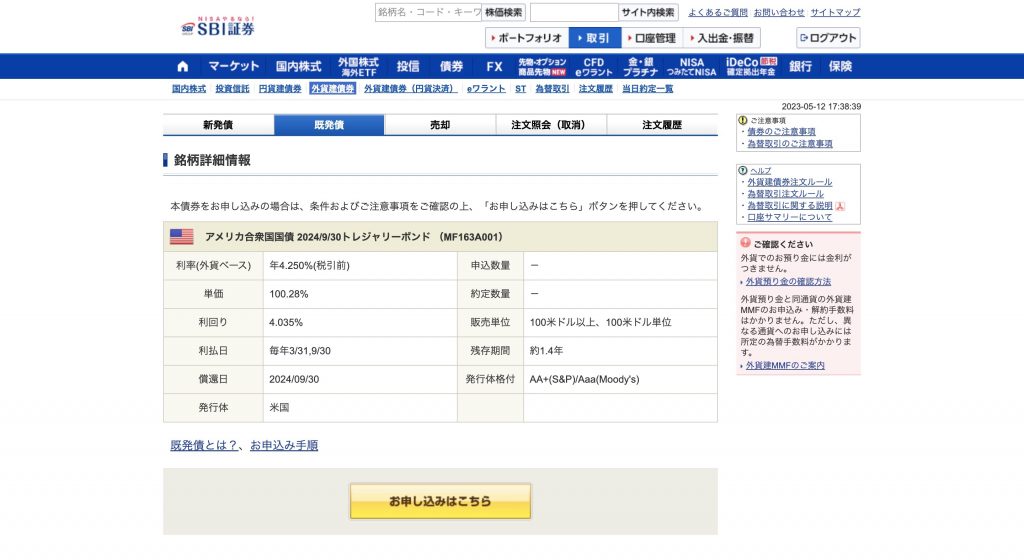

まず債券ページの取扱債券一覧から、アメリカ合衆国国債を選択します。

ストリップス債っていうのもあるよ。どっちを買えばいいの?

ストリップス債とは、利払いがゼロである代わりに発行価格が額面より安くなっている債券(ゼロクーポン債)の一種です。

定期的に利払いを受けたい方は、通常の利付債を購入すると良いでしょう。

SBI証券では償還日の異なる多数の米国債が購入できるので、利率や残存年数を見て購入する銘柄を選択しましょう。

受付時間内に「申し込み」ボタンを押し、申し込み画面に進みます。

SBI証券での外貨建債券(既発債)の取引時間は、月〜木の19:30〜翌日14:00だよ!

銘柄情報や交付書面が表示されるため、確認します。

交付書面には、債券を取引する際のリスクや留意点などが記載されているワン!

その後、注文画面で買付数量を入力します。

最後に注文確認が出てくるので、内容に問題なければ「注文発注」を選択しましょう。

思ったよりも簡単に取引できそうだね!

\債券取扱数No.1/

まだ証券口座を持っていない方は、いろはに投資の調査でも人気No.1だったSBI証券がおススメです。

いろはに投資限定で、口座開設すると『投資初心者向けオリジナルレポート』ももらえます!

楽天証券での買い方

続いて、楽天証券での購入方法をご紹介します。

①証券口座を開設する

楽天証券の口座をお持ちで無い方は、こちらから口座開設できます。

口座開設から購入まで全ての手続きをウェブサイト上で完結できるので、投資初心者でも手軽に始められますよ。

②米国債用の資金を準備

証券口座ができたら、米国債を買うためにドルを準備する必要があります。

ドルを口座に振り込まないといけないの?

個人でドルを用意する必要はなく、証券会社のウェブサイト上でドルを買うことができます。

米国債は円でもドルでも決済できますが、あらかじめドルに両替する方が手数料を抑えることができるのでおすすめです。

それでは最初に、銀行から証券口座へ日本円を入金しましょう。

楽天証券では、「リアルタイム入金」「自動入金」など、さまざまな入金の方法があります。

どれを利用すればいいんだろう?

おススメなのは「リアルタイム入金」です。

なぜなら、入金の反映が即時で行われ、手数料もかからないためです。

楽天証券の公式サイトにログインし、「入金」タブから利用する金融機関を選択します。

選択した銀行によって変わりますが、口座番号やパスワードなどを入力し、楽天証券に送る金額を指定したら入金完了です。

証券口座に日本円を入金できたよ!

続いて、入金した日本円をドルに両替します。

画面上部「その他商品」タブのうち、「外国為替」を選択し、ここで米ドルの買付を行います。

画像の通りやればだれでも簡単に交換できるワン!

③米国債を購入

以上で、米国債を買う準備ができました。

それでは実際に、米国債を購入する流れを見ていきましょう。

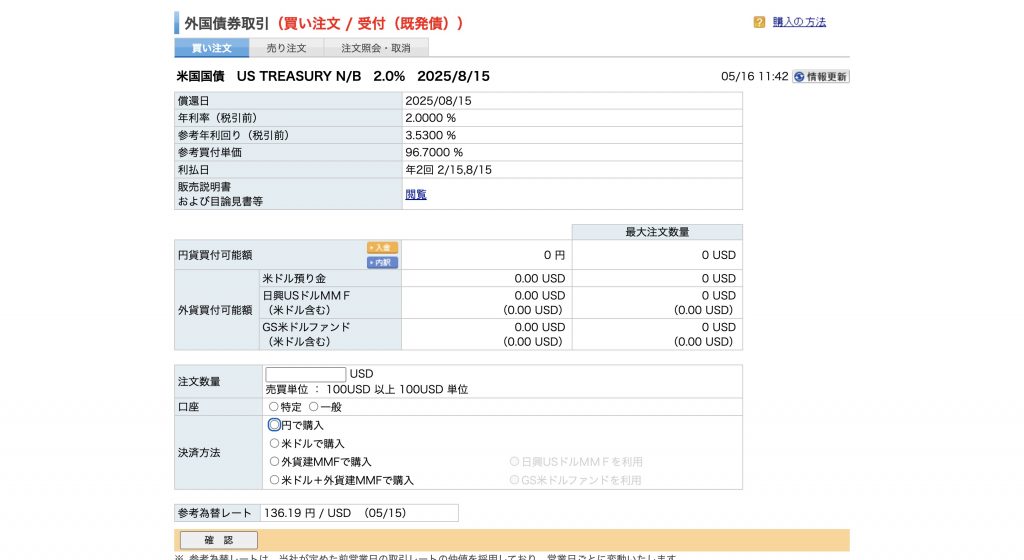

楽天証券で米国債を購入する流れを見ていこう!

まず外国債券ページの既発債券一覧から、アメリカ合衆国国債を選択します。

定期的に利払いを受けたい方は、通常の利付債(トレジャリーノート)を購入すると良いでしょう。

楽天証券では償還日の異なる多数の米国債が購入できるので、利率や残存年数を見て購入する銘柄を選択しましょう。

受付時間内に「買い注文」ボタンを押し、申し込み画面に進みます。

楽天証券での外国債券の取引時間は、月〜金の6:00〜15:00と17:15〜翌日3:00、土日の6:00〜翌日2:30と3:30〜6:00だよ!

その後、注文画面で買付数量と口座種別、決済方法を入力します。

何度も取引するなら、外貨決済の方が手数料を抑えられるワン!

銘柄情報や交付書面が表示されるため、確認します。

最後に注文確認が出てくるので、内容に問題なければ「注文発注」を選択しましょう。

思ったよりも簡単に取引できそうだね!

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023/05/08時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

マネックス証券での買い方

続いて、マネックス証券での購入方法をご紹介します。

①証券口座を開設する

マネックス証券の口座をお持ちで無い方は、こちらから口座開設できます。

口座開設から購入まで全ての手続きをウェブサイト上で完結できるので、投資初心者でも手軽に始められます。

②米国債用の資金を準備

証券口座ができたら、米国債を買うためにドルを準備する必要があります。

ドルを口座に振り込まないといけないの?

個人でドルを用意する必要はなく、証券会社のウェブサイト上でドルを買うことができます。

米国債は円でもドルでも決済できますが、あらかじめドルに両替する方が手数料を抑えることができるのでおすすめです。

それでは最初に、銀行から証券口座へ日本円を入金しましょう。

マネックス証券では、「即時入金サービス」「定期自動入金サービス」「銀行振込」など、さまざまな入金の方法があります。

どれを利用すればいいんだろう?

おススメなのは「リアルタイム入金」です。

なぜなら、入金の反映が即時で行われ、手数料もかからないためです。

マネックス証券の公式サイトにログインし、「入金」タブから利用する金融機関を選択します。

選択した銀行によって変わりますが、口座番号やパスワードなどを入力し、マネックス証券に送る金額を指定したら入金完了です。

証券口座に日本円を入金できたよ!

続いて、入金した日本円をドルに両替します。

「リアルタイム外国為替取引」を選択し、米ドルの買付を行います。

画像の通りやればだれでも簡単に交換できるワン!

③米国債を購入

以上で、米国債を買う準備ができました。

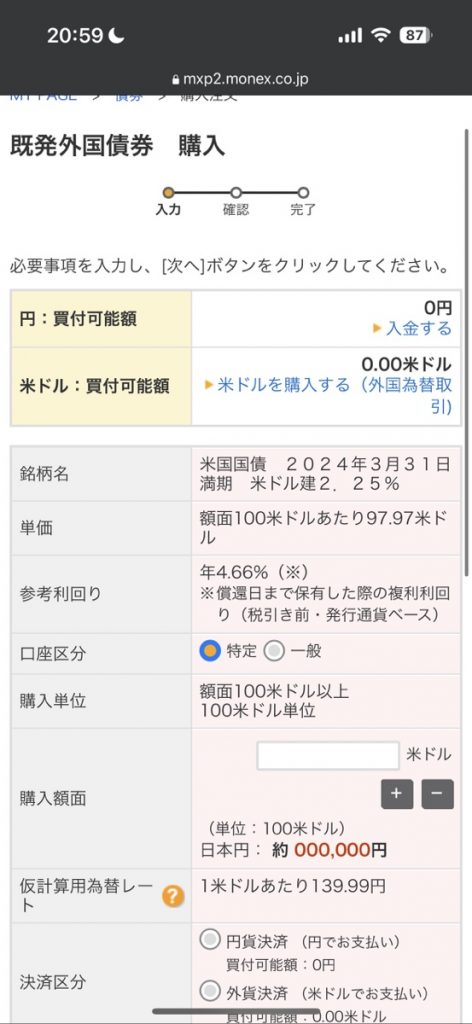

それでは実際に、米国債を購入する流れを見ていきましょう。

マネックス証券で米国債を購入する流れを見ていこう!

まず債券ページの外国債券一覧から、既発債券のアメリカ合衆国国債を選択します。

マネックス証券では償還日の異なる多数の米国債が購入できるので、利率や残存年数を見て購入する銘柄を選択しましょう。

受付時間内に「申込」ボタンを押し、申し込み画面に進みます。

マネックス証券での外国債券の取引時間は、営業日の9:30〜14:00と17:40〜翌営業日の9:00だよ!

その後、注文画面で買付数量と口座種別、決済方法を入力します。

何度も取引するなら、外貨決済の方が手数料を抑えられるワン!

銘柄情報や交付書面が表示されるため、確認します。

最後に注文確認が出てくるので、内容に問題なければ「注文発注」を選択しましょう。

思ったよりも簡単に取引できそうだね!

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

米国債に投資する他の方法

直接債券を買う以外に、債券に投資する方法はないのかな?

債券を直接購入する以外にも、投資信託やETFを利用して債券に投資することができます。

以下のグラフは米国債の購入方法ごとのメリット・デメリットを比較したものです。

米国債の購入方法 | 直接購入 | 投資信託 | ETF |

|---|---|---|---|

| メリット | 1.購入手数料がかからない | 1.プロに運用を任せられる 2.少額からも投資可能 3.様々な債券に分散投資が出来る | 1.プロに運用を任せられる 2.少額からも投資可能 3.様々な債券に分散投資が出来る 4.市場が開いていればいつでも購入可能 |

| デメリット | 1.購入価格が高額になりやすい 2.分散化がしにくい | 1.手数料が高い | 1.手数料が高い 2.投資信託と比べ値動きが激しい |

それぞれ詳しく見ていきましょう。

投資信託を購入する

投資信託の中には、債券を中心に運用している商品があります。

株式と同様、運用のプロが債券に分散投資しているのが特徴です。

そのため少額の資金で様々な債券に分散投資したい方におすすめな投資手法と言えます。

分散投資なら、もし一つの債券が債務不履行になっても他でカバーできるワン!

ただし、直接購入をする場合と比べ、信託報酬や購入手数料がかかりコストが高くなってしまう傾向があります。

ETFを購入する

投資信託と同様、ETFにも債券中心で運用している銘柄があります。

こちらも手軽に債券に分散投資できるというメリットがあります。

またETFですので、市場が開いていればいつでも取引でき、運用コストを抑えることができるのが魅力です。

しかし、投資信託とは違い市場で取引されていることから、ボラティリティが高く値動きが激しくなる傾向にあります。

投資スタイルによって投資信託・ETFを使い分けよう!

NISAで米国債投資はできる?

NISAを活用したいんだけど、債券もNISAに対応しているの?

結論から言うと、NISAで米国債に投資することはできます。

NISA口座で債券を直接購入することはできませんが、前述の投資信託を活用することで債券に投資することが可能です。

債券や株式をはじめとした8資産に分散投資する銘柄も人気だワン!

NISAのおすすめ銘柄ついて詳しく知りたい方はこちら

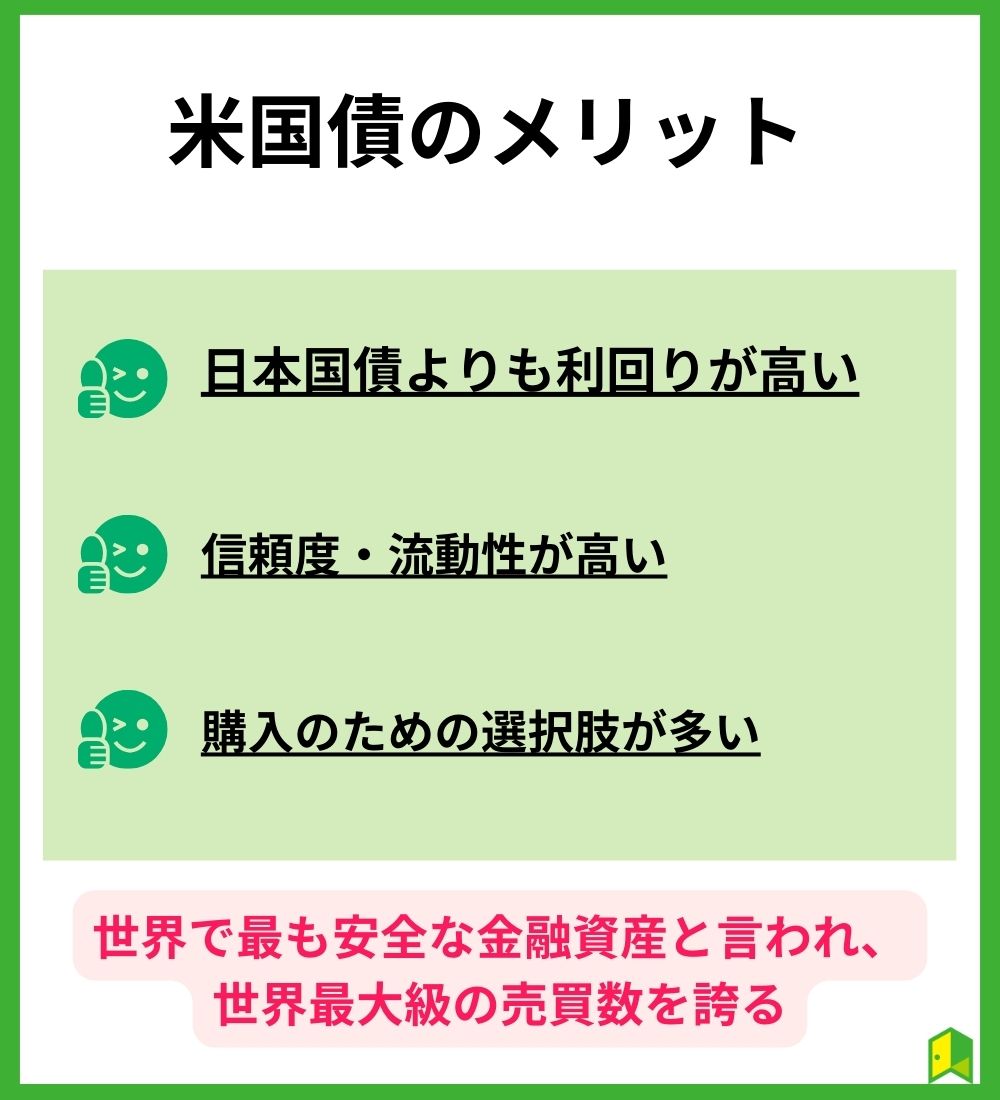

米国債のメリット

米国債のメリットってどんなものがあるんだろ?

これまで米国債の特徴や購入方法についてご紹介しましたが、さらに知っておきたいメリットがあります。

- 日本国債よりも利回りが高い

- 信用度・流動性が高い

- 購入のための選択肢が多い

それぞれ詳しく見ていきましょう。

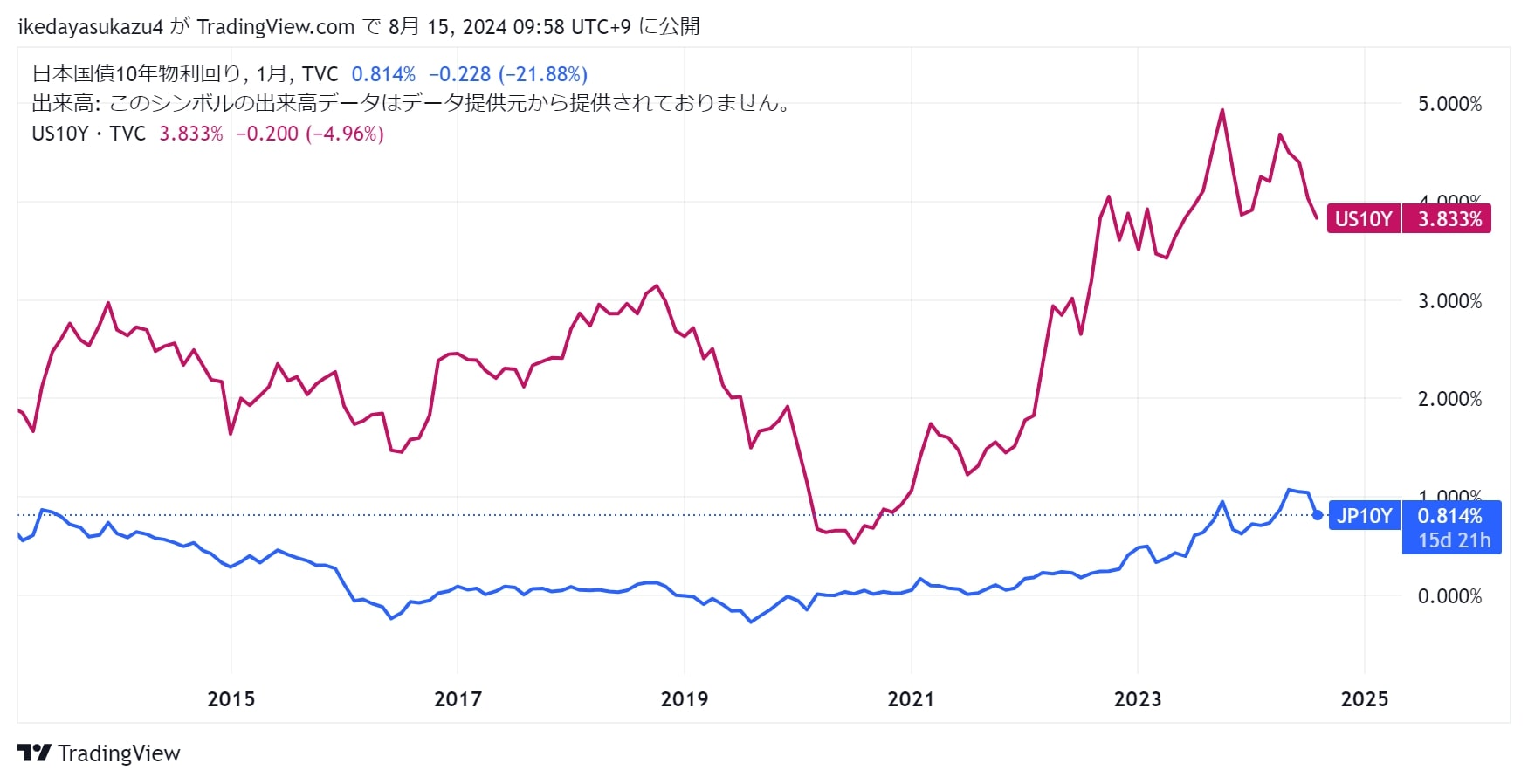

日本国債よりも利回りが高い

米国債の大きなメリットは、比較的高い利回りです。

2024年8月時点での日本国債10年の利回りが約0.8%~1%付近なのに対し、米国債10年の利回りは約4%越えになります。

今後日米の金融政策の転換によって、ある金利差が縮まることになるとは思いますが、それでも米国債の利回り・信用度は魅力的なものがあります。

しかし、為替調整により損をしてしまう可能性もあるので注意が必要です!

安定してこれだけ利回りが期待できるのは魅力だね!

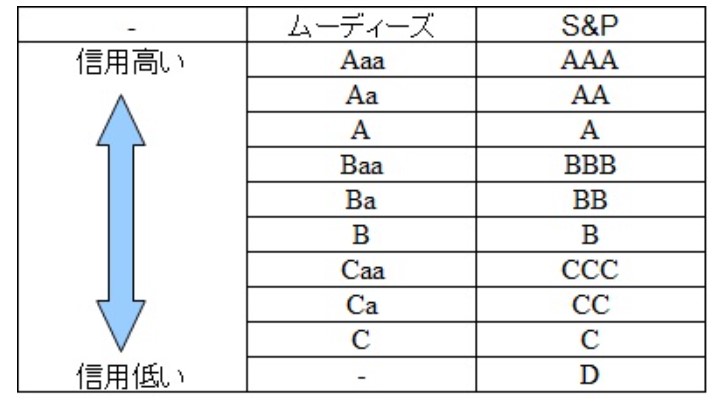

信用度・流動性が高い

米国債は信用度が高く、債務不履行のリスクが小さいというメリットがあります。

信用度を見る指標として、2大格付け機関であるS&Pとムーディーズの格付けがオススメです。

S&Pによる格付けでは、米国債は日本国債のA+を上回るAA+を維持しており、非常に高い信用を得ています。

米国債を超える信用を持つ国債は、ドイツの1国しかなく、米国債の信頼度の高さが伺えます。

また、流動性の高さもメリットです。

米国債市場は世界最大級の市場であり、毎日多くの市場参加者が取引を行なっています。

そのためいつでも購入・売却することができ、流動性リスクが小さい点が魅力です。

世界一安全な金融商品と言われるのも納得だワン!

購入のための選択肢が多い

米国債はその購入に当たって、投資信託やETFなどの多様な手段によって投資が出来るものもメリットの1つです。

個人個人のリスク許容度、資産額によって様々な金融商品を選択できるので、自分に合った米国債の運用ができるでしょう。

金融商品ごとのメリット・デメリットを理解した上で投資しよう!

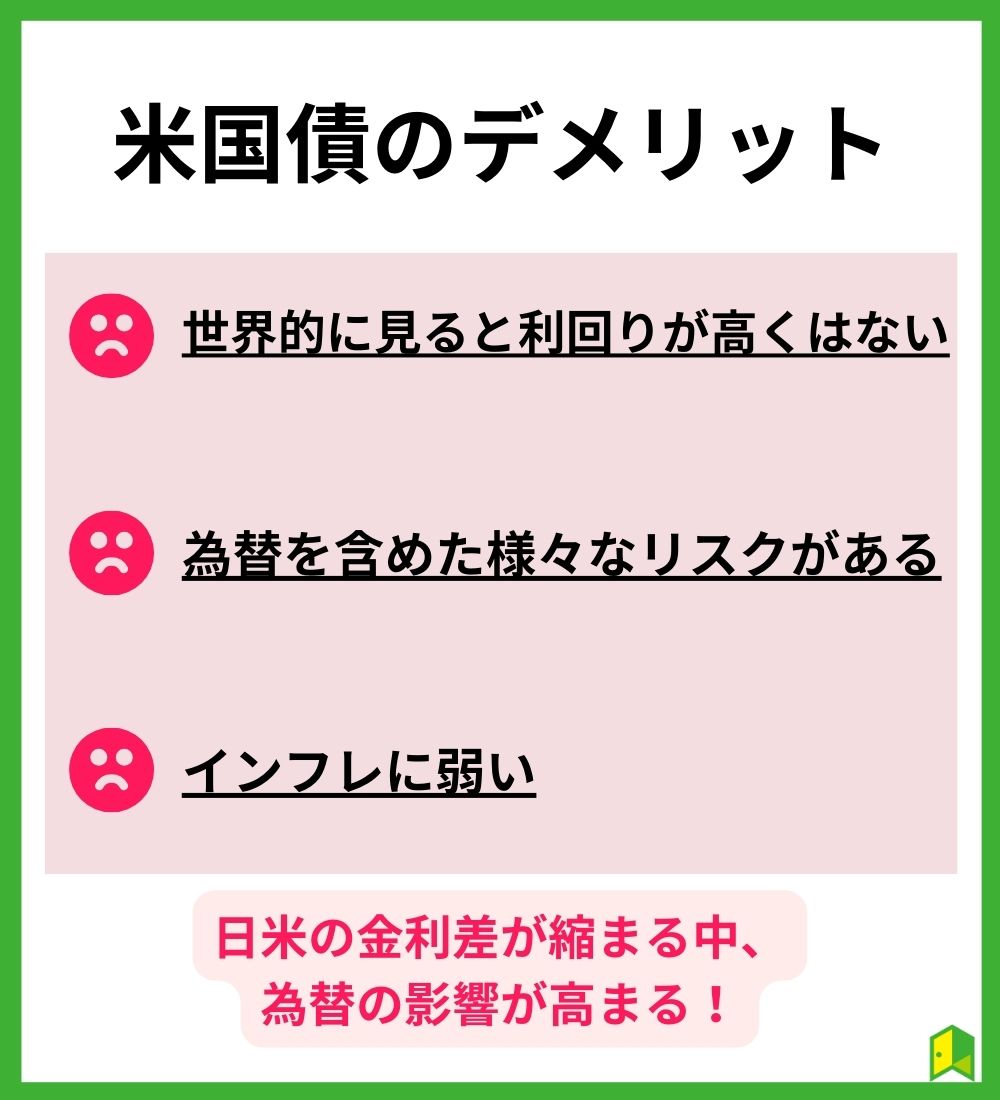

米国債のデメリットと注意点

米国債のメリット・デメリットを知りたいな。

これまで米国債の特徴や購入方法についてご紹介しましたが、さらに知っておきたいメリット・デメリットがあります。

- 世界的に見ると利回りが高くはない

- 様々なリスクがある

- インフレに弱い

それぞれ詳しく見ていきましょう。

世界的に見ると利回りが高くはない

米国債は日本国債と比べると利回りが高いですが、世界を見ればより高い利回りの国債もあります。

| 国名(全て10年債) | 利回り |

|---|---|

| ニュージーランド | 4.11% |

| イタリア | 3.63% |

| インド | 6.86% |

| ブラジル | 11.42% |

しかし、これら高利回りの国債は、その分為替・信用リスクが大きいことが多いです。

例えば、利回りが28%を超えるトルコの10年物国債を考えてみると、額面の利回りが高く魅力的に感じるかとは思います。

しかし、為替状況を考慮し実際に入ってくるお金を考えてみると額面の半分以下、または逆に損をしてしまう可能性もあるのです。

債券を買うときは、額面の利回りに気をとられず慎重に選ぶのがいいでしょう!

信頼格付け等を確認して購入することをおすすめするワン!

様々なリスクがある

債券は比較的安定した投資対象ですが、様々なリスクが伴うのも事実です。

債券投資に関わるリスクは、主に以下の3つがあります。

- 信用リスク

発行体の破綻等により、債務不履行に陥る可能性があります - 価格変動リスク

市中金利や発光体の信用度が変化することで、債券価格が上下する可能性があります - 為替変動リスク

外貨建債券を買う際は、為替レートの変動により為替差損を被る可能性があります

これらのリスクには注意しないとね!

インフレに弱い

米国内でインフレが急激に進み、FRBが金利を引き上げた場合、債券価格が落ちてしまう可能性が高いです。

2024年8月時点での米国市場では金利は引下げの方向に進んではいますが、5年6年後先となれば何が起こるかは分かりません。

債券市場の先行きが気になる方は日米の金融政策や経済指標をチェックしてみるのがいいでしょう!

そう考えると、投資信託を買って債券の運用をプロに任せる方がいいかもね!

【いろはに結論】米国債を買ってみよう!

米国債の特徴や買い方について解説してきました。

どの証券会社でも簡単に買えるね!

最後に、本記事の重要なポイントを3つにまとめます。

🔰 いろはに結論

- 米国債の買い方はたったの3ステップ

- 米国債は信用度が高く、安定してリターンが見込める

- 米国債はSBI証券、楽天証券、マネックス証券がおすすめ

安定して利息を受け取ることができる米国債、あなたの資産形成の選択肢に入ったでしょうか。

ETFや投資信託とともに、ぜひ検討してみてくださいね。

\人気No.1/

まだ証券口座を持っていない方は、いろはに投資の調査でも人気No.1だったSBI証券がおススメです。

今なら最大10万円分のAmazonギフトカードがもらえるキャンペーンなども実施中。