ブリッジレポート:(8275)フォーバル vol.53

| (8275:東証1部) フォーバル |

|

||||||||

|

||||||||

企業名 |

株式会社フォーバル |

||

会長 |

大久保 秀夫 |

||

社長 |

中島 將典 |

||

所在地 |

東京都渋谷区神宮前 5-52-2 青山オーバルビル |

||

決算期 |

3月 |

業種 |

卸売業(商業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2015年3月 | 45,075 | 1,921 | 1,817 | 1,241 |

| 2014年3月 | 39,443 | 1,481 | 1,486 | 1,110 |

| 2013年3月 | 35,193 | 1,180 | 1,232 | 791 |

| 2012年3月 | 34,695 | 843 | 846 | 587 |

| 2011年3月 | 32,287 | 681 | 665 | 464 |

| 2010年3月 | 32,206 | 523 | 478 | 449 |

| 2009年3月 | 34,358 | 112 | 17 | -1,879 |

| 2008年3月 | 34,323 | -933 | -1,264 | -532 |

| 2007年3月 | 26,216 | -1,878 | -2,012 | -1,390 |

| 2006年3月 | 27,500 | 3 | 14 | 1,063 |

| 2005年3月 | 40,089 | 1,962 | 1,962 | 1,174 |

| 2004年3月 | 32,981 | 1,446 | 1,360 | 660 |

| 2003年3月 | 37,402 | 1,522 | 1,334 | 443 |

| 2002年3月 | 44,411 | -860 | -1,027 | -4,756 |

| 2001年3月 | 52,045 | 1,026 | 699 | 86 |

| 株式情報(2/16現在データ) |

※BPSは16/3期3Q実績、EPSは16/3月期予想。 |

||||||||||||||||||||||||

|

| 今回のポイント |

|

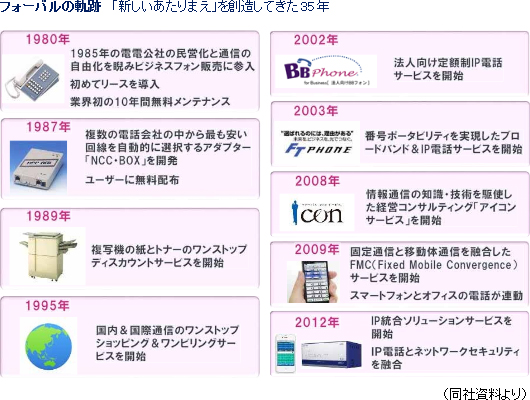

| 会社概要 |

|

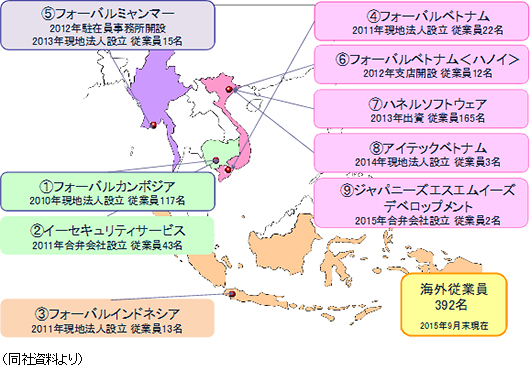

事業は、(株)フォーバルを中心に、中小法人向けOA・ネットワーク機器の販売、サービスの取次、コンサルティングサービス等を手掛けるフォーバルビジネスグループ、(株)フォーバルテレコムを中心に、VoIP・モバイル等の通信サービス、インターネット関連サービス、普通印刷、及び保険サービス等を手掛けるフォーバルテレコムビジネスグループ、(株)リンクアップを中心にモバイルショップにおいて携帯端末の取次等を手掛けるモバイルショップビジネスグループ、14/3期に新たに子会社化した(株)アップルツリーがオール電化・エコ住宅設備の卸・工事請負業を営む総合環境コンサルティングビジネスグループの4セグメントに分かれる。加えて、報告セグメントに含まれないその他の事業セグメントには人材・教育コンサルティングを含む。 近年のハード販売における付加価値の低下を踏まえ、現在、差別化が可能で付加価値も高いコンサルティングサービスへのシフトを進めており、08年4月にサービスを開始したITコンサルティングサービス「アイコン」がその中核となっている。また、コンサルティングサービスの一環として、中小企業の情報化の支援やASEAN展開の支援にも取り組んでおり、前者ではIP統合ソリューションを展開。後者では、10年5月にFORVAL(CAMBODIA)CO.,LTD.(カンボジア・プノンペン)を設立し、以後、11年7月のPT FORVAL INDONESIA(インドネシア・ジャカルタ)及び同年8月のFORVAL VIETNAM CO., LTD.(ベトナム・ホーチミン)の設立、更には12年3月のミャンマー駐在員事務所(ミャンマー・ヤンゴン)を開設後、翌13年2月に現地法人化(FORVAL MYANMAR CO., LTD.を設立)するなど、ASEANにおいてネットワークの拡充を進めている。 また、平成26年1月24日に東京証券取引所JASDAQ(スタンダード)から市場第二部へ市場変更となった後、平成26年10月2日に市場第一部に上場した。   |

| 成長戦略 |

OEMによるアイコンサービス導入件数の推移

また、同社では、アイコン事業の更なる拡大・強化のためアイコンのOEMによるネットワーク作りに注力している。同社の差別化された新しいビジネスモデルのノウハウの提供を通じて、パートナー数とアイコンユーザー数の拡大を目指す。16/3期9月末時点のOEMによるアイコン導入件数は、3,959件となり前年同期比65.6%の大幅な増加とアイコンサービス導入件数全体の伸びの原動力となっている。また、同社では、17/3期のOEMによるアイコン導入件数は6,400件(15/3期実績は3,102件)まで拡大すると予想している。

アイコンサービスの売上高推移

「アイコンサービス」開始以降、利用する顧客数やアイコン関連の売上高は順調に拡大しているものの、今後も新サービスのリリースやOEMの積極的な展開などにより高収益事業であるアイコンサービスの売上拡大を目指す方針。同社では、17/3期のアイコンサービスの売上高が33億円(15/3期実績は30億66百万円)まで拡大すると予想している。また、16/3期上期のアイコンサービスの売上高も前年同期比5.5%の増加と堅調に推移した。

(2)海外分野の拡大-海外進出支援事業の拡大

同社の大久保会長は、十分な教育の機会が無いカンボジアにおいて、自らが設立し理事長を務める公益財団法人CIESF(シーセフ)を通して、教育インフラの構築から人材教育に至る広範な支援活動に取り組んできた。ASEAN進出支援事業は、このCIESFの活動を通じて培った経験や人脈が活きている。「同社グループ及び顧客である中堅・中小企業の事業の成長を考える上で、アジア地域の成長を取り込む事が重要」と言う考えの下、既に、カンボジア(10年5月)、インドネシア(11年7月)、及びベトナム(11年8月)に現地法人を設立しており、12年3月にはミャンマーに駐在員事務所を開設した。 更に、現地での支援体制の更なる充実・強化を図るために13年2月に現地法人の認可を取得し準備を進めてきたミャンマーでは、14年4月より事業活動が本格化した。15年9月末現在で、海外9拠点(現地法人及び海外関連会社)の現地従業員数は392名まで拡大した。  また、同社は、国内の行政機関、地域金融機関や海外の中央政府・行政機関、各国工業団地などとのアライアンスを積極的に拡大することで、「グローバルアイコンサービス」の潜在顧客を発掘・育成している。 海外事業の売上高推移

積極的な海外拠点の拡充により、海外事業の売上高も順調に拡大している。現在、海外子会社は持分法対象であり連結売上高には含まれていないが、同社では、17/3期の海外事業の売上高が10億50百万円(15/3期実績は4億35百万円)まで拡大すると予想している。16/3期上期の海外事業の売上高は、前年同期比61.5%増と好調に推移している。先行投資負担が重く、海外主要子会社4社の利益寄与は当面小さいものの、来期以降は投資の回収期となる模様。

(3)新規分野の拡大

その他、環境分野では、新電力事業の立ち上げを行う。経済産業省より新電力(特定規模電気事業者:PPS)の認定を取得し、 法人向け高圧・特別高圧の電力供給を開始(電気料金を最大5%削減)するとともに、法人向けに電力・通信のパッケージ提供を開始する(通信セットプラン加入で新電力料金を最大3%割引)。 更に、人材・教育分野では、通信教育事業をクラウドサービスを使ったE-learningモデルへ再構築するなどE-learningによるコンテンツの拡販を行う他、 国内でのノウハウをアジアに展開し、カンボジア、ベトナムで人材紹介事業やカンボジア、ベトナム、インドネシア、ミャンマーで日系企業の社員研修の受託やベトナムでIT人材採用支援事業を開始する。 |

| 2016年3月期第3四半期決算 |

前年同期比15.8%の増収、同27.9%の経常増益

売上高は前年同期比15.8%増の367億37百万円。アイコンサービスが順調に拡大した他、セキュリティ関連やサーバー等の販売が好調に推移したフォーバルビジネスグループで同8.0%増加した。また、光回線サービスやISPが順調に拡大したほか、印刷関連及び保険関連の子会社が好調に推移したフォーバルテレコムビジネスグループで同14.0%増加したほか、携帯販売台数が前年同期比11.8%増となったことでモバイルショップビジネスグループも同18.7%増加した。更に、太陽光発電システムやエコキュートに代表されるスマートグリッド設備機器の卸売において、特に産業用システムが増加したことにより総合環境コンサルティングビジネスグループが38.3%増加したほか、IT教育サービス事業関連の子会社が好調に推移したその他事業グループでも同7.4%増加した。利益面は、収益性の高いアイコンサービスの拡大などによりフォーバルビジネスグループで前年同期比47.8%の増益となった他、印刷関連の子会社の拡大でフォーバルテレコムビジネスグループも同0.4%増加した。更に、新規契約が大きく伸びたモバイルショップビジネスグループも同75.3%増加した。一方で販売費や電力小売事業の本格的開始に備えた人材の採用等による費用の増加により総合環境コンサルティングビジネスグループは86百万円のセグメント損失(前年同期は30百万円の利益)となった。また、IT教育サービス事業関連の子会社の好調によりその他事業グループは同34.9%増加した。高収益事業であるアイコンサービスの拡大などにより売上総利益が前年同期比18.4%増加し、売上総利益率は、同0.6ポイント上昇の28.7%となった。人員増による人件費の増加等により、販管費が同17.4%増加したものの、売上高対営業利益率は4.1%と同0.3ポイント上昇した。その他、持分法による投資損失87百万円(前年同期は1億63百万円)の計上などがあったものの経常利益は同27.9%の増益。一方、フォーバルテレコム及びその子会社、フォーバル・リアルストレート、リンクアップなど対象の会社の四半期純利益がいずれも順調に推移したことにより、非支配株主に帰属する四半期純利益が増加したことから、親会社株主に帰属する四半期純利益は前年同期比10.3%の減少となった。    |

| 2016年3月期業績予想 |

前期比4.3%の増収、同15.5%の経常増益予想

16/3期の会社計画は、売上高が前期比4.3%増の470億円、経常利益が同15.5%増の21億円の期初予想から変更なし。売上高は6期連続の増収、経常利益と営業利益は8期連続の増益を目指す。国内景気の緩やかな回復が続く中、同社グループの事業領域である情報通信分野においてもクラウドやビックデータ、IoT関連のサービスなどが拡大している。こうした状況下、同社は企業経営を支援する次世代経営コンサルタント集団として、IP統合商品の更なる普及促進、ビッグデータ活用による新サービスの創出、スマートフォンに代表される情報通信の利活用促進、太陽光発電などの総合環境コンサルティング・IT技術者向けを中心とした教育サービスの提案、東南アジア諸国への進出支援などに積極的に取り組む方針。売上面は、アイコンサービスなどの経営コンサルティング分野が拡大するフォーバルビジネスグループの増加に加え、保険関連の子会社やネット系サービスが拡大するフォーバルテレコムビジネスグループの増加に加え、(株)アップルツリーの事業強化による総合環境コンサルティングビジネスグループの増加を見込んでいる。 利益面は、主としてフォーバルビジネスグループ、フォーバルテレコムビジネスグループの増収効果と売上構成比の変化による収益性の改善を見込んでいる。営業利益は21億円と同9.3%の増益。売上高営業利益率は4.5%で、前期比0.2ポイント高まる計画。 また、経常利益は同15.5%増益と持分法による投資損失の減少により営業利益に比べ増益率が高まる一方、当期純利益は税金費用が増加するため同0.7%増益と各利益指標と比較し増益率が低下する計画。 配当も前期と同額の1株当たり年間13.75円の計画を据え置き(15年9月1日を効力発生日とする普通株式1株を2株の株式分割後)。  |

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |